法经济学视角下的保险欺诈行为研究

2017-05-10陈志国

陈志国,刘 轶,2

(1.河北大学 经济学院,河北 保定 071002;2.中央司法警官学院 法学院,河北 保定 071000)

经济与管理研究

法经济学视角下的保险欺诈行为研究

陈志国1,刘 轶1,2

(1.河北大学 经济学院,河北 保定 071002;2.中央司法警官学院 法学院,河北 保定 071000)

保险欺诈抬高了投保门槛、影响了保险公司的偿付能力,是保险业健康发展的一颗毒瘤。保险欺诈的诱因,体现为经济收益、法律成本与欺诈被追责概率。分析了投保人欺诈的效用,并研究了保险反欺诈的法律规定,指出应对保险欺诈行为作出明确界定,修正法律成本扭曲、激励偏差、法律执行率过低等问题,为我国保险反欺诈法律的完善提出了对策建议。

保险欺诈;成本与收益;风险与保险;效用与概率

过往研究保险欺诈的文献更多关注保险合同如何设计、保险欺诈识别模型的构建和保险反欺诈措施的国际比较,重点分析反欺诈的技术手段、组织手段。研究保险法规的相关文献也侧重于立法经验的国际移植和理论创新,很少对保险法律实施的经济效果深入分析。引发保险欺诈的因素是多元的,除个人效用因素、动机因素外,还有社会整体对欺诈的态度和国内法的引导,保险欺诈的成因具有复杂性。美国保险监督官协会(IAIS)将保险欺诈的主要原因归结为行为人的动机、成本、收益、欺诈的合理性与欺诈被追责的可能性,此类原因同样存在于我国保险市场,由此形成对保险欺诈行为及反欺诈法律问题的跟踪关注。本文试图运用风险偏好理论与法经济学方法,以达到逻辑上的准确性,进一步研判欺诈行为的成因,对欺诈者的个人行为动机、不同类型欺诈者的效用、法律成本与追责概率以及反欺诈措施的效果等问题进行深入探讨。

一、保险欺诈理论模型的构建

参考法经济学家罗伯特·考特、托马斯·尤伦的理性犯罪数学模型[1]和王国军的保险欺诈模型[2],从实施欺诈的投保人角度构建欺诈效用模型。以变量X表示保险欺诈者的收益,变量Y(X)表示欺诈可能产生的法律责任,即违法者要承担的法律成本,以q(M)表示行为人感受到的法律执行率(欺诈被追责的概率),y代表欺诈的净收益,U(y)代表欺诈收益带来的效用。投保人欺诈效用模型为:U(y)=U[X-Y(X)q(M)],并符合以下条件。

1.法律成本假设:法律成本是立法对保险欺诈行为施加的责任负担,包括私法成本和公法成本。私法成本,即民商事法律对保险欺诈的规制;公法成本,即行为人承担的行政法律责任和刑事法律责任。法律成本应当是欺诈收益的递增函数,即Y(X)是X的增函数,欺诈收益越高,社会危害越大,法律成本也越高。欺诈骗取的保险金越高,在私法责任上丧失的保费也越高;在公法责任上支付的罚金越高,刑期越长。如果要更严格、更有效地抑制违法犯罪行为,欺诈的边际成本应该是递增的。

2.理性法律人的假设:判断保险合同条款或当事人的行为含义,既不依实际保险人单方的意思标准,又不依实际投保人一方的意思标准,而是虚拟一个处于被保险人地位的法律人,假设该人具有处于被保险人地位的普通人具有的知识和能力,并以其客观认识和行为作为法官判断的依据[3]。理性经济人假设:理性人本性是追求私利、追求自身利益最大化,符合个人理性主义。同时,行为人只具有有限理性,只衡量欺诈带来的个人成本和收益,不考虑其行为的社会负外部性。

3.保险欺诈行为受到惩处的概率,即法律成本的执行率为q(M),q(M)是投保人的主观概率,受到客观概率的影响,其中M为客观概率因子。根据期望效用理论,保险欺诈者的预期法律成本就是:Y(X)q(M),其净收益的效用为U(y),欺诈者效用最大化为:Max U(y)。q'(M)和Y'(X)是函数q(M)和Y(X)的边际值,当保险欺诈者的收益变化时,所承担的法律成本和承担法律成本的概率也在变化。最大化的点是预期边际收益等于预期法律成本,即dy/dX=0的点。本文只研究法律成本,不考虑其他经济成本,未考虑获得欺诈收益的成功率。假设投保人在决定是否实施欺诈的时候只衡量产生的经济收益与可能会承担的法律责任。

影响投保人欺诈行为的因素,主要是法律成本、预期获得收益的效用和法律执行率。

二、保险欺诈的法律成本构成分析

(一)保险欺诈的法律成本整体偏低

1.我国保险欺诈的私法成本为丧失保费,但由于各保险产品功能不同,各保险公司经营策略不同,保险人收取的保险费与支付的保险金有较大差异。大多数保险合同中,保险金数额是保费的凹函数,即纵轴法律成本对横轴预期违法所得的一阶函数大于零,Y'(X)>0,二阶函数小于零,d2Y(X)/d2X<0(见图1曲线EA)。

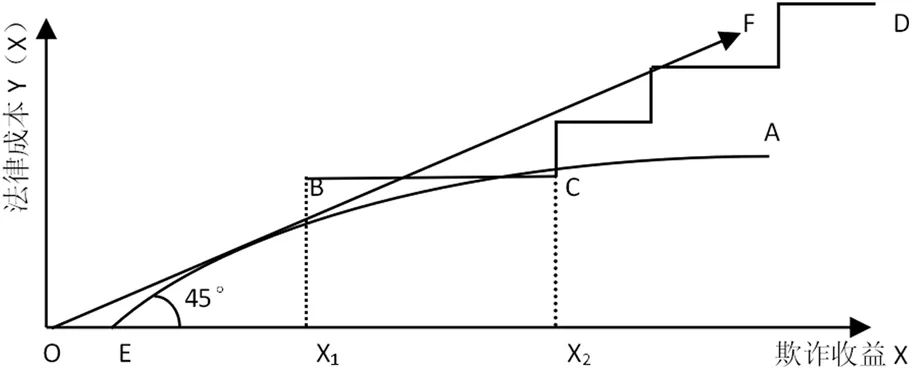

图1 我国保险欺诈者的成本—收益

图2 理想化的保险欺诈者的成本—收益

图1为我国法律框架下保险欺诈者的法律成本—收益图。EA为私法成本曲线,只构成民事违法的保险欺诈,违法者的私法成本是损失保险费,违法所得是保险金,保险金的增加比例高于保费增加的比例,这一点很好理解,在购买保险产品时,如果想获得更高程度的保障,可以支付额外的保费,保险金增加的幅度会很大。BC为行政成本曲线,保险欺诈的行政成本是固定的,但是违法所得要达到一定的数量X1才产生行政成本。CD为刑事成本曲线,当违法所得达到X2,我国刑法规定为个人违法所得超过1万元人民币时产生刑事成本,包括罚金、没收财产和有期徒刑,呈阶梯式上升。OF为欺诈收支平衡曲线,在这一曲线上保险欺诈者的收益等于法律成本,行为人实施欺诈与不实施欺诈的效用相等。

图2为充分考虑法律成本不确定因素后,理想状态下欺诈者的成本—收益图。AE为立法规定的法律成本,BD为行为人感知到的法律成本,即预期法律成本,OC为欺诈收支平衡曲线,如果行为人感知到的法律成本在这条曲线之上就会放弃欺诈,否则就会实施欺诈。由于保险欺诈行为不可能完全被揭露,法律的执行与适用存在贬损,法律成本曲线AE产生的实际效果只能达到曲线BD的程度,但只要在收支平衡曲线OC之上,就表明实施保险欺诈的法律成本大于收益。立法规定的法律成本在达到AE的情况下能够有效抑制保险欺诈。

从图1中可以看出,我国保险欺诈的法律成本基本上都在欺诈收支平衡线之下,并且与违法收益不是成正比例的关系,没有达到收支平衡线OF的高度,更没有达到图2中随着收益的增加边际成本递增的理想状态,法律成本与违法收益不相适应,存在扭曲。

2.欺诈者在需求一定的情况下,会寻求更少的法律成本,比如多次进行额度小于X1(或者小于X2)的欺诈,只承担私法成本,损失保费,规避较高的公法成本,每一次行为都只构成民事欺诈,而构不成行政或刑事违法。欺诈者收益最大化的点是边际成本等于边际收益的点,即:X '=Y '(X)q '(M)。对于普通的欺诈者来说,作为公法成本与私法成本开始重叠的点X1和行政成本与刑事成本转换的点X2,是其相对成本最小点。如果投保人具有不寻常的资金需求或者财务危机,欺诈收益会带来额外效用,会出现其他的最大效用点。如果缺少对历史数据的统计,保险公司和监管部门很难发现过往欺诈违法所得数额。

(二)保险欺诈的私法成本不足

1.投保人支付的保险费是其面临风险的价格,以固定的保险费支出,换取稳定的预期状态,面临的风险越大,支付的保费越高。简化的纯风险费率计算公式为:Pn=S1q1+S2q2+S3q3...+Snqn,风险保费为P,风险的数量为n,第n种风险产生的损失为Sn,损失的概率为qn。

保险人依据风险大数法则和期望效用理论对同类风险进行汇集,计算保险标的的不确定性损失。假设保险人得出的保险标的纯风险为A,投保人为风险规避者,支付的保险费为PA,欺诈行为使风险上升到B(假设B还在保险人的承保范围之内),B>A。这时投保人应当支付的保费就是PB(PB>PA)。我国《保险法》第16条和27条关于保险欺诈的规定丧失的保费是PA,投保人为自己的欺诈行为使风险上升的这一部分应当支付的保费是PC(PC=PB-PA)。保险欺诈者丧失保费PA不足以阻止其欺诈行为,如果再丧失保费PC会使欺诈者在欺诈与不欺诈时的效用相等,只有丧失的保费超过PB,行为人才会放弃欺诈。当实施欺诈的投保人为风险中立者或风险爱好者时,应当丧失的保费就更高。保险法目前作出损失保费PA的考虑,主要是保险人已经实际占有了保费,为了不增加交易成本而作出的权宜规定,不足以抑制投保人实施欺诈行为。

2.我国《保险法》第43条第1款与第27条第4款在法律责任主体的规定上存在矛盾。当投保人、被保险人和受益人不是同一人时,若投保人实施保险欺诈,故意制造保险事故而造成被保险人人身伤害,骗取保险金的,却由被保险人或者受益人承担不能获得保险金的法律后果,造成了责任他负的尴尬局面。如果投保人欺诈成功,受益人获得保险金,投保人可以通过和受益人的串通获得分成;如果投保人欺诈不成功,又无须支付保费的情况下,受益人却丧失保费,并且不能获得保险金。在有“替罪羊”代为受过的法律责任体系中,责任自负的法律基本原则被抛弃,投保人可以放心大胆地实施欺诈。

(三)保险欺诈的刑事法律成本不足

与英、美、日等国家的刑事法律责任相比,保险诈骗罪在我国刑法中属于金融诈骗类最轻的犯罪,最高为15年有期徒刑,而其他金融类诈骗犯罪最高刑罚均为无期徒刑。保险欺诈可能触犯的罪名还包括合同诈骗罪和诈骗罪,最高刑罚均为无期徒刑。虽然近几年的刑法修正案都在降低金融类诈骗犯罪的量刑、减少死刑,但保险诈骗罪从诞生之初就被认为是比较轻的犯罪,我国刑法对保险诈骗罪的量刑比其他类型诈骗犯罪的量刑明显偏轻,法律成本Y(X)偏低。保险诈骗罪具有严重的社会危害性,刑法的惩戒存在失衡。尽管法院在审判时可以适用其他罪名达到适当量刑,但是立法的宽松影响了潜在欺诈者的主观预期和社会大众对保险欺诈的态度,由此产生激励偏差,使意图实施其他类型的诈骗者涌入保险欺诈的行列,因为保险诈骗罪的法律成本Y(X)最低。

(四)法律成本未区分保险欺诈的类型

未履行告知义务型保险欺诈、保险软欺诈和保险硬欺诈在行为特征、主体风险偏好、严重性方面都存在差异。未履行告知义务型欺诈的行为人是利用“或然性”骗取保险金,而不像硬欺诈一样利用“必然性”骗取保险金,也不像软欺诈一样是在事故发生后故意夸大损失。利用或然性是指隐瞒风险信息,等待事故的到来,获得保险金;利用必然性是指欺诈者通过实施欺诈行为,使风险由不确定变为高度确定,进行“危险创造”的行为,前者的危害性明显小于后者。当然,在实战中,欺诈行为可能导致危险的产生概率极高,达到必然性的程度,导致事故的发生概率接近100%,这就明显超出了保险公司承保的范围,保险公司不会对必然发生的事故承保。只要欺诈行为所增加的风险和原始风险之和还在承保范围之内,保险人收取额外保险费就符合保险精算原理,不会影响偿付能力,不会产生经济损失,只是当保险事故发生后,保险人会衡量个案的收益与成本,不愿支付高额的保险金,宁愿解除合同,退还保险费。

三、保险欺诈行为人的效用与追责概率分析

投保人实施欺诈以及保险人进行应对的基本步骤是:第一步,投保。包括虚构保险利益投保和未履行告知义务投保,这是骗保的开始,这时,保险合同是真实的,虚构保险合同不能定性为保险欺诈而应认定是合同欺诈。第二步,投保人(包括未履行告知义务的投保人)出险,预谋欺诈者故意制造保险事故或虚构保险事故。第三步,索赔。投保人通过夸大损失而索赔,进入欺诈者行列,可称为保险软欺诈或机会欺诈。预谋欺诈、故意编造或制造保险事故虚假索赔,称为保险硬欺诈[4]。第四步,保险公司权衡识别程序的成本,对索赔进行抽样识别、筛选,利用欺诈识别技术锁定疑似欺诈的投保人,成功率与识别技术成熟度相关。第五步,保险公司权衡诉讼的成本和收益,选择起诉或者不起诉。对于投保人和保险人来讲,实施每一步都会评估经济效益的大小,在效益为正时进行下一步,否则终止行为。

(一)投保人实施欺诈的效用

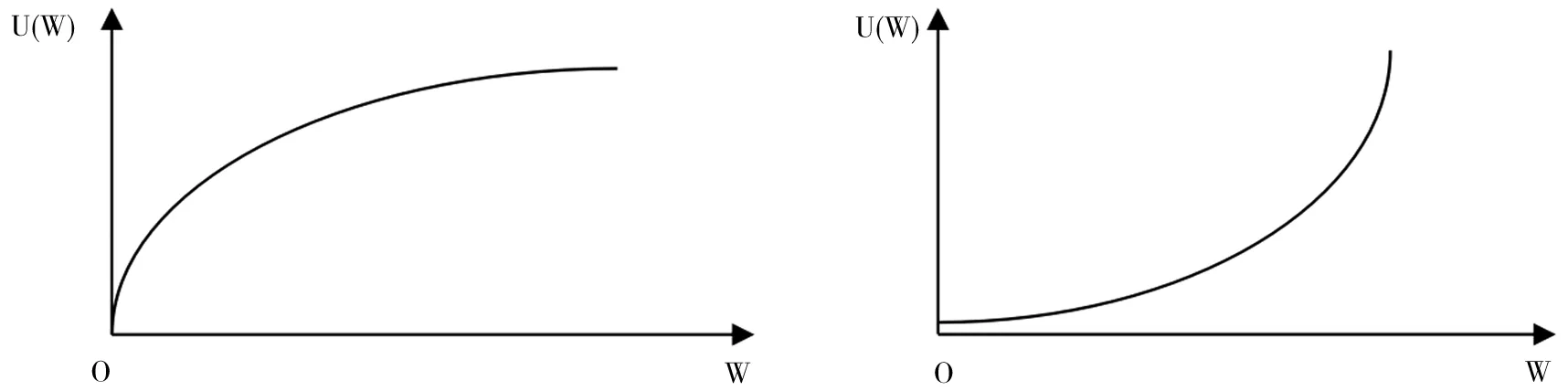

假设W为民事主体的财富总额,保险事故发生会减少W,获得保险赔偿X会增加财富W。S为出险产生的不确定损失,是随机变量。U(W)为财富带给民事主体的效用,q为出险的概率。不论诚实投保人还是保险欺诈者,其财富数量的增加都会导致效用水平的上升,财富增加时的效用优于财富减少时的效用,即dU(W)/dW>0。但是,诚实投保人的财富增加边际效用递减,函数为凹函数,即d2U(W)/d2W<0。欺诈投保人的财富增加边际效用递增,函数为凸函数,即d2U(W)/d2W>0(图3)。投保人可以接受的保费为P投,效用表达式为:U(W-P投)=U[(1-q)W+q(W-S)],可以推导出:W-P投=(1-q)W+q(W-S),P投=qS即可以接受的纯风险保费等于出险概率乘以总的出险损失。这就是投保人对风险的心理定价,只要保险公司收取的保费P保

图3 诚实投保人的效用函数曲线 图4 预谋保险欺诈者的效用函数曲线

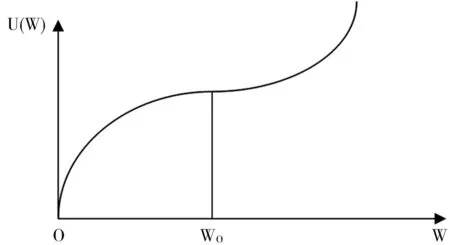

图5 非预谋保险欺诈者风险态度变化

综上所述,同样数额的收益会受投保人风险偏好程度的影响而带来不同的效用,也可以解释在司法实践中为什么即使y=X-Y(X)q(M)<0时,只要满足U(y)>0保险欺诈仍会存在,图1中存在X1、X2之外其他最大效用的点。

(二)投保人实施欺诈的追责概率

影响投保人欺诈除了收益X和法律成本Y(X)之外,还有一个重要因素就是欺诈行为被追责的概率q(M),即投保人实施欺诈行为前对法律成本的预见。可见,尽管法律成本很高,但是如果行为人认为被追责的概率很低,欺诈行为发生的概率就会很高。

诚实投保之后,决定实施欺诈的投保人可以称为非预谋的保险欺诈者,也包括实施保险软欺诈的投保人,其风险态度会产生变化,由风险规避者转变成风险爱好者。图5中W0为投保人产生风险态度转变的点,转变的原因主要包括两方面。

1.欺诈获得的收益带来的效用U(y)很高,法律成本Y(X)相对很小。

2.被追责的概率q(M)很低,比如车险市场中,每次欺诈获得收益很小,被追责的概率很低,但是欺诈次数很多。

q(M)中的M为客观概率因子,与出险的概率q1、被保险公司审计的概率q2、被查出的概率q3、被起诉的概率q4、败诉的概率q5正相关,M=q1q2q3q4q5,q(M)=aq1q2q3q4q5,a为主观概率系数。投保人在权衡欺诈行为的不确定后果时,不仅受到法律成本产生的客观概率影响,更是取决于个人对于法律成本可能性大小的看法。法律成本被欺诈者视为风险,但无法直接衡量或者不能通过观察以前的欺诈记录衡量,因为投保人无法获得保险公司的相关数据。投保人一般通过类似事件的发生概率进行主观判断,得出a。这种判断得到的概率为主观概率,属于先验概率。多次实施欺诈者还会根据实际法律成本大小,调整自身的主观预期,形成后验概率。行为人在实施违法行为前会根据法律成本的大小和被追责的概率,估算行为的收益与可能的结果,作出是否欺诈的调整。比如,成功实施过保险欺诈的人认为被追责的概率较低,未实施过保险欺诈的人认为被追责的概率较高。

投保人如果经常受到新闻媒体关于欺诈被追究法律责任报道的影响,也会认为承担法律成本的概率较高。保险欺诈被追责事件发生的频率越高、事件与自身的接近程度越大、事件的异常性越高、事件发生的时间越近,越能提高投保人承担法律成本的主观概率。

四、结论与建议

本文试图通过法经济学的研究方法,对我国规制保险欺诈的法律法规进行分析,为保险反欺诈立法提供理论准备。保险欺诈的成因复杂、影响深远,不同于传统的民事欺诈,法律成本变化会不断改变潜在欺诈者的主观预期。保险反欺诈立法的目的是使欺诈者能够在主观上有效感知法律成本,客观上无法通过违法行为获得利益,从而放弃欺诈。

目前,我国保险业正处在加速发展阶段,但相关立法滞后,法律条文单薄、内容粗糙、系统性差,给欺诈者带来的启发式偏差影响了对保险欺诈行为的违法性认知,不能对欺诈起到有效的抑制和惩戒。笔者就如何提高市场的风险意识、减少保险欺诈行为,完善我国保险反欺诈措施提出以下建议。

(一)提高保险诈骗罪的公法成本

从成本收益分析可以看出,我国保险欺诈的公法成本明显偏低,公法成本呈阶梯式上升,上升幅度小,未达到随着欺诈收益的增加边际成本递增的状态(图1-2),应该提高保险欺诈的公法成本。与其他类型诈骗罪相比,保险诈骗罪不应当被视为轻型犯罪,应当通过刑法修正案,将保险诈骗罪的最高刑期上调为无期徒刑,或与其他类型诈骗罪达到法定刑期的统一,如与合同诈骗罪、普通诈骗罪的最高刑期统一。在量刑上体现对保险诈骗罪公法成本的提升,对潜在的欺诈者起到威慑作用。

(二)进一步修正保险欺诈的私法成本

我国保险欺诈的私法成本Y(X)规定过于粗糙,不能有效地施加于各类型的欺诈者,还会使无辜者承担法律成本,细化私法规定才能有效规制违法行为。对于保险欺诈的防治,公法上的惩罚显然较私法更具有威慑力,而从私法的角度来看,对于保险欺诈的规制则应当通过对其私法效果的评价来进行[5]。我国没有在立法上明确定义保险欺诈行为,司法中还将一些未构成欺诈的行为囊括在内。保险法第16条、第27条规定保险欺诈行为的私法成本是丧失已经支付的保费、不能获得保险金,法律成本的针对性不明确,未考虑行为人的风险偏好,未对硬欺诈、软欺诈和未履行告知义务型欺诈设置相应的法律成本。建议立法上和学理上明确界定保险欺诈行为,并根据行为人的风险偏好和行为的严重程度分类。丧失保费规定应只适用于情节较轻的未告知型保险欺诈,对于风险态度转变的软欺诈者和风险爱好的硬欺诈者,应该提高其私法成本,使欺诈者无利可图,建议要求其承担双倍或多倍丧失保费的法律成本。

(三)不断提高保险欺诈的追责概率

1.我国保险欺诈的法律执行率q(M)低,第一个原因是q4比较低,保险人对疑似欺诈提起诉讼的成本很高,包括聘请专业律师、举证支出、时间成本等等,但是胜诉收益有限。一方面,建议引入美国保险法中的共享罚金制度,使保险人可以获得欺诈者支付的罚金作为诉讼费用的补偿。美国的《虚假报销法》中规定了检举人条款,授权知情人代表政府在联邦地区法院提起分享罚金的民事诉讼,根据其诉讼参与程度,可以获得追回欺诈损失或法院判处罚金总额的15%~30%作为举报的奖励。保险人是欺诈的直接受害方并且能获得第一手的证据材料,若可分得罚金奖励,则可提高其诉讼动力和欺诈案件曝光的机率。另一方面,可以对举证责任实施合理分配,目前的举证责任体系要求完全由保险人承担举证责任,所以保险人习惯简单拒赔而不对欺诈提起诉讼。因此,在某些保险事故严重存疑、道德风险明显的情形下,人民法院应当将“证明事故之偶然性”的证明责任分配给投保人一方,并且在其不能完成证明义务的情形下判定其承担不利后果[6]。

2.法律执行率q(M)比较低的另外一个原因是q3比较低,保险公司应当不断提高自身的反欺诈能力,从以下几方面着手:第一、提高对欺诈风险的认知程度;第二、完善核保程序,建立案件数据库;第三、完善内控,加强稽查和管控机制;第四、完善培训机制,提高理赔人员的专业素质;第五、保险合同的条款设计需充分考量法律成本与执行率因素;第六、成立反欺诈专业部门、建立理赔数据共享平台。保险欺诈识别要对同一主体的多次理赔进行跟踪关注,将欺诈次数与保险金额度的乘积作为欺诈识别因子;第七、遵循主观概率的作用机制,运用提高反欺诈宣传力度、曝光欺诈败诉的典型案例等宣传手段提高q3。

提高保险欺诈的公法成本、修正私法成本,可以在不改变法律成本曲线位置的情况下由法律边际成本递减向法律边际成本递增靠近,而提高法律执行率q(M);可以使保险欺诈的法律成本曲线上移,使更多的部分移动到欺诈收支平衡线之上,使欺诈者的成本收益曲线更接近理想化的状态。

[1]考特,尤伦.法和经济学[M].史晋川,译.上海:上海三联出版社,2010:469.

[2]王国军.高级保险经济学教程[M].北京:对外经贸大学出版社,2014:234.

[3]梁鹏.“理性人”是什么——以保险合同法为视角[R]//杨华柏.保险业法制年度报告.北京:法律出版社,2009:195.

[4]周建涛,韩桃,张天.车险人身伤害软欺诈识别[J].中国保险,2015(8):31-35.

[5]武亦文,潘重阳.保险合同索赔欺诈私法效果论[J].保险研究,2016(7):101-110.

[6]刘建勋.保险法典型案例与审判思路[M].北京:法律出版社,2012:369.

【责任编辑 郭 玲】

The Analysis of the Law and Economic Utility Mechanism in Insurance Anti-fraud Regulation

CHEN Zhi-gou1,LIU Yi1,2

(1.College of Economics, Hebei University, Baoding, Hebei 071002; 2.The Central Institute For Correctional Police, Baoding, Hebei 071000, China)

The behaviors of insurance fraud raise insurance threshold, affect the solvency of insurance company, having a profound negative impact on the healthy development of insurance industry. The causes of insurance fraud focus on the benefit, cost of law and probability of accountability, the paper has analyzed the insurance fraud of the policy holder in the viewpoint of law and economics, studied the main anti-fraud provisions of the insurance law, considered that we should make clear provisions of insurance fraud, revise the questions of distorted law cost, incentive deviation, the low probability of law enforcement, to provide suggestions and countermeasures for our anti-fraud legislation of insurance.

insurance fraud; the costs and benefits; risk and insurance; utility and probability

2016-11-25

保定市社科规划课题“金融监管一体化视阈下保险业反欺诈对策研究”(2016016)

陈志国(1962—),男,河北晋州人,河北大学经济学院教授、博士研究生导师,主要研究方向:区域经济学。

DF438.4

A

1005-6378(2017)02-0096-07

10.3969/j.issn.1005-6378.2017.02.014