“营改增”对中国联通的财务影响及应对策略

2017-04-27任娜

◇任娜

“营改增”对中国联通的财务影响及应对策略

◇任娜

营改增是近年来我国企业面临的一项重要挑战,随着营改增在电信业中的推广,中国联通也受到了重大影响。本文主要从营业收入、营业成本及净利润三个方面分析营改增对中国联通的财务影响,并结合其业务情况提出财务应对措施。

营改增;中国联通;财务影响

10.13999/j.cnki.scyj.2017.04.023

一、营改增对中国联通的财务影响

1.营改增对中国联通营业收入的影响

营改增前,中国联通营业税计税依据是企业应税营业收入,而营改增后中国联通的计税依据是不含税的营业收入。

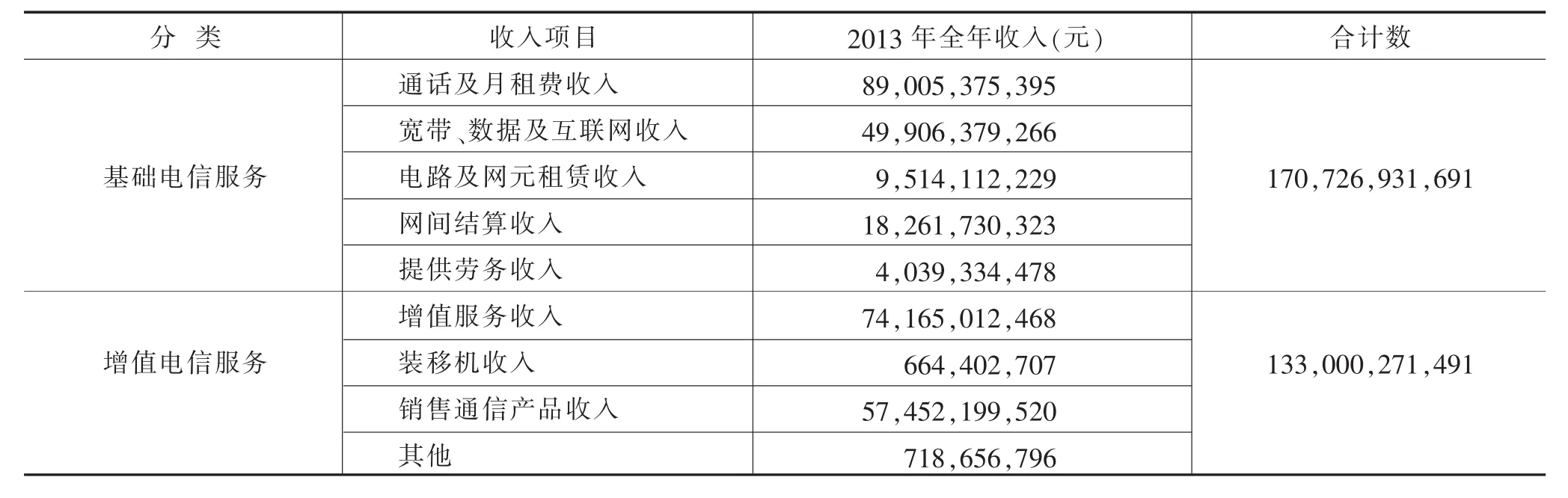

营改增后,提供基础电信业务的税率从之前营业税3%增加到增值税率11%,提供增值电信业务的税率增加到6%,而这些税率计算的税额直接从收入中扣减。中国联通基础电信业务收入及增值电信业务收入如表1所示。

表1 中国联通基础电信服务收入和增值电信服务收入

对中国联通的营业收入划分基础电信业务和增值电信业务两大类后营业额和增值税额计算如表2所示。

通过对比发现,营改增后中国联通的营业收入直接减少了10,961,169,250元,由此可见营改增对中国联通的营业收入影响较大。

2.营改增对中国联通营业成本的影响

可抵扣进项的范围和类型是企业减少增值税的关键要素。根据相关法律规定:购进货物或者接受加工修理修配劳务和应税服务,支付或者负担的增值税进项税可抵扣。电信运营商成本结构中允许扣抵的项目不多,能够取得增值税专用发票的更少,像人工成本、折旧和摊销、业务招待费更是无法抵扣,所以营改增后企业承担了更多的税务负担。中国联通主要成本构成如附图所示。

附图 2013年中国联通主要成本构成

3.营改增对中国联通净利润的影响

营改增后,企业能取得的可抵扣进项税发票有限,在企业的收入没有明显提高的情况下,由于增值税是价内税,使得营业收入中的部分收益变为税金,实际营业收入减少。短期而言,成本费用下降的幅度远远低于收入下降的幅度。根据净利润=(营业收入-营业成本)*(1-所得税税率),在所得税税率不变的基础上,企业的利润将会明显下降。

二、中国联通应对“营改增”的策略

1.调整市场经营管理模式

中国联通的基础电信服务收入和增值电信服务收入直接影响企业的税负水平,随着经营业务的市场化,中国联通经常采取诸如预存话费、赠送话费或者礼品等促销模式,在实施“营改增”后,这些业务都会被认为是视同销售行为,一样是要缴纳增值税的,企业的销项税额增加,直接导致企业营业收入的减少,所以企业有必要改变现有的经营模式,改变促销活动,降低销项税额,减少对收入的影响,通过调整具体的经营策略来应对“营改增”的相关政策,减少“营改增”对企业负面影响。

2.选择合适的供应商,增加进项抵扣

不同纳税资质的供应商开具增值税发票是不同的,所以中国联通在选择供应商的时候,要优先选择和一般纳税人合作,因为一般纳税人开具的增值税专用发票可抵扣6%的进项税额,而小规模纳税人却只能抵扣3%,所以尽量不要选择或者减少与小规模纳税人合作,因为这样才能取得可抵扣的进项税发票,而且在与供应商签订合同的过程中,要考虑电信企业实施“营改增”的相关规定和要求,要对供应商的税务资质、能够开具发票的类型等内容进行全面分析,应增加开具增值税专用发票的条款,要在合同中注明开具的发票类型,要充分考虑合同中的内容、形式以及相关条款,并对此要进行严格的规定与要求,争取获得专用发票,单独对销售额与税款进行列支。

3.充分利用“营改增”优惠政策

为了完善我国电信业全面实施“营改增”,相关部门出台了一些优惠政策,中国联通可以充分利用这些优惠政策,比如,26号文件规定,如果是以积分兑换形式赠送的电信业服务,是不征收增值税的(但是如果赠送的是货物,那么就要进行视同销售处理),企业可以在实际进行业务处理时,在进行积分兑换时将电信业服务作为一项主要方式,尽量避免赠送货物,或者在账务处理上,区分这两种处理方式,达到少缴纳增值税的目的。

4.扩大可抵扣进项税额,加强成本管理

中国联通“营改增”后,应建立增值税管控体系,企业在开展全业务运营时,生产经营过程中存在很多混合销售的业务,中国联通应该合理划分不同业务种类,因为不同种类业务涉及的税率不同,合理区分基础电信业务和增值电信业务,避免采用高税率来计征增值税情况的发生,在经营过程中要尽量取得尽可能多的专用发票,在签订合同时要确定运输、技术服务的种类等相关信息,最好是建立一套详细的可抵扣项目目录,同时对于外包业务的人工成本,要尽量将其转化为营业成本,以降低企业的基础成本。

(作者单位:江西财经大学)