浅析融资需求、融资约束与盈余管理

2017-04-27陈佩喜

陈佩喜

摘要:盈余管理是现代企业会计管理的重点,对企业投资决策起到了重要的作用。同时,盈余管理也被上市公司证券市场盈余数量。为了进一步促进我国制造业的发展建设,需要相关人员加强对融资需求、融资约束与盈余管理。文章结合融资需求、融资约束与盈余管理的内涵,以实证具体分析融资需求、融资约束与盈余管理三者之间的相互影响、相互作用关系。

关键词:融资需求;融资约束;盈余管理

在实体经济的发展下,证券法律法规得到了完善,证券市场发展得到了越来越多的关注。作为影响证券市场股价的重要因素——企业盈余信息,对企业盈利发展起到了重要的作用,是企业绩效评价的重要指标,得到了企业会计信息使用者的研究和关注。文章基于企业发展的成本收益,在分析企业融资需求和融资约束情况能够对企业盈余管理产生影响的基础上,应用上市中小企业数据对融资需求、融资约束与盈余管理之间的关系问题展开论证分析。

一、融资需求、融资约束与盈余管理关系分析研究

(一)数据信息来源

中小型企业和大型企业相比具有防范风险能力较差、发展规模较小、融资发展受各种限制的特点,因而在企业发展管理的过程中存在更强烈的盈余管理动机。文章以2008-2015年中小板上市公司为研究样本,对融资和盈余管理关系问题展开研究,最终获得了703个公司数据信息,剔除了无效的数据信息之后总共获得了2260个年度数据信息。对这些信息进行winsorize处理分析。(核对了是703家公司 中包含的2260种(个)年度数据信息)

(二)数据模型和变量说明

融资需求、融资约束与盈余管理关系数据分析模型具体如(1)所示。在考虑企业实际盈余管理各项活动在操作时候存在抵消的可能,将三种真实盈余信息管理手段进行计算合并,计算公式为:实际盈余管理 = 实际生产操控 - (实际销售操控+实际费用操控)。通过公式的应用有效解决了真实盈余管理问题。

EMi-t=a0+a1FCi-t+a2FNi-t+a3FC-FNi-t

+a4Inceni-t+a5Sizei-t+a6Growthi-t+a7Loani-t

+a8Agei-t+a9Big4i-t+∑ind+∑year+εi-t(1)

文章选择进行数据分析的控制变量有公司发展规模、公司发展成长、公司负债水平、公司的成立时间等。通过控制变量来控制融资能力对企业融资需求和融资约束之间的影响,进而加强对不同年份和行业的控制。

二、融资需求、融资约束与盈余管理关系实证结果分析

(一)描述性统计分析

所选取样本变量的描述性统计结果具体如表1所示。根据表1可以发现真实销售操控与真实生产操控的水平基本与此一致,但是真实费用应用操控水平比应计盈余管理的均值低。因此可以发现企业在采用应计和盈余管理的时候在工作的具体操作中有所区分。融资约束指数中位数是-13.9626,要比上市公司SA指数中位数小,可见我国非上市公司存在比较严重的融资约束问题。

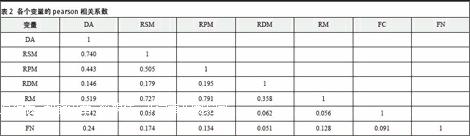

(二)相关性分析

各个变量的 pearson相关系数具体如表2所示。根据表2可以发现应计盈余管理与各类真实盈余管理之间存在关联,应计盈余管理与各类真实盈余管理最小的相关系数是0.146。融资约束与其他各类盈余管理在 5% 水平上时候的表现更为显著。融资需求与融资约束的、各类盈余管理之间的相关性都较差,融资需求和应计盈余管理在10%的水平上显示出了较为明显的差距。

(三)多元回归结果分析

根据模型公式(1)得到的回归结果具体如表四所示。根据表四可以发现,融资约束和各个盈余管理之间的回归系数效果在1%水平上表现最为显著。因此可见,融资约束对于真实销售操控会产生比较明显的抑制作用,回归系数在-0.0461,在1%的时候回归效果显著。经过对真实盈余管理与应计盈余管理的对比分析可以发现,融资约束对于应计盈余管理的抑制比较小,回归系数仅仅有-0.0295,可以确定企业发展的应计盈余管理成本费用比较低。企业的真实盈余管理操控在某种程度上会影响企业的现金流发展,总体上的操控成本费用比较高。对于这种情况,企业在进行融资的时候需要选择放弃操控成本比较高的真实盈余管理,转而选择应计盈余管理。根据表四可以发现企业融资需求对各类盈余管理的回归系数影响显著,均为正,即融资需求越高越容易增加企业的盈余管理行为。融资需求和融资约束之间交乘项对应计盈余管理的回归系数是-0.0161,符号上和基本的预期保持了一致,但是t值只有-1.17,总体上的显著水平比较高。

三、融资需求、融资约束与盈余管理发展建议

文章通过构建融资影响下的盈余管理决策函数,分析了不同融资环境对企业盈余管理行为产生的影响。通过企业盈余管理决策函数可以发现,外部投资人能否发现企业的盈余管理行为和融资治理作用之间存在密切的关联。市场融资参与者对盈余管理行为的及时发现,并根据盈余管理行为予以相应的处罚是减少企业机会盈余管理的重要方法,具体体现在以下几个方面:第一,完善金融银行内部的控制制度,加强相应的风险评估机制。在企业融资发展的深化改革下,需要进一步发展和完善信贷市场多元化。第二,建立权益融资监管体系。公司融资盈余管理需要加强必要的监督管理,通过监督管理的实现在最大限度上减少企业的盈余管理行为,从而在根本上提升企业会计信息质量。第三,提升企业融资管理信息的市场透明度。企业融资管理活动的开展需要在公开、公平、公正的市场环境下进行。企业管理者要采取有效的措施提升上市公司质量和上市公司在市场发展的可信度,从而加强投资者对我国股票市场发展的信心。金融股票市场透明化发展的同时还需要相应监督机制的规划。为此,需要国家建立和融资发展相对应的惩戒机制,对于融资中通过增发、配股行为而达到融资目的的各种盈余操控管理行为进行相应的惩处。第四,从财务管理发展角度规范企业的盈余管理行为。在企业盈余发展管理中,需要对不适应企业发展需要的行为采取相应的治理方法。企业有关部门还需要协调配合完善会计准则,应用完善化的会计准则使企业融资管理和不断发展的经济相匹配。针对社会主义市场经济发展的多变,还需要制定一种新的会计准则适应新的经济发展,在最大限度上防止企业利用会計准则中有疏漏的地方进行盈余管理。

四、结束语

综上所述,通过对盈余管理、外部融资需求分析构建了融资影响下的盈余管理决策函数。经过对函数的分析考察发现,融资治理作用和外部投资者能否识别企业的盈余管理行为存在密切的关联。市场参与者在发现盈余管理行为并进行惩处之后会在一定程度上减少企业的机会主义盈余管理动机。为了更好的规范企业的融资管理,需要相关人员加强银行内部控制系统建设,通过风险评估体系的应用及时发现和把控企业的盈余管理行为,提升企业的会计信息质量。

参考文献:

[1]陈艳,李佳颖,李孟顺. 盈余管理、外部融资需求与公司投资不足——基于上市公司数据的实证分析[J]. 宏观经济研究,2016(09):106-117.

[2]李胜楠,蒋敏,都琳. 盈余管理能否帮助公司摆脱融资约束困境[J]. 现代财经(天津财经大学学报),2016(08):79-90.

[3]徐朝辉,周宗放. 融资需求驱动下的盈余管理对公司信用风险的影响研究[J]. 管理评论,2016(07):12-21.

[4]周晓苏,陈沉,杜萌. 融资需求、企业生命周期与盈余管理——基于非金融行业A股的经验证据[J]. 山西财经大学学报,2016(09):25-38.

[5]许乐媛,周轶英. 经济新常态下中小上市公司融资约束与盈余管理[J]. 商业经济研究,2016(04):192-194.

[6]李歆,郭星雨. 盈余管理、审计意见与融资约束——来自A股市场的经验证据[J]. 财会月刊,2016(03):97-101.

(作者单位:达濠市政建设有限公司江西分公司)