新媒体信息披露对股票市场的影响研究

2017-04-26蒋艳辉郑佳尔

蒋艳辉+郑佳尔

【摘 要】 文章以2011年至2014年间“互动易”平台的数据为样本,深入考察上市公司信息披露质量与股票收益率、交易量的关系。基于原始问答数据,从信息披露效率的角度构建公司回复指数以刻画上市公司自愿性信息披露质量。结果表明,在控制其他影响因素之后,公司回复指数与股票收益率、交易量均存在正相关关系,其中回复指数对个股收益率仅短期影响显著,虽然无法帮助预测收益率,但是能够成为预测交易量的有效指标。研究证实了公司的及时回复对消除股市信息不对称的正面效果,以及深交所“互动易”平台维护证券市场秩序的积极作用。此外,文章基于互动平台的特性,设计了具有较强推广性的新媒体披露质量测度指标,对日后的研究具有积极的借鉴意义。

【关键词】 互动易; 信息披露; 新媒体; 股票收益率; 交易量

【中图分类号】 F830.9 【文献标识码】 A 【文章编号】 1004-5937(2017)08-0048-08

一、引言

随着互联网技术的快速发展,各种各样的新媒体层出不穷,不少企业已经拥有自己的微博、微信等交流平台。新媒体已逐渐成为当今世界非常重要的信息集散枢纽,其开放性、及时性和互动性等特点契合资本市场的公平、公开和公正原则。

基于此,近年来新媒体对证券市场的作用逐渐引起了学者的重视[1-5]。作为传媒手段之一,新媒体将公司信息及时、高效地传递给投资者。上市公司和投资者传统的沟通方式主要包括年报、半年报、季报等定期报告的渠道,然而时效性差是其最大缺点。而新媒体的出现恰恰彌补了这一缺陷。

得益于网络技术的加入,对传统的信息披露制度进行改进是大势所趋。近年来监管机构对待使用新媒体披露信息的态度也愈加开放。美国证券交易委员会(SEC)在2013年就曾发表声明,允许上市公司使用Twitter、Facebook等社交媒体披露公司信息,只要上市公司提前告知投资者将要在何种社交平台上发布信息即可。

本文的研究对象“互动易”平台就是深交所为适应新形势下信息披露的需求而设立的。它由深圳证券交易所于2010年1月1日推出,在2011年11月12日基于Web 2.0平台(类微博模式)进行系统升级,并改名为“互动易”。投资者可通过该平台直接向上市公司提问,上市公司在“互动易”平台上答复。其成立的初衷在于提高上市公司和投资者之间的沟通效率,帮助投资者将市场信息化繁为简,使投资者在信息获取、信息鉴别、与上市公司之间的互动交流方面更加容易。从形式上来看,“互动易”平台上的公司回复实质上可以视为上市公司进行的自愿性信息披露①。深交所在《上市公司信息披露工作考核办法》(2011年修订)第十六条也增加了对“互动易”的监管要求,以此引导上市公司充分重视,不断提高投资者关系管理水平。

目前对信息披露经济后果的研究主要集中在定期报告中自愿性信息披露对股权资本成本的影响方面[6-7]。文献研究表明,信息披露主要存在两方面潜在的益处:(1)帮助纠正公司的错误估值;(2)提高股票的流动性,降低资本成本[8]。理论上说,及时的信息披露使财务信息得以迅速在资本市场中扩散,将信息的滞后性影响减少到最低水平,有效地解决信息披露的及时性问题,在短时间内降低信息不对称[3]。传统渠道下信息披露的经济后果已取得较为丰富的研究成果,然而对于新媒体形式下的信息披露鲜有研究。

那么新媒体是否真的如上所述在资本市场中起到积极作用呢?本文采用“互动易”平台上公司的回复作为研究对象,引入回复指数对公司回复质量进行刻画,尝试探究新媒体平台上的公司信息披露对于股票收益率和交易量的作用。

本文的创新点在于针对新媒体形式下信息披露的作用进行研究,以“互动易”平台为例,首次对该平台上的公司回复进行挖掘分析,证明了及时的公司回复是有效的。新媒体对于公司信息披露的重要性逐渐提升,在此背景下研究“互动易”这类平台的公司回复将更具现实意义。此外,根据“互动易”这类新媒体平台的特性,本文设计了可行且具有较强推广性的新媒体披露质量测度指标,对之后类似的研究具有积极的借鉴意义。

二、文献回顾与假设提出

传统的自愿性信息披露渠道以定期报告为主,其对资本市场的作用已有大量研究成果[9-12]。对公司来说,进行广泛自愿性信息披露主要有三种资本市场效应:提高股票流动性、降低资本成本、提升公司价值。但是由于定期报告时间跨度过大,无法满足普通投资者日益增长的信息需求,并且是以公司为主导对外披露,受到公司特质等诸多因素的限制。随着互联网技术的不断发展,各种新媒体层出不穷,微博、微信等社交媒体因其传播速度快、时效性强、互动性强等特点发展迅速,开始在企业的投资者关系中扮演重要的角色。

国外学者较早开展新媒体对资本市场的作用研究。Wysocki[13]以发帖量度量论坛信息,考察其和公司基本面、股市表现之间的关系,发现发帖量的确能够预测第二天股票的交易量与异常收益率。Antweiler et al.[14]通过分析Yahoo Finance和Raging Bull两大金融论坛的帖子,构建情绪指数,结果发现论坛信息可以用来预测股票波动率。

国内类似的研究起步稍晚。张永杰等[15]不局限于特定论坛,将社交媒体信息内容的抓取范围扩展至整个中文互联网,以此研究社交媒体信息在资产定价方面的影响,发现不断发展的中文社交媒体蕴含着对股票收益率有着显著解释能力的信息内容。金雪军等[16]抓取了股吧在2012年10月至2013年9月期间共580万条发帖数据,借助文本分析技术研究发现,看涨指数与股票收益率呈正向相关,论坛发帖量对股票成交量有着显著的正向影响,证实了中小投资者在股票论坛的讨论确实会对股票的收益率与成交量产生影响。

早期的研究对象主要集中于论坛信息。近年来随着社交媒体的迅猛发展,信息的流动得到快速提高,其对资本市场的作用引起了大量学者的兴趣。

Bollen et al.[1]率先开始研究Twitter对于股市的预测作用,利用抓取的推文进行文本分析,探究来自Twitter用户的情绪和道琼斯工业平均指数(DJIA)的相关关系。其实证结果表明,Twitter的情绪指数能提高DJIA的预测能力,预测准确率高达86.7%。Bollen开创性的工作催生了一大批基于社交媒体在证券市场作用的研究[17-18]。

国内外研究虽然均对新媒体在资本市场的作用进行了初步尝试,但是绝大部分从投资者对于新媒体的使用这个角度出发,集中于投资者情绪、媒体关注度等研究方向,并未对公司使用新媒体进行信息披露的作用进行检验。本文尝试在信息披露的框架下,参考Antweiler et al.[14]、Tetlock[19]的研究设计,探讨公司及时的回复是否会对股票的收益率与成交量产生影响。

Healy et al.[8]通过对1978年至1991年共计595家公司组成的样本进行分析,考察企业是否可以从增加的信息披露中获益。他们发现,随着公司披露程度的增加,该公司本年度和下一年的股票收益增加。金融心理学的研究表明,投资者的金融决策和股票价格会受到情绪启发式现象的影响。投资者对公司股票未来表现的估计取决于对公司的印象[20]。实际上,对公司的印象来源众多,而公司对投资者提问的回复是最直接的渠道之一。

公司及时的回复能够显著增加信息披露的透明度,有助于提升公司的形象,向投资者传递良好的信息。投资者对具有较高透明度的公司往往持有好印象,受到上述启发式影响的投资者倾向于买入股票,从而在短期内推动收益率上涨。因此提出假设1。

H1:在其他條件相同的情况下,上市公司在新媒体平台信息披露质量和公司股票收益率正相关,即信息披露质量越高,公司的股票收益率越高。

股票交易量反映了股票持有者出售股票以及潜在投资者购买该股票的意愿。公司回复指数增加,在回复内容不完全重复的前提下,即意味着每家公司带来的相对信息量增加,这将大大降低投资者和公司之间的信息不对称程度。由于投资者对于公司股票的交易意愿与其信息不对称程度呈负相关关系,信息不对称程度越低,股票流动性增加,从而导致交易量的上升[21],由此提出假设2。

H2:在其他条件相同的情况下,上市公司在新媒体平台的信息披露质量和公司股票交易量正相关,即信息披露质量越高,公司的股票交易量越高。

三、研究设计

(一)样本选择与数据来源

本文研究数据中,股票收益等个股交易数据和资产等财务数据分别来源于CSMAR中国股票市场交易数据库和中国上市公司财务报表数据库。

选择“互动易”平台的数据作为公司自愿性信息披露的数据源主要有如下原因:(1)“互动易”覆盖面广,数据量大,其日均页面浏览量达到6万次以上②,累计已逾数十万条信息。“互动易”日益受到广大投资者的青睐,越来越多的券商研究员、机构投资者也开始关注这一渠道,并通过“互动易”向上市公司提出问题;(2)比定期报告等传统披露渠道更及时,投资者可以随时向上市公司进行提问,公司也会在较短时间内回复;(3)数据来源真实可靠。该平台系全球首个由交易所承建、所有市场参与主体无偿使用的上市公司与投资者互动的平台,是获取上市公司真实、一手信息的新渠道。社交媒体由于监督的缺位往往缺乏传统媒体的权威性和公信力,而“互动易”由于深交所特殊的背景恰好弥补了这一劣势,同时具备传播速度快、影响广和权威性高等优点。

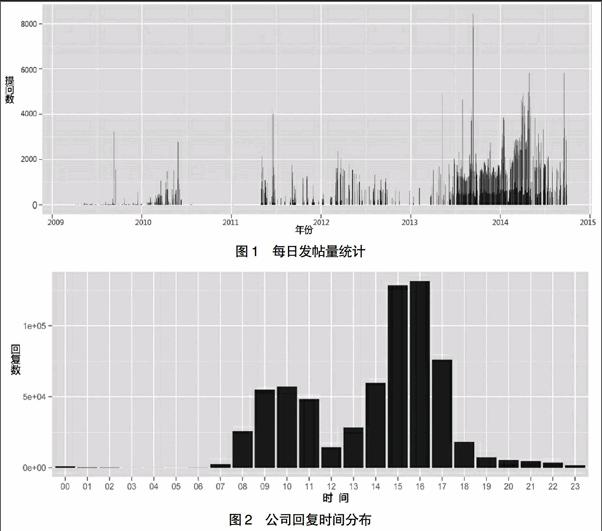

由于本文获取的“互动易”数据在2010年8月6日至2011年4月底有9个月的空白期(见图1),直至2011年5月1日才有新一轮大规模的提问数据。另外,通过对公司回复时间的统计发现,最早的一条公司回复出现在2011年5月3日。同时剔除2014年第4季度牛市可能带来的过度投机行为的影响,本文将时间区间定位于2011年5月3日至2014年9月30日。

通过对公司回复的时间分析得出,公司主要集中于上午9点至11点以及下午2点至5点回复投资者的各类问题(见图2),虽然其余时间也有分布,但是数量非常少。另外,下午至晚上的发帖量占据了较大部分,进一步的分析表明下午2点至次日上午9点的发帖数占总数的55.97%左右,上述时间分布也符合日常作息规律。考虑到分析的严谨性,投资者对现有信息的处理需要时间并且不可能利用闭市后发布的信息进行投资,因此为了更细致地分析公司回复对股市的影响,本文将深圳证券交易所闭市前1小时即当日14时之后的信息视为第二天的信息。

(二)变量设计

1.回复指数

对公司回复进行研究的过程中,首先面临的问题就是如何界定回复质量。本文参考了会计信息披露质量研究文献,美国SEC对“高质量的信息披露”的具体解释是信息具有可比性、高透明度和得到充分披露。我国证监会于2007年1月发布的《上市公司信息披露管理办法》规定,信息披露义务人应当真实、准确、完整、及时地披露信息。

在信息披露质量度量的实证研究中,由于对定性化特征的衡量比较困难,因此研究者大多通过设计代理变量对信息披露质量进行研究,其中大部分采用信息披露数量作为信息披露质量的代理变量,传统的信息披露质量测度方法主要有分析师评级表、信息披露数量、信息披露综合指数等[12]。由于本文研究对象是公司回复文本,因此并没有一个权威的机构对公司回复进行打分评级。考虑到公司回复的文本和时间特点,本文主要从信息披露效率的角度进行回复指数的构建。

Verrecchia[9]指出,信息披露质量的度量不仅要衡量其所披露内容的质量,更应该关注信息披露的及时性。他认为,高质量的信息披露应该是迅速披露重要信息,而且能够提供更多的前瞻性信息。因此,本文对仅依赖于披露数量的传统指标体系进行改进,将及时性融入到指标体系中,结合“互动易“平台问答文本自身的特点,一个公司在同一天可以回复多次,回复提问的时间可以是当天,也可能是几天后。考虑到投资者对于不同回复时间间隔的问题的反馈也有所不同,因此本文引入指数衰变因子e-t来模拟间隔天数对于投资者反应的影响,其实践意义是回复的时间差越大导致该回复的信息价值越小。

因为单纯的回复数还可能受到不同公司的被关注程度影响,为了消除由于关注度不同所造成的影响,对指标进行归一化处理,最后得出回复指数的计算公式:

其中i为回答日期与提问日期之差,ni为第i天前的问题总数。相比较传统的以绝对数量代替信息披露质量的测度方式,该回复指数进一步考虑了信息的及时性特征,同时还能够较好地衡量不同公司之间回复质量的差异。

2.因变量

本文的交易量指标(Volume)采用日个股交易股数,而收益率指标(Return)采用不考虑现金红利的日个股回报率,上述数据均来源于国泰安数据库。

3.控制变量

在控制变量选择上,本文加入深圳A股每日市场回报率(Market Return)和公司回复的绝对数量(Reply Count),分别控制整体的市场效应和投资者关注度不同造成的影响。

具体变量的说明和计算方法见表1。

(三)模型设计

样本数据既包含时间序列又包含截面数据,为了更好地分析各变量间相互关系并预测其变化趋势,本文采用面板回归进行数据分析。同时由于投资者的反应可能存在滞后效应,因此本文参考Tetlock[19]的模型设计,引入了滞后5阶的回复指数,使用L5(Reply Index)表示(其中L5(xt)=[xt-1xt-2xt-3xt-4xt-5])。

为确定面板回归模型,本文做了如下检验,即Hausman检验(用于确定选择固定效应还是随机效应)以及F检验(用于确定选择混合效应还是固定效应)。根据表2的检验结果,F检验显示固定效应模型优于混合效应模型,Hausman检验显示固定效应模型优于随机效应模型。所以,最终对模型统一选择固定效应模型。

回归模型如下:

其中,Reply Indexi,t表示i公司第t天的回复指数,Market Equityi,t和Asseti,t分别表示对应时间公司的流通市值和资产规模,Reply Indexi,t表示对应时间的回复总数,Market Returnt表示第t天不考虑现金红利再投资的日市场回报率(流通市值加权平均法),在回归方程中Market Equity、Asset和Reply Count均已进行对数化处理,以消除量纲的影响。

四、实证检验结果与分析

(一)描述性统计

针对本研究所选取的样本,本文对上市公司披露情况以及其他解释变量进行了描述性统计,结果如表3所示。从描述性统计结果来看,由于回复数据的稀疏性导致80%以上与回复相关的数据为0,因此整体回复指数均值较小,只有0.041,个股每日回复量也从0至262条不等,这与“互动易”平台推出时间比较短,整个市场的参与度较小相关。市场日回报率比较稳定,在-0.066至0.055之间波动,其均值也趋于0。相比较而言,个股回报率变化较大,最低为-0.263,最高则为16.773,但是两者标准差比较接近。资产和市值的变化波动较大,最大和最小值之间相差103以上数量级,说明A股市场存在较大的分化现象,这也为下文对资产和市值分组进行稳健性检验提供了依据。虽然参与互动的公司数在逐年增加(未列出),这表明我国上市公司日益认识到与投资者保持良好关系及信息披露的重要性,也说明越来越多的投资者开始关注“互动易”平台,但是也应当看到,仍有众多的上市公司并没有参与到投资者的提问互动中来,说明“互动易”平台建设和上市公司与投资者的互动还有很大的提升空间。

(二)面板回归检验

公司回复指数对股票收益率和交易量影响的实证结果如表4所示,滞后一天的公司回复对于收益率的影响为负,公司回复指数每增加一个单位,将导致隔日收益率降低0.056%,而滞后2天和3天的回复对于收益率的影响显著为正。通过对公司回复时间的深入分析,本文发现“互动易”平台上的公司平均回复时间间隔为2.61天,因此本文认为上述现象可能是投资者对于公司回复不及时的“惩罚”所致,具体主要有两种原因:(1)投资者看到公司的回复,但是由于公司回复过晚导致消息的价值(时效性)大大降低,虽然公司回复了投资者的提问,但投资者对此作出负面的评价,之后才逐渐修正之前有偏的评价,对公司回复价值的认识呈先降后升的变化。(2)由于公司回复得不及时,存在间隔数天登录一次并集中回复的现象,长此以往造成投资者和公司的低效沟通,投资者也并未每天关注平台更新,导致新的回复可能未被消化,此时投资者认为公司仍“未回复”,从而作出消极的评价。受限于数据及处理能力,本文并未对上述原因进行进一步的验证和分析。

“互动易”平台本是为投资者和公司提供高效互动的平台,但是有很大一部分公司的回复并不及时,个别公司漠视投资者的心声,如烯碳新材(000511)、中信国安(000839)、陕国投A(000563)等公司在样本中的平均回复时间达16天以上,回复间隔时间过长已经引起了投资者的强烈质疑③。因此考虑到回复的滞后效应,本文将滞后5期的回复指数联合考虑,发现公司回复的作用显著为正,回复指数每增加1个单位,将导致股票收益率增加0.027%,这就说明,公司回复指数在以周为基本单位的时间轴上对股票收益率呈正向促进作用。然而作为控制变量的回复数量对个股回报率的作用为负,回复数量每变化1%将引起股票收益率变化0.006%,从量级上来看,其影响力低于公司回复指数。这说明公司的回复数量虽然起到了反向修正股票收益的作用,但其作用甚微,不足以抵消公司回復指数对于股票收益的整体正向促进作用。

交易量对公司回复的回归结果显示,除滞后第3期外,滞后期的公司回复对于交易量的作用均显著为正,在0.1%的水平拒绝了公司回复对于交易量无影响的原假设。联合5期同时考虑,发现公司回复指数每增加1个单位,将导致股票成交量变化2.28%,有效地支持了假设2,说明“互动易”平台上公司的披露确实大大降低了信息不对称程度,降低了买卖价差,提升了交易量。

(三)稳健性检验

为了验证上述结果的稳健性,本文分别采用了对每年分组回归和按不同市值、资产分组回归以及换用总市值及对应的收益率等方法,以检验公司回复对股市的作用。

如表5所示,公司回复对于股票收益率的作用除了2013年的系数在1%的水平显著为正,其余年份均不显著,这可能是因为2013年之前的年份公司回复的数据量过少。通过对“互动易”平台上公司回复数的深入分析,发现平台上每年的问题数量逐步上升,由2011年的36 249条猛增至2013年的239 194条,说明“互动易”逐渐得到了广大投资者的认可,参与程度大大提高,其在股票市场的作用也随之增强。虽然2014年平台回复数依旧增长迅速,但本文并未发现该年度公司回复对于股票收益率有显著影响的证据,需要做进一步的研究和分析。

公司回复对于交易量的回归结果显示,除2011年外,2012年至2014年的系数均为正,1单位回复指数的变化将导致隔日交易量1.6%以上的波动,其预测作用依旧显著。上述结果同时说明交易量对于公司回复的信号感知程度比收益率更高,也证明了公司回复在不同年份,确实起到了降低信息不对称、提高股市的流动性的作用,从而促进了股市的成交量。

本文按照流通市值和总资产的大小分别划分成高(约25%)、中(约50%)、低(约25%)三组,其中流通市值大于100万元为中,大于400万元为高,其余均为低;资产大于10亿元为中,大于40亿元为高,其余均为低。由表6和表7可以看出,公司回复对于股票收益率的影响主要在低市值和低资产的两个分组中作用显著,说明低市值和低资产的公司需要高度重视投资者关系管理。其余分组表现不显著可能是上述公司由于其资产或市值规模大,本身就拥有较高的关注度和知名度,信息披露渠道相对公开,除“互动易”平台外,还有其他的披露渠道,比如官网、新闻媒体报道等,因此“互动易”平台上公司回复对于其收益率的变化影响并不显著。

反观交易量的回归结果,发现公司的回复在低资产和中低市值的分组中作用显著。和上述结果类似,说明以上公司需在平时多关注投资者的问题,及时进行回复和披露,以增强本公司在股票市场的竞争力。

另外,本文换用总市值和总市值加权平均法的日市场回报率作为股价效应的衡量指标,并对前文结论进行了重新检验。结果显示,并未对前文结论的稳健性产生影响。

整体来说,公司回复对于股票收益率和交易量的作用均通过了稳健性检验,证明了“互动易”平台确实在减少信息不对称,提高投资者和公司互动效率方面起到了积极的作用。

五、结论

本文通过对“互动易”平台上的公司回复进行分析,发现公司回复确实对股票收益率和交易量产生了正向影响,从而肯定了“互动易”平台作为新媒体的披露方式在股票市场中所起的积极作用。对于投资者而言,“互动易”平台提供了获取上市公司一手信息的渠道,要善于利用这部分信息,但是利用其进行投资获利,其实践意义比较有限。对于公司而言,投资者的问题往往是关系公司发展的根本问题,如果一味漠视其心声,将导致一些不必要的后果。公司需要增加自己的透明度,提高回复的效率,和投资者进行有效的沟通。对于监管机构而言,需要在日后加强对上市公司的监管,特别是鼓励资产和市值规模比较小的公司积极參与互动。虽然“互动易”平台起到了维护证券市场公开公平公正的积极作用,但是其时效性和影响力有待加强,证券市场的参与方都应参与其中,共同致力于打造一个有效率、公平的证券市场。

本文的创新点在于首次对“互动易”平台上的公司回复进行挖掘,分析其对股票市场的作用,证明了及时的公司回复是有效的,对于股票收益率和成交量呈正向促进作用。结合公司在“互动易”平台上回复的特点,本文设计了一种适用于非定期报告的信息披露质量指标,在类似的互动平台均具有较好的推广性。

当然本文还存在如下不足:首先,并未对公司回复的文本进行进一步的分析和挖掘,公司的回复可能包含了一些重要的信息,比如研发、发展战略等,下一步的研究可以在文本理解这个角度进行深入挖掘。此外,本文只关注了公司回复这个角色,然而“互动易”这个平台上不仅有公司的回复,更重要的还有投资者的参与,对于公司和投资者互动的作用也是日后研究的重点之一。

【参考文献】

[1] BOLLEN J, MAO H, ZENG X. Twitter mood predicts the stock market[J]. Journal of Computational Science, 2011,2(1):1-8.

[2] SAXTON G D. New media and external accounting information: A critical review[J]. Australian Accounting Review, 2012,22(3):286-302.

[3] 文雄. 新媒体对财务信息披露的影响[J]. 会计师, 2014(12):15-17.

[4] LEE L F, et al. The role of social media in the capital market: evidence from consumer product recalls[J]. Journal of Accounting Research,2015,53(2):367-404.

[5] 谭松涛,阚铄,崔小勇.互联网沟通能够改善市场信息效率吗?——基于深交所“互动易”网络平台的研究[J].金融研究,2016(3):174-188.

[6] 曾颖,陆正飞.信息披露质量与股权融资成本[J]. 经济研究,2006(2):69-79.

[7] 李明毅,惠晓峰.上市公司信息披露与资本成本:来自中国证券市场的经验证据[J].管理学报,2008,5(1): 88-127.

[8] HEALY P M, et al. Stock performance and intermediation changes surrounding sustained increases in disclosure[J]. Contemporary Accounting Research,1999,16(3):485-520.

[9] VERRECCHIA R E. Information quality and discretionary disclosure[J]. Journal of Accounting and Economics,1990,12(4):365-380.

[10] HEALY P M, PALEPU K G. Information asymmetry,corporate disclosure, and the capital markets: A review of the empirical disclosure literature[J]. Journal of Accounting and Economics,2001,31(1-3):405-440.

[11] 何玉,张天西.信息披露,信息不对称和资本成本:研究综述[J].会计研究,2006(6):80-86.

[12] 孙光国,杨金凤.财务报告质量评价研究:文献回顾、述评与未来展望[J].会计研究,2012(3):31-38.

[13] WYSOCKI P D. Cheap talk on the web: The determinants of postings on stock message boards[D]. University of Michigan Business School Working Paper,1998.

[14] ANTWEILER W, FRANK M Z. Is all that talk just noise? The information content of internet stock message boards[J]. The Journal of Finance,2004,59(3):1259-1294.

[15] 张永杰,张维,金曦,等.互联网知道的更多么?——网络开源信息对资产定价的影响[J]. 系统工程理论与实践,2011,31(4):577-586.

[16] 金雪军,祝宇,杨晓兰.网络媒体对股票市场的影响——以东方财富网股吧为例的实证研究[J].新闻与传播研究,2013(12):36-51.

[17] 程琬蕓,林杰.社交媒体的投资者涨跌情绪与证券市场指数[J].管理科学,2013,26(5):111-119.

[18] CHEN H, et al. Wisdom of crowds: The value of stock opinions transmitted through social media[J]. Review of Financial Studies, 2014,27(5):1367-1403.

[19] TETLOCK P C. Giving content to investor sentiment: The role of media in the stock market[J]. The Journal of Finance, 2007,62(3):1139-1168.

[20] NADER J. A rose by any other name[J]. Bar news:The Journal of the NSW Bar Association,2013,Autumn:5-6.

[21] LEUZ C,VERRECCHIA R E. The Economic Consequences of Increased Disclosure (Digest Summary)[J]. Journal of Accounting Research,2000,38(5):91-124.

[22] FAMA E F, FRENCH K R. Common risk factors in the returns on stocks and bonds[J]. Journal of Financial Economics, 1993,33(1):3-56.

[23] 范龙振,余世典.中国股票市场的三因子模型[J]. 系统工程学报,2002,17(6):537-546.

[24] 杨,陈展辉.中国股市三因子资产定价模型实证研究[J].数量经济技术经济研究,2003(12):137-141.