银行业宏观审慎监管与货币政策协调问题的文献分析

2017-04-25蒋海魏巍

蒋 海 魏 巍

银行业宏观审慎监管与货币政策协调问题的文献分析

蒋 海 魏 巍

传统监管经济学关于“监管分权”和“机构分立”的理论已不能满足新时期监管变革的要求。2008年全球金融危机暴露出来的问题首先是缺乏协调的“职能分立”造成不同监管部门的信息不对称。危机发生后的一系列金融改革与调整,显示出银行业宏观审慎监管与货币政策关系变化新趋势:两类政策间关系将更加互补,更加高效和更加协调完整。与传统改革主要探讨监管机构的职能应分权还是应集中不同,新一轮监管理论变革与监管制度改革转向不同监管机构之间如何有效协调的制度探讨。围绕银行业宏观审慎监管与货币政策协调的三个理论支柱梳理文献,以“支柱形式”将银行业宏观审慎监管政策与货币政策协调这一实践问题内化为监管部门平衡政策效果,强化沟通搭配的制度问题。

银行业; 宏观审慎监管; 货币政策; 协调; 金融风险管理

一 引 言

美国次贷危机及其引致的全球金融危机,不仅为金融创新敲响了警钟,更向各国金融监管与货币政策当局提出了新的政策挑战与实践课题,金融监管理论与实务发展也走向了新的十字路口。针对传统监管经济学关于“监管分权”和“机构分立”的制度探讨已不能满足新时期监管变革的要求。经历此次金融危机后,来自美国学界和实务界的政策反思深刻地揭露出分立型监管体系的诸多问题,简而言之就是缺乏协调的“职能分立”造成了不同监管部门的信息不对称。由此一种新的监管变革大讨论正在逐步展开。新时期监管理论变革所围绕的主线在于回答如下两个问题:(1)银行业宏观审慎监管是否应与货币政策协调?(2)如果这种协调是必须的,那么两当局该如何进行协调?国内外学者对此展开了深刻的反思与辩论,尽管仍处于研究初探阶段,相关文献较为匮乏,也尚未形成统一共识,但这些问题已经得到理论与实务界愈来愈高的关注,也提出了一些颇具建设性的理论探讨与政策建议。对银行业宏观审慎监管与货币政策协调问题展开研究,不仅能够站在制度设计的高地洞悉新一轮监管理论变革与发展趋势,更能够为各国金融监管机构提供新一轮制度基础设施改革的理论指导和政策参考。

国内外学界对银行业监管政策与货币政策二者关系的认识经历过一段曲折发展的过程。以美国为例,从早期分业监管和去监管化的大行其道,再到美国次贷危机爆发所引起的监管反思和监管变革,银行业监管政策与货币政策之间的关系也从平行关系和替代关系(认为两类政策应分属不同框架不可交叉沟通,同时对“大稳健”货币政策持有过度乐观态度及期望,从而间接抑制了金融监管部门政策施展的力度和范畴),逐步走向互补关系,并更进一步走向协调关系(认为对“大稳健”货币政策的持续高强度依赖难以保证经济与金融稳定双目标的实现,因而应当加强两类政策的协调互补职能)。

次贷危机后,美国行政当局接连发布的两部政策指引和行政法案*《Financial Regulatory Reform——A New Foundation:Rebuilding Financial Supervision and Regulation》(金融监管改革——一个新基础:重建金融监管)2009年由美国财政部(Department of the Treasury)发布;《Dodd-Frank Wall Street Reform and Consumer Protection Act》(多德—弗兰克华尔街改革和消费者保护法案)2010年由美国国会(U.S. Congress)颁布。表达出一个重要观点:长期未出现重大经济衰退或不稳定事件催生了金融市场和消费金融行为的过度繁荣和盲目乐观,而资产价格的非理性攀升也掩盖了银行信贷标准的弱化和金融体系杠杆化加剧的事实,进而导致金融体系运行在危险状态之中。特别地,面对此次危机政府监管部门也未能行使其作为监管者,阻止金融危机产生或警告金融市场危险来临的职责。更为严重的是,在当前金融监管体系中,“没有一个监管者将同时保护经济与金融体系稳定视为一个整体”。作为回应,“多德-弗兰克法案”明确提出要成立一个联合金融监管协调机构——“金融稳定监督委员会(Financial Stability Oversight Council)”来协调一系列负有经济金融稳定监管职责之监管部门间的关系,通过监管方式由分散式向集中统一、协调互补和联合决策式的转变,最终达成对金融体系的全方位监管和经济金融稳定目标的全局性实现。由此可见,随着货币和监管理论与实务的不断改革与发展,学术界和实务界均清晰地指出了银行业宏观审慎监管与货币政策关系演化的新趋势:即两类政策之间的关系应当是更加互补,更加高效和更加协调完善的。

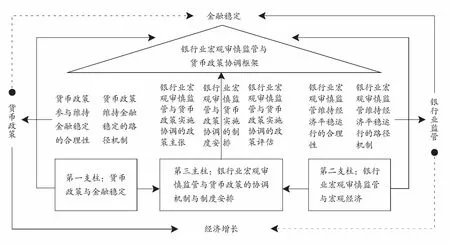

图1 银行业宏观审慎监管与货币政策协调框架的构成体系

本文系统性地以“支柱形式”将银行业宏观审慎监管政策与货币政策协调这一实践问题内化为监管部门平衡政策效果、强化沟通搭配的制度问题,主要行文结构与内在逻辑如图1所示。从政策效果倒逼、监管内生驱动和制度体系建设等角度阐释两类政策参与协调的必要性、合理性问题,这也是本文的重要创新之处。本文基于文献视角的研究主要从两条主线展开:第一条主线梳理两类政策参与协调的三大支柱,主要回答新时期监管理论变革的第1个问题——即两类政策协调的必要性和正当性,具体包括货币政策与金融稳定的关系(第一支柱)、银行业宏观审慎监管与宏观经济运行的关系(第二支柱)和完备协调体系构成的协调机制与制度安排(第三支柱);第二条主线主要围绕两类政策协调研究的前沿及进一步发展空间进行深入梳理,发现并探讨研究的不足和待拓展之处,同时对当前产业转型升级与监管体系改革提出政策性建议,为本领域未来更深入、更多维的研究和实务操作提供有益参考。

二 两类政策参与协调的第一支柱:货币政策与金融稳定的关系

随着货币政策实施工具与政策效果的多样化发展以及银行业审慎监管政策实践的不断改革深入,两类政策在实施过程中的“政策效应溢出”或“政策效应外部性”问题逐步显现。无论从货币政策影响金融机构进而影响金融稳定,还是从金融监管(银行业宏观审慎监管)影响金融机构(个体银行)进而影响宏观经济波动的角度出发,二者均存在进行协调的重要现实和理论基础。

(一)货币政策参与维持金融稳定的合理性

目前普遍认为,通胀锚定或通胀目标制下的货币政策在稳定物价的同时,无法同时对抗来自金融体系不平衡性的累积,特别地,对于资产市场以及资产价格所形成的泡沫反应迟钝且干预效果微弱。因此,长期对金融市场稳定保持必要监控与干预成为货币当局在新时期的新目标。Srejber(2004)[1]指出,金融加速效应的放大作用可能使得适度通胀或平稳价格水平下过度投资与资产价格泡沫化进程更为迅速,二者之间的互相强化作用也更为明显,因此货币当局在政策目标框架中对资产价格波动应赋予更大权重。Faia和Monacelli(2007)[2]指出,当货币政策当局将政策目标始终锁定在通胀水平上时,若其政策目标框架亦包含资产价格,则适时改变其货币政策立场将获取较高福利,因而其认为货币当局应当给予资产价格波动以必要反应。Gochoco-Bautista(2008)[3]研究发现,房地产和股票市场价格的普遍高涨,将对实际产出缺口和价格缺口分布概率产生显著边际影响,并呈现显著“肥尾效应”,也即资产价格泡沫提高了宏观经济产出下降和通胀形势恶化的概率。

有学者从风险积累角度认为,宽松货币政策立场可能导致金融机构“不健康”或“不慎重”的风险追逐或风险累积行为。Borio和Zhu(2008)[4]创新性地提出了货币政策的银行风险承担渠道,指出长期宽松的货币政策立场可能通过引起风险管理和估值偏差等多种问题刺激金融机构的过度风险承担行为。国际货币基金组织(IMF,2009[5],2010[6],2013[7])的研究揭示,宏观经济长期的高增长、低利率和低波动性所带来的市场乐观态度,是次贷危机爆发的重要原因。与此同时,也有部分学者对货币政策干预资产价格的合理性和有效性提出质疑,如:(1)资产价格波动具有周期性,然而对泡沫的识别在目前仍存在较大困难;(2)货币政策存在滞后性,滞后的政策将导致宏观经济呈现“衰退再加剧”或“泡沫再膨胀”状况,因此由货币政策识别不当进而引发的干预不当,可能加剧宏观经济金融形势不平衡性的进一步积累(Katrin和Gerlach,2008[8];Malkiel,2010[9])。但不管怎样,货币当局应当将金融稳定纳入政策考量范畴并有所行动已成为学界和实务界的共识。

针对货币政策与金融市场或金融稳定的关系,我国学者也进行了相关研究,结论多支持货币当局应更广泛地参与金融体系稳定的维持和治理。陈松林(2004)[10]认为,货币政策各操作工具间的协调能够通过商业银行经营环境、证券市场波动性和微观经济主体预期等三方面的影响,最终实现全社会的金融稳定。张洪涛和段小茜(2006)[11]认为,从长期看,货币政策与金融稳定具有明显的正相关性,但在短期由于二者具有各自独立性,因而对两者目标实现所采取的相关工具可能存在重叠或冲突,因此具体操作时应谨慎协调二者的关系。陆磊(2008)[12]主张在存在国内资产价格泡沫化、膨胀趋势以及可能导致金融部门呈现风险累积剧增的状态下,货币政策当局应当实施差别化和有针对性的管理措施,以对抗市场风险,维持金融稳定。刘贵辉(2009)[13]认为,传统货币政策仅关注商品和服务价格稳定,难以保证实体经济和金融体系稳定,其货币政策应在灵活通胀、“逆风行事”、扩展通胀区间、加强与金融监管等其他政策沟通等四个方面进行改进。马红霞和孙雪芬(2010)[14]研究认为,货币政策能够作为对抗危机的重要工具,但判断或行事失误可能导致更大灾难,针对货币危机、银行危机以及系统性金融危机等不同危机,应当区别行动,以避免政策误用。刘郁葱(2011)[15]则认为,金融危机是有可能由“逆风行事”的货币政策导致的,央行的个体政策效用最优并不意味着金融风险抑制的最优化,因此货币当局有必要对政策惰性可能内生引致的金融不稳定进行反思,并实施必要改进。马勇(2013)[16]认为,央行的政策立场将显著影响宏观经济趋势和市场参与者的风险容忍度与决策,因此货币当局可以利用这一优势将金融稳定变量纳入其政策框架中以实现政策效果最优。蒋海和伍雪玲(2013)[17]分析资本市场、房地产市场波动性与宏观经济关联程度后认为,资产价格在自身运行过程中出现的双边或峰谷变动的确在一定程度上影响了总体宏观经济运行稳健性,央行监管当局将金融或大宗商品市场波动纳入监管视野具备一定合理性与正当性。

(二)货币政策维持金融稳定的路径机制

尽管学界对于货币政策干预资产价格的正当性仍存在不同见解,但出于对金融危机的反思和抑制宏观金融失衡形势的需要,货币政策应当对资产价格做出有效反应,从而确保宏观经济形势稳定的呼声日趋高涨。Bryan et al.(2001)[18]指出,由于消费者价格指数难以全面反映社会价格水平,其在货币政策应对措施中存在低估偏差,因而全面的通胀目标制定应当考虑修正这一问题。Bordo和Wheelock(2004)[19]对美国股票市场与同期货币政策的历史分析指出,扩张性货币政策必然引发资产泡沫是有失偏颇的,但货币政策的确能够对资产价格的波动产生积极影响。Rigobon和Sack(2004)[20]运用一种弱假设条件下的“准事件分析法”对来自美国股票市场上的高频数据进行分析,指出货币政策调整对资产价格的调控作用显著。Ida(2011)[21]研究指出相比于其他货币政策规则,同时将国内和国外资产价格纳入本国央行货币政策规则将更能获得合意产出,因为本国央行将从国内外资产价格的变化中获得更多信息。Lagos(2011)[22]构建了一个具有最优货币政策的代表型家庭模型,指出当资产价格面对外部冲击特别是货币层面的冲击时,个人由于资产负债表发生变化,将对未来消费等行为进行优化,该研究间接支持了货币政策能够通过影响资产价格对抗实体经济面临的冲击的主张。Duran et al.(2012)[23]同样借鉴Rigobon等的研究,发现货币政策的收紧对资产价格确有抑制作用。除了对货币政策与资产价格进行研究,相关学者还从风险承担渠道,特别是银行风险承担渠道与货币政策及金融稳定的关系进行了分析,尽管该领域的相关研究文献较少,但无疑代表了金融监管与货币政策协调研究的又一前沿趋势。

金融市场的稳定性与资产价格联系紧密,而后者又与通胀形势显著相关,这也构成了货币政策维持金融稳定的重要逻辑链条,如何实现对资产价格的有效调控和资产泡沫的早期处置对于货币当局参与金融稳定性干预实践意义重大。我国学者对上述问题研究颇有建树。钱小安(1998)[24]认为,我国资本市场的繁荣对货币需求规律产生了重要影响,从而令通货膨胀与资产价格变化的相关性不断加强。瞿强(2001)[25]指出资产价格对实际价值的背离会向实体经济发出错误的资源再分配信号,从而可能导致宏观经济的失衡,因此资产市场的稳定性应被纳入政策考量。易纲和王召(2002)[26]指出对稳态价格的过度偏离会令实体经济运行在不安全的金融环境中,因此货币当局应当于政策制定过程中考虑这一因素。而孙华妤和马跃(2003)[27]通过实证指出,货币当局对货币供给的调整对中国股市几乎没有影响,但利率工具对股价产生了显著影响,因此其主张央行在资产价格行动时应考虑利率工具的有效性。但也有学者对此给出不同意见,认为货币供应量能够充当资产价格(如股票价格等)的预测变量(刘熀松,2004)[28]。郭田勇(2006)[29]指出资产价格波动的确能够对实体经济和金融稳定产生重要影响,央行的政策制定和行动范围也应当包括资产价格。王擎和韩鑫韬(2009)[30]运用BEKK模型和GARCH均值方程模型分析资产价格(主要是房地产价格)、货币供应量以及经济波动的相关性,发现资产价格的确会对经济增长产生冲击。然而戴国强和张建华(2009)[31]利用向量误差修正模型检验我国通胀水平,认为包含了资产价格信息的金融条件指数具备进行通胀预测的指示特性,因此货币政策应当对资产价格做出相应反应。黄昌利和尚友芳(2013)[32]则指出,目前我国货币政策的利率工具对资产价格反应不足,这说明我国货币政策仍主要将注意力放在产出水平,因而其主张货币政策应当适度关注资产价格。从国内学者的相关研究来看,货币政策对引起金融体系波动的源头(资产价格波动)的确存在较高程度的控制力,但从适应新时期监管变革的角度看,具有前瞻性和逆周期特征的监管理念与工具正逐步成为货币当局工具箱中的新内容。

三 两类政策参与协调的第二支柱:银行业宏观审慎监管与宏观经济运行的关系

(一)银行业宏观审慎监管维持宏观经济平稳运行的合理性

正如货币政策能够影响金融市场风险与盈利预期进而影响金融体系问题,银行监管当局实施的宏观审慎监管政策也能够通过对金融中介和金融市场的政策干预对宏观经济运行产生重要影响,这也是国内外学者主张两类政策进行必要协调的另一支柱。由于金融监管部门采用监管工具与宏观经济变量的契合性不断加深,银行监管机构在监管过程中更应审慎行事,避免金融局部波动引起经济运行的全局震荡。Bhattacharyay(2003)[33]指出,宏观审慎监管应同相关宏观经济调控相结合,如将核心通胀、产出增长等宏观指标同资本充足率、杠杆率等微观审慎监管指标相结合,以综合考察金融系统对外界冲击的反应程度。Alexander et al.(2006)[34]也认为,国际金融监管改革的重心应置于对系统性风险的综合预防,以避免非最优风险行为对市场和宏观经济造成的巨大冲击。Brunnermeier et al.(2009)[35]进一步认为,宏观审慎监管在金融体系和宏观经济中扮演的一个重要角色是充当“抵消力量”,这种“抵消力量”主要被用于控制和缓释系统性风险等顺周期变量的累积和爆发。此外,宏观审慎监管是否应对资产价格进行反应也成为学界讨论的热点,毕竟2008年美国次贷危机爆发初期,资产市场过热特别是房地产市场的价格泡沫未能被基于消费者物价指数编制的核心通胀反映,从而掩盖了潜在金融风险的加速累积。因此,Landau(2009)[36]认为,宏观审慎监管的一个重要作用目标就是防范资产泡沫和资产市场过热。然而,就如货币政策是否应当干预资产价格存在争议,也有观点认为宏观审慎监管措施应对金融体系顺周期性的政策有效性值得怀疑,如西班牙银行引入的动态拨备率工具对银行信贷波动影响有限(Saporta,2010)[37]。尽管涉及的角度不同,Borio (2009)[38]等的观点具有一定代表性,即宏观审慎监管的基本目标就是如何实现对系统性风险的限制、确保金融体系稳定从而显著降低宏观经济波动成本。

此外,也有学者认为宏观审慎监管的目标应同其监管属性相关,即保护公共利益,降低外部性和减少社会成本。Perotti和Suarez(2009)[39]指出金融体系在国民经济中具有重大外部性,并且一旦剧烈波动往往表现为负外部性,因此宏观审慎监管的目标就应直接指向对这种负外部性的防范。Hanson et al.(2011)[40]则直接指出,相较于微观审慎监管,宏观审慎监管的目的主要在于维持一个一般均衡而非局部均衡,进而保障金融体系的整体安全。从学界的上述分析来看,正是银行业宏观审慎监管在宏观经济运行中不断攀升的影响力和不当操作可能造成的巨大潜在破坏力,构成了两政策当局应当进行有力高效协调的第二支柱。

(二)银行业宏观审慎监管维持宏观经济平稳运行的路径机制

明确了银行业宏观审慎监管当局参与两政策协调的合理性后,如何设计并实施最优的制度框架和操作指引即成为金融监管特别是银行当局参与维持宏观经济平稳运行的重要任务。Borio(2003[41],2004[42],2009[38])在其连续发表的文章中,进一步深化了对宏观审慎监管时间和截面两个维度的理解,针对两种维度的不同特点给出了相应应对机制,也即针对前者监管部门应建立相应资本缓释或逆周期政策以纠正顺周期性;针对后者监管部门应针对系统中不同金融机构的系统重要程度或对系统性风险的贡献程度采用不同监管标准。

伴随金融体系在宏观经济体系中的地位不断上升,我国学者也围绕宏观审慎监管防控金融体系风险累积和失衡进行广泛探讨。李文泓(2009)[43]指出,应从完善现有政策监管工具和引入逆周期政策理念及相关政策工具等两方面出发,建立逆周期机制以缓解金融体系风险。李妍(2009)[44]指出,宏观审慎监管框架的核心就是要遏制系统性风险扩散和顺周期性带来的整个金融体系的大起大落,实现金融稳定,而且货币当局对此亦负有重要职责。周小川(2011)[45]强调由于金融体系自身存在的系统性风险累积与传染、金融机构稳健标准偏差以及集体行为失误问题,使得宏观审慎监管的框架也应重点针对上述三类问题,构建全面稳健的金融监管体系。张健华和贾彦东(2012)[46]则认为宏观审慎监管政策工具的设计应结合各国具体国情,而从目前宏观审慎监管的效果评估角度看,政策目标与现实状态尚存一定差距。李成等(2013)[47]研究发现,我国宏观审慎监管的落实程度和金融目标实现程度均较差,因而亟需提高金融监管当局的政策执行力和在宏观金融体系中的影响力。因此,银行业宏观审慎监管能否在两类政策协调机制中发挥关键作用,提高政策有效性是一条途径,进一步加快国际政策的本土化或中国化则是另一条重要途径。

四 两类政策参与协调的第三支柱:协调机制与制度安排

随着银行业审慎监管逐步走向宏观层面,围绕前文提出的两个问题,国内外学者也针对两类政策的协调进行了富有建设性的研究,目前已有少数学者应用DSGE等技术进行了两类政策协调效果的评估,但进一步的精确化和数量化仍有待深入拓展。

(一)银行业宏观审慎监管与货币政策实施协调的政策主张

针对银行业审慎政策是否应与货币政策协调,多数国外学者明确给出了正面答案,即银行业审慎监管应当与货币政策进行有效协调。Kent和Lowe(1997)[48]等指出,实施更为从紧的货币政策对缓解金融体系失衡状态的累积具有重要作用,对此他们积极建议,货币政策仍应采用“逆风行事”的原则对宏观金融体系的失衡采取行动。而Bernanke(2010)[49]也主张当外部环境处于“非常时期”时,货币政策应针对来自诸如资产价格市场产生的风险采取必要行动。Dunstan(2014)[50]通过对新西兰货币政策与宏观审慎监管体系的交叉分析认为,政策协调下的货币当局并不会因对金融稳定的关注而损害自身政策有效性,由于在政策目标特定组合情形下——如物价水平与资产信贷周期相背离时,货币政策与宏观审慎监管之间的政策效果存在冲突可能,因此两类政策强化协调无可厚非。Levine和Lima(2015)[51]基于新凯恩斯框架构建了附加金融摩擦因素的DSGE模型,发现当货币政策参与金融非稳定情形干预时,能够获得比传统货币政策机制下更高的社会福利水平,即使在货币当局与宏观审慎当局分立且盯住不同目标的制度下,将货币政策引入对金融失衡状态的干预也有助于社会福利的提升。从而其建议货币政策确应参与金融稳定机制维持,至少应与传统政策模式有所区别。Constancio(2015)[52]根据其在欧洲央行对抗金融危机时期累积的经验指出,美国次贷危机已彻底暴露了价格稳定不能彻底保证金融稳定,源自金融周期与经济周期非同步性的“周期断点”是造成风险暴露的重要原因。尽管目标指向与工具机制不同,宏观审慎政策与货币政策仍有必要参与有效协调以对抗两类周期非同步性带来的潜在威胁。

同国外学者相比,我国学者对银行业审慎监管特别是银行业宏观审慎监管问题的研究尚处于起步阶段,但早在次贷危机爆发前,我国已有学者探讨“分权分离”监管体制下存在监管冲突的可能性,认为货币当局和金融监管当局对对方监管信息了解甚少,从而导致各自政策实施无法充分考虑对其他监管目标的潜在冲击,进而呈现政策效果冲突或非最优(钟伟,2003)[53]。张亦春和胡晓(2010)[54]主张将宏观审慎的政策理念引入货币政策规则之中,认为当金融市场失衡超过正常范围,潜在系统性风险即将大规模爆发时,货币政策应予以积极回应。尹继志(2011)[55]指出,在构建宏观审慎监管体系中,应将中央银行的金融稳定职能进一步明确,至少不应在金融监管领域中“去央行化”。王紫薇和陈一稀(2011)[56]也认同货币政策目标集内有必要包括金融稳定目标,同时应对资产价格波动予以积极关注。吴培新(2011)[57]指出,当前通货膨胀指标无法全面反映货币购买力变化是资产波动极易被掩盖的重要因素,金融资产领域的早期异常变化应被有效捕捉并合理运用,进而对抗宏观经济波动,因此当前货币政策和宏观审慎监管政策有必要相互协调以共同对抗金融体系失衡风险。王璟怡(2012)[58]指出,银行业宏观审慎监管政策和货币政策之间并不是完全独立的关系,其政策目标和政策实施本身存在相互影响的关系,因此两者存在协调的基础和必要性。金鹏辉(2014)[59]亦认为两类政策至少在银行风险承担调控环节具备共同作用基础,以风险管理为核心和依托的政策协调更有利于金融运行的稳健持续。

(二)银行业宏观审慎监管与货币政策实施协调的制度安排

除了对两类政策协调正当性进行强调之外,学界也围绕两类政策的协调分工或目标指向等制度安排问题进行了深入分析。首先,两类政策的实施力度问题成为制度安排的一项重要内容。Cecchetti和Kohler(2010)[60]分析指出,由于这两种政策存在一定替代性,因而二者间的协调极为重要,否则一种政策可能因为另一种政策的高强度使用而趋于失灵。也有学者从货币区理论出发指出,宏观审慎政策之所以要与货币政策协调,正是由于货币政策行使权的丧失迫使监管当局必须引入必要宏观审慎政策,以对抗内部金融体系失衡和外部货币环境变化,例如欧洲货币区中西班牙引入动态拨备制度,以缓冲因丧失货币政策制定权所引发的宏观经济风险暴露(Lis和Herrero,2009)[61]。Agur和Demertzis(2010)[62]研究发现,把对抗银行内生风险纳入逆风行事的政策规则,将导致货币政策本身更为趋紧且变动更为频繁,相比单一遵循泰勒规则行事的实施机制,兼顾金融稳定的货币政策对利率的调整(在一个相对较短的时期)将更为严厉,反之亦然。其次,也有学者关注到宏观审慎监管政策与货币政策协调过程中的时间维度或顺序问题,也即两种政策的实施当局可能存在基于“先动还是后动”的政策博弈。正如货币政策与财政政策的协调问题那样,每项政策的实施者均存在成为Stackelberg博弈“追随者”的强烈动机,每个政策实施者总是趋向于对“领导者”的厌恶,而表现出对“追随者”的偏好(Lambertini和Rovelli,2003)[63]。最后,如何有效识别和针对不同宏观经济金融形势采取特定协调方式也成为两类政策协调问题的关键。Angelini et al.(2011)[64]区分了不同性质冲击对货币政策与宏观审慎政策协调问题的影响,指出经济波动的来源不同将导致两类政策协调时机存在显著差异。Canuto(2011)[65]、Canuto和Cavallari(2013)[66]认为,宏观审慎政策与货币政策之间不是简单的替代关系而是一种互补关系,指出“大稳健”的货币政策并不能抑制资产价格泡沫的产生,从而也无法有效促进金融市场的稳定,因而货币政策和宏观审慎政策具有协调的必要性;资产泡沫的产生是导致“正常”货币环境下金融体系稳定状况恶化的原因,因此,一国货币和金融监管当局应清晰识别经济体系泡沫的类型并协调实施两类政策。

国内学者在肯定上述观点的同时,进一步围绕协调情形分类、协调目标确定等方面进行了拓展研究。郭敏和赵继志(2011)[67]将资产泡沫分为“信贷驱动型”和“非理性繁荣型”两类,指出前者正是当局需要重点警惕的泡沫,由于货币政策在同时追求物价稳定、产出稳定和金融稳定三个目标时存在政策工具有限性,因此银行业宏观审慎监管政策的补充作用极为必要。周源(2011)[68]认为两类政策目标存在相互影响机制,使得建立目标兼容框架变得极为重要,对此其建议成立包括宏观审慎监管政策委员会在内的多项制度机制以确保两类政策的高效协调。张铁强(2011)[69]则认为货币政策应体现监管当局针对所关注锚定目标的先后、主次倾向,指出应通过提炼并合成宏观审慎监管基本理念与思路,从反周期角度设计、匹配和构建最优货币政策框架。徐明东和陈学彬(2012)[70]指出,目前货币政策的确对商业银行风险承担行为具有重要影响,其建议当局在宏观经济上行及系统性风险积聚时可考虑两类政策搭配使用。面对不同类型的资产价格形势和通胀水平,王亮亮和苗永旺(2013)[71]认为银行业宏观审慎监管政策和货币政策间可能存在独立、互补和冲突三种关系,因此实施有效协调极为必要。王晓和李佳(2013)[72]则指出,宏观审慎监管的确能够弥补货币政策应对系统性风险事前积累方面的不足,从而有利于将对金融体系的“事后救助”机制推向“事前纠正”机制。

(三)银行业宏观审慎监管与货币政策实施协调的政策评估

实施一项政策很容易,但评估一项政策则很难,目前学界较多采用DSGE等数值模拟方法进行政策实验效果评价和经验型评估。Angeloni和Faia(2009)[73]运用引入银行部门、货币政策和宏观审慎监管工具的DSGE模型,分析了具有脆弱性特质的银行业对外部冲击的反应,发现最佳的政策组合是温和的反周期资本充足率搭配具有“资产价格响应机制”的货币政策。Beau et al.(2012)[74]构建一个容纳货币政策与宏观审慎监管政策的DSGE模型,对宏观审慎监管政策与货币政策之间是否存在组合、中立或冲突的关系进行了详细研究,指出实施宏观审慎政策对货币政策的实施并无害处,甚至上述政策的实施还能够经由遏制金融紊乱对实体经济的冲击这一渠道,对货币政策提供更有效地保障。Carboni et al.(2013)[75]则进一步运用DSGE模型,对欧元区宏观审慎监管政策与货币政策的内在联系进行分析,肯定了宏观审慎政策作为监管政策有益补充的重要意义。国内学者在本领域的研究虽相对较晚,但也取得了一定建设性成果。王馨(2012)[76]发现在引入动态资本充足率后,货币政策对于信贷增速的调整幅度趋于平稳,因此宏观审慎监管政策对于货币政策的有效实施具有平滑作用。葛志强(2013)[77]通过动态随机一般均衡模型(DSGE)模拟发现当外部冲击是来自金融及房地产领域时,宏观审慎监管政策对于平抑波动更为有效,同时其若能够和货币政策形成有效搭配也有助于进一步降低政策冲突风险和宏观经济波动状况。Silva和Lima(2015)[78]则通过一个代理模型分析了不同资本监管要求与利率规则下货币政策与审慎监管政策间的搭配有效性问题,指出一个利率平滑规则下的货币政策与附加了严苛资本充足要求的审慎监管政策相搭配的效果极佳,这也间接说明在一个相对稳定的经济环境中,更高和更加审慎的资本充足性监管要求应被引入,以防止投机性经济金融行为的盛行。

五 评述、启示与展望

(一)文献评述

从上述文献回顾看,学界逐步重视两类政策的协调关系,特别地,关于银行业宏观审慎监管政策与货币政策关系的探讨引人注目。在文献分析中形成了以下基本结论:(1)无论对于货币政策还是银行业宏观审慎监管政策而言,两类政策在各自实施过程中可能出现的“政策效应外溢”使得两类政策的协调成为可能和必要。特别是对于货币政策而言,其政策效应对宏观金融环境、金融市场和金融风险等方面的重要影响,要求必须将宏观金融稳定纳入政策框架范畴。(2)银行业宏观审慎监管政策与货币政策的协调问题是在现代银行监管理论的不断深化中产生的,有其时代背景也因此更具有前沿性,相关研究尚处于探索和发展阶段。银行因其在金融稳定和宏观经济运行中同时扮演的重要角色,成为这种协调问题的核心对象和载体,部分学者聚焦于政策理念与制度的协调,一些学者聚焦于政策工具间的协调,也有学者应用数值模拟技术对两类政策协调的效果进行了预测,因而本领域尚未形成统一的研究范式和框架,研究方法和技术呈现多样化趋势。(3)银行业宏观审慎监管政策与货币政策的协调问题正得到学界和实务界更为广泛的关注,特别是对于监管当局而言,打破传统决策藩篱,进行监管者之间的有效信息沟通,政策评估与实施协调机制成为未来金融监管改革值得探讨的又一领域。

(二)政策启示

当前我国正步入产业转型升级深水区与监管改革关键期,供给侧改革、中小微企业发展、“双创”产业扶持、“一带一路”等“走出去”战略的扬帆起航既对我国金融监管体系改革增添了压力,也为监管当局构建协调框架提供了动力。基于历史视角对两类政策的协调问题进行文献分析,可以发现国内外学界与实务界的探讨为两类政策协调框架的发展提供了丰富的政策启示。

(1)从金融发展角度来看。金融监管当局的监管理念创新刻不容缓,传统意义上不同监管机构“背身监管、各管一摊”的分离式、独立式和排他性的监管思维已不适应当前金融创新环境。以混业经营、全牌照展业、互联网创新与金融科技革命为标志的金融业特别是银行业横向跨界与纵向下沉转型趋势已然成风,传统信息孤岛角色已在被监管者与监管者之间发生互换,设计更为精巧、结构更加复杂、技术更为先进的金融产品与系统已极大超越了单个监管机构所具有的实时监控能力,金融机构间竞争合作与交叉嵌入式的“抱团模式”必须由监管机构间的“抱团监管”予以应对,监管部门间的“对向监管,统一协调”思维成为新时期监管理念转型的重要考量。

(2)从产业调整角度来看。金融监管当局的政策效果意识亟待重建,无论对货币当局还是银行监管当局而言,监管政策与执法手段不是目的,促进政策效果在经济增长和金融稳定领域的充分释放才是意义所在。以供给侧改革与“双创”产业扶持为例,货币当局的信贷政策必须考虑与银行监管当局的风险政策协调统一。出于监管立场与执法属性的不同,货币政策体现的松紧双向性与银行监管政策体现的风险厌恶性存在一致或冲突情形。如对于供给侧改革中的“去产能”要求,金融机构对过剩产能产业的融资将面临信贷资源导向与资产质量控制的同向调控,因而两类政策形成相对一致效果;而在以“投贷联动”为特征的“双创”产业扶持过程中,由于科创性企业具备典型的“高潜力、高风险、高死亡率”特征,货币当局为行使宏观产业结构调控职能对科创性企业的扶持导向,可能与银行监管部门担忧银行体系不良资产控制形势采取的审慎约束导向相冲突。因此,应对两类政策在产业发展中的政策协调效果进行事前评估,避免冲突效果过度凸显。

(3)从框架制度建设角度来看。单一监管走向多目标监管成为货币政策新时期面的新课题,机构监管走向功能监管成为银行监管部门新时期面对的新趋势。混合型金融产品与全牌照金融机构的不断涌现推动两类政策当局必须着手构建适应联合协调监管的新框架。为此,以英国监管体系为代表的统一监管模式不失为一种考量。成立以央行为主体的金融稳定委员会,分离金融政策制定与金融行为管理职能,围绕系统重要性与非系统重要性划分监管目标区间,实施“穿透监管、垂直监管、流程监管、一管到底”的监管执法措施成为新时期我国综合统一金融监管框架制度建设的重要考量,从而有效避免单一机构政策制定的视域局限性、有效降低金融产品与金融行为在现有多头监管体系下的执法追踪分叉化,提升总体监管效率与政策效果。

(三)趋势展望

银行业监管与货币政策之间的协调问题,不仅是国际监管与实务界新一轮引正纠偏、固本培元的新趋势,也是“十三五”新时期我国金融监管协调机制创新发展的新要求。基于监管理论发展的时代背景,相关研究(无论国内还是国外)尚存在进一步拓展之处。(1)在政策协调的理论研究层面,是否可将更多研究载体纳入研究框架,是否存在更多政策协调渠道(如利率市场化下银行表外业务的变化、互联网金融的冲击等)值得进一步深入探讨。(2)在研究方法和研究工具上,未来是否能够通过运用包括CGE、DSGE和MCMC及蒙特卡洛模拟等方法对两类政策的协调方案效果进行更加仿真的优化分析,设计形成更多前瞻性政策实验和政策效果模拟评估技术也值得进一步探讨,目前在这一领域,已有不少国外学者展开了相关探索,国内相关研究有待加强。(3)在两类政策的协调机制和制度设计方面,未来能否提出更多适应于货币与金融监管新形势(Basel III协议实施、传统与非传统货币政策变革等)的制度创新,甚至更具有颠覆性和启示性的监管理论和制度实践也值得进一步关注。

更进一步地,国内研究与国际前沿研究仍有一定差距,因而从深化国内研究的角度来看,存在拓展的空间:(1)从对银行业宏观审慎监管政策与货币政策协调问题中的政策工具协调层面看,目前针对我国银行领域的研究力度相对不足,国内关于两类政策在我国银行领域内政策协调研究多从小样本和单一视角出发,未能从两类政策的整体角度进行研究,研究体系缺乏连贯性和深入性,而这也是未来政策协调研究的一个重要拓展方向,此外,是否将研究范畴进一步拓展至非存款类金融机构或非银行类金融机构,也是丰富本领域研究的重要尝试。(2)即使针对银行业的研究也多基于理论评述和经验政策探讨,源自技术框架的相关分析较为薄弱,运用博弈论、激励理论和信息经济学理论等进行制度设计的研究和以数理模型和仿真模拟技术运用为基础的量化分析较少。(3)在制度设计和最优机制探讨方面,国内相关研究大多通过直接借鉴国际相关成果构建最优制度框架,如何将本领域的国际实践问题中国化,在进一步梳理和拓展本领域国际研究成果基础上,提出更符合我国国情的政策建议和机制设计,也是我国两类政策协调问题研究的重要拓展之处。

[1] Srejber, E.. What Role do Asset Prices and Credit Play in Monetary Policy[R]. Speech at the Adam Smith Seminar, Thun, Switzerland, 2004.

[2] Faia, E., Monacelli, T.. Optimal Interest Rate Rules, Asset Prices, and Credit Frictions[J].JournalofEconomicDynamics&Control, 2007, 31(10): 3228-3254.

[3] Gochoco-Bautista, M. S.. Asset Prices and Monetary Policy: Booms and Fat Tails in East Asia[R]. BIS Working Papers, No.243, 2008.

[4] Borio, C., Zhu, H.. Capital Regulation, Risk-taking and Monetary Policy: A Missing Link in the Transmission Mechanism?[J].BISWorkingPapers, 2008, 8(4): 236-251.

[5] IMF World Economic Outlook (WEO) Update——Contractionary Forces Receding but Weak Recovery Ahead[Z]. July 2009.

[6] IMF World Economic Outlook (WEO) Update——A Policy-driven, Multispeed Recovery[Z]. January 2010.

[7] IMF World Economic Outlook (WEO) Update——Global Financial Stability Report: Old Risks, New Challenges[Z]. April 2013.

[8] Katrin, A., Gerlach, S.. Ensuring Financial Stability: Financial Structure and the Impact of Monetary Policy on Asset Prices[J].CFSWorkingPaper, 2008, 29(1): 41-59.

[9] Malkiel, B.. Bubbles in Asset Prices[J].WorkingPaper, 2010, 81(4): 922-30.

[10] 陈松林. 金融稳定的基石: 货币政策要素协调[J]. 武汉金融, 2004, (4): 4-8.

[11] 张洪涛, 段小茜. 金融稳定有关问题研究综述[J]. 国际金融研究, 2006, (5): 65-74.

[12] 陆磊. 全球化、 通货紧缩和金融稳定: 货币政策的新挑战[J]. 金融研究, 2008, (1): 1-16.

[13] 刘贵辉. 金融不平衡与货币政策——基于文献研究的角度[J]. 财经科学, 2009, (12): 17-24.

[14] 马红霞, 孙雪芬. 关于金融危机与货币政策关系的学术争论[J]. 经济学动态, 2010, (8): 119-124.

[15] 刘郁葱. 论货币政策与金融稳定的内生性冲突——基于资产价格和流动性分析的视角[J]. 浙江金融, 2011, (2): 34-39..

[16] 马勇. 基于金融稳定的货币政策框架: 理论与实证分析[J]. 国际金融研究, 2013, (11): 4-15.

[17] 蒋海, 伍雪玲. 资产价格波动对宏观经济影响的SVAR分析[J]. 产经评论, 2013, 4(2): 101-112.

[18] Bryan, M. F., Cecchetti, S. G., O’Sullivan, R.. Asset Prices in the Measurement of Inflation[J].DeEconomist, 2001, 149(4): 405-431.

[19] Bordo, M. D., Wheelock, D. C.. Monetary Policy and Asset Prices: A Look Back at Past U.S. Stock Market Booms[J]. Federal Reserve Bank of St Louis Review, 2004, 86: 19-44.

[20] Rigobon, R., Sack, B.. The Impact of Monetary Policy on Asset Prices[J].JournalofMonetaryEconomics, 2004, 51(8): 1553-1575.

[21] Ida, D.. Monetary Policy and Asset Prices in an Open Economy[J].NorthAmericanJournalofEconomics&Finance, 2011, 22(2): 102-117.

[22] Lagos, R.. Asset Prices, Liquidity, and Monetary Policy in an Exchange Economy[J].JournalofMonetaryCredit&Banking, 2011, 43(7): 521-552.

[23] Duran, M., Ozcan, G., Ozlu, P., et al.. Measuring the Impact of Monetary Policy on Asset Prices in Turkey[J].EconomicsLetters, 2012, 114(1): 29-31.

[24] 钱小安. 资产价格变化对货币政策的影响[J]. 经济研究, 1998, (1): 70-76.

[25] 瞿强. 资产价格与货币政策[J]. 经济研究, 2001, (7): 60-67.

[26] 易纲, 王召. 货币政策与金融资产价格[J]. 经济研究, 2002, (3): 13-20.

[27] 孙华妤, 马跃. 中国货币政策与股票市场的关系[J]. 经济研究, 2003, (7): 44-53.

[28] 刘熀松. 中国货币供应量与股市价格的实证研究[J]. 管理世界, 2004, (2): 131-132.

[29] 郭田勇. 资产价格、 通货膨胀与中国货币政策体系的完善[J]. 金融研究, 2006, (10): 23-35.

[30] 王擎, 韩鑫韬. 货币政策能盯住资产价格吗?——来自中国房地产市场的证据[J]. 金融研究, 2009, (8): 114-123.

[31] 戴国强, 张建华. 中国金融状况指数对货币政策传导作用研究[J]. 财经研究, 2009, 35(7): 52-62.

[32] 黄昌利, 尚友芳. 资产价格波动对中国货币政策的影响——基于前瞻性泰勒规则的实证研究[J]. 宏观经济研究, 2013, (1): 3-10.

[33] Bhattacharyay, B.. Towards a Macro-prudential Leading Indicators Framework for Monitoring Financial Vulnerability[J].SocialScienceElectronicPublishing, 2003.

[34] Alexander, K., Dhumale, R., Eatwell J.. Global Governance of Financial Systems: The International Regulation of Systemic Risk[J].ForeignAffairs, 2005, 85(1): 1-3.

[35] Brunnermeier, M., Crocket, A., Goodhart, C., et al.. The Fundamental Principles of Financial Regulation[R]. Geneva Reports on the World Economy 11, 2009.

[36] Landau, J. P.. Bubbles and Macro-prudential Supervision[C]. Conference on “The future of financial Regulation”, Banque de France and Toulouse School of Economics(TSE), Paris, 2009.

[37] Saporta, V.. The Role of Macro Prudential Policy[J].JournalofFinancialDevelopmentResearch, 2010.

[38] Borio, C.. The Macroprudential Approach to Regulation and Supervision[R]. CEPR Policy Resarch Papers, http://www.voxeu.org/article/we-are-all-macroprudentialists-now, 2009.

[39] Perotti, E., Suarez, J.. Liquidity Risk Charges as a Macroprudential Tool[J].CEPRPolicyInsight, 2009, 40: 1-5.

[40] Hanson, S. G., Kashyap, A. K., Stein, J. C.. A Macroprudential Approach to Financial Regulation[J].JournalofEconomicPerspectives, 2011, 25(1): 3-28.

[41] Borio, C.. Towards a Macroprudential Framework for Financial Supervision and Regulation?[J].CESifoEconomicStudies, 2003, 49(2): 1-18.

[42] Borio, C. E. V.. Market Distress and Vanishing Liquidity: Anatomy and Policy Options[J].SsrnElectronicJournal, 2004, (158).

[43] 李文泓. 关于宏观审慎监管框架下逆周期政策的探讨[J]. 金融研究, 2009, (7): 7-24.

[44] 李妍. 宏观审慎监管与金融稳定[J]. 金融研究, 2009, (8): 52-60.

[45] 周小川. 金融政策对金融危机的响应——宏观审慎政策框架的形成背景、 内在逻辑和主要内容[J]. 金融研究, 2011, (1): 1-14.

[46] 张健华, 贾彦东. 宏观审慎政策的理论与实践进展[J]. 金融研究, 2012, (1): 20-35.

[47] 李成, 李玉良, 王婷. 宏观审慎监管视角的金融监管目标实现程度的实证分析[J]. 国际金融研究, 2013, (1): 38-51.

[48] Kent, C., Lowe, P.. Asset-price Bubbles and Monetary Policy[R]. Reserve Bank of Australia Research Discussion Paper, No.9709, 1997.

[49] Bernanke, B. S.. Monetary Policy and The Housing Bubble[C]. Annual Meeting of the American Economic Association, Atlanta, Georgia, 2010.

[50] Dunstan, A.. The InteractionBetween Monetary and Macro-prudential Policy[J].ReserveBankofNewZealand, 2014, 77(2): 15-25.

[51] Levin, P., Lima, D.. Policy Mandates for Macro-prudential and Monetary Policies in a New Keynesian Framework[R]. European Central Bank Working Paper Series, 2015, No.1784.

[52] Constancio, V.. Financial Stability Risks, Monetary Policy and the Need for Macro-prudential Policy[R]. Speeches at the Warwick Economics Summit, Warwick, 2015.

[53] 钟伟. 论货币政策和金融监管分立的有效性前提[J]. 管理世界, 2003, (3): 45-52.

[54] 张亦春, 胡晓. 宏观审慎视角下的最优货币政策框架[J]. 金融研究, 2010, (5): 30-40.

[55] 尹继志. 中央银行在宏观审慎监管体系中的地位与权限[J]. 财经科学, 2011, (1): 1-10.

[56] 王紫薇, 陈一稀. 刍议我国宏观审慎管理框架下的货币政策体系优化[J]. 浙江金融, 2011, (1): 21-25.

[57] 吴培新. 以货币政策和宏观审慎监管应对资产价格泡沫[J]. 国际金融研究, 2011, (5): 4-12.

[58] 王璟怡. 宏观审慎与货币政策协调的研究动态综述[J]. 上海金融, 2012, (11): 58-64.

[59] 金鹏辉. 银行风险承担渠道、 货币政策与宏观审慎监管: 研究述评与展望[J]. 南方金融, 2014, (8): 13-20.

[60] Cecchetti, S. G., Kohler M.. On the Equivalence of Capital Adequacy and Monetary Policy[R]. BIS MIMEO, 2010.

[61] Lis, S. F. D., Herrero, A. G.. The Spanish Approach: Dynamic Provisioning and other Tools[J].SsrnElectronicJournal, 2009, (903).

[62] Agur, I., Demertzis, M.. Excessive Bank Risk Taking and Monetary Policy[J].SsrnElectronicJournal, 2010, 30s: 1-27.

[63] Lambertini, L., Rovelli, R.. Monetary and Fiscal Policy Coordination and Macroeconomic Stabilization. A Theoretical Analysis[J].SsrnElectronicJournal, 2003.

[64] Angelini, P., Neri S., Panetta, F.. Monetary and Macroprudential Policies[J].WorkingPapers, 2011, 42(4): 551-574.

[65] Canuto, O.. How Complementary are Prudential and Monetary Policy?[J].WorldBankEconomicPremise, 2011: 1-7.

[66] Canuto, O., Cavallari, M.. Monetary Policy and Macroprudential Regulation: Whither Emerging Markets[R]. Policy Research Working Paper, 2013.

[67] 郭敏, 赵继志. 信贷驱动型泡沫的货币政策与宏观审慎监管[J]. 国际经济合作, 2011, (10): 89-91.

[68] 周源. 宏观审慎政策与货币政策目标协调研究[J]. 浙江金融, 2011, (8): 28-30.

[69] 张铁强. 论宏观审慎管理框架下反周期货币政策基本架构的优化[J]. 南方金融, 2011, (5): 15-20.

[70] 徐明东, 陈学彬. 货币环境、 资本充足率与商业银行风险承担[J]. 金融研究, 2012, (7): 48-62.

[71] 王亮亮, 苗永旺. 货币政策、 宏观审慎政策与资产价格[J]. 国际金融, 2013, (2): 66-70.

[72] 王晓, 李佳. 金融稳定目标下货币政策与宏观审慎监管之间的关系: 一个文献综述[J]. 国际金融研究, 2013, (4): 22-29.

[73] Angeloni, I., Faia, E.. A Tale of Two Policies: Prudential Regulation and Monetary Policy with Fragile Banks[R]. Kiel Working Paper, 2009.

[74] Beau, D., Clerc, L., Mojon, B.. Macro-prudential Policy and the Conduct of Monetary Policy[J].SsrnElectronicJournal, 2011, 234(6): 120-141.

[75] Carboni, G., Pariès, M. D., Kok, C.. Exploring the Nexus Between Macro-prudential Policies and Monetary Policy Measures: Evidence from an Estimated DSGE Model for the Euro Area[R]. Working Paper, 2014.

[76] 王馨. 论宏观审慎管理与货币政策的有效性[J]. 经济学动态, 2012, (10): 53-56.

[77] 葛志强. 货币政策和宏观审慎管理政策协调配合研究——基于损失函数的动态一般均衡分析[J]. 征信, 2013, (2): 73-77.

[78] Silva, A., Lima, G. T.. Combining Monetary Policy and Prudential Regulation: An Agent-based Modeling Approach[R]. Banco Central do Brazil Working Paper, 2015, No.394.

[引用方式]蒋海, 魏巍. 银行业宏观审慎监管与货币政策协调问题的文献分析[J]. 产经评论, 2017, 8(1): 80-91.

Coordination Between Banking Macro-prudential Supervision and Regulation and Monetary Policy: An Analysis from the Perspective of Literature

JIANG Hai WEI Wei

The breakout of global financial crisis in 2008 not only arises the strong attention of many countries’ government to the issue of excessive financial innovation and risk-taking from financial institutions, but also has great impact on the theory research and practice research circles of international supervision and regulation. Taking the crisis as the starting point, a new round of reform of supervision and regulation theories and institutions has formally started. An important feature of this reform is the change of reform direction from the traditional functional discussion on the issue about whether supervisor should be decentralization or centralization to the systematical discussion on the issue about how to realize effective coordination among different supervisors. Our study comprehensively reviews the relative literatures emphasisly focusing on the three pillars of coordination between monetary policy and banking macro-prudential supervision and regulation, then analyzes and points of the shortcomings of existing researches at the same time when intensively focuses on the forefront of this area, so as to provide helpful reference to the new trend of China Financial System Reform in period of the 13th national five-year plan.

banking; macro-prudential supervision and regulation; monetary policy; coordination; financial risk management

2016-04-11

国家自然科学基金项目“基于金融稳定视角的逆周期银行监管机制设计研究”(项目编号:71473103,项目主持人:蒋海);教育部人文社会科学研究基金项目“中国逆周期宏观审慎银行监管:理论与政策框架”(项目编号:13YJA790038,项目主持人:蒋海)。

蒋海,暨南大学金融系教授、博士生导师,主要研究方向为现代金融理论与政策;魏巍,华南农业大学与广州农商银行博士后工作站联合培养博士后,主要研究方向为现代金融理论与政策。

F83

A

1674-8298(2017)01-0080-12

[责任编辑:莫 扬]

10.14007/j.cnki.cjpl.2017.01.007