房地产和金融资产对居民旅游消费的影响研究

——基于中国家庭金融微观调查数据的实证检验

2017-04-20王克稳

王克稳

(青岛大学旅游与地理科学学院,山东青岛 266071)

0 引言

在经济新常态背景下,大批资金从传统行业向旅游业转移,旅游业日益成为经济发展的新亮点和社会投资的新热点。2016年全国旅游业实际完成投资12997.00亿元,同比增长29%,比整体第三产业和房地产行业投资增速分别高18个百分点和22个百分点①中华人民共和国国家旅游局.2016中国旅游投资报告[EB/OL].(2017-05-21).http://www.cnta.gov.cn/xxfb/jdxwnew2/201705/t20170521_826104.shtml.。伴随着旅游业的迅速发展,居民收入水平的提高和消费结构的升级,旅游消费在日常消费中的比重也持续增加。2016年我国国内旅游人数达44.40亿人次,人均出游3.40次,旅游总收入4.69万亿元,继续保持世界最大的国内旅游消费市场和世界第一大出境旅游客源国的地位②中华人民共和国国家旅游局.2016年中国旅游业统计公报[EB/OL].(2017-11-18).http://www.cnta.gov.cn/zwgk/lysj/201711/t20171108_846343.shtml.。

在影响居民旅游消费的因素中,除收入、家庭结构和居民特征等,家庭资产的重要性也逐渐凸显(Kim,et al.,2012)。现阶段,房地产和金融资产作为家庭资产最主要的组成部分,房地产价格和股票指数的剧烈上涨或下跌导致居民家庭资产的大幅波动。就房地产价格而言,全国住宅平均销售价格由1999年的1857.00元/平方米上涨到2015年的6473.00元/平方米,年平均增长率为8.31%,且波动幅度较大,2008年的增长率为-1.89%,但2007年和2009年的增长率则分别高达16.86%和24.69%*中华人民共和国国家统计局.中国统计年鉴[Z].北京:中国统计出版社,2000-2016.。而“18号文”“国八条”“国六条”“国十条”“新国八条”“国五条”等抑制或促进政策进一步加剧了房地产价格的不确定性。就股票指数而言,在金融资产日益成为普通居民的重要投资方式的背景之下,中国金融市场的波动比房地产市场更为激烈,上证指数曾在2007年10月攀上6000点的顶峰,而到2008年11月几乎跌破1700点,至今仍在3000点上下不断震荡*上海证券交易所.上证系列指数[DB/OL].http://www.sse.com.cn/.。在房地产和金融资产的大幅波动下,其对旅游消费的作用如何,即是否存在房地产财富效应*财富效应又被称为庇古效应或实际余额效应,泛指其他条件不变,由于余额变化而导致的消费波动,此处的资产财富效应指的则是资产价格波动带来的资产净值变化而引发的消费波动(Pigou,1949)。或金融资产财富效应,不仅是亟须关注的理论问题,对于进一步提升居民旅游消费水平也具有一定的现实意义。

1 文献综述

已有研究对家庭资产与居民消费之间的关系已进行了广泛检验,但对房地产和金融资产的财富效应尚未达成一致结论。对于房地产财富效应而言,已有研究结果认为,房地产或房地产价格对居民消费呈现出正向影响(Skinner,1989;Engelhardt,1996;Sheiner,1995;Ludwig,Sløk,2001;Kim,2004;Thomson,Tang,2004;Bover,2005;骆祚炎,2008a;骆祚炎,2008b;黄静,屠梅曾,2009;赵杨,等,2011)、负向影响(朱新玲,黎鹏,2006;刘旦,姚玲珍,2008;李政,2009)和无影响(Elliot,1980;Levin,1998;杜丽丽,2008)3种结果并存的现象。而对于金融资产的财富效应而言,已有研究多集中在金融资产和房地产财富效应的比较领域,同样尚未达成一致结论。一部分研究者认为,房地产对居民消费的影响大于金融资产对居民消费的影响,即房地产财富效应大于金融资产财富效应(Case,et al.,2005;Bayoumi,Edison,2003;Benjamin,et al.,2004;刘建江,等,2005;马辉,2006;李玉山,李晓嘉,2006;赵晓力,等,2007;骆祚炎,2007;杜丽丽,2008;丁攀,胡宗义,2008);另一部分研究者则认为,房地产财富效应小于金融资产财富效应(Ludwig,Sløk,2001;魏锋,2007;骆祚炎2008a;骆祚炎,2008b;赖溟溟,白钦先,2008);还有一部分研究者认为,房地产财富效应和金融资产财富效应大体相当(Dvornak,Kohler,2007)。但也有研究者认为并不存在金融资产的财富效应(陈淑云,王志彬,2008)。

对旅游消费的影响因素而言,已有研究多集中在居民可支配收入(周文丽,李世平,2010;依绍华,聂新伟,2011)、收入结构(Gu,Liu,2004)、基尼系数(周文丽,李世平,2010)、传统消费习惯和消费不确定性(余凤龙,等,2013)等方面。基于微观调研数据,家庭和居民特征等因素与旅游消费的关系也越来越多地被关注,如周文丽(2012)研究发现,西部地区农民旅游消费受可支配收入、旅游产品价格、目的地、旅游服务、闲暇时间、群体支持、可进入性、旅游意愿和动机等多种因素的影响,等等。而已有研究中,家庭资产对旅游消费的影响却鲜有涉及,仅陈灿平等(2011)发现人均金融资产持有量是影响中国居民是否进行旅游消费的重要因素;Kim等(2012)比较了韩国房地产和金融资产对旅游消费的影响,发现存在房地产财富效应,但金融资产则不存在财富效应;Fereidouni等(2017)发现,对旅游消费而言,在马来西亚存在房地产财富效应。

已有研究对房地产和金融资产与居民旅游消费之间的关系进行了初步探索,但尚存在以下不足:其一,已有研究多使用时间序列或者省级面板数据的宏观数据进行财富效应的检验,但我国自1998年才进行了房地产商品化改革,时间序列较短,样本量受到限制,研究结果的科学性和稳健性较差;其二,对于旅游消费而言,鲜有研究比较分析房地产和金融资产对旅游消费的影响,尤其对国内而言,房地产财富效应和金融资产财富效应孰大孰小尚未予以解答。鉴于此,本文将同时引入房地产和金融资产两因素,使用大规模的家庭金融微观调查数据,实证检验和比较两者对我国居民旅游消费的影响。

2 模型构建

Blanchard和Fisher(1989)提出的生命周期-持久收入假说(LC-PIH)创新性地将家庭资产引入消费模型,为检验房地产和金融资产对居民旅游消费的影响提供了理论框架。本文将以生命周期-持久收入假说为基础,推导出房地产和金融资产对居民旅游消费影响的理论模型。生命周期-持久收入假说认为居民的消费受到一生的收入或持久收入的影响,而与暂时性收入无关,消费者的效用函数形式为:

(1)

式(1)中,At为消费者t期的资产;Yt为t期的收入;Ct为t期的消费;rt为t期的利率;δ为折旧率。

基于上述效用函数,在遵守利率恒定且等于折旧率、无限期持续优化、满足生命周期预算约束、不考虑遗产等假设下,可计算出最优消费方程:

(2)

式(2)可以进一步简化为:

Ct=βAt+γPYt

(3)

式(3)中,PYt为t期的持久收入。

房地产和金融资产是现阶段居民家庭资产的重要组成部分,但两者在家庭资产总额中的占比、增长稳健性、变现难度等方面均存在显著差异,如果仅关注家庭资产总额,而不考察家庭资产结构,则无法识别两者对居民消费可能的作用路径和结果差异。鉴于此,可以进一步将家庭资产细分为房地产和金融资产,推导出式(4):

Ct=β1Rt+β2Ft+γPYt

(4)

式(4)中,Rt为t期的房地产;Ft为t期的金融资产。

旅游消费是居民整体消费中的一种,相较于衣食住行等基本消费,其在一定程度上具有奢侈品的特点,可以归属为成长型消费。因此,房地产和金融资产对旅游消费的影响相较于对基本消费类型的影响,可能存在显著差异。家庭金融资产主要包括存款、股票、基金等,相较于房地产和存款类金融资产,股票指数波动、基金涨跌所带来的股票基金类金融资产的快速增值或贬值,可能会对旅游消费产生更大的影响。所以在式(4)的基础上,本文用旅游消费替代整体消费,将金融资产进一步细分为股票基金类金融资产和存款类金融资产,并将一系列影响旅游消费的家庭结构和个人特征等控制变量引入模型,从而推导出本文的回归模型:

TCt=β1Rt+β2SFt+β3BFt+∑αiXit

(5)

式(5)中,TCt为t期的旅游消费;SFt为t期的股票基金类金融资产;BFt为t期的存款类金融资产;Xit为t期的持久收入以及一系列居民的家庭结构和个人特征因素。

3 数据整理和实证检验

3.1 数据来源和变量测量

本文使用西南财经大学中国家庭金融调查与研究中心2011年中国家庭金融调查(China Household Finance Survey,CHFS)的微观数据进行实证检验*中国家庭金融调查与研究中心分别在2011年、2013年和2015年进行了三轮家庭金融调查,目前仅向社会开放了2011年的数据,所以本文仅使用公开数据进行了实证检验。鉴于2011年、2013年和2015年的数据并非针对相同家庭的面板数据,使用2011年的数据并不会造成由于信息损失而导致的研究结果不稳健等问题。,该调查数据注重收集家庭金融微观层次的相关信息,可以为本文提供丰富的样本。样本共包括8438个家庭的观察值,去除无房产和房产市值缺失的观察值后,共得到6970个观察值。

以2011年的中国家庭金融调查数据为基础,分别整理出因变量(旅游消费),自变量(存款类金融资产、股票基金类金融资产和房地产)的数据。在控制变量的选择上,本文借鉴周文丽和李世平(2010)、依绍华和聂新伟(2011)以及周文丽(2012)的研究,引入可支配收入、年龄、男性比例、未婚比例和文化程度等作为控制变量。鉴于不同区域的居民在消费行为方面存在差异(王选选,2003;毛中根,等,2017),本文将居民家庭按照所处省份划分为东、中、西部地区(徐会奇,等,2013),并以西部为参照组构造了东部和中部两个虚拟变量,两个虚拟变量也是控制变量的一部分。由于旅游消费是一种成长型消费,当居民生活保障性较高时,可能倾向于进行更高水平的成长型消费,所以本文进一步引入家庭购买社会保险或商业保险成员比例作为控制变量之一。除此之外,鉴于城镇居民和农村居民的旅游消费行为差异(周文丽,李世平,2010),本文还引入了非农业户口比例这一变量予以控制。各个变量的具体测量方法如表1所示。

表1 各变量测量方法

变量的描述性统计和相关性检验如文末附表1所示。变量的描述性统计显示,2011年我国人均旅游消费为553.46元,占人均收入的7.18%,仍存在较大的增长空间;2011年的房地产、股票基金类金融资产和存款类金融资产的均值分别为174178.49元,2293.62元和8909.18元,房地产分别是股票基金类金融资产和存款类金融资金的75.94和19.55倍,说明我国居民的家庭资产多集中于房地产,金融资产占比较低。由变量的相关性检验可以发现,收入、年龄、非农业户口比例、社会保险或商业保险比例、男性比例、未婚比例、文化程度、东部和中部虚拟变量均与旅游消费显著相关,说明控制变量选择得当;股票基金类金融资产、存款类金融资产和房地产与旅游消费的相关系数均显著为正,初步验证了房地产和金融资产的财富效应,但房地产和金融资产对旅游消费影响的程度大小,需要通过进一步的回归检验来确定。

3.2 实证检验

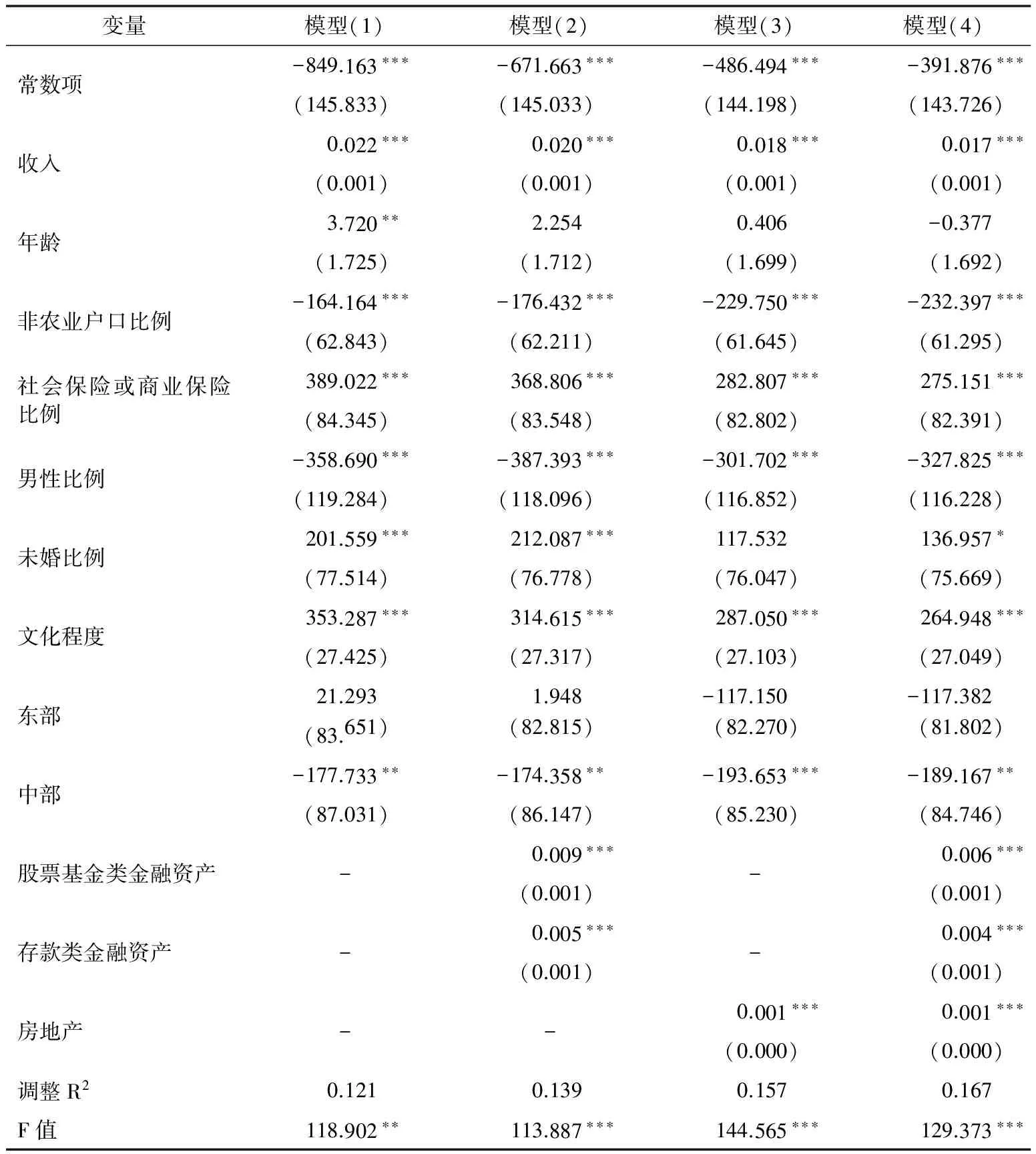

本文在式(5)的基础上,构建了4个回归模型,各模型的回归结果具体见表2。模型(1)仅引入了收入、年龄、非农业户口比例、社会保险或商业保险比例、男性比例、未婚比例、文化程度、东部和中部虚拟变量共9个控制变量,除东部虚拟变量外的所有控制变量均至少在0.1的水平上显著,说明所选择的控制变量均会显著影响居民旅游消费。模型(2)引入了存款类金融资产和股票基金类金融资产两个自变量,结果显示,两者均会对旅游消费产生显著的正向影响,但存款类金融资产的财富效应小于股票基金类金融资产的财富效应,存款类金融资产的回归系数为0.004,在0.01的水平上显著,股票基金类金融资产的回归系数为0.009,在0.01的水平上显著,即存款类金融资产每增加1元,旅游消费增加0.004元,而股票基金类金融资产每增加1元,旅游消费增加0.009元。模型(3)则引入了房地产一个自变量,结果显示,房地产对旅游消费的影响同样显著为正,回归系数为0.001,在0.01的水平上显著,即房地产每增加1元,旅游消费会增加0.001元。回归结果说明,对于旅游消费而言,存在房地产财富效应。模型(4)同时引入了存款类金融资产、股票基金类金融资产和房地产3个自变量,结果显示,三者的回归系数分别为0.003、0.005和0.001,均在0.01的水平上显著,说明对于旅游消费而言,房地产和金融资产均存在财富效应,并且房地产财富效应小于存款类金融资产和股票基金类金融资产的财富效应。

对于控制变量而言,收入、年龄、社会保险或商业保险比例、未婚比例和文化程度均会对旅游消费产生显著的正向影响,而非农业户口比例和男性比例则会对旅游消费产生显著的负向影响。具体而言:人均收入较高的家庭有较多的资金投入到旅游消费中;年龄仅在不考虑家庭资产时显著为正,说明年龄相对于家庭资产并不是一个重要变量;社会保险或商业保险消除了居民旅游消费的后顾之忧,对旅游消费起促进作用;未婚比例较高的家庭,旅游消费也较高,这在一定程度上说明,未婚的年轻人倾向于更高的旅游消费;文化程度较高的家庭倾向于将家庭收入和财富更多地投入到个人成长和发展方面,因此会促进旅游消费;非农户口比例和男性比例较高的家庭可能面临更多的如购房等生活负担,因此旅游消费较低。有趣的是,东部和中部虚拟变量在大部分模型中均显著为负,说明当控制了收入、家庭资产、个人和家庭特征等变量之后,即对于收入和资产水平相同、个人和家庭特征相仿的居民而言,西部地区居民的旅游消费高于东部和中部地区居民的旅游消费,原因可能是来自于不同地区居民生活方式和消费习惯的差异,可以在未来进一步考察这些因素对旅游消费的影响。

对于房地产和金融资产与旅游消费的关系,通过以上的回归结果可知。

其一,模型(2)、模型(3)和模型(4)验证了生命周期-持久收入假说对中国居民旅游消费的解释力,以及房地产和金融资产财富效应的存在性。与可支配收入一样,房地产和金融资产均会正向影响居民旅游消费,即生命周期-持久收入假说可以有效解释中国居民的旅游消费。房地产和金融资产均正向影响居民旅游消费,房地产和金融资产升值,会通过资产售卖、再融资、增加居民信心、提升流动性和降低预算约束等途径促进旅游消费。

其二,模型(4)的回归结果显示,房地产的财富效应小于金融资产的财富效应。原因可以从房地产和金融资产的特征略窥一斑。一方面,相较于金融资产而言,房地产难以具备投资品的特征。虽然房地产具有投资品和消费品的双重属性,但大多数中国居民的房地产消费并不具备投资特征,往往将购买房地产作为安居乐业的标志,因此房地产更多的是一种必备的消费品。鉴于此,虽然2011年中国家庭资产中房地产的占比高达54.8%*中国家庭金融调查与研究中心.2011年家庭金融调查数据[DB/OL].https://chfs.swufe.edu.cn/.,但其对旅游消费的影响甚微。另一方面,对于金融资产而言,股票和基金逐渐成为中国居民的重要投资工具,截至2016年1月28日,中国股票市场投资者数量已突破1亿人*中国证券监督管理委员会.2016年1月29日新闻发布会[EB/OL].(2016-02-04)http://www.csrc.gov.cn/pub/newsite/zjhxwfb/xwfbh/201601/t20160129_290469.html.。因此,金融投资的普遍性已经使得股票、基金涨跌对居民消费,尤其是旅游消费等非基本消费产生了较大的影响。除此之外,相较于金融资产易于变现的特征,房地产的变现性较差。股票和基金等金融资产的网上交易使得迅速将资金投入或退出金融市场成为可能,但与此相对应的是房地产的低变现性,即便部分居民将房地产视为投资品,房地产交易的高复杂性、大金额等特征也使得房地产变现需要更长的时间,由此影响了房地产财富效应的发挥。综上,对于旅游消费而言,金融资产的财富效应远高于房地产的财富效应。

其三,模型(4)的回归结果显示,股票基金类金融资产的财富效应高于存款类金融资产的财富效应。股票基金类金融资产和存款类金融资产对旅游消费的影响大小与两者对整体消费的影响存在显著差异,如张大永和曹红(2012)的研究发现,存款等金融资产对整体消费的影响程度大于股票和基金等金融资产。这一差异,一方面可能与旅游消费的属性有关,作为一种成长型或享受型消费,相对于衣食住行等基本消费,旅游消费对股票基金类金融资产的波动更为敏感;另一方面,可能与股票基金类金融资产和存款类金融资产的性质有关,股票基金类金融资产增值或贬值的可能性较大,尤其在我国,股票指数的大幅波动造成的股票基金类金融资产的风险性远高于活期存款和定期存款类金融资产。因此,风险类资产的收益会产生一种中彩票式的“快钱”效应,会促使居民增加旅游消费这一基本生活消费以外的享受型消费。综上,旅游消费和金融资产的属性共同导致了股票基金类金融资产的财富效应高于存款类金融资产的财富效应。

表2 房地产和金融资产对旅游消费的影响回归结果① n=6970

注:括号中的数字为标准误差;***表示在0.01 水平上显著相关;**表示在0.05 水平上显著相关;*表示在0.1 水平上显著相关。

3.3 稳健性检验

为了保证实证结果的稳健性,我们在已有样本的基础上,增加了无房产的观察值,将无房产家庭的房地产取值为0。通过这一处理,样本量由6970增加到7757,稳健性检验结果见表3。回归结果显示,无论是存款类金融资产、股票基金类金融资产,还是房地产,回归系数均为正,且均在0.01的水平上显著。与原结果一致,股票基金类金融资产的回归系数大于存款类金融资产,且均大于房地产的回归系数。稳健性检验进一步验证了房地产和金融资产财富效应的存在性,并且金融资产财富效应显著大于房地产财富效应。

表3 稳健性检验① 方差膨胀因子(VIF)的值均在1.013~3.064之间,远小于5,说明自变量之间不存在多重共线性问题,但限于篇幅,VIF结果并未在表中汇报。 n=7757

注:括号中的数字为标准误差;***表示在0.01 水平上显著相关;**表示在0.05 水平上显著相关;*表示在0.1 水平上显著相关。

①方差膨胀因子(VIF)的值均在1.018~3.070之间,远小于5,说明自变量之间不存在多重共线性问题,但限于篇幅,VIF结果并未在表中汇报。

4 结论与政策建议

本文从生命周期-持久收入假说出发,推导出了房地产和金融资产对旅游消费影响的理论模型,并使用2011年中国家庭金融调查的微观数据进行实证检验,发现房地产财富效应和金融资产财富效应均存在,但房地产财富效应小于金融资产财富效应,且存款类金融资产的财富效应小于股票基金类金融资产的财富效应。

基于以上结论,本文提出以下政策建议。其一,增加金融资产在家庭资产中的占比。虽然金融资产的财富效应大于房地产财富效应,但中国居民家庭的金融资产占比极低。因此,为促进旅游消费的可持续增长,需要对中国家庭资产结构进行持续优化,降低房地产在家庭资产结构中所占比重,相应地增加金融资产所占比重。其二,提高旅游消费促进策略的针对性。为促进居民的旅游消费,除转变发展方式、深化旅游改革、推动区域旅游一体化和旅游产品创新等供给侧策略之外,关键还在于从需求侧——居民这一主体入手,通过对居民资产结构、家庭结构和居民特征的系统分析,制定针对性的旅游消费促进策略。

参考文献:

[1]陈灿平,刘梅,张国峰.居民收入增长、金融资产发展与国内旅游消费的动态关系[J].财经科学,2011(9):25-31.

[2]陈淑云,王志彬.中国股票市场与房地产市场财富效应比较:1998-2007[J].华中师范大学学报(人文社会科学版),2008(5):57-63.

[3]丁攀,胡宗义.股价与房价波动对居民消费影响的动态研究[J].统计与决策,2008(15):106-108.

[4]杜丽丽.我国房地产市场与股票市场财富效应的比较分析[D].广州:暨南大学,2008.

[5]黄静,屠梅曾.房地产财富与消费:来自于家庭微观调查数据的证据[J].管理世界,2009(7):35-45.

[6]赖溟溟,白钦先.我国居民消费财富效应的实证研究[J].上海金融,2008(8):15-18.

[7]李玉山,李晓嘉.对我国居民消费的财富效应计量分析[J].山西财经大学学报,2006(2):39-43.

[8]李政.房产价格的财富效应是否存在?——基于中国的面板数据[J].河南金融管理干部学院学报,2009(3):20-24.

[9]刘旦,姚玲珍.中国城镇住宅财富效应的微观检验[J].北京科技大学学报(社会科学版),2008(1):33-39.

[10]刘建江,杨玉娟,袁冬梅.从消费函数理论看房地产财富效应的作用机制[J].消费经济,2005(2):93-96.

[11]骆祚炎.城镇居民金融资产与不动产财富效应的比较分析[J].数量经济技术经济研究,2007(11):56-65.

[12]骆祚炎.中国居民金融资产与住房资产财富效应的比较检验[J].中国软科学,2008a(4):40-47.

[13]骆祚炎.居民金融资产结构性财富效应分析:一种模型的改进[J].数量经济技术经济研究,2008b(12):97-110.

[14]马辉.股票市场、房地产市场对消费行为的影响[D].长春:吉林大学,2006.

[15]毛中根,桂河清,洪涛.住房价格波动对城镇居民消费的影响分析[J].管理科学学报,2017(4):17-31.

[16]王选选.东中西部地区城镇居民消费行为比较研究[J].山西财经大学学报,2003(6):47-50.

[17]魏锋.中国股票市场和房地产市场的财富效应[J].重庆大学学报(自然科学版),2007(2):153-157.

[18]徐会奇,王克稳,李辉.影响居民消费行为的不确定性因素测量及其作用研究——基于中国农村省级面板数据的验证[J].经济科学,2013(02):20-32.

[19]依绍华,聂新伟.我国农村居民旅游消费与收入关系的实证研究[J].经济学动态,2011(9):83-87.

[20]余凤龙,黄震方,方叶林.中国农村居民旅游消费特征与影响因素分析[J].地理研究,2013(8):1565-1576.

[21]张大永,曹红.家庭财富与消费:基于微观调查数据的分析[J].经济研究,2012(S1):53-65.

[22]赵晓力,马辉,陈守东.股价、房价对消费行为的影响[J].广州大学学报(社会科学版),2007(3):48-53.

[23]赵杨,张屹山,赵文胜.房地产市场与居民消费、经济增长之间的关系研究——基于1994-2011年房地产市场财富效应的实证分析[J].经济科学,2011(6):30-41.

[24]周文丽.西部地区农村居民旅游消费影响因素分析——基于甘肃省526位农村居民的微观调查数据[J].干旱区资源与环境,2012(8):195-200.

[25]周文丽,李世平.基于凯恩斯消费理论的旅游消费与收入关系实证研究[J].旅游学刊,2010(5):33-38.

[26]朱新玲,黎鹏.我国房地产市场财富效应的实证分析[J].武汉科技大学学报(社会科学版),2006(2):16-18.

[27]Bayoumi T,Edison H(2003).Is wealth increasingly driving consumption?[R].De Nederlandsche Bank.

[28]Benjamin J D,Chinloy P,Jud G D(2004).Real estate versus financial wealth in consumption[J].Journal of Real Estate Finance & Economics,29(3):341-354.

[29]Blanchard O J,Fischer S(1989).Lectures on Macroeconomics[M].Cambridge:The MIT Press.

[30]Bover O(2005).Wealth effects on consumption:Microeconometric estimates from the Spanish survey of household finances[R].Working Papers,(22):9-34.

[31]Case K E,Quigley J M,Shiller R J(2005).Comparing wealth effects:The stock market versus the housing market[J].Advances in Macroeconomics,5(1).

[32]Dvornak N,Kohler M(2007).Housing wealth,stock market wealth and consumption:A panel analysis for Australia[J].Economic Record,83(261):117-130.

[33]Elliott J W(1980).Wealth and wealth proxies in a permanent income model[J].Quarterly Journal of Economics,95(3):509-35.

[34]Engelhardt G V(1996).House prices and home owner saving behavior[J].Regional Science & Urban Economics,26(3-4):313-336.

[35]Fereidouni H G,Al-mulali U,Mohammed M A H(2017).Wealth effect from real estate and outbound travel demand:The Malaysian case[J].Current Issues in Tourism,20(1):68-79.

[36]Gu H M,Liu D(2004).The relationship between resident income and domestic tourism in China.[J].Tourism Recreation Research,29(2):25-33.

[37]Kim H B,Park J H,Lee S K,Jang S S(2012).Do expectations of future wealth increase outbound tourism? Evidence from Korea[J].Tourism Management,33(5):1141-1147.

[38]Kim K H(2004).Housing and the Korean economy[J].Journal of Housing Economics,13(4):321-341.

[39]Levin L(1998).Are assets fungible? Testing the behavioral theory of life-cycle savings[J].Journal of Economic Behavior & Organization,36(1):59-83.

[40]Ludwig A,Sløk T(2001).The impact of changes in stock prices and house prices on consumption in OECD countries[J].IMF Working Paper,10:29-31.

[41]Pigou A C(1949).Employment and Equilibium:A Theoretical Discussion[M].London:MacMillan.

[42]Sheiner L(1995).Housing prices and the savings of renters[J].Journal of Urban Economics,38(1):94-125.

[43]Skinner J(1989).Housing wealth and aggregate saving[J].Social Science Electronic Publishing,19(2):305-324.

[44]Thomson M,Tang K K(2004).An empirical assessment of house price adjustments on aggregate consumption[R].Canberra:The Australasian Macroeconomics Workshop.