集装箱航运市场发展2016年回顾及2017年展望

2017-04-07上海航运交易所

1 2016年集装箱航运市场发展回顾

1.1 国际集装箱航运市场

1.1.1 世界经济增长趋缓,运输需求总体回升

国际货币基金组织2017年1月发布的《世界经济展望》显示,2016年世界经济增长率预计为3.1%,较2015年回落0.1个百分点,较2016年初预测值下跌0.3个百分点。

由于国际经贸形势复杂多变,各主要航线的集装箱运输需求波动难测。据克拉克森2016年12月预测,2016年全球集装箱运量约增长3.2%,虽较2015年回升1.0个百分点,但较2016年初预测值下跌0.8个百分点,其中:远东―欧洲往返航线运输需求预计为,同比增长1.4%;泛太平洋航线运输需求预计为,同比增长3.9%;亚洲区域内航线运输需求预计,同比增长5.4%。

1.1.2 运力增速放缓,闲置运力波动

全球集装箱船运力增速放缓,但船舶大型化趋势依旧。据克拉克森统计:截至2016年12月初,全球全集装箱船运力规模首次突破,较2016年初增长1.3%,增长率较2015年同期回落6.8个百分点;从大型船舶运力占比来看,及以上集装箱船运力占全集装箱船总运力的比重为45.1%,较2016年初上升3.3个百分点。

2016年,全球闲置集装箱船运力规模总体处于高位。上半年,班轮公司为改善供需关系和维护运价水平,对航线运力实施较大力度的控制,导致闲置运力规模远高于2015年同期。第三季度末,受韩进海运宣布申请破产保护的影响,班轮公司开始增加运力供给以填補韩进海运退出留下的市场空缺,导致闲置运力规模小幅回落。截至11月底,闲置运力占总运力的比重小幅回落至7.4%,同比下降6.6个百分点(见图1)。

1.1.3 租船需求低迷,租金低位运行

集装箱船租赁需求长期低迷,各船型租金水平一路低位下探,主要原因是:一方面,受2016年初以来集装箱船运力供过于求的影响,集装箱船租赁市场需求减少;另一方面,班轮公司为增强竞争力竞相投放大型船舶,在船舶大型化的背景下,小型船舶的生存空间进一步受到挤压,市场对运营经济性较差的小型船舶的需求持续走低。

1.1.4 经营收入萎缩,成本影响显现

由表1可见:2016年,多家上市班轮公司的承运箱量出现不同幅度的增长;然而,由于第一季度市场行情快速滑坡以及第二季度市场行情低位振荡,班轮公司的总收入和单箱收入均明显下降,多家班轮公司的单箱收入跌幅超20%。各班轮公司的财务数据显示,由于船舶大型化趋势持续加强,加之市场行情低迷带来现金流损失,班轮公司的资金成本压力不断增加。这或将成为影响班轮公司未来业务竞争力的关键因素之一。

1.2 国内集装箱航运市场

1.2.1 外贸承受重压,港口吞吐量趋稳

2016年,受全球经济增势疲软的影响,我国外贸形势较为严峻。海关统计数据显示,2016年我国外贸进出口总值约为36 849.2亿美元,同比下降6.8%,其中:出口20 974.4亿美元,同比下降7.7%;进口,同比下降5.5%。

2016年初,全球集装箱航运市场需求低迷,我国港口集装箱吞吐量增长一度接近停滞。此后,随着国家促进外贸回稳向好政策措施的效果逐步显现,我国外贸进出口总值经过第一季度的下跌后于第二季度企稳,并在第三和第四季度恢复增长,从而带动运输需求回暖,促使港口集装箱吞吐量缓慢回升。交通运输部的统计数据显示,2016年11月,全国规模以上港口完成集装箱吞吐量近2.0亿TEU,同比增长3.9%,增幅较2015年同期下降0.3个百分点,其中:沿海港口完成集装箱吞吐量近1.8亿TEU,同比增长3.6%,增幅与2015年同期基本持平。

此外,交通运输部的统计数据显示:2016年1―11月,我国十大内支线港口完成内支线集装箱吞吐量1 491.2万TEU,同比增长6.8%,增幅较2015年同期提升1.5个百分点;内贸集装箱运输市场在内需政策的带动下继续小幅上升,主要港口完成内贸集装箱吞吐量5 537.1万TEU,同比增长5.1%,增幅较2015年同期提升1.4个百分点。

1.2.2 运输需求先抑后扬,运价探底回升

1.2.2.1 市场总体走势

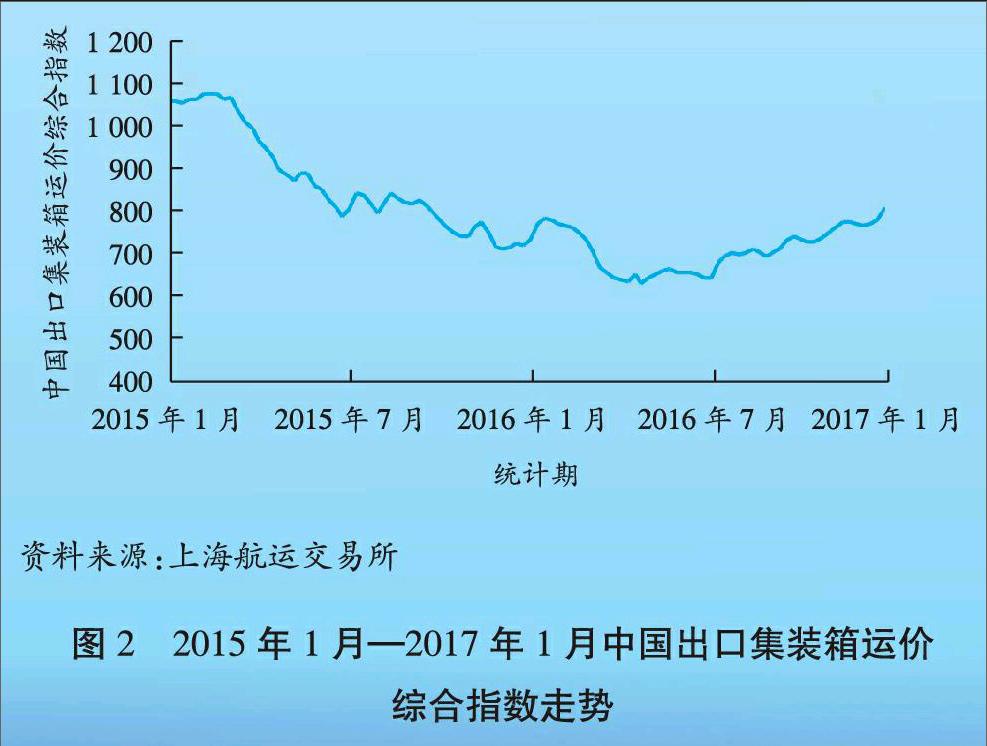

2016年,我国出口集装箱运输市场总体呈探底回升走势。年初,受市场运力供给严重过剩的影响,多条航线运价创2015年以来的新低。直至4月初,市场才迎来年内运价首次大规模上涨。第三季度末,韩进海运突然宣布申请破产保护。由于韩进海运在主干航线上拥有较大的市场份额和影响力,其破产事件在对市场秩序造成较大冲击的同时,也在一定程度上改善了供需格局,推动市场运价借年底运输高峰缓慢走高。12月30日,上海航运交易所发布:中国出口集装箱运价综合指数为811.1点,同比上升12.2%(见图2);上海出口集装箱运价综合指数为951.66点,同比上升13.7%(见图3)。全年中国出口集装箱运价综合指数均值为710.7点,同比下跌18.5%;全年上海出口集装箱运价综合指数均值为650.1点,同比下跌10.2%。

1.2.2.2 分航线市场走势

一方面,多条航线的市场运价在2016年第一季度触底后呈振荡上行走势;另一方面,船舶大型化、国际油价在低位温和波动、联盟运营强化等因素在帮助班轮公司降低经营成本的同时,也限制了运价反弹的力度。

(1)欧地航线 运输需求总体不振,市场运价探底回升。2016年第一季度,班轮公司采取较大力度的运力控制措施,使得运力明显下降;但由于市场运输需求不足,未能阻止航线供需关系恶化,市场运价快速回落,并于2016年3月18日创下上海出口集装箱运价综合指数发布以来的新低,其中,地中海航线市场平均运价不足200美元/TEU。第二季度,由于欧元区各主要经济体经济指标向好,运输需求回升,加之班轮公司持续控制运力投入,促使航线供需关系好转,市场运价自低位回升。下半年,市场进入传统旺季,运输需求持续上升,即期市场运价一度回升至1 200美元/TEU左右;但由于市场运力基数较大,导致运价上行阻力较大,涨后运价未能企稳。12月30日,上海航运交易所发布的中国出口至欧洲和地中海航线运价指数分别为点和点,同比分别上升22.4%和43.0%(见图4)。全年中国出口至欧洲和地中海航线运价指数均值分别为809.8点和811.7点,同比分别下跌18.5%和18.7%。

(2)北美航线 市场运价探底回升。2016年初,春节前运输高峰对运价的提振效果减弱,即期市场运价仅有1次小幅回升。节后,市场运输需求迟迟未能恢复,淡季时间较往年有所延长,美西航线船舶舱位利用率不足80%,美东航线船舶舱位利用率也仅在85%左右。第三季度,随着市场进入传统运输旺季,货量有所回升,班轮公司于7月初成功执行运价上涨计划,并且运价基本企稳,上海出口至美西、美东基本港的运价价差最小不足450美元/FEU。12月30日,中国出口至美西和美东航线运价指数分别为749.7点和859.8点,同比分别上升0.5%和0.6%(见图5)。全年中国出口至美西和美东航线运价指数均值分别为674.0点和836.9点,同比分别下跌25.1%和28.3%。

(3)澳新航线 大宗商品价格持续低位徘徊影响澳大利亚经济复苏进程,当地消费需求疲软拖累运输需求提升,运力过剩长期施压运价。2016年初,市场运价在传统春节前的运输高峰期间小幅回升后即步入下行通道。第三季度末,随着大宗商品价格回升,澳大利亚经济基本面出现改善迹象,促使市场运输需求回暖。第四季度,市场进入传统圣诞节前运输高峰,航线供需关系进一步改善,班轮公司逐步提高订舱价格,使得市场运价稳步走高。经过轮番上涨,上海出口至澳新航线运价回升至近/TEU,并于12月30日达到近3年以来的高点982美元/TEU。12月30日,中国出口至澳新航线运价指数为696.9点,同比上升11.5%(见图6)。全年中国出口至澳新航线运价指数均值为630.1点,同比下跌7.8%。

(4)南美航线 航线格局变化带来市场转机,市场运价探底冲高。2016年第一季度,虽然经历传统春节出货高峰期,但航线船舶平均舱位利用率不足70%,节后船舶平均舱位利用率更跌至50%以下。班轮公司为维护各自客户而竞相降价,导致市场运价快速下探。2月19日,上海出口至南美航线运价跌至100美元/TEU以下,创上海出口集装箱运价综合指数发布以来的新低。第二季度,随着部分班轮公司退出航线运营,航线供需关系有所改善,班轮公司乘势连番推涨运价。进入第三季度,里约热内卢奥运会对运输需求的提振效果有所显现,市场运价在前期上涨的基础上进一步攀升,并于9月初创下上海出口集装箱运价综合指数发布以来的新高。此后,随着里约热内卢奥运会的结束,运输需求快速回落,市场行情转淡,即期市场运价同步下滑。第四季度初,由于市场份额显著的韩进海运宣布申请破产保护,加之我国国庆长假前的运输高峰来临,航线基本面恶化趋势得到遏制,上海港船舶平均舱位利用率回升至90%以上。班轮公司在第四季度内多次推涨运价,虽然迫于市场需求不足,涨后运价大多未能企稳,但即期市场运价仍于11月11日再次创下上海出口集装箱运价综合指数发布以来的新高美元/TEU。12月30日,中国出口至南美航线运价指数为652.9点,同比上升125.2%(见图7)。全年中国出口至南美航线运价指数均值为612.7点,同比上升14.9%。

2 2017年集装箱航运市场发展展望

2.1 国际集装箱航运市场

2.1.1 世界经济保持增长,干线运输需求上升

2017年,世界经济有望继续保持增长态势,但总体仍处于国际金融危机后的深度调整期,经济增长前景将面临更多挑战,新兴市场和发展中国家将继续成为拉动世界经济增长的主要引擎。据国际货币基金组织预测,2017年世界贸易将增长3.8%,增幅较2016年提升1.9个百分点。

在世界经济和贸易增速加快的背景下,全球集装箱运输需求增幅将继续扩大。据克拉克森预测,2017年全球集装箱运输需求将增长4.0%,增幅较2016年扩大0.8个百分点;另据德鲁里预测,2017年全球集装箱运输需求将增长2.4%,增幅较2016年扩大1.1个百分点。考虑到世界经济的復苏基础依然薄弱,运输需求大幅回升的可能性不大,预计2017年全球集装箱运输需求增幅在3.0%左右。

2.1.2 船队规模扩大,大船占比提升

据克拉克森统计,2017年全球将交付新造集装箱船运力约168.6万TEU。如果这些运力全部如期交付,到2017年底,全球集装箱船总运力将达到,同比增长8.4%,增幅较2016年扩大7.2个百分点(见表2)。

2016年全球集装箱船拆解量达到峰值。预计2017年全球集装箱船拆解量仍将处于历史较高水平,并且存量运力过剩可能导致新造船运力推迟交付。据此,克拉克森预测,2017年全球集装箱船总运力为,同比增长3.6%,其中:以上集装箱船运力约占总运力的23.1%,同比扩大3.4个百分点。

2.1.3 供需失衡难改,主攻运力调配

尽管2016年国际集装箱运输需求增速提升,但受同期新造船交付量大幅增长以及存量运力过剩的影响,预计市场供需失衡的局面难有根本改善。据克拉克森预测,2017年太平洋航线、亚欧航线和大西洋航线的运输需求同比将分别增长2.9%,3.2%和2.9%,均未超过运力增幅,其中,亚欧航线和太平洋航线的运输需求增幅远小于适航的以上集装箱船运力增幅。全球集装箱航运市场总体运力供需失衡的局面可能较为严峻。

鉴于2017年全球集装箱航运市场基本面对运价回升的支撑力度不大,班轮公司可能进一步采取并购整合、加强联盟等方式,加大在协调运力、共享船舶和航线网点等方面的力度,从而降低航线经营成本,并为行情回升创造市场基础。

2.1.4 班轮公司加速重组,市场结构趋于集中

2017年,在国际集装箱航运市场总体运力供大于求以及各大班轮公司竞争日趋激烈的背景下,班轮运输业的兼并潮可能愈演愈烈。继2016年达飞轮船收购美国总统轮船、中远集团与中海集团合并等行业巨头整合后,马士基航运于2016年12月宣布计划收购汉堡南美,加上此前宣布的赫伯罗特兼并阿拉伯轮船,日本邮船、商船三井与川崎汽船合并,以及韩进海运退出市场,班轮运输业的市场集中度将进一步上升。目前,全球前四大班轮公司的市场份额为47.2%,前八大班轮公司的市场份额为62.3%。如果上述并购全部发生,全球前四大班轮公司的市场份额将升至50.1%,前八大班轮公司的市场份额将升至71.4%,从而促使集装箱航运市场结构由低集中寡占型向中高集中寡占型转变,进而在中长期内降低市场价格竞争的激烈程度。

2.2 国内集装箱航运市场

2.2.1 不确定因素增强,外贸面临困境

2017年,世界经济复苏的不确定性增强,我国外贸仍将面临诸多不利因素。商务部发布的《中国对外贸易形势报告(2016年秋季)》显示:随着外贸稳增长、调结构相关政策的落地生效,我国进出口企业转型升级进程加快;2017年,我国外贸占国际市场的份额有望保持稳定,我国作为货物进出口大国的地位继续得以巩固,质量效益继续提升,贸易结构继续优化。

采用生成系数法预测2017年我国港口集装箱吞吐量,并综合考虑我国外贸进出口结构转型的新常态以及美元汇率进一步上升的可能性,预计生成系数可能上升至0.59~0.61。模型预测结果显示,2017年我国港口集装箱吞吐量或为2.25亿TEU左右,同比增长3.0%~4.0%。

2.2.2 供大于求局面未改,市场上升动能不强

预计2017年我国出口集装箱运输市场供大于求的基本面不会有太大改变,市场上升动能不强。集装箱运输市场结构变化以及由此导致的班轮公司竞争行为变化是影响未来市场行情走势的重要因素。

(1)北美航线 美国经济复苏步伐开始加快,消费和投资表现向好,居民就业水平稳步回升。运力增长是阻碍北美航线市场行情上升的主要因素。在2017年新造集装箱船集中交付的情况下,由于巴拿马运河拓宽后将为更多大船提供运营空间,加之韩进海运破产留下局部市场份额真空,班轮公司可能将继续加大对北美航线的运力投入,从而导致运力供大于求的状况延续,对运价上升产生一定阻力。

(2)欧洲航线 随着欧洲中央银行实施的量化宽松货币政策的效果开始递减,国际金融危机的后遗症陆续浮出水面。一方面,内部不平衡性和结构性矛盾并未化解,部分国家银行的资产负债表仍未修复,较高的失业率和不良的居民家庭财务状况制约消费需求;另一方面,英国公投和意大利公投等政治事件也将增加欧洲经济复苏的不确定性。2017年,新造大型集装箱船将集中交付。由于大型船舶能够在降低運营成本、争夺市场份额、提升服务质量等方面满足班轮公司的需求,预计欧洲航线船型升级趋势将有增无减,运力供大于求的状况不易发生改变。

(3)日本航线 日本经济继续受到日元升值、人口收缩等不利因素的影响。尽管日本政府推出降低利率、缓征消费税、增加预算等一系列措施,但收效不明显,预计日本经济将继续呈现低增长态势。在此背景下,中国出口至日本航线的运输需求难有较大起色,供需关系将继续面临失衡压力;但得益于该航线上多家班轮公司的行业自律,总体运价水平有望保持稳定。

(4)南北航线 2017年新造船集中交付将引发由东西航线传导至南北航线的运力连环升级,可能使得当地居民消费需求上升所带来的有利因素迅速被运力增长所抵消,加之南北航线本身体量不大,其市场行情对运力变化的敏感程度相对较高;因此,班轮公司在各区域间的运力调配将成为影响市场行情走势的主要因素。

(5)亚洲区域内航线 随着我国“一带一路”战略的深入推进以及亚洲区域一体化进程的快速发展,亚洲区域内航线运输需求将保持较快增长势头;但由于亚洲区域内航线准入门槛较低,货量持续增长正吸引越来越多的班轮公司将运力投放于此,加之部分亚洲区域内航线与东西干线重合,预计亚洲区域内航线受主干航线运力扩张的冲击较大,市场竞争也将更为激烈。