货币互换协议对人民币国际化的影响

2017-03-28李华汤学智

李华+汤学智

摘 要:从目前的国际形势来看,如何推进人民币对外开放是中国货币国际化的重要一环。而“一带一路”的提出,更加突出了推进和加强人民币在亚洲国家的区域化发展的重要性。“一带一路”是中国倡导的新型合作模式,是中国向西拓展贸易和投资的重要战略。本文探讨中国在“一带一路”进程中人民币国际化的影响因素,使用引力模型分析货币互换协议对人民币的影响,发现货币互换协议对双边贸易存在着显著的正面影响。通过货币互换缓解短期国际收支的矛盾,稳定金融秩序;同时促进国家之间的贸易投资,调节外汇储备,提高人民币的境外流动性。

关键词:“一带一路”;互换协议;人民币国际化

一、引言

长期以来我国以世界货币-美元进行经济贸易活动结算,而近些年来,美元对人民币的威胁以及人民币所面临的挑战也越来越大,为了摆脱负面影响,人民币国际化势在必行。同时,我国的对外开放区域结构在一定程度上构造成了东、中、西部的发展失衡,而国内的产能过剩以及有效投资、技术改造升级的必要性日益加强。而21世纪以来,全球化的不断加深,世界各国之间的联系日益紧密,推动中国与其他国家的合作发展势在必行。鉴于此,“一路一带”因其得天独厚的地理和人文优势,必将会为突破这些壁垒提供多种机遇。而“一带一路”通过基础设施、资源能源、投资贸易等方面的深度融合,促进与沿线国家的贸易发展以及带来经济发展新机遇, 进而也在影响着人民幣国际化。

二、人民币国际化的基本影响因素

1.人民币国际化的影响因素模型选择

在“一带一路”进程中,贸易活动、投资活动为人民币国际化的两大路径,我们可以选取进口、出口占世界份额作为贸易规模变量表示贸易因素,用对外直接投资占世界份额作为投资规模变量表示投资因素。同时选取经济自由度指数作为国家政策性金融指标。再次,国内经济和人民币本身方面,选取GDP的世界份额作为经济规模因素,选取CPI及汇率波动作为币值稳定因素。最后,考虑货币持有者可能面临货币替代成本,故存在货币惯性,选取滞后1期的货币国际化指数代替。选取18个国家(美国、英国、欧元区、日本、瑞士、加拿大、澳大利亚、俄罗斯、新加坡、土耳其、韩国、巴西、印度、马来西亚、泰国、印度尼西亚、菲律宾、沙特)的GDP占比、通胀率、汇率变动、经济自由度、进出口占比、OFDI占比与中国的数据做差形成中国与18个国家的差距作为自变量。选择使用系统GMM模型可以有效控制内生性问题,提高估计效率。

其中,Index代表被解释变量,即人民币与各国货币国际化差距;i代表国家;t代表时间;t-1表示滞后1期;a、b、c......代表估计系数;gdp、ofdi等代表解释变量;α为常数;μ为随机扰动项。

2.模型结果

(1)模型结果

(2)结果分析

①稳定的经济发展是人民币国际化的基础。

②人民币币值稳定是增强货币信心,增强持有意愿的有利保障。

③“一带一路”进程中的人民币国际化要在政府主导下进行。

④贸易顺差对人民币国际化的影响是有利的。

⑤人民币国际化初期的对外投资边际效应显著。

⑥货币惯性的形成是促进人民币国际化发展的良好机遇。

三、货币互换协议对人民币国际化的影响

1.数据来源以及描述

本文运用引力方程,运用OLS和固定面板中的Between估计量来对互换协议及其规模对中国与各国之间的贸易的影响进行分别估计。估计方程为下:

其中因变量为第i国从第j国在第t年进口值。第i国或者第j国中至少有一国为中国。各国间贸易的名义值数据CEIC数据库(https://www.ceicdata.com/),单位为百万美元。

衡量互换协议的自变量Swapijt有两种度量方式,第一种是虚拟变量;第二种是互换协议相对规模,即该国与中国当年的互换协议签订的外币价值相比于该国当年现金流通量(M1)的比例。各年互换协议及规模的数据来自中国人民银行发布的《中国人民银行和其他中央银行或货币当局双边本币互换一览表(截至2016年12月)》。在该数据中,共计33个国家或地区的央行与中国人民银行签订了货币互换协议。协议期限均为三年,到期后存在续签的和未续签从而失效的。每个协议都列出了分别以人民币和外币计价的互换规模。我们估计的时间段从2009年开始到2016年。在该时间段内,共计28个国家或地区的央行与中国人民银行之间发生国货币互换协议。

估计方程中的控制变量包括各年进口国和出口国的GDP(lnYit和lnYjt),进口国的人均GDP和CPI(qit),出口国的人均GDP(qit),以及贸易伙伴国之间的地理距离和是否交界的虚拟变量(qij)。其中,GDP、人均GDP以及CPI的数据皆来自世界银行的World Development Indicators数据库,并进行了取自然对数处理。地理距离(distance)和是否交界的数据来自Rose(2004)。第一个样本是一带一路涉及的65个国家或地区。第二个样本是从2009年到2016年之间与中国发生过互换协议的国家或地区。

2.估计结果

下图列出了两组样本相应变量的基本统计量。从该表中可以看到,在较大的“一带一路”国家的样本中,在样本时间段内签订互换协议的比例为15.9%;在较小的存在过互换协议的国家中,在样本时间段内存在协议的比例为56.2%。在互换协议的规模上,“一带一路”国家样本中互换协议的规模占相应国家当年M1的平均比例为3.49%,而互换协议国家则为10.3%。从贸易量、GDP和人均GDP的指标来看,互换协议国家的相应均值都要略微大于“一带一路”国家样本。从地理分布上看,互换协议国家与中国交界的比例(7.7%)高于“一带一路”国家(1.8%),互换协议国家的与中国的平均距离则高于“一带一路”国家。两组样本的CPI并没有显著差别。

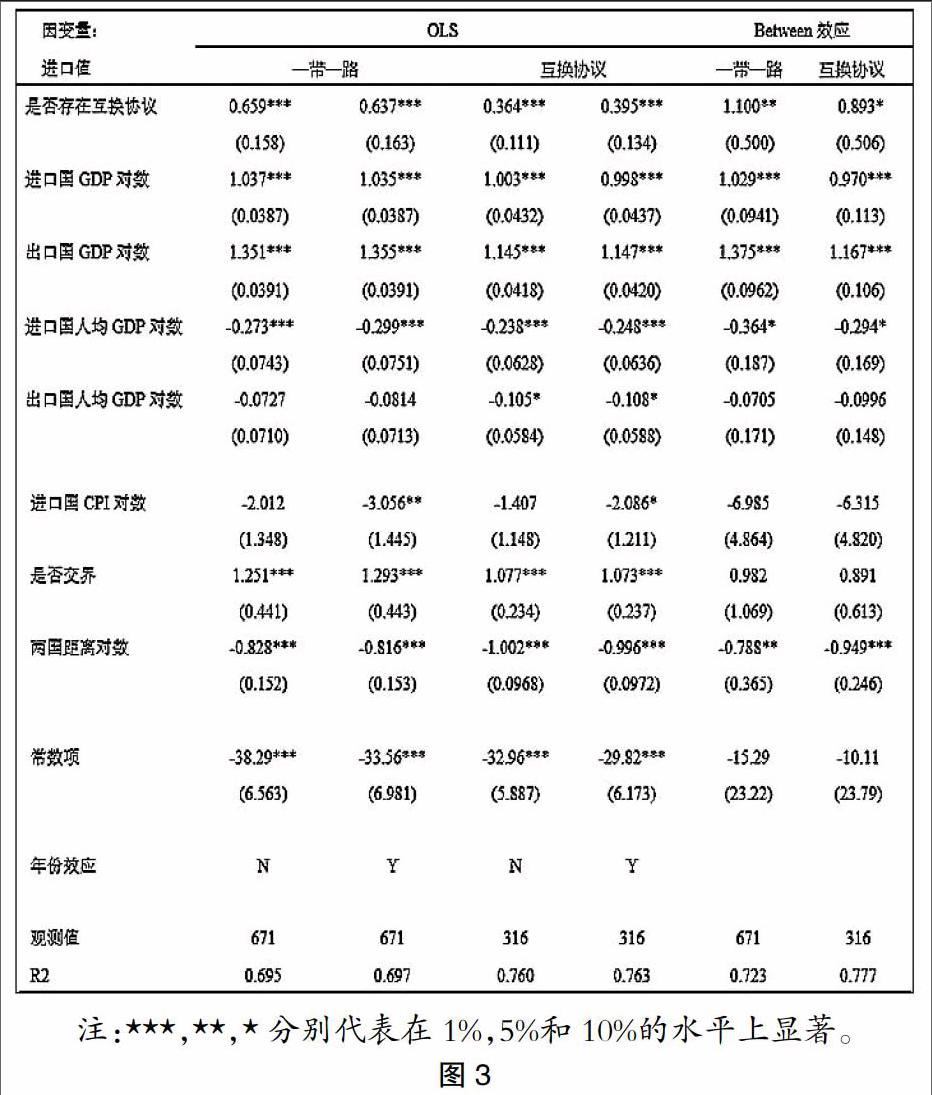

图3呈现的是是否签订货币互换协议的虚拟变量对贸易量影响的估计结果。其中第一列是对“一带一路”国家作为样本的OLS回归估计,结果显示,在控制了GDP、人均GDP、距离、是否交界等因素之后,是否签订互换协议对于贸易量的提升具有显著的正面作用。是否存在互换协议的虚拟变量的系数接近0.66,意味着控制其它变量之后,“一带一路”国家与中国签订货币互换协议,其与中国的贸易量将提升66%。图3的第二列在第一列的基础上进一步控制了年份效应。年份效应的控制基本没有影响是否存在互换协议项系数的大小和显著性。因此在OLS估计方法下得到的互换协议对于贸易的增进效应高达60%以上。为了验证该结果的稳健性,该表的第五列进一步呈现了利用面板数据的Between效应估计的结果。结果显示虽然是否存在互换协议项的作用的显著性略有下降,但是仍然在5%的水平上显著为正,并且这一作用效果超过了1,几乎为OLS估计结果的两倍。因此,我们可以认为,对于“一带一路”国家,与中国签订货币互换协议将显著提升该国与中国的贸易量。

对于签订过互换协议的国家样本,是否签订货币互换协议的作用也依然显著为正。图3的第三列显示了OLS回归下的基本结果:在控制了其它变量之后,对于这些国家,在互换协议生效期间的贸易量要比互换协议失效期间的贸易量显著提升36%。第四列呈现的是在第三列的基础上控制年份效应的结果,控制了年份效应之后签订互换协议项的系数略有上升,接近40%。相应的面板方法下的Between效应估计结果呈现在第六列,是否存在互换协议项的作用的显著性略有下降,但是作用的效果大小则高达89%,超过了OLS估计结果的两倍。由此,可以认为,对于发生过互换协议的国家,协议有效期内的贸易量相比于协议失效期内的贸易量有显著的提升。

从控制变量的效应上看,图3所有列结果都显示,进出口国的GDP的作用均显著为正,两国距离的作用均显著为负。这一结果也符合标准的引力方程模型的预测。因此,图3的结果显示,与中国签订货币互换协议的国家在协议生效期间,其与中国的贸易量显著高于无协议国家和协议失效期间的贸易量。这一作用在控制了年份效应、在不同估计方法下均稳健。

四、政策建议

1.提高人民币跨境的跨境使用,提高人民币的计价结算的比例。将“一带一路”建设和人民币国际化的发展相结合,协调规划。

2.通过多种融资渠道和融资方式,提高人民币的使用程度。积极开展多边联合融资,优先使用人民币进行对外投资。

3.中国国内金融市场的发展和开放是人民币国际化的先决条件。要把人民币国际化与国内改革、金融市场开放衔接起来。通过“一带一路”和人民币国际化要求进一步深化国内金融和贸易方面的体制改革。

4.鼓励推动金融机构走出去,强化金融风险抵御能力。建设境内外统一的风险管理平台和体系,实现统一的风险评估并建立完善的风险控制和防范机制。

5.重视保险。在“一带一路”建设中,要发挥保险所带来的积极影响,从而降低企业生产经营所面临的危险。

参考文献:

[1]保建云.论“一带一路”建设给人民币国际化创造的投融资机遇、市场条件及风险分布[J].天府新论,2015(1).

[2]陳四清.开启人民币国际化新格局[J].中国金融,2014(24).

[3]韩玉军,王丽.“一带一路”推动人民币国际化进程[J].国际贸易,2015(6).

[4]刘勇.依托“一带一路”战略推进人民币国际化[J].新金融评论,2015(3).

[5]张帆,余淼杰,俞建拖.“一带一路与人民币国际化”[J].北京大学中国经济研究中心.

[6]林乐芬,王少楠.“一带一路”进程中人民币国际化影响因素的实证分析[J].国际金融研究.

作者简介:李华(1995- ),女,安徽芜湖人,安徽财经大学在读本科生,研究方向:金融学;汤学智(1995- ),男,安徽马鞍山人,安徽财经大学在读本科生,研究方向:金融学