机构投资者担心企业应用衍生品进行投机吗

——来自中国上市公司的证据

2017-03-28曹玉珊

曹玉珊

(江西财经大学 会计学院,江西 南昌 330013)*

·财务与会计·

机构投资者担心企业应用衍生品进行投机吗

——来自中国上市公司的证据

曹玉珊

(江西财经大学 会计学院,江西 南昌 330013)*

以2007-2011年应用过衍生品的中国上市公司为样本,检验机构投资者持股与企业应用衍生品及其投机行为的关系,研究发现:机构投资者担心企业应用衍生品尤其是应用衍生品的投机行为会损害其自身的利益,并且这种担心超出了机构投资者通过积极的监督来保障自身利益的意愿,因此,机构投资者倾向于减少对那些应用衍生品公司的投资,大多维持在一个较低的水平。此外,证据还表明:在我国上市公司中,机构投资者的投资并不普遍,份量也较轻;衍生品在我国上市公司中的应用亦不普遍并且应用的程度很低,大多数应用衍生品的公司是为了套保,但一旦投机则非常严重;机构投资者较为看重应用衍生品公司的成长性,而反感其业绩与盈余管理行为。

衍生品投机;机构投资者;公司治理

一、引 言

机构投资者治理是公司治理研究近年来关注的一个热点[1]。相比一般的(中小)投资者,机构投资者更有动机和能力参与公司治理,通过影响公司管理决策以提高公司绩效,达到既保护自身利益又帮助其他投资者“搭便车”的效果[2,3]。然而,正是这种 “独立监督人”的使命感以及可能的短期机会主义倾向[4],使得机构投资者在选择投资对象时更为谨慎和“机智”(如频繁换手等),力求找到那些财务业绩与治理结构相对较好的公司[5]。据此不难设想,作为一项重大决策行为,企业应用金融衍生品自然也是机构投资者选择投资对象时的重点考虑因素。一般认为,应用金融衍生品进行套期保值可以通过避免“投资不足”等最终增加企业价值与股东财富[6]。但是,如果企业应用衍生品的实际行为并非名义上宣称的套期保值①,而是投机套利,那么其结果就可能是以减少企业价值与股东财富为代价来增加管理者的个人财富[7,8]。因此,高度看重公司业绩和治理结构的机构投资者可能不仅仅关注企业是否应用衍生品,而更关心企业是否会应用衍生品进行投机。现有文献对此讨论不多,尤其缺乏关于中国企业的证据。在此背景下,本文拟基于2007-2011年间应用衍生品的中国公司样本,检验机构投资者持股与企业应用衍生品及其投机行为的关系,以期为分析机构投资者的投资习性与企业衍生品投机行为及其管控机制提供更多的思路与证据。

二、理论分析与研究假设

(一)理论分析

1.企业应用衍生品的动机、效果及其投机行为。由于现有监管制度大多反对甚至禁止企业应用衍生品进行投机,所以,多数文献都在假定唯一存在套保行为的前提下,试图证实企业应用衍生品的动机,包括:避免“投资不足”、实现规模效应、降低财务困境成本、节约税收或激励管理层等。相应地,许多关于衍生品应用效果的研究都支持价值增加论,因为前述衍生品应用动机实质上隐含了增值的目标[9-13]。但也有研究发现衍生品应用对企业价值的影响微乎其微,也不能提高企业业绩[12]。对此,一般的解释理由是:中国境内衍生品市场不发达、企业应用衍生品的成本高且操作水平与风险控制不够、风险对冲不足等[14];所对冲的风险是汇率风险等次要风险,于企业价值的影响不大[15]。

不同于上述解释理由侧重强调客观因素(环境与技术因素),有研究试图从主观因素,即行为过程和公司治理的角度来分析影响衍生品应用效果不佳的深层次原因:投机行为假说[16]和管理层自利论[12,14]。投机行为假说的基本逻辑为:如果企业应用衍生品进行投机而不是名义上的套保,那么就会增加企业风险,而增加风险更可能减损企业价值与股东财富。相关的证据包括:从“选择性套期保值”的概念来看,企业衍生品投机行为是必然存在的[7];采用问卷调查研究发现,许多企业在应用衍生品的过程中实施了投机行为[17],只是受到信息披露的限制,很难被外界准确识别[13];运用企业风险指标来评价衍生品应用的效果,能够推断确实存在企业衍生品投机行为[16];根据套保种类、现货与期货价格变化及其头寸盈亏情况等判别方法,可以认为2004-2013年的中国样本上市公司中有相当一部分公司存在投机行为[18]。但是,亦有折衷甚至相反的观点认为,衍生品投机行为并不一定会减损价值因而也不应一味地被否定,比如说如果管理层拥有比市场更好的信息,那么无论是套保还是投机都就会取得成功[19]。

作为对仅推测结果(但又不确定是福是祸)的投机行为假说的补充,管理层自利论着眼于对衍生品应用结果作出价值判断并据此倒推应用效果以及行为过程的性质。管理层自利论认为,企业应用衍生品的主要目的是使管理层个人财富最大化,在规避外部监管的同时会加深股东与管理层之间的代理冲突。代理冲突的加深可能加大企业风险以致降低企业价值与股东财富。换言之,只有当代理问题不存在时,企业应用衍生品才会绝对地增加企业价值[20]。减轻代理问题的措施如内生于管理层报酬的激励也会导致管理层推动企业应用衍生品来增加或减少风险,最终提升企业价值。管理层自利论最初被用来论证衍生品套保行为。比如,上述基于套保假设的各种具体动机,如避免“投资不足”等都与企业的增长性有关,而促进企业的增长最符合管理层的利益[21]。因此,管理层可能愿意以套保名义推动企业应用衍生品[22]。类似地,张瑞君、程玲莎(2013)发现管理层薪酬激励对衍生品套保行为及其经济后果(如企业价值)存在着显著的非线性影响等[23]。然而,Bartram(2011)发现,大多数企业应用衍生品是为了套期保值,但在股东权利较小时,管理层会将其转变为投机行为[16]。这是因为,衍生品投机可能促进企业快速增长,最终增加管理层财富[8],而投机与套保相共存的特性[24],使得名义套保行为向实质投机行为的转化成为可能。

2. 机构投资者的公司治理功能与投资偏好。关于财务决策行为的管控措施,大量文献集中在公司治理研究。随着机构股东积极主义的兴起[25],机构投资者治理的作用成为公司治理研究近年来所关注的焦点[1]。相比一般的投资者,机构投资者更具有治理优势,比如:机构投资者更有动机和能力参与公司治理;机构投资者更有义务并利用其规模经济效应,克服普通投资者因为监督成本高昂而参与不足的缺陷参与公司治理[26],还能保持外部独立性以抑制大股东内部控制的现象[27];机构投资者多由高水平的专业人士组成,更具信息获取与加工的能力[28]。机构投资者通过改进董事会机制[29,30]、管理层薪酬激励[31]以及影响并购[32]、盈余管理[33]、资本结构[34]、研发支出[35]、关联方占用[5]和股利政策[36]等重大经营决策,提高公司会计信息质量[37]、增强企业风险承担能力[38]、降低企业风险[39],进而对公司绩效带来显著的正面影响[2,3,40]。

然而,机构投资者的监督作用能否真正有效地发挥出来亦取决于多种因素,如机构投资者自身的经验与自我定位[41]、持股比率与监督成本等四大因素[42]、被投资单位治理结构与财务业绩状况[5]、与被投资单位之间是否存在战略合作[43]、股东提案即公司决策的内容及性质等。一般认为,如果机构投资者参与公司治理的经验较为丰富并且准备长期投资、对被投资单位的持股比率较高而监督成本较低,同时与被投资单位之间不存在战略合作关联、股东提案即公司决策的内容及性质与公司业绩高度相关,那么机构投资者的监督作用就能有效地发挥出来。反之,机构投资者的监督作用则会受限,而与一般(中小)投资者没有明显区别,均为试图投机获利而已。

(二)研究假设

综合以上分析可知,企业应用衍生品能否增加企业价值与股东财富,受到多种因素的影响,包括衍生品市场等环境因素和操作风险等技术因素以及诸多主观因素。投机行为是其中一个可能较为重要的因素,但可能产生两种相反的后果(增加或减少价值与财富)。而企业衍生品套保或投机行为所产生的经济后果能否影响机构投资者的利益以及机构投资者的投资决策,又取决于机构投资者是否愿意积极投资并充分发挥自身的监督作用。因此,关于机构投资者对企业应用衍生品及其投机行为的态度,本文提出以下两组有递进意味的研究假设。每组中的两个假设互相竞争。

H1a:机构投资者担心企业越是应用衍生品就越可能损害其自身的利益且越难以通过自身的监督来加以保障,即机构投资者的持股比例与企业应用衍生品的程度显著负相关。

H1b:机构投资者相信企业越是应用衍生品就越可能增加其自身的利益或者可以通过自身的监督来保障自身利益,即机构投资者的持股比例与企业应用衍生品的程度显著正相关。

H2a:机构投资者担心企业衍生品投机行为可能损害其自身的利益且较少有意通过积极的监督来加以保障,即机构投资者的“积极”持股意愿与企业衍生品投机行为显著负相关。

H2b:机构投资者相信企业衍生品投机行为可能增加其自身的利益或者可以通过积极的监督来加以保障,即机构投资者的“积极”持股意愿与企业衍生品投机行为显著正相关。

如果上述假设中的任意一个假设得以单独证实,均有如该假设本身所阐述的独立的经济意义。如果两组假设中的同种性质的两个假设(H1a和H2a,H1b和H2b)同时成立,那么就能体现前述“递进关系”,即机构投资者同时担心(H1a和H2a同时成立)或同时不担心(H1b和H2b同时成立)企业应用衍生品的投机行为以及其他可能损害其自身利益的因素,并且或否超出了自身参与并加强监督的意愿。

特别地,如果两组假设中的不同性质的两个假设(H1a和H2b,H1b和H2a)同时成立,那么就能彰显企业衍生品投机行为的“特殊意义”:若H1a和H2b同时成立,则表明机构投资者不担心投机行为而担心与企业应用衍生品有关的其他可能损害其自身利益的因素,或者认为所有不利因素均可通过其监督而化解;反之,若H1b和H2a同时成立,则表明机构投资者不担心与企业应用衍生品有关的其他可能损害其自身利益的因素,只是“特别”担心企业应用衍生品过程中的可能超出其可控范围的投机行为。

三、研究设计

(一)数据来源与样本

鉴于2007年新会计准则实施以后,上市公司才开始对衍生品应用情况作了有限的披露。因此,本文通过手工查阅,选取了2007-2011年间应用过衍生品沪深上市公司为研究样本,按年次计数,即如果同一公司在两个年份内都使用过衍生品,则记为2个样本,剔除金融类、ST、数据缺失或奇异值的公司后,最终得到95个观测值,其中有机构投资者的样本为84个、可计算“投机行为”变量值的样本为92个、可计算“盈余管理行为”的样本为80个。又由于样本匹配的问题(各家公司发生数据缺失的情形各不相同),最终进入回归的样本数分别为69个(模型1)和63个(模型2)。本文所有数据均来自国泰安数据库(CSMAR)查询系统,对所获数据进行的统计分析均使用STATA12.0软件来完成。

(二)模型与变量

1.模型。

INS=α+β1D+β2ROA+β3LEV+β4MB+

β5SIZE+β6GROWTH+β7DA+∑YEAR+

∑IND+ε

(模型1)

INS=α+β1RISK+β2ROA+β3LEV+

β4MB+β5SIZE+β6GROWTH+β7DA+

∑YEAR+∑IND+ε

(模型2)

其中:模型1用于检验H1a和H1b;模型2用于检验H2a和H2b。

2.变量。上述研究模型中的变量定义如表1 所示。

关于表1中的变量定义,需特别说明如下:

(1)机构投资者持股(INS)。机构投资者持股数量是指基金、银行等各类机构投资者的持股数量之和。因总体样本量较小(按年次计算亦仅为84个),故未对机构投资者进行分类。为了使该变量分布更趋正态,在模型1中,我们取其对数值进行回归。此外,考虑到模型2中主要自变量“衍生品投机行为”(RISK)的分布为“(左侧)截尾型”(RISK≥0),并且希望考察机构投资者对衍生品投机这一非常规行为的态度的“强烈程度”(积极投资并监督还是消极投资并监督),因此我们将机构投资者持股(INS)变量设计为哑变量进行Logit回归。其中:持股比例超过均值表示“积极倾向”;持股比例低于均值表示“消极倾向”。

(2)衍生品投机行为(RISK)。衡量企业是否应用衍生品进行投机的方法大致可以分为两类:事前判别法和事后判别法。事前判别法主要是分析企业衍生品应用方案中是否有明显的“对冲”机制。事后判别法包括考察企业是否按照套保的方式来核算所应用的衍生品、运用衍生品之后企业内生性风险的变化、监管机关的鉴定结果等。限于相关信息的披露不足,本文根据Brownetal.(2006)和Bartram(2011)等的思想,以运用衍生品之后企业内生性风险加大来表示衍生品投机行为[7,16]。而对于企业内生性风险,本文进一步借鉴Guay&Kothari(2003)与赵旭(2011)的做法,采用企业年度经营利润(EBIT)的标准离差(FCF)来度量[15,12]。其计算采用双指数平滑法[8]。然后,再以运用衍生品前后企业年度EBIT的标准离差(FCFbefore和FCFafter)的偏差程度(DFCF)来度量是否发生衍生品投机行为。如果DFCF>20%,则RISK= DFCF;否则为0。

(3)盈余管理(DA)。设置这一变量的理由主要是考虑到机构投资者可能较为关注被投资企业的盈余管理行为。因此,加入该变量后可能提升整个模型的拟合优度。具体衡量方式采用修正的Jones模型估计[44]。

四、统计检验

(一)描述性统计

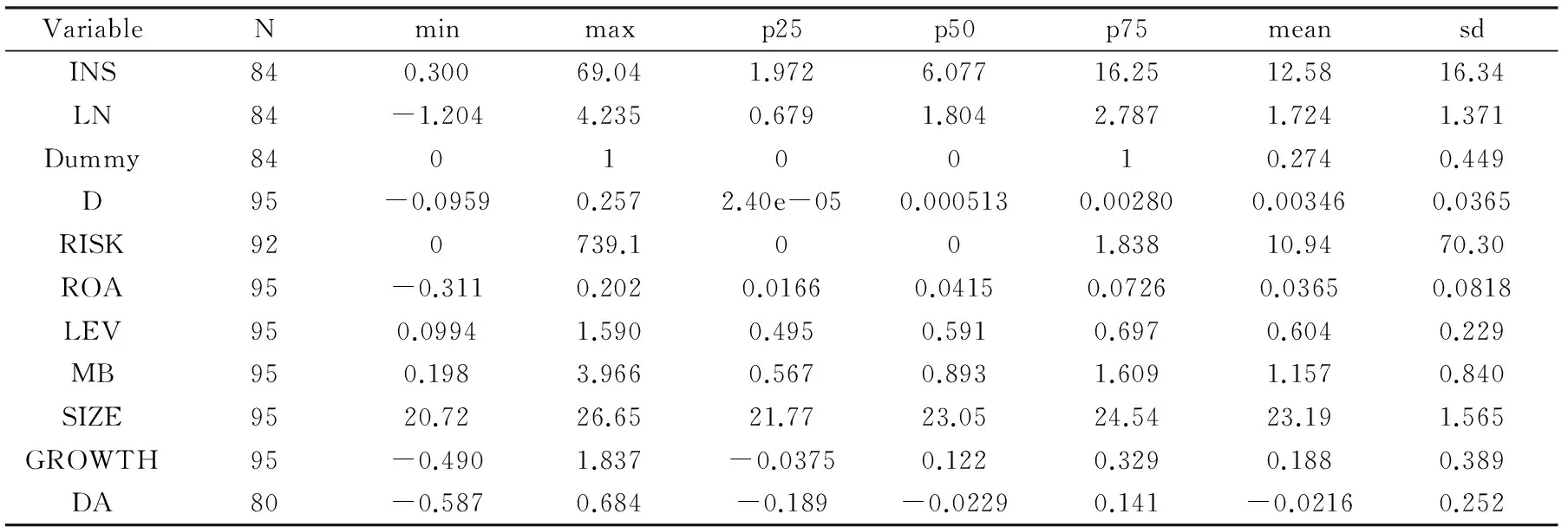

所有研究变量的描述性统计见表2。

表2 描述性统计表

从表2可以看出:

1.机构投资者(INS)的均值(12.58%)较小,且50分位值(p50)或中位值远小于均值以及75分位值(p75),而最大、最小值之间差异非常显著。表明其分布较为左偏,但大于均值者的数值较为显著(能大幅拉大均值)。这一点与关于我国机构投资者持股尚未完全普及的说法,以及关于机构投资者特殊投资理念的假设较为相符。

2.衍生品应用程度(D)的最大值和最小值为一正一负,说明企业会根据实际情况应用多种衍生品工具(资产或负债)。但D的均值为正,表明样本里使用衍生品资产的公司更多。75分位值(p75)小于均值,说明样本分布严重左偏。均值(0.00346)很小而最大值(0.257)较为可观,表明衍生品应用是一项特殊的管理决策,且目前尚不普遍。

3.衍生品投机行为(RISK)75分位值(p75)远远小于均值,说明样本分布严重左偏,即绝大多数企业应用衍生品都是套保行为。这一点与现有相关监管规定(不提倡甚至禁止投机)以及现有相关研究假设(仅有套保行为)较为吻合。但标准差(sd)非常显著(70.30),表明有少数公司在应用衍生品的过程中实施了“严重的”投机行为。

4.资产收益率(ROA)、财务杠杆(LEV)和账面市值比即市净率(MB)的数值及其分布,均与人们“认可的”现实相符,即中国上市公司(至于本研究样本则无论是进行衍生品套保还是衍生品投机的公司)普遍负债偏高而投资效率偏低,因此市场估值不高,多数低估而少数高估,平均来看则账面价值与市场估价基本持平(均值为1.157)。

5.营业收入增长率(GROWTH)和盈余管理(DA)的分布,均与因变量机构投资者(INS)的分布非常相似,只是幅度(见sd值)不一而已。说明选择该两个控制变量可能有助于提升模型的解释力。特别地,GROWTH的均值(0.188)较高,符合人们对中国上市公司的一般观念。而DA的均值(-0.0216)为负,说明调低利润的现象更为普遍。

6.企业规模(SIZE)的标准差(sd)相对于均值(mean)而言显著较小,说明样本公司的规模差异不是特别严重,或有利于横向比较。

(二)Pearson相关系数分析

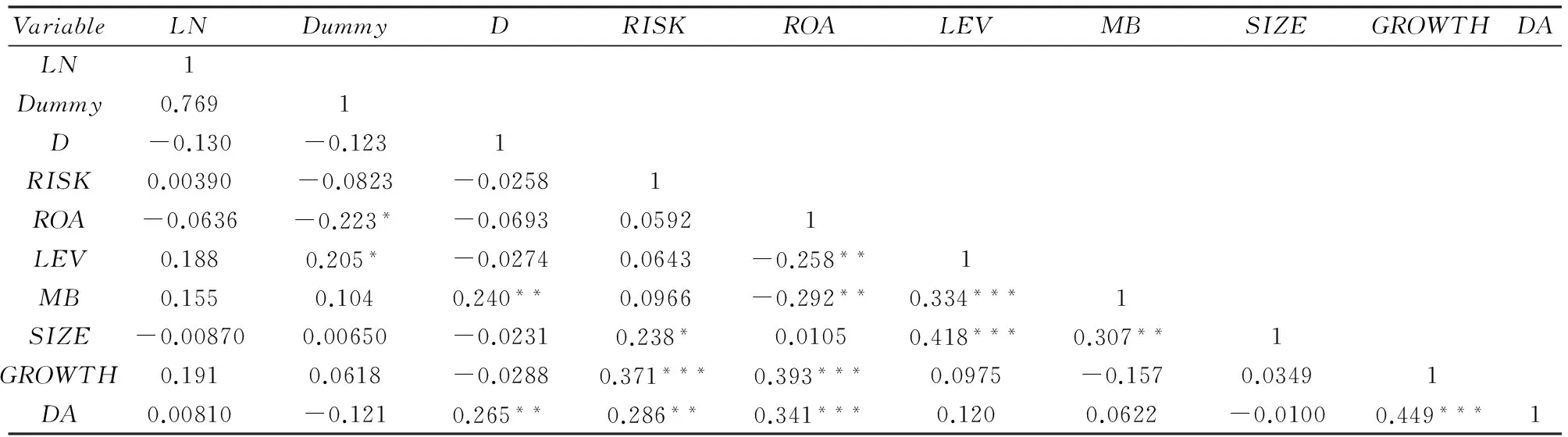

两个模型中各变量之间的Pearson相关性检验结果见表3。

表3 Pearson相关性检验结果

注:*表示10%的显著性水平、** 表示5%的显著性水平、 *** 表示1%的显著性水平。

据表3可知各变量之间的相关关系如下:

1.因变量LN与自变量D之间呈现非显著的负相关关系,初步印证了研究假设H1a,即机构投资者可能倾向于因为企业应用衍生品而减少投资。但是否存在明确的因果关系,仍有待后文的回归检验。

2.因变量Dummy与自变量RISK之间亦呈现非显著的负相关关系,初步印证了研究假设H2a,即机构投资者可能因为担心企业应用衍生品而降低积极持股并监督的意愿。但同样需要后文的回归检验来明确二者之间的因果关系。

3.控制变量中的ROA、LEV与因变量LN及Dummy之间分别有非显著与显著的负相关与正相关关系。这一点不同于前期文献的研究结论,亦不符合基本的财务管理原理。可能的理由是,机构投资者并不看重被投资公司的业绩,或另有所图。

4. 各自变量与各控制变量之间亦有一些显著的相关性,表明企业财务活动之间必然存在一定的关联性。尤其是D、RISK分别与MB、DA以及SIZE、GROWTH、DA等之间呈现显著的正相关关系,与相关前期研究的发现较为一致。这些增强了本研究设计的合理性。

(三) 回归分析

1.模型1的回归分析。模型1的回归结果见表4。

表4 模型1的回归结果

注:*表示10%的显著性水平、** 表示5%的显著性水平、 *** 表示1%的显著性水平。

总体来看,模型的总体解释力一般(R2的值为0.1323,R2-adj的值为0.0352),可能归因于样本量较小以及因变量的非完全常规的分布。但LN与D之间呈现显著的负相关关系(10%水平),说明应用衍生品的程度越高的企业越不能吸引机构投资者的投资,基本验证了假设H1b。更多的发现是:控制变量中只有GROWTH在5%的水平上与LN显著负相关,这说明,机构投资者选择投资对象时比较看重公司的成长性,而不一定是传统观点所认为的公司业绩(ROA)或市场表现(MB)等。

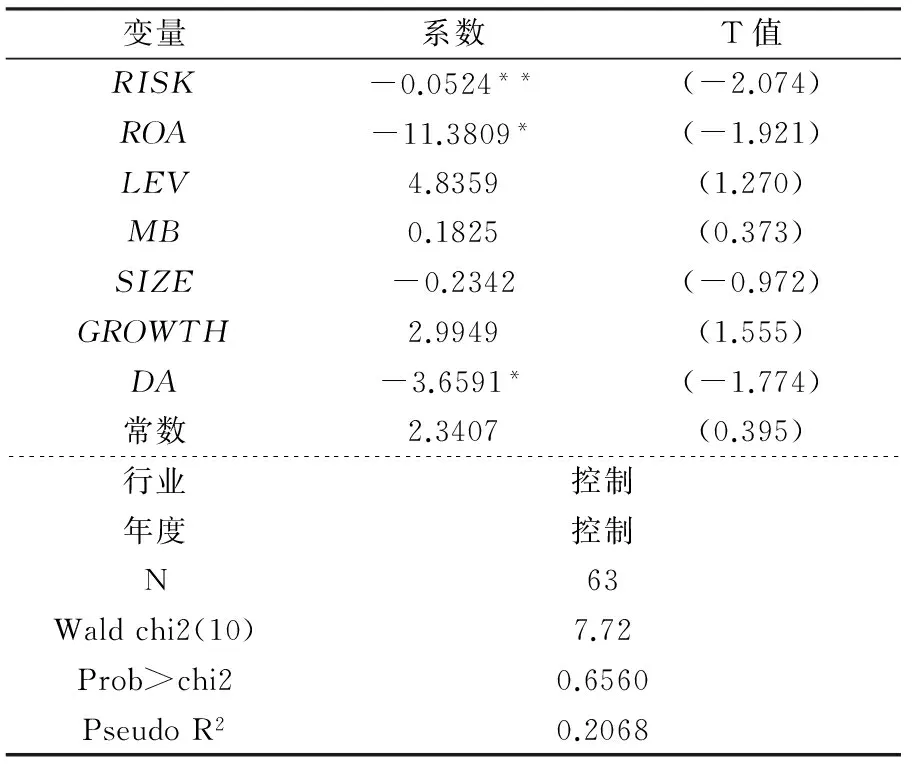

2.模型2的回归分析。模型2在模型1的基础上进一步检验企业衍生品投机行为对机构投资者持股意愿的影响。其回归结果如表5所示。

表5 模型2的回归结果

注:*表示10%的显著性水平、** 表示5%的显著性水平、 *** 表示1%的显著性水平。

由表5可知,相对于模型1,模型2的总体解释力大为提升(Prob>chi2的值为0.6410,PseudoR2的值为0.2065)。关于变量之间的相关性,研究发现:(1)RISK与Dummy之间的负相关性在5%的显著水平上通过了检验,表明机构投资者因为担心企业应用衍生品而降低积极持股并监督的意愿。H2a成立。(2)ROA、DA均与Dummy有(10%水平)显著的负相关关系。可见机构投资者比较“反感”公司业绩与盈余管理行为。其中,“反感”公司业绩可能是因为不相信公司的盈利能力或者担心公司已无获利的潜力,总之会损害机构投资者自身的利益。(3)结合模型1的回归结果,可以认为,机构投资者不但担心企业应用衍生品(10%的显著性水平),而且更为担心企业应用衍生品过程中的投机行为(5%的显著性水平),因此做出的反应不仅是减少投资以止损而更是即使有投资也不“积极”监督。

3.稳健性检验。鉴于机构投资者“特别”担心企业衍生品投机行为,而对投机行为的度量并无绝对、统一的标准,因此,为了加强关于模型2的分析结论的稳健性,以下将认定投机行为的阀度值分别设为“10%”、“30%”重新回归模型2,即:DFCF大于10%或30%,则RISK=DFCF;否则为0。回归结果分别见表6、表7。

表6 “DFCF>10%”的回归结果

注:*表示10%的显著性水平、** 表示5%的显著性水平、 *** 表示1%的显著性水平。

可以看出,表6、表7所列示的回归结果与表5的内容基本一致,仅有一些细微的差别。因此,可以认为,关于模型2的分析结论是稳健性的。

表7 “DFCF>30%”的回归结果

注:*表示10%的显著性水平、** 表示5%的显著性水平、 *** 表示1%的显著性水平。

五、研究结论与政策建议

(一)研究结论

1.主要结论。综合上述研究假设的检验结果及其解释,可以发现:机构投资者担心企业应用衍生品尤其是应用衍生品的投机行为会损害其自身的利益,并且这种担心超出了机构投资者通过积极的监督来保障自身利益的意愿,因此机构投资者倾向于减少对那些应用衍生品公司的投资,大多维持在一个较低的水平。换言之,机构投资者对那些应用衍生品的公司大多采取“回避”态度。

2.更多的发现。除去上述结论,本研究更多的发现包括:

(1)在我国上市公司中,机构投资者的投资并不普遍,份量也较轻。其中原因,既可能是我国机构投资者群体的发展有限,也可能是我国上市公司的财务业绩、治理结构以及发展潜力等不足以强力吸引个性谨慎的机构投资者。

(2)衍生品在我国上市公司中的应用亦不普遍,并且应用的程度很低。大多数应用衍生品的公司是为了套保,少数为了投机。但一旦投机,则非常严重。这些可能说明,我国衍生品市场发展不够、监管较严,同时企业应用衍生品的动力不足或观念欠缺,甚至可能逃避监管以实施投机行为。

(3)机构投资者较为看重应用衍生品公司的成长性,而反感其业绩与盈余管理行为。其中的缘由或为机构投资者担心应用衍生品公司的业绩来自盈余管理或投机,而公司的成长性更可能带来可靠的利益。

(二)政策建议

1.关于企业应用衍生品的治理机制。 前期研究的理论分析与实践证据表明,企业应用衍生品进行套保或者投机都不一定保证所有利益相关者的利益得到满足。另一方面,即使企业在主观上意欲通过套保来保障所有人的利益,衍生品应用技术的偏差亦会使套保转化为投机。因此,企业运用衍生品的目的与效果取决于代理利益的均衡,以及在这种均衡环境下对套保或投机的技术运用。特别地,对于衍生品投机行为,应该认真地分析其产生动因,以便有的放矢地进行治理。

2.关于机构投资者治理作用的发挥。 前期研究的理论分析与实践证据亦表明,机构投资者会担心自身的利益受到损害并且担心这种损害可能超出自身治理的范围,通常减少对相关公司的投资,以致不能发挥应用的治理作用。因此,一方面应该完善相关监管环境以使机构投资者相信并且愿意积极地参与公司治理,另一方面,应该加强对诸如公司应用衍生品等特殊财务决策的监管,以使公司能够吸引机构投资者等积极的利益相关者以提升公司治理的效率。

注释:

① 由于存在基差风险以及合约的标准化问题,现实中的“纯”套期保值几乎是不存在的,而或多或少带有一些投机成份,可称为“选择性套期保值”。但如果投机成份很大,那么将其界定为“投机套利”更为恰当。

[1] 伊志宏,李艳丽. 机构投资者的公司治理角色:一个文献综述[J]. 管理评论, 2013(5):60-72.

[2]BravA,JiangW,PartnoyF,ThomasR.Hedgefundactivism,corporategovernance,andfirmperformance[J].JournalofFinance, 2008, 63(4): 1729-1803.

[3] 李维安,李滨. 机构投资者介入公司治理效果的实证研究:基于CCGINK的经验研究 [J]. 南开管理评论, 2008(1):4-14.

[4] 刘京军,徐浩萍. 机构投资者:长期投资者还是短期机会主义者? [J]. 金融研究, 2012(9): 141 -155.

[5] 肖星,王琨.证券投资者基金:投资者还是投机者? [J]. 世界经济,2005(8):73-79.

[6]SmithC,StulzR.Thedeterminantsoffirms’hedgingpolicies[J].JournalofFinanceandQuantitativeAnalysis,1985,20:391-405.

[7]BrownGW,CrabbPR,HaushalterD.Arefirmssuccessfulatselectivehedging? [J].JournalofBusiness, 2006, (79): 2925-2949.

[8] 曹玉珊. 管理层权力会推动企业进行衍生品投机吗?[J]. 当代财经, 2016(6): 20-31.

[9]AllayannisG,IhrigJ,WestonJP.Theuseofforeigncurrencyderivativesandfirmmarketvalue[J].ReviewofFinancialStudies,2001(14): 243-276.

[10]JinYB,JorionP.Firmvalueandhedging:evidencefromU.S.oilandgasproducers[J].JournalofFinance,2006(61): 893-919.

[11] 陈炜,沈群. 金融衍生产品避险的财务效应、价值效应和风险管理研究 [M]. 北京:经济科学出版社,2008:189-236.

[12] 赵旭. 金融衍生品运用与企业价值、风险: 来自中国有色金属类上市公司的经验证据[J]. 经济管理,2011(1):121-130.

[13] 郭飞.外汇风险对冲和公司价值:基于中国跨国公司的实证研究[J].经济研究,2012(9):18-31.

[14] 陈炜,王弢. 衍生产品使用对公司价值和业绩影响的实证检验[J].证券市场导报,2006(3):25-31.

[15]GuayW,KothariSP.Howmuchdofirmshedgewithderivatives? [J] .JournalofFinancialEconomics,2003(70):423-461.

[16]BartramS.M,BrownGW,ConradJ.Theeffectsofderivativesonfirmriskandvalue[J].JournalofFinancialandQuantitativeAnalysis,2011,(46):967-999.

[17]MelloAS,ParsonsJE,Triantis.Anintegratedmodelofmultinationalflexibilityandfinancialhedging[J].JournalofInternationalEconomics,1995,(39):27-51.

[18] 张倩,冯芸. 套期保值还是投机——基于中国上市公司的实证分析[J]. 中国工业经济, 2014(12):143-155.

[19] 刘淑莲. 衍生产品运用的目的:套期保值或套期获利?——以深南电期权合约为例[J].会计研究, 2009(11):31-35.

[20]TufanoPeter.Whomanagesrisk?anempiricalexaminationofriskmanagementpracticesinthegoldminingindustry[J].JournalofFinance,1996(4):1097-1137.

[21]DonaldsonG.Managingcorporationwealth:theoperationsofacomprehensivefinancialgoalssystem[J].NewYorkPraeger, 1984(3): 3-8.

[22]BatramSM,GWBrown,FehleFR.Internationalevidenceonfinancialderivativesusage[J].FinancialManagement,2009(38): 185-206.

[23] 张瑞君,程玲莎.管理者薪酬激励、套期保值与企业价值——基于制造业上市公司的经验数据[J].当代财经,2013(12): 117-128.

[24] 迟国泰,余方平,刘轶芳. 基于VAR的期货最优套期保值模型及应用研究[J].系统工程学报, 2008(4):417-424.

[25]GillanS,StarkS.Relationshipinvestingandshareholderactivismbyinstitutionalinvestors[N].WorkingPaper,UniversityofTexas,2007.

[26]ShleiferA,RobertW,Vishny.Largeshareholdersandcorporatecontrol[J].JournalofPoliticalEconomy, 1986(3):461-488.

[27]BoydJH,SmithBD.Theco-evolutionoftherealandfinancialsectorsinthegrowthprocess[J].WorldBankEconomicReview, 1996(2): 371-396.

[28]ParrinoR,SiasR,StarksL.Votingwiththeirfeet:institutionalownershipchangesaroundforcedCEOturnover[J].JournalofFinancialEconomics, 2003,3(68):3-46.

[29]DavidP,KochaharR.Barrierstoeffectivecorporategovernancebyinstitutionalinvestors:implicationsfortheoryandpractice[J].EuropeanManagementJournal,1996(14):457-466.

[30] 姚颐,刘志远. 机构投资者具有监督作用吗?[J].金融研究, 2009(6):128-144.

[31] 张敏,姜付秀. 机构投资者、企业产权与薪酬契约[J]. 世界经济,2010(8):43-58.

[32] 李善民,王彩萍. 机构持股与上市公司高级管理层薪酬关系实证研究[J].管理评论, 2007(6):41-50.

[33] 薄仙慧,吴联生. 国有控股与机构投资者的治理效应:盈余管理视角[J]. 经济研究, 2009(2):81-93.

[34]ChagantiR,DamanpourF.Institutionownership,capitalstructureandfirmperformance[J].StrategicManagementJournal,1991(12): 479-491.

[35] 赵洪江,夏晖. 机构投资者持股与上市公司创新行为关系实证研究[J].中国软科学,2009(5):33-54.

[36]GrinsteinY,MichaelyR.Institutionalholdingsandpayoutpolicy[J].TheJournalofFinance,2005(3):1389-1426.

[37] 杨海燕,韦德洪,孙健. 机构投资者持股能提高上市公司会计信息质量吗?[J]. 会计研究, 2012(9):16-24.

[38] 王振山,石大林.机构投资者、财务弹性与公司风险承担[J]. 中央财经大学学报,2014(9):64-72.

[39] 杨海燕. 机构投资者是风险抑制者还是助推器?[J]. 投资研究, 2014(9):79-91.

[40] 石美娟,童卫华. 机构投资者提升公司价值吗?[J]. 金融研究,2009(10):150-162.

[41] 常巍,贝政新. 资本市场发展中的投资主体与投资行为——“资本市场与金融投资研讨会”综述[J].经济研究, 2002(7):58-63.

[42] 王永海,王铁林,李青原. 机构投资者参与公司治理积极性的分析[J].南开管理评论,2007(1):4-9.

[43] 姚颐,刘志远,王健. 股权分置改革、机构投资者与投资者保护[J].金融研究, 2007(11):45-57.

[44] 陆建桥. 中国亏损上市公司盈余管理实证研究[J]. 会计研究,1999(9):25-36.

(责任编辑:漆玲琼)

Would Institutional Investors Worry About the Speculation in Application of Derivatives - -Evidence from China's Listed Companies

CAO Yushan

(SchoolofAccountancyofJiangxiUniversityofFinanceandEconomice,Nanchang,Jiangxi330013,China)

Based on a sample from China's listed companies (2007 -2011) which have applied derivatives to test the relevance between speculation and investment by institutional investors, it can be found that: institutional investors intend to decrease investment and keep a quite low level on firms which have applied derivatives, because they worry about that the application of derivatives, especially speculation would damage their benefit and do not want to protect themselves by positive supervision. Additionally, more evidence shows that: institutional investment is not so popular in China's listed companies, so does application of derivatives; there is very significant speculation in the sample although more companies use derivatives for hedging; institutional investors prefer to firms' growth while being disgusted with their performance and earning management.

speculation with derivatives; institutional investors; corporate governance

2016 -11 -12

中国博士后科学基金面上项目(20100471422)、江西省社会科学规划项目(14YJ12)

曹玉珊(1973—),男,江西余干人,江西财经大学会计学院教授、博士生导师,研究方向:财务成本管理、财务会计的国际趋同。

F830.91

A

1003 -7217(2017)02 -0058 -08