金砖国家证券市场联动性研究

2017-03-23黄炯张海亮

黄炯++张海亮

【摘要】金砖国家的经济发展越来越受到国际社会的广泛关注,尤其是其资本市场在次贷危机期间的收益表现更受到了国际投资者的青睐。本文选取2008年3月至2014年3月金砖国家股指日数据,建立分位数回归模型研究这几个证券市场的联动性以指导投资实践。研究发现金砖国家证券市场之间不同分位点的联动性不同,这有助于很好地分散投资风险。

【关键词】金砖国家 证券市场 联动性 分位数回归

一、引言

21世纪头十年,金砖国家整体平均增长率超过8%,远高于发达国家和全球经济的平均增长率。联合国贸易和发展会议2013年4月25日发布的最新一期《全球投资趋势检测报告》称,2012年流向金砖国家的外国直接投资达到2630亿美元,在总投资流量中占比从2000年的6%增加到20%;金砖国家对外直接投资从2000年的70亿美元增加到2012年的1260亿美元,在全球总流量中占9%。投资的发展加速了国际资本规模流动,各国经济依赖程度加深,金融市场一體化逐步加强,国际融资证券化特征更加明显,证券市场开放程度日益扩大,不同市场间的关联性也即联动性也大大加强。这种联动性是指不同证券市场之间的收益波动的相关性特征,例如股票的“同涨同跌”现象。联动程度越低,越有助于分散投资风险。对国际投资者而言,新兴市场有很好的成长潜力。但其资本制度不够完善,资本市场有投资限制,各国政治模式多样化等等导致其投资风险也很高。因此,研究新兴证券市场间的联动性,深入剖析新兴市场的投资环境,可以指导多元化投资实践,为投资者提供合理有效的资产配置和风险管理建议。

证券市场联动性研究是国际投资的重要内容。从空间地域来看,主要分发达国家证券市场之间联动性,发达国家与新兴市场之间联动性,新兴市场之间联动性研究。

在发达国家证券市场间联动性方面:Campbell和Hamao(1992)认为日本和美国市场存在联动性。而Gerrits和Yuc(1999)的研究表明美国对德、英和荷兰等欧洲国家存在单向影响,而欧洲地区证券市场影响范围仅限于欧洲国家之间。Rua(2009)运用小波分析发现德、日、英、美等国家间联动程度随着所观察频率、时期的变化而变化。

在发达国家与新兴市场间联动性方面:李悦和程希骏(2006)、李梦玄和周义(2011)等运用时变Copula方法分析我国股市与国际股市具联动性。陈漓高等(2006)、张兵(2010)等人的研究表明我国股市与国际股市分离。何兴强和周开国(2006)、吴刘杰和乔桂明(2011)等人的研究表明我国股市与国际股市并未分离而且具协同联动性。李晓广和张岩贵(2008)认为我国股市与国际成熟市场联动性不强,时而为“即期联动”时而为“滞后联动”,而巴西始终与国际成熟市场保持“即期联动”。Lucey和Voronkova(2008)研究表明从长期看,俄罗斯市场不受其他发达国家市场影响。Bhar和Nikolova(2009)对金砖四国与国际市场联动性进行研究发现,印度最高,巴西和俄罗斯次之,中国最小。

在新兴市场之间联动性方面:Eijif(2005)考察了亚洲及拉丁美洲的新兴证券市场间因果关系,实证研究结果表明该地区新兴证券市场之间存在联动性。冯芸和吴冲锋(2002)的研究验证了亚洲金融危机期间多数国家存在市场传染现象,危机的爆发加强了亚洲证券市场间的联系。Lucey和Voronkova(2008)指出亚洲金融危机期间,俄罗斯股市与发达国家市场(美、英、欧盟)及区域内新兴市场(波兰、捷克、匈牙利)的相关性比危机前后高。

二、数据选取及描述性统计分析

本文选取金砖国家中国、印度、俄罗斯、南非和巴西证券市场股指日数据考察新兴市场的联动性。这些国家分别记为R(CHINA)、R(INDIA)、R(RUSSIA)、R(SA)和R(BRAIL)。同时选取美国市场指数(MSCI USA)和欧洲市场指数(MSCI EURO)以对比新兴市场与发达国家市场的差异。样本区间为2008年3月1日至2014年3月31日(数据均源自MSCI、雅虎财经官方网站)。同时剔除各市场交易日不重合数据后得到7组观测值,每组共1524个数据。

数据来源:MSCI、雅虎财经官方网站。

注:样本区间为2008年3月1日至2014年3月31日;日收益率由对数差分得到。

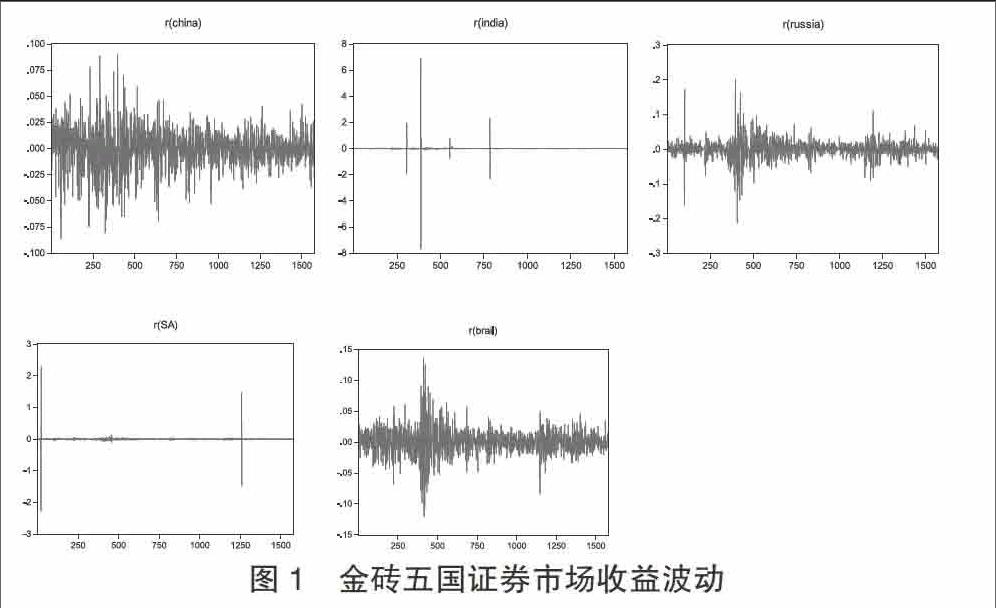

从图1各国市场收益波动描述可见,中国、俄罗斯、巴西三国收益率出现了多个剧烈的异常峰值,序列中的异常波动有非常明显的集聚现象,这表明这三个市场收益率波动具有条件异方差现象,出现的扰动不是白噪声过程。

从表1各国市场收益率基本统计描述可知,就收益率均值而言,印度和南非较高,中国和俄罗斯较低,但五国均值低于美国和欧洲市场。就收益率标准差而言,五个金砖国家市场指数标准差均高于美国市场,除中国和巴西外均高于欧洲市场。这表明印度、俄罗斯、南非比欧美发达市场更具有“高风险”的特征。可见,虽然新兴市场国家经济增长较快,具有较好的增长潜力,但其证券市场变化与其并不完全一致。就偏度而言,南非和巴西股市收益率分布具有正偏性,中国、印度和俄罗斯股市具有负偏性,五个国家的峰度值都大于正态分布的峰值,JB统计量远大于5%的显著水平,不服从正态分布并呈现“尖峰厚尾”特征。可见,新兴市场经济增长与其证券市场并不匹配。

三、分位数回归检验结果

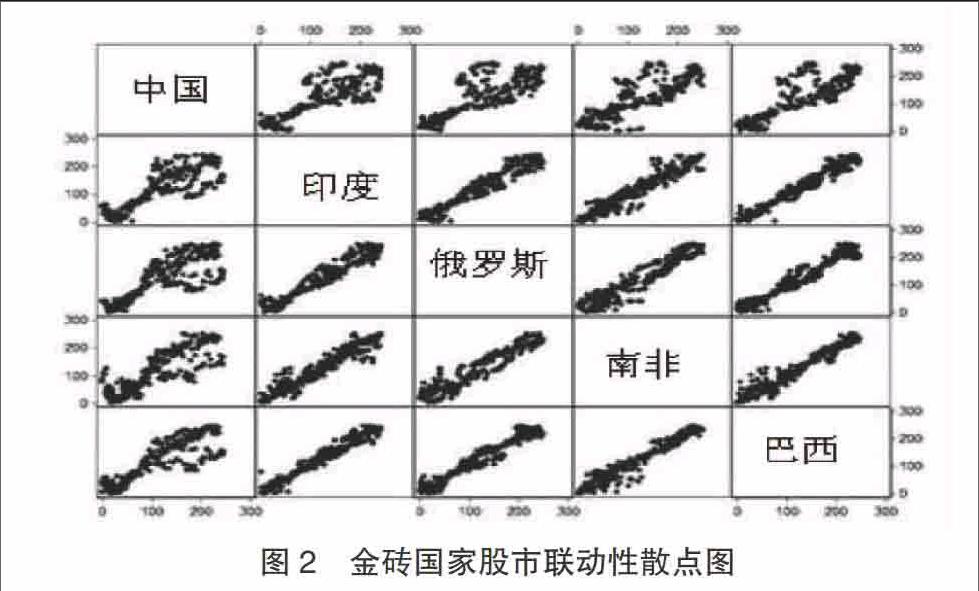

首先,本文依据金砖五国市场的5%、10%、25%、50%、75%、90%、95%分位数水平进行两两股市联动性回归,得到rit在上述分位数水平下的一簇回归直线(如图2所示)。

与最小二乘回归只能得到一条回归直线相比,在分位数回归中,各市场在每个关注的分位数水平都得到了一簇回归直线。如图2可见,中印、中俄、中南、中巴、印俄市场间下尾相关性整体强于上尾相关性。这表明随着各水平τ值的提高,回归直线中的rit越来越高,市场收益增加时,联动性减弱;印南、印巴、俄巴市场间联动关系较强;俄南、南巴市场间下尾相关性整体弱于上尾相关性,表明市场收益增加时,联动性增强。

另外,中国与其他金砖国家市场联动性系数大部分在10%的置信水平下显著。这些系数均为正,说明中国与其他金砖国家证券市场具有正向联动性,但不同分位点呈现出不同的特征。在较低分位点处(如5%和10%),整体上除俄罗斯外,其他金砖国家与中国市场联动性较弱。即中国市场表现不好时,印度、巴西和南非市场波动基本不会对中国市场产生影响。而随着分位点水平的提高(25%以上),其他金砖国家与中国证券市场联动性开始增强。即随着中国市场收益转好,其他金砖国家市场波动对中国市场的影响也会增强。尤其是在中国市场收益表现较好时,金砖国家之间的市场正向联动性更为明显。总之,市场表现好时,金砖国家市场相关性较强。反之,市场表现不好时,金砖国家证券市场相关性较弱。这在一定程度上说明市场表现不好时,在金砖国家投资有助于分散投资风险。

为了更准确地把握各分位数水平(τ)的总体特征,了解解释变量X的连续变化对被解释变量Y在不同τ下的影响差异,把收益率rit按照更高频的1%,2%,...,99%进行分位数回归,得到中国与其他四个市场间的共396个估计结果,分别是:(0.01),(0.02),...(0.99)。圖3描述了上述(τ)的估计结果,表示印度、俄罗斯、南非和巴西与中国市场联动性。

注:中间的实线为(τ),两边虚线所示带形区域为置信区间。

从图3可以更清晰地看到,金砖国家不同分位数水平下的(τ)呈现出不同的特征,但有一定差异。如图3-A所示,印度市场在25%以下和90%以上的分位数水平与中国市场联动性系数较小。随着分位数水平的增加(τ)也增加,在75%分位点左右达到最大,之后(τ)又开始下降。如图3-B所示,俄罗斯在20%以下和80%以上的分位数水平与中国市场联动性系数较小。随着分位数水平的增加(τ)也增加,在25%分位点左右达到最大,之后(τ)又开始下降。如图3-C所示,南非市场在20%以下和90%以上的分位数水平与中国市场联动性系数较小。随着分位数水平的增加(τ)也增加,在75%分位点左右达到最大,之后(τ)又开始下降。如图3-D所示,巴西市场在50%以下和90%以上的分位数水平与中国市场的联动性系数较小。随着分位数水平的增加(τ)也增加,在75%分位点左右达到最大,之后(τ)又开始下降。整体上,其他金砖国家与中国市场联动性曲线大体均呈“倒U形”。这说明在中国市场表现较好或较差两种极端情况下,其他金砖国家与中国市场联动性较弱。而在正常情况下,其他金砖国家与中国市场联动性较强。

综上,由分位数回归可知,金砖国家证券市场之间不同的分位点,市场联动性影响不同。对中国市场而言,在较低的分位点和较高分位点,即中国市场表现较差或较好时,印度、俄罗斯、南非和巴西市场对中国市场收益影响为正但较弱。随着分位数水平提高,印度、俄罗斯、南非和巴西市场对中国市场收益影响为正且增强。可见,新兴市场之间不同分位点上的联动性不同,这有助于很好地分散投资风险。

参考文献

[1]John Y.Campbell.Asset Prices,Consumption,and the Business Cycle,Working paper,1998.

[2]Gerrits,Yuce.A Short-and Long-term Links among European and U.S.Stock markets[J].Applied Financial Economics,1999,9:1-9.

[3]Rua A.,Nunes L.C..International comovement of stock market returns: a wavelet analysis”.Journal of Emprical Finance,2009,16(4):632-639.

[4]李悦,程希骏.上证指数和恒生指数的Copul尾部相关性分析[J].系统工程,2006 (5):92-96.

[5]李梦玄,周义.基于时变Copula的我国股票市场联动性研究[J]商业经济,2011(4): 109 -122.

[6]陈漓高,吴鹏飞,刘宁.国际证券市场联动程度的实证分析[J].数量经济技术经济研究,2006,(11):124-132.

[7]张兵,范致镇,李心丹.中美股票市场的联动性研究[J].经济研究,2010,(11):141-151.

[8]何兴强、周开国.牛熊市周期和股市间的周期协同性[J].管理世界,2006,(4):35-40.

[9]吴刘杰,乔桂明.后危机时代美国、中国香港和中国大陆股市的联动性研究-基于美国金融危机时期的数据验证[J].金融理论与实践,2011(4):49-52..

[10]李晓广,张岩贵.我国股票市场与国际市场的联动性研究—对次贷危机时期样本的分析[J]国际金融研究,2008(11):75-80.

[11]Lucey,B.M.,Voronkova S..Russian equity market linkages before and after the 1998 crisis: Evidence from stochastic and regime-switching cointegration tests[J].Journal of International Money and Finance,2008,27(8):1303-1324.

[12]Bhar,Nikolova.Return,volatility spillovers and dynamic correlation in the BRIC equity markets: An analysis using a bivariate EGARCH framework[J].Global Finance Journal,2009,19(3):203-218.

[13]冯芸,吴冲锋.基于引导和互动性的传染检验[J].世界经济,2002,(2):34-42.

基金项目:国家社会科学基金项目(11XJY023);云南省教育厅重点项目(2001Z080)。

作者简介:黄炯(1976-),女,汉族,云南昆明人,昆明理工大学管理与经济学院博士研究生,研究方向:金融工程与风险管理,云南师范大学数学学院讲师.张海亮(1983-),男,汉族,山西人,博士,昆明理工大学管理与经济学院副教授,研究方向:金融工程与风险管理。