股权集中度、高管持股与自由现金流

——基于2013~2015年沪深A股上市公司

2017-03-20史佳佳

史佳佳

(安徽财经大学工商管理学院,安徽蚌埠233030)

1986年,Jensen提出了自由现金流(Free Cash Flow)的概念。企业在满足了净现值大于零的所有项目所需资金后剩下的现金流量就是企业的自由现金流量[1]。这种正常持续经营以外产生的现金流量可以被看作企业的巨额留存,主要由管理层控制,因此很可能被用于非理性投资、在职消费以及构建“商业帝国”等,使企业的代理问题更加严重,给企业带来一定的负面影响,最终影响企业绩效。目前,对自由现金流的控制主要通过高管股权激励来进行。公司将一定的剩余索取权和部分控制权分配给高管,使高管从管理者变成所有者。2016年《上市公司股权激励管理办法》颁布实施,高管股权激励被更多上市公司采用。

1 文献回顾与理论假设

Jensen的自由现金流假说认为,向股东分配现金会限制管理者的资源控制,影响管理层在未来的扩张和控制权收益,因此管理者更倾向于浪费自由现金流或投资于收益低的项目也不愿意支付给股东。自由现金流问题的本质是股东和管理者对于公司资源控制权的利益冲突[1]。Shleifer和Vishny认为,控股较高的大股东可以缓解代理冲突,但是这种集中股权使大股东更为容易地侵占小股东和公司利益,产生自由现金流过度投资问题[2]。饶育蕾、汪玉英从股权结构方面探究股权结构对现金流投资的影响,发现第一大股东持股比例与投资—现金流敏感度显著负相关[3]。张志健从两权分离角度提出大股东会通过过度投资、关联交易和资金占用等现金流操控行为转移企业资产[4]。Faulkender的实证表明,高管持股比例与企业的现金流显著负相关[5]。刘昌国的研究也指出,自由现金流量与过度投资显著正相关,而股权激励能够对自由现金流及过度投资起到抑制作用[6]。强国令研究发现,股权激励制度能够有效缓解现金流的过度投资问题[7]。

2 实证分析

2.1 研究设计

2.1.1 样本选择与数据来源 数据来源于国泰安财经数据库,选取我国2441个沪深A股上市公司为样本,共搜集7323个观测值,使用excel、stata12.0进行数据处理和分析。

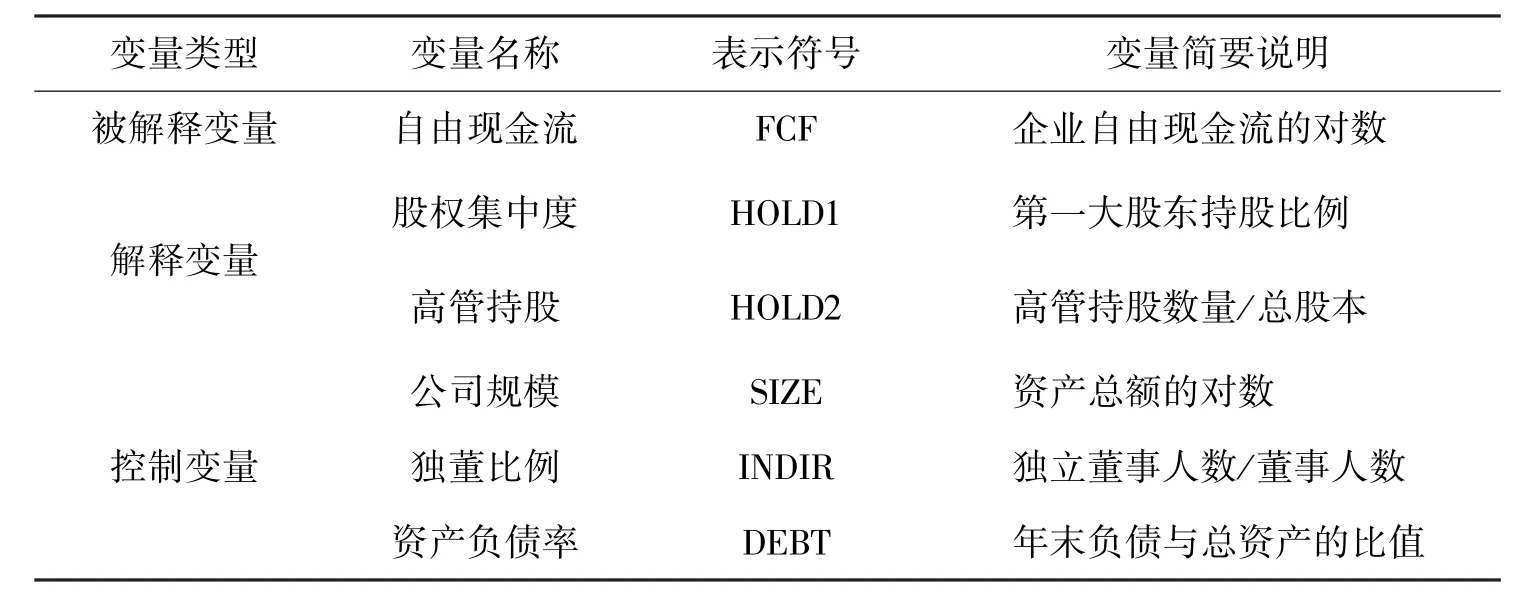

2.1.2 变量 (1)被解释变量。自由现金流(FCF):用企业自由现金流衡量。(2)解释变量。股权集中度(HOLD1):大股东持有公司股份的集中程度,显著体现公司的股权分布状态和特征,用第一大股东持股比例衡量。李维安认为持股比例在20%以下,股权分散;在20%至40% 之间,大股东相对控股;40%以上时,大股东绝对控股[8]。高管持股(HOLD2):高管持有的股份。(3)控制变量。控制变量包括公司规模、独董比例、资产负债率。变量定义如表1所示:

表1 变量简要说明

2.1.3 模型建立 构建模型 FCF=β0+β1HOLD1+β2HOLD2+β3SIZE +β4INDIR +β5DEBT+ε,其中,β0为常数项,β1~β5为回归系数,ε为残差项。

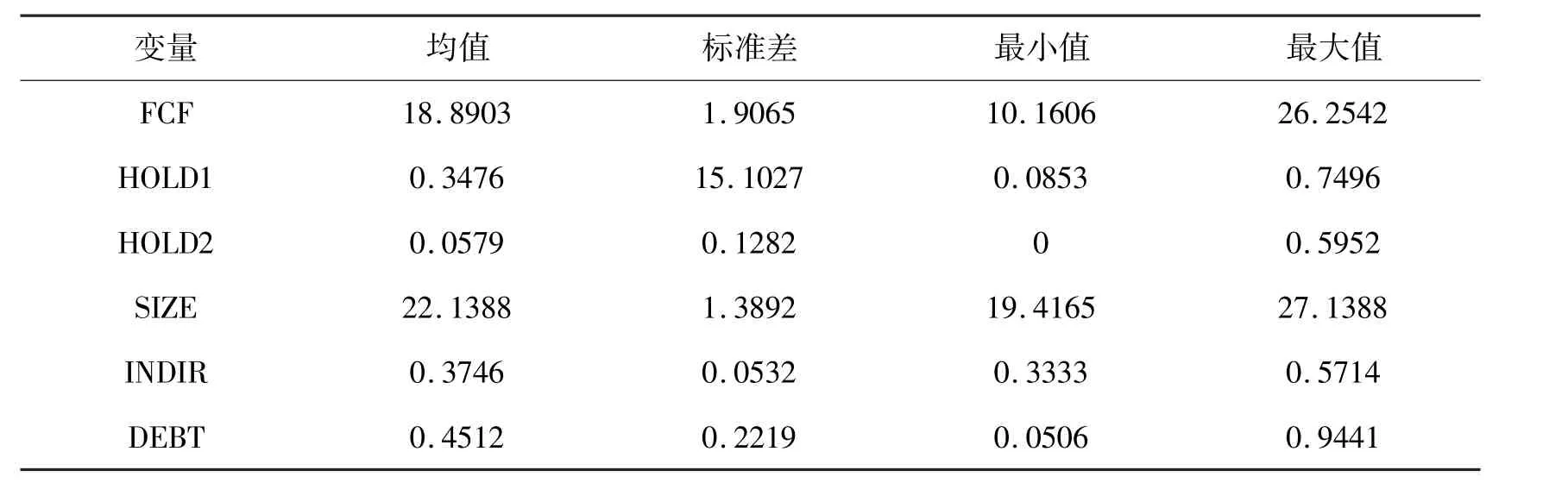

2.2 变量的描述性统计

表2 变量描述性统计

由表2,股权集中度最小值为8.53%,最大值为74.96%;高管持股比例最小值为0,即高管不持股,最大值为59.52%。解释变量的差异明显,控制变量差异也比较明显。总体样本中第一大股东持股比例均值为34.76%,高管持股比例为5.79%,控制变量较为均衡。

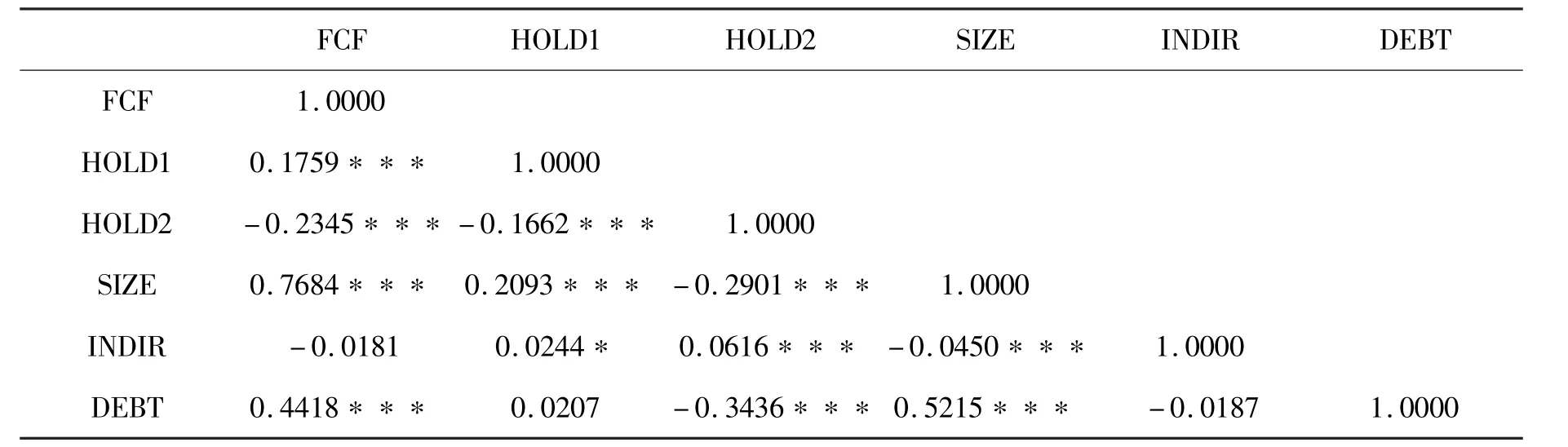

2.3 变量之间的相关性分析

表3 spearman相关性分析

由表3,股权集中度与自由现金流显著正相关,高管持股与自由现金流显著负相关。公司规模与自由现金流的相关系数为0.7684,其他变量之间的相关系数小于0.5,模型基本上不存在多重共线性。

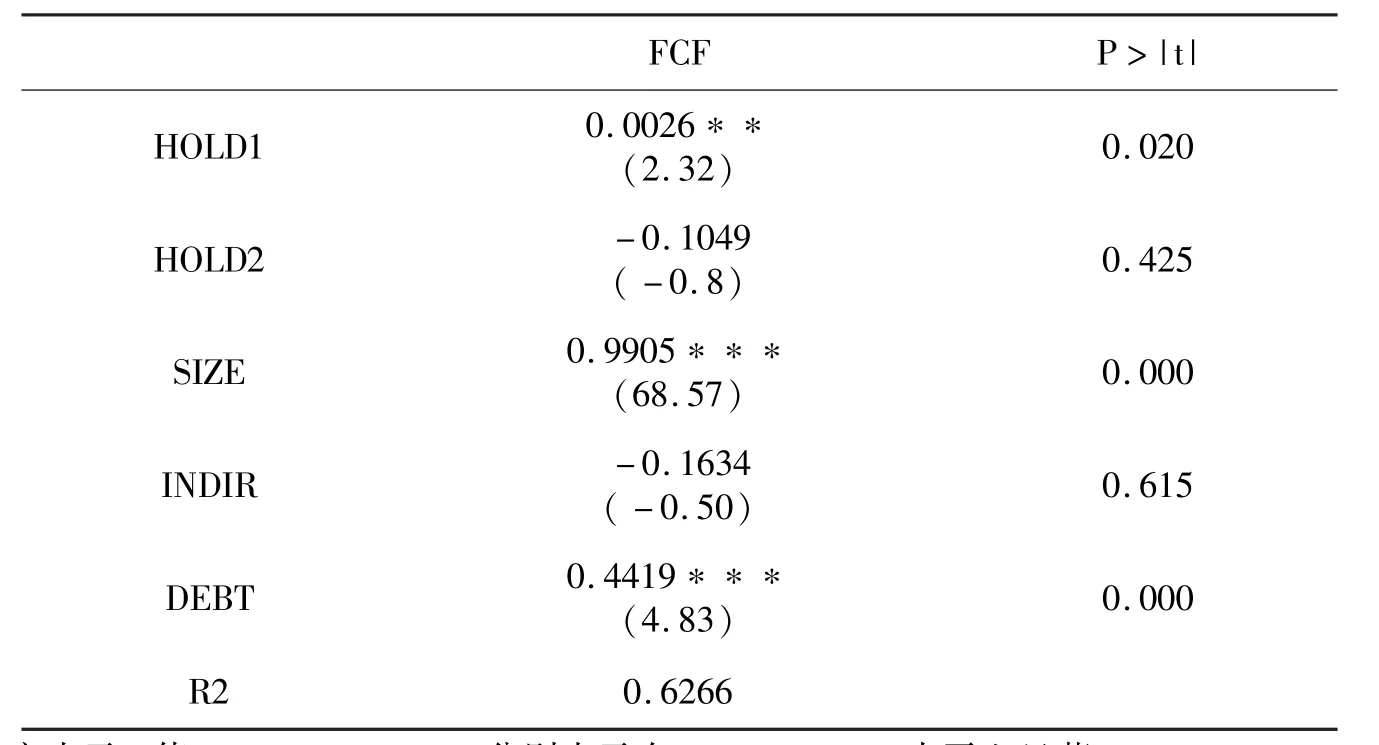

2.4 多元线性回归分析

模型的回归结果如表4所示。股权集中度和自由现金流显著正相关,回归系数为0.0026。高管持股与自由现金流负相关,回归系数为-0.1049,但P值为0.425,因此高管持股对企业自由现金流的影响并不明显。

表4 回归分析1

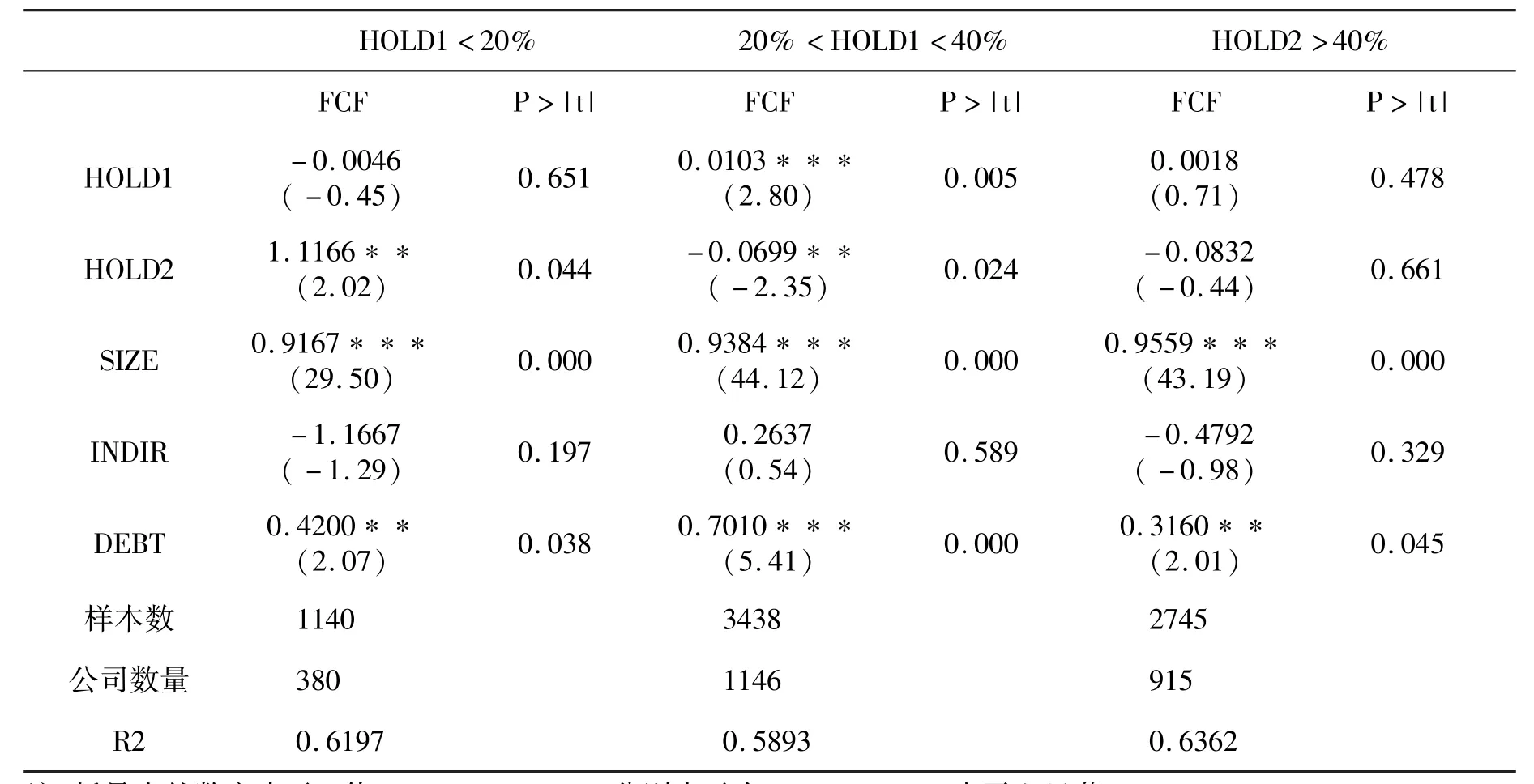

进一步探究高管持股对自由现金流的影响,将股权集中度分成三组,分别应用前文模型进行组间回归分析,结果如表5所示。

表5 回归分析2(组间)

由表5可知,第一大股东持股比例小于20%时,股权集中度与自由现金流相关性不明显,高管持股与自由现金流呈现较为显著的正向关系;当持股比例在20%至40%之前时,股权集中度与自由现金流呈现显著的正向关系,高管持股与自由现金流呈现较为显著的负相关关系;当持股比例高于40%时,股权集中度、高管持股的P值都大于0.1,它们与自由现金流之间都没有显著的相关关系。

股权集中度未分组时,第一大股东持股比例与自由现金流呈现显著的正相关关系。股权集中度34.76%说明第一大股东对现金流具有话语权。高管持股平均水平5.79%,股权激励无法发挥作用。组间回归之后,当第一大股东的持股比例低于20%时,大股东之间的斗争将非常激烈。股东相互制约使得股东自身对现金流并没有过多的控制权反而抑制了现金流的滥用。但是分散的股权导致了严重的“搭便车”现象。一旦高管们持股比例增加,掌握了包括自由现金流权在内的剩余控制权,如果没有相应的约束,高管容易追求控制权私利,进而产生内部人控制问题,表现之一就是自由现金流过度投资。当第一大股东持股比例在20%到40%之间,其能够相对控制公司时,股权集中度高促使大股东对现金流的控制权变大,很容易产生压榨股民、操控股价以及通过增加现金流提高投资收益的问题。高管持股增加后能够与大股东进行现金流权的争夺,可抑制现金流。当第一大股东持股比例超过40%时,一股独大,对于大股东来说,公司良好运营带来的收益比寻机收益更加可观,并不会出现滥用自由现金流进行利益输送的问题。面对较高的股权集中度,其他人对第一大股东的股权监督力度非常小,无论如何增加高管持股影响都是微乎其微的,即高管股权激励在过高的股权集中度面前无法起到良好的制约作用。

3 结论与建议

实证研究发现,不同股权结构下,股权集中度、高管持股和自由现金流的关系不相同。在股权集中度较低或较高时,对高管们实施股权激励并不能发挥一定的治理作用,反而可能会促使高管寻求私利。独立董事治理对自由现金流的影响较弱。可见,有效的高管股权激励必须结合公司的股权结构,无法发挥股权激励作用时要考虑其他的治理措施。

[1] Jensen M.Agency Costs of Free Cash Flow, Corporate Finance, and Takeovers[J].American Economic Association, 1986(5):323 -329.

[2] Shleifer A.and Vishny R.W.A Survey of Corporate Governance[J].Journal of Finance, 1997 (2):737 -783.

[3] 饶育蕾,汪玉英.中国上市公司大股东对投资影响的实证研究[J].南开管理评论,2006(5):67-73.

[4] 张志健.企业股权结构对大股东现金流操控行为的影响研究[J].商,2015(45):198+191.

[5] Faulkender M W.,Cash Holdings Among Small Businesses[R].Washington University ,St.Louis,SSRN Working Paper,2002.

[6] 刘昌国.公司治理机制、自由现金流量与上市公司过度投资行为研究[J].经济科学,2006(4):50-58.

[7] 强国令.管理层股权激励是否降低了公司过度投资——来自股权分置改革的经验证据[J].投资研究,2012(2):31-43

[8] 李维安,李汉军.股权结构、高管持股与公司绩效——来自民营上市公司的证据[J].南开管理评论,2006(5):4-10.(School of Business Administration, Anhui University of Finance and Economics, Bengbu 233030,China)