融资融券对公司盈余管理影响的实证研究

2017-03-18雷英

雷英

【摘 要】 基于中国证券市场融资融券标的公司数据,以融资融券交易在我国的实施为背景,研究融资融券对上市公司盈余管理的影响。研究发现,融资融券能够显著降低我国上市公司的盈余管理水平;同时考虑到我国特殊的制度背景,在不同产权性质的上市公司中,融资融券对公司盈余管理的影响存在差异。文章的研究结论可以为融资融券交易在我国的实施以及政策的制定提供新的经验证据和发展方向。针对结论提出如下建议:应对融资融券的推出以及卖空机制的引进引起重视,对其引发的市场效应做好充足的准备;进一步扩大融资融券业务市场规模和融资融券标的证券品种,加快转融通业务的实施;在制定融资融券相关监管政策和法律法规时,将产权性质作为考虑因素之一,等等。

【关键词】 融资融券; 盈余管理; 产权性质; 卖空机制; 转融通业务

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2017)04-0035-07

一、引言

2010年3月31日,我国正式启动融资融券试点,进一步扩大了我国证券市场的业务范围,填补了卖空机制在我国证券市场长达20多年的空白。中国融资融券试点的启动,正好处于全球市场监管机构相继限制卖空交易活动的时期,这引起了市场的广泛关注。中国证券监督管理委员会引进融资融券试点的目的是希望将更多的信息融入到证券价格中,这样投资者不论证券价格高低都能进行融资融券交易,有助于形成更合理的证券价格。

自融资融券业务推出以来,融资融券业务在我国迅速增长,规模逐年扩大。从融资融券试点项目启动至今,上海证券交易所的标的证券已经由50只扩大到了509只,深圳证券交易所的标的证券也从40只扩大到了405只。据上海证券交易所和深圳证券交易所网站公布的数据显示,截至2015年5月20日,我国证券市场融资融券余额已达2.01万亿元,其中融资余额为1.31万亿元,融券余额为0.70万亿元,融资融券规模呈现出一种爆发式增长的态势。另外,我国证券市场融资融券交易总量也于2015年4月21日首次突破2亿元大关。

截至2014年12月31日,我国融资融券余额为102 565 621.13万元,其中融资余额为101 737 287.34万元,占比99.19%,而融券业务的比例则一直处于一个极低的水平,融资融券市场处于高度不平衡发展中。从海外成熟证券市场来看,融资融券的标的证券数量多占证券总量的50%以上,而我国目前融资融券标的证券仅有900多只,从比例上看远没有达到50%,所以标的证券仍有扩容空间。

根据以上我国融资融券发展现状,不难发现,融资融券业务在我国热度持续高涨,但在交易规模和范围不断扩大的同时,依然存在一些问题,亟待解决。现有研究大多围绕融资融券对市场流动性、市场波动性和证券定价效率的影响等方面展开。但迄今为止,对于融资融券公司治理效应的研究还比较少。鉴于此,本文将基于公司盈余管理的视角,研究融资融券的公司治理效应,重点关注融资融券政策的推出给上市公司管理层进行盈余管理带来的影响,为融资融券的研究提供新的角度。同时考虑到中国特殊的制度背景,进一步探讨产权性质对融资融券的公司治理效应的影响,为融资融券在我国的实施效果提供新的实质性证据,完善我国的融资融券机制,为我国融资融券的实施提供新的发展方向。

二、文献综述

融资融券交易作为全球证券市场上一种普遍的交易方式,全球各市场监管机构从其推出至今就一直致力于促进融资融券在实施过程中发挥以下作用:从宏观层面来说,希望融资融券交易能促进市场效率的提高,起到推动证券市场发展的积极作用;从微观层面来说,希望融资融券交易能影响公司及管理层操纵盈余的动机和行为,抑制其盈余管理水平。

(一)融资融券与市场效率

1.融资融券与市场流动性

关于融资融券对市场流动性的影响,现有研究的结论远没有形成统一的观点。现有文献主要从股票买卖数、换手率、保证金等角度切入建立模型进行实证分析。大多数研究结果认为融资融券交易能增加市场流动性,并改善市场质量[1-2]。但也有少部分研究者认为融资融券交易会导致市场流动性减弱,损害市场质量。因为不知情投资者在进行交易时认为知情投资者拥有更多的交易机会,会在交易过程中利用他们,所以不知情投资者会通过减少或避免交易来减少不对称信息风险的增加[3-4]。还有部分研究者对国内融资融券市场进行研究,研究发现融资融券交易對市场流动性没有显著影响,但是从长远来看,融资融券作为中国证券市场的新的重要组成部分和新兴力量必将发挥其积极的影响和作用[5-6]。

2.融资融券与市场波动性

而在融资融券对股市波动影响方面,形成的研究成果也不在少数,主要集中在股市波动性影响因素分析、沪深股市的实证分析和波动性的模型分析等。国内外研究结果大多认为融资融券交易能对股市波动性的减小产生积极的作用[7-8]。而认为融资融券交易并不会对市场波动性起到平抑作用的研究结果则国外居多,国内较少[9-10]。融资融券是否具有稳定证券市场的功能还要结合交易信息公开程度、投资者操作策略、融资融券交易者类型等市场条件和机制进行考察。

3.融资融券与证券定价效率

现有文献主要从信息反应程度和信息反应速度两方面衡量融资融券对标的证券定价效率的影响。一些学者认为价格效率在融资融券交易限制解除后可以得到改善,且定价效率的提高与卖空活动的加剧有关[11-13]。融资融券机制的引入有效地改善了市场供求关系,增加了信息的流动性和深度。还有一些研究结果表明,融资融券交易受到诸多限制,并未能完全发挥价格发现功能,其价格发现功能和定价效率有待进一步发挥[14]。

(二)融资融券与公司盈余管理

迄今为止,对于融资融券治理效应的研究还比较少,已有的少数文献都是基于上市公司盈余管理角度的融资融券治理效应研究,但研究者在相关方面还远没有形成一致观点,融资融券的公司治理效应还有待时间的检验。

部分研究结果表明,融资融券交易机制可以通过影响管理层的行为起到显著降低公司盈余管理水平的作用[15-16]。但也有研究结果表明,融资融券制度的推出未能有效抑制上市公司管理层的盈余管理行为[17]。可能的原因在于现阶段我国融资融券交易的卖空约束还非常严格,导致其难以发挥治理作用;我国上市公司管理层对此缺乏足够的关注和重视,因此对卖空风险反应不足。

(三)融资融券业务研究

融资融券对市场效率和公司盈余管理影响的研究主要为实证研究,其中国外学者主要侧重于对融资融券市场效应进行研究。而我国融资融券业务推出时间较短,还属于新兴事物,除了少数学者研究融资融券市场效应和治理效应外,大多数国内学者的研究还集中在融资融券的授信模式选择,融资融券业务的风险和控制(交易制度角度和交易主体角度),融资融券监管机制等方面[18]。

(四)观点综述

融资融券经过多年的发展,在英美等西方发达市场已经成为交易制度的一个重要组成部分。而学者们对其的研究主要集中在两个方面,即对市场效率的影响和对公司治理效应的作用,但学者们在融资融券对市场流动性、市场波动性和证券定价效率的影响等方面还没有形成完全统一的观点。而在公司治理效应研究方面,学者们对其的关注度远不如对市场效率的研究,因此所形成的文献也较少,他们在公司治理效应的作用方面所持的观点也并不一致。而我国融资融券试点项目启动以后,对于融资融券在我国的实施是否起到了其预期效果,学者们也没有形成一致的观点。

我国证券市场的融资融券交易机制相比于西方市场而言起步较晚,且在试点阶段还存在较为严格的卖空约束,同时考虑到我国特殊的制度背景,在国外发展成熟的融资融券交易模式或许在我国并不适用,因此导致融资融券在我国证券市场的效应并不明显,无法达到最初的预期效果。基于以上原因,本文将以2010年3月融资融券试点项目启动以来我国融资融券标的公司为样本,研究融资融券的公司治理效应,具体研究融资融券对公司盈余管理水平的影响。同时考虑到我国特殊的制度背景,将进一步探讨产权性质对融资融券的公司治理效应的影响。希望通过研究可以让上市公司管理层重视自身的信息披露行为,降低盈余管理水平;同时为融资融券交易在我国的实施提供新的经验证据,促進中国证券市场的成熟。

三、研究假设

2010年3月31日,我国融资融券试点项目的开启意味着我国卖空交易机制的大幕正式拉开。然而卖空机制的引入会提高上市公司盈余管理的风险[16],特别是在上市公司管理层普遍具有操纵盈余动机的中国市场,融资融券的推出会对公司的盈余管理产生实质性的影响。

卖空交易机制有助于证券在定价过程中吸收与之相关的负面信息,股价能充分反映存在的负面信息[14],所以融资融券的推出可以起到优化市场环境的作用。当上市公司所处市场存在一定数量的卖空交易机构时,上市公司管理层会考虑到“信息瑕疵”的卖空风险,并在披露相关财务信息时出于维持公司股价的考虑会更加谨慎,约束自身的盈余管理行为,以降低股票的卖空风险[19]。其实随着融资融券的推出,市场或公司所表现出来的反应可能只是融资融券对公司管理层行为所产生的影响的衍生物。融资融券对市场或标的公司产生影响的实质是因为融资融券注意到了公司管理层的行为或者说融资融券对公司管理层的行为产生了影响[20]。

综上分析,融资融券交易通过促进反映和传播负面私有信息,约束公司盈余管理行为,使管理层重视自己的信息披露行为。因此,融资融券交易能促使公司提高会计信息质量,降低盈余管理水平[16]。Massa et al.[15]研究了2002—2009年期间33个国家的发达市场数据,发现卖空机制可以有效地约束公司管理层的盈余管理行为。这一研究很好地用数据支撑了上述观点。基于以上分析,提出假设1。

假设1:上市公司成为融资融券标的公司后,其盈余管理水平会显著下降。

由于我国特殊的制度背景,导致我国存在不同产权性质的上市公司。而公司产权性质的差异,会进一步影响公司的内部控制质量、股权结构、公司绩效等,而这些因素都有可能对上市公司的盈余管理行为产生影响。国有控股公司相对于非国有控股公司而言拥有更高的股权集中度,可以得到更多的资源和关系网络、政府支持和优惠待遇,同时在选拔管理者的过程中更多的是通过政府任命和委派,即使经营失败,国家也会为其“买单”,这些因素都会导致国有控股公司和非国有控股公司的盈余管理行为产生显著差异。而在融资融券能够影响上市公司盈余管理水平的前提下,考虑到我国特殊的制度背景和产权性质在资本市场研究中的特殊地位,融资融券的推出以及卖空机制的引进,是否会在不同产权性质的上市公司中对公司盈余管理水平产生不同的影响,是一个值得研究的问题。基于以上分析,提出假设2。

假设2:在不同产权性质的上市公司中融资融券对公司盈余管理的影响存在差异。

四、研究设计

(一)研究样本

本文的研究期间为2008年至2013年。同时选择在2010年3月31日至2013年12月31日期间进入融资融券名单的公司作为样本公司;以在上海和深圳证券交易所上市的所有A股上市公司为对照组。对样本进行剔除和筛选后,符合条件的共有1 112家上市公司,其中实验组516家,对照组596家。为避免极端值的影响,对连续型财务变量按照1%的标准分别进行了Winsorize处理。本文相关财务数据均来自CSMAR数据库,融资融券标的公司名单来自沪深交易所网站,数据处理软件为Excel 2013和STATA 11。

(二)盈余管理的计算

现有文献一般从应计利润和真实经营活动的角度来研究盈余管理,分为应计盈余管理和真实盈余管理。本文在计算研究盈余管理时,将使用考虑业绩的修正Jones模型来计算样本公司的操控性应计利润,并以应计额的绝对值来衡量盈余管理水平,其绝对值越大,表明上市公司实施应计盈余管理的可能越大,盈余质量越低。

(三)融资融券指标设定

本文以融资融券虚拟变量PILOT、时间虚拟变量POST以及两者的交互项PILOT×POST作为解释变量。其中若融资融券虚拟变量PILOT=1,则表示该公司为融资融券标的公司,否则PILOT=0;若时间虚拟变量POST=1,则表示该公司成为融资融券标的公司之后的年度,否则POST=0。

(四)控制变量的选取

本文借鉴国内外学者对盈余管理影响因素的相关研究发现,引入了如下控制变量:包括公司规模、盈利能力、财务杠杆、成长能力、每股收益、是否亏损。同时本文也引入了行业虚拟变量和年度虚拟变量作为控制变量分别控制行业差异性和宏观经济带来的影响。

(五)研究模型

为了研究融资融券对公司盈余管理的影响,本文构建了如下模型:

DA=β0+β1PILOTi+β2PILOTi×POSTi,t+β3SIZEi,t+

β4ROEi,t+β5LEVi,t+β6GROWTHi,t+β7EPSi,t+β8LOSSi,t+

■Industry+■Year+εi,t

根据该模型,本文的主要研究变量为交互项PILOT×POST,其系数β2表示融资融券标的公司在进入融资融券名单之后的年度盈余管理变化的程度。若模型中β2的系数显著为负,则假设1成立。其他各变量的定义及说明见表1。

五、实证结果与分析

(一)描述性统计

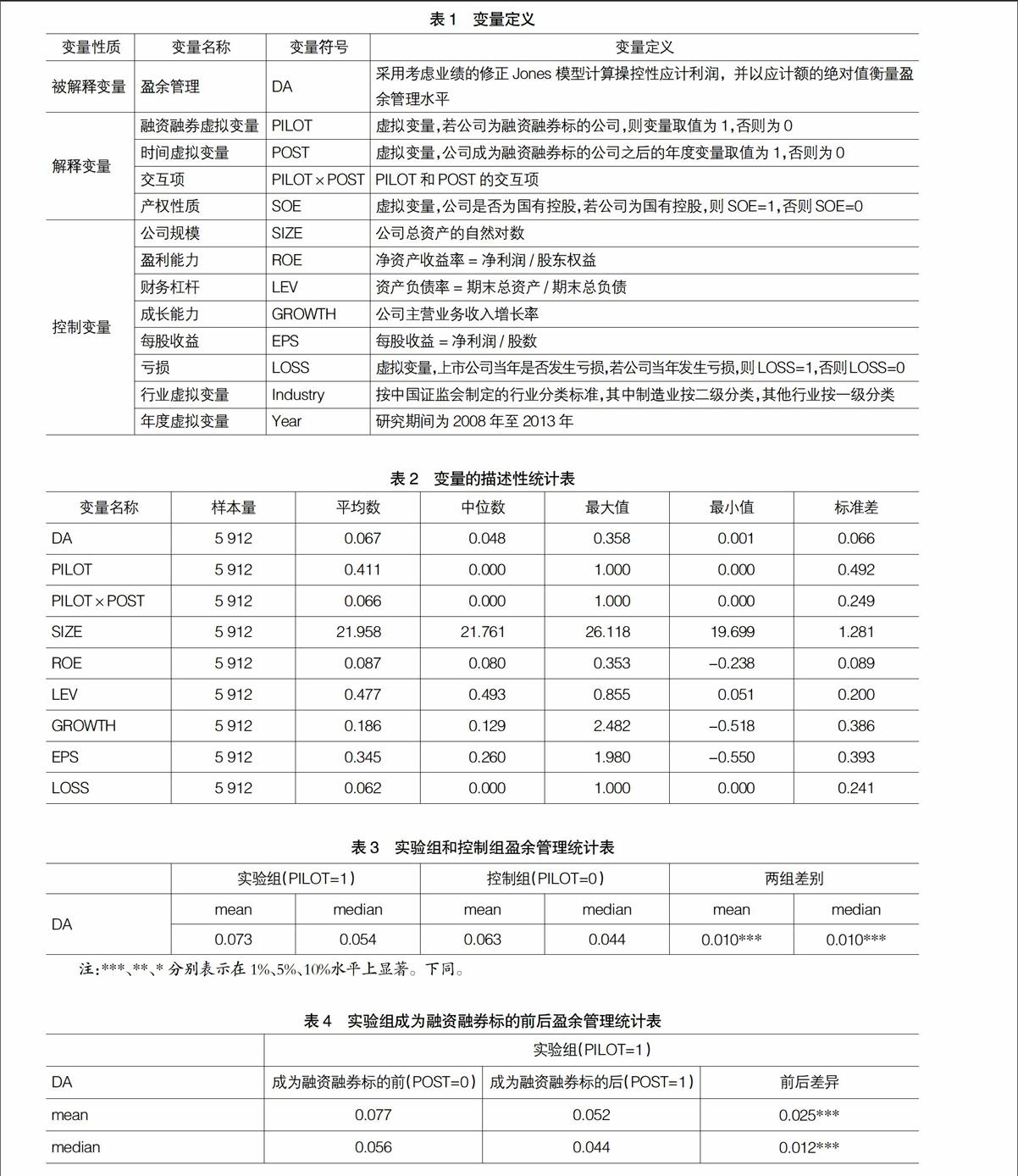

表2为主要变量的描述性统计分析。观察DA即操控性应计利润绝对值的统计数据,可以看出各上市公司在检验期间都存在一定的盈余管理行为,但总体来说盈余管理行为并非特别严重。同时DA的平均值为0.067,中位数为0.048,说明有超过一半的公司盈余管理水平都未达到平均数,盈余管理水平较高的公司数量相对来说较少。此外,从其他变量的描述性统计结果中可以看出,各变量的分布都比较均匀,符合选取样本的标准。

(二)盈余管理统计分析

1.实验组和控制组盈余管理

表3比较了实验组和控制组在检验期间的盈余管理水平。可以看出,实验组整体的盈余管理程度高于控制组,且在1%的水平上显著。但实验组的样本数据包含了融资融券公司成为标的公司前后的数据,还需要对此进行具体分析研究。

2.实验组成为融資融券标的前后盈余管理

表4主要比较了实验组中融资融券公司在成为标的公司前后的盈余管理程度之间的差异。从其平均数和中位数的统计数据中可以发现,融资融券公司在成为标的公司后盈余管理水平有所下降,并且在1%的水平上显著。这初步可以说明融资融券对上市公司的盈余管理行为有所影响。

(三)变量的相关性分析

表5反映了盈余管理与模型中其他各变量之间的相关系数及其显著性水平。可以发现,操控性应计利润绝对值在1%的显著性水平与交互项负相关,相关系数为-0.062。这与之前的研究假设一致,即融资融券公司成为标的公司之后,可以约束公司的盈余管理行为。同时,控制变量也都与盈余管理显著相关。表5也反映了模型中其他各变量之间的相关系数。从表中可以看出,各变量之间的相关系数都较小,其绝对值均未超过0.8,且基本都低于0.5。

由以上的描述性统计和变量的相关性分析,可以初步认为,融资融券公司在成为融资融券标的公司之后能够约束公司的盈余管理行为,这与本文提出的假设1相符。而下文将对融资融券与公司盈余管理行为两者的关系进行更深入的实证研究。

(四)回归结果

1.融资融券与盈余管理

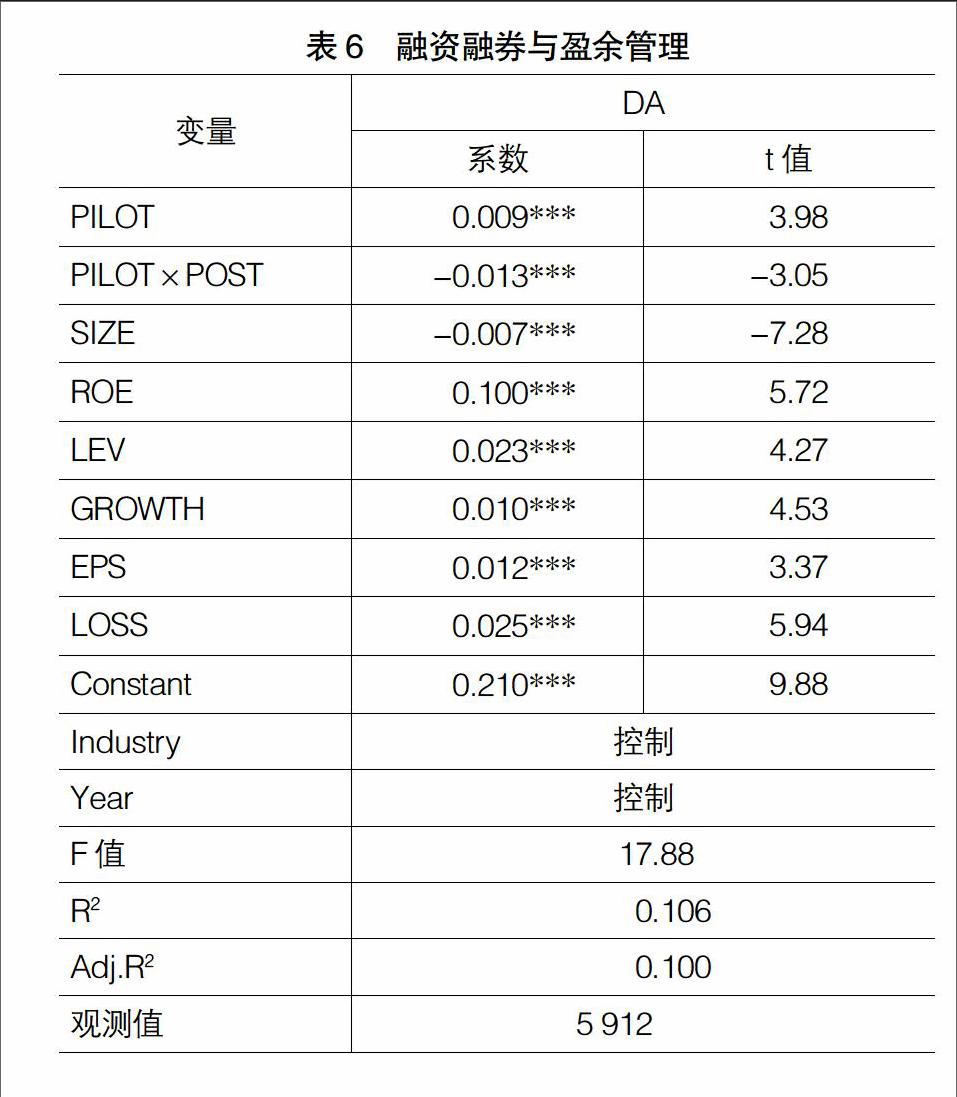

表6为融资融券影响上市公司盈余管理的回归分析结果。在回归过程中,对行业和年度变量分别进行了控制。从表中可以看出,本文的主要研究对象交互项(PILOT×POST)的系数在1%的水平上显著为负(-0.013,t=-3.05),表明相较于控制组公司而言,融资融券标的公司在进入融资融券名单之后公司的盈余管理水平显著下降,假设1得到支持。此外,模型中其他变量的回归系数在1%的水平上也都高度显著,且回归系数与现有文献的研究结果基本类似,表明本文选取的控制变量符合要求,以确保实证分析的正确性。

2.产权性质,融资融券与盈余管理

为了验证假设2,即在不同产权性质的上市公司中融资融券对公司盈余管理的影响是否存在差异,先根据产权性质对样本进行分组。本文按照公司产权性质分类,将研究样本区分为国有控股公司和非国有控股公司两个子样本,其中国有控股公司的样本数为3 301个,非国有控股公司的样本数为2 611个,并使用模型进行回归分析,研究融资融券对公司盈余管理的影响。在回归过程中,同样对行业和年度变量分别进行了控制。

表7中第2列为国有控股公司组,第3列为非国有控股公司组。在国有控股公司组中,交互项(PILOT×POST)的系数在1%的水平上显著为负(-0.014,t=-3.05);而在非国有控股公司组中,交互项(PILOT×POST)的系数在统计上不具有显著性。可见,只有在国有控股公司中融资融券才能显著降低公司的盈余管理水平,即在不同产权性质的上市公司中融资融券对公司盈余管理的影响存在差异。因此,假设2得到支持。

产生这一结果的原因可能是:在我国,国有控股公司在选拔管理者的过程中更多的是通过政府任命和委派,管理层为了业绩考核往往会进行盈余操控以满足自身升职加薪的需求;国有控股公司拥有更多的资源和关系网络,相较于非国有控股公司更容易进行盈余操控,实现盈余管理成本最小化[21];非国有控股公司的出资人是公司真正的所有者,所以公司在经营过程中更重视长期发展并受到更为严格的监管,进行盈余操纵的可能性更小。因此,在我国国有控股公司的盈余管理水平显著高于非国有控股公司,可以认为国有控股公司相对于非国有控股公司而言具有更大的盈余质量改进空间,导致融资融券在国有控股公司中对公司盈余管理的约束作用会更加明显。另外,在我国缺乏投资者保护,而国有控股公司相对于非国有控股公司而言拥有更高的股权集中度,更容易出现权力滥用和利益侵占行为,而融资融券的推出可以促进反映和传播负面信息,对“用脚投票”的行为产生杠杆效应[16],约束国有控股公司管理层和大股东的行为,使其在操纵盈余时更加谨慎,降低公司盈余管理水平。

(五)实证研究结论

1.融资融券能够显著降低上市公司的盈余管理水平。从实验组内部即融资融券标的公司来看,融资融券公司在成为标的公司之后的盈余管理程度较成为标的公司之前有所减小;而相较于控制组而言,融资融券标的公司在进入融资融券名单之后公司的盈余管理水平显著下降,即上市公司成为融资融券标的公司后,有助于约束公司的盈余管理行为。

2.在不同产权性质的上市公司中,融资融券对公司盈余管理的影响存在差异。只有在国有控股公司中融资融券约束上市公司盈余管理行为的作用才能得到显著发挥,融资融券在国有控股公司中对公司盈余管理的抑制作用高于非国有控股公司。

六、稳健性检验

为了检验研究结论的可靠性,本文进行了以下稳健性检验:(1)以真实盈余管理代替应计盈余管理;(2)检验模型对控制变量的敏感性;(3)扩大样本数量。将保留融资融券标的公司进入名单当年的数据,并且设置对应的POST=0和POST=1,分别以此进行回归。

从表8的稳健性检验结果中可以看出,在上述几项稳定性检验中,交互项PILOT×POST的系数都显著为负,均与本文的假设相符,结论保持稳定,即融资融券能约束上市公司的盈余管理行为,降低其盈余管理水平;融资融券在国有控股公司中对公司盈余管理的约束作用也都基本高于非国有控股公司。因此,经上述稳健性检验,本文的研究结论依旧保持成立。

七、研究结论与展望

(一)研究结论

本文以2010年3月31日我国启动融资融券试点项目为研究背景,以2008—2013年期间的数据为研究样本,实证了融资融券的推出对我国上市公司盈余管理水平的影响。研究发现,融资融券能够显著降低上市公司的盈余管理水平。同时考虑到我国特殊的制度背景,在不同产权性质的上市公司中,融资融券对公司盈余管理的影响存在差异。

(二)研究启示及建议

本文的研究表明,我国融资融券交易机制的推出可以从客观上起到对上市公司盈余管理的治理作用,约束管理层行为,改变我国上市公司所处的外部市场环境。同时,本文的研究也为融资融券交易在我国的实施提供了新的经验证据,为完善融资融券交易机制提供了新的发展方向。

1.上市公司及管理層

(1)融资融券作为一种新兴交易机制,对于上市公司而言,特别是上市公司的管理层,必须对融资融券的推出以及卖空机制的引进引起重视,对其引发的市场效应做好充足准备。

(2)公司管理层需降低自身的机会主义行为,避免卖空机制给公司带来的负面影响,重视自身的信息披露行为,提高会计信息质量,降低盈余管理水平。

2.国家及证券市场

(1)对于国家而言,我国需进一步扩大融资融券业务市场规模和融资融券标的证券品种,扩大投资者的选择范围并提高投资者的资金利用率。

(2)在引言中曾经提到我国融资融券业务发展极不平衡,融券业务发展明显滞后。因此,针对我国券商及券源有限的情况,我国应加快转融通业务的实施,扩大用于融券业务的券源和转融券的出借人范围,以此解决券源不足的问题。

(3)通过上述实证分析,已经证实在不同产权性质的上市公司中融资融券对公司盈余管理的影响存在差异。因此对于监管部门和政策制定者而言,在制定融资融券相关监管政策和法律法规时,可以将产权性质作为考虑因素之一,分别针对国有控股公司和非国有控股公司制定不同的政策和制度。●

【参考文献】

[1] 骆玉鼎,廖士光. 融资买空交易流动性效应研究——台湾证券市场经验证据[J].金融研究,2007(5):118-132.

[2] 杨德勇,吴琼.融资融券对上海证券市场影响的实证分析——基于流动性和波动性的视角[J].中央财经大学学报,2011(5):28-34.

[3] AUSUBEL, L M. Insider trading in a rational expectations economy[J].The American Economic Review, 1990,80(5):1022-1041.

[4] SHARIF S, ANDERSON H D, MARSHALL B R. Against the tide: the commencement of short selling and margin trading in mainland China[J]. Account Finance,2014,54(4):1319-1355.

[5] 谷文林,孔祥忠.融资融券业务对市场资本流动性的短期影响[J].证券市场导报,2010(7):50-52.

[6] 孔翔宇,毕秀春,张曙光. 融资融券对流动性的影响——基于我国股市交易数据的实证研究[J]. 企业经济,2014(6):165-170.

[7] SOBACI C, SENSOY A, ERTURK M. Impact of short selling activity on market dynamics: Evidence from an emerging market[J]. Journal of Financial Stability,2014, 15(12):53-62.

[8] 杨阳,万迪■.股指期货真的能稳定市场吗?[J].金融研究,2010(12):146-158.

[9] ■LAN T H, et al. The Impact of Short Selling on the Price-Volume Relationship: Evidence from Hong Kong[J].The Journal of Business,2006,79(2):671-692.