筹建期的所得税政策与会计处理方法

2017-03-10邢国平

邢国平

筹建期的所得税政策与会计处理方法

邢国平

企业的筹建期也称筹办期、开办期,在此期间一个突出的特点就是没有收入,现将可享受的所得税优惠政策及相应的会计处理方法介绍如下,供参考:

一、筹建期不计算损益

《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函[2010]79号)第七条规定:“企业自开始生产经营的年度,为开始计算企业损益的年度。企业从事生产经营之前进行筹办活动期间发生筹办费用支出,不得计算为当期的亏损,应按照《国家税务总局关于企业所得税若干税务事项衔接问题的通知》(国税函[2009]98号)第九条规定执行”。该文第九条规定:“新税法中开(筹)办费未明确列作长期待摊费用,企业可以在开始经营之日的当年一次性扣除,也可以按照新税法有关长期待摊费用的处理规定处理,但一经选定,不得改变。”《企业所得税法》第十三条及其《实施条例》第七十条规定,在计算应纳税所得额时,除已足额提取折旧的固定资产的改建支出、租入固定资产的改建支出、固定资产的大修理支出以外的其他应当作为长期待摊费用的支出,可自支出发生月份的次月起,分期摊销扣除,摊销年限不得低于3年。

二、经营收入年度的确定

企业筹建期以取得第一笔生产经营收入的年度,为开始生产经营的年度。过去《国家税务总局关于企业所得税若干业务问题的通知》(国税发[1997]191号)、《国家税务总局关于新办企业所得税优惠执行口径的批复》(国税函[2003]1239号)以及《国家税务总局关于新办企业减免企业所得税执行起始时间的批复》(国税函[2007]365号)等曾经对类似“开始生产经营年度”的概念有过不同的解释,但都被《国家税务总局关于公布全文失效废止、部分条款失效废止的税收规范性文件目录的公告》《国家税务总局公告2011年第2号》明确废止,新《企业所得税法》及其《实施条例》也没有作出明确规定,但《实施条例》第八十七条、第八十八条规定,企业从事国家重点扶持的、符合《公共基础设施项目企业所得税优惠目录》规定的港口码头、机场、铁路、公路、城市公共交通、电力、水利等公共基础设施项目和符合条件的公共污水处理、公共垃圾处理、沼气综合开发利用、节能减排技术改造、海水淡化等环境保护、节能节水项目,自项目取得第一笔生产经营收入所属纳税年度起,第一年至第三年免征企业所得税,第四年至第六年减半征收企业所得税。因此,笔者认为《实施条例》第八十七条、第八十八条规定的企业享受“三免三减半”优惠政策,指的是从该项目取得第一笔生产经营收入所属纳税年度算起的,筹办期的优惠政策也应当从取得第一笔生产经营收入的年度结束。即:开始生产经营年度,是指企业取得第一笔生产经营收入所属纳税年度,且生产经营收入,是指企业的主营业务收入。

也就是说,企业在未开始生产经营以前属于筹建期,筹建期发生的或者需要在筹建期摊销的费用(无形资产的摊销;汽车、电子设备的折旧等)均应记入“长期待摊费用”科目,在开始生产经营年度一次扣除或者自发生的次月起在不低于3年内分次扣除。

前者在费用发生时直接记入“长期待摊费用——筹办费——XXX”明细科目,在开始生产经营年度一次扣除,中间无需进行分配;后者则依照《企业所得税法》第二十一条关于“在计算应纳税所得额时,企业财务、会计处理办法与税收法律、行政法规的规定不一致的,应当依照税收法律、行政法规的规定计算”的原则,在费用发生次月摊销时不直接记入“管理费用——筹办费”科目,而且应当先在“长期待摊费用——筹建期间XXX”科目对各项费用分类核算,然后在摊销时记入“长期待摊费用——筹办费——XXX”明细科目。因筹办期不计算损益,所以,最后在开始生产经营的年度将“长期待摊费用——筹办费——XXX”一次转入“管理费用——筹办费”,在计算应纳税所得额时扣除。

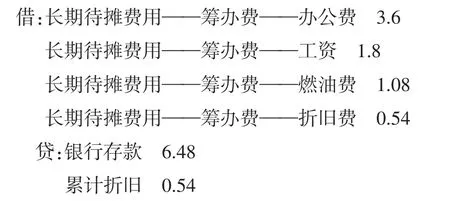

例如:甲企业2016年属于开办期,一月份发生办公费3.6万元,人员工资1.8万元,燃油费1.08万元,汽车折旧费0.54万元,采取在开始生产经营年度一次扣除的方法,会计分录为(单位:万元):

假设在此后至开始生产经营前无其他费用发生,在开始生产经营时的会计分录为:

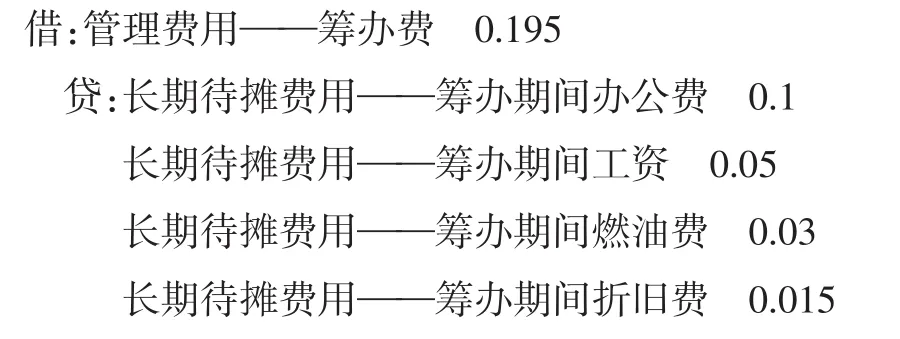

如若采取3年分次扣除的方法,则在筹办费入账时的会计分录为

在二月份结转到“长期待摊费用——筹办费”时各项费用的结转额分别为:3.6÷36=0.1万元、1.8÷36=0.05万元、1.08÷ 36=0.03万元、0.54÷36=0.015万元,会计分录为:

假设该企业在2017年1月开始生产经营,则2017年1月份扣除的筹办费由两部分组成:

一是2016年2月至12月转入“长期待摊费用——筹办费”中的各项费用。二是应当在2月份结转扣除的筹办期间费用。

对2016年2月至12月转入“长期待摊费用——筹办费”中各项费用的分录为:

对2月份本月应结转扣除的筹办费的会计分录为:

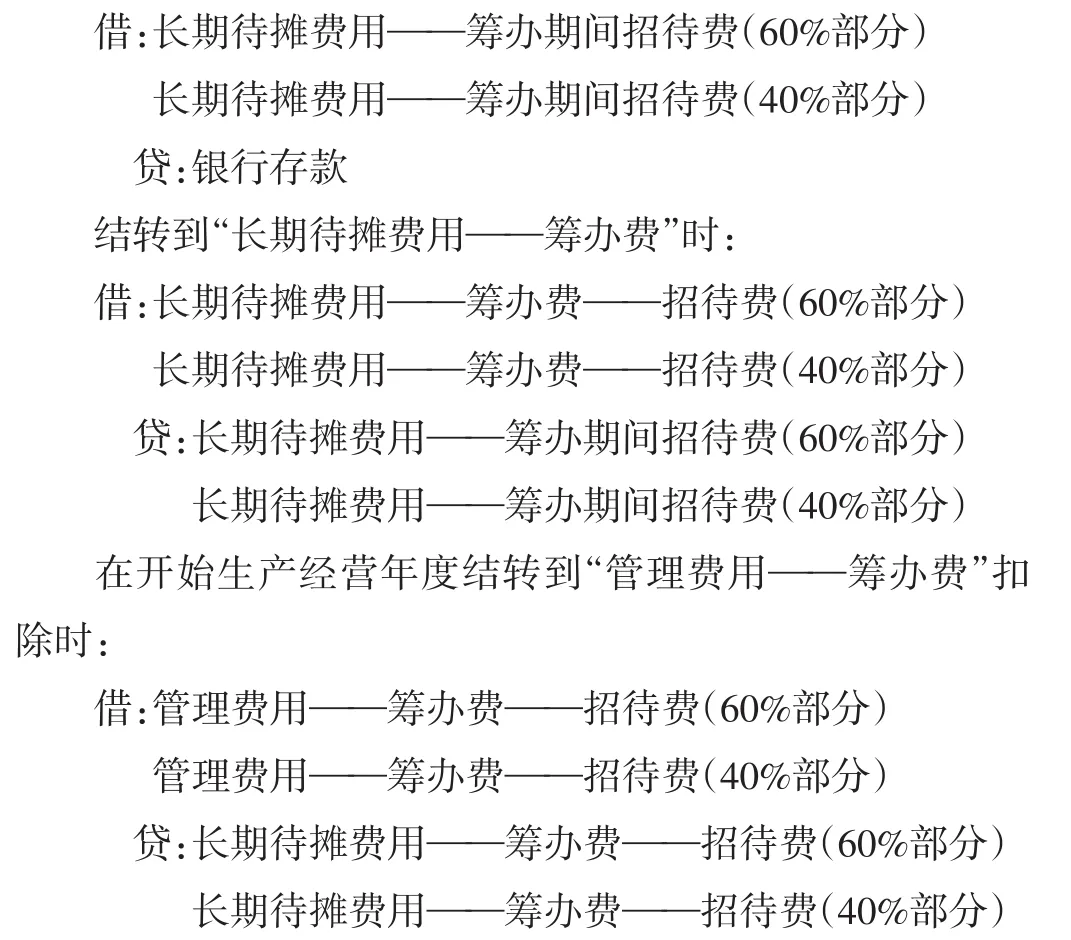

三、业务招待费的会计处理

筹建期内,企业发生的业务招待费可按按实际发生额的60%计入企业筹办费结转扣除。《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局2012年15号公告)第五条规定:“企业在筹建期间,发生的与筹办活动有关的业务招待费支出,可按实际发生额的60%计入企业筹办费,并按有关规定在税前扣除”。这是针对新办企业在筹办期间只有支出没有收入的客观实际给予按比例扣除招待费的特殊优惠政策,但是企业必须正确核算不允许扣除的40%部分,待允许扣除时记入当期的“管理费用筹办费——招待费(40%部分)”,在年度所得税汇算清缴时调增应纳税所得额,因此,在对筹办期招待费核算上要分60%和40%两个子目进行:

在年度所得税汇算清缴时,将40%部分调增应纳税所得额。

采取3年分次扣除的方法下,发生业务招待费时:

最后,在年度所得税汇算清缴时将40%部分,调增应纳税所得额。

取得的财政性资金,可结转到开始生产经营的年度记入收入总额。