政治选举、管理层风险异质性与公司投资*

2017-02-22武汉纺织大学会计学院陈成赵立彬

武汉纺织大学会计学院 陈成 赵立彬

政治选举、管理层风险异质性与公司投资*

武汉纺织大学会计学院 陈成 赵立彬

本文结合中国特殊的制度背景,从管理层风险异质性这一视角来考察政治不确定性对公司投资的影响。研究发现,在中央政府进行政治选举的年份,风险规避型管理层更倾向于降低投资。本研究的政策启示在于:政府应该完善现有的制度,减少政治选举对企业投资带来的外部风险,从而保证稳定的公司投资水平;对于企业而言,应加快完善公司治理机制,制定合理的投资战略从而促使管理层在面对外部不确定性时保持应有的谨慎性。

政治选举 政治不确定 风险异质性 公司投资

一、引言

现有研究表明,政治选举与经济增长之间存在密切的关系(曹春方,2013;徐业坤等,2013;赵立彬和秦博宇,2015),政治选举影响公司投资的一个重要途径是选举前后的政策可能具有不一致性,例如税收、投资、环保政策等变化带来不确定性。新制度经济学者的代表North强调了制度环境对企业行为的影响,其中很重要的一点是地区的政治环境,尤其是政府官员更替导致的政治不确定性。已有研究证实了官员更替不仅会影响宏观的经济增长(Olken,2005),而且影响微观的企业投资行为(Julio and yook,2012;Durnev,2011)。实际上,政治是投资机会理论中的重要影响因素,理性的管理层面对政治选举引起的不确定性,一般会非常谨慎地投资或推迟投资(Rodrik,1991;Bernanke,1983;Bloom et al.,2007;Pindyck and Solimano,1993),目的是规避潜在风险。Julio and Yook(2012)的研究结果支持了这一观点,其研究表明,与非选举年份的投资水平相比,国家选举年份的公司投资支出水平平均降低了4.8%,这意味着公司投资水平的降低是由政治不确定性引起的。据此,本文在已有研究的基础上考虑管理层风险异质性这一因素可能会对公司投资带来的影响。

企业决策过程中的基本目标之一是进行合理的公司投资,政治不确定性对公司投融资行为会产生重要影响。已有学者实证研究了政治不确定性对公司投资、风险承担等方面的影响(Julio and Yook,2012)。但现有文献没有进一步考察管理层风险偏好在政治不确定环境中对公司投资可能产生的影响。据此,本文结合我国特殊的制度背景,从管理层风险偏好这一角度来考察政治不确定性对公司投资产生的影响。本文是在中央政府进行换届选举这一背景下,以沪深A股上市公司为研究样本,从风险偏好视角,实证检验政治不确定性对公司投资的影响。

本文的贡献在于:其一,在国内的现有文献中,学者们多是研究地方官员更替对公司投资或资源配置效率的影响(周黎安等2013;曹春芳,2013),而本文则是从中央领导人换届选举对公司投资的影响这一角度进行分析。其二,公司投资决策会受到管理层风险偏好的影响,而现有文献则鲜有从风险偏好角度考察政治不确定性对公司投资的影响。本文在中央政府进行政治选举这一背景下来分析管理层风险异质性对公司投资的影响,弥补了现有政治不确定性与公司投资关系的研究缺口。

二、理论分析与研究假设

企业家的个人信念、特征、背景、认知局限、风险偏好等因素可能会对企业的投资行为产生影响(Kahneman,1972)。在信息不完善、不确定的现实社会中,企业家难以做出完全理性的投资决策,这具体表现为投资行为的偏差即偏离最优投资水平(Simon,1957)。Seo等(2010)的研究表明,人的情感状态会对风险感知、风险选择产生一定的影响。这具体表现为,投资者的情感状态越积极,越倾向于风险选择或者追逐较大的风险;反之,投资者倾向于规避风险或者选择风险较小的投资(Cacioppo等,1999;Peters等,2000)。由此看来,企业的投资行为受到投资者心理特征所表征出的风险偏好的影响。在现实生活中,风险和收益是相对的,在为企业带来超出预期收益的同时也可能造成相应的损失。以营利为目的的企业投资行为总要面临不确定性所带来的风险,而已有的研究多是从政治不确定性的视角去研究这种外部环境变化可能给企业投资带来的影响,而关于管理层风险异质性对企业投资影响的研究并不充分。偏好风险的投资者进行投资决策时倾向于选择高风险的投资项目,表现为高水平的投资行为,这容易导致企业的过度投资,使企业遭受损失、偏离企业财务管理目标(Puri and Roninson,2005;Billetta and Qian,2005;Aktas等,2009;王霞等,2008)。程博等(2015)研究发现,倾向于选择风险的管理层更容易做出过度投资决策。因此,政治选举所带来的不确定性对企业投资水平的影响会因管理层风险偏好的差异而不同。据此,本文提出如下假设:

H1:在中央政府进行政治选举的年份,管理层风险偏好程度与公司投资呈正相关关系

三、研究设计

(一)样本选取与数据来源本文选取了2010~2013年我国沪深A股的上市公司为研究样本,并按如下标准进行筛选:(1)剔除ST*股、金融行业的公司;(2)剔除相关财务数据缺失公司。筛选后,本文得到样本观察值总数为9191,并按企业性质,筛选出国有企业3730家,非国有企业5461家。本文主要利用同花顺数据库进行数据提取,同时为了减少异常值对实证结果的影响,本文对主要连续变量在1%和99%水平上进行winsorize的极值处理。

(二)模型构建与变量定义基于前文提出的研究假设,笔者构建如下回归模型进行检验:

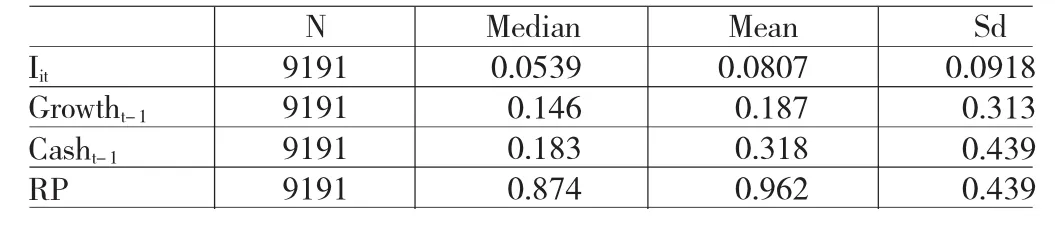

其中,因变量Iit代表公司投资,是i公司第t年度构建固定资产、无形资产和其他长期资产所支付的现金与处置固定资产、无形资产和其他长期资产所收回的现金净值两者的差额和上年度总资产的比值。Election是虚拟变量,为政治选举。借鉴Julio and Yook(2012)的度量方法,中国共产党第十八次代表大会于2012年11月8日召开,因此,本文将2012年与2013年视为选举年。Election取值为1时,代表选举年;取值为0时,代表非选举年。RP为管理层风险偏好,借鉴Sundaram et al.(2005)的思想,采用自生资金满足率指标来度量管理层风险偏好,Incash=(CFOinflow+Cashi)/Cashoutflowi,Cashi表示第i期期初现金及现金等价物,InCashi代表第i期自生资金满足率;CFOinflowi为第i期经营活动的现金流入;Cashoutfowi为第i期所有现金流出。变量InCash是从公司经营活动现金流入满足所有现金支出的角度来度量管理层风险偏好,其值越小,管理层偏好风险的程度越高;同时本文将公司成长性、现金持有量、GDP作为控制变量。模型(1)中的定义见表1。

表1 变量定义

四、实证结果与分析

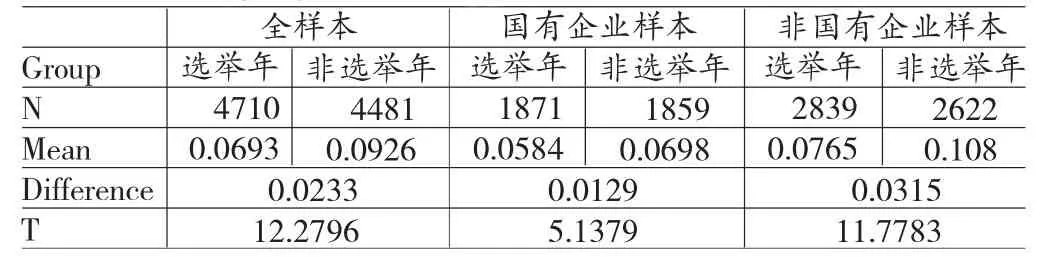

(一)描述性统计表2显示了2010~2013年间,在9191个样本中,公司投资的平均值为0.0807,中位数为0.0539,同时也列示了公司的成长性、现金持有量和风险偏好的具体情况。表3则是在不同样本条件下,对公司投资水平在政治选举年份与非政治选举年份间是否存在差异进行的T检验结果。由表3可知,全样本下公司投资水平在选举年和非选举年份的T值为12.2796;而在国有企业和非国有企业样本中T值分别为5.1379和11.7783。结果表明,在三个样本条件下,非选举年份的公司投资高于选举年份的公司投资水平。该实证结果与赵立彬和秦博宇(2015)的研究结论一致,即政治选举引起的政治不确定性对公司投资产生了消极作用。

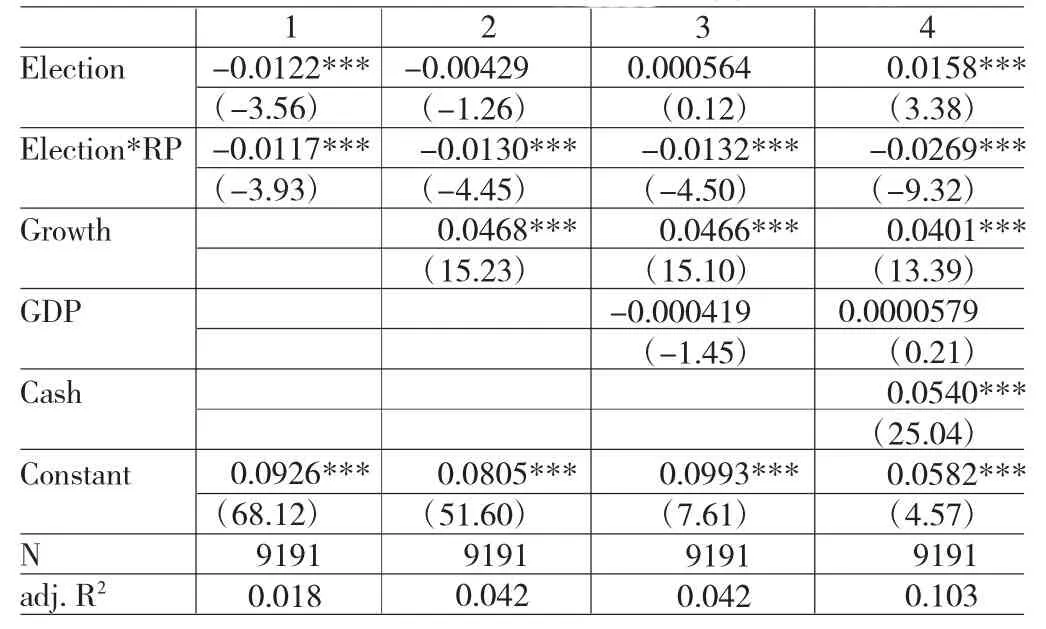

(二)回归分析表4为多元回归结果,其中Election*RP为交互项,模型1只考察了在政治选举年份,管理层风险偏好异质性对公司投资水平的影响;模型2、模型3和模型4分别引入了公司成长性、GDP和现金持有量三个控制变量。四个模型中,交互项Election*RP的系数范围在-0.0269~-0. 0117,并且每个系数均在1%水平上显著。这表明,在政治选举年份,相比偏好风险的管理层,风险规避型管理层会显著降低公司投资水平,这与本文的假设一致。在面对风险时,理性的管理者可能会抑制或者推迟投资。Growth和Cash的回归系数均在1%水平上显著为正,这表明,成长性高、融资能力强的公司会做出更加积极的投资决策。地区GDP增长率对公司投资水平没有产生显著影响。

表2 主要变量描述性统计

表3 政治选举对公司投资的影响:不同样本组的T检验

表4 政治选举、管理层风险异质性与公司投资——全样本

(三)稳健性检验上述实证结果表明,在政治选举年份,风险规避型管理层会显著降低公司投资水平。为了证实风险规避型管理层在面对政治不确定时结论的可靠性,本文对RP采用了新的度量方法。参考Bettis and Mahajan (1985)的方法,以公司总资产收益率(ROA)的标准差来衡量,其中总资产收益率的标准差是以样本公司最近4年的总资产收益率为基础进行计量的。ROA的标准差越大,表明企业家越倾向于承担风险,即偏好风险。通过表5的回归结果可以发现,交互项Election*RP的系数在0.000530~0.00120,四个系数分别在1%和5%水平上显著。在政治选举年份,偏好风险的管理层会增加公司投资,这与本文的假设分析一致。稳健性检验的结果进一步支持了在中央政府进行政治选举的年份,管理层风险偏好程度与公司投资呈正相关关系这一假设。

表5 政治选举、管理层风险异质性与公司投资——全样本

五、研究结论

本文是在中央政府进行换届选举这一背景下,以沪深A股的上市公司为研究样本,从风险偏好视角,实证检验政治不确定性对公司投资的影响。实证结果显示,在中央政府进行政治选举的年份,风险规避型管理层会显著降低公司投资水平。为验证这一结论,本文进行了稳健性检验,其结果支持了在中央政府进行政治选举的年份,管理层风险偏好程度与公司投资呈正相关关系这一假设。

本研究的政策启示在于:第一,政府应加快完善现有的各项制度与法规,减少政治选举对企业投资带来的外部风险,从而保证稳定的公司投资水平;第二,对于企业而言,应加快完善公司治理,制定合理的投资战略从而促使管理层在面对外部不确定性时保持应有的谨慎性;第三,本文的结论对于理解政治环境变动、不确定性、管理层风险异质性与公司投资的关系具有一定的理论价值。

*本文系国家自然科学基金青年项目“高管政治晋升激励与公司并购——基于国有控股上市公司的经验证据”(项目编号:71402130)阶段性研究成果。

[1]曹春方:《政治权力转移与公司投资:中国的逻辑》,《管理世界》2013年第1期。

[2]徐业坤、钱先航、李维安:《政治不确定性、政治关联与民营企业投资——来自市委书记更替的证据》,《管理世界》2013年第5期。

[3]赵立彬、秦博宇:《政治选举影响公司投资吗——来自中国资本市场的经验证据》,《南方经济》2015年第5期。

[4]周黎安、赵鹰妍、李力雄:《资源错配与政治周期》,《金融研究》2013年第3期。

[5]王霞、张敏、于富生:《管理者过度自信与企业投资行为异化——来自我国证券市场的经验证据》,《南开管理评论》2008年第2期。

[6]程博、王菁、熊婷:《企业过度投资新视角:风险偏好与政治治理》,《广东财经大学学报》2015年第1期。

[7]Olken B A.Do Leaders Matter?National Leadership andGrowthSinceWorldWarII.QuarterlyJournalof Economics,2005,120(3)∶835-864.

[8]Durnev A.The Real Effects of Political Uncertainty∶Elections and Investment Sensitivity to Stock Prices.Ssrn Electronic Journal,2010.

[9]Julio B,Yook Y.Political Uncertainty and Corporate Investment Cycles.Social Science Electronic Publishing,2012,67(1)∶45-84.

[10]Rodrik D.Policy Uncertainty and Private Investment in Developing Countries.Journal of Development Economics,1991,36(2)∶229-242.

[11]BernankeBS.Irreversibility,Uncertainty,and Cyclical Investment.Quarterly Journal of Economics,1983,98 (1)∶85-106.

[12]Bloom N,Bond S,Reenen J V.Uncertainty and Investment Dynamics.Nber Working Papers,2006,74(2)∶391-415.

[13]PindyckRS.Irreversibility,Uncertainty,and Investment.JournalofEconomicLiterature,1991,29(3)∶1110-48.

[14]Kahneman D,Tversky A.Subjective Probability∶A Judgment of Representativeness.The Concept of Probability in PsychologicalExperiments.SpringerNetherlands,1972∶430-454.

[15]Simon H A.Administrative Behavior∶A Study of Decision-makingProcessesinAdministrativeOrganization. Administrative Science Quarterly,1957,2(2)∶184-185.

[16]Seo M G,Goldfarb B,Barrett L F.Affect and the Framing Effect Within Individuals Over Time∶Risk Taking in a Dynamic Investment Simulation.Academy of Management Journal,2010,53(2)∶411-431.

[17]Cacioppo J T,Gardner W L,Berntson G G.The Affect System Has Parallel and Integrative Processing Components. JournalofPersonality&SocialPsychology,1999,76(5)∶839-855.

[18]Puri M,Robinson D T.Optimism and economic choice .Journal of Financial Economics,2005,86(1)∶71-99.

[19]Billett M T,Qian Y.Are Overconfident Managers Born or Made?Evidence of Self-Attribution Bias from Frequent Acquirers.Social Science Electronic Publishing,2005,54(6)∶1037-1051.

[20]Aktas N,Bodt E D,Roll R.Learning,Hubris and Corporate Serial Acquisitions.SsrnElectronic Journal,2009,15 (5)∶543-561.

(编辑 朱珊珊)