产能过剩行业债券融资问题研究

2017-01-24范楷范桦

范楷+范桦

摘要:当前,经济景气度不佳,产能过剩行业企业不仅经营境遇不佳,也面临融资难题。文章从钢铁企业在银行间市场发行债务融资工具的情况出发,研究该类企业债券发行的特点、困难原因,并提出相应的对策以期帮助产能过剩行业企业渡过难关。

关键词:产能过剩;非金融企业债务融资工具;发行利率;信用风险

随着目前我国经济增长下行压力的增加以及产业结构调整的加速,受长期粗放式经济发展方式导致供需结构脱节、经济体制不健全、投融资体制改革不彻底以及地方GDP主义驱动等多重因素的影响,我国玻璃、钢铁、水泥、光伏等行业产能过剩的现象更为突出,而处于这些行业的企业所面临的经营压力和融资压力也与日俱增。近年来,受益于多种经济政策的影响,我国企业通过债券融资的规模快速增长,但今年以来产能过剩行业债券发行难度明显增加,企业融资压力过大,严重影响了财务安排和经营情况。

产能过剩是指在计划期内,企业参与生产的全部固定资产,在既定的组织技术条件下,所能生产的产品数量,或者能够处理的原材料数量超出市场消费能力。基于此概念以及对市场上各行业产能利用率实际情况的分析,我国目前将煤化工、多晶硅、风电制造、平行玻璃、钢铁、水泥等六大行业列入产能过剩行业。

非金融企业债务融资工具,简称债务融资工具,是指具有法人资格的非金融企业在银行间债券市场发行的,约定在一定期限内还本付息的有价证券。债务融资工具由银行间市场交易商协会管理,是当前我国信用债市场份额最大的产品。2016年1月~8月,债务融资工具发行规模占我国信用债市场发行规模的69.67%①。

钢铁行业是我国当前产能过剩行业的典型,2015年以来,在外需不振、产能过剩和房地产市场调整等因素的影响下,下游行业的用钢需求不足,钢铁材料价格加速下滑,钢铁行业面临的政策压力和资金压力逐步加大,融资需求也更加旺盛。而债务融资工具是当前我国信用债市场最具代表性的产品,融资门槛较低,程序环节较为简单,资金成本相对较低,有利于满足企业灵活性的融资需求,对企业的发展壮大、稳定经营起着非常重要的作用。因此通过研究钢铁行业债务融资工具的发行情况可以起到窥一斑见全豹的作用。

一、 钢铁企业债务融资工具发行情况简介

2016年1月至8月,债务融资工具总共发行3 005只,规模达36 157.77亿;期限从7天至10年不等;超短期融资券(期限小于1年)只数占比44.59%、规模占比53.67%均为最高。发行规模从500万至200亿不等,评级分布横跨A+至AAA评级。

其中,共有18家钢铁企业发行60只债务融资工具,规模达1 354亿元。期限从180天至5年不等,超短期融资券(期限小于1年)只数占比58.33%、规模占比52.73%均为最高。发行规模从6亿至60亿不等,评级为AA、AA+和AAA评级,其中AA评级债券仅有一只,为270天的16新余钢铁SCP001。

二、 钢铁企业债务融资工具发行特点

从钢铁企业债务融资工具的发行情况可以看出,2016年前8个月钢铁企业债券发行困难,钢铁企业通过债券市场融资的难度非常大,可以通过以下五个维度看出。

1. 从发行规模上看,发行只数少,规模低。2016年前8个月,钢铁企业仅发行债务融资工具60只,额度1 354亿,占债务融资工具总发行只数的2.00%,总规模的3.74%。从实际情况看,并非钢铁企业缺乏债券融资需求,恰恰相反,企业债券融资需求极为旺盛,但考虑到此类企业负担过重,政府去产能力度的加大,市场机构需求清淡,债券发行困难。

2. 从发行主体看,2016年1月~8月通过发行债务融资工具成功融资的18家钢铁企业均为龙头企业,评级较高。其中AAA评级企业发行44只债券,AA+评级企业共发行15只债券,AA评级企业共发行1只债券。此类主体一般资产质量良好,财务结构稳健,融资渠道较为顺畅,此外,随着加快对不符合产业政策的中小型企业的淘汰,有助于缓解这部分企业的销售压力,增强其盈利能力。

3. 从发行期限上看,钢铁行业发行短期债券的占比远高于长期债券,更示出长期限债券发行更为困难。2016年1月~8月,所有债务融资工具的平均期限1.94年;而钢铁企业只有1.40年。在2016年1月~8月发行的所有钢铁企业债券中短于1年期限的有35只,额度714亿元;1年期限的有12只,额度330亿元;3年期限的有9只,240亿;5年期债券有4只,70亿,而且均为附投资人回售权含权产品。2016年1月~8月,所有债券融资工具中短期融资券和超短期融资券合计只数占比为61.89%,规模占比为66.24%;在钢铁行业中,这两项数据分别为78.33%、77.10%,均显著高于平均。

4. 从发行利率上看,钢铁企业债券利率普遍高于同评级同期限的其他行业债券。以同等评级和期限的中债中短期票据到期收益率(以下简称为可比收益率)作为参考值,详细情况如下:

AA评级债券1只,期限270天,高于可比收益率1.942 1%。

AA+评级债券15只,期限180天的债券2只,最大为高于可比收益率1.955 9%、最小为高于可比收益率1.947 9%,均值为高于可比收益率1.951 9%;期限270天的债券9只,最大为高于可比收益率3.547 3%、最小为低于可比收益率0.100 7%,均值为高于可比收益率1.430 4%;期限1年的债券3只,最大为高于可比收益率2.575 8%、最小为高于可比收益率0.097 2%,均值为高于可比收益率0.934 8%;期限3年的债券1只,高于可比收益率3.201 5%。

AAA评级债券44只,期限180天的债券1只,高于可比收益率0.891 6%;期限270天的债券22只,最大为高于可比收益率2.585 7%、最小为高于可比收益率0.255 1%,均值为高于可比收益率1.138 0%;期限1年的债券9只,最大为高于可比收益率1.260 1%、最小为高于可比收益率0.405 4%,均值为高于可比收益率0.771 1%;期限3年的债券8只,最大为高于可比收益率2.025 4%、最小为高于可比收益率0.164 1%,均值为高于可比收益率1.454 6%;期限5年的债券4只,最大为高于可比收益率1.243 5%、最小为高于可比收益率0.672 5%,均值为高于可比收益率0.955 1%。

除了宝钢集团及其子公司宝钢金融发行的债券与可比收益率差距较小以外,其他钢铁企业发行的债券票面利率较同等评级和期限的中债中短期票据到期收益率均有较大幅度的溢价,从另一个方面显示出发行难度。

从债券定价影响因素分析,钢铁企业债券信用风险较高、流动性相对不足,因此需要一定的信用风险溢价和流动性风险补偿。

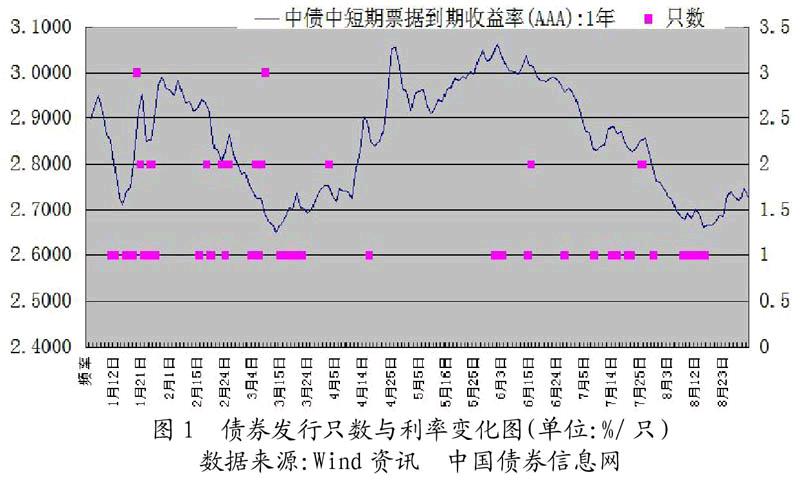

5. 从发行频率上看,发行不均匀,利率下行时,发行只数较多。分月份而言,1月15只,2月9只,3月14只,4月3只,5月无发行,6月5只,7月4只,8月10只,详情见图1。

由于钢铁行业发行债券主要期限为1年以内的品种,且多为AAA评级,因此选取1年AAA评级中债中短期票据到期收益率曲线作为参考值。从图1可以看出,钢铁行业债券在利率下行时的发行频率明显高于利率上行时期,可以认为钢铁行业在利率下行时的发行成功率更高一些。主要原因有二,其一是因为利率快速下行时,交易型机构活跃,此类投资人更重视债券的短期获利机会,并非以持有到期为目的,因此对信用风险的担忧有所减轻;其二是投资人成本压力导致在利率快速下行时偏向配置绝对收益率较高的产品,以覆盖资金成本。

三、 产能过剩行业债券融资难的原因

钢铁企业债券融资的情况在产能过剩行业中并非特例,钢铁企业的债券融资情况极好地展示了当前产能过剩行业面临的债券融资难题,本文认为主要是因为以下原因。

1. 从企业生命周期和融资方式的角度看,债券融资更适于成熟期的企业/行业,而产能过剩行业被市场投资人归类为衰退期。

根据企业生命周期理论,将企业按照发展阶段分为:初创期、成长期、成熟期和衰退期。不同的阶段适合采用的融资方式也有区别。债券融资更适合成熟期的企业,在这个阶段,企业财务及经营各方面平稳,现金流稳定,还本付息的能力较强,因此成为债券投资人最主要的投资对象。而当前产能过剩行业的企业由于面临经营困难,财务状况大幅下滑,还本付息的保障度下降,并购重组的概率增加,属于衰退期。此阶段的企业因其财务经营状态不稳定,净经营性现金流量为负,信用风险大幅增加,利用债券融资的难度增加。

2. 我国当前信用债市场发展不成熟,缺乏必要的信用衍生产品,投资人风格趋同。首先表现在企业信息传导不流畅,投资人与企业之间信息不对称、缺乏信任,投资人对企业个体了解程度不佳,往往对某行业采取全部规避的风险管理政策,导致错杀许多产能过剩行业的优质企业。其次是信用衍生品市场不发达,投资人缺少必要的风险管理工具,无法对冲或分散信用风险,因此只好对产能过剩行业类债券采取回避态度。再次是投资人风格多样化不足,风险偏好趋同,导致对债券的需求无差别,加剧了产能过剩行业债券需求不足的问题。

3. 此类债券本身资质欠佳,缺乏投资价值,不符合多数投资人的投资准入门槛。首先是该类企业经营财务状况欠佳,信用风险高,令许多投资人望而却步。其次是由于该类债券投资人群体狭窄,导致流动性欠佳,进一步加重了投资人的担忧。第三是由于资质欠佳和投资人接受度不高,导致利用该类债券质押式回购融入资金的难度增加,再融资困难进一步推高了此类债券发行难度和发行利率。

四、 相关政策建议

基于对钢铁企业债券融资情况的分析,笔者认为,产能过剩行业通过债券市场融资的难度虽大,但并非完全没有机会,尤其是对于行业内的优质企业,有望以合适的成本利用债券市场进行融资。

首先,目前我国经济整体偏低迷,固定收益类产品需求旺盛,利率持续下行。但投资人负债端的资金成本降低滞后,在当前债券整体绝对收益率偏低的情况下,部分投资人面临较高的投资压力,因此有可能降低风险偏好、追求高收益债券的意愿。因此,从需求角度看,产能过剩行业中的优质企业依然存在债券发行机会。

其次,随着我国债券市场的逐渐成熟,投资人同质化的现象将有所改变,投资人将采用不同的投资策略,因此将产生一批风格较激进、追求高收益、可承担高风险的投资人。此类投资人将更加深入了解企业,当前信息不对称的状况将有所减轻,优质企业的价值将逐渐被债券市场发现。

因此可以从以下方面努力,提高产能过剩行业利用债券市场融资的效率和成功率。

第一,企业应密切关注市场利率变化情况,选择合适发行时机。债券市场利率下行时,出于交易获利及成本压力,投资人对票面利率较高债券的需求增加,是产能过剩行业债券发行较为有利的时机。

第二,改善债券要素,缩短发行期限,降低单只债券发行规模。从前述分析中可知,出于对信用风险的担忧以及对该类企业未来前景不确定性,过剩产能行业中长期限债券发行难度较高,短期限债券有一定需求。此外由于过剩产能行业债券投资人群体较窄,需求量有限,因此缩小发行规模有利于发行成功。缩短债券期限和缩小发行规模既有利于提高发行成功率,也利于降低票面利率。只是如此一来,资金流动性压力较大,对企业资金管理能力是一种考验。

第三,过剩产能行业应努力消除信息不对称,提高投资者信心。企业可以赴投资人路演,邀请投资人赴企业调研,从而增强信息透明度,消除投资人无谓的担忧情绪,降低信息不对称。另一方面,企业可以创新担保条款,引入担保措施以增强投资人信心。比如企业可以引入银行承兑汇票池担保条款,发行人将自己的承兑汇票抵押给主承销监管,以此保证债券本息的如期兑付。

第四,各方应共同努力推进债券市场的发展。一方面,成熟债券市场的投资人种类多样、风格各异,对收益率的要求、对债券的准入等方面迥异。成熟的债券市场将包含一批风险承受能力高的投资者,对过剩产能行业债券的需求将大大提高。另一方面,努力推动信用衍生品市场快速发展。发达的信用衍生品市场,丰富的信用衍生品产品可以分散对冲信用风险,给予投资人更多选择和灵活性,可以有力地推动高风险债券的发行。

注释:

①数据根据WIND资讯相关数据计算而得,下同。

参考文献:

[1] 高强,邹恒甫.企业债券与公司债券的信息有效性实证研究[J].金融研究,2010,(7).

[2] 周宏,林晚发,李国平,王海妹.信息不对称与企业债券信用风险估价——基于2008-2011年中国企业债券数据[J].会计研究,2012,(12).

[3] 王一鸣,李剑锋.我国债券市场收益率曲线影响因素的实证分析[J].金融研究,2005,(1).

作者简介:范楷(1985-),男,汉族,山东省阳谷县人,中国人民大学财政金融学院经济学博士生,研究方向为债券、财政税收、扶贫、金融;范桦(1990-),女,汉族,黑龙江省鸡西市人,华融证券股份有限公司投资银行创新业务部交易员,研究方向为债券、金融、会计。