股权集中度与公司绩效关系的实证研究

2017-01-07宁日

宁日

【摘要】本文选取在创业板上市的制造业公司,剔除净资产收益率为负和数据披露不全的公司,同时为消除上市初期的不稳定因素影响,选取2013年年末的数据进行分析,将被解释变量设定为公司净资产收益率ROE,将解释变量和控制变量分别设定为第一大股东持股比例和所拥有的无形资产规模,对样本数据进行描述性统计分析和最小二乘回归分析,构建模型ROE=β1β2R1+β3IASSET+£。得出股权集中程度与公司业绩呈正相关关系的结论,并在此基础上提出政策建议。

【关键词】股权集中度公司绩效创业板

一、引言

公司绩效主要反映公司的盈利状况,利润的产生是增加所有者权益的主要方式,故公司绩效与提升企业价值有密切关系。为此,对公司绩效的影响因素展开的研究成为热点,不同的研究运用不同的理论或实证方法得出了完全不同的结论。而其中,股权集中度与公司绩效的关系更是成为研究的争论焦点之一,股权集中度反映利益关系和治理结构,在两权分离的模式中,高股权集中度能够缓解搭便车现象和代理问题,提高监管效率,同时也会带来大股东利益侵占等问题,对公众监督作用产生阻碍。可见,股权集中化对公司绩效既有正面推动作用,也会带来负面影响。对于二者之间的关系,目前的研究形式和最终结果多种多样,为了探究二者之间究竟是否存在联系以及存在怎样的关系,本文通过分析在创业板上市的制造业公司数据,利用ols模型分析法,对其股权集中度与公司绩效的关系进行分析,以期通过数据的分析揭示我国上市公司股权集中化程度及其与公司业绩间的关系,为公司治理提供一些参考。

二、文献综述

(一)国外文献

国外学者对二者关系的研究开始得较早,Berle和Means认为因为高股权集中度能够减少股东与经营者的利益冲突,提升股东的监管效率,所以二者之间存在正相关关系,持同样观点的还有Orossman和Hart,他们认为股权结构集中化能够缓解“搭便车”这一问题。Shleifer和Vishny发现股权集中度高的公司,股东与管理层利益一致性较强,从而能够提高监管的效率和效果。随后,Thom-sen和Pedersen以及Myeong-Hyeon Cho分别对大量欧洲公司和500强制造业公司进行实证分析,得出股权的集中度与公司绩效的正相关关系。另外一部分学者持不同观点。Mc Connell通过分析上市公司数据得出了与以前研究完全不同的结论,他认为股权集中度与公司业绩间的关系并不简单的为正相关和负相关关系,他们二者之间表现为一种非线性的关系。Holderness和Sheehan认为股权集中度与公司绩效间不存在显著的相关关系。

(二)国内文献

国内学者对二者关系的观点与国外学者的研究结论大致相同,不同的是,我国学者在现有分析的基础上,还提出了倒u型曲线关系的观点,即二者间的影响作用表现为先促进后抑制的作用,其图形呈现倒u型的特征。张红军属于正相关理论派,其研究结论指出企业价值与前5大股东股份比例正相关。陈小悦和徐晓东认为公司绩效受到持股比例最高的股东的具体持股比例的影响,这种影响表现为正向影响。而赞成二者间负相关的学者也不在少数,其中,高明华、杨静认为股权分散较有利于绩效提升,相反,集中则不利于企业的发展,这种负向影响随着股东数量的扩大而逐渐降低。朱武祥、宋勇则认为二者不相关。以上观点与国外学者的研究相似度较高,但在此基础上进行了一定的创新,结合我国具体情况,有了一些新的发现:股权集中度与公司绩效间呈倒u型关系的观点,即随着股权集中度的提高,公司绩效显著提升,当股权集中度达到一定程度后,这种正向影响快速降低并最终转为负面影响。

从以上对现有文献和研究的梳理中可以看出,股权集中度对业绩的影响效果尚不明确,随着我国实际情况的改变,二者的关系也会发生一定的改变,为此,本文通过对创业板大数据进行分析对二者关系进行研究,以期揭示目前二者的相互作用情况。

三、研究设计

(一)研究假设

创业板于2009年开市,截止到2013年末,启动不足5年时间。创业板设立的初衷是为高新技术企业提供更便捷的融资渠道和更多的资金支持,从而促进行业创新。相比于中小板,创业板设立时间短,在创业板上市的公司多处于成立初期或快速发展期,具有规模相对较小、风险大的特点。因此,相对于步入成熟期的公司,创业板上市公司的股东较为分散,中小股东占比相对较大,股权集中度较低。从理论上分析,高股权集中度会产生股东消极投票、与管理层勾结危害公司和公众利益的行为。因此,对于股权集中度较高的中小板上市公司,进一步提高股权集中度可能带来较大的负面影响,但对于股权本身就较为分散的创业板上市公司,适当的股权集中化能够缓解代理问题,大股东掌握绝对控股权后,能够更有效监督管理层行为,使得股东与管理者利益更有可能趋于一致。

基于以上理论,提出假设:我国创业板制造业上市公司股权集中度与公司绩效存在正相关关系。

(二)样本选取与数据来源

为了避免上市时间较短的公司存在业绩的大幅波动性,本文以2013年为研究窗口,将研究样本定为2013年12月31日前创业板上市的制造业上市公司,并依照以下原则进行筛选:剔除净利润为负的公司;剔除数据披露不全的公司。最后得到249家公司作为观测样本,样本观测值的数据均来自CSMAR数据库,本文中对数据的处理和检验采用stata12.0软件进行。

(三)变量选择和模型建立

1.被解释变量。根据本文的研究对象,被解释变量应当为公司绩效的衡量指标。由于公司绩效主要取决于盈利状况,因此,选取净资产收益率(ROE)作为被解释变量。

2.解释变量。股权集中度的衡量指标很多,通常包括股东(前1~5或者10)的持股比例,本文选择第一大股东的持股比例(r1)作为解释变量。

3.控制变量。在创业板上市的公司多属于高新技术产业,具有风险大,资产基数小,无形资产占比高等特点,其中无形资产规模对公司盈利具有较强的影响力,因此,对于本文研究对象,除了股权结构,业绩的影响因素主要为无形资产的规模。故本文在考虑上述因素的基础上,用公司无形资产总额(IASSET)作为控制变量,进行实证研究。

4.模型建立

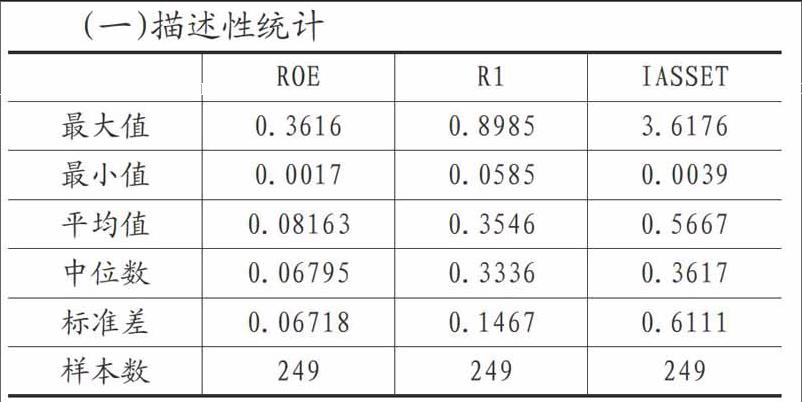

在对创业板上市公司的特点进行初步分析的基础上,建立以下模型:表的统计分析结果可以看出,创业板上市的各制造业企业的经营效益、第一大股东持股比例和所拥有无形资产规模均有较大差别,特别是第一大股东的持股比例和无形资产规模大小,r1最大值为89.85%,表明持股比例非常高,大股东占有了公司绝大部分的股份和话语权,而最小值仅为5.85%,小于最大值的十分之一,而平均值为35.46%,表明创业板上市公司的第一大股东持股具有一定的话语权,但并不拥有控制地位,同时r1的标准差较大,反映出不同企业的股权结构具有较大的差别,整个创业板中没有形成较为合理的持股比例模式。

(二)回归分析

ROE=0.0556+0.0924R1-0.0118IASSET+£

(5.16)(3.55)(-1.90)

运用statal2.0软件对被解释变量、解释变量和控制变量进行最小二乘回归,结果如上。从回归结果可以看出,R1的系数为0.0924,且该系数通过了显著性水平为0.01的t检验,表明ROE与r1呈正相关关系,从而证明我国创业板上市公司绩效与股权集中度呈正相关关系,适当提高股权集中度,增加大股东投资能够促进企业业绩的提升。结合描述性统计分析的结果,我国创业板制造业上市公司的股权集中程度一般,投资者中大部分是中小投资者的零散投资,这种筹资结构使得创业板制造业上市公司的风险进一步增强,不利于公司的稳健发展,适当提高股权集中度,能够减少代理成本,对于刚刚起步且风险较大的公司来说,股权集中化能够缩减管理成本,增强抗风险能力,对于企业发展至关重要。另一方面,在对数据进行分析时发现,控制变量IASSET的系数为负,说明我国创业板上市公司的无形资产质量不高,对企业绩效的贡献不理想。

五、结论和建议

(一)结论

本文通过对在创业板上市的制造业公司数据进行分析,剔除了亏损的和数据不全的公司后,对249个样本利用ols进行回归分析,分析结果表明我国创业板制造业上市公司股权结构与公司绩效相关,且这种相关性体现为一种正向的促进作用。公司绩效的提升与公司治理结构息息相关,两权分离形成的代理问题是造成公司治理问题的根源,如何减少代理成本,如何更好地实施监管,是我国上市公司均需探索和解决的问题。实证分析的结果表明,创业板上市公司的股权集中化能够为企业绩效带来正向效应,提高股权集中度能够更好地将股东和管理层的利益统一起来,增加监管效率,减少监管成本,降低公司的风险系数。同时,在实证分析的过程中发现,创业板上市公司的无形资产对公司绩效贡献度较差。创业板上市公司的无形资产是公司发展的生命之源,正是作为创新和科技的无形资产支撑了这类创新企业的前景和发展,然而从目前的数据分析来看,创业板上市公司的无形资产质量较差,并不能支撑起这类公司的盈利和发展,这与我国设立创业板的初衷相违背。

(二)政策建议

1.适当增加股权集中度

从以上分析中可以得出,我国创业板制造业上市公司股权集中度不高,这种较低程度的股权集中度对公司业绩产生负面影响,对于创业板整体发展不利。由此可见,我国创业板上市公司股权结构尚不合理,散户比重过大、大股东持股比例不多制约着公司的盈利和未来发展。部分学者认为增加股权集中度会产生大股东利益侵占问题,当大股东拥有绝对话语权时,其可能为了自身利益而损害中小股东的权益。对于大部分已进入成熟期且风险相对较小的中小板上市公司来说,其股权集中程度本身较高,且这种过高程度的集中已经显现出一定的负面效应,若进一步集中化很可能产生更坏的结果。但相对来说,创业板上市公司刚刚起步,大股东的投资额并不多,中小散户的流动性投资支撑着行业的发展,对于这些企业,适当增加大股东的持股比例,能够有效减少代理成本,减轻监管的负担,从而更好地推动公司业绩的增长。

还有部分学者认为,股权的集中化会降低公众对公司的监管力度,中小股东没有话语权,获取信息的成本大,无法对企业实施有效的外部监管。虽然,股权的集中化会在一定程度上削弱中小股东在公司监管中的地位,但是,增加股权集中程度能够使公司的内部监管变得更有效率且成本更低。相对于外部利益相关者,公司内部监管机构能够获取的信息更多,监管的成本更低,通过增加股权集中度能够极大优化内部监管的质量,相较于外部监管,能够为企业绩效提升和未来发展提供更大和更有力的支持。针对于我国创业板上市公司股权集中度相对不高的情况来说,提升集中度带来的正面影响远超其负面影响,只有适当增加股权集中度、优化相关的结构才能更好地促进公司未来发展。为了提升公司业绩和更好地维护资本市场秩序,上市公司应当积极调整股权结构,对于股权集中度严重偏离行业平均水平的公司,应当适当提升大股东的持股水平,使股权集中化,从而有效降低代理成本,缓解搭便车问题。

2.提升无形资产质量

由于创业板的特殊性,在该板块上市的公司均为创新型企业,其存在的意义和发展的动力就是其拥有和不断创造的新科技,这些创新能力主要体现在公司无形资产的规模和质量上。相比于传统制造业,无形资产对于创业板制造业上市公司至关重要,它是整个板块发展的基础和支柱。高质量的无形资产能够带来公司的快速创新和飞速发展,从而带动我国经济的整体进步。但从以上实证分析所建立的模型中,通过最小二乘回归发现无形资产对公司绩效贡献水平较差,虽然从数量上看,创业板上市公司所拥有的无形资产规模较大,但由于本身质量较差,导致其无法对公司绩效产生积极影响,同时公司还需要花费大量的成本对这些质量低下的无形资产进行进一步的开发和日常维护,因此,无形资产规模对公司绩效才表现出负面影响。无形资产是创业板上市公司的生命之源,应当在注重扩大无形资产数量的同时,更加注重研发的质量,适当剥离质量低下、无法为企业创造价值的无形资产,稳步提升开发创新能力,让更多高质量的无形资产推动公司绩效的提升和持续的发展。