论中国对外直接投资的决定因素

2017-01-07冯燕妮

冯燕妮

(太原师范学院 经济系, 山西 太原 030619)

论中国对外直接投资的决定因素

冯燕妮

(太原师范学院 经济系, 山西 太原 030619)

近年来中国对外直接投资增长迅速, 有其自身的地区分布特点。 但学术界从实证角度研究中国对外直接投资决定因素的文章并不多, 本文主要根据理论文献提出假设, 收集了从2003年到2013年我国在15个发达国家和18个发展中国家的对外直接投资数据, 建立面板数据模型, 通过对7个因素进行回归模型验证, 得出结论: 中国对外直接投资与东道国的国内生产总值、 居民消费价格指数、 开放性和货币贬值有显著的正相关关系。

中国对外直接投资; 国内生产总值; 居民消费价格指数

1 提出假设

1.1 市场寻求动机

根据邓宁的折衷范式理论, 东道国的市场规模是跨国公司对外投资所应具备的区位优势之一。 由于经济规模效应和较低的边际生产成本, 跨国公司可以从广阔的市场中获得利润。 许多其他文献也表明: 市场规模和对外直接投资之间存在着一种正相关关系。 在重力回归方程的分析下, 对于中国对外直接投资者来说, 保持或扩大出口市场是最重要的目标。 Kolsta和Wiig[1]通过对2003年至2006年的142个国家的实证分析中发现,中国跨国公司被拥有广阔市场的国家所吸引。 同时可以注意到,许多实证研究使用东道国的国内生产总值(以下简称GDP)表示市场规模(如Buckley et al., 2007[2])。 因此, 笔者提出以下假设:

假设 1 东道国的GDP与中国对外直接投资呈正相关。

1.2 自然资源寻求动机

邓宁的折衷范式理论提出, 对外直接投资有利于跨国公司更方便地获取资源, 寻求资源是对外直接投资的重要目标之一。 中国也不例外, 由于国内资源稀缺及获得成本高, 许多跨国公司倾向于投资原材料丰富的国家。 这一趋势似乎在金融危机后更加明显。 在2007年的金融危机, 主要发达国家和发展中国家的经济增长停滞不前, 生产和消费需求的下降导致这些国家对原材料和能源的需求减少, 从而降低了国际市场上石油、 天然气和其他能源产品的价格。 除此之外, 美元的贬值和中国全球能源战略这一因素也在推动着中国大型能源企业对外进行海外并购。 例如, 中海油、 中石油和中石化在2009年短短的上半年内就成功进行了六次海外并购。

这里笔者用初级能源生产力这一指标代表东道国的资源水平, 并假设如下:

假设 2 东道国的初级能源生产力与中国的对外直接投资呈正相关关系。

1.3 汇率水平

当本国货币升值时, 相应地东道国货币贬值, 本国可以以较低的价格在东道国购买资产, 其初始投资成本也相应降低, 这会导致更多的外国直接投资流入东道国。 此外, 东道国子公司产品价格的降低也将促进出口, 这可以造福本国的母公司。 许多文献也支持这个想法。 在Feenstra[3]中表示东道国货币贬值和FDI存在正相关关系。 Duanmu and Guney[4]也表示汇率是中国商人进行对外直接投资的决定因素之一。

因此, 笔者提出假设如下:

假设 3 东道国货币的贬值与中国外商直接投资呈正相关。

1.4 通货膨胀水平

通货膨胀水平体现了东道国的宏观经济的稳定性, 通货膨胀水平越高说明东道国的经济形势越不稳定。 巴克利[2]等认为一个不稳定的经济环境使得跨国公司难以固定价格、 估计预期收入、 制定发展战略。 因此, 笔者可以假设通货膨胀和中国的对外直接投资间存在负相关关系。 在这里, 笔者选择消费物价指数作为衡量通胀水平的指标, 然后假设如下:

假设 4 中国对外直接投资与东道国的消费物价指数之间存在着负相关关系。

1.5 东道国的开放程度

东道国的开放程度对吸引外资有很大的影响。 如果东道国对跨国公司的投资活动管理复杂或僵化, 很可能会阻碍外国投资者的投资。 伯纳德和瓦格纳[5]利用贸易依存度指数作为东道国开放性的代表, 他们认为高贸易依存度指数表明东道国的高度开放性, 在这种方式下, 国内企业有更多的机会了解东道国的市场需求和当地的情况。 因此, 他们可以克服语言和法律的差异, 进行更多的外国投资。 因此, 笔者假设如下:

假设 5 东道国开放性与中国对外直接投资之间存在正相关关系。

2 实证分析

2.1 数据的选择

从2003年开始, 我国才以国际货币基金组织的标准公布中国对外直接投资数据。 因此, 本文收集了从2003年至2013年我国在33个国家的对外直接投资数据。 笔者选择的33个国家是基于以下规则: 首先是数据的可用性。 虽然中国的对外直接投资分布在178个国家, 但在某些年里在一些国家的数据是缺乏的, 如荷兰。 除此之外, 本文排除了避税港和离岸金融中心, 如英属维京群岛, 因为投资到这些地方的资金可能会被转移到其他地方; 然后考虑样本的代表性。 本文样本的33个国家包括主要发达国家和发展中国家, 来自亚洲、 欧洲、 美国、 非洲和大洋洲。 其中有15个发达国家和18个发展中国家(14个来自亚洲, 8个来自欧洲, 2个来自美国, 5个来自大洋洲, 4个来自非洲)。 总之, 本文选取了从2003年至2013年, 33个国家的面板数据, 建立样本集进行研究。

2.2 模型设定

为了验证上一章节的假设, 笔者建立了一个面板数据模型, 以具体研究中国对外直接投资的区位决定因素。 方程1:

lnFDI=α+β1lnGDP+β2GGDP+β3PGDP+β4lnEXCH+β5lnENERGY+β6OPEN+β7CPI+μ.

在这个模型中,α是方程的截距,μ是随机误差项,β1~β5都是独立变量的回归系数。 因变量FDIi,t(百万美元)代表在第t年从中国流入第i个东道国的对外直接投资。 至于自变量, 为了保证统计的统一性和完整性, 笔者尝试从同一来源搜集数据。 在模型中, 所有自变量数据都是从世界银行提供的世界发展指标(WDI)数据库中获取的。

在模型中, lnGDP是东道国国内生产总值的自然对数, GDP表示东道国能提供的绝对市场规模。 考虑到资源寻求动机, 笔者采用变量lnENERGY, 它表示东道国初级能源生产力。 此外, 变量lnEXCH表示汇率的自然对数。 它采用33个东道国的官方汇率, 即当地货币相对于美元的年度平均汇率。

变量CPI表示消费物价指数。 根据世界银行的定义(世界银行, 2013), 消费者物价指数反映通胀率水平, 反映在一定时期内消费者购买商品或服务的价格变化趋势和波动幅度。 一般来说, 它指商品价格的年增长率。 OPEN表示外贸依存度, 即进出口总额占该国国内生产总值的大小。

除了GGDP、 OPEN和CPI这3个变量本身是以百分比形式存在的变量, 模型中所涉及的其他变量都是自然对数形式。 原因如下: 首先, 对数形式能使引力方程线性化; 它也可以减少异常的数据, 还可以避免异方差现象; 再次, 减少了独立变量和相关变量的大小, 特别是在比率变量和大的宏观指标(如国内生产总值)并存的情况下。 在这种情况下, 变量系数就衡量了因变量FDI相对于各个自变量的弹性, 即自变量变化百分之一会引起因变量变化的百分比。 例如,μ1是用来衡量对外直接投资相对于国内生产总值(GDP)的弹性。

2.3 研究方法

为了确保假设结果的有效性, 本文必须使用单位根检验对面板数据的平滑度进行测试, 即用最小二乘回归估计和F检验法检验变量。 在此基础上可知, 每一组数据都是平稳的, 可以直接进行面板数据回归。 同时, 据F检验可知, 建立混合回归模型是无效假设, 而建立变截距回归模型更为合理。 最后, 笔者通过Hausman检验来选择随机效应还是固定效应。 Hausman统计量的结果为54.92, 对应的P值为零, 所以笔者拒绝原假设, 得到正确的方法是固定效应。

2.3.1 描述性统计

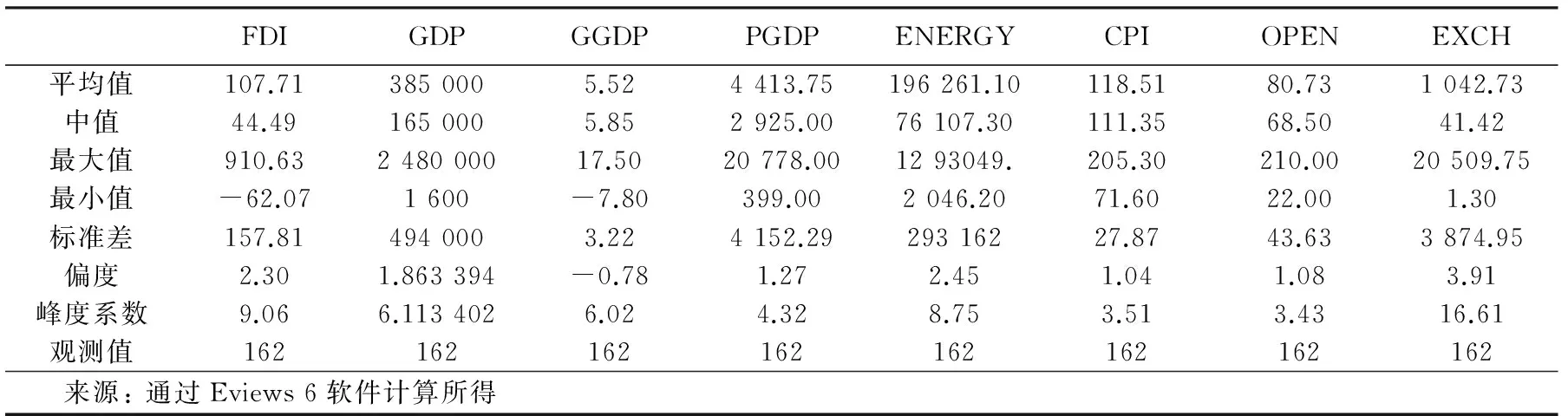

全体样本的描述性统计结果如表 1 所示。

表 1 全体样本的描述性统计

从表 1 可知, 样本中33个东道主国家在国内生产总值、 经济增长、 汇率、 能源和开放程度等方面存在很大的不同。 这表明, 中国的对外直接投资进入了一个全面的发展阶段, 不仅在发展中国家投资, 而且在发达国家投资。 这种多元化的对外直接投资结构也反映了中国进行国际经济合作的多重目标, 如以自然资源为导向、 以市场为导向和以生产为导向等。

具体来讲, 33个东道国的国内生产总值的差异最为明显, 最高者为150千亿美元, 最低者为16亿美元。 此外, 通过观察个体样本最大和最小的GDP增长率和人均国内生产总值可知, 不同的国家在经济水平和经济发展速度之间存在很大的差距, 这是由于样本中包括发达国家和发展中国家。 另外, 由于每个国家的地理位置不同, 东道国在能源生产(ENERGY)上也不同。 此外, 消费物价指数(CPI)的平均值是113, 这表明样本国家整体表现为温和的通货膨胀。

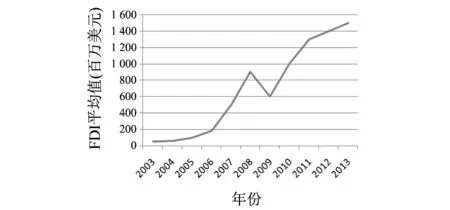

对于因变量FDI, 中国平均的FDI从2003年至2013年约为7.6亿美元, 这表明中国的对外直接投资经过30年改革已经初步形成了一定的规模。 对外直接投资的最大值为38 640亿, 最小值为-72 168万。 这说明中国对外直接投资在不同年份和不同东道国存在明显的不同。 为了进一步分析我国对外直接投资在过去11年中的发展趋势, 笔者计算了11年的平均对外直接投资并且对其进行了比较研究(详见图 1)。

从图1可以看出, 中国的对外直接投资稳步增长, 在2007年和2008年之间的涨幅最大, 大约为134.76%。 但是, 它在2008年和2009年间略有轻微下降, 2009年之后, 对外投资的增长率明显低于2008年之前。 这可能是由于金融危机带来的负面影响, 这需要进一步的研究。

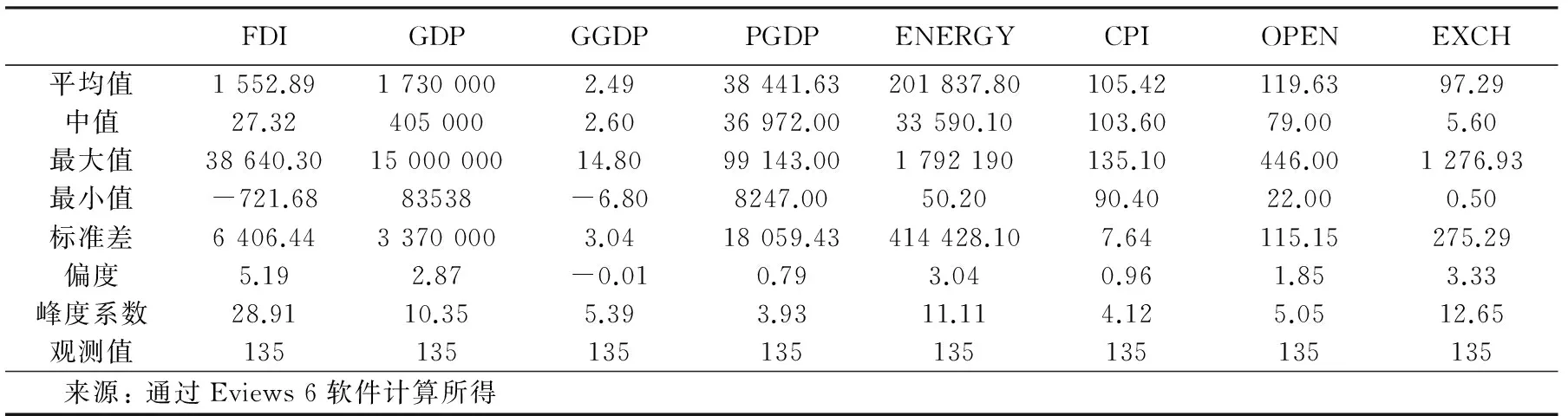

由于样本包含了发达国家和发展中国家, 接下来笔者将对发达国家和发展中国家进行比较分析: 整个样本可分为两组, 一个组是15个发达国家, 另一个组是18个发展中国家。 尽管两组国家在直接投资上都有显著增长, 但发达国家的年平均增长率为107.68%, 远远高于发展中国家的年平均增长率, 这表明中国的对外直接投资不是完全的自然资源导向型。 两个子样本其他方面的比较如表 2 和表 3 所示。

数据来源: 根据中华人民共和国商务部2013年中国对外直接投资统计公报计算所得图 1 2003年至2013年外国直接投资的平均值(百万美元)

表 2 发展中国家的描述性统计

表 3 发达国家的描述性统计

据表 2 和表 3 可知, 中国在发达国家和非发达国家的直接投资有明显的差异。 此外, 基于中国对外直接投资统计公报, 我们可以计算出在金融危机爆发前(2003年~2006年), 我国在发展中国家每年平均投资为9 207万美元, 明显高于发达国家的6 830万美元。 然而, 金融危机爆发后(2007年~2013年), 我国在发达国家的平均直接投资超过了发展中国家。 由此可见, 虽然在金融危机后中国在发达国家和发展中国家的对外投资都有所增长, 但在发达国家的直接投资增长更快。

与其他变量相比, 本文得出以下结论: 第一, 发展中国家的年平均GDP增长率为5.52%, 而发达国家仅为2.49%, 这说明在这一时期, 发展中国家的经济增长速度要比发达国家快得多。 第二, 发展中国家的年平均实际汇率为1 042, 方差较大; 而发达国家的年平均实际汇率为97, 方差较小。 也就是说, 发展中国家的币值没有发达国家的货币价值稳定。 随着发展中国家的经济发展, 发展中国家的货币比发达国家升值慢。 第三, 发展中国家和发达国家在能源和开放度方面无显著差异。 在日益一体化的全球经济中, 无论是发达国家还是发展中国家, 各国必须依靠全球市场才能得到一个很好的经济发展。 第四, 发达国家和发展中国家的消费物价指数存在显著差异, 与发达国家相比, 发展中国家的经济结构问题更为严重, 应对经济冲击的能力弱得多, 因此发展中国家的物价波动幅度大。

2.3.2 对整个样本的回归结果

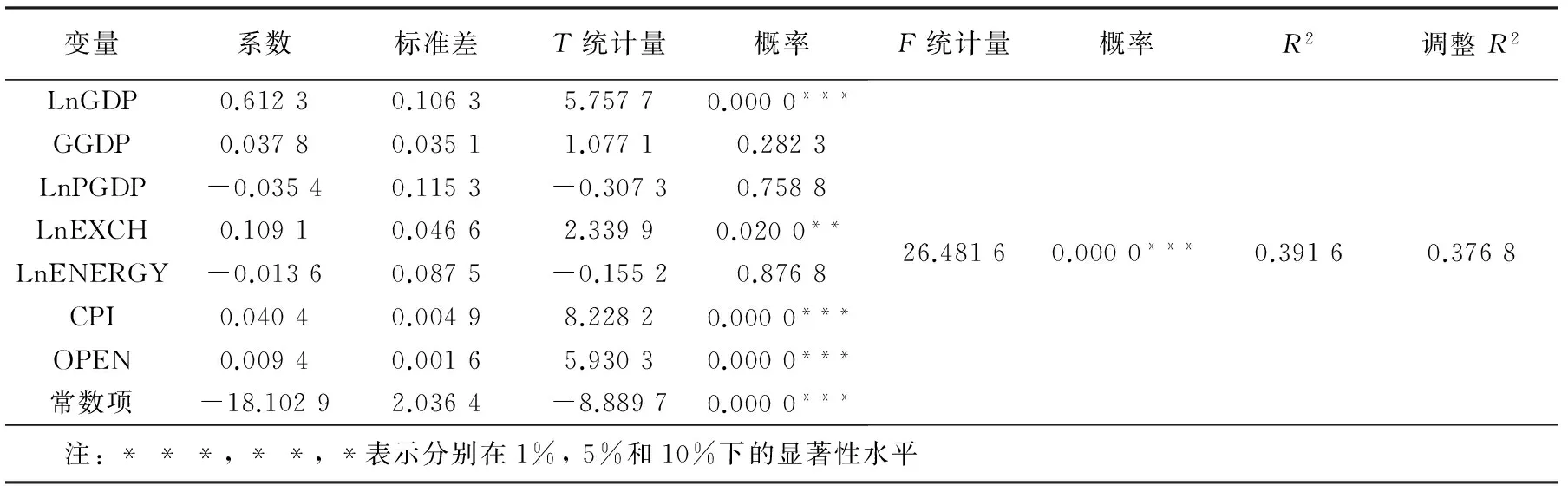

式(1)表示的是七因素(lnGDP、 GGDP lnPGDP, lnENERGY, EXCH, CPI, OPEN)对对外直接投资的影响。 笔者采用横截面加权广义最小二乘法对方程1的估计结果如表 4 所示。

表 4 中国对外直接投资的决定因素

从t统计量和显著性分析可知, 自变量市场规模(LNGDP)、 开放程度(OPEN)和通货膨胀(CPI)都是在1%时显著。 变量汇率(LNEXCH)在5%时显著。 除了CPI, 所有其他变量和预期的符号相同, 也就是说, 东道国的GDP, 开放程度和货币贬值与中国对外投资有正相关关系, 而CPI与中国的对外投资有负相关关系。 此外, 加权调整的R平方值达到0.38, 而未加权的只有0.29。 这表明该模型可以解释影响中国对外直接投资因素的38%。 此外, 从整体的角度来看, 模型的F统计量等于26.4816, 其显著性等于0, 表明整个模型的解释能力较强。

正如预期的那样, 东道国的GDP对中国对外投资有非常显著的正向影响, 其系数为0.612 3, 表明东道国GDP增长1%会带来中国对其直接投资增长0.61%。 这意味着市场寻求是中国对外投资的关键动力。 这个结论支持笔者的假设1。

此外, 如假设5所示, 市场开放程度(OPEN)也得到一个正号。 其系数为0.009 4, 在1%的水平显著, 这表明中国的跨国公司更倾向于在开放程度高的地方投资。 贸易依存度指数每增加1%, 中国的对外直接投资将增长0.009 4%。 然而, 先前的文献表明, 开放程度对FDI的影响并不一致, 它取决于外国直接投资的类型。 Duanmu和Guney[4]指出, 对于垂直的外国直接投资, 跨国公司只在东道国完成某一阶段的生产, 如在东道国专门生产的某些零件, 因此他们更喜欢在支持进出口的开放区域生产。 而水平的对外投资基本不受到东道国的开放程度的影响。 中国FDI很大程度上依赖出口, 属于垂直的对外投资, 所以中国更倾向投资于一个友好和开放的环境。

对于变量EXCH, 正如假设3所示, 笔者发现东道国货币贬值对FDI有积极影响, 它在5%的置信水平显著。 根据实证结果, 东道国的汇率增加1%将导致中国对外投资增加0.11%。 当变量EXCH增加百分之一, 相应的东道国相对于美元和人民币的货币价值也会降低, 这里的汇率指一美元能够换取的东道国货币数量。 中国对外直接投资往往是垂直的, 所以在基本不影响当地子公司利润的情况下, 东道国货币的贬值将减少购买原材料成本, 降低出口价格。

此外, 假设4也是不成立的。 作为变量, CPI也是一个重要因素, 但它产生的影响是积极的。 这表明东道国的CPI每增加1%将导致中国对外直接投资增加0.04%。 这个结果与传统的观点正好相反, 作为东道国宏观经济的稳定指数, 本应该对外国直接投资产生负面影响, 投资者通常更愿意投资于一个稳定的环境。[6]然而, 笔者同Buckley观点一致, 即通货膨胀率和外商直接投资是正向显著关系。 Buckley指出, 能将CPI控制在一定的范围内的国家正经历着经济的迅速增长, 因此能够吸引中国投资者。[2]此外, 中国的跨国公司很少关注东道国的社会是否稳定, 这表明一些中国对外直接投资的目的是为了援助而不是为了获取最大的利益, 这是由中国的特点(如制度因素)决定的。

显然, 中国的对外直接投资对东道国GGDP和lnPGDP不敏感, 这些是不重要的因素。 东道国的经济增长潜力和劳动力成本对中国海外投资没有太多影响。 同时, 中国的对外投资不受能源(ENERGY)影响, 假设2也不成立。 这个结果与Duanmu和Guney[4]一致, 一方面可能因为在本文的样本中只有四个资源丰富的非洲国家, 占的比例很小, 可能会带来结果的误差。 另一方面, 寻找资源的动机很大程度上取决于什么样的行业, 如在采矿等行业的对外投资将会受到东道国能源的影响较大, 然而笔者研究的整体FDI不会受其太大影响。

3 结 语

近年来, 中国对外直接投资的迅速发展已引起世界关注, 笔者重点通过实证研究分析中国对外投资的区位决定因素。

基于现有理论和文献, 笔者选择了33个国家在2003年至2013年11年间中国海外开发的数据进行实证分析, 主要检测7个变量在中国对外直接投资中的重要性及影响。 结论如下: 中国FDI与东道国的GDP、 CPI、 开放性和货币贬值有显著的正相关关系。 然而, 它与GDP的增长率、 人均国内生产总值和东道国的资源丰富程度没有多大联系。 与此同时, 中国和东道国之间的距离也没有对中国的对外直接投资造成影响。 除了上面提到的, 笔者也对发达国家和发展中国家进行了比较, 展示了中国对外直接投资在两种不同类型国家中的决定因素。 对于发达国家, 其国内生产总值(GDP)、 消费者价格指数(CPI)和开放性对中国FDI有积极影响; 其自然资源和汇率对中国外商直接投资有负面影响。 另一方面, 发展中国家的GDP对外商直接投资具有负面影响。 然而, 中国外商直接投资和发展中国家的人均GDP、 自然资源、 消费者价格指数和汇率之间却有正相关关系。

此外, 笔者的研究还存在一定的局限性, 即在笔者的研究期间爆发了金融危机, 这一特殊事件对我国对外直接投资具有一定程度的影响。 因此, 决定因素在金融危机前后是否有所不同, 还有待于笔者接下来进一步的研究。

[1]Kolstad I, Wiig A. What determines Chinese outward FDI[J]. CMI Working Paper, 2009, 6(5): 30-32.

[2]Buckley P J, Clegg L J, Cross A R, et al. Thedeterminants of Chinese outward foreign direct investment[J]. Journal of InternationalBusiness Studies, 2007, 38(4): 499-518.

[3]Feenstra R. Facts and fallacies about foreign direct investment[J]. NBER working paper, 1998, 20(6): 12-16.

[4]Duanmu J L, Guney Y. A panel data analysis of locational determinants of Chinese and Indian outward foreign direct investment[J]. Journal of Asia Business Studies, 2009, 3(2): 1-15.

[5]Bernard A, Wagner J. Export entry and exit by German firms[J]. Review of World Economics, 2001, 137(1): 105-123.

[6]Chen L K, Ma Z. China’s outward foreign direct investment[N]. Paper Presentecl at the Indian Statistical Institute, 2008-12-12(10).

Decisive Factors of China’s Outward Foreign Direct Investment

FENG Yanni

(Dept. of Economics, Taiyuan Normal Univerisity, Taiyuan 030619, China)

In recent years, China’s Outward Foreign Direct Investment(FDI) has increased rapidly and it has its own regional distribution characteristics. However, there arefew empirical researches on the decisive factors of China’s FDI. This paper suggests some hypothesis mainly according to theoretical literature and collects China’s FDI data in 15 developed countries and 18 developing countries from 2003 to 2013 to establish the panel data model. By verifying the 7 factors with the regression model, this paper draws the conclusion that China’s FDI has a significant positive correlation with GDP, CPI, openness and currency devaluation of the host country.

China’s outward foreign direct investment; GDP; CPI

2016-09-16

冯燕妮(1989-), 女, 助教, 硕士, 从事专业: 区域经济学。

F832.6

A

10.3969/j.issn.1673-1646.2016.06.006