利率市场化背景下FTP中的决策优化问题研究

2016-12-26朱贾昂

摘要:文章以利率市场化为背景,探讨了商业银行FTP机制中银行内部关于资产业务的风险管理问题与负债业务的成本管理问题。研究发现,在资产业务中通过合理的资金定价与收益共享契约,可以解决现有的风险分配不均,提高整个系统的盈利能力,另外还发现,银行可以通过同业合作中的业务创新在不降低原利润水平的情况下减小风险的波动程度;针对我国商业银行在负债业务的成本管理过程中存在的问题,本文也给出了优化方法,改进后的系统绩效达到最优。

关键词:利率市场化;FTP;风险管理;成本管理;决策优化

一、 引言

目前,我国商业银行大多已经建立了内部资金转移定价机制(即FTP),并取得良好的效果。通过实践证明,FTP机制是实现全额资金管理模式的有效工具(许一览,2012)。此外,FTP机制的运用范围与调节范围也非常广,Kawano(2005)在其研究中指出FTP的柔性机制可以为所有类型的商业银行所使用;王平和肖军(2012)分析了利率市场化对银行内部资金转移价格机制设计和内部收益率曲线建设的影响;在模式上,吴沭林(2016)则总结了我国商业银行运用FTP的现状,对比分析商业银行对于FTP管理系统运用的现状及不足,探索提出适用于我国当前经济形势的商业银行FTP模式,此外针对FTP模式的研究还有Dimitriu(2010)和Pendse(2012)。针对FTP在商业银行中的应用,现有研究已经非常丰富,但是也存在一些问题,例如我国商业银行资产业务中的风险共担与负债业务中的成本管理两个具体的问题,现有研究较少,且在实践中存在一些问题。因此,本文以上述两个问题为切入点,探讨其在实践过程中决策优化的可行性与具体途径。

二、 背景描述与参数假设

在本文的分析过程中涉及到一些参数,解释如下:rd>0表示存款利率,是关于存款期限的非减函数,现阶段商业银行在制定存款利率时多以存款期限为主要依据,没有与存款额度挂钩,随着利率市场化的完成,市场的竞争加剧,由于大额存款的议价能力较强,根据存款期限与额度制定存款利率是一种市场趋势。rl>0表示贷款利率。贷款利率不但与期限、额度相关,还与风险相关,同时考虑三种因素的贷款利率差别定价是一种未来趋势。针对存款利率与贷款利率的大小关系,我们有以下考虑,虽然在某些特殊情况下有可能出现存款利率高于贷款利率,但本文研究的背景为长周期利率市场均衡化的状态,由于利差是商业银行盈利的一种重要手段,因此设rl>rd。在利率市场化的背景下,差别定价虽然给予了商业银行很多自主定价权,但是,闫肃仙(2009)通过对日本银行业利率市场化背景下的资金定价的经验进行了总结,发现经过长期的价格博弈,利率会回归,最终达到一种均衡态,在此情形下,存贷款利率主要决定因素是市场外生的。这是因为过于激烈竞争对所有竞争者的成本压力都会很大,是一个不可持续的竞争状态。在本文中,为了更好的聚焦研究问题,我们认为存款利率与贷款利率均是由市场决定的,是一种经过长期市场竞争达到均衡状态的外生变量。此外,ri>0表示同业拆借利率。用pd>0表示存款业务的内部资金转移价格,pl>0表示贷款业务的内部资金转移价格。在本文中我们假设银行总行制定具体的FTP机制,在此机制下,总行与分行根据自己的决策变量追求各自利润最大化,文中以符号?仔h表示总行的期望利润,符号?仔b表示分行的期望利润。

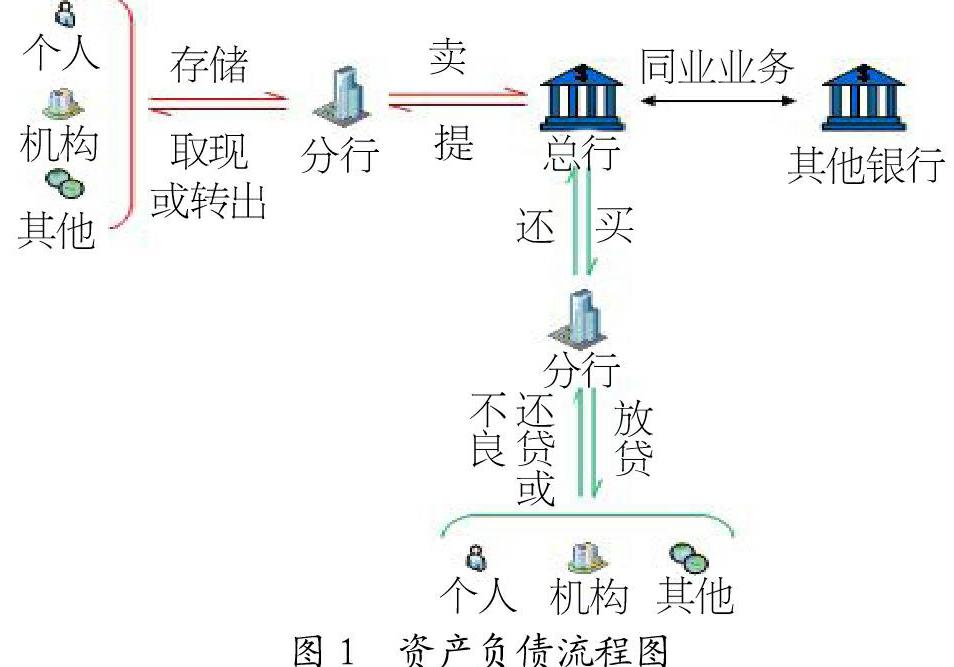

为了便于理解,本文绘制了一个银行资产负债流程简图(见图1),图中红色线条构成的部分为银行的负债业务流程,绿色线条为资产业务流程。此外,我们认为,银行总行可以通过同业拆借业务来调节其资金池的盈余与缺口。

三、 FTP中资产业务的风险管理

2013年7月20日起,我国全面放开了金融机构的贷款利率管制,贷款利率由金融机构自行确定。值得指出的是,在我国超出基准贷款利率4倍以上的贷款为非法借贷,不受法律保护。在高度监管的银行业,基本上不可能超出该范围,也就意味着银行业的贷款利率已经实现了现实意义上的完全自由化。自由化的同时也伴随着更多的风险,所以在利率市场化的背景下,商业银行风险管理的重要性进一步凸显。针对银行业的风险管理问题,张璞(2014)围绕FTP三种定价模式对利率风险的不同防范效果进行了比较分析,深入剖析了FTP体系在利率风险管理过程中的运作原理,而本文则从数理模型入手,即对利率市场化背景下商业银行的内部资产业务风险管理问题进行运作优化研究,Levey(2008)虽提出基于FTP系统数据的决策优化分析框架,但并没有针对风险管理展开研究。如上文所述,经过长时间市场的充分竞争会使贷款利率达到一个均衡水平,对外部资金价格进行锚定后,我们将重点关注商业银行如何做好风险共担与平衡风险与收益的关系的问题,该问题在现阶段我国商业银行的风险管理中非常突出,亟需寻求解决的途径。在我国商业银行现有的资产管理(本文主要指贷款)中,银行内部由于总行与分行之间的信息不对称等问题,总行将风险主要转移给更接近一线业务的分行进行管理与承担,以此角度来考虑,没有做到总行与分行的风险共担,而这有可能会损害整个系统的盈利绩效。

本节中,我们所分析的具体资产业务流程简述为:商业银行的资产业务(贷款)市场出现资金需求,分行根据具体需求的额度并以总行制定的资产转移支付价格rl向总行申请购买贷款,若总行不同意放贷,该过程结束;若总行同意放贷,则进行资金划拨并收取资金使用费,贷款到期,无论出现不良与否,分行均按原购买贷款额度进行还款,至此整个过程结束。其中,分行向总行完成的转移支付包括资金使用费和一定比例的收益(部分利润上缴)。我们用T表示该笔贷款的额度;R表示该笔贷款的损失风险,即该笔贷款损失的可能性,其中?滋=E[R]为风险均值,?啄=D[R]为风险方差;?姿l表示该笔资产业务中分行所获息差盈利的自留比例,具体的经济内涵为总行对分行的薪酬激励,0<?姿l<1。

四、 FTP中负债业务的成本管理

目前,我国利率市场化已经基本完成。存款利率市场化完全放开,势必会加剧商业银行在吸储端的竞争,考虑到吸储对商业银行的重要性,这会给资产负债管理不善的银行造成极大的挑战,甚至会引发一系列银行业的倒闭兼并潮。因此,在负债端合理的制定定价机制与提供个性化的金融服务,在未来商业银行的运作中显得格外重要。

本文通过回顾已经完成利率市场化的发达国家的银行业发展历程发现,价格战只是在存款利率市场化的一个阶段特别突出,由于价格战会导致成本的上升,是一个不可持续的竞争手段,通过长期的市场平衡,存款利率(价格)会稳定在某一水平,此时各个银行之间的存款利率水平差异较小,不再是吸储竞争的主要工具。在此背景下,个性化服务是银行在吸储竞争中的必要手段。刘蜀曦(2011)在其研究中指出,在商业银行的存贷款业务竞争中,客户的转换成本是造成该类伯川德悖论的主要原因,也就是说,加大客户的转换成本,针对资金方的需求,为其提供个性化的增值服务是提高竞争力的取胜之匙。然而,在提供个性化的增值服务过程中,同时也会加大商业银行的成本投入,且投入成本的边际效用递减。因此,合理的控制成本,平衡好成本与负债额度之间的关系,是提高银行的盈利能力的关键。

不难得出此时的最优吸储额度q*=q0=c′-1q(ri-rd),整个内部系统在分散决策情况下达到最优状态,转移支付的上下游实现协调。另外,因为总行具有决策权,所以可以通过调节?准d值的大小决定系统整体利润的具体分配。在分配过程中,如果保证?准d的取值合理,那么这将是对原有情形的一个帕累托最优改进,改进后双方的利润均有提升,所以双方都有意愿进行合作改进。

五、 小结

随着银行业的进一步发展,管理工具的运用越来越重要与必要,本文基于决策优化的思想对我国商业银行的FTP机制中存在的风险分配与成本分配不均两个现实问题进行了分析探讨,发现通过收益共享契约可以使银行系统内部的整体绩效得到了改善。文章的结论具有一定的理论与实践价值,但尚有诸多问题留待未来研究解决。

现实中,外部环境的变化不止是金融政策的变化,还有经济环境、产业结构等诸多方面的变化,其中较为突出的就是其他行业对银行业的跨行业业务渗透,面对这些变化,银行业不但要改进系统的内部经营环境,还要从外部环境着手,主动求变,在监管范围内,进行小范围小规模试点型的业务创新,借鉴国际先进经验且在实践中联系理论,积极探索我国商业银行的思变之路。

参考文献:

[1] 蒋海,朱滔,李东辉.监管,多重代理与商业银行治理的最优激励契约设计[J].经济研究,2010,45(4): 40-53.

[2] 黄金老.利率市场化与商业银行风险控制[J].经济研究,2001,1(5).

[3] 刘蜀曦.基于市场结构的银行存款利率定价策略研究[J].新金融,2011,(11):37-43.

[4] 彭纯.优化商业银行资产负债管理[J].新金融,2014,(5):4-8.

[5] 吴沭林.商业银行内部资金转移定价模式及应用研究[J].经济问题,2016,(3):60-66.

作者简介:朱贾昂(1987-),男,汉族,安徽省宿州市人,中国科学技术大学管理学博士,交通银行博士后工作站、中国科学技术大学博士后流动站在站博士后,研究方向为文化金融、博弈论。

收稿日期:2016-11-14。