民营企业经营者的股东权力关联及其绩效影响研究

2016-12-22王新霞

王新霞,柳 春

(1. 西安外国语大学 经济金融学院,陕西 西安 710128;2. 西安交通大学 金禾经济研究中心,陕西 西安 710049)

民营企业经营者的股东权力关联及其绩效影响研究

王新霞1,柳 春2

(1. 西安外国语大学 经济金融学院,陕西 西安 710128;2. 西安交通大学 金禾经济研究中心,陕西 西安 710049)

以实际控制人为逻辑起点,本文理论剖析了民营企业经营者的股东权力关联及其绩效影响,并探讨了薪酬激励对其绩效影响的调节作用。实证检验发现:①在两职合一民营企业中,经营者的股东权力关联对企业绩效不存在显著影响;②在两职分设民营企业中,董事长的股东权力关联有利于改善企业绩效,而总经理的股东权力关联对企业绩效不存在显著影响或产生不利影响;③薪酬激励有助于强化经营者股东权力关联的积极影响,抑制其消极影响。

经营者;股东权力关联;薪酬激励;绩效影响

一、引 言

改革开放30余年,我国民营经济的成功奇迹挑战了传统智慧,为主流经济学发展做出了新的贡献。1992年“深华源A”(现名“沙河股份”)在深圳证券交易所上市,揭开了我国民营企业上市的序幕;截止今日,民营上市公司在我国沪深两市占比超过50%。统计发现,绝大多数的民营上市公司存在家族控股现象。家族大股东控股不仅体现在占有控制性股权比例,更重要的是体现在对经营者聘任和职务的掌控上;换言之,围绕民营上市公司经营者的权力配置受到大股东意志的影响。

国内外学者针对现代企业经营者权力问题的相关研究取得了丰富且颇有价值的成果[1-2]。然而,鲜有文献从控股股东角度研究民营企业经营者的权力。在我国民营企业中,经营者的出身背景往往比较复杂,要么本身就是企业实际控制人或控股家族成员,要么由控股股东任命/推荐而来,要么曾在控股股东单位任职,甚至现在仍在控股股东单位担任一定的高管职务①毕艳杰(2006)以2004年324家家族控股公司为样本,发现约54%的公司中董事长或总经理由控股家族成员担任;邓德强(2007)发现2003年230家民营上市公司中,53.9%的董事长在大股东单位任职,且绝大多数是大股东单位的董事长。。与控股股东的种种关联都有可能是经营者权力的形成渠道,衍生出关系型权力。借鉴政治关联这一概念,本文将经营者与控股股东的上述关联定义为股东权力关联。以实际控制人为逻辑起点,本文将从企业绩效的角度解读民营企业经营者的股东权力关联,并探讨薪酬激励对其绩效影响的调节作用,以期为我国民营企业如何配置经营者权力提供借鉴和参考。

二、理论分析

(一)股东权力关联的内涵

民营企业经营者的股东权力关联需要从两个层面来解读——聘任层面与职务层面。

受传统文化及制度环境的影响,民营企业的实际控制人试图利用血亲(或姻亲)关系建立信任联盟,家族治理色彩浓厚[3]。通常而言,民营企业的实际控制人或其代表直接担任董事长和总经理。若经营者由实际控制人或家族成员担任,或者由控股股东任命/推荐产生,或者从控股股东单位选派而来,本文将此类股东权力关联称之为任命权力关联,即因为任命关系所衍生出来的权力关联。在民营企业中,任命权力关联既具有明显优势又存在潜在弊端。一方面,拥有任命权力关联的经营者多是家族或类家族成员,与实际控制人或控股股东之间的特殊关系促使其有动力最大化企业价值[4]。此外,家族或类家族成员担任经营者,有助于塑造与保持企业内部权威,形成稳定的领导权结构①现实中,某些民营上市公司一旦公布董事长或总经理的人事变更消息,股价就会出现剧烈波动,很大程度上是因为投资者担心企业即将丧失权威治理。。另一方面,尽管实际控制人(或控股股东)倾向于遵循能力取向原则,指定更有能力的人担任公司经营者[5],但较之职业经理人,家族或类家族成员的经营才能尚有不足,将更具天赋及才能的职业经理人排斥在外。换言之,任命权力关联的裙带关系限制了经营者人力资源的市场竞争范围,可能损害企业绩效[6]。此外,若经营者同实际控制人存在血亲(或姻亲)关系,其有可能为了实际控制人利益最大化而做出有损企业利益的行为。

大股东除了控制经营者的人选外,往往还掌控着经营者在控股股东单位的兼职情况。若经营者在控股股东单位担任一定的高管职务,其可借职务之便与控股股东发生关联,本文将之称为任职权力关联。对于民营企业而言,经营者的任职权力关联具有关系网络资源效应。在经济转轨过程中,民营企业面临所有制歧视导致的政策壁垒以及资金、技术等要素限制。假如在控股单位担任高管职务,经营者可以凭借其与大股东之间的密切联系、频繁接触和多重社会关系,为企业争取信息、技术、资金等资源。简言之,任职权力关联可以提升经营者的资源获取与协调能力。需要注意的是,经营者的任职权力关联源于其既在民营企业担任高管职务又在控股股东单位担任高管职务。身兼数职的经营者很可能受时间和精力有限的制约,分身乏术,力不从心,不能很好地胜任自己的工作。更有甚者,任职权力关联“绑架”经营者的选择,以实际控制人或控股股东利益为重,甚至为后者侵蚀企业利益提供便利。

(二)经营者任命权力关联的绩效影响分析

在两职合一企业中,实际控制人(多是企业创始人)亲自担任经营者。如此,任命权力关联能够产生强烈的控制权激励和权威治理效应,形成稳定的领导权结构,保证企业决策机制顺畅;然而,囿于职业生涯能力曲线变化,经营者的能力水平可能无法满足企业长远发展的需要甚至成为企业发展的羁绊[7]。因此,在正反两种效应的综合作用下,我们就无法简单判断经营者任命权力关联对企业绩效的影响。

在两职分设企业中,对于不同的经营者(董事长和总经理),其任命权力关联要区别对待。具体而言,董事长的任命权力关联往往意味着实际控制人担任董事长,这与两职合一企业中的情形既有相同之处,又有不同之处。相同之处在于实际控制人身份及权威治理激励其追求企业价值最大化,此处不再赘述;不同之处在于两职分设企业中董事长的能力制约问题得到缓解,因为即使经营决策取决于董事长的意志和偏好,总经理的存在可在一定程度上实现信息沟通和智慧共享,避免董事长的片面认知和武断决策。所以,董事长任命权力关联的控制权激励和权威治理效应将超过能力制约效应,有助于改善企业绩效。然而,总经理的任命权力关联多意味着家族或类家族成员担任总经理,可能对企业绩效产生负面影响。首先,在董事长绝对权威的情况下,总经理的任命权力关联并不会带来明显的控制权激励和权威治理效应;其次,家族或类家族成员的经营才能可能存在不足,没有能力为董事长决策提供有效信息及智慧共享,易引发决策低效率[8]。再者,大股东任命产生的总经理对董事长(特别是创始人)有很强的情感依赖,难免滋生松散态度和懒惰行为。

基于上述分析,本文提出假说H1和H2:

假说H1:在两职合一情况下,经营者的任命权力关联对企业绩效不存在显著影响。

假说H2:在两职分设情况下,董事长的任命权力关联有利于改善企业绩效,而总经理的任命权力关联与之相反。

(三)经营者任职权力关联的绩效影响分析

在两职合一民营企业中,经营者多是企业创始人亲自担任,创始人身份激励其为企业动员一切资源,能够充分发挥任职权力关联的关系网络资源效应。但前文述及职业生涯能力曲线变化导致经营者能力成为企业发展的羁绊,而经营者同时在控股股东单位和民营企业担任关键领导人职务,精力分散会进一步放大能力不足的制约效应。因此,在两职合一民营企业中经营者任职权力关联对企业绩效的影响是不明确的。

两职分设民营企业的董事长脱离日常经营管理琐事的困扰而着眼于企业长远发展,任职权力关联带来的精力分散效应并不严重。同时,董事长在控股股东单位任职多不是虚职,而是懂管理、懂业务、有实权的职位,不难推断董事长任职权力关联的关系网络资源效应是非常显著的。任职权力关联的精力分散影响完全可以被关系网络资源效应弥补,并进一步优化企业的资源配置。然而,总经理任职权力关联的绩效含义略有不同。根据相关政策,若总经理在控股股东单位担任一定的高管职务,其往往是担任董事。囿于董事在企业高管层中的权力有限,其所能够获取或协调的资源有限,民营企业总经理任职权力关联的关系网络资源效应是非常有限的;另外,在集权文化和权威治理约束下,绝大多数总经理往往变成董事长的助理,主要扮演董事长指令执行人的角色,所以任职权力关联的精力分散效应并不严重。

基于上述分析,本文提出假说H3和H4:

假说H3:在两职合一情况下,经营者的任职权力关联对企业绩效不存在显著影响。

假说H4:在两职分设情况下,董事长的任职权力关联有利于改善企业绩效,而总经理的任职权力关联不产生显著影响。

(四)薪酬激励对经营者股东权力关联绩效影响的调节作用

民营企业经营者除了本身存在传统代理问题外,还可能因其特殊身份(主要是指其与实际控制人或控股股东存在血亲或姻亲关系)而加剧大股东与中小股东之间的代理问题。作为理性经济人的民营大股东有能力和动力设计薪酬契约来激励约束经营者[9]。

在两职合一民营企业中,若经营者在企业领薪或持股,受经济因素激励,其将花费更多的时间和精力关注企业利润创造,强化任命权力关联的控制权激励和权威治理效应。在稳定的领导权结构下,经营者有更高的积极性搜集、筛选与甄别信息,提高企业决策效率;另一方面,面对前文提及的经营能力制约问题,经济利益刺激经营者积极主动提升自身的经营才能,比如“干中学”、进修深造等。在两职分设民营企业中,无论是董事长还是总经理,在企业获取薪酬都能够与任命权力关联产生正向的交叉绩效影响。就董事长而言,与两职合一企业中的情形相类似,薪酬契约在很大程度上实现了董事长个人利益与企业利益的相关联,能够强化任命权力关联的控制权激励和权威治理效应,同时提高稳定领导权结构的决策效率。对于总经理来说,虽然任命权力关联的控制权激励和权威治理效应有限,但受薪酬激励,总经理为了追求自身利益最大化,有动力积极提升自身的经营才能,努力为董事长决策提供有效信息及智慧共享;与此同时,总经理积极发挥主观能动性,尝试转变思维方式,而不是一味地支持或依赖董事长。

基于上述分析,本文提出假说H5:

假说H5:经营者的任命权力关联和领薪(持股)对改善民营企业绩效产生协同促进作用。

在两职合一民营企业中,经营者的任职权力关联既具有正面的关系网络资源效应,又产生负面的精力分散制约效应。受利益趋同效应以及身份激励效应的驱使,在企业领薪或持股的经营者有积极性利用一切手段为企业寻求所需的各种资源,最大限度地发挥任职权力关联的关系网络资源效应。另一方面,经营者将花费更多的时间、精力关注企业经营管理活动,努力勤勉尽责地完成其所任职位的任务,缓解精力分散的负面影响。在两职分设民营企业中,董事长任职权力关联带来的精力分散等负面影响并不严重,而关系网络资源效应能够提升其资源获取与协调能力。薪酬获取有助于强化董事长任职权力关联的关系网络资源效应,而总经理的情形稍有不同。民营企业总经理任职权力关联的关系网络资源效应有限,即使受薪酬激励驱动,其有动力为企业谋求资源支持,但其获取或协调资源的能力亦是有限的。需要说明的一点是,领薪或持股通过人力资本定价、身份激励和利益趋同可以促使总经理花费更多的时间、精力用于优化企业生产经营管理。在经营权与控制权掌握在董事长手中的情况下,总经理更加积极地为董事长决策提供有效信息及智慧共享,尽可能地避免决策失误,同样有助于优化企业的资源配置并实现良好的经营效益。

基于上述分析,本文提出假说H6:

假说H6:经营者的任职权力关联和领薪(持股)对改善民营企业绩效产生协同促进作用。

三、研究设计

(一)样本选取及数据来源

鉴于2011年以后我国资本市场的政策环境发生了重大变化,本文以2005-2011年为研究窗口,对沪深两市A股主板民营上市公司进行筛选,最终确定包含2080个样本点的有效样本。具体筛选步骤如下:①考虑到PT类和ST类公司的财务报表存在失真的可能性,予以剔除;②由于金融类公司财务指标具有自身的特殊性,剔除保险、证券、银行等金融类公司;③经营者变更属于重大事项,会影响研究结果的稳定性,剔除董事长或总经理连续两年或两年以上发生变更的公司;④为消除极端值的影响,采用缩尾方法处理了高于95%分位数和低于5%分位数的样本点。

手工整理获取经营者股东权力关联的相关数据。检索公司高管人事信息以及查阅公司财务报表,判断经营者是否拥有股东权力关联。若经营者由实际控制人或家族成员亲自担任,或者由控股股东任命/推荐而来,或者曾在控股股东单位担任中高层职务,则认定其拥有任命权力关联;若经营者同时在控股股东单位担任一定的高管职务,则认定其拥有任职权力关联。其它数据主要来源于色诺芬(CCER)数据库以及国泰安(CSMAR)数据库。

(二)指标设置

1. 被解释变量

在这里,本文实证研究了以企业绩效为被解释变量,并且参考Koka and Prescott[10]以及李新春等[3]的做法,企业绩效采用ROE和托宾Q两个指标来度量。

2. 解释变量

鉴于经营者的股东权力关联带有明显的0-1属性,本文设置若干虚拟变量。①App:若经营者拥有任命权力关联,App取值为1,否则为0;考虑到两职分设公司存在董事长和总经理两位经营者,分别设置App_BC、App_CEO来度量二人的任命权力关联。②Off:若经营者拥有任职权力关联,Off取值为1,否则为0;类似任命权力关联,针对两职分设公司的董事长和总经理,分别以Off_BC、Off_CEO来度量其任职权力关联。

为检验薪酬激励对股东权力关联绩效影响的调节作用,设置薪酬变量Sal和Sha。①Sal:若经营者在上市公司领薪,Sal取值为1,否则为0;以Sal_BC度量两职分设公司中董事长的领薪情况,以Sal_CEO度量两职分设公司中总经理的领薪情况。②Sha:若经营者在上市公司持股,Sha取值为1,否则为0;以Sha_BC度量两职分设公司中董事长的持股情况,以Sha_CEO度量两职分设公司中总经理的持股情况。

3. 控制变量

借鉴既有研究文献[11-12]的做法,设置可能影响企业绩效的多个控制变量,具体见表1。

表1 本文设置的控制变量

(三)模型设定

(1)

(2)

上述模型中,i表示公司,t表示年度;εit为随机扰动项,ai表示不随时间改变的影响因素;Performance表示ROE或托宾Q;模型1主要用于检验经营者股东权力关联的绩效影响,解释变量是App和Off;模型2旨在检验薪酬激励对股东权力关联绩效影响的调节作用,除App和Off外,解释变量增加了App×Sal、App×Sha、Off×Sal、Off×Sha等四个交叉项。对于两职分设公司而言,App、Off、Sal和Sha采用App_BC、Off_BC、Sal_BC和Sha_BC,或App_CEO、Off_CEO、Sal_CEO和Sha_CEO。

四、实证检验结果

(一)主要变量的描述性分析

由表2可知,2080家民营控股公司的ROE均值为0.0802,托宾Q均值为1.8887,二者标准差分别为0.0976和0.9324;在377家两职合一公司中,App均值为0.7348,Off均值为0.4297,说明平均73.48%的经营者拥有任命权力关联,42.97%的经营者拥有任职权力关联;在1703家两职分设公司中,App_BC均值为0.8097,App_CEO均值为0.3570,说明平均80.97%的董事长和35.70%的总经理拥有任命权力关联。初步推断实际控制人或控股股东更倾向于任命民营企业的董事长。Off_BC均值为0.6653,Off_CEO均值为0.2184,表明平均66.53%的董事长和21.84%的总经理拥有任职权力关联,更多的董事长在控股股东单位任职。分组均值差异检验结果显示:在两职合一公司中,基于App或Off的分组ROE和托宾Q均值与参照组不存在显著性差异,粗略推断经营者的股东权力关联对企业绩效不存在重要影响;在两职分设公司中,基于App_BC或Off_BC的分组ROE均值显著大于参照组,而托宾Q均值并未发生显著变化;基于App_CEO或Off_CEO的分组ROE和托宾Q均值与参照组不存在显著性差异,初步表明董事长的股东权力关联对两职分设民营企业的经营效益影响显著,而总经理的股东权力关联则不然。

表2 主要变量的描述性分析

(二)基于两职合一公司样本的回归结果

表3给出了基于两职合一公司样本的回归结果。整体来看,App和Off的系数均为负,但无法通过显著性检验,说明在两职合一民营企业中,无论是任命权力关联还是任职权力关联都不会对企业绩效产生显著影响。假说H1和H3得到经验数据的支持。Model 2-4中,App×Sal和Off×Sal的系数均为正,且基本通过了显著性检验,说明在两职合一公司中经营者领薪能够影响股东权力关联的绩效影响,股东权力关联和领薪对企业盈利存在协同促进作用;与之类似,App×Sha和Off×Sha的系数同样为正,且具有统计意义上的显著性,表明在两职合一公司中经营者的股东权力关联和持股对企业盈利存在正向交叉作用。这些结果有力地支持了假说H5和H6。Model 6-8中,App×Sal和Off×Sal的系数为正,尽管未能通过显著性检验,仍在一定程度上说明经营者的股东权力关联和领薪对企业市场价值存在协同促进作用;App×Sha和Off×Sha的系数为正,在10%水平下显著,说明经营者的股东权力关联和持股对企业市场价值存在协同促进作用,再次支持了假说H5和H6。

表3 基于两职合一公司样本的回归结果

(三)基于两职分设公司样本的回归结果

对于两职分设公司样本,首先检验董事长的相关数据,见表4。在Model 1-4中,App_BC和Off_BC的系数显著为正,在很大程度上表明董事长的股东权力关联对于改善企业盈利有积极作用;App_BC×Sal_BC和Off_BC×Sal_BC的系数显著为正,说明董事长领薪有助于强化股东权力关联对企业盈利的促进作用;然而,App_BC×Sha_BC和Off_BC×Sha_BC的系数没有通过显著性检验。在Model 5-8中,App_BC和Off_BC的回归系数都不具备统计意义上的显著性,在一定程度上表明董事长的股东权力关联并不会对企业市场价值产生重要影响。App_BC×Sal_BC和Off_BC×Sal_BC的系数不具有显著性,而App_BC×Sha_BC和Off_BC×Sha_BC的系数显著为正,意味着董事长持股有助于实现股东权力关联对企业市场价值的积极作用,而领薪并不具备这种调节作用。总体来看,在两职分设民营企业中,董事长的股东权力关联有助于改善企业盈利,但无助于提升企业市场价值,部分支持了假说H2和H4。托宾Q是公司市场价值与资产重置价值的比值,在很大程度上是全体投资者智慧以及情绪的结果,董事长股东权力关联这一变量的影响尚不足以体现出来。董事长的股东权力关联和领薪对企业盈利存在显著的协同促进作用,董事长的股东权力关联和持股对企业市场价值存在显著的协同促进作用,假说H5和H6得到了一定程度的支持,也恰好印证了年薪和持股分别是从短期和长期两个角度设计薪酬制度的结果。

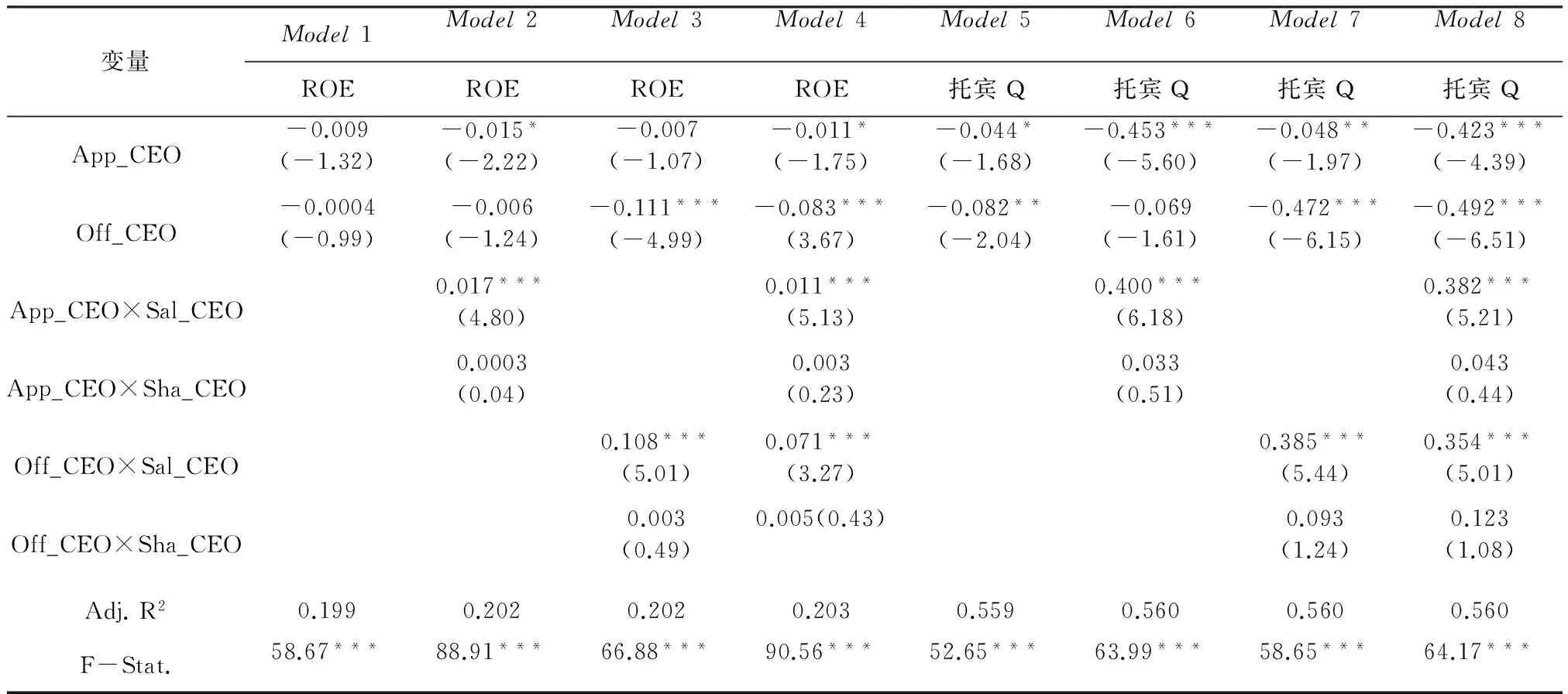

下面分析两职分设公司样本中总经理的相关数据,见表5。在Model 1-4中,App_CEO和Off_CEO的系数为负,基本通过了显著性检验,意味着总经理的股东权力关联对于企业盈利存在消极影响;App_CEO×Sal_CEO和Off_CEO×Sal_CEO的系数在1%水平下显著为正,而App_CEO×Sha_CEO和Off_CEO×Sha_CEO的系数不显著,表明领薪有助于抑制总经理股东权力关联对企业盈利能力的消极影响,而持股并不具备这种调节作用。在Model 5-8中,App_CEO和Off_CEO的系数为负,且分别在10%和5%水平下显著,在一定程度上意味着两职分设民营企业中总经理的股东权力关联可能导致企业市场价值显著降低;App_CEO×Sal_CEO和Off_CEO×Sal_CEO的系数均为正,且具有统计意义上的显著性,而App_CEO×Sha_CEO和Off_CEO×Sha_CEO的系数不显著,又一次表明领薪有助于抑制总经理股东权力关联对企业绩效的消极影响,而持股并不具备这种调节作用。概括来讲,两职分设民营企业中总经理的股东权力关联对企业绩效存在显著的消极影响,支持了假说H2,但与假说H4不符。后者可能是因为拥有任职权力关联的总经理往往与实际控制人存在血亲(或姻亲)关系,导致总经理在情感上过度依赖实际控制人(或董事长)并一味支持后者的决策。总经理的股东权力关联和领薪对企业绩效存在协同促进作用,而股东权力关联和持股对企业绩效不会产生显著的交叉作用,部分支持了假说H5和H6。究其原因,可能是总经理持股强度偏低。李斌和孙月静[13]研究发现民营上市企业中总经理的持股强度远小于董事长,前者的激励效果也要逊于后者。

表4 基于两职分设公司样本董事长相关数据的回归结果

表5 基于两职分设公司样本总经理相关数据的回归结果

五、结 论

受传统文化及制度环境的影响,我国民营企业存在明显的实际控制人主导的家族控制特征。即使上市之初民营企业按照证监会相关要求,建立了股东会、董事会和监事会等组织机构,形式上具备了现代公司治理结构,但并未真正做到遵循现代企业制度进行管理。随着接班大潮的来临,“子承父业”或“女承父业”现象凸显,加重了民营企业的家族控制色彩。

鉴于民营企业经营者的任命和职务受到大股东意志的影响,本文以实际控制人为逻辑起点,理论剖析了民营企业经营者的股东权力关联及其绩效影响,并探讨了薪酬激励对其绩效影响的调节作用。实证检验发现:①在两职合一民营企业中,经营者的股东权力关联对企业绩效不存在显著影响;②在两职分设民营企业中,董事长的股东权力关联有利于改善企业绩效,而总经理的股东权力关联对企业绩效不存在显著影响或产生不利影响;③薪酬激励有助于强化经营者股东权力关联的积极影响,抑制其消极影响。

根据研究结论,本文就民营企业中经营者权力配置提出四点建议:第一,考虑到两职合一情况下,经营者能力有限和精力分散抑制了股东权力关联的积极效应,再加上民营企业的集权文化和权威治理会伴随接班大潮逐渐消逝,建立民营企业的经营者由董事长和总经理二人共同担任,即两职分设。第二,董事长可由实际控制人或家族成员亲自担任,或由控股股东任命/推荐产生,或从控股股东单位选派,并且可继续在控股股东单位担任核心高管职务(如董事长或总经理)。如此,有利于充分发挥董事长股东权力关联的控制权激励、权威治理以及关系网络资源效应。第三,总经理应由内部竞选或市场选聘产生,且不得在控股股东单位任职。即使民营企业中存在董事长绝对权威的现象,具备经营才能和独立判断力的总经理通过信息沟通和智慧共享能够弱化董事长股东权力关联的不利影响。第四,借鉴国外家族企业高管薪酬激励的经验教训,完善经营者年薪和股权激励制度,特别是增强总经理的持股激励强度,挖掘薪酬激励对经营者股东权力关联绩效影响的调节作用。

[1] Sesil J C, Lin Y P. The impact of employee stock option adoption and incidence on productivity: evidence from US panel data[J]. Industrial Relations: a Journal of Economy and Society, 2011, 50(3): 514-534.

[2] 周仁俊, 杨战兵, 李勇. 管理层薪酬结构的激励效果研究[J]. 中国管理科学, 2011, 19(1): 185-192.

[3] 李新春, 杨学儒, 姜岳新, 胡晓红. 内部人所有权与企业价值——对中国民营上市公司的研究[J]. 经济研究, 2008(11): 27-39.

[4] 柯大钢, 毕艳杰. 董事会家族特征与公司绩效研究[J]. 经济管理, 2006(14): 34-38.

[5] 王河森, 陈凌, 王明琳. 亲情原则还是能力取向?——家族上市公司权力配置机制的实证研究[J]. 财经论丛, 2012(2): 104-110.

[6] Pérez-González F. Inherited control and firm performance[J]. The American Economic Review, 2006, 96(5): 1559-1588.

[7] 秦丽娜. 自然人控股公司的治理与绩效[M]. 北京: 经济管理出版社, 2009.

[8] Burkart M, Panunzi F, Shleifer A. Family firms[J]. The Journal of Finance, 2003, 58(5): 2167-2202.

[9] 张敏, 姜付秀. 机构投资者、企业产权与薪酬契约[J]. 世界经济, 2010(8): 43-56.

[10] Koka B, Prescott J. Designing alliance networks: the influence of network position, environmental change and strategy on firm performance[J]. Strategic Management Journal, 2008, 29(6): 639-661.

[11] Gottesman A A, Morey M R. Manager education and mutual fund performance[J]. Journal of Empirical Finance, 2006, 13(2): 145-182.

[12] David P, O’Brien J P, Yoskikawa T. The implication of debt heterogeneity for R&D investment and firm performance[J]. Academy of Management Journal, 2008, 51(1): 165-181.

[13] 李斌, 孙月静. 经营者股权激励、约束水平与公司业绩——基于民营上市公司的实证分析[J]. 中国软科学, 2009(8): 119-131.

责任编辑、校对:李斌泉

2016-07-17

王新霞(1985- ),女,山东省聊城市人,西安外国语大学经济金融学院讲师,经济学博士,研究方向:公司治理;柳 春(1987- ),陕西省榆林市人,西安交通大学金禾经济研究中心博士研究生,研究方向:民营企业与经济转型。

A

1002-2848-2016(05)-0106-08