关联性视阈下金融机构风险传染效应的实证分析

2016-12-20柏宝春

柏宝春

(山东财经大学 金融学院,济南 250012)

关联性视阈下金融机构风险传染效应的实证分析

柏宝春

(山东财经大学 金融学院,济南 250012)

关联性是分析金融机构间风险传染效应的重要途径,文章基于关联性视角,运用线性GARCH检验等方法度量金融机构风险传染效应。实证结果表明:金融平稳时期,金融机构内部传染占主流;危机期间,金融跨行业间相互传染显著提升,其中以银行业传染效应尤为显著。

金融机构;关联性;金融危机;风险传染

0 引言

风险是金融市场永恒的主题,传染性是金融风险的主要特性。理清关联性对金融风险传染的影响是本文研究的出发点。金融机构间关联性的高低对风险传染的影响显而易见,一方面,单个金融机构的脆弱性通过关联使整体金融脆弱性进一步增强;另一方面,金融网络多维度与复杂性也对金融资产价格造成不稳定影响,并加剧风险传染。

本文首先分析国内主要金融机构间的关联性,认为金融机构间关联性越强,金融风险的传染性就越强,再进一步分析金融机构关联的方向性,并以此来探究风险在金融机构间的传染与扩散。

1 基于GARCH模型的金融机构关联性度量

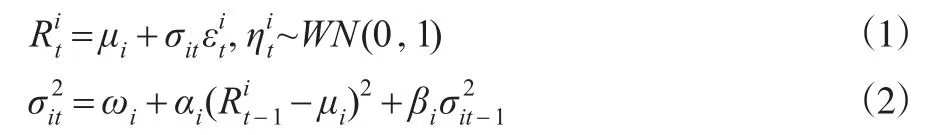

考虑到金融机构间风险传染的方向性特征,在度量风险传染性时,需考虑动态关联性的方向性变化,为此,本文构建如下GARCH模型检验测度金融机构间关联性:

(2)关联性测度

本文运用以下模型测度金融机构的风险贡献度:

式(3)度量由机构j引起的格兰杰因果关系的总数,式(4)度量对机构j造成因果关系的关系总数,式(5)是以上两项之和。

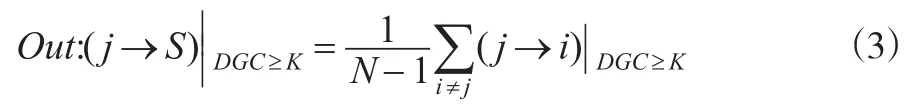

(3)部门关联性的数量

本文将金融机构划分为银行、证券、保险与其他部门,并分别赋值α,β=1,2,3,综上分析,部门关联性有以下三类测度:

式(6)测量由机构j引起的,并对j所在机构以外的其他部门造成的格兰杰因果关系总数,式(7)测量j所在机构以外部门对j造成的因果关系总数,式(8)为以上两者之和。

2 数据选取与统计描述

2.1 数据选取

本文以在沪、深证交所(A股)上市的42家不同类型金融机构的股票收益率为研究对象,分析机构间关联度以及风险传染性,时间跨度为2004—2012年(月度数据,国泰安数据库),分析收益率对数形式,本文将金融机构分为三类,分别是银行类(包括5家大型商业银行、11家股份制商业银行等共16家上市银行),券商类(包括宏源证券等共19家上市证券公司),保险及其他类(包括中国平安、安信信托、爱建股份等共7家)。为反映风险传染的时变性,本文将样本期平均分为4个子样本时期,每个时期分别为36个月。

3.2 数据的统计描述

表1描述了相关样本的统计情况,部门收益率为上市公司股票收益率的加权平均值,权重为相关股票的流通市值。

表1 样本统计描述

从表1可以看出,分析周期内金融业中证券行业的平均收益最大,波动性也最强,其次是保险业,而银行业的平均收益率最低,波动性也最弱。从时间分布来看,2007—2009年间整个金融机构收益率的波动处于最高水平;从数据峰度与偏度分析可见,银行业的峰度与偏度在各时期均处于较高水平。

3 实证结果分析

基于前文分析,本文首先进行金融行业间分样本格兰杰因果关系检验,以分析金融机构间风险传染特性。本文首先将样本时间划分为三个子样本时间,其次将金融机构分为银行、证券、保险及其他三个部门,最后利用式(1)、式(2)和式(3)进行线性格兰杰因果检验,具体结果如表2所示。

表2 行业间分样本因果关系统计值

由表2可知,首先,整体来看,金融机构间存在因果关系的数量从2004年起迅速增多,于样本3期达到最高(占比19.2%,共165个);其次,在样本1期,金融市场较为平稳,银行业所受因果关系影响最多,样本2期金融危机爆发,证券业受到因果影响最多,而且这一特征一直持续到样本3期;再次,在发生危机的样本2期,银行业对其他金融行业的因果影响也最多。

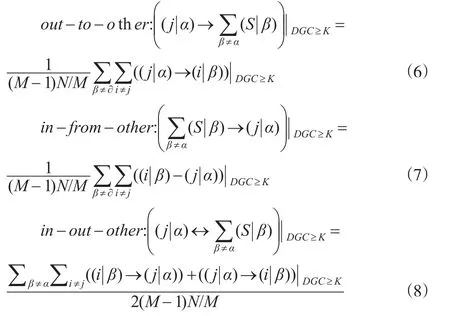

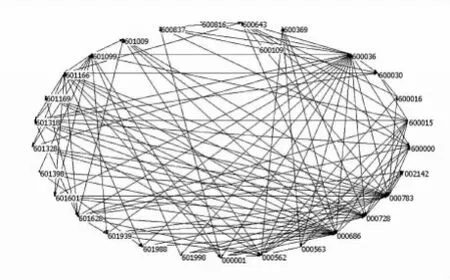

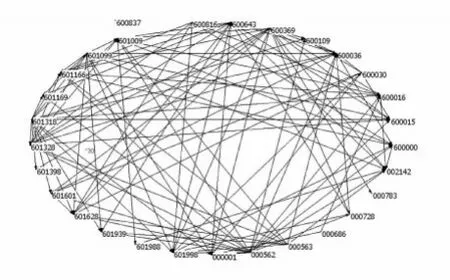

为进一步分析这种风险传染特征,并更加形象地体现金融机构间的关联性,本文利用式(3)—式(8)构建线性因果关系网络图,进一步测度金融机构间网络关联,具体见图1和图2。

图1 线性因果关系网络图 (2007年1月至2009年12月)

图2 线性因果关系网络图 (2010年1月至2012年12月)

由图1和图2可见,样本2期的网络关系紧密程度要显著高于样本3期,无论是从时间维度比较还是从个体维度比较,金融机构间的联系程度均存在较大差异。

4 结论

实证分析表明,国内金融机构关联性于2004—2007年中期并未发生显著变化;行业间分样本统计值自2009年上升,并于2012年达到最高值,说明自2008年金融危机后,国内金融机构间的关联性明显上升,相应地,系统性风险的传染性也进一步增强;此外,从行业维度看,统计样本数据表明,银行业关联性最强,证券业次之,保险及其他行业位列最后。

网络检验表明,平稳期金融行业内部风险传染影响占主流。危机期间,金融风险的跨机构传染影响占主流,具体而言,银行负外部性溢出效应在危机时明显增强,与此同时,银行业对其他金融行业造成的风险传染影响也愈加显著,相对而言,证券业受到的风险传染影响在金融行业中是最多的。

总之,银行、证券、保险业的关联性在金融市场环境恶化时明显增强,同时提高系统性金融风险的传染性。同时研究发现,银行业在系统性风险传染过程中发挥主导作用,相对保险业,证券业更易受到银行业风险的被动传染,因此不同金融监管部门间加强协调合作非常必要。

[1]Rost B.Basel Committee on Banking Supervision[J].Cambridge Univer⁃sityPress,2011,89.

[2]范小云,王道平,刘澜飚.规模、关联性与中国系统重要性银行的衡量[J].金融研究,2012,(1).

[3]黄陪,贾彦东.金融网络视角下的宏观审慎管理—基于银行间支付结算数据的实证分析[J].金融研究,2010,(4).

[4]童牧,何奕.复杂金融网络中的系统性风险与流动性救助[J].金融研究, 2012,(9).

[5]肖璞,刘轶.中国系统重要性银行的评价指标、评估与有效监管[J].金融论坛,2012,(7).

[6]周再清,邓文,周云伯.宏观审慎监管框架下银行系统性风险传染测度研究[J].广州大学学报(社会科学版),2012,(6).

(责任编辑/刘柳青)

F830.3

A

1002-6487(2016)21-0169-02

山东财经大学金融产业优化与区域发展管理协同创新中心立项项目(14xtyb18)

柏宝春(1971—),男,山东烟台人,博士,研究方向:金融机构风险管理。