基于客户特征的寿险营销影响因素分析

2016-12-19赵珩君张景韶肖进

赵珩君,张景韶,肖进

1.2.四川广播电视大学,四川成都610073;3.四川大学,四川成都610074

中外合作办学研究

基于客户特征的寿险营销影响因素分析

赵珩君1,张景韶2,肖进3

1.2.四川广播电视大学,四川成都610073;3.四川大学,四川成都610074

随着生活质量的提高,人们的理财方式也趋于多元化,而寿险市场上寿险公司互相克隆对方畅销险种,忽略客户的差异化需求已成为普遍现象。本文从客户分析的视角研究了影响寿险营销的关键因素。在客户分析之前,首先依据客户分析模型中的三维指标,设计了寿险客户调查问卷,并对搜集的数据进行建模前的预处理。通过问卷设计与数据调查,以客户细分和客户特征提取为切入点,应用客户分析模型及算法选择目标客户群,为寿险企业进一步有效开展寿险业务的营销提供有力的决策支持。

客户分析;寿险营销;营销策略

一、研究背景

当前我国经济步入新常态,以互联网为代表的创新性技术对行业发展的影响逐步深入,因此寿险业要适应新常态、新趋势、新技术,顺势而为、主动创新,进一步服务国民经济、满足社会保障需求。对比2000年至2014年寿险业务保费收入和增幅数据显示,消费者的寿险购买意向指数明显提高。据国务院发展研究中心市场经济研究所与中国保险学会对50个城市的22182个居民家庭的调查数据显示,在抽调的居民中,70%的人愿意购买商业保险,24.5%表示已经购买了商业保险,44.4%计划购买,大比例的居民已经购买和计划购买商业保险,说明商业保险已具有了一定的市场深度,并在消费者心中已形成较稳定的影响力。数据显示,截至2015年7月,我国已有63家专业寿险公司。根据《2016-2021年中国人寿保险行业市场前瞻与投资战略规划分析报告》分析,由于中国在未来10年将进入老龄化阶段,社会养老保障体系的“低水平广覆盖”的特征依然存在较大的问题,养老保险市场呈现巨大需求,这迫切需要商业保险参与到社会保障当中,建立起商保与社保相结合的养老机制,未来中国的人寿保险行业市场发展空间巨大。

而寿险市场上,寿险公司互相克隆对方畅销险种,忽略客户的差异化需求已成为普遍现象。寿险产品同质化的原因主要是寿险公司注重短期保费的迅速增长而忽略了寿险产品的品种差异性。产品的同质化不利于提高企业的核心竞争力,中消协的调查数据则显示:目前社会对保险公司持不信任的比例很高,保险的投诉率居高不下,成了十大投诉热点之一。因此,设计更好的产品来满足消费者,建立消费者对寿险的信任,使寿险成为社会保障的必要补充,是完善加强社会保障体系不可忽视的重要环节。

二、模型建立与设计

客户分析模型主要功能是通过对客户数据的分析处理,发现偏好和行为模式相似的用户群体,构建各用户群的特性描述,为制定有效的营销策略提供理论依据。首先,选用三维度(外部属性、内部属性、交易行为)客户数据作为模型的输入变量,其中外部属性主要描述客户地域分布、产品类别、客户态度和组织归属等;内部属性包括了基本人口统计信息,性别、年龄、家庭、收入、住址等;交易行为属性主要指客户的购买行为、重购行为、推荐行为以及客户的主动关系增强行为等,采用基于多准则自组织数据挖掘构建的客户细分模型及特征提取模型将数据转化为进行客户分析的信息。只有使客户的共性得到体现,才能真正对目标客户群进行量体裁衣,设计出满足客户要求的服务和产品。

三、数据搜集及处理

客户数据是构建模型的原始素材,也是为客户提供个性化服务的重要依据。因此开展有效的客户分析首先要从影响客户分析的相关因素出发,对数据信息进行搜集。客户数据的来源有的来自于企业内部数据库,也有需要通过问卷调查从外部收集的。由于信息的种类繁多,信息量庞大,需要对不同来源的信息进行筛选、分类。学者们以客户为导向,归纳得到影响客户分析的多种因素。Wikie和Cohen最早将影响因素从行为科学角度分为五类:人口统计特征、心理图示、需要的价值、品牌感知和购买行为。Berson等按照地理、人口、心理、利益对影响因素进行归纳。Dibb等则认为人口统计和销量因素对客户分析的影响最大。不难看出,客户分析的基本因素离不开三个基本特征:人口特征、行为特征和心理特征。

由于客户分析的数据主要来自企业数据和问卷调查,其中对客户的某些定量、定性的描述受多种因素影响,必然包含不能客观反映真实情况的噪声数据,噪声必然导致细分结果不可靠。因此,在构建客户分析模型时,一方面尽可能剔除噪声数据;另一方面,应选取抗干扰能力强的算法构建模型。

基于多准则自组织数据挖掘模型客户分析的实施与数据的整合处理是紧密联系在一起的。由于问卷调查的数据度量标准不同、量纲不同,有的为离散型,有的是连续型,为了有效进行客户分析,需要对问卷数据进行初始化。初始化方法如下:

(1)调查问卷中的名义尺度变量,按照名义尺度变量的转换方法,分别将其转换成n个子变量,分别表示n种状态。

(2)对描述性的离散型特征变量进行赋值操作。如对婚姻状况特征,令“已婚”的为0,“未婚”的为1,“其他”的为2。对于“性别”特征,令“男”为1,“女”为0。

(3)对于间隔尺度变量,该变量可以分为n个子变量。每个子变量在进行聚类分析前,都需要转换。如存储于银行的最高和最低比率分别为min(T8_1)和max(T8_1),则在细分之前,需要用公式:变换后,相当于将这些变量映射到0~1之间。

(4)归一化处理:鉴于数据之间量纲和数量级不同,需要采用公式2对数据进行无量纲化处理,公式如下:标准化处理后的数据样本记为X。

通过对问卷数据的预处理,进行基于IAA保险业务模型的多维客户数据集成,IAA业务模型体现了以客户为中心的理念,客户信息的规范化是实现“以客户为中心”营销的坚实基础。数据集成使得数据结构和寿险业务贴合得更加紧密,更能满足数据分析挖掘的需求。有效的数据集成帮助识别客户细分市场,以指出客户的实际需求,并使用潜在的产品和服务做出更加准确的市场响应,从而形成与竞争对手有差别的营销、销售和服务战略。

四、实证分析

(一)变量及数据

本文的实证研究分两个阶段进行。一是专家调查阶段,采取了问卷与访谈相结合的方式,初步确定客户分析的构成指标体系;二是正式调研阶段,以大批量发放问卷的方式进行,主要目的是通过有计划的调查取样,获取充足的数据进行实证分析。

研究所使用的数据来源于某保险公司的信息数据库。调查区域有A、B、C、D、E、F六个城市,目标总体为六个城市中的寿险客户。调查时间是2014年12月至2015年3月。由于第一次发放及回收问卷的情况不理想,没有达到预定的有效问卷回收率,因此2015年6月至9月又在6个城市增加了问卷的投放量。两次发放问卷数量分布如下:A市1360份,B市1026份、C市1235份、D市850份、E市720份、F市750份。调查共发放问卷5941份,回收5346份,问卷回收率约为90%,基本达到了预期目标,剔除无效问卷350份,共得到有效问卷4996份。

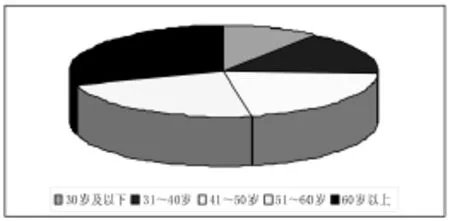

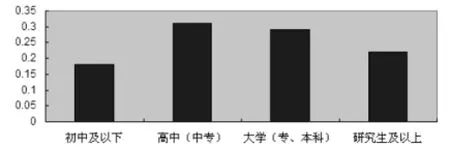

受访者中,男性与女性的比例分别为52%,48%;婚姻状况中,已婚、未婚及其他的比例分别为46%,39%,15%。5个年龄段的人数比例、受教育程度、家庭类型以及人均年收入样本比例分别如图1~4所示。

图1 客户年龄

图2 受教育程度

图3 家庭类型

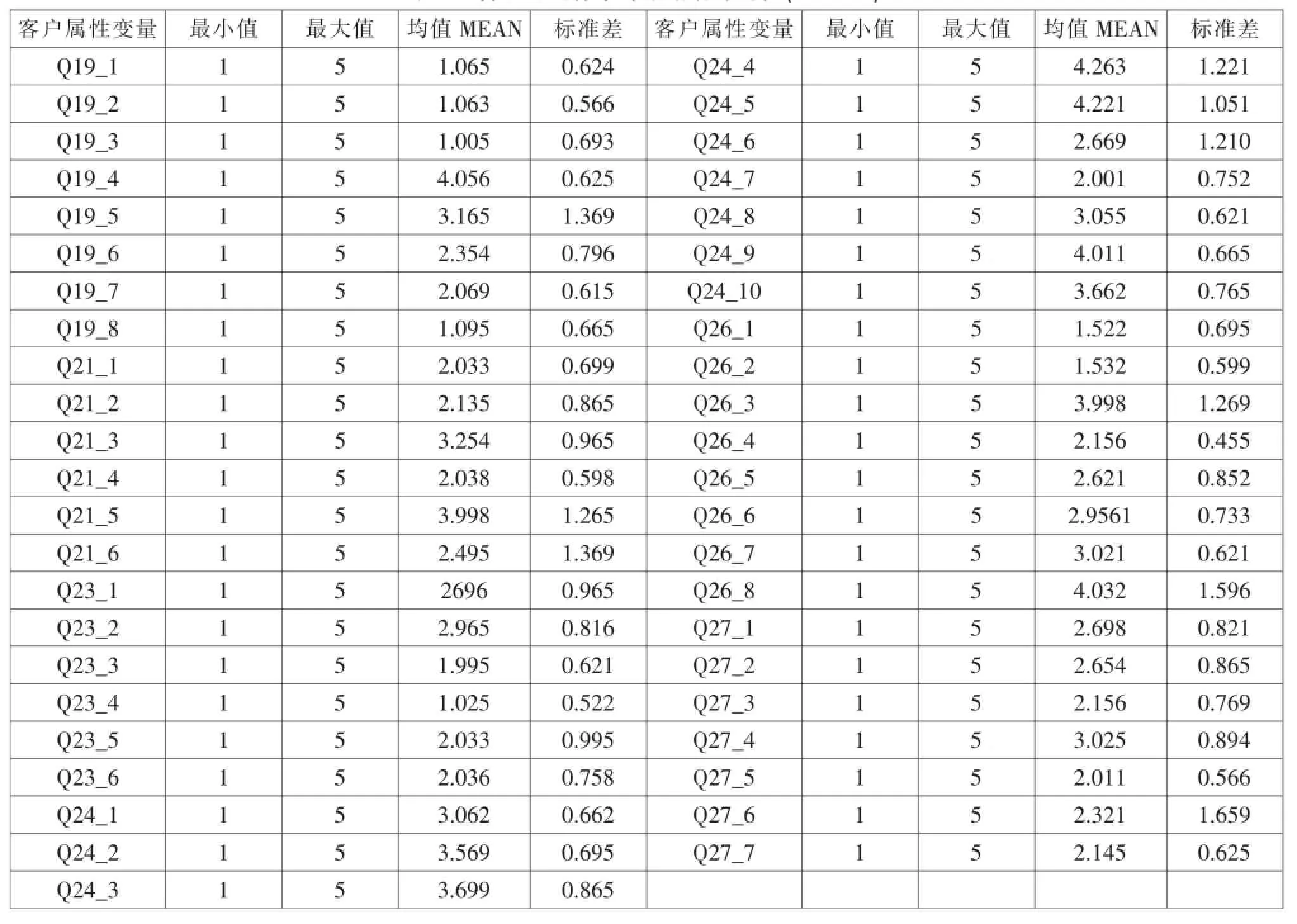

从表1-2中可以观察,以上的统计量中Q27_6(网络广告的宣传),Q26_8(网络购买方式)等的标准差较大,这与统计人群中55岁以上人口占30%,大多数人不熟悉网络操作,不能掌握并接受网络广告的宣传,宣传渠道不畅通,城市地域差异大等因素有关。希望的购买方式上,主要集中在银行、柜台和代理商代理3种方式。从统计数据可以发现,问卷所归纳的目前没有购买人寿保险的原因(Q24)中,Q24_9和Q24_10的均值较大而标准差较小,说明了该测度基本包含了客户未购买的主要原因,问卷的此项测度设计是成功的。

图4 家庭人均年收入(元)

表1 部分样本数据的统计属性(N=4876)

表2 含子问题样本的数据统计属性(N=4876)

从客户对产品的满意程度(Q22)及原因(Q23)的统计数据中我们发现,险种的设置(Q23_4)和条款的设置(Q23_3)问题成为关注的焦点,这就使得我们有必要通过客户分析设计出更加个性化的寿险产品以满足客户更高的要求。当客户选择购买寿险时,他们更加关注保费的高低(Q19_1)、公司的信誉(Q19_3)、服务质量(Q19_2)和亲戚朋友的介绍(Q19_7),而最不看重的是广告的印象(Q19_4)。

接下来,我们希望能通过客户分析模型进一步探究受访者对寿险产品的认同与影响因素,以便区分客户的不同群体和提取不同群体的相关特征,为企业的寿险产品开发及制定产品营销策略提供有力的建议和依据。

(二)多准则客户细分

应用MEC-OCA算法进行寿险客户的细分,有效问卷样本共计4876个,包括70个特征变量(62个寿险业务评价特征,8个客户人口统计特征),其中有45个变量属于客户问卷特征子变量。细分的关键步骤如下:

Step1:建立所有可能的聚类方案。

细分建模的目标是找到对公司最有价值的客户群。通过划分“偶极子对”,将4876组样本分成子集A,B。分别运用外准则ηc,θc,ζc评价在样本子集A,B上聚类方案的一致性,得到待选聚类数目。表3为备准则ηc,θc,ζc,下部分待选聚类数目的准则值。

表3 部分聚类结果及准则值

Step2:运用多准则聚类筛选算法,从所有备选聚类方案中确定唯一的最优聚类。确定Rs)最小的所对应的即为最佳聚类数目为k=4,其中wζc权系数最大的准则下的方案为最优聚类。截取部分筛选结果见表4。对应wζc=0.65时最优聚类方案样本点的二维投影视图见图6。

表4 部分聚类筛选结果

图5 部分聚类筛选结果

Step3:最优聚类的检验。

图5中最优聚类方案对应的4个客户细分群聚类有效性检验指标的值及各群样本数目见表5,该指标值越大,说明对应群的聚类效果越好。表5中4个分群的Ocq(0.5)的检测值都在接受范围内,证明了样本群聚类有效,可以作为下一步的研究对象。

表5 最优聚类方案检验

聚类分析所得最优聚类方案中有四类客户群。群数目依次为C1=1653,C2=972,C3= 440,C4=1811。

对四类客户群做进一步的地域分布统计分析。

图6中数据显示:

(1)在C1群中,F市、E市两个城市受访者在地域分布、生活习俗等方面较为相似,在一定程度上决定了保险的消费习惯较为接近,被划为一类,分布比率在群内约占50%;

(2)C市、B市在C2群的比率占48%,A市位居第三,仅次于前两者占20%,由于此次调查的部分数据是在5.12地震发生后进行搜集和整理的,这三个城市居民在心理上受地震影响较大,对保险的需求意识增强,尤其是B、C两市在此次地震中的损失惨重,因此在C2群中所占比例较大;

图6 客户群地域分布统计

(3)D市在C3群中占绝对优势(45%);

(4)A市的受访者相比之下,普遍文化水平较高,在C4群中位居第一(46%)。

鉴于商业保密,细分群体的其他统计特征在这里省略。

(三)目标客户特征提取

考虑到公司目前大部分业务将针对A市、B市、C市的客户展开,目标客户群的选择应该同时兼顾到关键客户分布的均衡性,客户群体需求规模的大小以及为企业带来利润的可能性,因此选择C2客户群作为特征提取的研究对象,包括样本数目972个,其中受访者的地域分布比例为A市20%,B市25%,C市23%。

由于细分后的客户群通常具有较多共同特征,为防止在特征提取时产生较大误差,根据本文提出的客户特征提取模型的要求,对C2群内客户进行模糊划分。考虑到划分后的每个子类中样本数据应该具有统计意义,将972个样本分为4类(C21,C22,C23,C24),统计数据结果见图7。

图7的统计数据显示,样本中年龄40岁以上的客户集中在C21子类,中高收入者(家庭人均年收入36000以上)主要分布在C22子类,受教育水平本科以上客户多数(约占45%)在C23子类,行政事业单位客户超过三分之一在C24子类。

图7 子类客户模糊划分统计

出于商业保密考虑,详细规则在此省略。这里只列举出从C2目标客户群中提取的部分规则,规则显示购买寿险的客户群体基本特征如下:

1 Rule1:IF(t4=3)THEN(buy=yes):受过大学本科以上教育,30岁以下的人。

2 Rule2:IF(q27_7=4)AND(t3=1)AND(Q8=1&Q7=2)THEN(buy=yes):30-40岁之间,重视家庭幸福,更愿意听取朋友建议的人。

3 Rule3:IF(t3=3)AND(t5=1&2&3&4)AND(t7=4&5)AND(q29=1)AND(q28=1)AND(q1=1)AND(q13=3)THEN(buy=yes): 40-50岁之间,中高层的管理者、白领,有一定社会保障的人,对大病保险需求旺盛,他们能够认识到当前风险的存在,并愿意承担相应购买风险。

4 Rule4:IF(t3=1&2)AND(q24_3=4)AND(q21_1=1)AND(q24_2=4&t2=2)THEN(buy=yes):40岁以下的人对教育、婚嫁、养老保险有较高需求。

5 Rule5:IF(t7=4&5)AND(q24_3= 5&q24_6=2)AND(q23_5=2)THEN(buy=no):消费者对寿险需求不仅是停留在保险保障上,而且是逐步将寿险产品作为一种投资,需求开始由传统型向新型产品转换。

6 Rule6:IF(t4=3&4)AND(q27_6=1&q27_7=1)AND(q26_8=2)AND(q24_2= 5&q24_3=5)AND(q23_4=1)THEN(buy= yes):在A地区,客户普遍具有较高文化程度(主要分布在C23子类),这一类客户对人寿保险需求敏感度高,更愿意接受保险公司的网站宣传以及朋友介绍。

同时,这一类客户属于比较成熟的客户群体,会主动对保险条款进行咨询,不会轻易效仿他人或者受销售人员的诱导。在购买渠道的选择上,更加倾向于银行代理。而目前没有购买保险或不愿意购买保险的人中有85%表示对保险公司不信任。66%的已投保者认为,保险公司不保险的原因是“投保容易,理赔难”。银行保险代理的信任度高所占份额大。通过利用互联网交易办理保险业务是发展的必然趋势。

客户对保险营销人员表示不满,而产生不满意的主要原因是由于营销人员素质低没有把保险条款内容简明扼要地告知客户,从而引起的消费误导;面对文化程度较高的客户,营销人员往往难以开展业务,产生这种情况的主要原因是营销人员死缠烂打式的营销方式让客户产生抵触情绪。

五、促进寿险业营销能力提升的建议

我国人寿保险业市场普遍存在的问题是营销观念落后、缺乏险种创新以及营销渠道的单一等营销策略问题。只有改变营销观念,加快产品创新,拓宽销售渠道,改善服务质量,对现有营销战略进行调整和完善,才能保证企业的可持续发展。

营销模式的选择受制于保险市场状况、公司在市场中的地位、销售险种的特点、客户消费习惯等多个因素。良好的寿险营销模式就是保险人为了充分满足保险市场上存在的风险保障需求,设计和开发满足投保人需求的保险商品的过程。通过各种沟通手段使投保人接受这种产品,并从中得到最大满足的过程。具体包括:寿险市场的调查和预测,客户(投保人)行为研究,新险种的开放,费率的厘定,营销渠道的选择,产品的推销以及售后服务等一系列活动。

因此,构建能够适应市场的多层次需求的寿险营销模式是我们努力的方向。总体来看,寿险公司必须改革营销策略、转变经营思路,从粗放型经营转向集约型经营,需要做到以下几点:

(1)加强诚信建设。保险业对诚信的要求远远高于其他行业。在客户购买保险时所考虑的因素中,企业是否诚信占主导地位。消费者只会向其认为诚信的保险公司投保。

(2)冲破传统经营的束缚,树立以市场为导向,以客户为中心的营销观念。市场经济和保险业的内在规律要求保险公司在产品设计前应做好目标市场的定位。加快新险种的研发速度,缩短产品进入市场的周期,必须依靠有效的客户分析及准确的市场定位。

(3)扩大银行保险等代理的广度和深度。银行代理保险具有网络全、服务好、成本低等特点。通过银行保险代理,避免了保险营销人员素质参差不齐,误导消费的弊端,有利于提高企业的服务质量,降低经营营销成本,提高寿险公司的供给能力,增强企业的市场竞争力。

(4)积极发展电子商务等低成本的直销渠道。目前企业设有自己的网站,但仅仅用于宣传和咨询,只有部分进行简单业务销售。非接触式的电子化营销方式对于应对突发事件十分有效。

(5)保险产品的创新应以客户群体的特点及保险需求为指导,即产品创新应有特定的目标客户。作为寿险公司业务增长的推动力,良好的产品设计既是适应消费者需求变化与寿险市场激烈竞争的结果,又是寿险行业持续健康发展的需要。

(6)严格增员选才。保险营销人员综合素质的普遍提高和业务的规范运作对寿险业的健康发展至关重要。建立职业资格认定、寿险公司的内部培训、行业教育培训相结合的终身教育体系,严格教育培训制度。

寿险营销本身就是一个动态的过程,最有效的营销需要因时而动,这才是寿险营销的真谛。西方发达国家数百年来保险业的发展经营已经证实,保险是现代人仅次于住房的第二需求。保险业将成为未来最有发展前途的行业之一,而寿险营销也将成为保险行业发展值得探讨的一个永恒的话题。

[1]周延礼.2015年中国保险年鉴[M].北京:中国保险年鉴社,2015.

[2]前瞻产业研究院.2016-2021年中国人寿保险行业市场前瞻与投资战略规划分析报告[EB/OL].(2016-04-01)[2016-07-10].http://bg.qianzhan.com/report/detail/e597f5904 b034c3a.html.

[3]展凯,陈华.我国寿险保单退保影响因素的实证研究[J].保险研究,2013(6)

[4]田艺,张育洁.人口老龄化对农村居民消费行为的影响分析[J].商业经济研究,2016(1).

[5]潘黎,吕薇.从消费者行为学角度研究储蓄和消费行为的现状和评述[J].软科学,2013(2).

[6]Berson,A.,Simith,S.,Thearling,K..Building data mining applications for CRM[M].New York:McGraw-Hill,2000.

[7]P.YA.Ekel.Fuzzy sets and models of decisionmaking [J].Computers and Mathematics with Applications,2002(44): 863-875.

[8](美)迈克尔.R.所罗门著.消费者行为学[M].卢泰宏,杨晓燕,译.北京:中国人民大学出版社,2009.

责任编辑:唐妍王远

Empirical Study of Life Insurance M arketing Based on Customer Analyses

ZHAO Heng-jun1,ZHANG Jing-shao2,XIAO Jin3

(1.2.Sichuang Radio&TV University,Chengdu Sichuan 610073;3.Sichuan University,Chengdu Sichuan 610074)

With the improvement of living quality,people's financial style has tended to be diversified.It has become a common phenomenon to clone each other's popular life insurance products and ignone the diverse demands customers.From the perspective of customer analysis,this paper studies the key factors that affect the life insurance marketing.Before customer analysis,a life insurance customer questionnaire is designed based on the three dimensional index in customer analysis and the collected data is pre-treated.Through the questionnaire design and data investigation,using customer segmentation and feature extraction as the breakthrough point,the customer analysis model and algorithm are used to select target customer.It will provide strong decision support for the life insurance enterprise developing businessmarketing.

Customer analysis;Life insurancemarketing;Marketing strategy

F842.6

A

2095-5537(2016)05-00012-08

2016-07-15

[课题项目]国家自然科学基金委面上项目《大数据环境下基于GMDH的客户分类半监督集成模型研究》(71471124);四川省青年基金《大数据环境下客户价值区分半监督集成模型研究》(2015RZ0056);四川省社科规划项目《类别不平衡环境下客户流失预测半监督集成模型研究》(SC14C019)

1.赵珩君,四川广播电视大学经济管理学院副院长、副教授,博士。研究方向:商务智能数据挖掘及建模,客户关系管理等。

2.张景韶,四川广播电视大学,教授,硕士,研究方向:市场营销与流通。

3.肖进,四川大学商学院教授,博士生导师,研究方向:商务智能数据挖掘及建模、经济预测等。