对我国新三板中小企业融资效率的实证分析

2016-12-15姚雪松

姚雪松 罗 云 姚 慧

(1.广东机电职业技术学院经济贸易学院 广东广州 510515;2.韶关学院经济管理学院 广东韶关 512005;3.贵州省铜仁市万山区农牧科技局 贵州铜仁 554200)

·经济与管理·

对我国新三板中小企业融资效率的实证分析

姚雪松1罗 云2姚 慧3

(1.广东机电职业技术学院经济贸易学院 广东广州 510515;2.韶关学院经济管理学院 广东韶关 512005;3.贵州省铜仁市万山区农牧科技局 贵州铜仁 554200)

中小企业融资难问题由来已久,新三板具有挂牌门槛较低的特点,这为更多的中小企业开辟了新的融资渠道。本文运用DEA模型实证分析了我国62家新三板中小企业在2011年—2014年的总技术效率、纯技术效率和规模效率。从实证分析结果来看,我国新三板中小企业总体的融资效率不高,有近一半的企业存在融资较无效的问题。导致企业总技术效率不高的因素主要在于规模较小,大部分企业均为规模报酬递增,说明当前我国新三板中小企业面临的主要问题是规模较小,需通过融资扩大经营规模从而实现规模效应。但分年份来看,无论在总技术效率、纯技术效率还是规模效率,都可以发现新三板中小企业的融资效率在不断提高。

DEA模型;总技术效率;纯技术效率;规模效率

一、研究背景

中小企业作为我国经济社会的重要组成部分,在提升我国经济、缓解国内就业压力和维持社会稳定等方面的作用日益凸显,中小企业的健康发展已成为我国经济健康发展的基础,然而中小企业在发展中面临着各种困境,其中最主要的困境是融资难的问题。中小企业由于成立时间短、抗风险能力弱、财务管理不健全、资产结构不良等“先天不足”的问题,使得银行在向其提供贷款时更趋于谨慎和保守,条件和成本更加苛刻,外部支持力度较小加上正规金融机构的偏见,融资难的“顽疾”一直困扰着中小企业的发展。Stiglitz and Weiss(1981)从银企间信息不对称分析中小企业融资难问题,指出由于信息不对称导致的逆向选择和道德风险,会增加银行的信贷风险,银行为控制信贷风险,会降低信贷成本并鼓励资信度高的企业借款,限制资信度低的企业借款,中小企业资信度低,因而很难从银行获得贷款[1]。Bester(1987)指出由于缺乏抵押品,中小企业本身资信不足,相比于大企业拥有充足的抵押品,中小企业的信用质量无法充分体现,导致其在融资方面受到限制[2]。林毅夫、李永军(2001)认为一方面中小企业信息不对称,导致交易成本增加,因此大型金融机构不愿意向其提供融资;另一方面,中小金融机构发展滞后,在为中小企业提供融资服务方面力有不逮,应通过发展中小金融机构来解决中小企业融资难问题[3]。William and Chao Chen (2004)认为在金融抑制下,政府会优先将金融资源投向国有经济体,对中小企业等支持力度较小,同时银行等金融机构也偏好于向拥有较强竞争力的实体经济提供融资等金融服务,中小企业由于缺乏竞争力,因而难以得到政府和银行的融资支持[4]。郭娜(2013)认为中小企业融资难是由于其自身产品技术含量不高、财务制度不健全、资本结构不良、抗风险能力弱等原因导致其资信状况难以满足贷款人资信要求[5]。崔杰、胡海青、张道宏(2014)就中小企业融资难问题的原因进行深度剖析,认为主要是由于企业缺乏吸引力、融资方式单一及外部正规金融机构融资偏见,并提出应加快中小企业自身转型,加快完善中小金融机构的建设及转变融资观念[6]。

新三板市场作为我国多层次资本市场的基石,是中小企业直接融资的重要平台,是我国解决中小企业融资难的重要战略。2006年我国新三板市场正式起航以来,经过十来年的发展,特别是2014年8月推出做市商制度后,新三板对中小企业融资的作用日益明显,也受到了学术界的较大关注,但之前国内学者对其的研究多聚焦于其建立的必要性、新三板市场理论、运行机制及如何借鉴国外经验发展我国新三板市场,较少从实证角度研究新三板融资效率。为此,本文通过对新三板中小企业融资效率进行实证分析,探讨我国新三板中小企业的融资效果及新三板市场在解决中小企业融资难问题中发挥的作用,为如何进一步提高我国新三板中小企业融资效率提供相应的启示。

二、模型设定、变量选择和数据说明

(一)模型设定

本文主要运用DEA(Data Envelopment Analysis)模型对新三板中小企业融资效率进行实证研究。DEA模型由著名运筹学家A.Charnes、W.W.Cooper和E.Rhodes于1978年提出用于评价相对效率的方法,该方法通过测算投入与产出是否存在相对有效性而被广泛运用于各种经济效率的评价。考虑到DEA模型在评价决策单元是否有效的同时,能进一步分析决策单元偏离有效生产前沿面的程度及给出调整方向,使其达到有效,并且在处理多重输入与输出变量的有效性时,无需考虑输入输出变量之间的数学关系,也无需事前人为给定输入和输出变量的权重,较为客观,因此本文选择了DEA模型对新三板中小企业融资进行相对效率的评价。

常见的DEA模型主要包括CCR模型和BCC模型①。CCR模型通过规划求解的方法求出决策单元的相对技术有效性,它是每个决策单元自身生产率相对于所有决策单元中最大生产率之比,是包含纯技术效率和规模效率在内的总技术效率。BCC模型将原CCR模型中关于规模报酬不变的假设改为规模报酬可变,评价决策单元的纯技术有效性。规模效率则等于CCR模型求出的相对技术有效性除以BCC模型评价的纯技术有效性[7]。本文主要运用CCR和BCC这两种模型进行相应的分析。

(二)变量选择

1.样本选取

截至2015年底,新三板挂牌企业已增至5129家,样本选择主体较大,为有效研究各样本的融资效率,需针对样本进行筛选。在样本选取过程中,本文删除了并未在市场上融资或增资的企业,删除了近期挂牌的企业,删除了财务数据不全的企业。基于上述原则本文选取在2013年及以前有融资行为的企业,由于在研究时,大部分企业2015年的财报还未披露,仅能得到2014年及之前年份的年报数据,故在样本2011—2014年的财务数据中选取输入指标和输出指标。经过筛选,有过融资行为的个股有126个,其中进行过股权质押融资的个股64个,进行过定向增发的个股89个,既进行过定向增发融资又通过股权质押融资的个股有27个,且在进行数据整理时有64个个股存在数据不完整的情形,故本文研究的样本为62家在2013年及以前进行过融资且2011—2014年财务数据完整的新三板挂牌企业。

2.指标选取

本文选取三个输入指标——分别为资产总额、资产负债率和营业总成本——作为投入指标,选择的理由主要为:(1)资产总额从总体上代表了企业在生产经营活动时所能运用的资源总数,是企业生产经营的基础,当企业进行债券融资或者股权融资时,必然导致资产负债表上资产总额的增长,因而可以通过观察资产总额来了解企业的融资规模。(2)不同于资产总额代表企业的整体规模情况,资产负债率主要反映一家企业的资本结构。从融资的角度上说,资产负债率可以衡量企业的资本结构是否合理;从财务角度上说,该指标也可以用来推测企业财务状况的稳定性。资本结构也必然会对股权融资的效率有影响,但影响的方向是不确定的。由于它具有财务杠杆的作用,因而在企业表现优良时,能起到数倍的正向作用,使企业利润更快速增加;但当企业表现不佳时,高资产负债率则会让企业财务状况更趋于恶化。由于资产负债率并非越高越好或越低越好,而要与整个行业的健康水准进行对比,因此本文所采取的资产负债率指标用样本公司的资产负债率与本行业平均资产负债率之差的绝对值来表示,更接近行业平均数的,为更优的资产负债率。(3)营业总成本指标代表了一个企业在生产经营时所投入的成本总额,它一般由生产资料投入和劳动投入组成,与营业收入相匹配,会直接影响一个企业的利润。当营业总成本过高时,企业的利润将显著减小,但过低的营业总成本将导致更高的税收,从而影响企业的利润效率[8]。

另外本文选取了三个输出指标——分别为净资产收益率、营业总收入增长率和总资产周转率——作为产出指标。选择的理由为:(1)净资产收益率的值越高,说明平均股东权益所能获得的利润越高,从而说明企业投资的报酬越高。(2)企业营业总收入增长越快,表示企业成长性良好且经营更具活力。(3)总资产周转率指标可以衡量资源在企业中运行的效率,资产在企业的流动速度更快,代表资产在企业中被更有效地利用,企业对资源的配置越合理。当企业的运营效率提高时,则可以用更少的资产规模达到更高的产值,从而有利于企业的进一步发展和进步。

(三)数据说明

本文所选取的数据取自于全国中小企业股份转让系统官方网站以及WIND咨询数据库。研究中共涉及样本62个,输入指标和输出指标共6个,模型样本数远大于输入指标和输出指标之和的三倍,符合DEA模型假设的基本要求。

通过对62家企业进行行业划分,发现样本企业以信息技术、工业、材料行业为主,其中信息技术行业41家、工业行业7家、材料行业4家,可选消费行业1家,医疗保健行业3家,日常消费行业2家,金融、能源、公用事业及电信服务行业各1家。

由于企业财务数据不同指标的意义不同,有些衡量绝对值的大小,有些则是相对比值,这导致不同变量间大小差异过大,容易降低模型结果的准确性,不宜统一输入。因此DEA模型要求对所有输入数据进行无量纲化处理,即让所有数据满足一个标准化的结构。具体方法如下:

通过上述无量纲化处理之后,所选取的指标数据均介于0到1之间,上述处理未对效率研究产生实质性影响。

三、实证结果及分析

本文在整体样本分析中,决策单元为62个,输入输出变量均为3个,时间跨度为4年。其中为对样本进行整体分析,本文将样本企业2011—2014年相应总技术效率、纯技术效率及规模效率进行了计算,然后计算了相应效率值的均值,并对其不同年份的数值和趋势进行分析。

(一)总技术效率分析

本文使用CCR模型计算样本62家企业的总技术效率(TE),由于篇幅的原因,没有将每个企业的计算结果进行陈列,本文列出了样本企业的总技术效率分布情况(TE),见表1所示。

表1 样本企业的总技术效率分布情况(TE)

计算结果表明:部分样本企业在部分年份中达到了总技术效率有效,但没有一家样本企业在四年里融资总技术效率值达到1,即DEA总技术效率有效。如果总技术效率值达到1,则说明企业在投入和产出上既没有冗余也没有不足,恰巧用最小的投入获得了最大的产出,根据定义在纯技术和规模上都同时有效。所有企业的总技术效率值都小于1,即DEA非总技术效率有效,占到样本总量的100%,说明这些企业均存在投入上的冗余或者产出上的不足,要想达到总技术效率有效,需要在投入或者产出上进行资源配置的优化。之所以出现没有一家企业的总技术效率值达到1的情况,是因为企业要在四年内都保持纯技术效率和规模效率的有效是很困难的,因此我们需要对企业没有达到完全有效的情况下进行更具体的分析。

进一步分析来看,从表1可以看出,总技术效率值小于1的企业其具体有效性也是不同的。其中,总技术效率值处于0.8~1之间的企业有28家,占总样本量的45.16%;总技术效率值处于0.5~0.8之间的企业有29家,占总样本量的46.77%;总技术效率值处于0.5以下的企业有5家,占样本总量的8.07%。这说明有一半以上的企业总技术效率值小于0.8,融资效率相对较低,需要对资金投入方法和具体的使用渠道予以重视,从而提高企业的融资效率。不过,也仍有近一半的企业虽然没有在总技术效率上达到完全有效,但在四年时间内仍是相对有效的,说明样本企业进行股权融资仍能取得一定的效果。

(二)纯技术效率分析

在分析完样本企业的总体技术效率之后,本文开始着眼于企业的纯技术效率表现情况。这一指标主要用来展示纯粹技术效率因素对企业融资情况的影响程度,可以体现企业投入资源方面的生产效率。本文使用BCC模型对样本企业的纯技术效率进行计算,样本企业的纯技术效率分布情况(PTE)计算结果见表2所示。

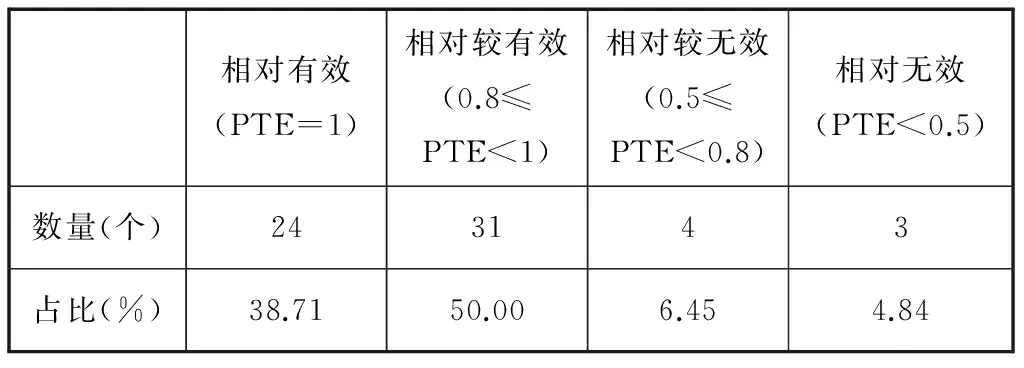

表2 样本企业的纯技术效率分布情况(PTE)

从表2可以看出,整体上有24家样本企业达到了纯技术有效,达到了样本总量的38.71%,大大优于总技术效率的情况,这也表明很多企业总技术效率不高并不是企业本身经营管理能力方面的问题,而主要是规模较小的原因所导致。纯技术效率值处于0.8~1之间的企业有31家,占样本总量的50%;纯技术效率值处于0.5~0.8之间的企业有4家,占样本总量的6.45%;纯技术效率值处于0.5以下的企业有3家,占样本总量的4.84%。这说明大部分企业即使没有达到完全的纯技术有效,其技术有效性也是相对较好的,融入资金得到了较好地使用。

(三)规模效率分析

对企业的规模效率进行分析有利于企业判断自身规模是否适应于已有的融资情况,从而帮助企业决策以调节规模。从另一方面来看,投资者也可以通过了解企业的规模效率来判断企业处于成长的哪一阶段,以此来帮助投资者进行更准确的投资决策。从定义上看,规模报酬递增指的是当其他条件不变的情况下,企业各生产要素同比例增加导致生产的产品以大于该比例的数量增加,规模报酬递减则指代相反的情况。一般而言,如果企业融资没有帮助其在生产中得到规模报酬递增或规模报酬不变,则认为该企业规模效率非有效。通过使用CCR模型求出的效率值除以BCC模型求出的效率值进行测算,样本企业的规模效率分布情况(SE)计算结果见表3所示。

表3 样本企业的规模效率分布情况(SE)

从表3中可以看出,虽然部分样本企业在部分年份规模效率有效,但没有一家企业4年内均保持有效。从规模效率均值来看,样本企业中没有任何一家企业达到了融资效率的规模报酬不变,整体规模效率值均没有达到1,说明样本企业中的股权融资在融资效率和企业规模上没有都达到最优,未能对融资进行有效利用。总体上来看,整体规模效率值处于0.8~1之间的企业有41家,占总体的66.13%;整体规模效率值处于0.5~0.8之间的企业有20家,占总体的32.26%;整体规模效率值处于0.5以下的企业有1家,占总体的1.61%。可知大部分企业处于规模效率较有效状态。

为了更好地分析我国新三板中小企业的规模报酬情况,本文运用样本数据统计了样本企业的规模报酬情况,见表4所示。

表4 样本企业的规模报酬情况统计

从表4可知,样本企业大部分处于规模报酬递增的状态,占总样本额85.48%,少数处于规模报酬不变的情形,且逐年变化不大。

综上可知,仍然有一定比重的企业在规模效率上相对较无效,应针对融资情况对企业生产规模进行适当调整。不过样本企业的绝大多数均可达到规模报酬递增或者不变,四年中仅有5家企业出现过规模报酬递减的情况,且每家企业的规模报酬递减情况均不超过两年,这说明新三板中小企业中的大部分都处于企业的成长阶段,面临的主要问题是规模过小而不是过大,它们需要更多的资金来扩大自己的生产经营规模,来获取更高的规模收益。

(四)各年度分析

为了进一步了解样本企业融资效率在4年中不同年份的表现,并观察其融资效率是否随年份的递增有明显的某一趋势的变化,本文将样本企业数据分年份进行了处理,得出总技术效率、纯技术效率、规模效率不同年份的数值并对其进行分析。

表5 2011—2014年样本企业总技术效率情况

通过表5可以看到,不同年份中总技术效率有效的企业数量变化不大,一直在10家左右徘徊,占样本企业数量的六分之一左右。并且总技术效率相对无效的企业数量变化也不大,且总技术效率值小于0.5的企业数量一直在减少,从2011年的10家减少至2014年的6家。对于其他企业,可以明显看出在2011年和2012年总技术效率有效性相对无效的企业数较多,达到了30家和32家,而相对较有效的企业数较少,分别都只有13家。但在2013年和2014年相对较有效的企业数量开始超过了相对较无效的企业数量,2014年相对较有效企业数量为26家,大于相对较无效企业数量22家。从总技术效率均值来看,2011年62家企业的平均值为0.7121,而2014年的平均水平为0.7861,有明显提高。这说明在总技术效率方面,2011年到2014年间样本企业的整体表现在稳步攀升。

表6 2011—2014年样本企业纯技术效率情况

表6报告了样本企业纯技术效率不同年份的数值。与总技术效率的数值不同,样本企业纯技术效率的表现一直较好,从2011年到2014年,纯技术有效即纯技术效率值等于1的企业一直大于30家,一直占样本企业总数的50%(含)以上。不过,除了纯技术效率有效的企业之外,另外近50%的企业在四年时间内纯技术效率的进步并不明显,纯技术效率相对较有效的企业数量至2014年有18家,反而比2011年减少了4家,而纯技术效率相对较无效和相对无效的企业数量总体来说一直较少,每年合计数量不超过10家,在四年来处于这两个区间的企业数量也变化不大。从样本企业纯技术效率的均值来看,2011年到2014年之间样本企业总体经历了先小幅降低再小幅提高的过程,总体而言变化不大。

表7 2011—2014年样本企业规模效率情况

通过表7可以观察样本企业规模效率的变化值。可以发现规模效率的逐年变化规律近似于总技术效率的变化规律。总的来说,规模效率为1的企业数量在四年来变化不大,而相对较有效企业数量在四年来不断增加,只在2014年有小幅的回落,而相对较无效的企业数量从2011年到2014年呈现出明显的减少趋势。规模效率相对无效的企业数量一直较少,到2014年只有2家,占样本总量的3%。

综上所述,通过对不同年份样本企业的总技术效率、纯技术效率以及规模效率的比较可以发现,2011年到2014年之间我国新三板中小企业的融资效率在各项指标上都呈现出从相对无效到相对有效的趋势,说明我国的中小企业正在改进自身利用新增资本的方法,努力使投入与产出更加匹配,让企业的生产经营效率得以提升。2014年总技术效率和规模效率有小幅回落,部分原因可归结于样本企业中有近三分之一企业融资行为发生在2013年,融资效果尚未体现出来,分析可能原因是由于融入资金投入的项目营运周期较长或资金闲置,产出无法及时体现在2014年样本企业财报中。

四、结论与建议

本文运用DEA模型实证分析了我国新三板62家中小企业在2011年—2014年四年整体的总技术效率、纯技术效率和规模效率。从实证结果来看,我国新三板中小企业总体的融资效率不高,有近一半的企业存在融资较无效的问题,导致企业总技术效率不高的因素主要在于规模较小。大部分企业均为规模报酬递增,说明当前我国新三板中小企业面临的主要问题是规模较小,需通过融资扩大经营规模从而实现规模效应。分年份来看,无论在总技术效率、纯技术效率还是规模效率,都可以发现样本企业效率值逐年不断提高,即新三板中小企业的融资效率在不断提高。

基于此,本文建议:第一,我国中小企业应增强自身综合实力,转变经营理念,提高融资效率,拓宽融资渠道,从而实现有效经营,将企业做大做强。第二,新三板市场应进一步发挥引导和调节作用,完善交易规则,严格市场机制,进一步建立和完善退市机制和转板机制,实现企业的优胜劣汰,促进市场理性发展。第三,政府应该贴近实情出台相应的政策扶持中小企业的发展,加强市场监督,完善信息披露机制。

注释:

① DEA最初由 Charnes Cooper and Rhodes(1978)提出,因此第一个DEA模型以他们名字的第一个字母命名为CCR模型,Banker Charnes and Cooper(1984)改变CCR模型中规模收益不变的假定,而改为规模收益变动的假定,改变假设前提后的模型以他们名字的第一个字母命名为BCC模型。

[1] Stiglitz S., Weiss A.. Credit Rationing in Markets with Imperfect Information[J].AmericanEconomicReview,1981,71(3):393-410.

[2] Bester H.. The Role of Collateral in Credit Markets with Imperfect Information[J].EuropeanEconomicReview,1987(31):887-899.

[3] 林毅夫,李永军.中小金融机构发展与中小企业融资[J].经济研究,2001(1):10-18.

[4] William D. Bradford, Chao Chen. Creating Government Financing Programs for Small-and Medium-Sized Enterprises in China [J].China&WorldEconomy,2004(2):50-65.

[5] 郭娜.政府?市场?谁更有效——中小企业融资难解决机制有效性研究[J].金融研究,2013(3):194-206.

[6] 崔杰,胡海青,张道宏.非上市中小企业融资效率影响因素研究——来自制造类非上市中小企业的证据[J].软科学,2014(12):84-88.

[7] 刘力昌,冯根福,张道宏,毛红霞.基于DEA的上市公司股权融资效率评价[J].系统工程,2004(1):55-59.

[8] 戴湘云,叶生新.多层次资本市场中的“新三板”对高新技术园区经济发展作用分析与实证研究——以中关村科技园区为例[J].改革与战略,2011(12):69-74.

[责任编辑 刘 瑜]

An Empirical Analysis of Financing Efficiency for Small and Medium-Sized Enterprises of NEEQ

YAO Xue-song1LUO Yun2YAO Hui3

(1.School of Economics and Trade, Guangdong Mechanical and Electrical Professional College, Guangzhou, Guangdong,510515, China; 2.School of Economics Management, Shaoguan College, Shaoguan, Guangdong, 512005, China;3.Agriculture and Animal Husbandry Technology Bureau, Wanshan District, Tongren, Guizhou, 554200, China)

Financing difficulties of SMEs is a long-standing problem. NEEQ has the characteristics of lower threshold so that more SMEs can have access to financing channels. This thesis uses DEA model to do an empirical analysis about total technical efficiency, pure technical efficiency and scale efficiency of 62 NEEQ SMEs from 2011 to 2014. The empirical analysis shows the financing efficiency of NEEQ SMEs is not high and nearly half of the enterprises cannot have access to valid financing. The main reason for lower total technical efficiency lies in the small size of enterprises. The return to scale of most enterprises is increasing. That shows the main problem of NEEQ SMEs is small size of enterprises, which need expand the financing scale to achieve economies of scale. In terms of a particular year, regardless of the total technical efficiency, pure technical efficiency, and scale efficiency, the efficiency of financing for NEEQ SMEs can be found increasing gradually.

DEA model; total technical efficiency; pure technical efficiency; scale efficiency

2016-06-13

本研究得到国家自然科学基金项目“中国金融压力、宏观经济波动与最优货币政策规则研究”(71473090)、广东机电职业技术学院教科研项目“我国新三板中小企业融资效率研究”(YJW2016-10)的资助。

姚雪松(1983—),男,讲师,博士,经济师,研究方向为金融理论与政策。

F832.51

A

1672-8505(2016)06-0062-06