盈余质量、风险投资与企业绩效

——基于深交所2009-2012年创业板IPO公司经验数据

2016-12-05李九斤叶雨晴

李九斤,叶雨晴,徐 畅

(东北石油大学 石油经济与管理研究所, 黑龙江 大庆 163318)

盈余质量、风险投资与企业绩效

——基于深交所2009-2012年创业板IPO公司经验数据

李九斤,叶雨晴,徐 畅

(东北石油大学 石油经济与管理研究所, 黑龙江 大庆 163318)

文章选取2009-2012年创业板IPO公司的经验数据,从信息披露评级、可操纵性应计利润两个维度衡量企业盈余质量,利用OLS回归模型研究其与企业绩效之间的关系以及风险投资介入的影响。研究发现盈余质量越高,企业绩效表现越好,而风险投资的引入,可有效提升企业盈余质量,并强化盈余质量与企业绩效间的正相关关系。

盈余质量;风险投资;企业绩效

一、引 言

近年,企业高管盈余管理现象屡禁不止,此举不仅会影响到企业盈余质量、股东决策和公司未来的发展声誉,甚至严重损害企业经营绩效。经研究发现,管理层盈余管理行为越多的公司,上市后经营绩效表现越差(Watts,2003)[1]。然而,当前学术界有关盈余质量对企业绩效的影响机理以及具体影响程度方面的实证研究还比较匮乏。本文通过分析我国创业板上市公司的相关财务数据,发现虽然大部分企业的会计信息质量能够符合及格水准,但质量优秀的企业并不多,高管为追求自身利益干预对外财务信息披露的现象较为普遍。基于此,本文采用会计信息评级以及修正后的Jones模型这两个指标具体衡量目标公司的盈余质量,探讨其对企业绩效的影响机理和程度,力求明确提高企业盈余质量,提升企业绩效的可行路径,以期为我国中小企业经营管理提供有效的方法和建议。

20世纪中期,风险投资(Venture Capital,简称VC)在资本主义国家大量兴起,作为全球资本的后起之秀,它在健全公司治理结构,推动企业发展方面都发挥了极大的促进作用。当前伴随我国中小板和创业板的成功设立,对风险投资基金的需求也愈发强烈,政府、企业间的双向支持与引导,促使风险投资在我国极大发展。风险投资不同于一般的长期性权益资本,许多风险投资人倾向于风险偏好型领导,他们会选择在企业初创期进行投资,以此为初创企业提供营运发展基金以及管理经验,进而提升被投资企业的经营绩效,获取高额收益[3]。Amit(1990)[2]和Gompers等(1996)[3]部分学者验证发现风险投资的引入,往往会扩大管理层盈余管理的实施范围,有风投持股的企业盈余质量更低且企业绩效持续恶化。分析文献发现,关于风险投资对盈余质量以及企业绩效的相关影响,学术界尚未得到统一结论,仍待进一步检验。据此,本文基于我国制度背景,以创业板上市公司的财务数据作为研究对象,在考虑风险投资的前提下,探索盈余质量对企业绩效的内在影响机理。

本文的研究贡献在于:首先,基于会计信息评级以及修正后的Jones模型衡量目标企业的盈余质量,研究盈余质量对企业绩效的影响,发现盈余质量与企业绩效存在正相关关系。以往文献多从公司治理等角度研究与企业绩效间的相互作用,而本文的研究视角将会丰富该领域的研究文献。其次,在研究盈余质量与企业绩效关系的同时,引入风险投资这一中间变量,经过进一步研究发现有风险投资介入的创业板上市公司企业绩效表现更好。最后,本文利用风险投资以及企业盈余质量的交叉项来研究二者间的内在联系及其对企业绩效的相关影响,发现风险投资机构的介入,有效减少了目标公司的可操纵性应计利润,目标公司的盈余质量表现更好,且可以强化盈余质量与企业绩效间的正相关关系。以上结论表明,在提升企业绩效的手段中,我国中小企业理应抑制管理层盈余管理行为,提升企业盈余质量。除此之外,中小企业可以科学引入风险投资,让其作为第三方机构进一步完善公司治理,以达到约束管理层盈余管理,强化盈余质量与企业绩效间正相关作用的目的。

二、理论分析和研究假设

由于当前信息获取渠道有限,外部投资人主要依赖定期对外披露的财务报表了解目标公司整体的经营业绩以及发展前景。根据委托代理理论,当前管权分离现象不可回避内部高管的盈余操纵行为,以此谋取的私利将与公司目标相背离,而损害企业绩效。根据西方实证会计理论,一旦市场有效,财务信息透明度越高,企业盈余质量越好,越有利于降低融资成本,确保企业决策的有效性,继而提升企业绩效,推动企业的良好发展。

根据信息不对称理论, Teoh、Welch和Wong(1998)等学者发现虚高的会计盈余是导致上市公司企业绩效持续下滑的重要原因[4]。Healy和Palue(2001)研究发现对外披露的财务报告信息质量可以反映出企业的盈余质量,企业盈余质量越高,越能够促进企业外部股价的提升[5]。我国学者林有志(2007)发现企业的信息透明度越高,其会计和市场绩效越好[6]。徐浩萍(2009)研究发现,中国作为一个刚起步的新兴市场在经济快速转型时期,盈余质量对企业绩效所产生的影响大于西方的成熟资本市场[7]。

根据决策有用理论,企业财务信息的相关性越强,盈余质量越高,管理层决策越有效,企业内部过多的盈余管理行为,将会误导股东的宏观规划,导致决策偏离公司总体目标。Teoh、Welch和Wong(1998)经实证研究发现企业内部的可操纵性应计利润与企业IPO后的经营业绩显著负相关,企业内部的盈余管理行为严重影响到了企业的后续决策质量[4]。

上述研究发现,企业拥有较高盈余质量,是科学决策的有力保证,这不仅可以降低融资成本,还会在一定程度上提升企业绩效。根据当前的相关研究,我们认为信息披露评级和企业可操纵性应计利润将会在很大程度上反映目标公司的财务透明度,进而对公司盈余质量情况进行反馈。据此,本文提出假设1,并从信息披露评级和可操纵性应计利润两个维度分2个子假设加以检验。

假设1:企业盈余质量越高,企业绩效越好。

假设1a:信息披露评级越高,企业绩效越好。

假设1b:企业可操纵性应计利润越少,企业绩效越好。

风险投资机构的参与将会在企业股东中拥有一席投票权,进而改善我国中小企业不合理的单一家族型股权结构。此举将有效改善我国中小企业关系治理现象,约束原有高管的盈余管理行为。风险投资机构依据优质的基金经理人和管理团队,拥有更强的资金实力,更丰富的实战管理经验和更专业的判断力,可以有效提升被投资公司的资金周转效率、营运能力和管理水平。同时,基于风险投资的声誉效应,他们的投资可以有效扩大目标公司的影响力以及相关资源的获取途径。社会网络理论认为,一旦一个企业拥有庞大的社交网络资源,这将会极大地提高获取资源以及信息共享的能力。风险投资的参与很好地扩充了目标公司的社交网络资源,提升企业信息扩散、共享和吸收的效率,有助于企业获取资源优势、提升盈余质量,进而促进企业绩效的大幅提升。Andrew Metrick和Ayako Yasuda(2009)等人研究发现具有较好社会资源的风险投资企业表现了更好的盈余质量和企业绩效[8]。Agrawal和Cooper(2010)通过分析风投机构的声誉、风投经验以及盈余管理三者间的关系,通过实证研究验证出高声誉风险投资机构与企业盈余管理行为间存在显著的负相关关系[9]。

综上所述,我们认为风险投资可以提供给目标公司更多的信息以及管理资源,提升被投资公司的治理水准,在一定程度上提高企业盈余质量,进而提升企业绩效,由此,我们提出假设2a和假设3a:

假设2a:风险投资能有效提升企业绩效。

假设3a:风险投资能强化盈余质量与企业绩效间正相关关系。

但是,针对风险投资与企业绩效关系的相关探讨并没有得出一致结论。我国资本市场与美国等西方发达资本主义国家资本市场相比,针对于风险投资机构相配套的运行保护机制并不健全,监管力度不足。此外,我国风险投资机构的管理团队业务水平差距较大,面临纷繁复杂的社会网络关系,风投机构是否会存在与企业管理层合谋共同参与企业盈余管理行为以促进其快速上市的现象还不得而知。这种不确定性的存在,使得另一部分学者认为依照当前国内的经济形势,风险投资机构更易诱发企业盈余管理行为,被投资公司的盈余质量更低且企业绩效更差。Mills (2001)发现风投机构为了获取收益,往往会操纵性地提高上市公司对外发行价格,且重点关注自身权益,与原长期投资者间缺乏有效沟通[10]。Cao and Lerner (2009)认为风投存在投机性质,IPO前盈余管理行为增多,诱发股价低迷、业绩下滑等现象[11]。由此,本文再针对假设2和假设3提出对应的竞争性假设:

假设2b:风险投资不能有效提升企业绩效。

假设3b:风险投资不能强化盈余质量与企业绩效间的正相关关系。

三、变量定义、模型构建及描述性统计

(一)变量定义

1.被解释变量:企业绩效

我们采用两个指标对企业绩效进行衡量。

净资产收益率(ROE)等于净利润与股东权益余额之比,是衡量上市公司企业绩效以及发展前景的重要指标。哈佛商学院的Josh Lerner等学者通过实证研究发现,企业净资产收益率越高,企业的原始资本获利能力便越强,进而表现出的企业绩效越好[12]。净资产收益率也是目前企业绩效实证研究中最为常用的衡量指标,因此,本文选择其作为风险投资企业绩效的衡量指标[13-14]。其中,ROE数据主要来源于Wind和CSMAR数据库。

托宾Q(Tobin Q)等于企业资本市场价值与资产重置成本之比,托宾Q不仅能评价企业财务的相关状况,还可以将企业的市场价值和虚拟价值联系起来,应用于对目标公司企业绩效的衡量相对客观和常用。因此,为了更加全面地衡量企业绩效,本文在选择ROE衡量企业绩效外,还选择托宾Q值作为企业绩效的另一项衡量指标。本文所用的托宾Q值是根据既定计算公式,利用万德和国泰安数据库收集企业市场价值、期末总资产价值等相关财务数据,剔除异常数据后计算所得[15-16]。

2.解释变量

(1)信息披露评级(Rat)

上市公司的会计信息需要定期向股东、债权人等信息使用者披露,而信息披露质量的高低是企业盈余质量高低与否的综合体现。因此,本文选择深交所公布的创业板样本公司信息披露评级为解释变量,并在参考Josh Lerner等人做法的基础上,将信息披露评级予以量化[12]。

(2)可操纵性应计利润(DA)

企业盈余质量的高低受管理层盈余管理行为的直接影响,企业若拥有较好的盈余质量,理应不存在较多的盈余管理行为,即企业高管可操纵的应计利润越少,越会真实反映企业的盈余质量。通常而言,企业操纵性应计利润若与企业绩效成反比,盈余质量便与企业绩效成正比。当前关于操纵性应计利润的衡量主要包括希利模型(Healy Model)、迪安杰洛模型(DeAngelo Model)、琼斯模型(Jones Model)和修正后的琼斯模型(Modified Jones Model)等方法。其中,前两种测定方式需要目标公司的操纵性应计利润遵循随机游走模型且非操纵性应计利润每年趋于稳定,由此,衡量考虑片面,结果并不客观。相对而言Jones模型更加可行,修正后的Jones模型针对原有模型又增加了主营业务收入和应收账款两项指标对企业绩效的相关影响,更加全面[17]。由此,本文采用修正后的Jones模型来衡量企业盈余管理程度。

(3)风险投资持股比例(VCshare)

根据公司治理理论,一股一权的控制权分配原则决定了股东拥有股份的多少会在一定程度上决定该股东对公司的整体控制能力,风险投资机构所持有股份的高低也会直接决定其对被投资企业施加控制的程度,进而影响到企业盈余管理程度[18]。就此,本文通过搜集2009—2012年创业板上市公司招股说明书及国泰安数据库中的相关数据,用VCshare变量(若同一家VC多次投入或多家VC共同投入该企业均以其投入相加的总和,作为该企业最终持股比例)表示风投机构对目标公司持股比例大小。鉴于风投持股比例对盈余管理程度会产生一定影响,本文将VCshare与衡量盈余质量的Xi形成一个交叉项Xi×VCshare,作为一个解释变量,研究VC持股比例与盈余质量的内在关系及共同对企业绩效的影响程度。

3.控制变量

包括:(1)资产规模指标(Lnasset):主要指年末总资产,用以反映公司的总资产规模,为消除变量规模影响,本文对总资产规模全部采取对数处理。(2)高管持股比例(Mor):等于年末被投资企业高管持股比例[19]。(3)资产负债率指标(Lev):其计算公式为负债总额与资产总额的百分比率。该指标可以显示出企业债务资金所占总资产的比重,意在反映目标公司对债务人的权益保证程度,可以在一定程度上反映目标公司的资产债务状况。(4)公司成长性(Growth):衡量公司成长性,采用被投资企业当年主营业务收入的增长率来加以衡量[20]。(5)同时引入行业虚拟变量(IND)和年度虚拟变量(YR),进行行业和年度控制。

(二)研究模型

根据假设1涉及的变量及相关影响因素,本文在借鉴Lerner和吴联生等学者做法的基础上,构建如下OLS检验模型:

ROE(Tobin Q)=β0+β1Xi+β2lnasset+β3Mor+β4Lev+β5Growth+β6IND+β7YR+εi

(1)

ROE(Tobin Q)=β0+β1Xi+β2VCshare+β3Xi×VCshare+β4lnasset+β5Mor+β6Lev+β7Growth+β8IND+β9YR+εi

(2)

模型(1)中Xi表示信息披露评级和可操纵性应计利润,用于检验这两个变量分别对于企业绩效的影响。根据本文的假设1,企业盈余质量越高,企业绩效表现越好,则有:企业信息披露评级对应的系数β1应为正,可操纵性应计利润对应的系数β1应为负。模型(2)用于验证风险投资对被投资企业绩效的直接影响和对盈余质量和企业绩效间关系的作用。根据本文的理论预期,若风险投资能有效提升企业绩效,并能强化盈余质量与企业绩效之间的正相关关系,模型(2)中对应的系数β2应为正,当Xi表示信息披露评级时β1为正,Xi×VCshare交叉项对应的系数β3大于Xi的系数β1,表现也应更为显著。当表示操纵性应计利润时β1为负,Xi×VCshare交叉项对应的系数β3的绝对值应小于Xi的系数β1,且显著性较β1有所降低,由此表示目标公司盈余管理行为会被有所抑制。

为了保证模型的科学性和结果的真实性,本文利用统计软件进行了异方差和方差膨胀因子检验,有效排除了异方差和多重共线性对模型结果可靠性的影响。

(三)样本来源及描述性统计

本文以2009-2012年深交所创业板上市公司作为样本进行研究,剔除金融类和数据不全的上市公司,利用国泰安、深圳证券交易所和RESSET等数据资源,采用数据库查询、网络数据收集和人工翻阅招股说明书等方法收集整理数据,并利用STATA和SPSS17.0软件进行数据统计和回归分析。

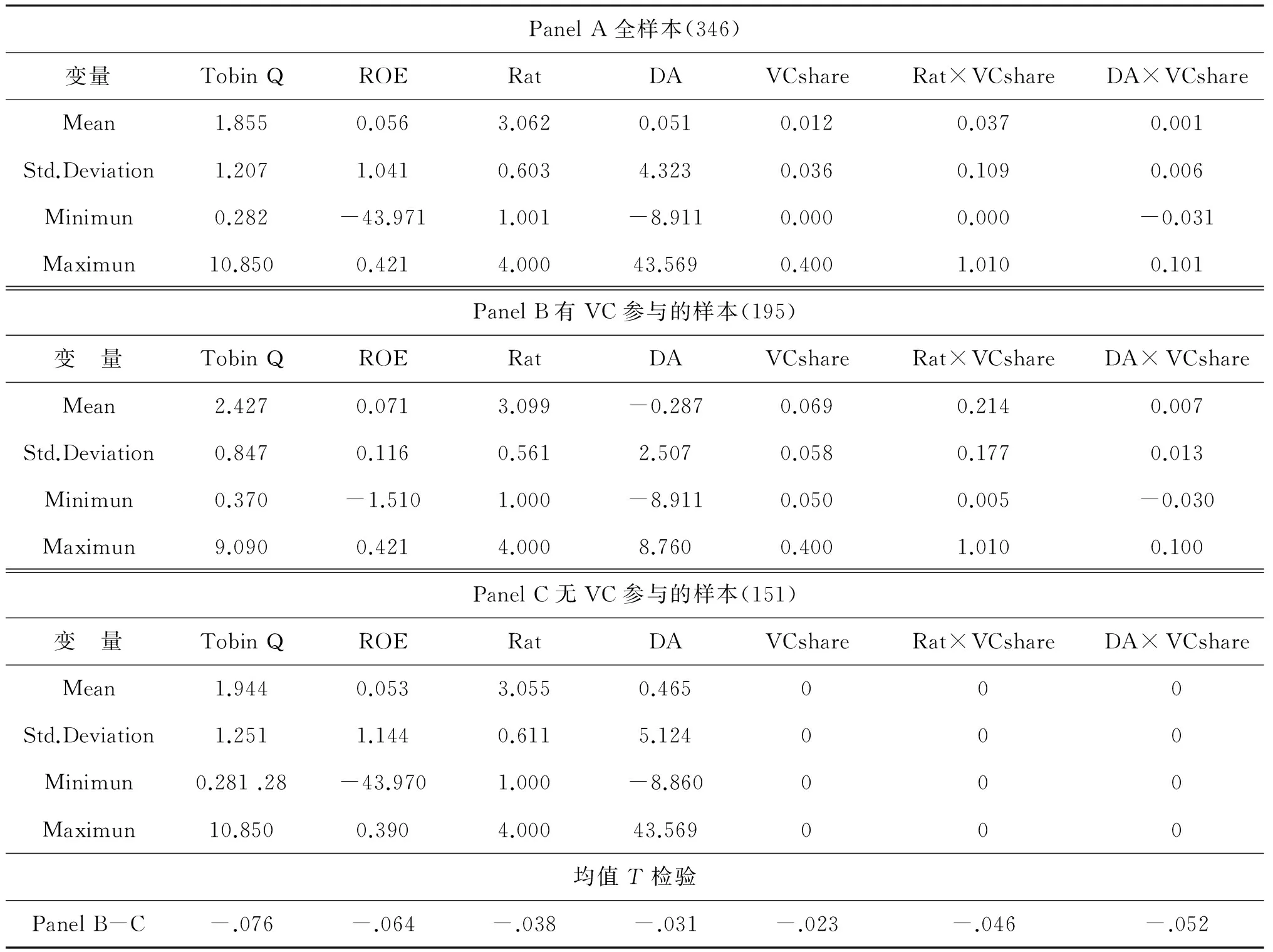

描述性统计表明创业板样本公司中无风投机构参与的企业一共151家,托宾Q值平均数为1.944,有风投机构参与的企业一共195家,托宾Q值平均数为2.427,无风投机构参与的企业ROE平均数为0.538,风投机构参与的企业为0.71,反映出深交所创业板上市公司中有VC参与的公司企业绩效要普遍高于无VC参与的企业。盈余质量通过会计信息评级以及操纵性应计利润替代,在无VC参与的企业中会计信息评级的平均数为3.055,操纵性应计利润为0.465,有VC为3.0990和-0.287,说明相比较没有风险投资机构参与的创业板上市公司,有VC参与的企业会计信息评级更高,且盈余管理程度更低,由此,可以反映出有VC参与的企业盈余质量更好(见表1)。

四、实证检验与分析

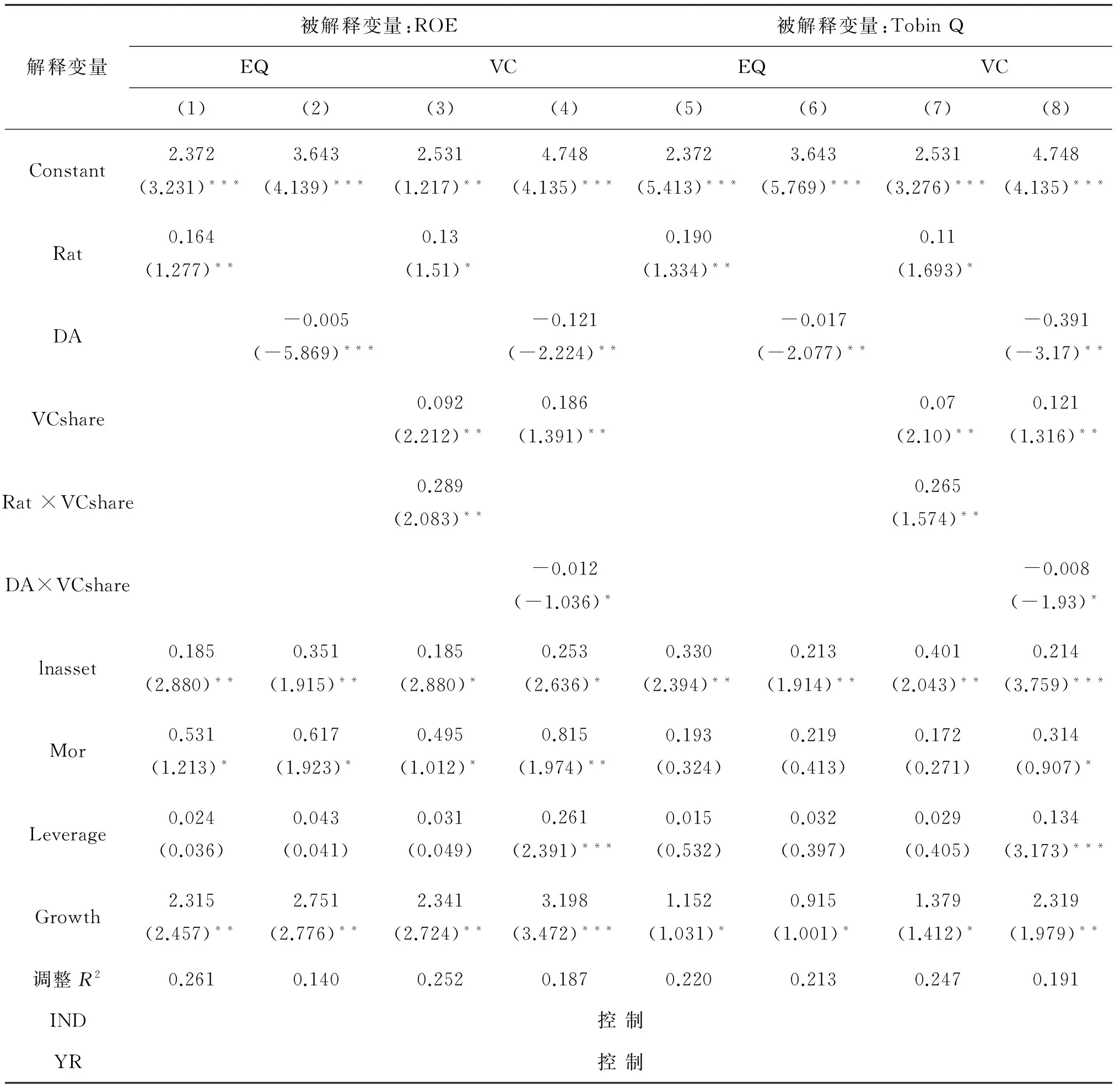

利用模型(1)和模型(2)分别对盈余质量、风险投资和企业绩效等变量之间的关系进行回归分析,所得结果如表2所示。

表中列(1)和列(5)表示信息披露评级对企业绩效的影响方向和显著程度。从表中数据显示的回归结果看,ROE和Tobin Q两个因变量对应调整的R2值等于0.261和0.220,表明模型的解释程度和模型的拟合程度较好。回归结果中ROE和Tobin Q两个因变量对应信息披露评级Rat的回归系数值分别为0.164和0.190,表示信息披露评级跟企业绩效间存在正相关关系,信息披露评级越高,企业绩效表现越好,t值和p值反映信息披露评级对企业绩效的影响均在5%的重要水平上显著正相关。这说明信息披露评级好的公司其企业绩效表现要好于信息披露评级差的公司,这可能是由于信息披露评级高的企业其盈余管理行为越少,内部控制水平也相对较高,能很好地向企业内外部信息使用者提供更高质量的财务报告,这一方面可提高企业的管理水平和决策效率,同时通过声誉传递机制也能给外界传递一种更为积极的信息,提高企业声誉,进而提升企业绩效,验证了本文的假设1a。

表1 主要财务变量的描述性统计

表中列(1)和列(5)表示企业可操纵性应计利润对企业绩效影响方向和显著程度。从表中数据显示的回归结果看, ROE和Tobin Q两个因变量对应调整的R2值等于0.140和0.213,表明模型的解释程度和模型的拟合程度较好。回归结果中Tobin Q 和ROE两个因变量对应企业可操纵性应计利润DA的回归系数值分别为: -0.005和-0.017,表示企业操纵性应计利润与企业绩效存在负相关关系,企业盈余管理程度越大,越会有损企业绩效的提升,T值和p值反映可操纵性应计利润对企业绩效的影响在ROE作为因变量时在1%的水平上显著,在Tobin Q作为因变量时在5%水平上显著。由此,验证了本文假设1b。

分析信息披露评级和可操纵性应计利润这两项指标与企业绩效之间的关系发现,论文假设1的预期观点得到验证,研究发现盈余质量好的公司其企业绩效表现要好于盈余质量差的公司,这可能是由于好的盈余质量能给投资者带来乐观的财务预期和对未来收益的持续性判断,能够推动投资者和管理层做出相应的反应,提高投资者情绪,改善企业管理水平,进而提升企业绩效,据此,假设1得到了全部验证。

表中列(3)和列(4)表示在有风险投资参与的企业,采用ROE衡量企业绩效的情况下,研究风险投资对企业绩效的影响,并进一步探讨风险投资的加入对盈余质量和企业绩效之间关系的影响。表中列(7)和列(8)表示在有风险投资参与的企业,采用Tobin Q衡量企业绩效的情况下,研究风险投资对企业绩效的影响,并进一步探讨风险投资的加入对盈余质量和企业绩效之间关系的影响。综合分析表中数据发现, ROE和Tobin Q两个因变量对应调整的R2值等于0.252、0.187和0.247、0.191,表明模型的解释程度和模型的拟合程度较好。回归结果显示, ROE和Tobin Q两个因变量对应变量VCshare的回归系数值分别为:0.092、0.186和0.07、0.121,T值和p值反映这一影响均在5%的水平上显著,表明风险投资能有效提升企业绩效,由此,证明了假设2a成立,其竞争性假设2b不成立。ROE和Tobin Q两个因变量对应交叉项Rat ×VCshare的回归系数值分别为: 0.289和0.265,T值和p值反映这一影响在5%的水平上显著,相对于信息披露评级(Rat)的回归系数(0.13,0.11)和影响水平(10%)来说,风险投资的介入,有效提高了会计信息评级对企业绩效的影响力。关于DA ×VCshare的回归系数分别为:-0.012和-0.008,T值和p值反映这一影响在10%的水平上显著,相对于操纵性应计利润(DA)的回归系数(-0.121,-0.391)和影响水平(5%)来说,风险投资的介入,有效抑制了盈余管理行为对企业绩效的负相关影响。综合上述分析发现,风险投资不仅可有效地提升被投资企业绩效,而且可强化盈余质量与企业绩效间的正相关关系,验证了本文假设3a,其竞争性假设3b不成立。

表2 盈余质量和风险投资对企业绩效的影响

五、稳健性检验

为了增加研究结论的可靠性,我们对上述研究结果进行了以下稳健性测试。

对样本中的连续型变量进行1%和99%的winsorize处理后,重新对以上模型回归,结果与之前无实质差别。

对于被解释变量企业绩效的衡量,我们参考Scott和Lerner等学者的做法,采用“企业绩效上市后3年均值”取自然对数作为企业绩效的衡量指标,重新对以上模型回归,结果不影响本文的主要结论。

对于解释变量盈余质量和VCshare的衡量,文中所有回归数据采用的是2009-2012年面板数据,我们重新定义数据期间,重新定义计算盈余质量指标和VCshare,再次回归之后,结果与之前无实质差异。

公司内部的具体特征可能与企业绩效及成长潜力有关,但公司特征又可能影响到风投机构的决策,即存在内生性问题。对于内生性问题,一般采用Heckman提出的两阶段模型和Rosenbaum等学者提出的倾向评分配比法这两种方法来解决。本文采用近期文献使用较多的倾向评分配比法,通过构造对照组的方法来解决上述问题,回归结果显示风险投资对企业绩效的影响和对盈余质量与企业绩效之间的强化作用都在10%显著水平上为正值,虽然较之前显著性有所降低,但这可能是样本量减少的缘故,并没有改变本文的主要结论。

六、结论和启示

(一)结论

本文以2009-2012年创业板IPO公司为样本,研究盈余质量、风险投资与企业绩效之间的关系,分析实证研究结果发现:企业盈余质量越好,企业绩效越好;在此基础上,引入风险投资这一调节变量研究发现,风险投资一方面有效地提高了被投资公司的企业绩效,同时也强化了盈余质量与企业绩效之间的正相关关系。从Xi×VCshare交叉项等角度分析发现:(1)信息披露评级跟企业绩效存在正相关关系,信息披露评级越高,盈余质量越好,企业绩效表现越好,这一正相关关系在5%的水平上显著。(2)操纵性应计利润跟企业绩效存在负相关关系,企业盈余管理程度越高,企业绩效表现越差,这一负相关关系在5%的水平上显著。实证结论发现盈余质量越高,企业绩效才会越好,分析其原因,可能是由于好的盈余质量能给投资者带来乐观的财务预期和对未来收益的持续性判断,能够推动投资者和管理层做出相应的反应,提高投资者情绪,改善企业管理水平,进而提升企业绩效,符合研究预期。(3)从VCshare系数分析可知,风险投资能有效提升企业价值,而Xi× VCshare交叉项系数显示风险投资能有效抑制盈余管理行为,提升企业信息披露评级,有效提高了盈余管理对企业绩效的影响力,强化了盈余质量与企业绩效间的正相关关系。

(二)启示

本文从盈余质量、风险投资和企业绩效三个角度深入分析了彼此间的相互影响机理,使我们深刻认识到盈余质量重要性的同时,对如何通过提高盈余质量以提升企业绩效也有积极的作用。同时,本文也验证了风险投资能够有效提升企业盈余质量,提升企业绩效,丰富了风险投资、盈余质量和企业绩效方面的文献。除了上述理论贡献,本文的研究结论对企业管理层、风险投资基金和政府管理部门也具有一定的启示。

企业应通过提高盈余质量以实现企业绩效的提升。企业应该高度重视盈余质量,加强盈余管理行为的控制,提高财务信息透明度,针对财务信息实施全过程监管,提高企业决策科学性,进而提升企业绩效。企业应结合自身特征积极寻找合适的风险投资机构,在扩大企业资金规模的同时,合理改善自身管理水平,提升经营绩效。

风险投资机构应积极抑制被投资企业盈余管理行为,提升企业绩效。风险投资机构应有效改善我国创业板企业当中不合理的股权结构,抑制盈余管理行为,提高企业盈余质量,进而实现企业绩效的提升。同时,也可通过提升被投资企业绩效,提升风投机构自身的声誉,实现利润与荣誉的双丰收。

政府应尽快健全企业和风险投资的外部运营环境。政府应健全企业盈余质量的监管机制、建立约束盈余管理行为的相关制度、提高创业板企业的盈余质量,进而提升企业绩效。同时,政府应通过构建多层次资本市场,规范风险投资的退出机制,积极引导风险投资健康发展,以促进其更好发挥提升企业绩效的积极作用。

[1] WATTS R.Conservatism in accounting-Part I:explanations and implications[J].Accounting Horizons,2003(17):213-225.[2] AMIT R,GLOSTEN L,MULLER E.Entrepreneurial ability,venture iwestments and risk sharing[J].Management Science,1990,36(10):1232-1245.

[3] GOMPERS P.Grandstanding in the venture capital industry[J].Journal of Financial Economics,1996,42(1):133-156.

[4] TEOH SIEW HONG,T J WONG,GITA R RAO.Are accrual during initial public offerings opportunistic?[J].Review of Accounting Studies,1998(3):175-208.

[5] HEALY P M PALEPU.Information asymmetry corporate disclosure and the capital markets:a review of the empirical disclosure literature[J].Journal of Accounting and Economics,2001,31(13):405-440.

[6] 林有志,张雅芬.信息透明度与企业经营绩效的关系[J].会计研究,2007(9):26-34.

[7] 徐浩萍,陈超.会计盈余质量、新股定价与长期绩效——来自中国IPO市场发行制度改革后的证据[J].管理世界,2009(8):25-38.

[8] ANDREW METRICK,AYAKO YASUDA.The economics of private equity funds[J].The review of Financial Studies,2010,4(22):5-11.

[9] AGRAWAL A,COOPER T.Accounting scandals in IPO firms: do underwriters and VCs help?[J].Journal of Economics & Management Strategy,2010,19(4):1117-1181.[10]MILLS D Q. Who’s to blame for the bubble [J].Harvard Business Review, 2001,79(5):22.

[11]CAO J LERNER J.The performance of reverse leveraged buyouts[J].Journal of Financial Economics,2009,91(2): 139-157.

[12]LERNER J.Venture capital and the oversight of privately-held firms[J].Journal of Financial Economics,1994(35):293-316.

[13]李玉华,葛翔宇.风险投资参与对创业板企业影响的实证研究[J].当代财经,2013(1):75-84.

[14]戴亦一,潘越,刘新宇. 社会资本、政治关系与我国私募股权基金投融资行为[J].南开管理评论,2014(4):88-97.

[15]龙勇,杨晓燕.风险投资对技术创新能力的作用研究[J].科技进步与对策,2009(23):16-20.

[16]唐运舒,谈毅.风险投资、IPO时机与经营绩效——来自香港创业板的经验证据[J].系统工程理论与实践,2008(7):17-26.

[17]陈祥有.风险投资与IPO公司盈余管理行为的实证研究[J].财经问题研究,2010(1):64-69.

[18]吴继忠.私募股权投资特征与支持企业成长——来自中小板的数据[J].西安财经学院学报,2013(9):75-84.

[19]刘跃.上市公司经营业绩评价与盈余管理研究[J].中国流通经济,2005(9):59-61.

[20]徐新阳. 私募股权投资对企业上市后经营绩效的影响——基于江浙两省中小企业板制造业上市公司的实证分析[J].财经论丛,2011(6):65-71.

(责任编辑:任红梅)

Earnings Quality,Venture Capital and Enterprise Performance:Empirical Evidence Data from 2009-2012 IPO Companies on GEM

LIJiu-jin,YEYu-qing,XUChang

(Institute of Petroleum Economics and Management Studies,Northeast Petroleum University, Daqing 163318, China)

This paper collects the data from the year 2009 to 2012 in the IPO companies on GEM, measures earnings quality from information disclosure rating and the controllable accrued profit, researches the relationship with the enterprise performance and the effects on this relationship of venture capital by OLS model. Conclusion reflects that the higher of earnings quality, the enterprise performance will be better, and if the company have VC, it could enhance the earnings quality, and strengthen this positive relationship between the earnings quality and enterprise performance.

earnings quality; venture capital; enterprise performance

2015-07-08

黑龙江省社科基金青年项目“XBRL技术对国有企业资源配置效率影响机理研究”(14C011);东北石油大学研究生创新科研项目“私募股权投资对被投资企业盈余质量的影响机理研究”(YJSCX2015-037NEPU);黑龙江省大庆市社科基金重点项目“私募股权投资对大庆市中小企业技术创新的影响机理研究”(2015004)

李九斤(1981-),男,湖南永州人,东北石油大学经济管理学院,石油经济与管理研究所副教授,研究方向为私慕股权与企业绩效;叶雨晴(1990-),女,湖南邵阳人,东北石油大学经济管理学院,石油经济与管理研究所硕士研究生,研究方向为公司治理与企业价值;徐畅(1981-),女,黑龙江大庆人,东北石油大学经济管理学院,石油经济与管理研究所副教授,研究方向为公司治理与技术创新。

F276.6

A

1672-2817(2016)04-0093-08