基于信息熵TOPSIS模型的小微企业信用评价研究

——以金改试验区泉州为例

2016-12-02陈云

陈 云

(黎明职业大学,福建 泉州 362000)

基于信息熵TOPSIS模型的小微企业信用评价研究

——以金改试验区泉州为例

陈 云

(黎明职业大学,福建 泉州 362000)

以金改试验区为背景,在回顾国内小微企业信用评价研究现状的基础上,构建适合于小微企业的信用评价指标体系,并选取3家同行业的小微企业作为评价样品,将信息熵和TOPSIS方法相结合,构建动态评价模型并进行实证研究。该评价方法运用于小微企业的信用评价,既有效避免主观确定各指标权重的随意性,保证结果的客观性和可信度;还可以对信用评价的各个指标及小微企业的综合信用做出评价与排序,有助于降低金融行业对小微企业的信贷风险,提高信贷效率。

泉州金改试验区;小微企业;信息熵;TOPSIS分析

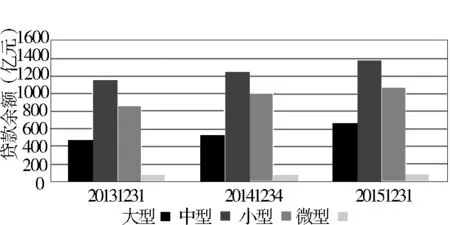

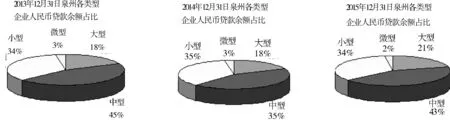

自2012年12月21日《福建省泉州市金融服务实体经济综合改革试验区总体方案》获国务院批准以来,泉州市作为第三个国家级金融综合改革试验区已有三年有余。在此背景下,泉州金融改革深化拓展,先后出台了多项扶持小微企业的惠企措施,持续发力实体经济。截至2014年底,泉州市已完成金改项目46个,小微企业信贷覆盖率从金改前的15%提高到了31.9%。泉州市金融机构抓住金融综合改革有利契机,通过多种创新方式,不断改善小微企业金融服务。最新数据显示,2015年12月31日,泉州市小微企业人民币贷款余额1134.28亿元,占泉州市企业人民币贷款余额的35.83%,比年初新增54.02亿元。其中,小型、微型企业人民币贷款余额分别为1062.14亿元和72.14亿元,分别占泉州市企业贷款余额的33.55%和2.28%;小型企业贷款余额比年初增加58.72亿元,微型企业贷款余额比年初减少4.7亿元。2013~2015年泉州各类型企业人民币贷款余额总量同期对比图及同期比率如图1、图2所示。

数据来源:中国人民银行泉州市中心支行. 图1 2013~2015年泉州市企业人民币贷款余额同期总量对比

图2 2013~2015年泉州市企业人民币贷款余额同期比率

图2显示2015年12月31日泉州市小微企业人民币贷款余额占企业总贷款的比率比上年同期略有下降。尽管各方对泉州小微企业的扶持力度不断加大,但是小微企业在发展过程中仍旧困难重重,最突出的还是“融资难”问题。小微企业由于自身特点,其投资资金有限,因此营运过程中常常会出现流动资金不足,为了发展,必须解决“融资难”问题。目前,越来越多的小微企业紧紧抓住金融综合改革这一契机,纷纷向金融机构申请贷款,贷款类型中最为普遍的便是信用贷款。但是多数的金融机构仍然是采用同时适用于大中型企业的信用评价体系对小微企业进行信用评价,小微企业不论是从生产规模、经营管理水平、盈利空间等方面都无法与大中型企业相比,这种信用评价方法缺乏合理性,不适合评价小微企业的信用状况。因此,结合小微企业实际情况,建立适用于小微企业的信用评价指标体系,并构建相应的信用评价模型显得尤为重要。

一、小微企业信用评价指标体系的构建

1.国内研究现状

科学合理的小微企业信用评价指标体系是各管理部门和金融机构顺利开展对小微企业信用评价的关键。2000年以来,国内不少学者从不同角度,选取不同样本对企业信用评价指标进行了诸多研究。毛定祥(2000)从财务信用的角度,建立了包括财务机构、偿债能力、经营能力、盈利能力和现金流量五个一级指标及26个二级指标的评价体系[1]。王德勇、陈晓刚(2008)引入了定性指标和定量指标,定量指标包括偿债能力、盈利能力、资产管理能力、获现能力和履约能力等指标,定性指标包括企业规模、领导素质、管理水平、发展潜力和创新能力等指标[2]。李杨(2013)选取了包括外部环境、基础素质、经营管理、财务状况、发展前景和信用记录等六个一级指标及29个二级指标[3]。黄鹏、刘艳(2013)构建了由企业财务特征、非财务特征组成的小微企业综合信用评价模型,企业财务特征包括企业经营管理能力、企业资产状况和企业偿债能力三个指标及9个子指标,非财务特征包括企业领导人品质、企业所在地特征和产业环境三个指标9个子指标[4]。刘亚娜(2014 )从金融机构的视角出发,选取了小微企业信用评价指标,构建了包括企业基本状况、财务状况、市场状况和创新能力状况等4个一级指标、10个二级指标及32个三级指标[5]。李恩、刘立新(2013)整理了国内学者筛选的中小微企业信用评价指标体系中一级指标的内容,并绘制成表。

2.小微企业信用评价指标体系的构建

综上所述,学者们大多都注意到了评价企业信用状况应包括财务和非财务两个方面的指标,但是由于小微企业市场生存周期普遍较短,而且财务制度和信息披露制度不够健全,财务报表失真、不规范,甚至很多小微企业根本没有财务报表,如果财务指标所占的比重过大,与大中型企业相比较,必然对小微企业的信用贷款不利,融资难上加难。而在民营经济发达,劳动密集型产业众多的泉州,小微企业对于泉州区域经济的增长和社会的和谐发展具有非常重要的战略意义。尽管数据显示,泉州小微企业人民币贷款余额逐年上升,但是仍然有很多发展前景不错的小微企业被拒之门外,无法享受信用贷款。因此,构建适合小微企业信用评价的指标体系至关重要,该指标在适当降低财务指标比重的同时,应尽量多的考虑小微企业的非财务因素,比如小微企业未来发展空间、潜力和创新等方面的因素。

为了保证评价结果具有准确性、客观性、针对性和可信性,在此,基本遵循科学性、针对性、可行性、层次性、定性与定量相结合等原则,在国内各大学者所选取的指标体系的基础上进行甄选和完善,从而构建了由六个一级指标、25个二级指标组成的小微企业信用评价指标体系,该体系注重小微企业的非财务状况,因为对于非财务状况良好的成长期或者初成期的小微企业,若有足够的资金周转,便可以改善其企业财务状况,达到良性循环,见表1。

表1 小微企业信用评价指标体系

二、评价模型的建立

1.信息熵的概念

信用评价指标权重是整个评价过程中最为关键的一步,权重的不同会带来评价结果的差异性较大。国内学者对小微企业信用评价指标的权重确定,多数是采用专家评分法、层次分析法和模糊综合层次法,这些方法主观性较强。而熵权法是通过对原始数据进行数学计算后得出指标权重,客观性强,恰好可以弥补这一缺点,得到的结果准确性更高,更有说服力。它是对不确定信息的度量,熵值越小越好。

信息论中用熵来反映信息系统无序程度,即所谓的信息熵。假设含有n个信元的一个信息源{A1,A2,…,An},其概率分布为P={P(a1),P(a2),…P(an)},定义信息熵的计算公式为:

某指标的信息熵越大,表明该指标的无序程度越大,可用的信息量就减少,这时,该指标的权重就越小;反之,某指标的信息熵越小,表明该指标的无序程度越小,可用的信息量就增加,这时,该指标的权重就越大;所以信息熵与指标权重是负相关的关系。根据该原理,可以根据反映小微企业信用评价指标之间的差异程度,利用信息熵计算出各评价指标的权重。

2.TOPSIS方法原理

TOPSIS法是一种常用的多目标决策分析方法,其基本原理是通过检测评价对象与最优解、最劣解的距离来进行排序,若评价对象最靠近最优解同时又最远离最劣解,则为最好;否则为最差。这一原理用空间统计学解释,就是通过将各指标的统计数据对应于多维坐标系中的点,同时,在坐标系中确定出最优样本点和最劣样本点作为评价的参考点,然后计算各个样本点到参考点的距离,以此距离来进行评价研究。因此,TOPSIS方法具有概念简单,计算过程清晰和易操作的优点,可以客观地对多指标情况下的多种方案进行综合评价。

3.基于信息熵的TOPSIS模型

设有一个评价对象,数个评价指标,给各指标赋值得到初始矩阵Amn,其中,Aij表示第j个评价对象的第i个评价指标值。基于信息熵的TOPSIS方法进行评价研究的具体步骤如下[7]:

步骤一:根据各指标数据构建初始矩阵,考虑到各项指标的量纲不同以及数量级差异较大,可对初始矩阵进行标准化处理。本研究所涉及的指标包含效益型指标和成本型指标,采用极值法对数据进行标准化,从而得到标准化矩阵A'mn={a'ij}mn,其中,效益型指标标准化公式为:

(1)

成本型指标标准化公式为:

(2)

步骤二:利用信息熵计算公式确定各评价指标的信息熵值。利用公式(1)得到第i个指标的信息熵值ei:

(3)

fij为第j个公司第i个指标的特征比重。规定:当fij=0时,fijInfij=0,从而保证0≤ei≤1。

步骤三:计算第i个指标的信息差异性系数及第i个指标的熵权重。其中:

gi=1-ei

(4)

(5)

第i个指标的熵权重ωi越高,表明第i个指标对评价结果贡献程度越大,在评价过程中的重要程度越大。

步骤四:将步骤三得出的熵权与步骤一计算出的标准化矩阵A'mn={a'ij}相乘,得到加权标准化矩阵X:

X=[ωia'ij]mn=

(6)

步骤五:从加权标准化矩阵X中确定各指标的正理想解X+和负理想解X-。其中:

(7)

(8)

步骤七:确定第j个评价对象到最理想解的接近程度Cj,其中:

(9)

接近程度Cj值越大,表明该小微企业的信用程度越好;反之,接近程度Cj值越小,表明该小微企业的信用程度越低。因此,根据最后得到的接近程度值的大小,可以对小微企业的信用程度进行综合排序。

三、小微企业信用评价实证研究

1.评价对象的选取与数据来源

由于不同行业之间数据差别较大,因此,立足于在同一行业中选择评价对象来研究。本文选择3家同行业的小微企业A、B、C进行研究,其中A企业为泉州某米业有限公司,B企业为泉州某食品有限公司,C企业为泉州某粮食购销公司。

本文构建的小微企业信用评价指标体系由定性指标和定量指标组成。为确保数据的有效性,研究中所涉及财务状况的定量指标数据,主要是通过泉州某银行2014年的数据资料获得;对定性指标采用实地走访、电话调查和问卷调查等方式,请5名同行业专家在事先设计好的调查表上进行打分,然后取加权平均值。由于篇幅有限,原始数据从略。

2.对各一级指标进行评价

本文构建的小微企业信用评价指标体系由六个一级指标、25个二级指标组成,下面对每个一级指标分别进行评价。首先以财务状况这项指标为例,该指标包括应收账款周转率A1、存货周转率A2、总资产周转率A3、流动资产周转率A4、资产负债率A5和净资产收益率A6六个二级指标,各指标原始数据如表2所示。利用公式(1)、(2)对原始数据进行标准化,得到财务状况的标准化矩阵,然后通过公式(3)、(4)、(5)计算得到财务状况各二级指标的信息熵和熵权重。

表2 财务状况指标原始数据及熵权分析过程相关数据汇总

数据来源:中国农业发展银行泉州地区某支行.

表3 财务状况指标TOPSIS分析过程相关数据汇总

由公式(6)至(9)计算得到加权标准化矩阵、欧式空间距离和确定各评价对象到最理想解的接近程度,分别如表3所示。

以上是对财务状况指标评价的全过程,另外五个一级指标的评价依照这样的方法依次进行计算,计算结果详见表4所示。

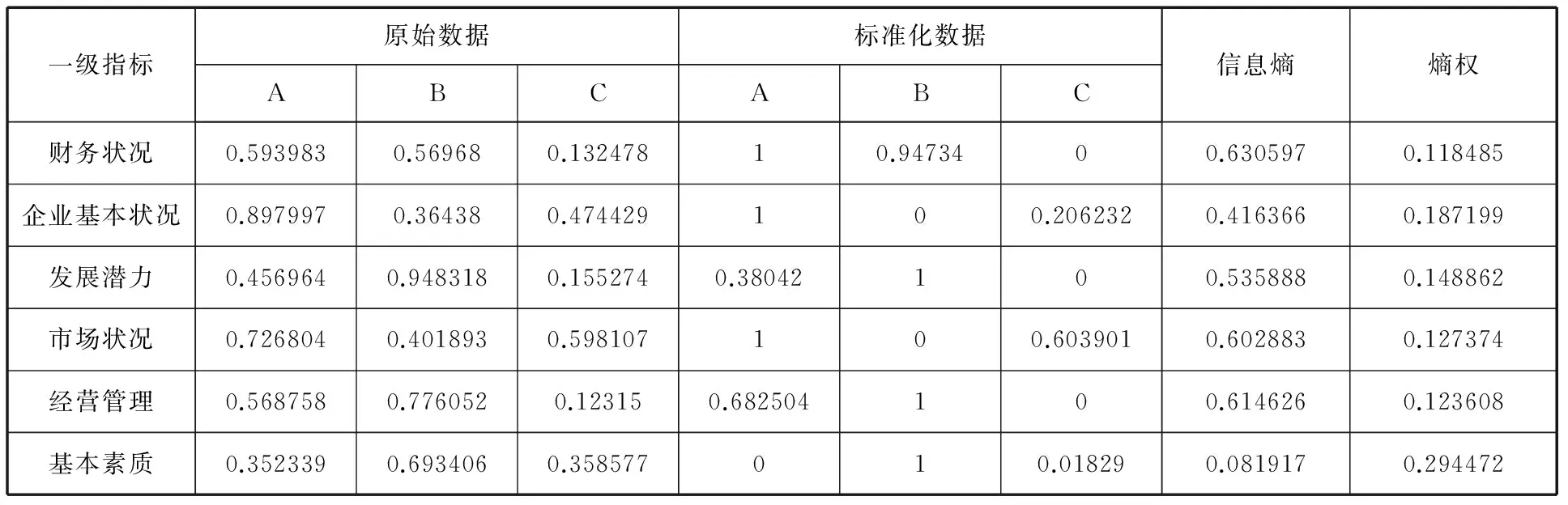

表4只是反映了三家公司在财务状况、企业基本状况、发展潜力、市场状况、经营管理和基本素质等指标与最理想解的接近程度及排名情况,却不能有效地体现三家公司的综合信用评价水平。因此,下面以各指标到最理想解的接近程度值作为初始数据,构成初始矩阵,综合评价3家公司的信用水平,评价过程同上,具体数据详见表5和表6。

表4 各一级指标评价结果

表5 综合信用评价初始数据及熵权分析过程相关数据汇总

表6 3家公司综合信用评价TOPSIS分析过程相关数据汇总

3.评价结果分析

(1)从表3 可知,在财务状况分析的二级指标中,净资产收益率指标的信息熵最小,表明该指标的无序程度最小,可用的信息量比较大,因此权重最大的是净资产收益率A6为ω6=0.223036,其次是应收账款周转率A1为ω1=0.196102和存货周转率A2为ω2=0.184255,其余的总资产周转率A3、流动资产周转率A4和资产负债率A5这三个指标在财务状况中所占的权重相当,介于0.13至0.14之间。

(2)表3显示,根据到最理想解的接近程度值Cj的大小,可以对3家公司在财务状况方面的优劣势进行排序。A公司接近程度值最大,表明A公司财务状况最佳,这一结果由原始数据可以很清楚地反映出来,因为在原始数据中A公司的应收账款周转率、总资产周转率和资产负债率明显优于其他两家公司;其次是B公司,接近程度最小的是C公司,其接近程度非常小,仅为c3=0.132478 ,显然,C公司存货周转率、流动资产周转率和资产负债率这三个指标的原始数据明显劣于A公司和B公司;

(3)从表5看出3家公司的六个一级指标分别到最理想解的接近程度及排序情况。其中A公司在财务状况、企业基本状况和市场状况明显优于其他两家公司,这与A公司近几年的营销策略和致力于市场的开拓有着密切的关系;而B公司在发展潜力、经营管理和基本素质这三个方面的接近程度明显高于其他两家公司,B公司为中外合资公司,实力较为雄厚,虽然成立时间相对较短,但较注重消费者的需求,不断加大产品研发投入和创新产品的开发,其对领导人决策能力和员工的素质要求较高,且在生产、人事、财务、质量、安全和固定资产等方面的管理制度相对较规范。

(4)表6显示这六个指标中基本素质所占的熵权最大,其次是企业基本状况,所占熵权最小的是财务状况,这正好与前面分析相吻合,因为小微企业财务制度较不健全,财务数据透明度较低,如果财务指标所占的比重过大,与大中型企业相比较,必然对小微企业的信用贷款不利。这在民营经济发达,劳动密集型产业众多的泉州,尤其有利。因为财务状况指标权重越小,对于非财务状况良好的成长期或者初成期的小微企业越有利,若有足够的资金周转,便可以改善其企业财务状况,达到良性循环。

(5)表7显示在综合信用评价排名中,到最理想解的接近程度为c2>c1>c3,所以B公司综合信用水平最好,A公司次之,C公司相对最差。究其原因,是由于B公司在发展潜力、经营管理和基本素质这三个指标值明显高于其他两家公司,而根据表6所示,发展潜力和基本素质这两个指标在小微企业的信用评价中起着决定性作用。A公司在保持财务状况、企业基本状况和市场状况等方面优势的情况下,应加大产品研发投入,重视创新产出和领导人决策能力的提高,加强对员工的培训服务以提高员工整体素质。C公司在各方面不占优势的情况下应认识到自身的不足,加强与综合信用水平较高公司的交流学习,可以先考虑从内部管理入手,比如基本素质与经营管理等,以提高其综合信用竞争力。

四、结 语

解决小微企业“融资难”问题的关键是要架起企业与放贷机构互通互信这一桥梁,而撑起这一桥梁的重任很大一部分就落在小微企业的信用评价上,因此建立科学合理的、适用于小微企业的信用评价指标体系和评价模型显得尤为重要。将信息熵和TOPSIS方法相结合并运用于小微企业的信用评价,利用信息熵,有效避免主观判断的随意性和模糊性,根据指标值的差异性赋予其高低不等的权重;利用TOPSIS,结合欧式空间距离的数学原理对评价对象的优劣势进行排序,保证了结果的客观性和可信度。结果验证了这种评价模型的可行性,既可以揭示小微企业不同方面所隐藏的问题,又可以找出影响小微企业信用水平的原因;既解决了各指标权重确定的客观性问题,又可以在对小微企业综合信用做出评价以排序的同时,还能对各个指标进行评价排序,有助于降低金融行业对小微企业的信贷风险,提高信贷效率。

[1]毛定祥.基于多元统计分析和模糊综合评判的企业财 务信用综合评价[J].上海大学学报(自然科学版),2000,6(3):261-265.

[2]王德勇,陈晓刚.浅析中小企业信用评级指标体系的构建[J].中国商界,2008,(6):78-81.

[3]李 杨.综合评价方法在小微企业信用评级中的应用[D].浙江工商大学,2013.

[4]黄 鹏,刘 艳.基于模糊综合评判法的小微企业综合信用评价模型——面向互联网金融服务平台[J].西部金融,2013,(10):25-29.

[5]刘亚娜.我国小微企业信用评价体系研究[D].哈尔滨理工大学,2014.

[6]李 恩,刘立新.小微企业信用评价指标体系研究综述[J].征信,2013,(1):67-70.

[7]张 乐. 基于熵权_TOPSIS法的企业部门业绩评价研究[D].五邑大学,2013.

责任编校:陈 强,王彩红

Research on Small Micro-Enterprise’s Credit Evaluation Based on Information Entropy and TOPSIS Method

CHEN Yun

(Department of Public Education,Liming Vocational University, Quanzhou 362000,China)

Based on the literature review of current domestic researches on credit evaluation of small micro-enterprises, this paper establishes a credit evaluation index system for small-micro enterprises on the background of financial innovation of test areas. Three small micro-enterprises of the same trades are selected as evaluation samples. Information entropy and TOPSIS method are combined to establish a dynamic evaluation model and a empirical study is studied. Such a system used to appraise small micro-enterprises can not only effectively avoid arbitrary use of index weight as a result of subjective determination, but also make sure of the objectivity and credibility of the result. Besides, it can evaluate and rank all the indexes and comprehensive credits, which helps to reduce the loan risk of the small micro-enterprises and enhance the loan efficiency.

financial innovation test area of quanzhou;small micro-enterprise;information entropy;TOPSIS method

2016-06-05

黎明职业大学2015年规划项目(LW2015107);福建省教育厅2014年中青年教师教育科研项目(JB14178)

陈 云,女,福建泉州人,副教授,主要从事数学应用研究。

10.19327/j.cnki.zuaxb.1007-9734.2016.05.009

F832.4

A

1007-9734(2016)05-0049-07