大数据时代下网络交易征税的国际比较及经验借鉴

2016-11-05张奕

张奕

摘 要:近几年,中国的网络交易有了突飞猛进的发展,网络税收问题也逐渐被推上前台。本文在分析国际网络交易征税的基础上,指出目前网络交易征税的复杂现状,提出完善税收的一些建议。

关键词:发达国家;发展中国家;网络交易;征税

2015年“双十一”淘宝天猫的交易金额又创历史新高,且在 “十三五”规划中,我国已将电子商务列为战略新兴产业,这都说明网络交易的发展已经成为经济生活中不可忽略的部分,由交易产生的税收问题也慢慢地进入人们的视线。

一、发达国家与发展中国家网络交易税收理论与实践

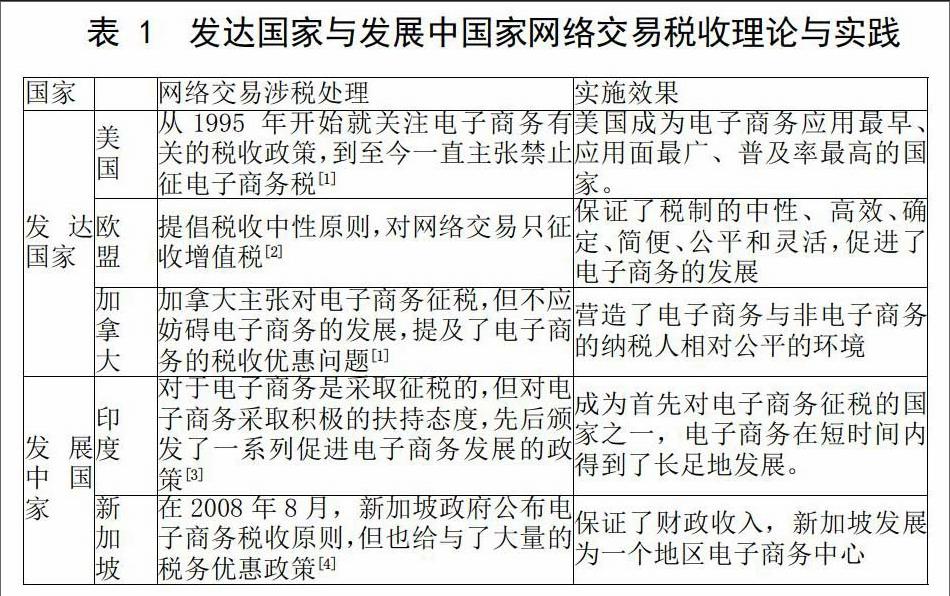

国外的电子商务发展更早,有些国家已经很成熟。各国都会根据自己的国情和经济利益来制定适合本国的电子商务发展税收政策。为了便于比较分析我们把国际上各国对网络交易征税的处理方法归纳如下(见表一):

对于网络交易的税收政策,从表1可以看出,发达国家关于网络交易征税的分歧主要在于是否免税和是否课征增值税,但他们却一致认为税收中性是指导电子商务征税的基本原则, 不通过开设新的税种或附加来征税, 而是修改现有税种, 强调加强国际间的合作, 避免对电子商务多重课税或加以税收歧视。

而大多数发展中国家对电子商务交易如何征税大都未做出明确的法律决定, 对于电子商务的征税问题持谨慎态度,所有发展中国家都表示对电子商务交易免征销售税。

二、我国网络交易复杂的征税现状

(1)涉税信息管理能力达不到网络交易的实质需要,制约网络交易纳税处理。一方面,由于网络交易的特性,使得纳税人的涉税信息流动性强,涉及面广,而我国的涉税信息管理长期局限于模式化、单一化、固态化的源泉扣缴,缺乏对流动、新兴和隐性税源即时、全面控管的有力手段,缺乏对纳税人涉税信息的深度挖掘、综合归集、有效梳理和实时更新,对实际涉税资料缺乏管控;另一方面,不同涉税部门之间建立纳税人的信息相对独立,部门间各自为政或是保密而拒绝提供,散落于工商、网上银行、第三方支付控件、网络平台等地方,无法获取确切的征税信息。这些将成为制约网络交易纳税处理的基本原因。(2)网络交易征税信息表现出来的电子数据特点,难以确定征管方式。电子商务采用先进技术通过数字流来完成信息传输实现电子支付,使得虚拟支付、在线支付、 隐性支付等新型商业模式兴起,网络用户和信息流只是数字符号,财务处理方面主要以计算机网络、软件开发与系统应用为基本载体,扬弃了传统以凭证、纸质账簿为主要手段的手工管理模式;电子商务改变了国际间信息流、资金流与物流传递方式,纳税人可以轻而易举地在网络中转移、隐匿、删改纳税资料,使政府传统管理行为面临严峻挑战。(3)电子商务使税收属地、属人管辖权变得模糊。我国的税收政策中流转税、所得税等,判断归属地主导属地兼属人原则。网络交易发生在网络之中,可通过电子数据交换直接进行的咨询、信息服务、技术指导等服务,使网络交易活动的空间范围无限延伸,固定地点、消费地和劳务发生地已经不重要,真实地点无从判定,这些传统标准已被网络虚化。另外,电子商务的发展使人的居住地点和时间变得不再固定,确定法人居民的标准不再局限于地点的一致性,很难确定网络交易的双方主体,使得从事电子商务的自然人可以轻易躲避税收。

三、借鉴国际经验,分步建立完善的网络交易税收体系

(一)网络交易的成长初期不征税是合理的。美国的电商发展史或许可以为我们提供一些参考。从电商的生命周期分析,我国网络交易行业显然正处于成长期阶段,对作为未来经济发展推动力的网络交易征税显然是违背我国的战略目标。且在全球经济都不景气的情况下,网络交易推动了物流业的蓬勃发展,提供了创业的平台与大量就业的机会,加速了资金的周转,改变了人们传统的消费模式。暂时不征税从一定程度来讲,对于促进刚刚起步的电商进而促进经济的发展是很适当的。

(二)网络交易成熟期后要完善网络交易征税的建议。(1)建立税务结构数据共享机制,加快信息管税进程。大力发展信息技术,使之适应税收征管要素、形态、体系、环境、效率和质量的变化,积极建立税务数据共享平台,如在税务、工商、银行、公安、海关、外汇、房产和车船管理等部门建立数据共享平台,对纳税人信息全面整合并实现涉税信息共享化,将电子商务纳入大数据时代的税收征管范围,减少或避免“信息孤岛”的现象,在法律上明确相关部门提供信息及数据共享的责任,为信息管税提供法律依据。(2)构建专业的纳税稽核、网络交易纳税系统,实现网络交易征税的自动化。借鉴工商部门组建网络监管部门、公安部门组建网监支队等做法,税务机关专门成立网上税收监管中心,组建小组,监控交易平台中的网络交易行为,最终统计交易金额,达到计税和征税的目的。(3)借鉴法国经验,积极发展和完善电子发票制度。参考法国的电子发票制度,进行网络交易时,要求企业必须按照税收机关制定的技术标准开具电子发票,然会再通过专门认证机构的认证。加上我国《电子签名法》的颁布和实施,确定了数据电文(电子数据)的法律效力和地位,一定程度上保证了电子发票实施的可能。(4)建议设定以“支付体系”为中心的税收征管新支点。随着电子商务发展,绝大多数会有第三方平台参与,该平台或扮演交易信息发布者或组织者角色,如认证中心、支付平台、安全交易系统、域名管理中心等。其中,由于第三方支付平台在很大程度上改善了电子商务的购买信任危机,现在网络交易基本上都通过第三方支付平台进行结算。此时,将第三方平台作为重要的涉税信息收集渠道,便显得尤为关键。通过对支付平台上的实名认证信息管理,根据预扣税支付平台和安全交易系统中的信息对纳税人的交易行为进行调查,提升网络交易征税的正确性。

参考文献:

[1] 李恒,吴维库,朱倩.美国电子商务税收政策及博弈行为对我国的启示[J].税务研究, 2014(7):21.

[2] 孙偲佳.欧盟电子商务税收政策对我国的启示[J].现代经济信息, 2015(5):13.

[3] 何辉,侯伟.电子商务税收对策:国际借鉴与我国的现实选择[J].电子商务, 2014(2):20.

[4] 王再堂.大数据时代税务机关网上办税安全管理问题探析[J].税务与经济,2015(2):11.