第三方支付对于中国银行业的影响分析

2016-11-02李豪豪张帆吴越

李豪豪 张帆 吴越

摘 要:基于网络和计算机迅速发展的背景,通过研究第三方支付产生背景、运作机制以及分析第三方支付在中国的应用现状了解第三方支付。从业务竞争、客户竞争、发展趋势等方面分析第三方支付对中国银行业的的影响,并针对这些影响对银行业未来的发展提出建议。

关键词:电子商务;第三方支付;银行业;影响

一、第三方支付

1.产生背景

贸易的核心是交换。在传统交易中,买方与卖方面对面直接现货交易,也就是一手交钱一手交货,同步交换容易实现;但随着信息时代来临,由于买方和卖方空间上的距离,交易不再具有同步性,这容易产生交易风险,因此,电子商务买卖方之间需要中介来保证交易顺利进行,在此背景下,第三方支付应运而生。

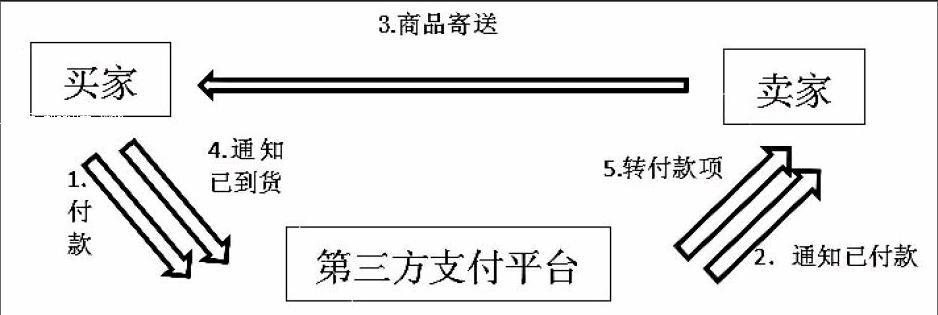

2.交易流程

第三方支付平台在交易中扮演中介角色。买方在电子商务平台选好货物下单后付款,货款会先进入第三方支付平台,第三方支付平台收款后通知卖家发货,卖家将货品寄送给买方,买方收到货检查无误,通知第三方支付平台已到货,第三方支付平台将货款转给卖方,交易完成。

3.发展现状

第三方支付近两年来发展迅速。2013年,中国通过第三方支付流动的人民币只有1亿多,2014年为8.2亿,2015年达到16.4亿。2014年仅有1.2亿中国人使用移动设备进行支付,2015年达到了3.68亿人,全国一半的网民都在使用第三方支付,并有研究表明该数据在2016年还将上涨。

二、第三方支付对银行的影响

第三方支付平台兴起依赖银行,其业务与银行部分业务重叠。在其作为不成熟的支付平台存在时,银行与第三方支付平台共同发展,但随着第三方支付平台的异军突起,第三方支付的业务开始与银行竞争,二者关系也变得越来越复杂。

1.第三方支付平台的迅速崛起对商业银行业务的发展形成挑战

结算业务是商业银行的主要业务之一。但是,随着近年来第三方支付平台的不断崛起,人们越来越习惯依靠第三方支付平台来办理结算业务,原属于商业银行的结算市场份额不断被挤压。原因主要有以下几点,首先,第三方交易平台能够在提供低于商业银行的服务价格的基础上,与商业银行提供相近甚至相同的结算、代理收付等业务,且对于用户来说更为方便快捷,这就意味着第三方支付平台提供服务的经济成本、时间成本都较低。比如支付宝,微信支付能够实现个人相互转账,以及跨行汇款等。他们收取的手续费都要小于银行收取的费用,且足不出户就能轻松办理。其次,第三方支付平台与电子商务紧密相关,使网购付款更为便利。虽然目前,很多银行开始有自己的网上银行,但是存在弊端,每家网上银行只支持自家银行,若消费者有多家银行账户则需要开通多个网上银行,而第三方支付则将多家银行账户集中在一个平台上,人们可以在一个通路上对多家银行存款进行操作。再次,在存款业务方面,一些第三方支付平台推出了一系列高于银行利率的存款、投资的服务,并且不要求存款最低限额,无形间降低了融资门槛、增加了用户收益。

2.第三方支付平台减少了银行的客户量

客户是银行的盈利来源,客户的减少,会对银行的发展带来极大地影响。

随着信息时代的来临,人们对方便性、快捷性、安全性的要求提高,第三方支付平台借助网络付款,满足了方便性和快捷性,第三方支付平台背后公司的支持满足了人们对于安全性的需求,因此,越来越多的人选择第三方支付。人们出门不用再携带钱包和银行卡,这大大降低了客户对银行和银行卡的依赖程度,从而导致银行现有的客户流失。

另一方面,第三方支付细致人性化的服务,抓住了很多年轻用户的需求,他们甚至不去办理银行卡,这减少了银行的潜在客户。

3.第三方支付平台减少了银行存贷款总额

存款是银行的资金来源,贷款是银行的利润来源。

第三方支付平台的兴起一开始依附于银行业,流入其中的大部分资金也会流回银行。但随着第三方支付的蓬勃发展,第三方支付的存在开始对银行存贷款额起到反向作用。

一方面,第三方支付导致客户的支付可以完全脱离银行,漏出银行的资金也越来越多,如支付宝推出的余额宝,较高的利率及支付的便捷人们更加倾向于将资金存入余额宝,这种情况的增加会减少银行存款总额,另一方面,第三方支付也发展了自己的小额贷款,且相对银行门槛更低,这减少了银行的贷款总额。

4.第三方支付定制服务使客户对银行服务满意度下降

第三方支付平台作为网络支付平台,拥有庞大的客户资料,其服务也是根据每个客户量身定制,并且网络支付可以足不出户完成,更加快捷方便。相比之下,银行在客户体验方面缺乏经验。用户在体验了两者的服务对比后,会对银行服务的满意度降低,对银行服务提出更高的要求。

5.第三方支付未来发展领域对银行带来了更大的威胁

企业之间目前的交易大多通过银行的票据等进行,银行从中收取手续费,这也是银行收入的重要来源,第三方支付平台未来的发展领域定在B2B,这会严重威胁到银行和企业间的业务往来,怎样应对这种威胁,对银行提出了更高的要求。

三、对银行业的建议

1.优化服务品质,提供定制化私人化的服务

第三方支付的优势在于其服务方便快捷,功能私人化定制化,相比之下,银行则存在服务速度慢、服务态度欠佳等缺点,银行一方面应积极整顿体系,提升银行工作人员服务水平,另一方面,银行可利用自己庞大的客户数据系统,分析每个客户的偏好,为客户定制方案,为顾客提供更加贴心和私人化的服务。

2.凸显银行信用优势

银行作为国家金融体系的重要组成部分,发展历史悠久,信用体系良好。相比之下,第三方支付仅靠网络经营,风险相对较高。银行可以制定更多的客户保障方案和资金保障体系,凸显银行的信用优势,为自己吸引和留住更多的客户。

3.发展网络银行,抢占网络市场

第三方支付的优势在于网络支付和营销,如今的Bank3.0时代,银行可以把更多重心用于发展自己的网络业务,培养网络精英人才,以自己的数据和经验为优势,抢占一部分网络市场。

4.与第三方支付平台开展合作

银行与第三方支付各有优劣,业务涉及和擅长领域也不尽相同。银行因发展历史久远,顾客资源优势明显,第三方支付借助网络平台发展,更具成本优势。银行可以与第三方支付平台各取所长,在一些方面开展合作,如B2B业务,共享数据与技术,从而共同发展。

参考文献:

[1]贝为智.第三方支付平台对商业银行经营的影响与对策[J].区域金融研究,2011(1).

[2]付俊平.第三方支付对网上银行业务发展的影响探析[J].金融理论与实践,2012(10).

[3]王硕等.论第三方支付的发展及其对商业银行业务发展的影响[J].南方金融,2012(9).

[4]钱文彬,李小波.商业银行创新发展第三方支付的研究[J].金融会计,2012(9).

[5]韩国红.第三方支付发展的十年回顾:一个文献综述[J].企业经济,2012(12).

[6]何艳岗.第三方支付给商业银行带来的机遇与调整[J].西南金融,2012(3).