股票期权激励与风险承担

——基于管理层行为决策角度

2016-10-25阮青松吕大永

阮青松 黄 颖 王 瑶 吕大永

(1.同济大学经济与管理学院,上海 200092;2.上海交通大学安泰经济与管理学院,上海 200030)

股票期权激励与风险承担

——基于管理层行为决策角度

阮青松1黄颖1王瑶1吕大永2

(1.同济大学经济与管理学院,上海200092;2.上海交通大学安泰经济与管理学院,上海200030)

本文以2007—2014年实施股票期权激励的A股上市公司为样本,并通过引入公司高管财富值与股价敏感度(Delta)及其与股价收益率波动性的敏感度(Vega),实证研究了上市公司高管股票期权激励与公司风险承担之间的关系。研究表明,在控制公司风险政策的反馈效应情形下,Vega越大的高管倾向于选择更高的经营杠杆、更高的业务集中度、更低的固定资产投资。这表明,股票期权激励使得公司高管倾向于通过增加股价波动性敏感度(Vega)进而增加个人财富,从而使公司高管会选择更高风险的公司政策。

股票期权激励;风险承担;高管薪酬

1 研究设计

1.1样本选择与数据来源

本文的研究样本为2007年12月31日至2014年12月31日期间沪深两市实施了股票期权激励的上市公司并剔除两类样本:1)财务数据、股价数据、股权激励计划数据不完全的上市公司;2)剔除金融类、ST类上市公司。最终得到130家实施了股权激励的上市公司年度非平衡面板数据(共422个样本观测值)。研究使用的财务数据、市场数据和上市公司股权激励计划均来自于国泰安数据库(CSMAR)和同花顺iFinD数据库。

1.2变量定义

1.2.1股票期权激励代理变量

其中N表示正态分布累积分布函数;N'表示标准正态密度函数;S表示标的股价;X表示期权执行价;σ表示期权有效期内股票收益率预期波动性;r表示无风险收益率;T表示期权到期时间;d表示期权有效期预期股息率。

1.2.2高管风险承担行为代理变量

(1)借鉴Dong(2010)、刘媛媛等(2013)等的研究本文用资产负债率(LEV)作为公司财务(负债)政策的代理变量。

(2)借鉴Amihud(1981)、May(1995)、Comment(1995)等的研究本文采用赫芬达尔——赫希曼指数(HHI)及公司所跨业务领域数量(Ln(Segments))对公司经营集中程度进行度量HHI指数计算方法如下:

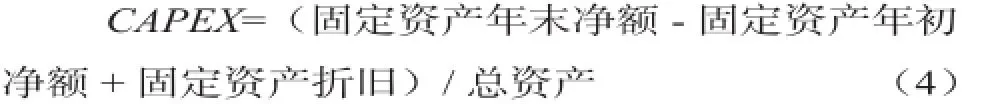

(3)借鉴Coles(2006)、Bhagat(1995)、张瑞君(2013)等的研究本文采用固定资产投资(CAPEX)作为公司投资政策的指代变量)。计算方法如下:

3、控制变量

借鉴Rajopal(2002)、Jeffrey(2006)、Coles(2006)的研究我们考虑了高管任期、现金补偿和高管年龄作为高管个人特征控制变量同时选取了公司规模、账面市值比、ROA等作为公司特征控制变量。主要变量定义见表1。

表1 主要变量定义表

表2 主要变量描述性统计

1.3模型设定

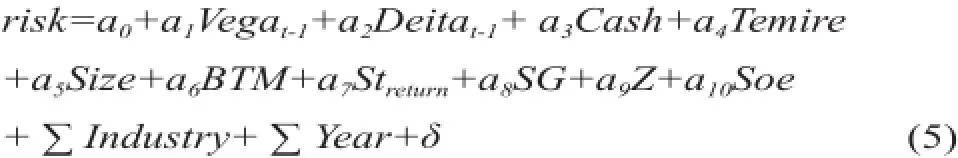

本文主要采用面板数据的固定效应回归模型。考虑到内生性问题采用滞后一期的Vega和Delta作为解释变量进行回归。模型设定如下:

表3 股票期权激励与风险承担

表4 股票期权激励与风险承担(Winsorize处理)

1.4描述性统计

表2是主要变量的描述性统计结果。Vega的均值为4.83万元即股票收益率波动0.01高管财富值变动4.83万元中位值为2.45万元。Delta的均值为31.02万元即股票价格变动1%高管财富值变动31.02万元中位值为11.65万元。高管特征指标方面现金补偿均值为92.73万元中位值为56.35万元标准差为152.05数据呈现右偏分布表明高管之间现金收入差别较大;高管任期均值为5.60年中位值为5年;高管平均年龄为44.54中位值为44。公司政策行为指标方面净资本支出比率均值为0.05中位值为0.03;HHI指数均值为1中位值为1;公司涉及业务领域均值为1.01中位数为1表明实施期权激励的公司中目前采取多元化经营策略的公司数量较少;资产负债率均值为0.41中位值为0.41。

2 实证过程及其结果分析

2.1股票期权激励与风险承担

2.2稳健性检验

3 研究结论与启示

本文利用“高管财富值对股价收益率波动性敏感度”(Vega)和“高管财富值对股价敏感度”(Delta)作为股票期权激励的衡量变量分析研究了其对风险承担行为的影响并进行了实证检验。研究结果表明:(1)股票期权激励对公司财务政策存在双向驱动机制高管财富值对股价的敏感度(Delta)越高高管倾向于减少企业资产负债率而管财富值对股价收益率波动性敏感度(Vega)越高高管倾向于增加企业资产负债率;(2)高管财富值对股价收益率波动性敏感度(Vega)越高高管倾向于执行更高风险的公司决策如增加资产负债率、增加公司经营集中度、减少固定资本支出意味着股票期权激励与风险承担正相关。

本文的结论可以为合理制定股票期权授予计划以达到更好的激励效果提供一定的借鉴意义公司在制定股票期权激励方案的过程中应当考虑到股票期权激励对管理者风险承担行为的影响由于股价及其收益率波动性是管理者能够控制的变量因此公司可以通过设计、调节高管财富值对股价及其收益率波动性的敏感程度激励管理者进行风险承担来追求盈利或者防范管理者的过度冒险行为。

[1]方军熊.高管超额薪酬与公司治理决策[J].管理世界2012(11):144-155.

[6]位华.CEO权力、薪酬激励和城市商业银行风险承担[J].金融论坛2012(9):61-67.

[8]Armstrong C.S., Vashishtha R.Executive stock options,differential risk-taking incentives and firm value[J].Journal of Financial Economics, 2012,104(1):70-88.

[9]Bebchuk Lucian A., Cohen A., Spamann H.The Wages of Failure:Executive Compensation at Bear Stearns and Lehman2000-2008[J].Yale Journal on Regulation, 2010, 27(2):257-282.

[10]Coles J.L., Daniel N.D., Naveen L.Managerial Incentives and Risk-taking[J].Journal of Economics, 2006(2):431-468.

[11]Cuny C.J., Martin G.S., Puthenpurackal J.J.Stock options and total payout[J].Journal of financial an Quantitative Analysis,2009, 44(2):391-410.

[12]Feltham G.A., Wu M.G.Incentive efficiency of stock versus options[J].Review of Accounting Studies, 2001(6):7-28.

[13]Guay W.R.The Sensitivity of CEO Wealth to Equity Risk:An Analysis of the Magnitude and Determinants[J].Journal of Financial Economics, 1999, 53(1):43-71.

[14]Lambert R.A.Executive effort and selection of risky projects[J]. The Band Journal of Economics, 1986, 17(1):77-88.

[15]May D.Do managerial motives influence firm risk reduction strategies?[J].Journal of Finance, 1995(50):1291-1308.

[16]Wright P., Kroll M., Krug J.A., Pettus M.Influences of top management team incentives on firm risk taking[J].Strategic Management Journal, 2007(7):81-89.

[17]Rajgopal S., Shevlin T.Empirical evidence on the relation between stock compensation and risk taking[J].Journal of Accounting and Economics, 2002, 33(2):145-171.

[18]Sawers K., Wright A., Zamora V.Does greater risk-bearing in stock option compensation reduce the influence of problem framing on managerial risk-taking behavior?[J].Behavioral Research in Accounting, 2011, 23(1):185-201.

[19]Shen C.H., Zhang H.CEO risk incentives and firm performance following R&D increases[J].Journal of Banking&Finance, 2013,37(4):1176-1194.

[20]Wiseman R.M., Gomez-Mejia L.R.A behavioral agency model of managerial risk taking[J].Academy of Management Review,1998, 23(1):133-153.

The stock option incentive and risk management --Based on behavioral decision perspective

Ruan QingsongHuang YingWang YaoLv Dayong

Based on the data of the listed companies implementing stock option incentive from2007to2014, this paper examines the relationship between stock option incentive and corporate risk-taking behavior by introducing CEO payperformance sensitivity(Delta)and the sensitivity of CEO wealth to stock volatility(Vega).Controlling for the feedback effects of risk policy, we find that higher Vega implements risker policy choices, including relatively higher leverage, more focus and less investment in fixed assets.This suggests that the stock option incentive tends to make CEOs raise their wealth through increasing Vega, then the CEOs will choose risker policy.

stock option incentive; risk-taking;executive compensation

F832

A

1005-9679(2016)01-0067-05

本文受教育部人文社会科学研究项目(项目编号:15YJAZH060)支持。

阮青松博士同济大学经济与管理学院教授;黄颖、王瑶同济大学经济与管理学院硕士研究生;吕大永上海交通大学安泰经济与管理学院博士研究生。