基于行业增加值出口的显性比较优势测算及国际比较研究

2016-10-15黎谧张亚斌冯迪

黎谧 张亚斌 冯迪

摘要:基于对出口价值构成中行业增加值出口的形式、流向以及途径的区分,从价值链的视角改进了传统的显性比较优势指数,测算12个主要贸易大国1995~2011年制造业和服务业各行业的显性比较优势。结果表明:贸易格局的总体趋势表现为发达国家在巩固制造业高端环节优势的同时又将服务业特别是金融服务业、信息服务业以及商务网络等方面的优势渗透进来,建立起服务于全球的新体系,新兴市场国家则逐渐在不同要素密集度以及不同层次的制造业方面加紧布局。加强贸易与产业的结合,有助于我国通过增加值间接出口的方式参与国际竞争。

关键词: 出口增加值;显性比较优势;跨国比较分析

中图分类号:F740.6 文献标识码: A 文章编号:1003-7217(2016)04-0093-06

一、引言

后金融危机时代,世界各国都处在经济全球化的调整期,原有的国际分工体系出现了变化和升级并由此引起国际贸易格局出现新态势。主要体现为全球生产和服务网络的建立替代了简单的水平或者垂直专业化,在满足最终需求之前,价值流会以中间产品为载体进行多次跨国流动因此,传统的以出口总额为基准的比较优势评估将难以准确的刻画这一产品内分工模式下各国各行业的国际竞争力。更加重要的是,对于中国这样一个处于转型期的经济体,内外需的消长和自身持续发展的诉求,使得以“量”为纲的粗放式贸易亟需向以“质”为本的集约型贸易转变。在这一过程中,一些曾经具备优势的环节可能被弱化,而升级转型又会带来一些新的优势,因此如何客观准确的动态监测各行业的比较优势,对于在中国经济“新常态”下,进一步的以开放促发展,进行产业结构调整和升级,“培育出口竞争新优势”具有极为重要的意义。

有鉴于此,本文借鉴Wang et al.(2013)的方法测算基于行业增加值出口的显性比较优势[1]。采用世界投入产出数据库(WIOD)提供的世界投入产出表,估算了我国制造业和服务业各行业1995~2011年的显性比较优势,从行业要素密集度特征和比较优势演进的时间趋势两方面进行了分析。在此基础上,进一步估算了高收入国家群体中贸易额最大的6个国家以及中低收入国家群体中贸易额最大的6个国家,制造业和服务业各行业的显性比较优势。并将之与Balassa's指数的结果进行比较。

二、文献综述

从诞生之初起,比较优势就是经济学中最引人入胜的概念之一,Ricardo认为由比较优势主导的贸易格局是源于资源约束下因劳动生产率差异而引起的机会成本决策。然而,在实证层面上对既定贸易格局背后的机会成本进行度量几乎是不可能的,因此,后来的学者大都采用Balassa's (1965)提出的显性比较优势指数(Revealed Comparative Advantage RCA)一国出口的整体布局和产业国际竞争力现状[2]。Balassa's指数摆脱了各种理论假设的制约,而根据商品进出口的结果对其是否具有比较优势进行判断,本质上是测算的出口产品密集度。后来,许多学者从不同方面对其进行改进。Proudman和Redding (2000)则引入马尔科夫过程通过随机微分方程来刻画比较优势的动态演进[3]。Yu et al.(2009)通过经标准化处理的RCA改进了经典RCA的不对称性和零值无效性[4]。国内学者中,陈佳贵和张金昌(2002),将进口因素融入RAC建立了竞争优势指数,并对中美制造业进行了比较分析[5]。魏浩(2011)则通过限制RCA分母的范围,提出区域的显性比较优势指数,分别在美国市场上和世界范围内测算了中国制成品出口比较优势[6]。然而,上述改进大都以出口总值为基点反映的是全球水平专业化的模式,未能很好的反映日益广泛的垂直专业化以及产品内分工网络的特征。Hummls et al.(2001)首次提出垂直分工度(verticalspecialization VS)的测算方法[7],张小蒂和孙景蔚(2006)通过回归方法检验了中国各产业的垂直分工度对其国际竞争力的影响,但在产业比较优势的测算方面仍然沿用传统的方法[8]。

虽然现有文献在理论和经验上为估算产业比较优势提供了多维度的分析视角与测算方法,但仍有一定的局限性。从研究对象上来看,现有文献大都聚焦于中国,缺乏全球视野和跨国比较分析,同时关注的兴趣点基本集中于制造业,少将服务业囊括进来,更未能体现两者的区别与联系。从研究方法上来看,现有的测算体系没有很好地反映全球生产网络与产品内分工趋势下的价值构成或者对价值构成的来源与去向区分不清。本文主要贡献在于:从全球价值链的视角改进了传统的显性比较优势指数;采用世界投入产出数据库(WIOD)提供的世界投入产出表,对12个主要贸易国家1995~2011年制造业各行业和服务业的显性比较优势进行了测算;并在此基础上进行了跨国比较分析。

三、方法与数据

(一)本文的测算方法与改进

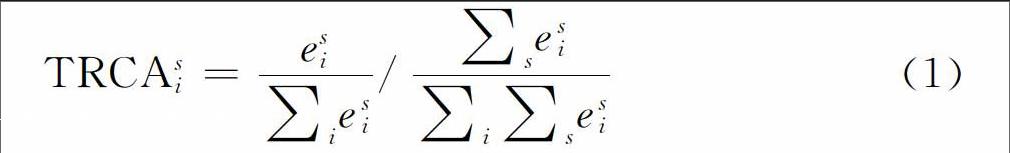

根据Balassa's (1965),一国某行业的显性比较优势被定义为:

表示一国所有行业的出口中某行业出口所占份额相对该行业所有国家的出口占全球总出口的份额,该比例大于1则表示该行业具有比较优势。若不然,则意味着这该国该行业是比较劣势的。

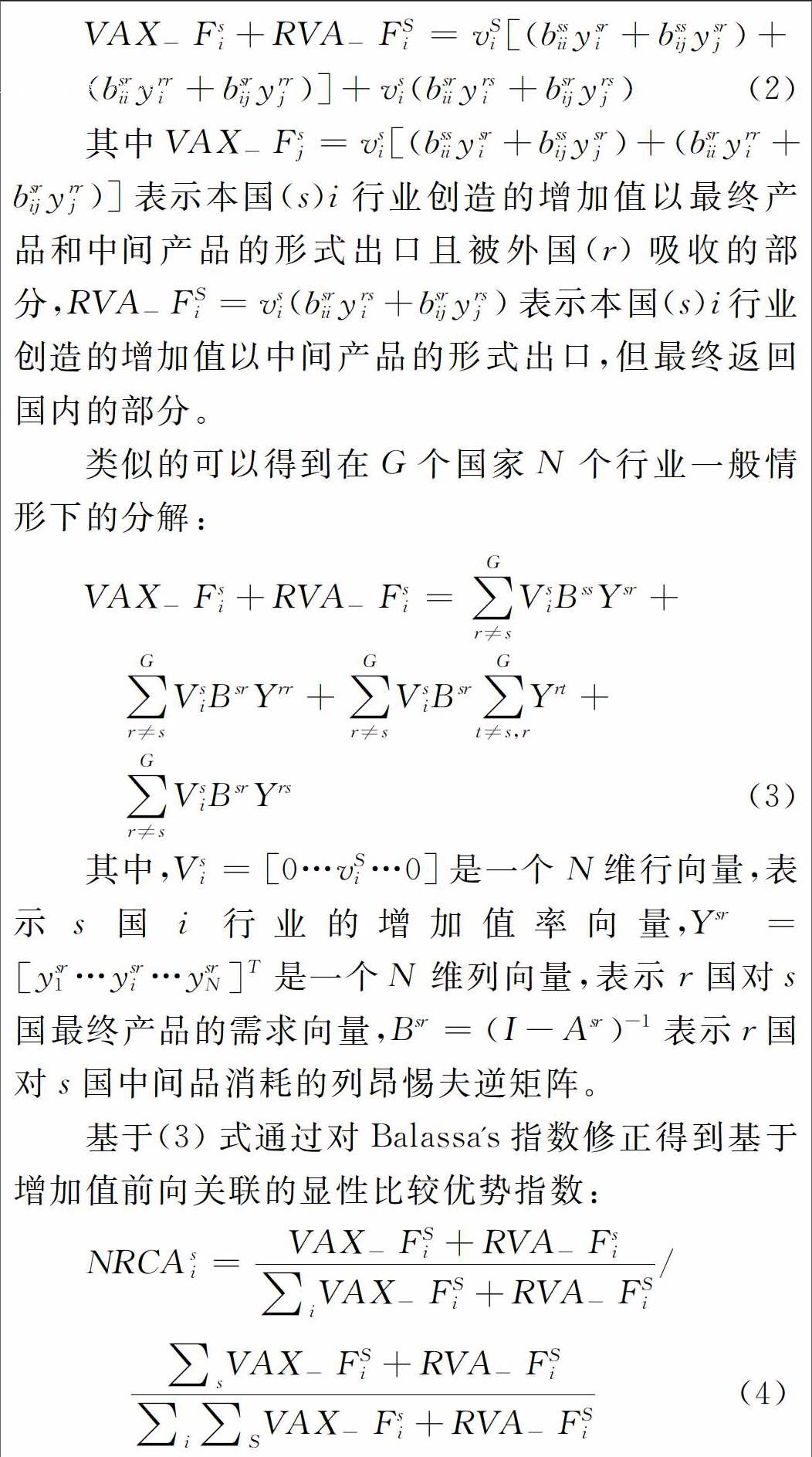

然而,从价值链视角的出口分解来看,该表达式并没有剔除出口中包含的国外增加值。同时,该式也未能包含行业创造的增加值依附在其他行业出口中的情况。因此,本文首先通过价值链的前向关联分解,剔除出口中包含的国外增加值并纳入依附在本地其他行业出口中的本行业增加值,得到修正的显性比较优势指数。修正的显性比较优势指数应该避免笼统使用行业总出口来计算的疏漏,并体现出口中由投入某行业的生产要素共同创造出的价值,这一价值由两个部分组成:

(二)数据来源及产业分类

本文采用多国的世界投入产出表(WIOT)①。数据主要内容包含41个经济体(40个国家,包括OECD国家,俄罗斯,巴西,中国,印度,印尼;其他国家归为一个经济体ROW)35个细分产业从1995至2011年连续17年数据。本文参考Rahman et al(2013)[9]要素密集度分类方法将35个产业分为8大类为初级产品和资源产品(农业)、劳动密集型制造业、资本密集型制造业、知识密集型制造业、劳动密集型服务业、资本密集型服务业、知识密集型服务业、公共服务业。同时为了更好的描述全球贸易格局的新态势,本文选取贸易规模最大的6个高收入国家:美国、日本、德国、韩国、法国、英国和6个中低收入国家:中国、俄罗斯、印度、墨西哥、巴西、印尼作为样本国。四、结果分析与国际比较

(一)中国的情况分析

本文首先给出中国1995~2011年制造业和服务业各行业经修正的显性比较优势指数,如表1所示。

从表2中可以发现,我国制造业行业中纺织及服装制造行业、皮革毛皮、羽毛、鞋类制品行业国际竞争力非常明显,从比较优势持续时间来看,对于这类典型的劳动密集型行业而言,“人口红利”的消失虽然使得这些行业的国际竞争力产生了一些波动,但并未出现持续大幅度下降的势态。随着这些行业中大量下游环节向东南亚周边国家转移,从本文的指标上看我国的这些行业有望通过“换挡”向行业的价值链上游进军。我国其他行业,如木材加工及木、竹、藤、草制品行业、橡胶及塑料制品行业、其他制造及废弃资源和废旧材料回收加工行业、食品、饮料制造、烟草行业、非金属矿物制品行业、金属制品行业、电气及电子机械器材制造行业等也具有较强的国际竞争力,从时间趋势来看,木材加工及木、竹、藤、草制品行业、橡胶及塑料制品行业、其他制造及废弃资源和废旧材料回收加工行业、金属制品行业、电气及电子机械器材制造行业比较优势持续性较好,近年来更有继续强化的趋势。化学原料及化学制品制造行业、机械制造行业在样本期期初尚不具备比较优势,但近年来表现出一定的比较优势。其他行业如造纸及纸制品、印刷和记录传媒复制行业、交通运输设备制造行业,虽然在整个样本期内未表现出比较优势,但指标值却在逐年上升。本文基于增加值出口前向关联的测度指标包含了本行业增加值通过本行业出口以及本行业增加值通过其他行业间接出口的情况,同时剔除了国外增加值和本国其他行业增加值通过本行业出口的情况。若该行业总体上出现向价值链上游迈进的趋势时,则本行业出口中包含的国外增加值和本国其他行业的增加值预期会减少,而本行业增加值通过其他行业间接出口的部分预期会有一定程度的增加。因此,若从行业创造增加值的视角探索其国际竞争力,无疑本文的结果更具有说服力。

从表2中可以发现,与制造业行业大相径庭,我国服务业行业大都不具有比较优势。在样本期内持续具有比较优势的服务业行业仅有住宿和餐饮行业和电力煤气及水的生产供应行业,但两者的发展趋势却截然相反,住宿和餐饮行业的国际竞争力呈现出下降的态势,而

电力煤气及水的生产供应行业的国际竞争力却逐年增强。其他服务业行业中,内陆运输行业曾一度具有比较优势但随后出现了缓慢的回落,水路运输行业在样本期初不具有比较优势,但随后发展迅速,具有同样趋势还有邮政与通讯行业以及公共服务业中的卫生与社会工作部门。值得主要的是,上述具有比较优势的服务业行业相当一部分属于资本密集型服务业,而在传统的Balassa's指数中这些服务业行业并未体现出比较优势,那是因为在中国资本密集型服务业行业大都直接服务于制造业部门,创造的增加值通过制造业行业间接出口的比例较大的缘故。

(二)国际比较分析

修正后的显性比较优势指数与Balassa's 显性比较优势指数的结果几乎处处不同。对于某国某行业,本文定义若Balassa's 显性比较优势指数小于修正后的显性比较优势指数(NRCAsi-TRCAsi>0)则认为该国该行业的国际竞争力被低估了,反之(NRCAsi-TRCAsi<0)则认为被高估了。基于此,选取贸易大国中6个高收入国家和6个中低收入国家,分别计算从1995~2011年各年中制造业各行业以及服务业各行业被低估和被高估的行业数所占比重。从图形上不难发现,被低估和被高估的行业在特定年份特定国家特定部门的占比是互补且对称的。图1~2中粗线反映的被低估的情况,细线反映的是被高估的情况。

图1为6个高收入国家制造业行业和服务业行业各年被低估和被高估的情况。上面三个国家从左至右依次为德国、法国、英国,下面三个国家从左至右依次为日本、韩国、美国。可以发现,从1995~2011年间,欧洲的三个国家,德国、法国和英国主要体现为服务业竞争力被低估,其中德国和法国都有近75%的服务业行业竞争力被低估,同时德国有超过50%的制造业行业竞争力存在被低估的情况,英国也有50%左右的服务业行业和制造业行业竞争力被低估,但趋势逐渐减弱。两个亚洲的发达国家日本和韩国则主要体现为制造业行业竞争力被低估,其中韩国几乎90%以上的制造业行业竞争力被低估,日本制造业竞争力被低估的程度则在金融危机以后有所下降,同时两国也有近75%的服务业行业竞争力被低估。对于美国而言,可以发现在制造业行业和服务业行业中被低估和被高估的比例比较接近,各年水平都在50%左右波动。

图2为6个中低收入国家制造业行业和服务业行业各年被低估和被高估的情况。上面三个国家从左至右依次为巴西、中国、印度尼西亚,下面三个国家从左至右依次为印度、墨西哥、俄罗斯。可以发现,四个金砖国家中,俄罗斯和中国主要体现在制造业行业竞争力被低估。俄罗斯有将近60%的制造业行业竞争力被低估。中国的制造业行业竞争力被低估的程度呈现出显著上升的趋势,1995年这一指标大约是50%,而到了到2011年则有超过75%的制造业行业竞争力被低估。同时,中国服务业行业竞争力被低估的时间趋势与制造业行业高度相似,指标从1995年约30%上升到2011年60%左右。巴西和印度主要体现为服务业行业竞争力被低估。巴西被低估的服务业行业占所有服务业行业的比重约有60%,而印度这一指标则达到了75%左右。另外两个分处亚洲和美洲的新兴市场国家:印度尼西亚和墨西哥的情况则大相径庭。印尼的制造业行业和服务业行业竞争力被低估和被高估的比例比较接近,甚至被高估的情况更加严重。而墨西哥在金融危机以前主要表现为制造业行业竞争力被低估,而在后危机时代制造业行业竞争力被低估的程度相对下降但服务业行业被低估的程度显著上升。

综合图1~2的情况,修正后的显性比较优势指数揭示了很多被Balassa's显性比较优势指数掩盖的事实。某些国家,如美国、印尼等国被低估和被高估的程度十分接近,而其他大部分国家被低估和被高估的程度存在明显的分化。从两种不同的比较优势测度方式可以知,基于增加值前向关联的显性比较优势指数剔除了Balassa's指数由于包含国外增加值而引致的“统计幻象”,同时又增加了本行业创造的增加值通过其他行业出口的部分,而这在Balassa's指数中被当做作其他行业比较优势的来源。因此,厘清具有比较优势的行业增加值出口的途径将有助于进一步了解该行业参与全球价值链的方式和国际贸易的新格局。

五、结论与启示

本文采用世界投入产出数据库(WIOD)提供的最新的世界投入产出表,借鉴了wwz方法,估算了高收入国家群体中贸易额最大的6个国家以及中低收入国家群体中贸易额最大的6个国家,从1995~2011年制造业和服务业各行业的显性比较优势,并将之与Balassa's指数的结果进行比较分析,揭示了被“统计幻象”掩盖了的全球贸易格局新动向。

就中国而言,修正后的显性比较优势指数显示,劳动密集型制造业的比较优势在总体上有所弱化,但随着行业内部的转型升级有望走出反转趋势,资本密集型制造业与知识密集型制造业虽然优势不及劳动密集型制造业明显,但得益于产业结构调整,其中的某些行业近年来发展势头不错。在服务业行业中,资本密集型服务业创造的增加值通过间接服务于本国其他行业而出口也表现出一定的国际竞争力,但是总体而言服务业是处于比较劣势的,尤其是知识密集型服务业国际竞争力较弱。

从跨国比较分析来看通过Balassa's指数与修正后的指数总体态势比较发现,除了少数国家以外,都存在明显的背离现象,因此基于修正后的指数能够为我们考察国际贸易格局提供新的洞见。总体上,贸易新格局的基本趋势体现为发达国家在巩固制造业高端环节优势的同时又将服务业,特别是金融服务业、信息服务业以及商务网络等方面的优势渗透进来,建立起服务于全球的新体系,而新兴市场国家则逐渐在不同要素密集度以及不同层次的制造业方面加紧布局。

对于中国加快培育竞争新优势的贸易发展战略而言,本文能够获得的启示是:(1)提升各行业产品附加值。我国过去30多年的外贸高速增长主要依赖低成本支撑的规模扩张,拥有自主知识产权、自主品牌的市场主体较少,高技术含量、高附加值、高效益的出口产品占比较低,因此亟需在传统比较优势中注入更多技术、品牌、质量的附加值。(2)积极融入和主导全球或区域性自由贸易组织。参与一个稳定的自由贸易组织可以帮助成员国各行业以更为直接的方式融入全球价值链,从而充分发挥并维持比较优势行业的国际竞争力。

注释:

①

WIOT数据主要基于SUT(NSI和ITS提供)、用BEC分类链接,结合双边贸易数据(BACI)构建的一个全球产业层面的数据,是WIOD数据库的核心部分。

参考文献:

[1]Wang Z, Wei SJ, Zhu K. Quantifying International Production Sharing at the Bilateral and Sector Level[R]. National Bureau of Economic Research, 2013.

[2]Balassa,B., Trade Liberalization and Revealed Comparative Advantage [J]. Manchester School,1965,33(2):99-123.

[3]Proudman, J., Redding, S, J. Evolving patterns of internationaltrade[J]. Review of International Economics,2000, 8(3):373-396.

[4]Yu Run, JunningCai, PingSun Leung. The normalized revealedcomparative advantage index[J]. The Annals of Regional Science,2009,43(1) :267-282.

[5]陈佳贵, 张金昌. 实现利润优势: 中美具有国际竞争力产业的比较 [J].国际贸易,2002,(5):21-24.

[6]魏浩, 王露西, 李翀. 中国制成品出口比较优势及贸易结构研究[J]. 经济学(季刊),2011,(7):1281-1310.

[7]Hummls, David, Jun, Ishii and KeiMu, Yi. The Nature and Growth OfVertical Specialization in World Trade[J]. Journal of International Economics,2001,54(1):75-96

[8]张小蒂, 孙景蔚. 基于垂直专业化分工的中国产业国际竞争力分析[J]. 世界经济,2006,(5):12-21.

[9]Rahman J, Zhao MT. Export Performance in Europe: What Do We Know from Supply Links?[M].International Monetary Fund,2013.

(责任编辑:钟 瑶)

Abstract:Based on the classification of the forms, flows and channels of the export in value added of industries in the export value constitution, this paper improves the traditional revealed comparative advantage(RCA) from the perspective of value chain, and measures and calculates the revealed comparative advantages in the manufacturing industries and service industries from 1995 to 2011 in twelve major trading powers. Further, the paper also makes a transnational comparative analysis of factor density, value added export channels of competitive industries and the relation between their comparative advantage and the location of their industrial chain. It is found in this paper that the general trend of the patterns of trade indicates that developed countries are integrating the advantages of service industries, especially financial service industry, information service industry and business network, with enhancing the advantage of highend parts of manufacturing industry, establishing a new system which serves the whole world, while emerging economies are speeding up to improve the structure of manufacturing industries with different element concentration and from various levels. The findings in this paper suggest that for China, facilitating the combination between trade and industries is conducive to certain industries in that they will be able to participate in the international competition by indirectly exporting in value added.

Key words:Value added in export; Revealed comparative advantage; Transnational comparative analysis