金融发展对收入不平等影响的再考察——理论分析与经验数据解释

2016-10-14王爱萍

张 昭 王爱萍

金融发展对收入不平等影响的再考察——理论分析与经验数据解释

张 昭 王爱萍

(北京师范大学经济与工商管理学院 北京 100875)

本文从“投资领域分割”和“多级信贷约束”两个基本假设出发,在理论上分析了金融发展从资本市场、实体经济以及人力资本积累三个通道影响收入分配状况的微观机制。文章进一步结合中国省际层面2002—2013年的经验数据进行实证检验,结果表明:中国目前的金融发展对收入不平等的影响呈现显著的负向作用,这种负向影响通过不同渠道发挥作用的机制有所差异。此外,金融发展对收入不平等的影响是长期演化的结果,类似于金融危机的事件性冲击长期而言不会对这种影响机制产生显著的作用。

金融发展 收入不平等 投资领域分割 多级信贷约束

一、问题的提出

促进收入分配合理化是新常态下中国经济社会发展“量增质更优”的重要内涵,“缩小收入差距”,“扩大中等收入者比重”,已被列入“十三五”规划纲要。目前,我国收入分配状况不均衡的问题依然比较严峻,国家统计局的数据显示,2015年我国收入基尼系数为0.462,降至13年来最低点,但依然处于国际公认的0.4警戒线之上。收入分配不均衡的持续累积,会强化财富分配的不平等,财富的不均等会通过投资行为所产生的超额收益进一步放大收入不平等。因此,研究金融发展对收入不平等影响的微观机制,既可以检验金融体系发展和收入分配之间的理论关系,亦可为收入分配领域的改革提供参考依据,具有一定的理论及现实意义。

本文在前人研究的基础上,从“投资领域分割”和“多级信贷约束”视角切入,考察金融发展对收入不平等的微观影响机制,进而结合中国2002—2013年省际层面的经验数据,检验金融发展对收入不平等的影响。

二、文献回顾

国内外学者关于金融发展对收入不平等影响的研究主要集中在两个方面:考察金融发展扩大还是缩小了收入不平等以及研究金融发展影响收入不平等的主要机制。

第一,关于金融发展扩大还是缩小了收入不平等,国内外学者至今莫衷一是,主要存在以下三种观点:(1)金融发展加剧收入不平等。从微观的层面看,各种信贷约束的桎梏可能导致金融市场的不完美(Galor 和 Zeira,1993),这使得富人和穷人进入金融市场的门槛存在差别,进而产生收入的不平等。Tiwari等(2013)基于印度的时间序列数据,通过自回归分布滞后模型(ARDL)检验发现,金融发展在一定程度上扩大了收入不平等。Seven和Coskun(2016)基于1987-2010年的动态面板数据通过多个金融发展指标(银行发展、股市发展和整体金融发展)考察了新兴市场国家金融发展对收入不平等的影响,作者指出,金融发展促进了新兴经济体的经济增长,但并未使低收入群体受益,因而加剧了收入的不平等程度。此外,国内学者杨俊等(2006)、余玲铮和魏下海(2012)也都分别结合时间序列数据或面板数据的检验得出了类似的结论。(2)金融发展可以改善穷人收入状况并降低收入不平等。Beck等(2007)认为金融发展对收入不平等的影响取决于其是增加了富人的收入还是穷人的收入,作者运用1960-2005年间72个国家的数据检验表明,金融中介机构的发展的确使穷人获益,因而起到了降低收入不平等的作用。Prete(2013)也通过实证研究指出,随着金融市场日趋成熟,投资机会大量涌现,收入不平等现象会有所缓和。Naceur和Zhang(2016)从金融发展的过程、效率、稳定性和自由化程度四个维度考察了金融发展对收入不平等的影响,结果表明,除了金融自由化之外,其他三个维度的发展均能显著起到减少贫困和不平等的效果。(3)金融发展对收入不平等的影响是非线性的,遵循倒“U”型规律。支持这个观点的学者认为在金融发展的不同阶段,金融对收入不平等的影响机制是有所差异的(Greenwood和Jovanovic,1990;Galor和Moav,2004)。Park和Shin(2015)通过实证研究表明,金融发展对于改善收入不平等的有利因素和不利因素同时存在,并没有确切证据表明,金融发展到底会提高还是降低收入不平等。国内学者中,胡宗义和刘亦文(2010)结合中国2007年县域截面数据的检验表明,随着金融发展阶段的不同,金融发展对收入不平等影响的方向有所不同。

第二,关于金融发展影响收入不平等的机制的研究,可以追溯到上世纪九十年代。例如,Greenwood和Jovanovic(1990)的研究中构建了一个将金融中介和经济增长率内生化的动态模型,指出在不同的经济发展阶段,金融中介的服务门槛对不同人群的财富积累的影响不同,金融发展与收入分配之间的关系呈现倒“U”型特征。也有一些学者基于微观模型指出,通过提高资本配置效率和放松个体的信贷约束(例如抵押品的使用、信用记录等),可以影响个体投资决策,进而影响收入不平等(Galor和Zeira,1993;Aghion和Bolton,1997)。Matsuyana(2000)从信贷约束和最低投资回报视角构建了信贷和收入不平等之间的关系,指出财富分配会影响信贷市场供给,而信贷市场的均衡又会反过来影响不平等。Matsuyama(2004)还进一步在代际交叠模型框架下考察了金融市场的一体化对不平等的影响,发现金融市场的一体化会改变收益递减技术和借贷约束,导致经济出现多重均衡,拉大了穷人和富人之间的差距。此外,Galor和Moav(2004)也曾构建了包含物质资本和人力资本积累的微观机制,指出随着工业化进程的不断深入,人力资本成为经济增长新的引擎,因而放宽人力资本的信贷约束可以起到改善不平等的作用。Ehrlich和Seidel(2015)通过构建一个包含信贷约束和产品贸易、劳动力流动的异质性企业模型指出,金融发展可以在提高工资收入和促进区域发展两个维度上降低不平等。由此可见,信贷约束是金融体系影响收入不平等的重要原因,而信贷约束对收入不平等的影响可以通过不同的路径发挥作用。此外,也有部分学者结合实证指出,政策干预(如信贷控制)、金融部门进入障碍等也会影响收入不平等(Johansson和Wang,2014),限于篇幅不再赘述。

纵观已有研究可以看出,金融发展对收入不平等的影响方向还不太明确,而信贷约束是影响收入不平等的重要原因,其发挥作用的路径主要有人力资本投资、金融投资、实体经济发展等。本文在前人研究基础上,对金融发展影响收入不平等的微观机制进行考察,并进一步结合经验数据从实证层面进行检验。

三、理论框架

本文在Galor和Zeira(1993)关于信贷市场不完美的论述、Graham和Temple(2006)关于经济增长的多重均衡解释以及李志阳和刘振中(2011)在考察金融发展影响收入差距时的分析思路基础上,从两个最基本的假设——“投资领域分割”和“多级信贷约束”出发,考察金融发展规模(信贷规模)对收入不平等的影响。

(一)基本假设

基本假设Ⅰ——投资领域分割。个体投资所产生的收益(率)因受投资性质、周期、规模等因素影响而存在差异,这种差异使得各领域间存在套利成本,形成投资领域分割。本文中所指的投资可以是资本市场投资,也可以是进行经营性活动的实物投资,还可以是人力资本积累方面的投资(Galor和Zeira,1993)。

基本假设Ⅱ——多级信贷约束。信贷约束是造成投资领域分割的一个重要原因,信贷门槛的存在使某些初始禀赋较低个体的信贷行为受到限制。现实中,往往也不止一级信贷约束,这种多级信贷约束的制约,进一步强化基本假设Ⅰ中的投资领域分割。

当上述两个基本假设都满足时,受不同信贷约束限制的个体就会进入不同的投资领域,获得不同的投资收益,长期而言,微观个体会沿着不同的路径进入不同的均衡收入水平,因而也就产生了持久的收入不平等。在进一步的建模分析之前,进行如下辅助假定:

1.根据个体某一期的财富禀赋,将其分为三类人:穷人、较富人和富人。不同人群面临的信贷约束有所差异:穷人的财富禀赋低于一级信贷约束,不投资,总收入的储蓄部分按照无风险利率自然积累;较富人群的财富禀赋高于一级信贷约束,但低于二级信贷约束,进行较小额度的投资;富人的财富禀赋高于二级信贷约束,进行较大额度的投资,但考虑到资本收益边际递减规律,这类投资的收益率可能会低于第二类人的投资收益率。

2.假设为每期收入的平均储蓄倾向,则当期消费ct是当期总收入Yt(上一期资产、本期工资收入和投资净收益的总和)的固定比例1-,其中Î(0,1),ct=(1-)Yt,At+1=Yt,At+1为留给下一期的财富。

3.假设单一的产品市场和劳动市场是完全竞争的,但整个经济体中存在多种具有一定进出和套利成本的产品和劳动力市场(即存在摩擦)。

(二)多重均衡的产生

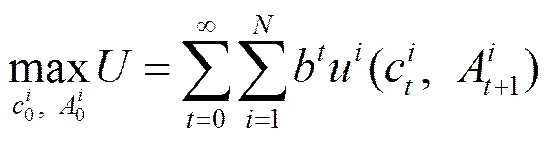

结合上述基本假设,在存在个体差异的无限期最优增长模型中,经济体的目标是实现所有N个个体效用之和的最大化:

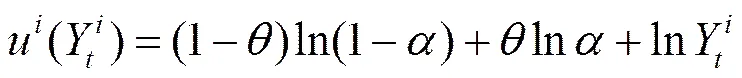

上式中的c和A分别表示消费和财富,为时间贴现因子(考虑到个体禀赋差异,每一类个体面临的约束条件会有所不同,因而(1)式并未给出相应的约束条件)。(1)式说明,经济体的效用最大化首先是将每一期所有个体的最大化效用加总,然后再实现所有期整体效用的最大化。按照Bellman最优性原理可知,最优策略的任何一个子策略也是最优的。因此,接下来我们着重考察某一期的个体效用最大化问题。假设个体i的效用函数具有如下形式:

(2)

为留给下一期财富At+1的效用在效用函数中的权重。由于已经假设消费ct是当期总收入Yt的一个固定比例1-,因此将ct=(1-)Yt和At+1=Yt代入(2)式进行化简可得:

上式意味着个体的效用水平与当期总收入呈现线性关系,因此个体收入的差异也意味着效用和福利的差异。个体第t期的总收入由三部分构成:上一期财富扣除借款投资部分后按无风险利率的积累(取值为负时即为借款部分的本息之和)、个体的工资收入以及个体进行投资的总收益。在这里,假设个体上一期的资产大于借款限额时依然进行借贷(可以看作是一种无风险套利行为)。根据基本假设,考虑到三种不同人群面临信贷约束的影响,穷人、较富人和富人第t期的总收入为:

(4)

上式中,r为无风险利率,1、2和3分别为穷人、较富人和富人所处的劳动力市场的工资率,L1和L2分别为个体进行不同领域投资的借款限额,R1和R2分别为相应的回报率,C1和C2分别为个体进行借贷的两级信贷约束。(4)式隐含了借款限额L大于信贷约束C,否则信贷约束限额较高,个体难以通过借贷筹集到资金进行投资。由于当期总收入与留给下一期财富之间存在一定的递归关系,即At+1=Yt。因此,给定个体初期的财富状况A0,根据(4)式不断迭代,即可得到均衡是不同人群的均衡财富和总收入。均衡时存在:At+1=At=A*(Yt+1=Yt=Y*)。故有:

关于(5)式中的三个均衡,这里需要说明的是,以上三个均衡并不总是存在,当两级信贷约束处于这三个均衡之间时,就会导致以上三个长期均衡的存在。多重均衡的存在也说明,因为投资领域分割和多级信贷约束的存在,产生了持久的收入和财富差距。现实中,由于个体禀赋、人力资本以及金融发展程度等存在差异,信贷体系往往不止两级信贷约束,更多级的约束也意味着更多重的均衡。

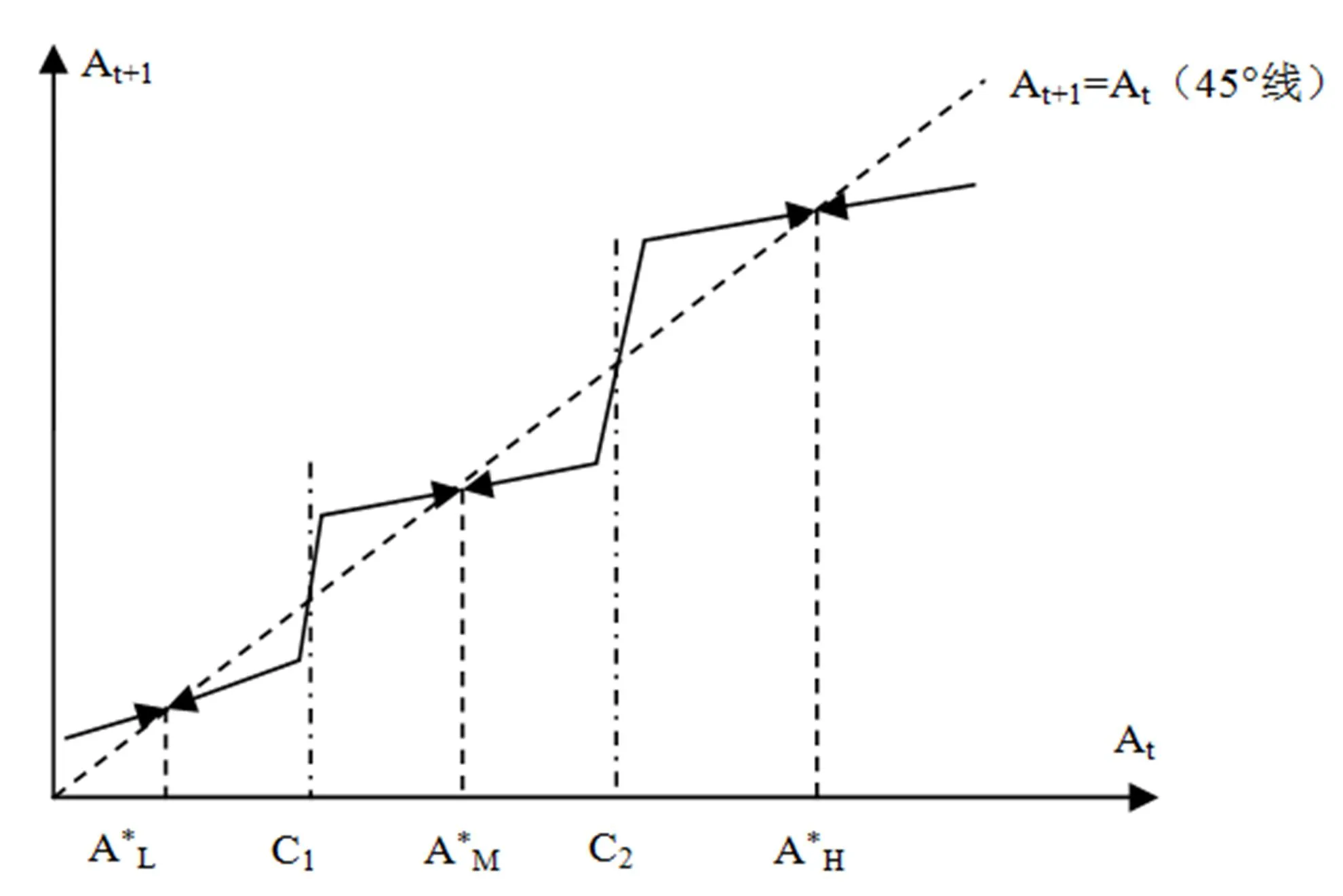

(三)金融发展对收入不平等影响分析

可以在(5)式基础上结合图1以信贷约束为切入点分析金融发展水平对收入不平等的影响。图1反映了第t期个体财富(进一步也可以反映总收入)的动态演变,其中C为信贷约束,A*为均衡。根据(5)式,个体第t期的财富状况决定了其在第t+1期面临的信贷约束和相应的均衡路径。从图1可以看出,信贷约束条件(C1或C2)的左移或右移,可能导致较低的均衡或较高的均衡消失,从而对收入不平等程度产生影响。

图1 信贷约束下财富(或总收入)的动态演变

在由(5)式和图1反映的多级信贷约束产生的多重均衡中,较低的信贷约束还可以看作是穷人进入金融市场获得高于无风险收益的门槛,较高的信贷约束也可以看作是处于中间的较富人群进入富人群体的一个约束(或富人跌入中间群体的一个阈值)。因此较低的均衡可以看作是“贫困陷阱”,中间的均衡可以看作是“中等收入陷阱”。从(5)式还可以看出,信贷约束作为隐性约束条件并未在(5)式中出现,其主要通过投资收益率(R)、借款限额(L)和工资水平(w)对多重均衡和收入不平等产生影响,这三个因素又往往与资本市场、实体经济和人力资本水平的发展有关。具体而言:(1)资本市场,信贷通过资本市场对收入分配的影响体现在投资收益率(R1和R2)上,由于“投资领域分割”的存在,资本市场的投资收益率会存在多个层级,导致更多的均衡状态产生;(2)实体经济,信贷约束通过实体经济对收入不平等的影响主要体现在投资限额(L1和L2)上,投资限额的大小往往受到投资环境、政策、行业特征等因素影响,个体面临的信贷约束以及投资限额限制了其可以进行经营性投资的领域和范围,进而影响了其最终分配到的收益和总收入不平等;(3)人力资本,个体通过信贷进行人力资本投资(Galor和Zeira,1993),会在不同工资率的劳动力市场转换(转换的成本包含个体进行人力资本投资的成本和学习的时间成本),因而信贷约束通过影响个体人力资本积累进而影响其工资收入和总收入。

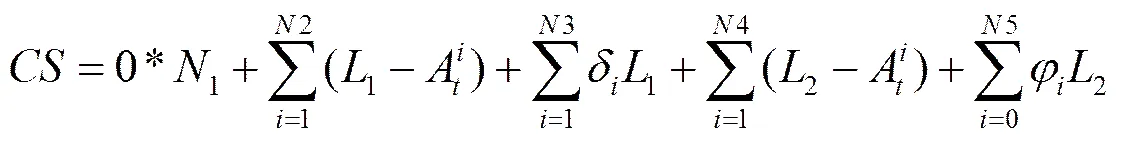

信贷约束条件的相对强弱往往与金融市场的信息不对称、收益不确定性、交易成本、监督成本等因素有关,并且信贷约束的相对变化会直接影响每个个体的信贷融资额度(Greenwood和Jovanovic,1990;Galor和Zeira,1993),进而影响社会整体的信贷规模。此外,根据(5)式和图1所反映的多重均衡可知,信贷约束条件的变化会影响均衡的个数进而影响收入不平等程度。因此,信贷规模对收入不平等的影响通过信贷约束和多重均衡发挥作用。进一步地,(5)式中的两级信贷约束(C1和C2)和两种投资额度(L1和L2),将三类人群细分为五种情形,每种情形下个体的信贷融资额度有所不同:①资产Î[0,C1),无法通过金融市场借贷融资,融资额度为0,假设这类人群的数量为N1;②资产Î[C1,L1),小额度L1的投资,融资额度为L1-,假设这类人群的数量为N2;③资产Î[L1,C2),以类似于“无风险套利”方式进行较小额度投资,融资额度为0~L1,记作i*L,其中i为第i个人的融资比例(在0~1之间),假设这类人群的数量为N3;④资产Î[C2, L2),大额度L2的投资,融资额度为L2-,假设这类人群的数量为N4;⑤资产Î[L2, +∞),以类似于“无风险套利”方式进行较小额度投资,融资额度为0~L2,记作i*L,其中i为第i个人的融资比例(在0~1之间),假设这类人群的数量为N5。

对上述各情形下的融资额度进行加总,即可得到金融市场的信贷规模CS(Credit Scale):

(6)式虽然不能直接给出信贷规模和收入不平等的定量关系,但可以说明信贷规模影响收入不平等的方向,具体而言:①当金融发展程度相对较低时,大多数人群面临的信贷约束相对较高,此时(6)式中N1和N2占总人口的比重较高,因而信贷规模也比较小,经济收敛到较低均衡(即贫困陷阱),相对于多重均衡,此时收入不平等程度较低,但金融市场的借贷机制并未使大多数人受益;②当金融发展比较成熟时,大多数人面临的信贷约束相对较低,此时N4和N5占总人口的比重较高,因而信贷规模也比较大,较低的信贷约束导致贫困陷阱和中等收入陷阱消失,经济收敛于较高的均衡状态,不平等程度也较低;③当金融发展处于中等发达阶段时,信贷约束将各收入阶层人群投资行为分割,出现(5)式反映的多重均衡,各群体间总收入差异较大,不平等程度也较大,此时信贷规模介于①和②之间。由此可见,随着金融发展的提高,信贷规模逐步扩大,收入分配状况却经历了由较低均衡(不平等程度较低)到多重均衡(不平等程度较高)再到较高均衡(不平等程度较低)的过程,因而金融发展对收入不平等的影响呈现出倒“U”型特征。

四、实证检验

这一部分将在上述理论分析的基础上,结合中国省际层面的经验数据进行实证检验,探求金融发展对收入不平等的影响在中国情境下的具体机制。

(一)计量模型构建

以收入不平等作为被解释变量,金融发展作为解释变量,构建基本的计量模型如下:

上式中,被解释变量Ineqit反映收入不平等,ln(FDit)表示地区i第t期的金融发展指标的对数取值。为了考察金融发展对收入不平等影响的倒“U”型特征,在上式中加入金融发展的平方项进行检验。此外,Zit为影响收入不平等的控制变量,i为地区固定效应,t为时间固定效应,it为随机干扰项。

上式中,Xit为金融发展影响收入不平等的机制检验变量,并引入了交叉项,以考察考察金融发展影响收入不平等的微观机制。由于前面理论分析部分已经指出,个体进行的投资行为既可以是资本市场中的金融投资,也可以是实际生产经营的投资,还可以是进行人力资本积累的投资,因而资本市场发展规模[①]、实体经济发展状况和人力资本水平是金融发展影响收入不平等的重要渠道。这里以各地区股市流通市值(SMCit)衡量资本市场发展状况,以人均工业增加值(RECOit)衡量实体经济发展水平,以人均受教育年限(EDUYit)衡量人力资本积累状况,考察金融发展对收入不平等的影响机制。

在控制变量的选择方面,考虑以下几个方面的因素:中国特有的城乡二元结构会通过影响人口分布及产业结构进而影响收入不平等,经济开放程度会通过影响对外贸易企业的生产效率和企业员工的工资收入水平,进而影响收入不平等,政府教育财政支出会通过人力资本水平对收入不平等产生影响。因此这里选取人口城镇化比率(PURit)、非农产业产值占比(NAVit)、经济开放程度(OPENit)和教育财政支出占比(EDURit)作为控制变量。关于被解释变量、核心解释变量、影响机制变量、控制变量的说明如表1所示。

表1 变量说明

(二)数据说明及预处理

表1中各变量均来自《中国统计年鉴》(2003-2014)、《新中国60年统计资料汇编》、《中国教育统计年鉴》(2003-2014)、各省相关年份的统计年鉴以及Wind数据库,由于西藏部分年份数据缺失,因此选取中国不含西藏和港澳台的30个省级行政区相关数据进行实证检验。对部分变量的取值及预处理说明如下:

1.被解释变量。由于我国多年的城乡二元结构所导致的城乡居民收入差距在我国居民收入不平等程度中的贡献比较大(程永宏,2007),因此这里选取各个省级行政区2002-2013年的城乡收入之比(IncGapit)作为衡量收入不平等的指标。

3.影响机制变量。其中,股市流通市值和人均工业增加值也按照价格指数换算为2002年不变价格。

4.控制变量。控制变量中的经济开放程度(OPENit)的计算中,进出口总额按照当年汇率折算为人民币。

在进行实证分析之前,先定性考察金融发展与收入不平等之间的关系。2002-2013年以城乡收入差距所衡量的收入不平等指标与以贷款规模衡量的金融发展程度之间的散点图如图2所示。可以看出,收入不平等与金融发展之间存在负相关关系,拟合的直线和曲线(包含二次项)重合程度很高。这说明我国金融发展与收入不平等之间的关系,可能已经跨越倒U型曲线的顶端,开始走向良性发展的轨道。

图2 城乡收入差距与信贷规模散点图(2002-2013年)

(三)金融发展影响收入不平等的初步估计结果和解释

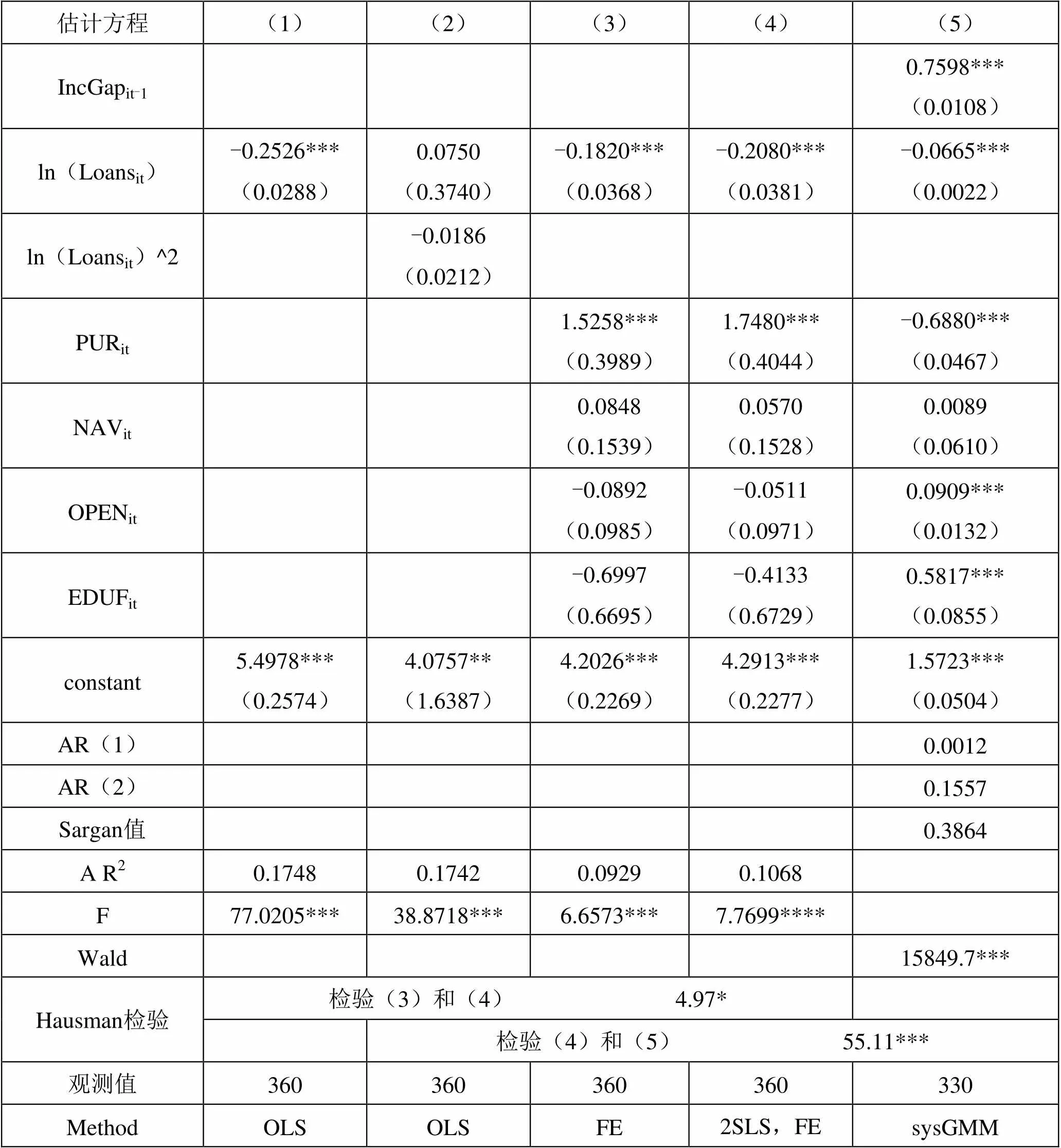

分别通过不同的计量方法考察金融发展对城乡收入不平等的影响,结果如表2。其中方程(1)和(2)的普通最小二乘估计用于检验金融发展对城乡收入不平等的影响方向。方程(3)~(5)加入了控制变量。另外,分析中可能会存在内生性问题(Wooldridge,2010),即核心解释变量信贷规模与回归残差项相关,主要可能的原因即为:遗漏关键控制变量、观测误差和互为因果。将估计方程(3)的估计残差项与信贷规模进行相关性检验,相关系数达到-0.4593,而残差项与被解释变量之间的相关系数已比较小,可以初步排除前两种因素导致的内生性。这里主要认为可能是最后一个原因(Galor,1993;Kim和Lin,2011),一方面金融市场的信贷约束会影响收入分布状况,另一方面个体上一期的收入和财富禀赋也会影响其这一期的投资行为进而影响社会整体的信贷状况,因而金融发展与收入不平等之间可能是互为因果的。因此,要考察金融发展对收入不平等的影响,应当引入合适的工具变量规避这种内生性问题的影响。[②]

需要说明的是,工具变量的选择除了满足与内生变量相关与扰动项不相关两个基本条件外,还应当尽可能与被解释变量城乡收入差距不相关,否则意味着还存在遗漏变量,即模型设定存在问题。选取各地区城乡储蓄存款和人均收入水平作为信贷规模的工具变量[③],主要是因为从微观层面讲,个体的存款(可以看作是财富)和收入决定了个体所面临的信贷约束等级,进而影响了个体的信贷融资能力和规模。另外,工具变量城乡储蓄存款是个体长期积累的存量指标,可以认为与当期城乡收入差距是无关的;但各地区的人均收入水平却可能和收入差距存在某种关系,即库兹涅茨曲线所反映的经济发展和收入分配之间的关系,本文认为,经济发展(人均收入)对收入分配的影响正是通过金融等中介机制产生了作用,相关性检验也发现,人均收入和信贷规模的相关系数明显高于人均收入与城乡收入差距的相关系数,因而将人均收入作为信贷规模的工具变量具有合理性。方程(4)采取面板两阶段最小二乘(2SLS)估计,其中将城乡储蓄存款和人均收入作为信贷规模的工具变量,方程(5)在方程(4)的基础上进一步采取系统广义矩(sysGMM)进行动态面板的估计。

表2 初步估计结果

注:(1)表中ln(Loansit)^2表示取对数后的平方项;(2)FE表示固定效应模型,2SLS为两阶段最小二乘估计,sysGMM为系统广义矩估计;(3)AR(2)为检验扰动项差分是否存在二阶的自相关的p值,原假设为“模型残差项不存在二阶自相关”,Sargan-Hansen为过度识别检验的p值,原假设为“工具变量是有效的”;(4)括号内为稳健标准误,***、**和*分别表示在1%、5%和10%显著水平拒绝原假设。

从估计结果可以看出,金融发展对中国城乡间收入不平等存在显著的负向影响。估计方程(2)加入金融发展平方项之后不显著,而且方程整体的解释程度也有所下降,这也说明在本文的考察时间范围内,不存在金融发展扩大收入差距的这个阶段(结合图1亦可看出),即中国已跨越了理论分析部分所指出的金融发展低级阶段和中级阶段。这一研究结论和国内学者(温涛等,2005;杨俊等,2006;瞿晶和姚先国,2011)的研究有一定的差异,差异主要来自两方面的原因:一方面,部分学者只是考察了金融发展对农村或城镇内部收入差距的影响(例如温涛等,2005;瞿晶和姚先国,2011),其结论是金融发展扩大了城镇或农村组内的收入不平等;另一方面,还有一些学者考察的时间范围相对较早(杨俊等,2006),彼时我国整体的金融发展水平还未进入相对成熟阶段,因而其研究结论“金融发展扩大城乡收入差距”与本文结论也有所差异。

此外,Hausman检验也表明,方程(4)的估计结果要优于(3),方程(5)的估计结果要优于(4)。方程(5)的估计结果显示,Wald统计量都在1%水平显著;Sargan 检验的概率值p说明工具变量是有效的,即工具变量和误差项是不相关的;AR(2)检验说明扰动项的差分不存在二阶自相关,这说明本文选取sysGMM方法进行估计是合理的。

例如天台赤城二小学,在此基地上建筑没有以矩形平面布局层层铺满,而是以一种略带圆滑的形态旋转一定的角度生长在基地内,保留了与旁边建筑的间隔空间,是一种很好的城市紧凑型空间利用。再从垂直方向将建筑拆分开来,最底层首先为以内向性的内院,可以给学生们提供了升旗、集聚和玩耍的空间。环绕内院设置一层,并在拐角处进行架空处理,形成了学校的出入口。一层向上叠加标准教学层,内部的环形内廊联系了平面维度的交通。最顶部创造性地设置了200m的跑道,实现在狭小的场地中拥有运动场,同时又不占用地面空间(图1)。

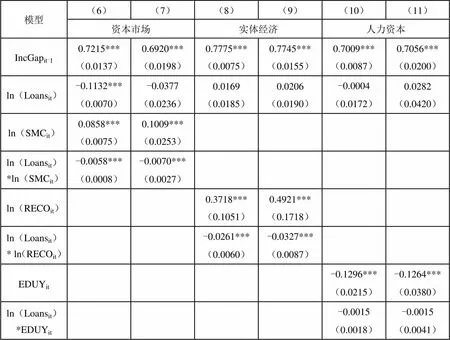

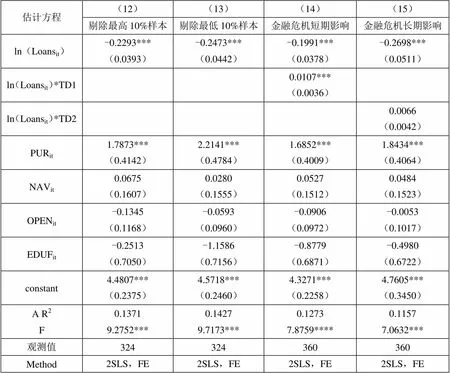

(四)金融发展影响收入不平等机制考察

结合理论部分的分析,这里从资本市场、实体经济和人力资本角度考察金融发展对收入不平等的影响机制。为了消除内生性问题带来的偏误,这里依然采取方程(5)的估计方法,即系统广义矩估计(sysGMM)的方法,估计结果如表3所示。

表3 金融发展影响收入不平等作用机制

模型(6)(7)(8)(9)(10)(11) 资本市场实体经济人力资本 PURit-0.8773***(0.1276)-0.0376(0.1227)-0.3586***(0.1048) NAVit0.0241(0.0620)-0.0217(0.0469)-0.0519(0.0601) OPENit0.1001***(0.0380)-0.0172(0.0295)0.0960***(0.0310) EDUFit0.0688(0.1669)0.7901***(0.1027)0.5098***(0.1420) constant1.6610***(0.0813)1.4157***(0.1775)-0.5317(0.5346)-1.1774(0.8741)2.1893***(0.1836)1.9895***(0.3718) AR(1)0.00170.00160.00120.00130.00120.0012 AR(2)0.14430.13450.21960.17860.26800.2210 Sargan值0.40570.43000.37400.42880.36530.4057 N330330330330330330 MethodsysGMM

注:括号内为稳健标准误,***、**和*分别表示在1%、5%和10%显著水平拒绝原假设。

表3的估计结果显示,引入作用机制检验变量之后,除了方程(6)之外,其余估计方程中金融发展的核心解释变量均不显著了,而作用机制变量作为中介其本身和交叉项则均是显著的,这符合Muller et al.(2006)关于中介变量的条件的描述,即中介变量作为核心变量影响被解释变量的传导渠道往往对被解释变量产生更直接的影响。机制检验表明,金融发展通过不同渠道对收入不平等的影响机制是有差异的:(1)资本市场方面,资本市场本身的估计参数为正,这可能是因为目前在资本市场进行投资的中国农村居民还不是很多,而很多城镇居民通过资本市场的投资获得了额外的收入,因而一定程度上扩大了城乡间的收入差距,交叉项参数为负说明,随着信贷规模和资本市场(流通市值)规模的扩大,更多的人通过资本市场受益,因而收入差距又是缩小的;(2)实体经济方面,实体经济本身估计参数为正,这可能正如前文理论框架部分所说,投资领域分割使一部分人优先进入某些领域获得超额收益而先富起来,导致了收入差距扩大,交叉项估计参数为负说明,金融市场信贷约束的降低,使更多个体的融资能力扩大并参与实体经济的生产经营活动,促进了实体经济的发展而提高收入,跳出了前文所述的增长陷阱而逐步收敛到较高均衡,因而收入差距有所缩小;(3)人力资本方面,人力资本水平的提高使更多的人流向较高工资率的劳动力市场,缩小了差距;交叉项的估计参数也为负,意味着金融市场的信贷约束并没有对人力资本的积累产生限制,两者的共同发展起到了降低城乡收入差距的效果,实际上,在我国人力资本的积累方面,源自制度和政策方面的支持因素较多,用于教育投资方面的信贷约束较小,因而不容易出现理论分析部分那样的多重均衡,进而扩大收入不平等。

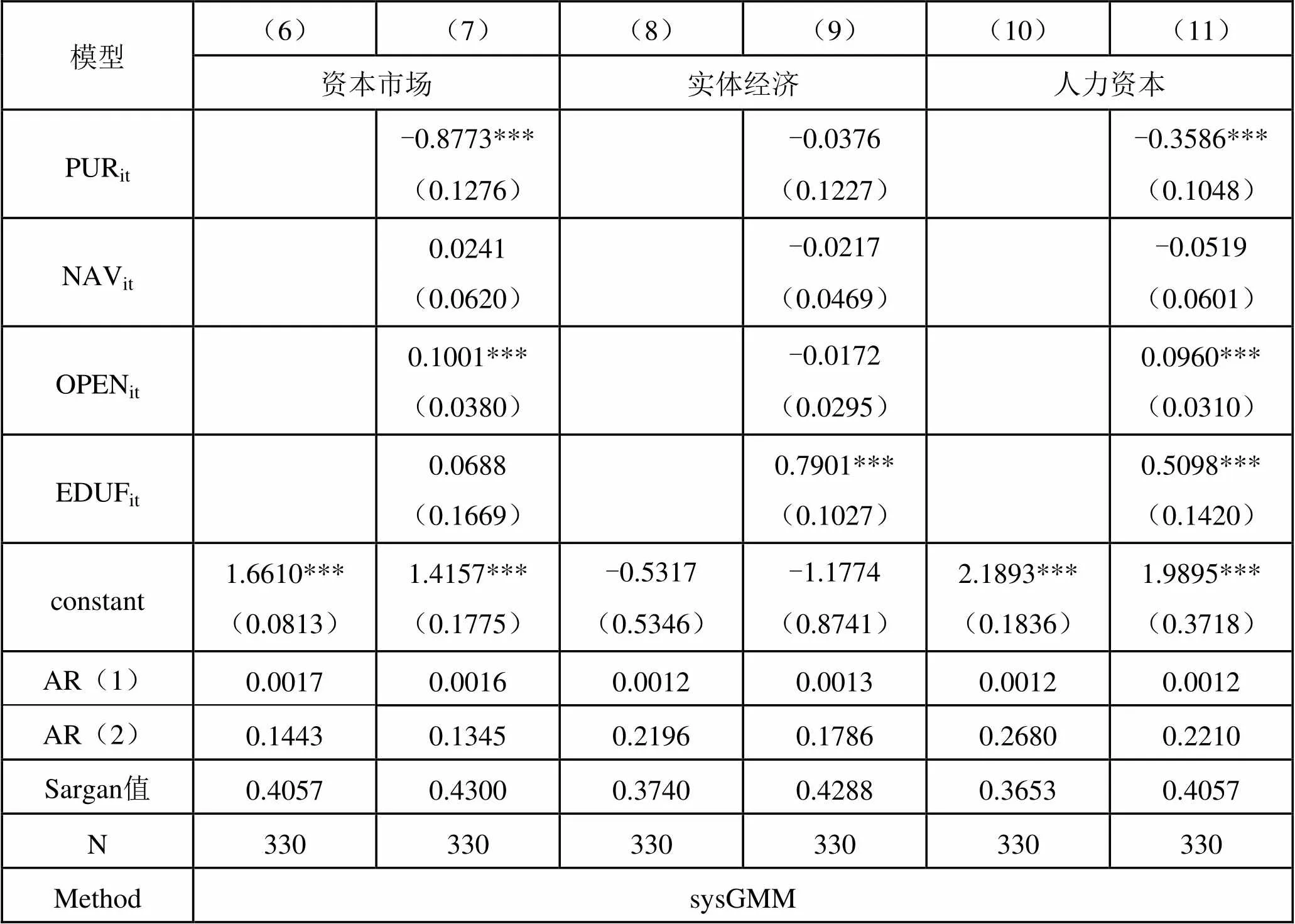

(五)稳健性检验

为了保证估计结果的稳健性和可靠性,这里通过两种方式进行稳健性检验:一种是剔除部分极端样本,另一种是考察金融危机的事件冲击在短期与长期的影响。

1.剔除部分极端样本。考虑到中国金融发展阶段存在着典型的不平衡现象,部分东部省份的金融发展水平已接近发达国家水平,而西部内陆地区的金融体系还相对比较落后。因此有必要剔除这些极端样本,以考察金融发展对当前中国收入不平等的影响的稳健性。剔除样本思路如下:首先计算考察时间范围内各地区贷款规模的平均值,然后剔除贷款规模最高的10%样本(这里为3个省级行政区,下同),或者剔除贷款规模最低的10%样本,以进行稳健性检验。这里采取了固定效应下的两阶段最小二乘估计,结果如表4所示。

2.金融危机事件冲击。本文研究的时间跨度内包含了2008年,这一年发生了波及全球的金融海啸。金融危机的冲击,一定程度上破坏了资本市场的功能,也对实体经济产生了不利影响,这可能会影响金融发展对收入不平等的影响机制,因此这里构造两个时间虚拟了变量予以考察:第一个时间虚拟变量(TD1)将2008年取1,其余年份取0,以考察金融危机短期的影响;第二个时间虚拟变量(TD2)将2008年及以后取1,其余取0,以考察金融危机在较长期限内的影响。依然采取固定效应下的两阶段最小二乘估计,结果如表4。

表4 稳健性检验

注:括号内为稳健标准误,***、**和*分别表示在1%、5%和10%显著水平拒绝原假设。

表4中,方程(12)和(13)分别为剔除最高10%和最低10%样本后的估计结果。可以看出,不论是剔除贷款规模最高的10%样本,还是剔除贷款规模最低的10%样本,以贷款规模衡量的金融发展依然对城乡收入不平等产生了显著的负向影响,并且金融发展对收入不平等的影响强度与表3中方程(4)的估计结果是比较接近的,说明现阶段金融发展对中国当前收入不平等负向影响的结论是比较可靠的。此外,方程(14)和(15)分别考察了金融危机在短期和较长期限内对金融发展和收入不平等之间关系的影响。短期内金融危机在一定程度上对金融体系产生了不利的冲击,例如大额投资者可能为保存利益而恐慌性地抛售行为损害了广大中小投资者的收益,一定程度上扩大了投资收益的不平等程度;但长期而言,金融体系又会恢复到正常状态,金融发展对收入不平等的影响机制受到金融危机的干扰就不再显著了,这也说明,金融发展对收入不平等的影响是长期演化的结果,一定的时间范围内具有稳健性。

五、结 论

本文在国内外学者研究的基础上,从“投资领域分割”和“多级信贷约束”两个基本假设出发,分析金融市场发展对收入分配影响的微观机制。由于投资领域分割和多级信贷约束的存在,个体长期的收入会沿不同路径收敛到不同的均衡状态,多重均衡的存在意味着持久的收入不平等。对均衡状态的考察可以发现,信贷约束对收入不平等的影响可以通过资本市场、实体经济和人力资本三个渠道发挥作用。以信贷规模衡量的金融发展与收入不平等之间通过信贷约束存在一定的关系,长期而言呈现倒“U”型特征:金融发展的初级阶段,大多数个体信贷约束相对较高,总体信贷规模较低,因而个体收入会收敛到较低的均衡(即贫困陷阱),此时收入不平等程度较低,但大多数并未通过金融市场受益;金融发展的高级阶段,大多数个体信贷约束相对较低,总体信贷规模较高,大多数个体通过融资能力的扩大而从金融市场收益,因而个体收入收敛到较高均衡,收入不平等程度也较低;金融发展的中级阶段,投资领域分割和信贷约束将个体分为不同群体,信贷规模并不是很高,个体收入趋向于收敛到多重均衡,因而收入不平等程度较高。

基于中国省际层面2002—2013年的经验数据进行的实证检验,结果表明:(1)中国当前金融发展对城乡收入不平等的影响呈现显著的负向作用,即随着金融发展程度的提高,收入不平等程度会有所降低,说明中国目前已经跨越金融发展与收入不平等倒“U”型关系的顶点,开始走向良性发展阶段;(2)金融发展影响城乡收入不平等的影响机制检验表明,金融发展的确会通过资本市场、实体经济和人力资本的发展影响收入不平等,但作用的机制有所差异;(3)不同的稳健性检验结果证实了金融发展对收入不平等的影响具有稳定性,是长期演化的结果,因而类似于金融危机的事件冲击短期内虽然会对金融发展与收入不平等之间关系产生一定的影响,但这种影响长期而言并不显著。

1. 程永宏:《基尼系数组群分解新方法研究:从城乡二亚组到多亚组》[J],《经济研究》2008年第8期。

2. 胡宗义、刘亦文:《金融非均衡发展与城乡收入差距的库兹涅茨效应研究——基于中国县域截面数据的实证分析》[J],《统计研究》2010年第5期。

3. 李志阳、刘振中:《中国金融发展与城乡收入不平等:理论和经验解释》[J],《经济科学》2011年第6期。

4. 瞿晶、姚先国:《城镇居民收入不平等分解研究》[J],《统计研究》2011年第11期。

5. 温涛、冉光和、熊德平:《中国金融发展与农民收入增长》[J],《经济研究》2005年第9期。

6. 杨俊、李晓羽、张宗益:《中国金融发展水平与居民收入分配的实证分析》[J],《经济科学》2006年第2期。

7. 余玲铮、魏下海:《金融发展加剧了中国收入不平等吗?——基于门槛回归模型的证据》[J],《财经研究》2012年第3期。

8. Aghion P., and Bolton P., 1997, “A Trickle-down Theory of Growth and Development with Debt Overhang”[J],, Vol. 64(2), PP151–162.

9. Beck T. et al., 2007, “Finance, Inequality and the Poor”[J],, Vol. 12(1), PP27-49.

10. Ehrlich M., and Seidel T., 2015, “Regional Implications of Financial Market Development: Industry Location and Income Inequality”[J],, Vol. 73(1), PP85-102.

11. Galor O., and Moav O., 2004, “From Physical to Human Capital Accumulation: Inequality and the Process of Development”[J],, Vol. 71(4), PP1001-1026.

12. Galor O., and Zeira J., 1993, “Income Distribution and Macroeconomics”[J],, Vol. 60, PP35–52.

13. Graham B.S., and Temple J., 2006, “Rich Nations, Poor Nations: How Much Can Multiple Equilibria Explain?”[J],Vol. 11(1), PP5-41.

14. Greenwood J., and Jovanovic B.,1990, “Financial Development, Growth, and the Distribution of Income”[J],Vol. 98(5), PP1076-1107.

15. Johansson A.C., and Wang X., 2014, “Financial Sector Policies and Income Inequality”[J],Vol.31(12), PP367-378.

16. Kim D. H., and Lin S.C., 2011, “Nonlinearity in the Financial Development–income Inequality Nexus”[J],, Vol. 39(3), PP310-325.

17. King R. G., and Levine R., 1993, “Finance and Growth: Schumpeter Might be Right”[J],Vol. 108(3), PP717-737.

18. Matsuyama K., 2000, “Endogenous Inequality”[J],Vol. 67(4), PP743-759.

19. Matsuyama K., 2004, “Financial Market Globalization, Symmetry-Breaking and Endogenous Inequality of Nations”[J],Vol. 72(3), PP853-884.

20. Muller, D., et al., 2005, “When Moderation Is Mediated and Mediation Is Moderated”[J].Vol. 89(6), PP852-863.

21. Naceur S. B., and Zhang R.X., 2016, “Financial Development, Inequality and Poverty: Some International Evidence”[D], IMF Working Paper.

22. Park D., and Shin K., 2015, “Economic Growth, Financial Development and Income Inequality”[D], ADB Economics Working Paper Series,No. 441.

23. Prete A. L., 2013, “Economic Literacy, Inequality, and Financial Development”[J],, Vol. 118(1), PP74-76.

24. Seven U., and Coskun Y., 2016, “Does Financial Development Reduce Income Inequality and Poverty? Evidence from Emerging Countries”[J],, Vol. 26(3), PP34-63.

25. Tiwari A. K., Shahbaz M., and Islam F., 2013, “Does Financial Development Increase Rural-urban Income Inequality?: Cointegration Analysis in the Case of Indian Economy”[J],Vol. 40(2), PP151-168.

26. Wooldridge, J. M., 2010, Econometric Analysis of Cross Section and Panel Data (2nd Edition)[M]. Massachusetts: The MIT Press.

(G)

[①]结合理论部分分析,这里应选取关于资本市场收益率的相关指标予以考量才比较合理,但考虑到在我国,资本市场规模要比收益率更能体现资本市场的发展程度,因此这里用其作为机制检验变量。

[②]关于内生性问题的分析和处理,作者感谢匿名审稿人提出的宝贵修改意见。

[③]相应的数据来自《中国统计年鉴》和各省级行政区相关年份的统计年鉴。

*作者感谢匿名审稿人提出的宝贵修改意见。