人民币跨境结算对我国货币政策影响实证分析

2016-10-11姚文宽教授广西工商职业技术学院南宁530004

■ 姚文宽 李 维 教授(广西工商职业技术学院 南宁 530004)

人民币跨境结算对我国货币政策影响实证分析

■ 姚文宽李维教授(广西工商职业技术学院南宁530004)

2009年我国开放人民币贸易跨境结算业务后,境外人民币存量迅速增加。通过多元回归模型发现,人民币跨境贸易结算、资本项目下的人民币离岸债券、沪港通等业务对我国货币政策的影响是显著的。政府部门在制定货币政策时应当充分考虑境外人民币回流对国内货币供应量的冲销作用。

人民币跨境结算资本流动货币政策

2009年4月我国启动人民币跨境贸易结算试点以来,人民币跨境结算业务快速发展。人民币跨境结算业务已经扩展到货物贸易、服务贸易和投资收益在内的所有经常项目结算,资本项目人民币自由兑换也逐步放开。人民币回流机制也逐步完善,离岸人民币可以通过人民币存款、投资境内银行间债券市场、沪港通方式回流内地。尽管我国尚未允许人民币资本项目下的可自由兑换,在人民币资本项目逐步开放,跨境贸易结算迅速发展的背景下,国内的货币政策不可避免地受到境外人民币离岸市场货币量变动的影响。本文将通过计量模型对境外人民币存量影响国内货币政策的传导机制进行分析,进一步探讨离岸人民币利率和汇率变动是否会对货币政策产生影响,以及人民币跨境结算政策变动是否会对货币政策产生影响。

文献回顾

离岸人民币存量会通过传导机制影响一国国内的货币政策。传导机制的中介目标与央行货币政策应当具有稳定的数量关系,中介目标能够被量化(刘名远,2006)。中央银行的货币政策是通过货币供应量的变动来实现的,外生变量可以通过影响一国的货币供应量间接影响一国的货币政策。因此可以把货币供应量变动看做是一国货币政策的变动。在实行有管理的浮动汇率制的国家,一国外汇储备的变动会产生货币冲销现象,政府对汇率的管制作用越强,外汇储备的变动对货币冲销越显著(曲强,2009)。资本项目尚未放开的前提下,一国可以通过本币的跨境结算途径对一国的外汇储备产生影响,从而影响一国的货币供应量(刘大勇,2011)。

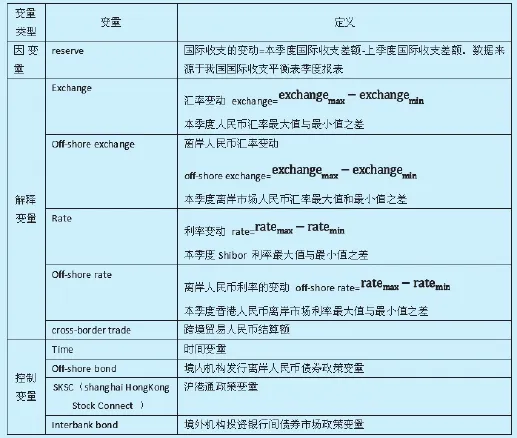

表1 回归模型变量定义

在资本完全自由兑换的条件下,国际资本对一国利率特别敏感,当利率发生变化时,会根据两国的利差变动,实现货币的跨境流动,从而改变一国的货币政策(Bauer,2004)。境外资本也会受到一国汇率变动的影响,当一国货币预期升值时会有境外资本流入,增加一国货币的供给;当一国货币预期贬值时,会有境外资本流出,减少一国货币的供给(Tommy,2006)。但是无论国际资本是出于利差动机还是汇率动机的跨境流动都会对一国货币供应量产生影响(王力,2003)。由于我国对人民币资本项目实行比较严格的管制,在岸人民币汇率市场与离岸人民币汇率市场处于相对隔离的状态,境内外人民币汇率存在明显的偏差(张陶伟,2010)。张利(2012)用回归模型证明离岸人民币市场汇率与在岸人民币市场汇率之间不存在明显的线性关系。

研究设计

(一)样本选取与数据来源

本文选择了从2002年1月-2015年6月相关数据,以对比人民币跨境结算业务启动前后两个时期,离岸人民币对境内货币政策影响。2002年之前,我国尚未加入世界贸易组织,经济开放程度较低,不具备可比性。2002年后,我国国际收支顺差每年以2000亿规模递增,国际收支对国内货币政策的影响开始凸显。

相关数据来源于中国金融信息网、国家统计局网站和香港离岸人民币市场。香港、新加坡和伦敦都成立了离岸人民币交易中心,香港离岸人民币市场的规模占据了离岸人民币业务的70%以上,我国经常项目和资本项目也是从香港离岸人民币中心试点,再推广到其它地区,香港人民币离岸市场具有很强的代表性,本文的离岸人民币汇率和离岸人民币利率数据以香港地区为样本。各变量的统计口径存在不一致,有些数据是按照季度统计,如外汇储备,有些数据是按照月份统计,例如跨境贸易结算月度数据。为了便于回归分析,将月度数据通过加权平均方式调整为季度数据。

表2 变量平稳性检验

表3 一阶差分后平稳性检验

(二)变量的选择

本文选择国际收支变动作为跨境资本流动对境内货币政策变动影响的量化指标。跨境资本对货币供应量的影响是通过国际收支变动体现的,因此选择国际收支平衡表中的外汇储备变动作为因变量。人民币离岸市场的形成,人民币结算的经常项目全部开放以及资本项目的逐步开放,利率和汇率都会对货币政策产生影响。一般地,一国利率和汇率政策保持短期小幅振动状态,计算季度利率和汇率的加权平均数容易产生偏差,而且跨境资本的变动不仅仅是受到利率和汇率的绝对值的影响,更受到两者变动的影响,因此将选择汇率变动幅度和利率变动幅度作为解释变量,汇率变动幅度和利率变动幅度取决于该季度最大值与最小值之差。离岸交易中心有分离型和融合型两种类型,我国离岸人民币交易中心采用风险较小的分离型,形成了相对隔离的人民币在岸市场和人民币离岸市场。人民币汇率和利率形成机制受到两个相对隔离市场影响,形成四个独立的变量在岸人民币利率变动、在岸人民币汇率变动、离岸人民币利率变动、离岸人民币汇率变动。上述四个变量可以作为解释变量引入模型。在目前资本项目尚未全面开放,人民币国际化进程还处于跨境贸易结算阶段,人民币跨境流动主要表现为跨境贸易结算,因此需要将人民币跨境结算量也作为解释变量。

鉴于我国离岸人民币市场存量受到国内诸多政策影响,本文在回归模型中引入四个控制变量:time(时间变量)、interbank bond(境外机构投资银行间债券市场政策变量)、off-shore bond(境内机构发行离岸人民币债券政策变量)、SKSC(沪港通变量)(见表1)。Time、interbank bond、off-shore bond、SKSC 是控制变量,以检验不同的离岸人民币开放政策对我国货币政策的影响。我国影响离岸人民币流通的政策很多,不可能逐一引入模型,这些政策基本上是在2009年4月我国启动跨境贸易人民币结算之后开始的,因此引入Time时间变量作为离岸人民币开放政策的总变量,2009年4月后开始实施离岸人民币开放政策,则time取值为1,2009年4月1日前未实施离岸人民币开放政策,则time取值为0。Off-shore bond 是离岸人民币债券回流政策变量,2011年8月,我国启动离岸人民币债券回流机制,离岸人民币债券出现井喷,2011年8月之前off-shore bond取值为0,2011年8月之后offshore bond 取值为1,以对比离岸人民币债券回流机制启动前后,跨境人民币流动对我国货币政策的影响。Interbank bond是国内银行间债券市场允许人民币回流政策变量,2010年8月我国允许境外机构投资国内银行间债券市场,2010年8月以前interbank bond 取值为0,2010年8月以后interbank bond取值为1,以对比境外机构投资国内银行间债券市场对我国货币政策的影响。SKSC是沪港通机制政策变量,2014年11月之前,变量SKSC取值为0,2014年11月之后,变量SKSC取值为0,以对比我国启动沪港通之后对我国货币政策的影响。

(三)平稳性检验

时间序列数据回归分析是用过去的数据量化历史关系。如果过去的数据是平稳的,可以用数据量化历史关系,如果过去的数据是非平稳的,数据存在随机趋势。随机变量随时间的变动而出现趋势性变动,这不符合OLS模型独立同分布的假设,用非平稳时间序列数据量化历史关系会存在很大的回归误差。在进行多元回归分析前,要对时间序列数据进行平稳性检验。常见的平稳性检验分析方法是ADF检验法。如果通过ADF检验,则时间序列数据是平稳的,如果没有通过ADF检验,则时间序列是不平稳的,需要用差分方法修正数据使其平稳。

表2是对各个变量进行ADF检验的分析结果,从表2中可以看出,因变量reserve在5%的显著性水平下通过ADF检验,时间序列reserve是平稳的,不存在随机趋势。解释变量exchange、rate、cross-border trade也在5%的显著性水平下通过ADF检验,各个变量的时间序列数据也是平稳的。变量offshore exchange 和off-shore rate 仅在10%的显著性水平下通过ADF检验,这两组时间序列数据是不平稳的,需要进行一阶差分消除其随机趋势。控制变量 time、off-shore bond、SKSC、interbank bond 不是时间序列数据,不存在随机趋势,不需要进行ADF平稳性检验。

表4 变量相关性分析

对off-shore rate和off-shore exchange进行一阶差分后,再进行ADF平稳性检验,检验结果如表3所示。从表3分析可知,Δoff-shore exchange的检验值是-2.914,Δoff-shore rate的检验值是-2.476,解释变量Δoffshore exchange 和Δoff-shore rate都在5%的显著性水平下通过ADF检验,即在5%的显著性水平下,时间序列Δoff-shore exchange和Δoffshore rate是平稳的,不存在随机性趋势,因此经过一阶差分后的Δoff-shore exchange和Δoff-shore rate可以进行回归分析。

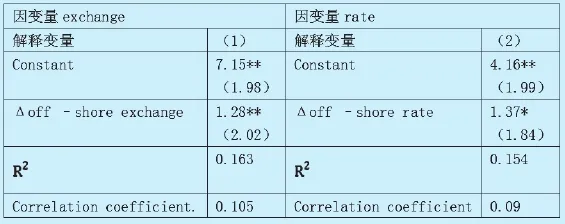

(四)离岸市场与在岸市场相关性检验

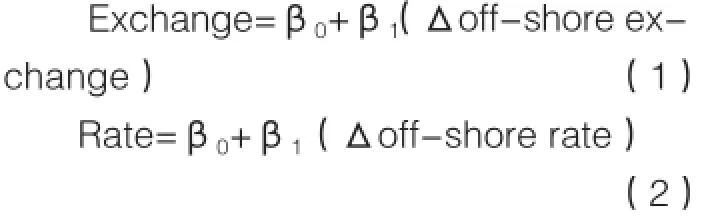

本文引入了Δoff-shore rate(离岸市场人民币利率)与Δoff-shore exchange(离岸市场人民币汇率),rate(在岸市场人民币利率)与exchange(在岸市场人民币汇率)四个变量作为解释变量。在融合型的离岸市场变量与在岸市场变量之间存在高度相关性,整个回归模型会存在多重共线性。我国离岸市场和在岸市场是分离型的,而且资本项目下也未实现人民币的可自由兑换,我国离岸市场与在岸市场的利率和汇率并不必然存在高度相关性。但是仍有必要在建立回归模型之前,对离岸市场人民币利率和在岸市场人民利率变动、离岸市场人民币汇率与在岸市场人民币汇率进行相关性检验,如果存在高度相关性,则需要剔除有关变量;如果不存在高度相关性,则各个变量都可以作为解释变量引入模型。因此以exchange为因变量,Δoff-shore exchange为自变量;以rate为因变量,Δoff-shore rate为自变量分别建立一元回归模型,回归模型分析结果如表4所示。

回归模型(1)Exchange=β0+β1(Δoff-shore exchange)在5%的显著性水平下通过检验,我们不能接受Δoff -shore exchange系数为0的假设。但是R2=0.163显著偏低,表明Δoff-shore exchange只能解释exchange残差的16.3%,有83.7%的残差不能通过回归模型进行解释,回归模型中存在遗漏变量。exchange和Δoff-shore exchange的相关性很小,另外相关系数Correlation coefficient=0.105 也说明exchange和Δoff-shore exchange不存在明显的正相关。回归模型(2)Rate=β0+β1(Δoff -shore rate)未通过显著性5%的检验。因此在5%显著性水平下,不能拒绝Δoff -shore rate系数为0的假设。回归模型(2)R2=0.154,仅有15.4%的残差可以通过回归模型进行解释,还有74.6%的残差不能通过回归模型解释。回归模型中存在遗漏变量,解释变量与因变量之间不存在明显的正相关。相关系数Correlation coefficient=0.09显著偏低,也说明解释变量与因变量之间不存在明显正相关。综合上述分析可知,exchange和Δoff -shore exchange,rate和Δoff-shore rate之间不存在明显的正相关,可以作为独立的解释变量引入回归模型分析。

(五)建立回归模型

为了检验人民币跨境结算各变量对我国货币政策的影响,本文以reserve 为因变量,建立回归模型如下:

Reserve=β0+β1exchange+ β2Δoff-shore exchange+β3rate+ β4Δ off-s ho re rate+β5cro ssbordertrade+α1time+α2off-shorebond +α3SKSC+α4interbank bond

在具体的回归分析中,首先建立回归模型(1),以reserve为因变量,exchange、off-shore exchange、rate、off-shore rate为解释变量的回归模型,以检验离岸人民币汇率、离岸人民币利率、在岸人民币汇率、在岸人民币利率四个解释变量对reserve的影响。然后逐次引入time、interbank bond 、off-shore bond、SKSC四个变量,建立回归模型(2)、(3)、(4)、(5)以检验跨境人民币结算以及银行间债券市场、离岸人民币债券市场和沪港通机制政策启动后,离岸人民币对我国货币政策的影响,最后将time从回归模型中剔除,建立回归模型(6),检验除银行间债券市场、离岸人民币债券市场和沪港通机制政策外,其它政策是否对我国货币政策产生显著影响。

实证分析

回归模型(1)不考虑所有的控制变量,只建立以reserve为因变量,以exchange、Δoff-shore exchange、rate、Δoff-shore rate为解释变量的多元回归模型,目的是检验排除所有政策因素,离岸人民币跨境流动对我国货币政策的影响。从模型(1)回归的结果分析,exchange与Δoff-shore exchange都是负数,汇率变动与我国外汇储备增加呈现反向变动。人民币在岸汇率和离岸汇率升值时,外汇储备减少,人民币在岸汇率和离岸汇率贬值时,外汇储备增加。这个结果与经济理论是不相符的。R2=0.198,回归模型能够拟合的因变量只有19.8%,回归模型存在着巨大的遗漏变量偏差。rate只在显著性10%的水平下通过检验,这表明在5%的显著性水平下,我们不能拒绝rate系数为0的假设。模型(1)分析结果说明,以exchange、Δoff-shore exchange、rate、Δoff-shore rate为解释变量的多元回归模型是不能令人满意的,除上述四个解释变量外,还存在其它的解释变量。模型(1)回归结果不理想,这表明人民币跨境流动受到我国对人民币资本项目管制的显著性影响。我国人民币跨境结算的政策因素对我国货币政策的影响是显著的。

表5 回归模型检验结果

引入time变量作为解释跨境人民币结算政策变动的因素,建立模型(2)。2009年4月以前,我国对人民币跨境结算实行严格限制,time的取值为0,从2009年4月开始,人民币跨境贸易结算试点启动,人民币结算业务政策逐渐开放,time的取值为1。回归模型(2)的所有变量都通过了5%显著性水平的检验,其中Δoff-shore rate和crossborder trade在1%的显著性水平下通过检验,这说明在5%的显著性水平下,我们不能接受各变量系数为0的假设。因此整个回归模型(2)在5%的显著性水平下通过检验。Exchange和Δoffshore exchange系数为正数,在岸人民币汇率升值和离岸人民币汇率升值都会导致国际收支增加,这与经济理论与实践是相吻合的,当本币升值时,国际收支增加;当本币贬值时,国际收支减少。变量Exchange的系数是8.27,变量offshore exchange的系数是7.17,在岸人民币汇率变动比离岸人民币汇率变动对我国货币政策影响更明显,exchange增加1%,我国本季度的国际收支会增加8.27%,Δoffer-shore exchange增加1%,我国国际收支会增加7.17%。变量rate系数是14.08,变量Δoff-shore rate系数是5.97,离岸利率对我国货币政策的影响比在岸利率变动对国内货币政策影响小,离岸人民币市场与在岸人民币市场相分离,离岸人民币市场主要是反映国外对人民币需求,对国内货币政策影响小。与汇率相比,利率对我国货币政策的影响更大。变量cross-border trade系数为负数,跨境贸易结算与外汇储备变动呈反向关系,当跨境贸易结算增加时,我国国际收支减少,国内货币供应量会减少;当跨境贸易结算减少时,我国国际收支增加,国内货币供应量增加。回归模型(2)分析结果R2=0.773,表明有77.3%的因变量可以由解释变量拟合,只有21.7%的残差不能由回归模型解释。与回归模型(1)相比,拟合优度从19.8%提高到77.3%,这说明2009年4月后我国对人民币跨境结算的政策松动对我国货币政策产生了显著的影响。2009年4月之前,跨境人民币结算政策严格管制,我国跨境人民币流动很少,跨境人民币变动对我国货币供应量影响很小,换言之,跨境人民币变动对我国货币政策影响很小。2009年4月之后,我国跨境人民币结算政策逐渐松动,人民币跨境流动对我国货币政策的影响逐渐变大。从回归结果分析,随着时间的推移,人民币结算政策的开放,境外人民币跨境流动对国内货币政策影响越大,这个结论与现实是相符的。

将interbank bond引入模型,建立回归模型(3)以检验我国货币当局允许境外人民币机构投资国内银行间债券市场,国内货币供应量的变动。从表5分析结果可以看出,各个变量均在5%的显著性水平下通过检验,其中crossborder trade和time在1%的显著性水平下通过检验,表明各个变量在5%的显著性水平下都可以拒绝系数为0的假设,整个回归模型在5%的显著性水平下通过检验。exchange的系数从8.27下降为8.16,Δoff-shore exchange的系数从7.17下降到7.15。引入interbank bond变量后,银行间外汇汇率每提高1%,国际收支变动从8.27%下降到8.16%;离岸人民币外汇汇率每提高1%,国际收支变动从7.17%下降到7.15%。rate的系数从14.08下降到13.96,Δoff-shore rate的系数从5.97上升到6.05, rate每变动1%,国际收支变动从14.08%下降到13.96%,Δoff-shore rate每变动1%,国际收支从5.97%上升到6.05%。interbank bon的引入并没有使其它变量的系数产生明显的变化,这表明interbank bond对于解释因变量reserve影响不大,是一个可以忽略的变量。R2=0.779表明有77.9%的因变量可以通过回归模型解释,比剔除interbank bond变量的回归模型(2)R2=0.793提高了0.6%。拟合优度也没有明显的改善,这与引入interbank bond后各个变量的系数变化不大是吻合的。这是因为我国对于境外人民币持有机构投资国内债券市场实行严格的管制,苛刻的市场准入制度和配额制度使能够投资银行间债券市场的境外机构和投资额度很少,通过银行间债券市场回流人民币的数量非常有限,境外人民币持有机构投资银行间债券市场对国内货币政策没有明显影响。

模型(4)引入off-shore bond变量,检验我国国内企业离岸人民币债券发行对我国货币政策的影响。各个解释变量在5%的显著性水平下通过检验,其中rate、cross-border trade 和time三个变量在1%的显著性水平下通过检验,因此不能在5%的显著性水平下接受系数为0的假设,整个回归模型在5%的显著性水平下通过检验。exchange和off-shore exchange系数出现明显变化,exchange的系数从8.16下降到8.08,Δoff-shore exchange系数从7.15下降到7.09,off-shore bond变量对exchange和Δoff-shore exchange的稀释作用不大,这说明off-shore bond对汇率没有产生明显的影响,因为我国企业发行离岸人民币债券并不需要在外汇市场进行兑换后才能进入国内市场,而是通过回流机制直接进入国内市场,因此对在岸汇率和离岸汇率的影响均不大。rate、Δoff-shore rate和crossborder trade三个变量的系数也出现明显上升,rate的系数从13.96上升到14.91,Δoff-shore rate系数从6.05上升到8.38,cross-border trade系数从-3.47上升到-2.13,off-shore bond稀释了相当一部分rate、Δoff-shore rate和cross-border trade对因变量的解释。Off-shore bond使离岸人民币市场需求出现新的明显变化,造成Δoffshore rate对国内货币供应量乘数效应更加明显,相当一部分人民币通过离岸人民币债券方式,而不再通过跨境贸易人民币方式回流国内,造成离岸人民币债券利率效应上升。这说明off-shore bond能够对因变量reserve进行有效解释,能够拟合相当一部分原来由rate、Δoff-shore rate和cross-border trade虚拟的解释。模型(4)R2=0.848,这表明有84.8%的因变量可以通过解释变量解释,不能由解释变量解释的残差只占16.2%。R2由79.7%提高到0.848,这说明引入off-shore bond变量后回归残差进一步减少,拟合优度进一步提高。

模型(5)引入沪港通机制变量,以检验我国引入沪港通机制资本项目下的股票投资有限度开放对我国货币政策的影响。从回归结果分析,除SKSC外各个变量均在5%的显著性水平下通过检验,但是SKSC只在10%的显著性水平下通过检验,也就是说在5%的显著性水平下不能拒绝SKSC系数为0的假设。在多个变量的联合假设检验条件下,如果有一个变量没有通过显著性水平的检验,不能简单接受或者拒绝在显著性水平下整个回归模型检验,需要对回归模型进行F检验,如果F检验能够通过显著性水平检验,则整个模型可以通过检验;如果F检验不能通过显著性水平检验,则整个模型不能通过检验。模型(5)的F检验结果是3.88,在5%的显著性水平下通过检验,因此整个回归模型在5%的显著性水平下通过检验。exchange的系数从8.08下降到7.28,ΔOff-shore exchange的系数从7.09下降到6.45。SKSC 稀释了相当一部分exchange和ΔOff-shore exchange对因变量的解释,SKSC对汇率的影响是显著的,rate的系数从16.91上升到17.82,ΔOff-shore rate的系数从8.38上升到9.85,rate和Δoff-shore rate的乘数效应更加明显,这表明开放沪港通项目后,境外人民币可以直接进入国内股票市场,人民币的流通对利率更加敏感,利率的乘数效应上升。

模型(6)剔除time因素,time是2009年我国开放人民币跨境结算的政策变量的总和,剔除Time变量,保留interbank bond、off-shore bond和SKSC变量以检验,是否存在其它政策变量对货币政策产生影响。回归模型(6)各个解释变量均在5%的显著性水平下通过检验,各个变量在5%的显著性水平下不能接受系数为0的假设,其中变量exchange,interbank bond在1%的显著性水平下通过检验,整个回归模型在5%的显著性水平下通过检验。剔除time变量后,其余各个变量的系数发生明显变化,表明各个变量需要对原由time解释的残差进行拟合,拟合优度明显降低,R2=0.749,与剔除time之前进行比较,不能解释残差的部分从12.2%上升到25.1%。除上述off-shore bond、interbank bond和SKSC外还存在其它政策变量对我国货币政策产生影响,因此剔除time变量后,拟合精度明显降低。

结论

人民币跨境结算政策变动对货币政策产生显著影响。2009年之后我国允许人民币跨境结算后,人民币结算规模迅速增加,对我国货币供应量及货币政策产生了明显的影响。我国资本项目逐步松动,人民币离岸债券、沪港通等跨境业务的实施,造成人民币明显回流国内,在一定程度上对我国国内货币供应量产生冲击。跨境人民币投资国内债券市场规模不大,对我国国内货币政策没有产生明显的影响。因此可以逐步放宽资本项目下的人民币跨境结算,尤其是给予更多的境外人民币持有机构投资国内银行间债券市场,并给予更多的投资配额。在各种影响国内货币政策的跨境人民币业务中,人民币贸易结算对国内货币供应量的影响比其它结算政策更为显著。

离岸人民币汇率与利率对国内货币市场的影响。在未开放人民币跨境结算时,境外的人民币存量很少,并没有形成真正意义上的人民币离岸金融市场,离岸人民币汇率和离岸人民币利率与国内市场处于相对隔离状态,并未产生明显影响。开放资本项目下人民币回流机制后,境外人民币通过资本项目回流国内的渠道增加,离岸人民币汇率和利率与国内市场利率和汇率呈现相关性趋势,但是资本项目人民币开放尚处于初始阶段,因此两者表现为弱相关性。

在制定货币政策时应考虑境外人民币存量因素。境外人民币已经在一定程度上造成对国内货币政策和国内货币供应量的冲击。因此在制定货币政策和保证国内货币供应量时要考虑境外人民币产生的冲销作用。需要建立和拓宽人民币回流机制,引导人民币有序回流国内,大量的境外人民币存量会在某个特定时期造成对我国货币市场的冲击。境外人民币存量对国内在岸人民币汇率的影响是显著的,对国内在岸利率市场不明显,因此在冲销境外人民币回流作用时应更多使用汇率工具,充分利用我国的外汇储备。

1.景学成.人民币国际化战略框架的思考[J].中国金融,2012(1)

2.李星.人民币国际化的现状及其对中国经济的影响[J].广东广播电视大学学报,2012(1)

3.徐杰.人民币国际化的现状、利弊、路径与战略选择[J].中国信用卡,2012(3)

4.李荣孝,相振宇.有关人民币国际化发展的理性思考[J].现代交际,2012(6)

5.范祚军,何安妮,阮氏秋河,周南成.人民币国际化战略调整:区域布局与整体推进[J].经济研究参考,2012(23)

6.张琦,刘克.人民币国际化的路径与对策探析[J].开放导报,2012(4)

7.张荣慧.浅析人民币国际化对国际贸易的影响[J].企业导报,2012(12)

姚文宽,广西桂林人,广西工商职业技术学院讲师,研究方向:国际贸易、国际投资。

李维,广西工商职业技术学院教授,副院长。

本文系广西高校科研项目“货币政策对经济增长传导机制研究”(项目编号YB2014552)阶段性科研成果

F830

A