管理层权力、公司治理与资本配置效率

2016-09-27湖北工业大学工程技术学院许立志赵玉明

湖北工业大学工程技术学院 许立志 赵玉明

管理层权力、公司治理与资本配置效率

湖北工业大学工程技术学院许立志赵玉明

本文以2010-2013年我国沪深A股上市公司数据为样本,从内外部治理视角实证分析了管理层权力对资本配置效率的影响。研究表明:管理层权力越大,其非效率投资总额、投资不足和过度投资越严重;管理层权力的五个分指标与非效率投资、投资不足和过度投资的回归结果与综合指标一致;内外部公司治理水平越高,对非效率投资总额、投资不足和过度投资的抑制作用越大,对管理层权力给投资效率带来的负面影响产生的抑制作用也更高;指标替代性计量结果不变。基于管理层权力的水平将样本分为高控制权、适度控制权和低控制权三组进行分组回归结果表明,内部公司治理对管理层权力给投资效率带来的负面影响的抑制作用在高控制权组更显著,而外部公司治理对管理层权力给投资效率带来的负面影响产生的抑制作用,在三组样本中无显著性差异。控制内生性后的结果不变。

管理层权力内部公司治理外部公司治理投资不足投资过度

一、引言

投资活动关系到企业自身的长久发展及国民经济的提高。企业投资活动收益取决于投资项目选择的成效。现有大量研究表明,我国企业投资效率普遍较低,存在过度投资和投资不足现象,即非效率投资现象。高管基于自身利益考虑,若投资于净现值(NPV)小于0的项目,则会损害投资者及股东的合法利益,形成过度投资;若放弃投资于NPV大于0的投资项目,也会损害投资者的合法权益,形成投资不足。因此,投资不足和过度投资都会降低企业的资本投资效率。企业改革提升了上市公司中高管的控制权,内部人控制现象逐渐增加。高管对企业资产拥有控制权而不拥有所有权,在缺乏完善内外部监管机制的情况下,基于自利人假说,高管可能会利用自身拥有的对公司经营活动的控制权等,操控企业日常生产、投资活动和融资活动攫取私利。高管对投资项目的选择就是攫取私利的方式之一,投资于NPV小于0的项目或放弃投资NPV大于0的项目,实现自身的各种私有目的。高管权力越大,实施该机会行为获得私益的可能性越大。内外部监管机制改善了企业的监管水平,提高了企业的治理效率,但其对管理层权力给投资行为带来的经济后果的影响如何,现有研究较少。本文基于治理视角实证检验了管理层权力和投资效率的关系,深化了管理层权力经济后果的研究与治理机制完善的相关研究,为准则制定者及其他会计信息使用者提供了一定的借鉴意义。

二、理论分析与研究假设

管理层权力与其薪酬激励密不可分,Bebchuk和Fried (2002)的研究支持了该观点,发现管理层权力是其薪酬契约的决定因素之一。通过影响薪酬契约的设计,高管有动机和能力影响其自身获得的私有收益,影响公司日常生产经营活动、投资活动和融资活动。Core(2008)则认为,管理层薪酬契约的设计并未因业绩恶化而受到较大影响,管理层权力越大,其薪酬业绩敏感性越低。卢锐(2007)的研究也支持了Core(2008)的结论。管理层权力对投资活动的影响,主要通过影响代理成本、信息不对称发挥作用。Jensen 和Meckling(1976)认为,管理层持股增加一定程度上抑制管理层和股东之间存在的第一类代理问题的严重性程度。而Stulz(1990)的研究则和Jensen和Meckling(1976)的结论相反,认为高管持股更多的企业,更容易进行过度投资及在职消费,影响了股东利益。国内学者陈共荣和徐巍(2011)认为,股权制衡会抑制大股东与过度投资之间的负相关关系。张丽平和杨兴全(2012)认为,管理层权力大时,公司的过度投资行为更严重,管理层权力和公司过度投资行为存在显著正相关关系。其他学者从管理层声誉机制、管理层和股东利益协同效应及信息不对称程度等出发,研究管理层和投资效率的关系。Holmstrom(1999)的研究从管理层声誉机制视角出发,发现管理层会更加偏好风险较低的投资项目,放弃NPV大于0的项目,从而加剧了公司的投资不足的严重性。

陈信元等(2014)的研究表明,管理层背景特征也是影响公司投资、公司投资机会敏感性的一大因素,管理层权力是加剧投资不足的重要影响因素。Bolton和Ernst-Ludwig (1998)认为,基于信息不对称视角,股东对管理层监管成本高而收益过低的情况下,管理层更容易存在逆向选择行为,进行非效率投资,而管理层权力越大,这种逆向选择的程度越大。Narayanan(1998)也基于信息不对称视角,发现信息不对称更容易导致管理层的非效率投资行为,加剧了过度投资的严重性程度。Shleifer和Vishny(1989)认为,管理层认为自身地位不稳固时,职位受到威胁或被外部监管部门意识到业绩不佳时,更容易通过过度投资提升自身的价值及保护职业安全。

基于上述分析可知,从信息不对称、管理层背景特征、代理问题、信息质量、业绩薪酬敏感度、职业安全等视角,国内外学者进行了大量的研究,关注管理层权力给投资效率带来的影响,但研究结论并不统一,甚至部分结论相反。本文认为,基于信息不对称和代理视角,信息不对称的存在使管理层和股东之间存在利益不一致,基于自利假说,管理层存在自利动机投资于NPV小于0的项目,或放弃NPV大于0的项目,造成投资效率低,降低了股东权益及社会福利的帕累托改进,限制了国民经济的可持续发展。

业绩薪酬敏感性的考虑,业绩下降,使管理层职位安全受到威胁,自身薪酬契约的制定和执行也对个人更为不利,带来更高的私有成本。管理层权力越大,其更会通过影响其薪酬契约的制定和执行,降低了薪酬业绩敏感性,为保护职业安全不受威胁,一定程度放弃高风险但NPV大于0的投资项目,或为了维持业绩良好的形象,进一步投资于NPV小于0的项目,加剧了企业的投资不足和过度投资,降低了公司的投资效率。管理层权力越大,其在投资决策中拥有更大的话语权,自利行为实施成功的可能性更高。因此,管理层权力越大,其实施自利行为的程度及成功的可能性越高,企业的投资效率也更低,即投资不足和过度投资现象更加严重。基于上述分析,本文提出假设1。

H1:管理层权力越大,公司非效率投资越高,即投资不足和过度投资的问题越大

公司内外部监管机制包括第一大股东持股、管理层持有公司的股份、独立董事制度、机构投资者、债权人、资本市场中的竞争程度、经理人接管市场及控制权市场等内容。其中管理层持股、机构投资者等是内部监管机制,而资本市场竞争程度和债权人等是外部监管机制。公司所处的法律保护程度,也是影响管理层权力的一大重要因素。而资本市场竞争程度主要通过影响代理问题和信息不对称问题而发挥作用。资本市场竞争程度越高,对管理层的监管作用更大,也更能有效抑制其投资于NPV小于0的项目的概率。

Holmstrom(1982)则从信息生产的角度出发,认为资本市场竞争环境越严峻,其更能够提供管理层行为的相关信息,也一定程度上抑制了管理层的自利行为动机及其实施。而第一大股东持股比例越高,越容易有效监管管理层的行为,避免因为股权过于分散而不能有效发挥对管理层的监管。而公司所处的外部市场环境也是影响管理层权力实施的一大重要因素。经济法律环境完善地区的上市公司,其信息披露制度更完善,管理层的自利行为的实施会及时被资本市场上的投资者及其他利益相关者识别,进而纠正其自利行为,一定程度上降低了管理层自利行为获得的收益,提高了其实施的私有成本,降低了其自利行为带来的收益,因而一定程度上降低了公司的过度投资行为。其他学者则从法律视角研究投资者保护较为得当的环境的上市公司,其融资更为便捷,投资者也更看好这类公司,因此,从这方面来看,管理层权力的大小对投资效率产生影响,这种影响一定程度上受到公司所处的内外部监管制度的监督约束的影响。

内外部监管水平。内部监管水平借鉴迪博内控指数来替代性计量,该指标是迪博风险管理技术有限公司发布的《中国上市公司内部控制指数》。外部监管水平主要是参考樊纲等(2011)的市场化指数替代性计量。其他控制变量。企业所处的生命周期阶段、资产规模、经营周期、资产报酬率、

上述研究均表明,公司面临的内外部监管制度越完善,投资者保护越合理,其管理层自利行为实施导致的自身私有成本更高,而私有收益更低,一定程度上降低了管理层的自利行为发生的概率;另一方面来看,内外部监管制度越完善的上市公司,其信息披露制度较为规范,信息被外部获取更容易,管理层投资于NPV小于0的项目或者放弃投资NPV大于0的项目,被外部精明的投资者所发现的概率也在随着内外部监管机制的完善而增加。内外部公司治理机制越完善,其更能促进其他因素对投资效率的抑制作用。据此,本文提出假设2和假设3。

H2:公司内部监管机制越完善,对管理层权力与非效率投资的正向关系越能起到抑制

H3:公司外部监管机制越完善,对管理层权力与非效率投资的正向关系越能起到抑制

三、研究设计

(1)样本选择与数据来源。本文选取我国沪深上市公司A股数据2010-2013年为初始样本,剔除金融保险行业样本、剔除数据缺失的样本、剔除行业样本观测值小于10的样本,最终得到总的样本观测值为4507个。所有需要的财务数据均来自国泰安数据库。

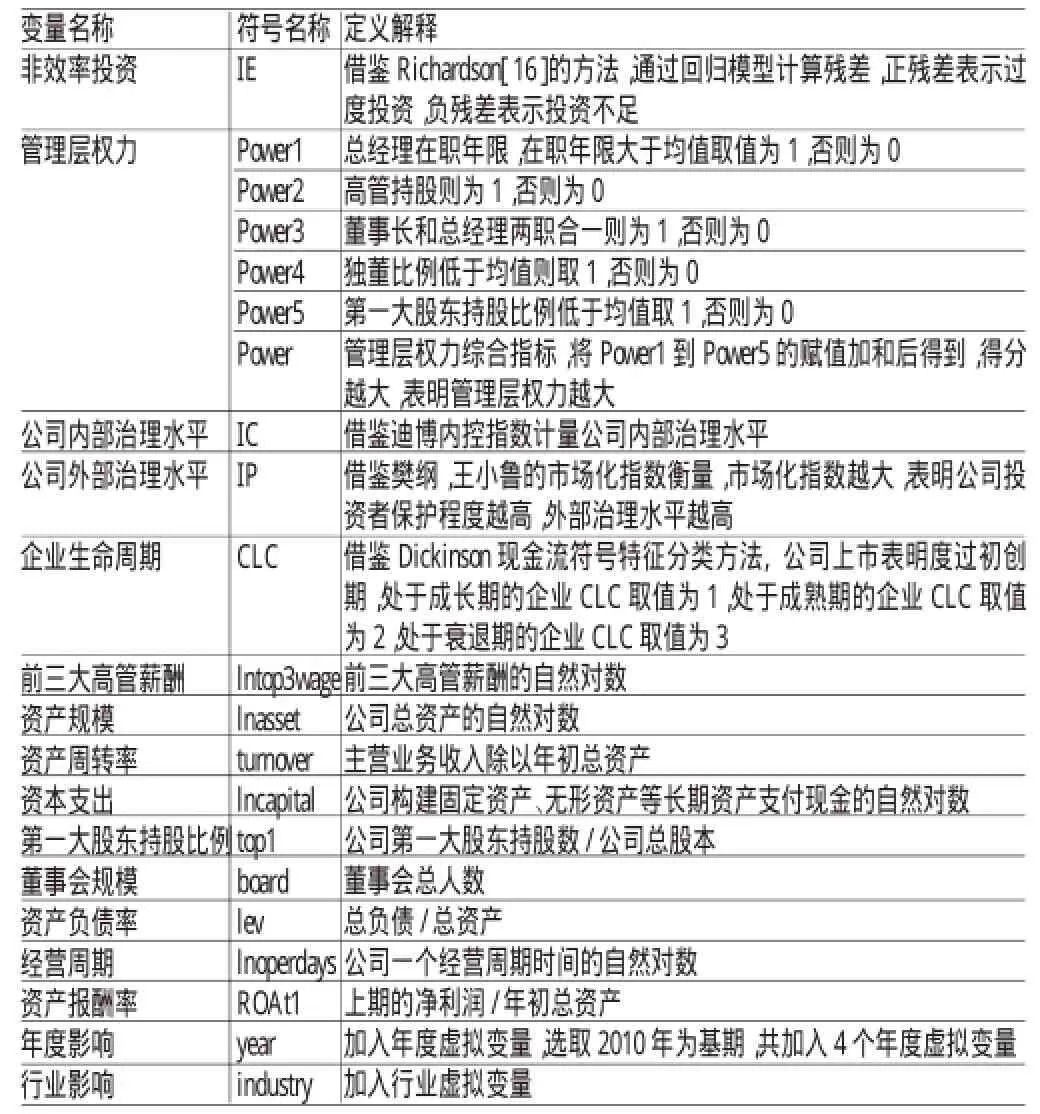

(2)变量定义。管理层权力。吴育辉等(2010)采用总经理任职的年限、高管持股、董事长和总经理两职合一、独董比例及大股东持股比例五个指标衡量管理层权力。本文认为,用五个指标的综合指标作为衡量标准更合理。具体做法如下:将五个指标排序后二等分,大于中位数的取值为1,否则取0;五个变量的分值加总后,总分越大表明管理层更大的权力。

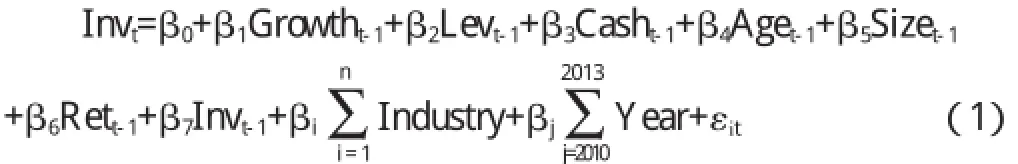

投资效率。本文借鉴Richardson(2006)的方法,用模型中的回归残差计量非正常投资,正的残差表示过度投资,负的残差表示投资不足,残差绝对值为总的非效率投资。具体如公式(1)所示,其中Invt表示当期资本投资总额,Growtht-1表示上期投资机会,用主营业务增长率衡量,Casht-1表示上期现金持有量,Aget-1表示公司上市年限,Sizet-1表示上期公司资产总额的自然对数,作为公司规模的替代变量,Rett-1表示上期不考虑红利再投资的股票年度回报率,Invt-1表示上期资本投资总额,Levt-1表示公司上期的资产负债率。Industry和Year分表作为行业和年度因素的替代变量。前三大高管薪酬、资产周转率、第一大股东持股比例、董事会规模及资产负债率均会影响公司的资本投资效率。因此,本文对这些因素加以控制,还控制了年度和行业因素的影响。变量的具体界定见表1所示。

表1 变量定义表

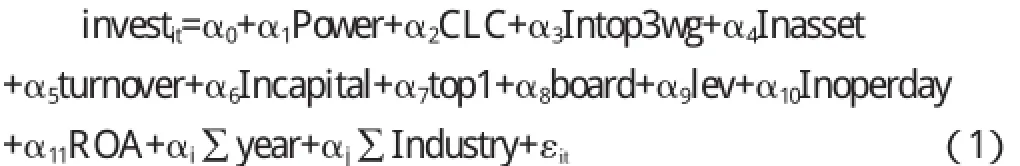

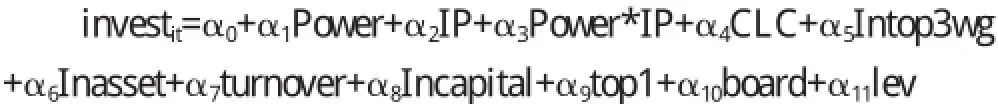

(3)模型构建。模型(1):检验管理层权力与资本非投资效率总额的关系。

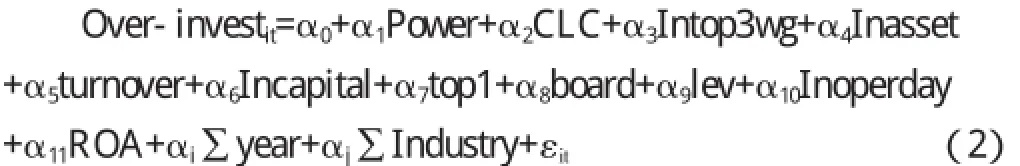

模型(2):检验管理层权力与过度投资的关系。

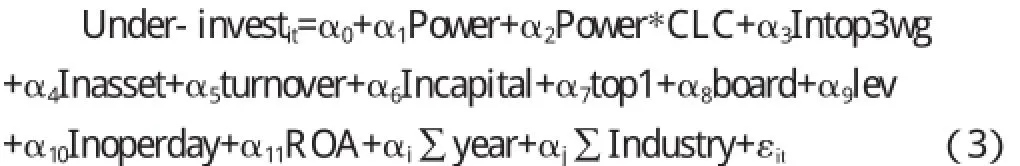

模型(3):检验管理层权力与投资不足的关系。

模型(4):检验管理层权力、内部公司治理程度与资本非效率投资总额的关系。

模型(5):检验管理层权力、外部公司治理程度与资本非效率投资总额的关系。

其中:Power为管理层权力的综合指标,用五个分指标的值加总作为管理层权力的替代性计量。IC为公司内部治理水平的替代变量。IP为公司外部公司治理水平的替代变量,借鉴樊纲等(2011)的市场化总体指数衡量。year和Industry为年度虚拟变量和行业虚拟变量。其他变量皆与资本非效率投资相关,具体定义如表1所示,为控制篇幅不再赘述。

四、实证分析

(一)描述性统计表2给出了变量的描述性统计结果。如表2所示,样本量为4507个,invest为公司非效率投资的绝对值,其均值为0.192,中位数为0.163,最小值和最大值分别为0和7.271。管理层权力的均值为2.281,中位数为1.028,最小值为0,最大值为5。内部公司治理程度的替代变量IC的均值为6.482,中位数为6.052,最小值为5.802,最大值为6.842,表明公司内部控制指数较高。外部公司治理程度的替代变量IP其均值为8.994,中位数为9.320,最小值和最大值分别为-4.660和10.650,表明公司面临的外部市场化程度存在较大的差异。其他控制变量的描述性统计结果具体如表2所示,为控制文章篇幅,不再进行赘述。表外计算的回归模型中各解释变量的VIF值均小于4,均值小于3,皮尔森相关系数矩阵的结果也表明,所有回归模型中解释变量之间不存在严重多重共线性。为控制文章篇幅,正文未报告相关系数矩阵的结果及VIF计算的结果。

表2 描述性统计

(二)回归分析表3给出了管理层权力综合指标与资本非效率投资的多元回归结果。如表3所示:Power与资本非效率投资总额、过度投资和投资不足的回归系数分别为0.032,0.055和0.066,分别在1%水平显著,表明管理层权力越大,公司资本非效率投资、过度投资和投资不足的问题越严重,验证了本文的H1,即管理层权力的机会主义效应。从控制变量的回归结果来看,企业生命周期CLC与非效率投资总额、过度投资和投资不足的回归系数分别为-0.053,-0. 052和-0.043,且均通过了显著性检验,表明企业生命周期因素能够抑制公司的非效率投资总额、过度投资和投资不足。其他控制变量与资本非效率投资总额、投资不足和过度投资的回归结果与以往研究文献类似,这里不再进行赘述,具体见表3的回归结果。

表3 管理层权力与资本配置效率的回归结果

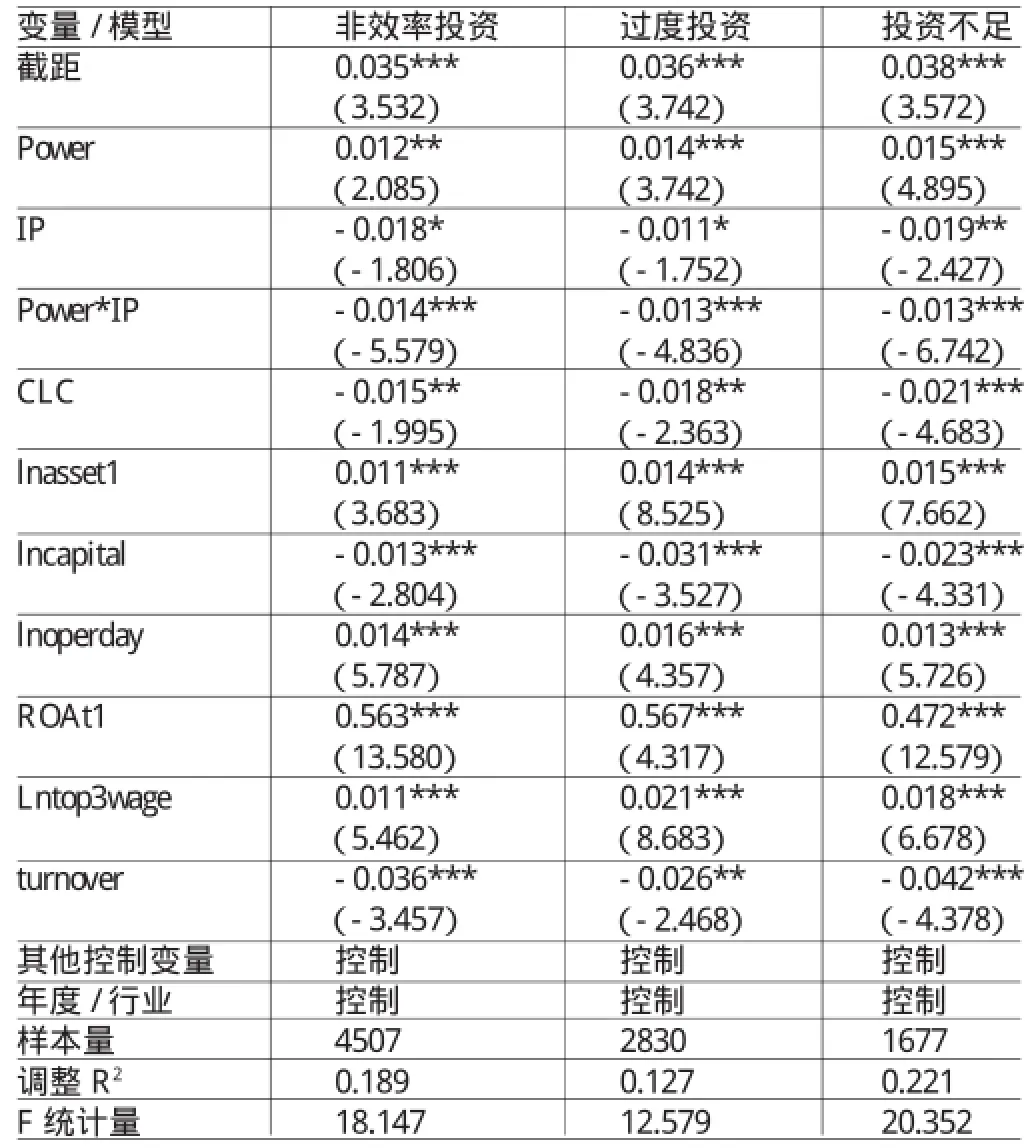

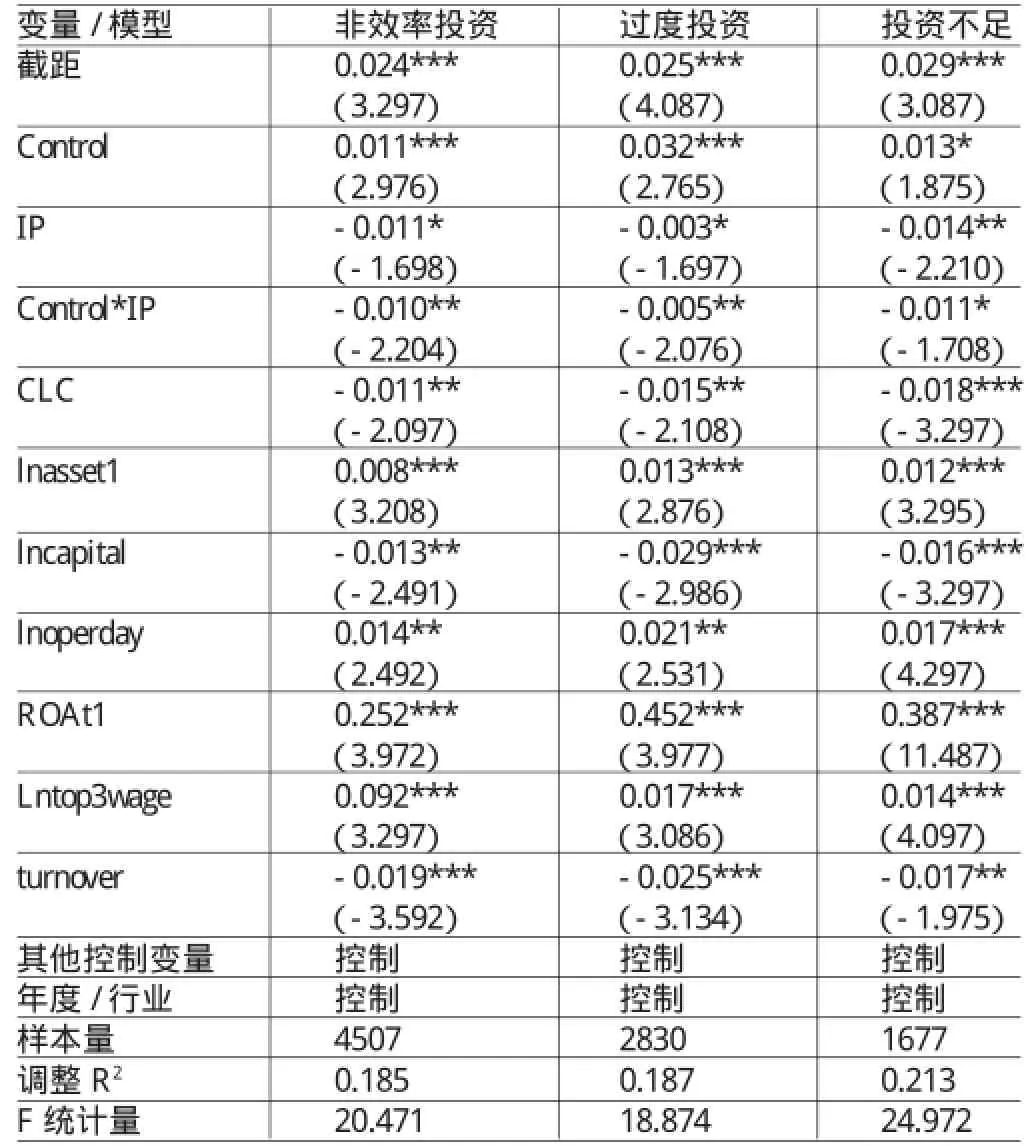

表4给出了管理层权力、内部公司治理和资本非效率投资总额的回归结果。如表4所示,管理层权力综合程度的替代变量Power和非效率投资、过度投资和投资不足的回归系数分别为0.017,0.016及0.012,且分别在1%、1%和5%的水平显著,与之前表2的回归结果一致,表明管理层权力越大,公司的资本非效率投资总额、过度投资和投资不足越严重。而内部公司治理的替代变量IC,用内控指数替代性计量,其与非效率投资、过度投资和投资不足的回归系数分别为-0. 011,-0.013和-0.015,分别在10%、5%和5%水平显著,表明内部控制质量越高,管理层进行非效率投资的总额、过度投资和投资不足的程度越小。支持了内部控制的公司治理作用的发挥。而关键变量Power*IC的回归系数中,与非效率投资、过度投资和投资不足的回归系数分别为-0.021,-0.023 及-0.023,表明内部控制质量越高,管理层权力对非效率投资的正向影响程度越低。内部控制质量对管理层权力与非效率投资总额、投资不足和过度投资的关系发挥负向调节作用。其他控制变量的回归结果如表4所示,为控制文章篇幅,不再赘述。总的来看,表4的结果表明,管理层权力与资本非效率投资的关系中,其发挥了机会主义效应,而并非发挥了利益一致效应。因此,并非管理层权力越大越好,管理层权力过大,可能更多的会降低公司的投资效率,带来一系列的负面经济后果。而内部控制这一公司治理机制,在抑制管理层权力对公司资本非效率投资的影响上,发挥了公司治理的作用,抑制了管理层权力给资本投资效率带来的负面经济后果。

表4 管理层权力、内部公司治理与资本配置效率的回归结果

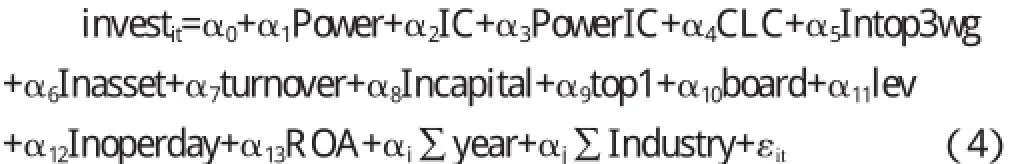

表5给出了管理层权力、外部公司治理与资本非效率投资总额的回归结果。如表5所示,管理层权力综合指标Power和非效率投资、过度投资和投资不足的回归系数与表4类似,均为正值,且通过了统计上的显著性检验。具体来看,回归系数分别为0.012,0.014和0.015。研究支持了本文的H1,管理层权力越大,公司管理层的非效率投资行为越严重,即过度投资和投资不足的问题更大。外部治理程度,本文用樊纲等(2011)的市场化整体指数衡量外部投资者保护程度,其替代性计量指标IP与非效率投资总额、过度投资和投资不足的回归系数均显著为负值,分别为-0.018,-0.011和-0. 019,均通过了显著性检验,表明外部公司治理机制越完善,投资者保护程度越高,越能抑制管理层的非效率投资行为,即投资不足和过度投资行为。关键变量Power*IP和非效率投资、过度投资和投资不足的回归系数分别为-0.014、-0. 013和-0.013,均在1%水平显著。表明外部公司治理程度越高,管理层对资本非效率投资、过度投资和投资不足的负面经济后果越小,即外部公司治理对二者关系起到负向调节作用,有利于提高公司的资本投资效率,降低管理层的机会主义行为的实施程度。

总的来看,表4和表5的研究表明,基于内外部公司治理视角探析管理层权力与资本非效率投资总额、投资不足和过度投资的关系显得尤为必要。结果进一步验证了管理层权力过大产生的机会主义效应,而并非带来和股东利益的趋同效应。这可能与放权给管理层有一定的偏离。而外部公司治理机制和内部公司治理机制的完善,能够共同抑制管理层权力给资本非效率投资、投资不足和过度投资带来的这种负面经济后果,提高了公司的投资效率,降低了投资不足和过度投资的严重性程度,验证了本文的研究假设。

表5 管理层权力、外部公司治理与资本配置效率的回归结果

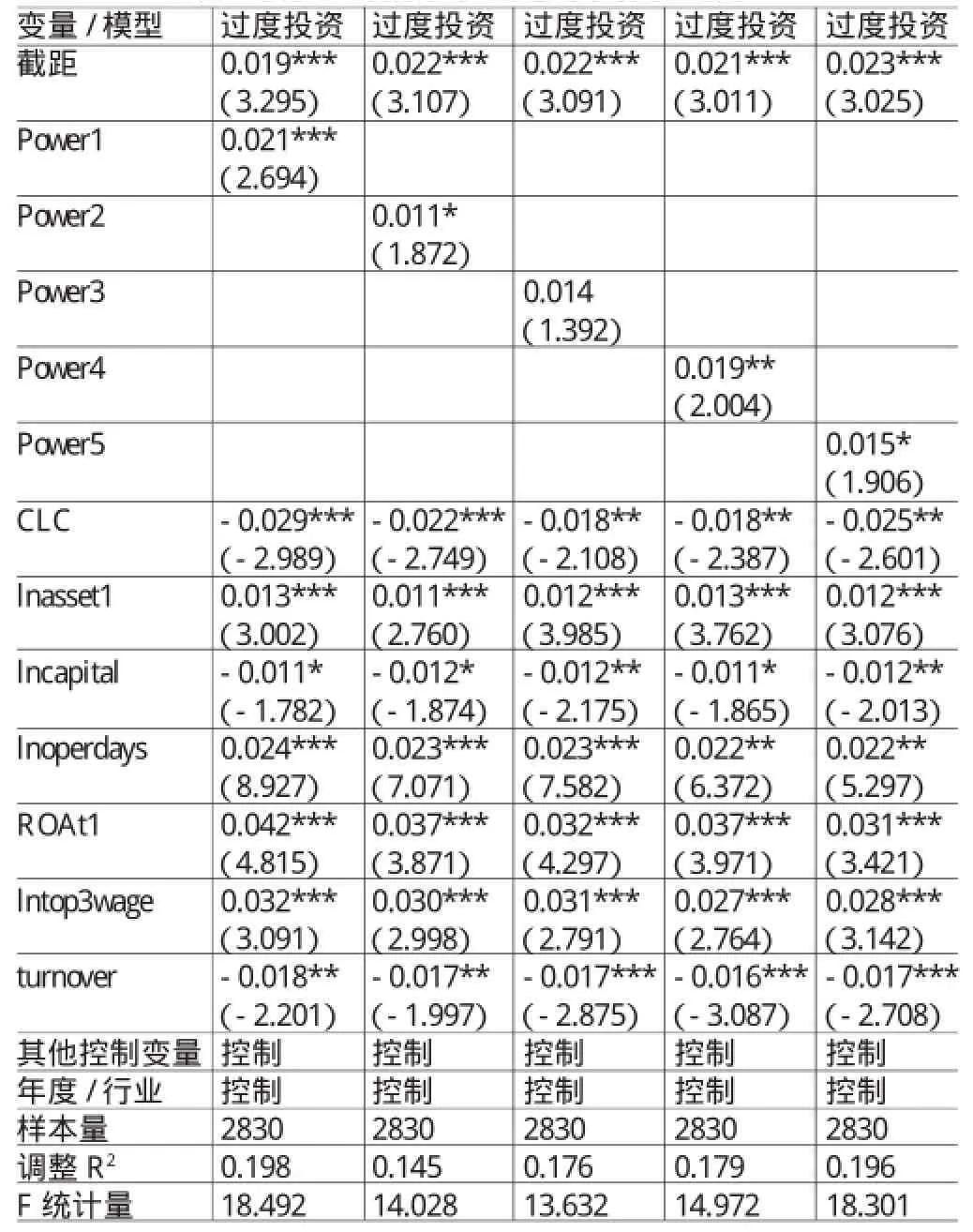

过度投资给企业未来发展带来的负面经济后果更为严重。因此,本文还基于管理层权力各分指标与过度投资回归,如表6所示,Power1为总经理任职年限,将其与过度投资进行回归得到的系数为0.021,在1%水平显著,表明总经理任职年限越长,其进行过度投资的可能性越大,程度越高。Power2为高管持股,其与过度投资的回归系数为0.011,在10%水平显著。Power3为总经理和董事长是否两职合一,其与过度投资的回归系数为0.014,但不显著。Power4为独董比例,其与过度投资的回归系数为0.019,在5%水平显著。Power5为第一大股东持股比例,其与过度投资的回归系数为0.015,在10%水平显著。这几个分指标和过度投资的回归结果表明,除董事长和总经理是否两职合一这一指标外,其他指标衡量的管理层权力对过度投资均能产生显著的正向影响,与前文表3、表4和表5的回归结果一致,表明前文的研究结果稳健。其他控制变量的回归结果与以往研究文献类似,为控制文章篇幅不再赘述。

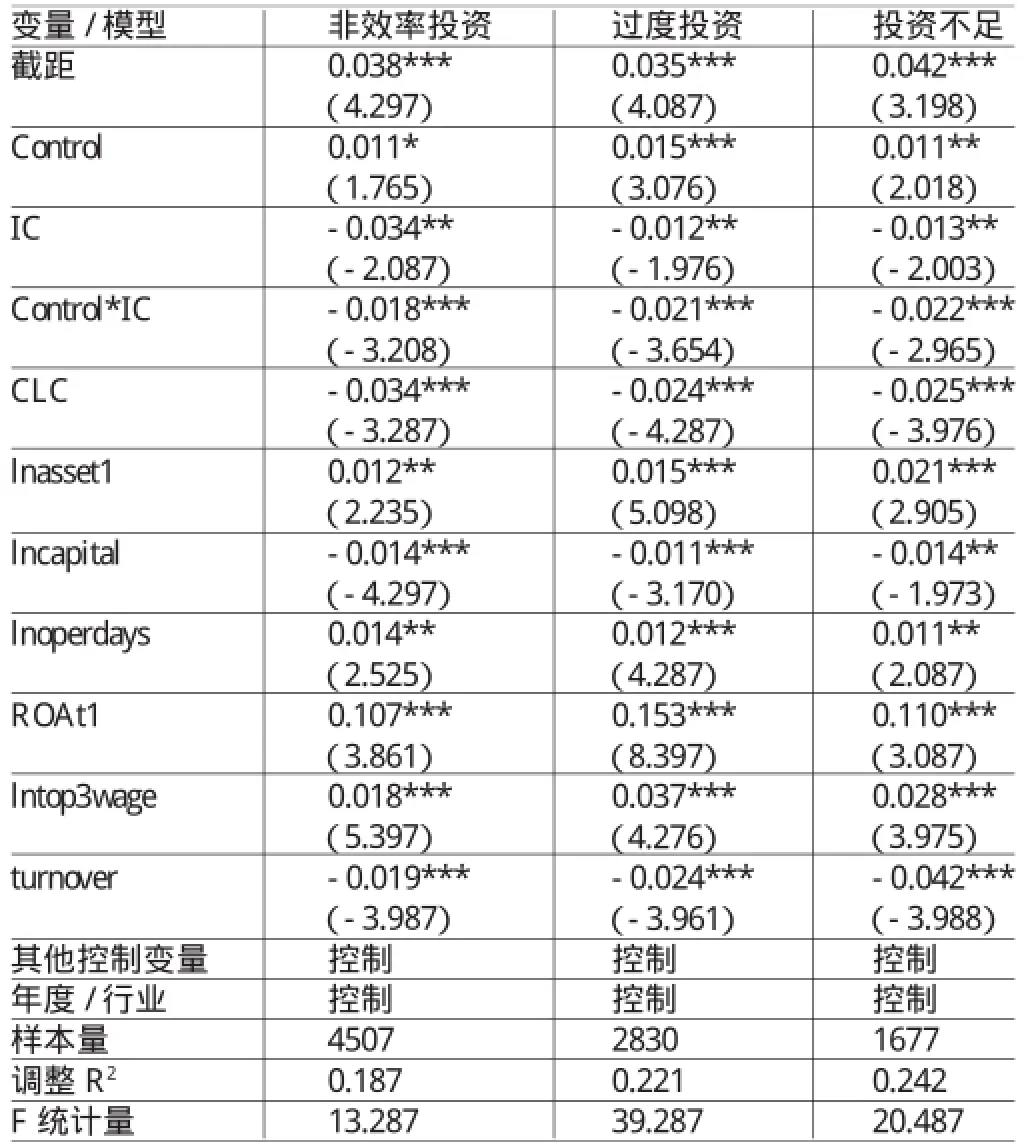

上文管理层权力综合指标的衡量,是将五个分指标的得分值加总后得到的。为防止变量计量影响文章结论的稳健性,本文还基于管理层权力的五个分指标进行主成分分析,得到一个主成分因子,用Control来表示,将Control和内部公司治理及非效率投资、投资不足和过度投资回归。还将Control和外部公司治理与非效率投资、投资不足和过度投资回归。表7给出了管理层权力稳健指标、内部公司治理和非效率投资的回归结果。如表7所示,管理层权力稳健指标Control与非效率投资、过度投资和投资不足的回归系数分别为0.011,0.015和0.011,分别在10%、1%和5%水平显著,表明管理层权力降低了公司的投资效率,提高了过度投资和投资不足的严重程度,使得非效率投资总额增加,也支持了前文的研究结论。三组回归中,内部公司治理,即内部控制质量增加均能降低资本非效率投资,即降低投资不足和过度投资,回归系数均通过了显著性检验。而内部公司治理与管理层权力的交互项的回归结果来看,在三组回归结果中也均显著,支持了前文的研究结论。内部公司治理水平的提高抑制了管理层权力对资本投资效率的负面影响,起到了有效的调节作用。表8给出了管理层权力稳健指标、外部公司治理和非效率投资的回归结果。表8的结果与表7类似,支持了前文表5的结论,表明管理层权力对非效率投资起到加剧作用,提高了公司的投资不足和过度投资行为的严重性程度,而外部治理程度的提高一定程度上抑制了非效率投资。外部治理的提高抑制了管理层权力对投资效率的负面影响,发挥了有效的调节作用。

表6 管理层权力分指标与过度投资的回归结果

表7 管理层权力稳健指标、内部公司治理与资本配置效率的回归结果

表8 管理层权力稳健指标、外部公司治理与资本配置效率的回归结果

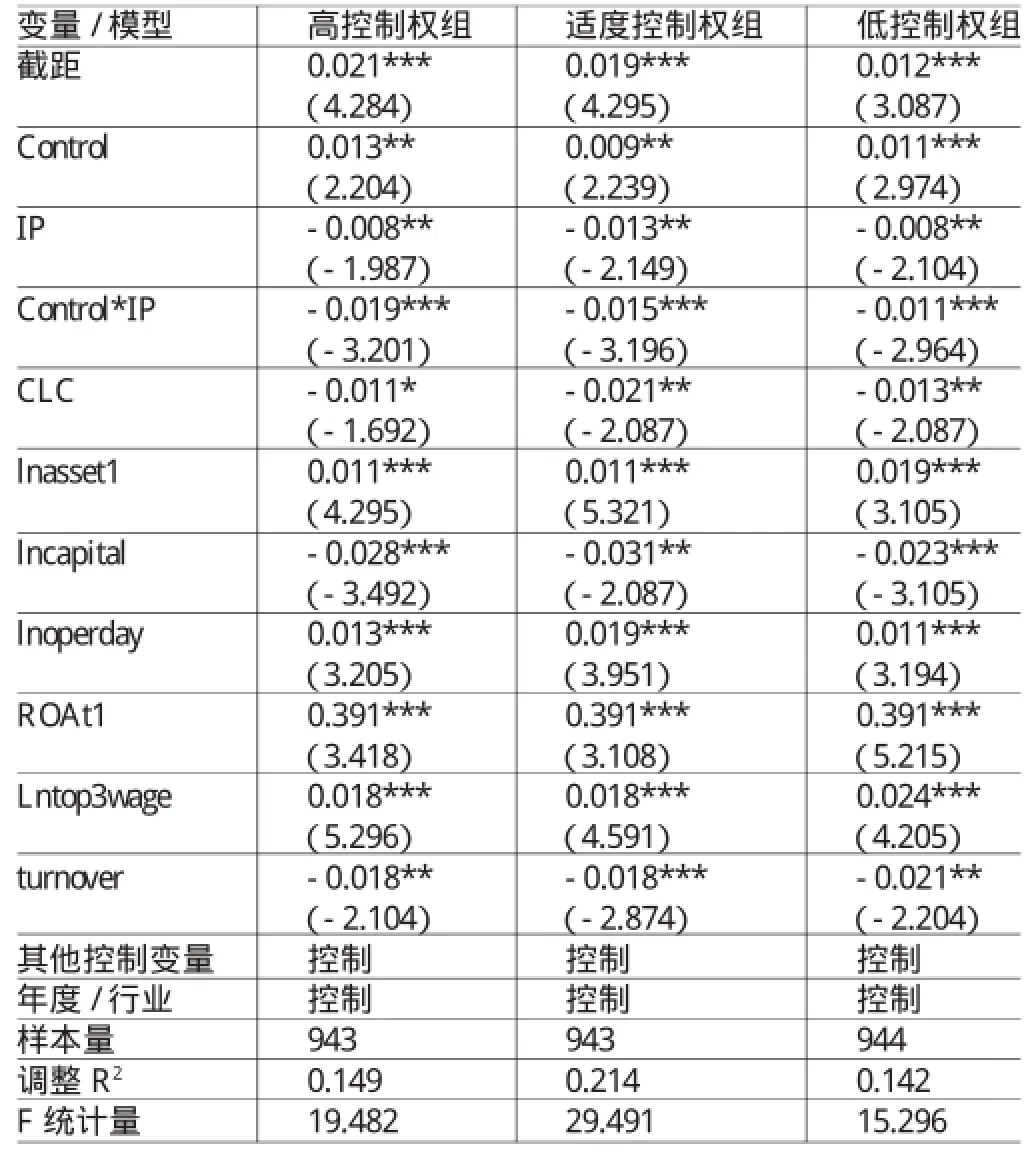

本文还基于管理层权力分组,即分为高控制权组、适度控制权组和低控制权组三组样本,分组检验管理层权力、内外部公司治理和过度投资的关系。表9给出了内部公司治理的相关回归结果。如表9所示,高控制权组中,管理层权力对过度投资的负面影响显著,适度控制权组中,该影响不显著。与前文结果一致,三组样本中,内部公司治理均能抑制过度投资行为,但其对管理层权力给投资效率带来的负面影响的抑制作用,在高控制权组更显著,回归系数为-0. 015,而在适度控制权组的回归系数为-0.013,只在10%水平显著,在低控制权组不显著。表9的结果表明,良好的内部公司治理能更有效的抑制过高管理层权力给投资效率,即过度投资带来的负面影响。提高高控制权公司的内部公司治理水平,能更好的发挥其对管理层权力的监督,促使管理层权力积极效应的发挥,降低其带来的消极后果。表10给出了不同管理层权力组中,管理层权力、外部公司治理和过度投资的回归结果,与表9的结果存在异同:相同的是,管理层权力增加了三组样本过度投资的程度,且外部公司治理能有效抑制管理层权力给投资效率带来的负面影响;不同的是,外部公司治理的增加对管理层权力给过度投资带来的负面影响产生的抑制作用,在三组样本均显著,且显著性水平为1%,三组样本的回归系数无显著性差异。外部公司治理水平的提高对高管的约束力更显著,为提高外部监督约束市场,改善外部监督环境提供了一定的借鉴。

表9 不同水平管理层权力、内部公司治理与过度投资的回归结果

五、结论

本文基于2010-2013年CSMAR数据库中我国沪深A股数据,从内外部公司治理视角实证检验了管理层权力对公司资本配置效率的影响,即对资本非效率投资总额、投资不足和投资过度的影响。研究表明:第一,管理层权力越大,其非效率投资总额、投资不足和过度投资越严重。第二,管理层权力的五个分指标与非效率投资、投资不足和过度投资的回归结果与综合指标一致。第三,内外部公司治理水平越高,对非效率投资总额、投资不足和过度投资的抑制作用越大,对管理层权力给投资效率带来的负面影响产生的抑制作用也更高。第四,指标替代性计量结果不变。基于管理层权力的水平将样本分为高控制权、适度控制权和低控制权三组进行分组回归结果表明,内部公司治理对管理层权力给投资效率带来的负面影响的抑制作用在高控制权组更显著,而外部公司治理对管理层权力给投资效率带来的负面影响产生的抑制作用,在三组样本中无显著性差异。控制内生性后的结果不变。

表10 不同水平管理层权力、外部公司治理与过度投资的回归结果

针对现有国内外研究中对管理层赋予过高权力的质疑,本文从公司治理视角对该问题进行了深入分析,研究表明,对管理层赋予过高的权力,并不必然实现其与股东利益的协同效应,反而会基于自利动机考虑,进行机会主义行为,即本文中的资本非效率投资行为、投资不足和过度投资,降低了公司的资本投资效率,损害了股东利益,妨碍了社会福利的帕累托改进。而公司内外部公司治理机制的完善,一定程度上抑制了管理层权力过高带来的负面经济后果。换句话说,对管理层赋予较大的权力时,应该同时规范内外部监管机制,能够对其自利行为进行有效监管和及时制止,防止其自利行为损害到股东的利益。

[1]卢锐:《管理层权力、薪酬差距与绩效》,《南方经济》2007年第7期。

[2]张丽平、杨兴全:《管理者权力、管理层激励与过度投资》,《中国软科学》2012年第10期。

[3]陈信元、靳庆鲁、肖土盛,张国昌:《行业竞争、管理层投资决策与公司增长/清算期权价值》,《经济学》2014年第1期。

[4]吴育辉、吴世农:《高管薪酬:激励还是自利?——来自中国上市公司的证据》,《会计研究》2010年第11期。

[5]樊纲、王小鲁、马光荣:《中国市场化进程对经济增长的贡献》,《经济研究》2011年第9期。

[6]Bebchuk,L.A.,Fried,J.M.,Walker,D.I..Managerial Power and Rent Extraction in the Design ofExecutive Compensation.University of ChicagoLawReview,2002.

[7]JE Core,W Guay,DF Larcker.The Power of the Pen and Executive Compensation.Journal of Financial Economics, 2008.

[8]Jensen,M.,Meckling,W.Theoryofthe Firm: Managerial Behavior,Agency Costs and Ownership Structure. Journal of Financial Economics,1976.

[9]StulzR.M.ManagerialDiscretionandOptimal Financing Policies.Journal of Financial Economics,1990.

[10]Holmstrom,Bengt.Managerial Incentives Problems:a Dynamic Perspective.Reviewof Economic Studies,1999.

[11]Bolton Patrickand Ernst-Ludwig von Thadden. Blocks,Liquidity,and Corporate Control.Journal of Finance, 1998.

[12]M.P.Narayanan.DebtVersusEquityunder Aysmmetric Information.Journal of Financial and Quantitative Analysis,1988.

[13]Shleifer,A.AndR.W.Vishny.Management Entrenchment:the Case of Manger-Specific Investments.Journal of Financial Economics,1989.

[14]Holmstrom B.Moral Hazard in teams.Bell Journal of Economics,1982.

[15]LaPorta,Lopez-de-Silanes,Shleifer.Corporate OwnershiparoundtheWord.Journal of Finance,1999.

[16]Richardson S.Over-Investment of Free Cash Flow. Reviewof Accounting Studies,2006.

(编辑 彭文喜)