高管变更、财务重述与审计收费实证研究*

2016-09-27郑州升达经贸管理学院郭小钰

郑州升达经贸管理学院 郭小钰

高管变更、财务重述与审计收费实证研究*

郑州升达经贸管理学院郭小钰

本文以2009-2014年中发生财务重述的上市公司为样本,分析了财务重述、高管变更和审计收费三者之间的相互关系。研究表明:针对出现财务重述的企业,其审计收费显著偏高;出现财务重述企业,在公告后的一年内出现高管变更的比例显著偏高;企业结束高管变更之后,上市企业中审计收费的增幅大致相同,由此可见,外部审计师能够对上市企业高管变更之后的情况进行识别与把握,尤其体现在内部控制与经营业绩两个方面。

财务重述审计收费高管变更

一、引言

一直以来,企业财务重述所带来的市场负面影响都是学者研究热点,影响结果大致体现在五个方面:第一,法律诉讼风险提升;第二,股票价格松动,不断下跌;第三,企业集资成本提高;第四,企业内部交易增加;第五,预期公司业绩降低。这些结果最终会导致企业的价值流失以及投资者自身资产的损失,但这些弊端依旧没有阻碍上市企业财务重述的发生。我国证券市场实行财务重述的企业数量相对较低,但每年都有企业进行更正公告以及发布各类补充公告。对于外部投资者而言,企业披露财务报告是资本市场的正常运作与经营的主要保障。企业操作流程之中,因为无意识所产生的错误会产生财务重述,此外,还存在企业管理层主观行为的因素。总而言之,无论原由怎样,财务重述都是财务报告质量不高的表现,因此会带来声誉破坏,股价下跌。资本市场上的投资者有具备较强专业知识及水平的战略投资者和机构投资者,同时也有投资能力不强的中小投资者,同时也存在着诸如政府政策等噪音影响,市场股价仅能部分反应声誉危机。但是,专业的外部审计师以及相关事务所受到的影响则会更加明显,除了要对前期的错误进行纠正之外,还需要面临更高的审计风险。因此,财务重述导致外部审计师对其审计的财务报告的怀疑,是否会导致审计收费的增加?一旦管理层出现因为自身利益而损害股东利益的现象,好的企业制度就能够及时进行处理,并惩处违法行为,高管变更就是有效方式之一。

二、理论分析与研究假设

财务重述的产生表明企业在治理方面存在较多不足与问题,财务报告的失败所传递的便是此信息。就企业声誉形成机制角度而言,必然会令投资者做出反馈,企业声誉由此下降。因为丑闻而出现的高管变更现象,出现在非家族企业的频率要高出许多,其和企业的委托代理理论紧密相连。一般来说,出于对声誉的考虑,企业治理体系会及时进行处理与响应,尽可能降低问题所产生的弊端。财务重述的产生,代表着财务报告的不可信,同时也标志着质量上的缺失。一旦财务报告的可靠性得不到保障,外部审计师就会投入更大财力与物力,以此来实行控制性测试,该流程必定会带来更大的资金花费与成本支出,从而导致更高的审计收费。另外,财务重述的产生还可能来自于企业财务信息的披露,违反了法律条例,而企业投资者所出现的损失则受到法律条例保护,是可以通过诉讼手段获取赔偿的。企业在出现了财务重述情况以后,受到的惩处往往十分严厉。因为法律环境的限制,外部审计师在出具相关审计意见之时,往往也伴随着一定的责任风险,同时诉讼也无法得到保障,相应的费用由此出现。所以,审计收费溢价是不能够忽视的,外部审计费用上也需要有所提升。本文考虑到这些因素,本文提出如下假设。

H1:在其他条件相同的情况下,出现财务重述的上市企业,相较之未出现财务重述的企业来说,外部审计收费要高出许多

在上市企业之中,股东与高管之间实际上是一种委托代理关系。其中,前者为委托者,可以利用契约形式来与后者签订合约,并授予相应权利,两者之中由股东投入资金,另一方进行运作,以此来保障前者的权益。在该关系中,股东所追求的,实际上就是自身收益的扩大化,而后者,也就是高管,则更加在意自身利益,两者利益方面是存在一定偏差的。财务重述所带来的丑闻以及声誉下降等弊端,究其根本原因,在于企业自身治理的缺陷与不足,致使企业内外部控制缺失,和企业财务主管之间出现沟通问题,企业没有办法识别欺诈行为,在盈余管理上同样存在诸多问题。通常情况下,由于丑闻所产生的市场负面反应表现是较多的,如企业债务市场约束的增加、股价降低以及不正常的收益率。较好的企业管理体系表现为两大部分,其一为公关的程序设计与实现;其二则是风险管理的程序设计与实现。就财务重述产生的负面影响来说,除了会为企业的生存带来阻碍之外,也存在一定益处,新的机遇与挑战皆蕴含其中。另外,如若高管自身的确存在不正当行为与失误,企业则可以通过高管变更来挽救声誉。假设问题来自于企业自身,与高管无关,同样也可以利用更换高管的方式来解决问题,在该环节之中,很明显高管成为了替罪羊。考虑到这些因素,本文提出如下假设。

H2:在其他条件相同的情况下,出现财务重述的上市企业,相较之未出现财务重述的企业来说,进行高管变更的可能性要高出许多

总结上文中所提到的国内与国外诸多研究成果发现,高管变更行为,特别是具备强制性的变更行为,必然会带来经济隐患,对其解释分别分为三种理论:第一,经营管理改善理论;第二,替罪羊理论;第三,恶性循环理论。企业财务重述所带来的丑闻,主要来自于两个方面:一是委托代理问题,换而言之,企业高管出于对自身经济利益的考量而进行的主观违法行为;二是企业自身治理方面的不完善,令之无法把握资本市场与债务市场的运作。

在以上两种因素之中,前者的惩处是极其严厉的。在美国发生财务重述的企业中存在一半以上会在两年之内更换至少一个高管,而这些被更换的高管,在同一领域之中的职业发展道路上也会变得更为坎坷。企业可以通过降低管理者奖金的方式挽回自身声誉。因此能够得出,企业高管并非一定出于对短期利益的考量,而放弃自己未来的发展机会。最终剩下的是企业的治理问题,其对财务重述的影响更大,发生财务重述的公司,更换高管的举措并不能使其达到挽回声誉的目的。因此,本文提出如下假设。

H3:在其他条件相同的情况下,对于财务重述企业来说,更换高管的行为并不能够有效缩减审计费用

三、研究设计

(一)样本选择与数据来源本文研究对象为2009-2014年间我国深沪两市出现财务重述的企业及其财务资料。本文数据依据以下标准处理:(1)剔除特殊情况的金融行业;(2)剔除财务数据存在不足的企业。最终得到了共882家相关上市企业样本与数据。本文财务重述数据的获取形式以手工查阅巨潮资讯网为主,其余信息则都来自于CSMAR公司治理数据库。

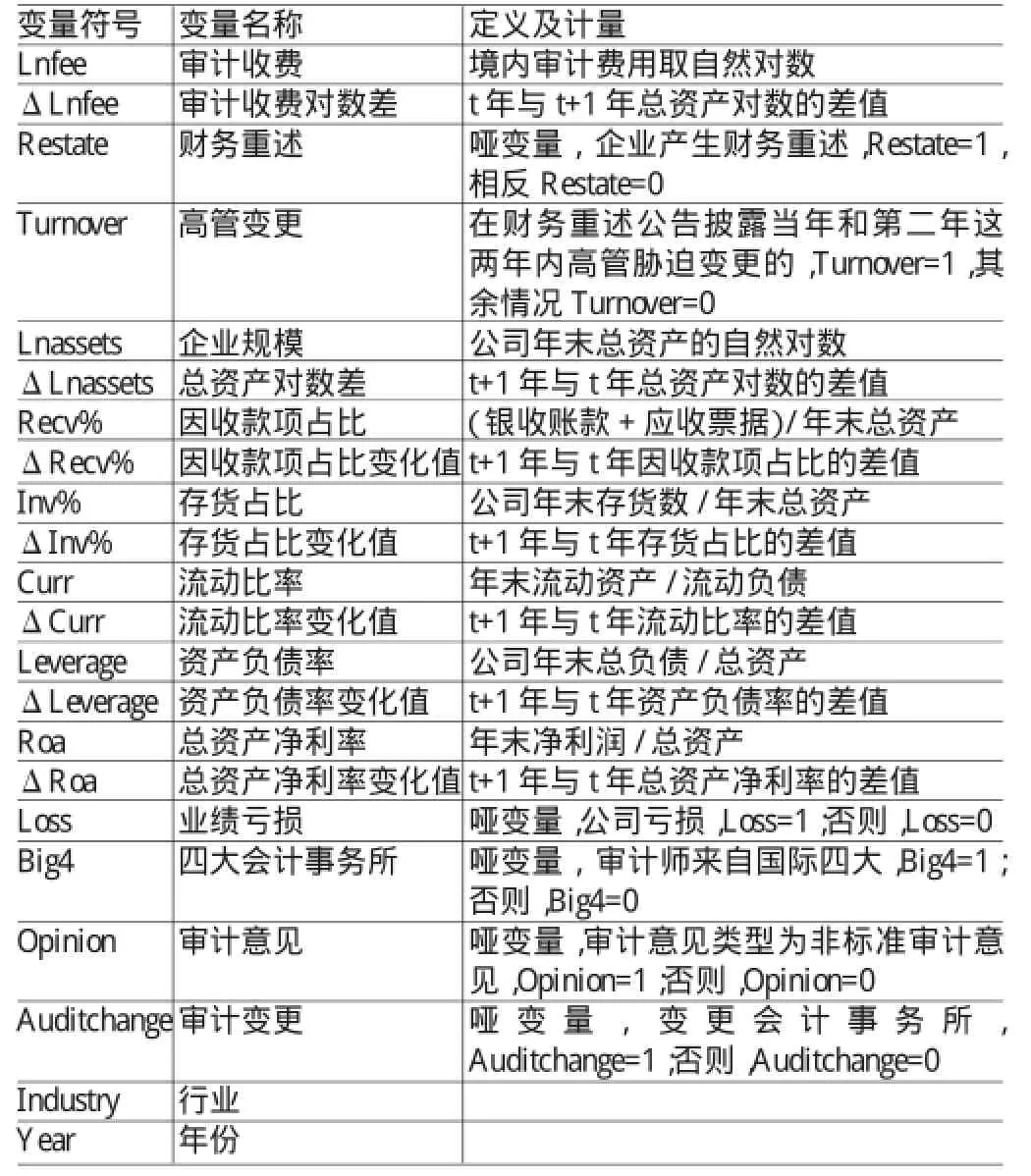

(二)变量定义 (1)被解释变量。审计收费(Lnfee)。境内审计费用取用自然对数。审计收费对数差(ΔLnfee)。t年与t+1年总资产对数的差值。(2)解释变量。财务重述(Restate)。哑变量,企业产生财务重述,Restate=1,相反Restate=0。高管变更(Turnover)。其的相关数据往往会在数据库之中自行分类,较为多样,共存在十一类,分别为:退休;解聘;工作调动;任期届满;控股权变动;涉案;辞职;健康原因;个人;完善公司法人治理结构;其他。本文在处理了以上原因之后,将之划分成两大类,其一是自然变更,其二则是被迫变更。在这些原因之中,退休属于前者,其余皆是一种粉饰性存在,意图并不明确,所以本文将之划分为后者。其中,退休按照我国正常退休年龄衡量,即年龄超过60周岁以上的高管变更。本文认为在财务重述公告披露当年和第二年这两年内高管胁迫变更的,Turnover=1,其余情况Turnover=0。(3)控制变量。本文根据以往研究还选取了企业规模及变化值(Lnassets和ΔLnassets)、因收款项占比及变化值(Recv%和ΔRecv%)、存货占比及变化值(Inv%和ΔInv%)、流动比率及变化值(Curr和ΔCurr)、资产负债率及变化值(Leverage和ΔLeverage)、总资产净利率及变化值(Roa和ΔRoa)、业绩亏损(Loss)、四大会计事务所(Big4)、审计意见(Opinion)、审计变更(Auditchange)作为控制变量,此外还将行业(Industry)和年份(Year)作为控制变量。本文的主要变量如表1所示。

表1 变量定义表

(三)模型构建本文在已经创建的Simunic审计收费模型基础之上,构建以下模型,以此来对上文中所提出的H1假设进行研究与验证。模型(1)主要用来进行企业财务重述之后,审计收费的检测,以此查看其与非财务重述企业之间的关系。

假设H2是检验财务重述是否会导致高管变更。因此本文构建了模型(2):

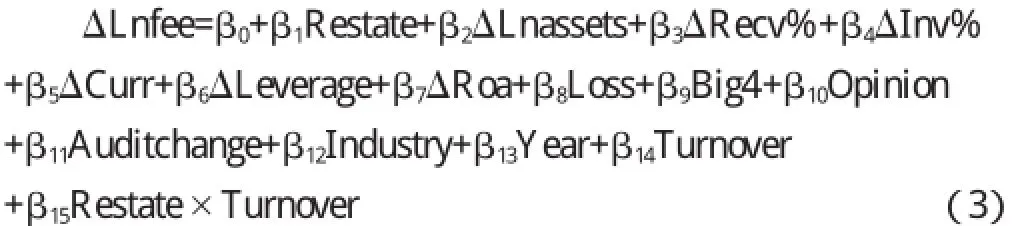

假设H3所代表的是t+1年和t年之间的差值,在模型1基础之上变形所得,其中后者代表的是财务重述公告披露的年份。所以,该模型是能够体现出数值型变量之间变化,哑变量固定。本文构建模型(3)如下:

四、实证分析

(一)描述性统计表2为全样本各主要变量的描述性统计数据,其中,进行了两项样本的分样本描述,一是为财务重述与审计收费,对应的是Restate=1;二是则是财务重述与高管变更,对应样本为Restate=0。依据表2的描述性统计信息能够得出,对于出现财务重述的企业来说,相对于非财务重述企业,审计收费是较高的,但是两者在数值上差的并不明显,这是因为受到了在审计费用取自然对数值的影响。另外,审计收费的最终结果来自于企业多方面协调与均衡,如资产质量以及资产规模等。就企业基本财务数据与信息而言,非财务重述上市公司在后者上,不管从哪个角度来说,都比财务重述企业要高,尤其是在中位数与均值等方面,流动比率明显要高。而资产净利率ROA则存在差异,从均值角度来说,财务重述企业是要高出非财务重述企业的,如果从标准差方面来看,则要高出六倍之多,由此能够得出财务重述企业的诸多特征,例如样本分布的分散以及极值较多数额较大等,皆与财务重述企业特征相符合。对于资产净利率低的公司来说,业绩较差,且自身治理能力不完善。而对于资产净利率高的企业而言,则表明该企业是新型发展企业的机率较高,在治理上还不够及时与规范,当然,财务造假情况也是存在一定可能性的。就企业审计方面而言,非财务重述企业在年报审计之前,更愿意聘请会计事务所,以此获取更多专业性建议,就该方面而言,是要高出于财务重述企业的。

表2 全样本中各变量的描述性统计

(二)相关性分析表3为模型(1)各主要变量的相关系数矩阵。通过对模型(1)的相关性检验发现,被审计企业的规模与审计收费之间是密切相关的,流动比率Curr与应收款项以及存货三者占据总资产的比例、是否出现亏损则标志着企业自身盈利能力以及资产的现状,皆和Lnfee存在着一定联系。审计方面,则存在两大相关变量,一是“四大”会计师事务所审计;二是是否出具非标准审计意见,两者与最终的审计收费情况有显著影响。就控制变量来看,各项变量之间的相关性系数的绝对值均控制在0.4以内,表明各变量之间共线性较小,即变量间不存在多重共线性。

表4是模型(2)各主要变量的相关系数矩阵。依据表4数值能够发现,企业高管变更核财务重述在1%的置信水平下是存在着一定联系的,与上文所提出的假设H2一致;但是模型(2)中存在的其余变量,系数则都在0.4之中,换而言之,变量与变量之间的共线性较少。

表3 模型1各主要变量相关系数矩阵

表4 模型2各主要变量相关系数矩阵

(三)回归分析

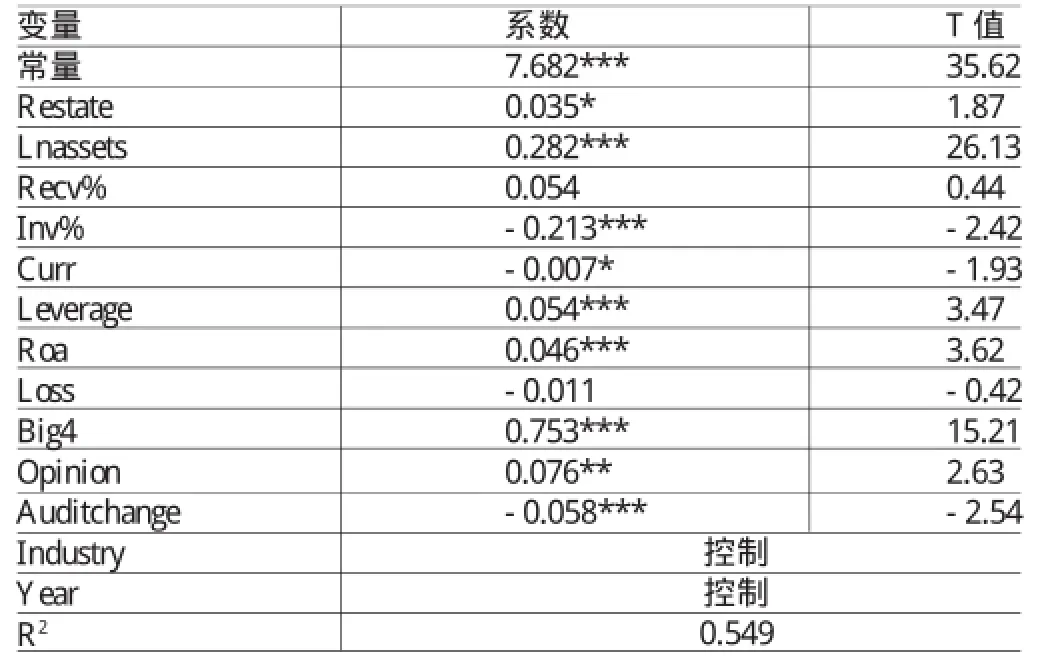

(1)审计收费和财务重述的回归分析。表5所显示的是样本财务重述与审计收费的回归结果数据。R2=0.549,表明拟合优度相对较好,模型的构建也更为有效。就测试变量来说,财务重述在10%的水平上显著为正,所以上文中所提出的假设H1成立。即出现财务重述的企业,相较之非财务重述企业,在审计收费上要高出许多。在控制变量方面,1%的显著性水平下,lnasset为正,代表企业规模成为审计收费的决定因素之一。企业资产的质量与构成同时也是审计收费的重要因素,例如,存货占总资产的比例回归结果系数为负,和流动比率Curr的体现相同,都表明企业资产水平较高。资产负债率也与审计收费存在正相关的关系,负债水平越高,审计收费越高。对于审计师来说,企业自身经营业绩同样至关重要,假设一个企业总资产利润率为盈利状态,那么所需要收取的费用也会随之增加,假设企业总资产利润率为负值,就表明审计收费要低出许多,两者呈正比。就审计方面来说,聘请“四大”会计师事务所来进行也年报审计,则审计费用会高出许多,对于获取到非标准审计建议的企业而言,费用较之于获取标准审计建议的企业,同样相对较高。最后是回归结果方面,更换会计师事务所得到的结果为,费用出现下降。因此本文得出,上市企业更换会计师事务所的主要原因,实际上就是对于审计费用的考量,为提高审计质量上占据比例较低。

(2)财务重述对高管变更的影响的回归分析。表6显示的是企业高管变更以及多种变量的R2=0.157,则拟合优度有所提升,模型构建更为便利、有效。就各变量以及高管变更Turnover的回归方面来说,变量Restate的系数在5%的显著性水平下表现为正数,由此能够得出,出现财务重述的企业额高管变更的比例上,明显高出于非财务重述企业。因此,上文中的假设H2与之相符。最后是其他控制变量方面,审计企业的经营业绩作为是否需要进行高管变更的重要标志之一,其总资产的净利率与经营业绩之间是存在一定联系的,前者低,则后者差,两者呈正相关,此时的企业也就倾向实行高管变更,特别是在出现重大亏损情况之时,这种意图会更为显著。在审计部分,假设当时的建议并非标准建议,则代表企业的财务报告存在一定不足,企业更换高管的可能性提升。

表5 审计收费与财务重述的回归结果

表6 财务重述对高管变更的影响的回归分析结果

(3)财务重述、高管变更以及审计收费的回归分析。上表所显示的为财务重述以及高管变更及其交叉项对的审计收费影响的回归信息。R2=0.145,拟合优度相对较好,模型构建也更为便利、有效。本文对多个变量进行检测之后,结果并不明显。在这之中,财务重述以及高管变更的交乘项标志着财务重述企业的高管变更行为的出现,该系数数值不显著代表高管变更不能够显著降低审计师审计费用。假设控制在10%显著性前提之下,则表示假设H3成立,即高管变更并不能使财务重述公司的审计收费增加量低于其他公司。控制变量依旧体现在几个方面:一是企业总资产的对数值;二是应收款项与存货在总资产中的比例;三是资产负债率t+1年以及t年的差额与审计收费三者之间的联系。由此能够得出,对于外部审计师的审计收费来说,总资产的提升是决定性因素之一,应收款项比重与审计收费呈正比,前者高,则后者提升,反之亦然。

表7 财务重述、高管变更和审计收费的回归结果

五、结论与建议

(一)结论本文研究表明:(1)针对出现财务重述的企业,其审计收费显著偏高;(2)出现财务重述企业,在公告后的一年内出现高管变更的比例显著偏高;(3)企业结束高管变更之后,上市企业中审计收费的增幅大致相同,由此可见,外部审计师能够对上市企业高管变更之后所的情况进行识别与把握,尤其体现在内部控制与经营业绩两个方面。

(二)建议 (1)增加企业治理力度。财务重述的出现会直接影响公司审计费用与成本,两者呈正比,因此可以通过增加企业治理力度,来避免高额度的费用支出与产生。企业治理结构和资本结构之间存在一定联系,就目前来说,市场公司内部治理体系的失败会增加股权集资比例。所以,出于对我国企业资本结构以及治理结构科学化与合理化的考量,可以创建新的发展机制,涵盖这两个方面,以此实现有效优化与发展。(2)创建有效执行的监管制度与体系,以此来避免企业集权现象产生,高管主观行为出现频率也就随之降低。企业出现财务重述实际上和高管自身的职权是脱离不开的,后者的职权滥用才有了前者,所以对于企业来说,需要对高管权利进行管制与约束,这在一定程度上是能够避免财务重述产生的。

*本文系河南省科技厅软科学项目“行政事业单位内部控制评价研究”(项目编号:152400410179)的阶段性研究成果。

[1]何威风、刘启亮、罗乐:《债务监督效应:基于财务重述的实证研究》,《山西财经大学学报》2013年第3期。

[2]曹强、胡南薇、王良成:《客户重要性、风险性质与审计质量》,《审计研究》2012年第6期。

[3]陈佳:《高管变更对企业业绩影响研究》,《财会通讯》2012年第7期。

(编辑 彭文喜)