内部控制审计及其模式对财务报表审计质量的影响研究

2016-09-27北京语言大学商学院金莲花河北工业大学经济管理学院张利飞王梓冲

北京语言大学商学院 金莲花 河北工业大学经济管理学院 张利飞 王梓冲

内部控制审计及其模式对财务报表审计质量的影响研究

北京语言大学商学院金莲花河北工业大学经济管理学院张利飞王梓冲

本文考查沪深A股上市公司2012-2014年间内部控制审计的执行情况,并分析了内部控制审计及其模式对财务报表审计质量的影响。研究发现,执行内部控制审计公司的财务报表审计质量显著高于未执行内部控制审计的公司,但目前整合审计的财务报表审计质量并不显著区别于单独审计。研究结论意味着,内部控制审计的实施得到预期的政策效果,但是目前审计市场上并不适合鼓励整合审计模式。

内部控制审计整合审计单独审计财务报表审计质量独立性

一、引言

建立健全的内部控制制度可以预防和控制企业潜在风险的发生;内部控制审计是内部控制的再控制,通过外部监督进一步确保内部控制实施质量,同外部审计起到降低会计舞弊,提高会计信息质量的作用。审计模式由制度审计转向风险导向型审计后,内部控制作为财务报表审计中确定控制风险的重要手段而得到认可。理论上,内部控制审计为财务报表审计提供可供参考的依据,提高审计效率和审计质量。事实上,独立性是审计质量的关键因素,从各国纷纷实施审计师强制轮换制度的政策导向看,企业与审计的交集越多则越容易引发审计独立性下降,那么由同一个审计师实施内部控制审计和财务报表审计(以下简称整合审计),可能会影响审计的独立性。因此,内部控制实施效果如何,其实施效果是否与内部控制审计的聘任模式相关,是需要实证检验的问题。本文分析我国沪深证券交易所上市公司的内部控制审计实施现状,验证内部控制审计实施效果,并比较分析整合审计和单独审计对财务报表审计质量的影响,以此探索合理的内部控制审计模式。

二、理论分析与研究假设

现代风险导向审计的基础是风险模型。审计风险是固有风险、控制风险和检查风险的乘积,而固有风险和控制风险的乘积反映的是被审计单位的重大错报风险。在一定的审计风险下,注册会计师首先评估被审计单位的重大错报风险,进而确定控制风险的水平,将审计资源分配到更易导致会计报表出现重大错报的领域,以此展开后续的审计工作。具体到审计测试流程方面,注册会计师对被审计单位进行审计的测试流程为:(1)通过实施风险评估程序,了解被审计单位及其环境;(2)识别和评估财务报表重大错报风险;(3)应对评估的重大错报风险。在第1步,实施风险评估时,需要了解被审计单位的内部控制情况,这时候内部控制作为财务报表审计中确定控制风险的重要手段而得到认可,这也是现代风险导向型审计中的关键环节,即风险的评估。在内部控制风险的评估过程中,审计人员把内部控制制度是否健全及有效实行作为发现财产与会计记录是否存在舞弊的基础,这样既能有效的控制审计风险,又能全面提高审计效率。

内部控制审计的实施促使公司改善其内部控制缺陷及其不足,通常认为进行内部控制审计并披露内部控制审计报告的公司,拥有更加健全的内部控制制度。内部控制设计合理并且执行有效,可以有效的防止错误和舞弊的发生,从而为注册会计师进行内部控制风险评估这个重要环节提供了保障,降低了审计时难以发现的舞弊等复杂行为的可能性,在审计时企业本身更加透明更容易评估控制风险的高低,从而有利于审计质量的提高。综上所述,审计模式由制度审计转向风险导向型审计后,内部控制作为财务报表审计中确定控制风险的重要手段而得到认可。内部控制审计为财务报表审计中评估风险部分提供了健全的内部控制制度保障,使注册会计师可以顺利高效的开展风险评估工作,避免了舞弊等难以发现的高风险,提高审计效率和审计质量。基于以上逻辑,本文提出研究假设1:

假设1:进行内部控制审计的企业的财务报表审计质量高于未进行内部控制审计的企业

内部控制审计和财务报表审计都需要进行风险评估,识别不同层次的重大缺陷风险,并且两者在测试控制有效性时,都可能用到相同的程序和方法,如穿行测试和实质性测试。按照范围经济学的理论,由同一家事务所提供内部控制审计和财务报表审计,即实施整合审计时,注册会计师共享以上资源,降低沟通成本,有效降低审计成本,提高工作效率,提供更高的审计服务,带来审计质量的提升。这是最理想的状况,前提是审计必须严格独立于企业。

独立性是审计的灵魂。DeAngelo(1981)提出审计质量应等于注册会计师发现问题的概率和报告所发现问题的概率的乘积。专业胜任能力决定了注册会计师发现问题的可能性,而独立性则决定了注册会计师报告已发现问题的可能性。注册会计师越独立,报告已发现问题的概率就越大,注册会计师的独立性在某种程度上决定了审计质量。关于注册会计师独立性研究的文章认为独立性是影响审计质量的关键性因素,审计实质上保持独立才能在一定程度上保证专业胜任能力的发挥(韩洪灵,2003;王爱国和史维,2004)。陈信元和夏立军(2006),江伟和李斌(2007),武文韬(2014)等从不同侧面研究审计任期或审计师轮换与审计质量的关系,发现审计任期与审计质量负相关或审计师强制轮换有助于提高审计质量,这是因为审计的任期越长,容易与企业构成合作关系,其独立性受影响,导致审计质量的下降。从中可以得出,审计师与企业的交集越多,独立性缺失的可能性越大,因此如果内部控制审计和财务报表审计合二为一,很可能增加审计师和企业的纽带关系,从而影响其独立性,降低审计质量;或者由于内部控制审计和财务报表审计都需要进行实质性测试等风险评估程序,资源可共享,财务报表审计可以利用内部控制审计成果,如果内部控制审计风险评估环节出现错报、问题或遗漏时,把错误沿用到财务报表审计中,导致审计失败。相反,如果实施单独审计,内部控制审计和财务报表各自进行评估测试,避免审计思维固有的局限性,企业得到双审监督,有效的保证审计效果。

审计师专业能力和独立性确保的前提下,基于资源的有效利用和投入产出角度分析,整合审计有利于提高审计质量,但是如果审计师专业能力和独立性存在质疑时,尽管单独审计存在资源浪费的问题,但是审计质量更得到保障。基于以上双向逻辑,按照零假设提出本文的研究假设2:

假设2:整合审计对财务报表审计质量没有影响

三、研究设计

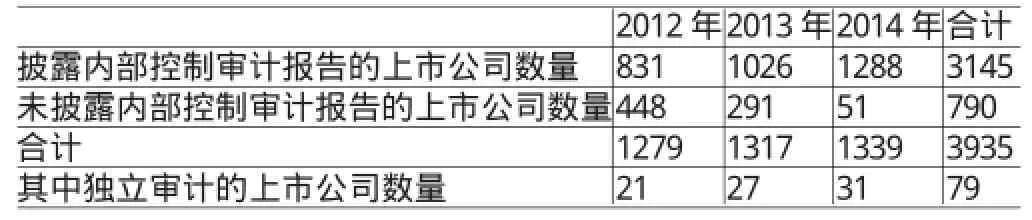

(一)样本选择与数据来源本文选取2012-2014年期间沪、深A股主板上市公司作为研究对象。在样本的选取中,剔除以下样本:由于金融保险业的特殊性,剔除金融、保险行业的公司;剔除净资产为负的公司;剔除本文所需数据不可得的上市公司。经过筛选后得到2012、2013和2014年的上市公司样本数量分别为1279、1317个和1339个,共3935个。通过对2012-2014年内部控制审计报告的手工整理(见表1),发现2012年到2014年间披露内部控制审计报告的上市公司数量分别为831个、1026个和1288个,占整体样本的80%;披露内部控制审计报告的企业中,实施单独审计的企业21个、27个和31个,占比3%,整合审计是目前内部控制审计的主流模式。本文使用的上市公司财务数据均来自国泰安数据库、巨潮资讯网以及沪深证券交易所官网。

表1 内部控制审计报告披露情况表

(二)变量定义

(1)因变量。通过前人对于审计质量的代理变量的讨论与比较,本文采取上市公司可操控性应计利润的绝对值(ABSDA)作为审计质量的代理变量,可操控性应计利润通过横截面修正的琼斯模型计量。计量过程如下:

其中,TAi,t表示i企业t年的总应计利润;(净利润-经营活动产生的现金流量净额)/Ai,t-1

Ai,t-1表示i企业(t-1)年末资产总额;ΔREVi,t表示i企业t年的销售收入的增减额;ΔRECi,t表示i企业t年的应收账款与应收票据的增减额;PPEi,t表示i企业t年的固定资产、无形资产、递延资产合计;εi,t表示残差项。根据上述回归方程对沪深上市公司分年度、分行业作回归分析,用OLS预测的残差项(εi)作为可操控性应计利润(DA)。最后,取可操控性应计利润(DA)的绝对值(ABSDA)衡量审计质量。

(2)解释变量。为了验证本文假设1,设置内部控制审计与否的虚拟变量(ICA),若第i家公司第t期进行了内部控制审计,ICA取1,否则取0。针对本文假设2,设置整合审计与否的虚拟变量(IA),若第i家公司第t期进行了整合审计,则IA取值1,否则取0。

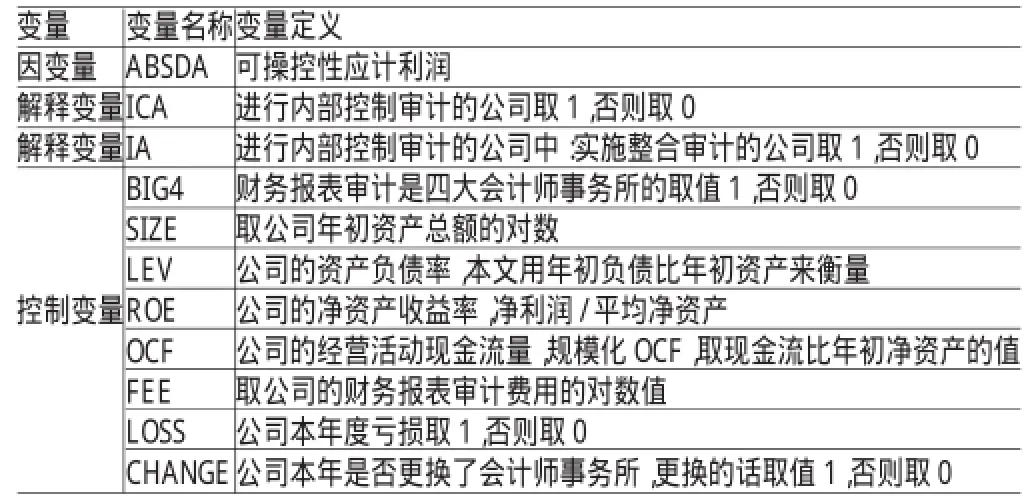

(3)控制变量。审计师事务所规模(BIG4),通常大规模会计师事务所丢失一个客户带来的损失较低,比较容易保证审计独立性和质量,相关文献也验证四大会计师事务所审计的公司的可操控性应计利润低,审计质量高的观点(DeAnglo,1981;Becker等,1998;Francis等,1999;Krishnan,2003)。本文引入虚拟变量BIG4为控制变量,若公司是国际“四大”会计师事务所进行审计,则BIG4取值1,否则为0。企业规模(SIZE)。大规模公司一方面得到更多来自政府和市场的关注和监督,同时公司规模反映经营业务活动和会计处理事项复杂,影响审计收费和审计质量(Dechow,1995)。本文选用企业年初总资产的自然对数作为企业规模的代理值。资产负债率(LEV)。资产负债率作为杠杆指标,应用于企业评价的各个方面中,通常认为高杠杆企业进行盈余管理的机会更大(DeFond and Jiambalvo,1994),这样事务所进行审计时可能潜在的隐患比较大,可能导致审计质量降低。本文选用年初负债比年初净资产作为资产负债率的代理值。净资产收益率(ROE)。预期公司盈利能力越强,进行盈余管理的目的性越弱,审计时存在的隐患小,财报审计质量高。本文以当年净利润与平均净资产的比值作为控制变量,控制上市公司盈利能力的差异对应计项目的影响。经营活动现金净流量(OCF)。通常认为,企业拥有的经营活动净现金流量越多,业绩越好,盈余管理的动机越小(Dechow,1995;Becker,1998),审计质量得到保证。因此,本文引入经营活动现金净流量作为控制变量,将经营活动产生的现金流量除以年初总资产作为其代理值。审计费用(FEE)。西方市场普遍将审计费用视为会计师事务所的品牌价值,通常,“四大”会计师事务所的收费水平明显高于其他会计师事务所,预期审计收费与审计质量正相关。本文取企业审计费用的自然对数,以此作为控制变量。年度损益(LOSS)。上市公司的业绩和应计利润具有显著的正相关关系,其出于避免盈余下降和亏损的动机可能进行盈余管理。陆剑桥(1999)及夏立军(2003)等通过实证研究表明,本年度是否亏损对可操控性应计利润影响显著。因此,本文以本年度是否亏损为控制变量,若亏损L0SS取值1,否则为0。审计师变更(CHANGE)。DeFond和Subramanyam(1998)发现,审计师变更前一年的操纵性应计利润是导致利润减少的,而这种情况在审计师变更当年则不存在。同样也有研究表明小客户的议价能力较低,变更审计师后的小客户的审计质量显著提高,而大客户的审计质量则无明显变化。第i家公司第t期是否更换了审计师,更换CHANGE取1,否则取0。年度变量(YEAR)与行业变量(INDUSTRY)。为了控制行业之间的差异,回归模型中引入行业控制变量,剔除金融保险类I行业之后,剩余12个行业,共引入11个行业虚拟变量。本文的研究样本年度横跨3年,引入两个年度虚拟变量,控制年度影响。本文各变量的定义如表2所示。

表2 变量定义表

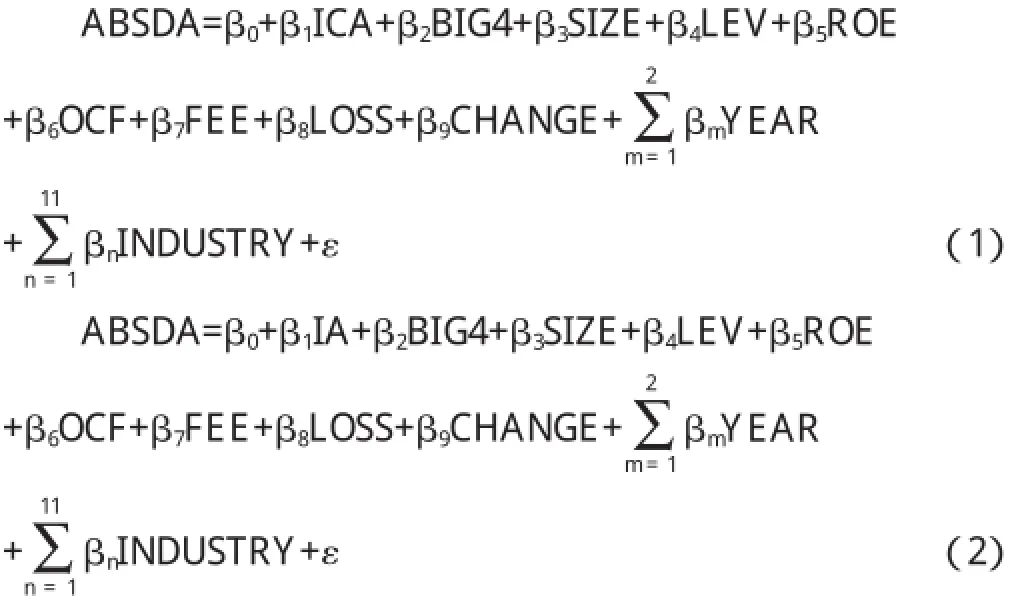

(三)模型构建本文构建以下回归模型(1)和(2),分别来验证本文的假设1和假设2:

四、实证分析

(一)描述性统计表3列示样本的描述性统计结果,其中panel A表示执行内部控制审计公司的描述性统计量,panel B表示未执行内部控制审计公司的描述性统计量,panel C和panel D分别表示整合审计和单独审计公司的描述性统计量。可以看出,上市公司执行内部控制审计时,可操控性应计利润绝对值(ABSDA)的均值为0.095,低于未执行内部控制审计的0.163;当上市公司执行整合审计时,ABSDA的均值为0.095,高于执行单独审计的上市公司的0.089。同时,可以看出执行内部控制审计的上市公司资产规模更大,资产负债率更高,选择国际“四大”会计师事务所进行审计的比率更高。为了进一步验证执行内部控制审计的公司与未执行内部控制审计公司之间,进行整合审计的公司与进行单独审计的公司之间的财务报表审计质量差异,本文就可操控性应计利润的绝对值(ABSDA)进行独立样本t检验(参考表4)。通过独立样本t检验发现,实施内部控制审计的公司的可操控性应计利润的绝对值显著的低于未实施内部控制审计的公司;实施单独审计的公司的可操纵应计利润的绝对值低于实施整合审计的公司,但是t值较小,并不显著,可以看出在目前的审计环境下整合审计不一定是理想的内部控制审计模式。

表3 描述统计量

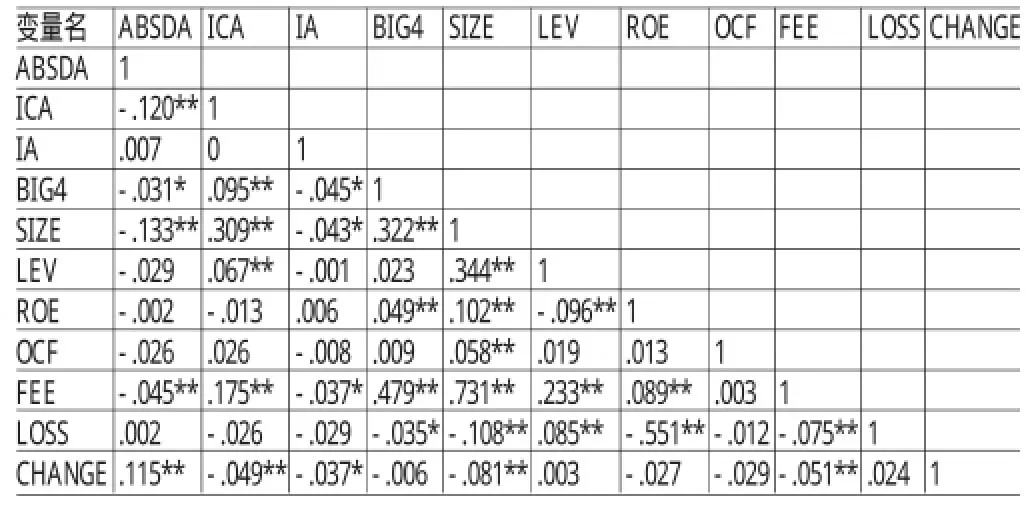

(二)相关性分析表5是各个变量经过Pearson相关性检验得到的统计结果。表5中可以看到可操控性应计利润的绝对值(ABSDA)与执行内部控制审计与否(ICA)在1%水平上呈现显著的负相关性;而可操控性应计利润的绝对值(ABSDA)与整合审计(IA)显示正相关,但统计上并不显著。对于其他控制变量,可操控性应计利润的绝对值(ABSDA)与公司规模(SIZE)在1%水平上呈显著负相关,与是否为国际四大审计所审计(BIG4)在5%水平上显著负相关,与是否变更会计师事务所(CHANGE)在1%水平上显著正相关,与审计费用在1%水平上显著负相关。

表4 独立样本t检验

表5 变量的Pearson相关系数

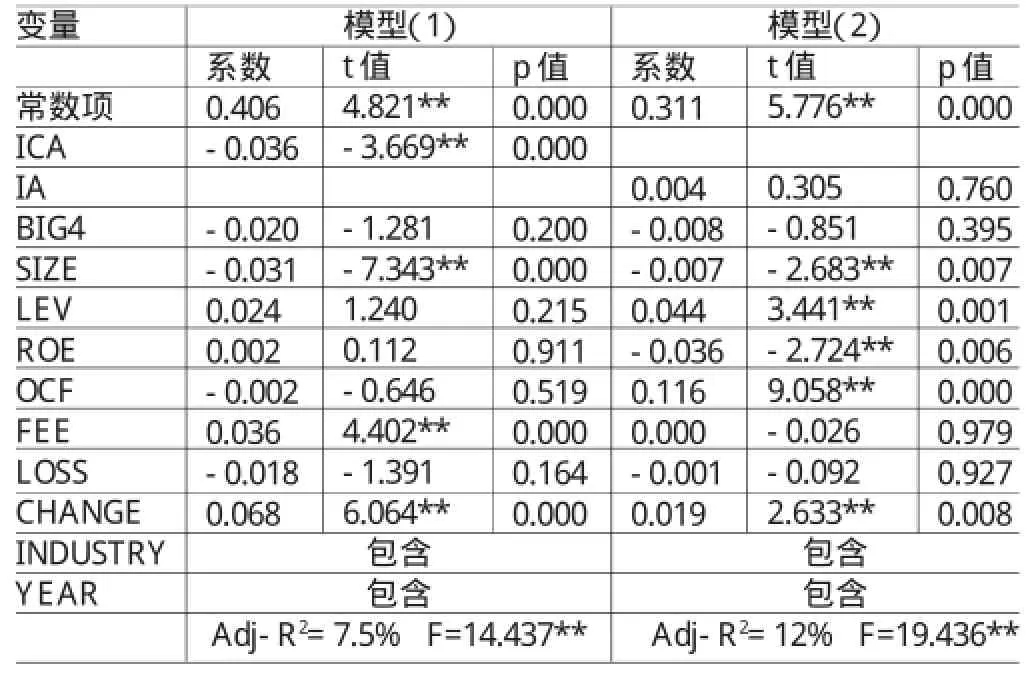

(三)回归分析表6是用2012-2014年面板数据进行回归分析的结果。模型(1)的统计结果中发现内部控制审计与否(ICA)的回归系数为-0.036,t值为-3.669,在1%的水平上显著。模型(1)的统计结果反映实施内部控制审计的公司的操控性应计利润的绝对值(ABSDA)低,即内部控制审计对于财务报表审计质量有正影响,本文的第一个假设得到支持。模型(2)的统计结果表示,整合审计与否(IA)的回归系数为0.004,整合审计公司的操控性应计利润的绝对值(ABSDA)高于单独审计公司,但是t值低,统计上并不显著。模型(2)的统计结果中看出,普遍存在的整合审计在审计质量上并不比单独审计高,不能体现整合审计的优势,目前的审计市场中,整合审计并不是更为有效的审计模式。控制变量的回归系数上,公司规模(SIZE)的系数显著为负,资产负债率(LEV)的系数显著为正,与前期文献的结论相一致。会计师事务所的变更(CHANGE)的系数显著为正,外部审计更换当年的审计质量未得到保障。

五、结论

本文研究得出以下结论:(1)我国颁布《企业内部控制基本规范》和《企业内部控制配套指引》后的几年里,执行内部控制审计并披露审计报告的上市公司逐年大幅增加;同时内部控制审计的聘任方面,大多数企业聘任财务报表审计兼任内部控制审计,整合审计是内部控制审计的主流模式。(2)执行内部控制审计对财务报表审计质量具有显著的正影响,内部控制作为财务报表审计中确定控制风险的重要手段,它的执行能够促使上市公司加强内部控制环境的管理,降低企业控制风险,有效的抑制过度的盈余管理,进而提高审计质量。我国内部控制相关政策实施带来其预期效果。(3)尽管整合审计是内部控制审计的主流模式,但是整合审计并不带来审计质量的提高,起不到范围经济的预期效果,目前审计环境下,政策上不适合鼓励某种审计模式。当审计的专业性和独立性得到充分保障的时候,整合审计无疑是节省成本,提高效率的最佳方式,确保和提高审计独立性是审计市场建设的当务之急。研究中还发现,披露内部控制审计意见的企业中内部控制审计意见为正常意见的比重很高,具体来说,“标准无保留意见”的比例为96%,“无保留意见加事项段”的比例为3%,仅有1%的企业意见为“否定意见”或“无法发表意见”。本文统计财务报表审计意见发现,在出具“保留意见”的公司中,却有一半公司的内部控制审计意见是正常意见,反映内部控制审计质量各不相同,如果内部控制审计质量得不到保证,内部控制相关政策的实施得不到预期效果,甚至引起资源浪费。因此,实施内部控制相关政策同时,应加强内部控制审计监督力度。

表6 多元回归分析结果

[1]韩洪灵:《审计独立性问题研究》,江西财经大学2003年硕士学位论文。

[2]王爱国、史维:《论审计的独立性》,《审计研究》2004年第4期。

[3]陈信元、夏立军:《审计任期与审计质量:来自中国证券市场的经验证据》,《会计研究》2006年第1期。

[4]江伟、李斌:《审计任期与盈余价值相关性》,《审计与经济研究》2007年第5期。

[5]夏立军:《盈余管理计量模型在中国股票市场的应用研究》,《中国会计与财务研究》2003年第2期。

[6]Krishnan.Does Big 6 Auditor Industry Expertise ConstrainEarnings Management?Accounting Horizons,2003.

(编辑彭文喜)