香港各地区房地产市场间的动态相关性研究

2016-09-26杨博理包晓辉华中科技大学管理学院湖北武汉430074剑桥大学土地经济系英国CBTN

杨博理,龚 朴,包晓辉(.华中科技大学管理学院,湖北武汉430074;.剑桥大学土地经济系,英国CB TN)

香港各地区房地产市场间的动态相关性研究

杨博理1,2,龚朴1,包晓辉2

(1.华中科技大学管理学院,湖北武汉430074;

2.剑桥大学土地经济系,英国CB2 1TN)

由于投资决策和政策制定等方面的需求,不同地区房地产市场之间的相关关系越来越受到学术研究的关注.引入有能力刻画外部因素对动态相关性产生影响的DSTCC-GARCH模型,结合VAR模型,研究了香港4个地区房地产市场之间的动态相关关系.研究发现银行最优惠贷款利率和滞后的恒生指数年回报两个外部因素对这些动态相关性表现出较为显著的影响.港岛与九龙、新界西之间的相关程度较高,九龙与新界东、新界西之间的相关性程度较低,港岛与新界东之间的动态相关性呈现出一个与其它5组动态相关性都不同的缓慢向上的趋势.此外,6组动态相关性均在两次金融危机前后呈现出局部的高点.

香港房地产;动态相关性;转换因素

1 引 言

当前,不同地区房地产市场之间的相关关系越来越受到学术研究的关注,这种趋势主要是由实体市场、金融市场投资地域分布的广泛化与全球化所驱动的.最优的投资组合配比在很大程度上取决于投资范围内多种资产之间的相关性,而不仅仅是资产自身的风险回报情况.通过有效的组合具有一定相关关系、特别是较低相关性的多种资产,可以在同样风险程度上获得更高的回报.而实际投资中,这种分散化不仅可以通过配置不同品种的投资标的而得以实现,也可以通过配置不同地区不同国家市场的投资标的来实现[1].因此,研究不同地区之间的房地产资产相关关系就有助于投资者将其投资组合有效的拓展到更具有获利能力和风险分散能力的特定房地产市场当中去.与此同时,由于房地产在许多国家和地区都在整个经济体系中占据重要地位,是地区发展中非常重要的基础性、导向性的支柱产业,因此研究不同地区的房地产市场之间的相关关系也有助于人们认识各个国家地区之间经济结构的特征,并监控这种特征的变化.而房地产市场与金融市场之间非常紧密的捆绑关系,也使得这类研究对提高地区间金融体系的稳定有一定的帮助.

许多文献研究了相关的一些问题,特别是不同国家或者地区的证券房地产市场之间的关联关系,M ichayluk等[2]基于一个非对称协方差模型研究了美国和英国证券房地产市场之间的日度波动率溢出效应和时变相关性.Goorah[3]研究了美国和英国房地产投资信托之间的相关关系,认为使用简单的线性相关系数作为衡量依赖是具有缺陷的,并采用Copula函数作为替代技术研究了两个国家证券房地产市场之间的尾部依赖关系.郭名媛等[4]基于高频数据研究了上海和深圳股票市场间的相关性,发现两个市场的相关系数在变结构点存在显著变化.Liow等[5]分析了影响美国、英国、中国香港和新加坡4地房地产市场的共同因素,其发现虽然这4个房地产市场的联动程度远远弱于目前这4个经济体之间的关系,但是仍存在一定的同步效应,且该相关性可以由经济一体化和金融市场的全球化来解释.Liow等[6]通过使用一个DCC-GJRGARCH(1,1)模型刻画了多个国际房地产市场之间的相关性和波动性动态,发现在样本期间内存在一些相关性结构的重大结构变化.樊重俊[7]更为一般化地研究了相空间重构下多个动态序列之间非线性相关性的度量方法.Liow等[8]建立了一个多变量特征依赖非对称动态协方差模型,并依此研究了不同波动率特征下5个主要的证券房地产市场的均值波动率关联性,结果说明该关联性显著存在.Zhou等[9]使用对称Joe-Clayton Copula函数研究了美国、英国、日本、澳大利亚、香港和新加坡6个地区的证券房地产市场的尾部相关性及其特征,认为当前特别是在金融危机时期,单纯使用线性相关来分析房地产市场间的关联性是不足的,尾部依赖的引入能更为有效的刻画极端环境下的房地产市场相关关系.Hoesli等[10]则通过BEKK模型和Copula函数研究了美国房地产市场和其它国家房地产市场之间的尾部相关性以及该相关关系的结构性变化,发现尾部相关的同向运动在国际房地产市场之间是非常显著的,而且美英两国房地产市场的尾部相关性在金融危机之后明显增加.

而针对实体房地产市场的相关研究则略显不足,这主要是由于在实体房地产市场相对高频和样本含量充足的数据较难取得.Mouzakis等[11]基于面板数据研究了欧洲12个国家房地产租赁市场间的静态相关关系.Gallo等[12]通过采用协整方法以及平稳配对相关性的不稳定干扰MPT方法,研究了国家间和区域间房地产市场的相关关系,发现不同国家的房地产市场之间相互独立,而同一国家不同区域的房地产市场间具有协整关系,且相互协整的市场具有向基准线靠拢的特点.Webb等[13]比较了上海,广州和深圳的写字楼的售价及租金水平,发现3个不同城市的写字楼价格之间存在着显著的相关关系.Yang等[14]基于误差修正模型(ECM)和有向无环图(DAG)考察了北京、上海、广州和深圳4个中国主要城市的房地产市场的价格动态,发现4个房地产市场之间存在着明显的价格传递效应,认为这种程度较高的传递效应并不利于金融体系的稳定和住房市场价格泡沫的抵御.

房地产行业是香港经济的4大支柱产业之一,香港的经济繁荣与房地产业的发展具有密不可分的关系.其在香港居民综合消费中占比极高,同时也一直是香港地区财富创造的重要行业,且具有国际化与金融化等特征,这些特性使得针对香港房地产的研究较为可能得到相对主流的研究结果.此外,香港房地产市场发展较早,规范程度较高,又与内地市场具有更为密切的关系,因此研究香港房地产市场间的相关关系,对内地市场的研究有一定的促进和参考作用.

本文采用一个带外部影响参数的动态相关性模型,基于香港房地产市场的周度数据,研究了4个不同区域的房地产分市场间的动态相关关系.其中在VAR模型框架下分析了多个市场相互之间的驱动关系,然后基于残差序列使用双平稳转换条件相关性GARCH(double smooth transition conditional correlation-GARCH,DSTCC-GARCH)模型进一步分析了4个地区房地产市场之间动态相关性情况.周度数据的使用使得基于实体房地产市场的动态相关性建模得以实现,进而识别出4个地区房地产分市场的时变波动率以及时变相关性.而对于4个地区市场而言,尽管它们在地理位置上非常接近,处在香港这样一个较小的区域之内,但是其动态关联关系仍然是值得研究且具有现实意义的,本文实证研究的结果也在一个侧面支持了这一说法.

2 带外部影响参数的动态相关性模型

在资产间相关性的学术研究中,最普通的做法就是将相关性设置为常数,并假设资产间的相关性在全部研究时间内都保持不变.但是由于市场上新信息不断的冲击,资产间的相关性并非假设中的常数,而和残差序列的波动率等其它参数一样,具有动态变化的性质.因此,如果能够刻画出各种资产之间随时间变化的动态相关关系,就能够简化前提假设,更进一步的贴近现实情况.

本文使用VAR-DSTCC-GARCH框架来研究不同地区房地产市场之间的动态相关关系,其中DSTCCGARCH模型是常数相关性模型CCC-GARCH的扩展形式之一,具有将序列间相关性刻画为时变的能力,放松了资产间的相关性在全部研究时间内都保持不变的假设,有能力表述市场上新信息的不断冲击等现实情况,更适用于香港房地产市场这种投机性质较强的动态市场.在此基础上,该模型还进一步细化了时变相关性的动态过程,允许该相关性受到两个外部因素的影响,从而优化了模型的刻画能力,是一种解决相关性动态刻画的有效途径,对于理解特定市场如香港房地产市场间的动态特征的来源,具有更高的参考价值.

首先使用一个VAR模型来刻画多个不同地区房地产市场之间的回报驱动关系.假设在某时间点t,观测到第i个地区房地产资产对上一个时间点t-1的回报率为rit.VAR(p)的模型结构可以表述为

其中k表示参与VAR模型建模的时间序列数量(在本文中k=4,表示4个不同地区的房地产市场),而p则表示VAR模型中解释变量的滞后阶数,φ0和φiτ为VAR模型参数,zit为模型残差.∈it为一列均值为0,方差为1且相互独立的随机变量,Ft是时间点t下的信息集.

在经过VAR模型处理得到对应各个序列的残差之后,使用DSTCC-GARCH(1,1)模型来处理各个市场间的动态相关性,本文分别两两配对地区市场并进行DSTCC-GARCH模型的建模,因此设置i为1和2.为表述方便,记设两个VAR模型残差序列的方差协方差矩阵为Ht,则Ht可表示为再设两个残差序列的条件相关性矩阵为根据前面的设置,Vt与Ht的关系为

当Vt不随时间变化,即Vt=V时,动态条件相关性将退化为常数条件相关性.相应地,DSTCC-GARCH模型将退化为CCC-GARCH模型.

记矩阵Ht中各元素分别为hij,t,矩阵Vt中各元素分别为ρij,t.则它们之间的关系可以表述为

首先针对模型的波动率部分进行设置,使用GARCH(1,1)建立模型

其中1-ai-bi为截距项,ai表示冲击对方差的短期影响程度(即ARCH效应),bi表示冲击对方差的长期影响程度(即GARCH效应).ai和bi之和应当小于1,从而保证模型的稳定性.

由于建模时采用两两配对的形式,因此式(6)中的时变相关性ρij,t可以简记为ρt,即Vt的非对角线上的两个元素是一致的.其时变相关性结构可以描述为

其中逻辑项Gjt为转换项,sjt为转换变量,可以是随机的或者确定的.系数γj决定了转换的速度,其可以为正值或者负值,这样sjt就可以基于不同方向影响转换行为.系数cj决定了转换发生的位置.相关性ρt是ρ(11)、ρ(12)、ρ(21)和ρ(22)这4个正值的结合,其中每一个都表示一种常数相关性的极限状态.对这4个极限值的限制为ρ(11)-ρ(12)=ρ(21)-ρ(22),因此DSTCC-GARCH模型中的动态条件相关性就可以表示为

通过最大化L可以得到参数的估计值.

为了增加估计过程的数值精确性,将参数分为GARCH组(α1,β1,α2,β2),相关性组(ρ(11),ρ(12),ρ(21))和转换组(c1,γ1,c2,γ2),并反复的循环,针对其中一组进行似然函数的寻优.似然函数每一次将其它组的参数固定为之前所得到的估计值,针对其中一组参数被最大化.当某一次新的估计结果不能将整个似然函数提升超过一个固定的阈值程度时,就可以停止循环估计过程,得到一个收敛的结果.

3 样本数据的选取与描述

基于模型部分的叙述和要求,本文选取了中原城市领先(CCL)指数的分区指数来描述香港各地区房地产市场的动态走势情况,CCL指数基于中原地产代理公司的合约成交价编制而成,用于反映香港地产最新的地产市场价格变动趋势,是一个兼具及时性和准确性的房地产价格指数.

中原城市分区领先指数所涵盖的地区包括香港的港岛、九龙、新界东和新界西4个大型区域.该分区指数是一个每周发布的指数,较高的频率可以增加VAR-DSTCC-GARCH模型估计的精确程度,如M iller等[15]所指出的,低频率的数据会增加模型收敛的困难程度,以及参数估计的无效性.而且该周数据由房地产中介公司提供的注册交易价格计算而成,对价格变动的刻画更具有时效性,且采用了香港住宅房地产交易数据中具有代表性的样本构建而成1由于登记过程需要时间,利用土地注册处的住宅买卖价格数据编制而成的指数未能提供最新的市场咨询.然而,利用临时合约成交价格数据编制的指数则可以反映地产市场最新的价格变动.中原地产代理有限公司在地产代理市场的占有率超过Z0%,所以它的成交数据是能够反映市场的主要状况的.,是一个非常适合本文模型的数据样本.

本文研究使用该周度数据进行分析,时间跨度为1994-01—2012-09,4个CCL分区指数均来自于中原数据官网.根据之前所述的模型要求,需要计算各时间序列的回报序列,时刻t的第i个指数回报率表示为rit=100 ln(Pit/Pi(t-1)),其中Pit为第i个指数在t时刻的大小.4个指数及相应的回报序列如图1所示.

图1 CCL分区指数及其回报率Fig.1 CCL indices and returns

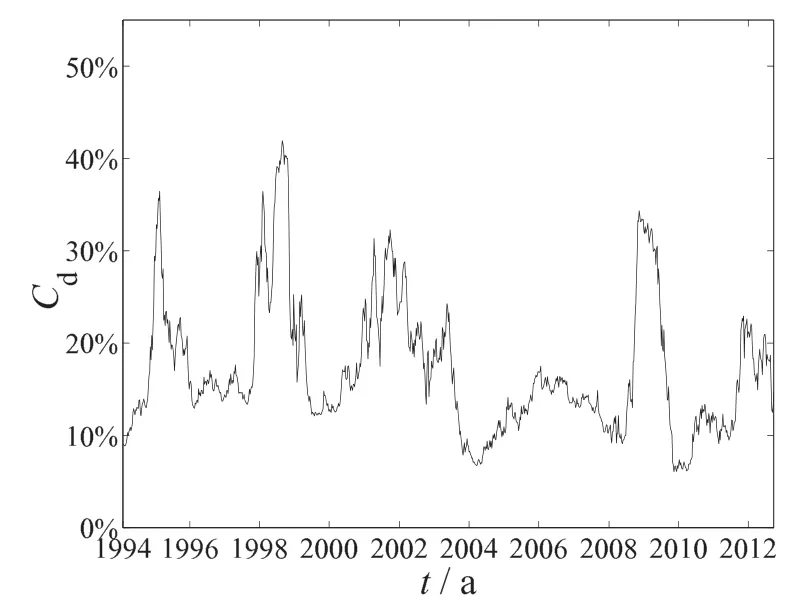

根据模型的要求,需要选取2个外部变量作为动态相关性的影响因素进行分析.研究测试了多种不同的外部变量在模型中的解释能力和显著程度,这些变量包括香港地区的宏观经济数据,如GDP、CPI、就业情况、汇率、政府债务以及其它相关产业的景气数据,如若干产业的营业额、若干股票指数等.在综合考虑各种备选外部变量的解释力度、显著性和实际意义的情况下,最终选择了与房地产行业有直接关联关系的银行最优惠贷款利率以及股票市场上的恒生指数作为外部转换影响因素,其中最优惠贷款利率由香港汇丰银行公布,相应的周度数据来自于香港金融管理局,而周度恒生指数数据则来自于雅虎金融.周度的最优惠贷款利率Rw直接作为其中一个转换变量,而考虑到股票市场的高流动性,在处理时采用滞后的恒生指数回报作为转换变量,具体计算公式为Rw=100×ln(Phs,t-4/Phs,t-4-52),其中Phs,t为恒生指数在时刻t的大小.也就是说,转换变量滞后1个月且为恒生指数年回报(由于本文采用周数据,因此在处理上4周大约为1个月,52周大约为1年).图2描述了两个变量的走势情况.

图2 转换变量Fig.2 Transformation variables

表1给出了样本数据的描述性统计.可以看到,4个地区房地产指数的回报均值相差不大,九龙最小为0.048,港岛最大为0.058,新界东和新界西的指数回报均值则分别为0.055和0.053.港岛、九龙和新界东的指数回报方差情况比较接近,分别为6.692、7.436和6.108,新界西指数回报的方差相对较小为3.934,说明新界西的房地产市场变动较其它3个地区更为平缓.4个地区的指数回报偏度均为负值,说明香港房地产在极端情况下所受到的负面冲击更为严重,指数回报峰度则是新界东最大达到10.333,新界西较小为6.721.而对于两个转换变量,最优惠贷款的均值为6.906,方差为3.127,滞后恒生指数回报的均值为5.349,方差为785.365,较大的方差来自于股市的高流动性和年度回报的构造方法.

表1的下半部分给出了香港4个地区房地产指数回报之间的相关性系数,以及4个指数回报与两个转换变量之间的相关性系数.4个地区之间的房地产指数回报相关性都较小,最大为九龙和新界西之间的关联性,为0.237,而最小的则是港岛和新界东之间的相关性,仅为0.09.这种较小的相关性可以加强这几个地区房地产资产在整体投资组合中的分散化作用.而4个地区房地产指数回报和两个转换变量之间的相关性均不显著,与最优惠贷款利率之间的相关性都为正,与滞后恒生指数回报之间的相关性都为负,不过正负方向在较弱的相关性下并没有明显意义.

表1 样本数据的描述性统计Table 1 Descriptive statistics of sample data

此外,为了保证应用VAR模型的合理性,分别给出了4个地区房地产指数回报序列的自相关系数(ACF)情况,如图3所示.从图中可以很明显的发现,所有序列都存在着序列相关性,因此可以直接使用VAR对这4个序列进行建模.

图3 4个地区房地产指数回报的自相关性系数(ACF)Fig.3 Autocorrelations coefficient(ACF) of four regionnal real estate index returns

4 动态相关性及外部因素影响能力

由于AIC准则更适用于样本较小的模型,因此本文使用贝叶斯信息准则BIC来决定VAR(p)模型的最佳滞后阶数,其中待选的滞后阶数包括p=1,2,...,6.AIC和对数似然函数也在表2中给出,以方便对比.可以看到,在所有的待选模型当中,VAR(3)模型的BIC值最小.

表2 VAR模型滞后项选取Table2 Lag selection of VARmodel

经过估计可知,VAR(3)模型的截距项不显著,因此论文移除截距项并重新估计了VAR(3)模型.不带截距项的VAR(3)模型参数估计结果见表3.此外,模型估计的所有特征根都落在单位圆以内,如图4,因此模型是稳定的.

图4 VAR(3)模型单位根Fig.4 Unit rootsof VAR(3)model

不带截距项的VAR模型估计结果如表3所示.从表3中可以发现,大部分的参数都具有较强的显著性,模型具有一定的意义.其中港岛指数回报的1~3阶滞后项对港岛指数回报本身均具有显著的负向影响,而对九龙指数回报、新界东指数回报和新界西指数回报的当前值则具有显著的正向影响,对新界东和新界西而言港岛指数回报的2阶、3阶滞后项显著性稍小一些,在5%水平下显著.九龙指数回报的1阶滞后项对港岛指数回报具有显著性影响,而其2阶和3阶滞后没有显著性,而九龙指数回报的所有3个滞后项均对新界东指数回报和新界西指数回报没有显著影响,说明九龙这一地区的房地产市场在驱动过程中与其它3个地区的房地产市场关联性较小,但是这3个滞后项与九龙指数回报本身具有非常显著的负相关性.新界东指数回报的1~3阶滞后项、以及新界西指数回报的1~3阶滞后项,均对4个地区的房地产指数回报具有显著影响,而值得注意的是,滞后项均对自身指数回报具有负向影响,而对其它地区的指数回报产生正向影响.从整体来看,每个地区房地产指数回报的3个滞后项的显著性都依照阶数从高到低,说明时间距离较近的市场波动产生的影响更为显著.

如同模型部分所介绍,在得到了VAR模型的估计结果以及对应每个地区的残差序列之后,残差序列两两配对成6组并分别应用于DSTCC-GARCH模型中,从而得出6组两个地区残差序列的动态条件方差和动态条件相关性.6组模型参数估计结果按列显示在表4中.估计值根据模型介绍中的循环估计方法得出,同时在参数估计值的下方给出相应的t–统计量,并标注显著性水平在1%以内和5%以内的项目,从而判断模型得到的参数估计结果是否显著异于零.首先查看波动率参数,即a1,b1,a2,b2的估计结果,6组中大部分的波动率参数估计结果都具有显著性,24个参数估计值中有23个都在1%水平下显著异于零,仅有港岛和新界东联合建模时的a2估计结果没有显著性,但是对比其它组合中的新界东波动率ARCH效应参数估计结果可以发现,在绝对的估计值上差距非常之小,因此该估计结果也是可以接受的.ARCH效应参数a的估计值基本都在0.05左右,而GARCH效应参数b的估计值则基本都在0.95左右,是符合GARCH类模型估计的一贯特性的.

表3 VAR(3)参数估计结果Table3 Parameter estimations of VAR(3)model

相关性参数方面,大部分的参数估计结果都具有一定的显著性,通过对比其它备选外部因素所得到的模型估计结果,可以认为这两个外部因素是较适用于该模型且具有实际解释能力的因素.港岛和九龙配对建模下的7个相关性参数估计结果都具有1%水平下的显著性,说明港岛和九龙之间的相关性受到两个转换参数的显著影响,且在4个极限相关程度之间显著变化.港岛和新界东联合建模下的7个相关性参数中有5个具有1%的显著性水平,极限相关性参数ρ(21)不具备显著性,但是同时其估计值为0.076,因此可能源自于该极限相关性本身与零贴近,另一参数c2的估计结果也不显著异于零,该参数估计值为-0.032 4同样较小,说明第二个转换参数滞后恒生指数年回报可以在模型中直接作为转换项而不需要平移.港岛和新界西配对时,两个极限相关性参数ρ(12)和ρ(21)均不具备显著性,前者的估计值非常小为3.74e-5,后者则较大为0.412,参数γ2的估计值也不显著,这表明第二个转换参数即滞后的恒生指数年回报对两者动态相关性的影响较弱,在两个转换参数中动态相关性主要受到最优惠贷款利率的影响.九龙和新界东联合建模下的7个相关性参数中有5个具有1%的显著性水平,γ1和c2都不具备显著性,前者不显著异于零说明两个转换参数中最优惠贷款利率对两个地区的动态相关性影响较弱.九龙和新界西配对建模时有4个相关性参数的估计结果不显著,分别为ρ(21),c1,γ1和c2,这两个的地区间的动态相关性受最优惠贷款利率的影响也同样较弱.最后,新界东和新界西联合建模时的参数估计也基本都具有显著性,仅c2的估计值不显著.

表4 DSTCC-GARCH(1,1)模型参数估计结果Table4 Parameter estimations of DSTCC-GARCH(1,1)model

根据DSTCC-GARCH模型设置以及所得到的参数估计值,可以计算出样本期间内香港各地区VAR模型残差序列的动态波动率情况.由于在估计DSTCC-GARCH模型时采取两两配对的做法,因此针对每一个地区市场都可以得到3组动态条件波动率序列,实际上对于4个地区,这3组指数收益动态波动率序列都相差极小,这也从另一个侧面说明了模型的刻画能力.这里直接将3组序列进行平均处理,从而得到4个分别对应港岛、九龙、新界东和新界西地区的动态波动率序列,如图5~图8所示.

由图5可以看出,港岛房地产市场在1998年以及前后具有较大的波动性,在1998-01底达到最大值30.675,然后其波动水平保持下跌态势直到2002-02初跌至1.199.在随后的样本期内,波动率水平保持在1.168~6.393之间变化,即使在2008年、2009年左右的全球金融危机时期中也没有表现出较大的波动,而且对比其它3个地区的波动性水平,实际上港岛是4个地区中唯一一个在这一段时间里波动程度略有上升的区域,其它3个地去的波动性在2008年、2009年基本没有变化,九龙甚至出现了一定程度的下降,说明港岛与外部金融环境间的流动性要高一些,投机性质也要更重一些.值得注意的是,不管是图1中指数的下跌幅度,还是这4幅图中的波动率增加程度,2008年、2009年次贷危机中的香港房地产市场都远不如1998年亚洲金融危机中变化的那么剧烈,这一是由于亚洲金融危机在地域上更直接的针对了香港市场,二是受益于次贷危机期间大陆经济的相对稳定以及随后的热钱增加,对房地产的需求传导到了毗邻的香港市场.

图6中显示了九龙的动态波动性情况,最高点位于1998-02,波动率达到29.914,对比港岛而言,其在1998—2002年间的波动率下降过程中波动性要更强一些,没有如同港岛一般直线下降而是在某几个时间段有一定的回升,说明九龙地区在房地产衰竭时期的风险程度更大.图7中的新界东波动性情况与港岛、九龙较为一致,最大值为1998-05的30.490,在时间点上比之前两个区域略微延迟,说明新界东房地产市场特性要稍微落后于投机性更重的港岛和九龙,其在2002年之后的样本期内也具有更小更稳定的波动率,最大为2004-09的4.099.图8所展示的新界西波动特性与其它3个地区区别较大,整个样本期内的最高点为1994-08的15.109,次高点则是1998-05的12.197,说明该地区的投资风险较低,这与其低端房地产市场的定位是吻合的.

图5 港岛指数收益的动态动率(Vd)Fig.5 Dynam ic volatility of Hong Kong Island index return

图6 九龙指数收益的波动态动率(Vd)Fig.6 Dynam ic volatility of Kow loon index return

图7 新界东指数收益的波动态动率(Vd)Fig.7 Dynam ic volatility of New Territories Eastindex return

图8 新界西指数收益的波动态动率(Vd)Fig.8 Dynam ic volatility of New TerritoriesWest index return

基于所得到的参数估计值以及模型设置,还能够进一步计算出这4个地区两两配对下的动态相关性.图9中显示了港岛与九龙之间的动态相关性情况,整体而言样本期前半段的相关性水平要大于后半段的相关性水平,其最大相关性发生于1998-09初,为51.57%,该时间点与两个地区房地产市场波动性最强的衰退时期相一致,而在样本期的后半段时间内,相关性多次处于相对低点,为11%~12%之间,对比其它5对动态相关性序列可知,港岛与九龙之间的相关性程度是相对较高的,这与两个地区都是房地产中高端地区且投机特性较强等原因有关.港岛与新界东之间的动态相关性见图10,在样本期内呈现出一个缓慢向上的趋势,这种趋势与其它5个动态相关性都略显不同,其最大值出现在2008-11,为33.62%,这一时间点恰好处于全球金融危机时期,2000-08时动态相关性最小为7.34%,整个相关性程度小于港岛和九龙之间的相关性.

图11给出了港岛和新界西间的动态相关性,1998-09表现出最大值为49.27%,虽然港岛主要是中高端楼盘而新界西主要为地段楼盘,但是这两个地区间的相关性程度却在6组动态相关性中较高,此外港岛和新界西间的动态相关性图形波动性质更强,这源自于参数估计中最优惠贷款利率转换参数的不显著.九龙与新界东、新界西之间的动态相关性程度较小,图12中的九龙与新界东动态相关性最大值仅为32.07%,出现在1998-02,最低点更是接近于0%.图13中的九龙与新界西动态相关性整体来说更高一些,样本期间内的波动没有体现出明显的向上或向下趋势,最高为1998-09的37.80%,最低为2009-11的10.79%.最后新界东与新界西之间的动态相关性在图14中给出,最高点为1998-09的41.93%,最低点为2009-11的6.05%,实际上港岛、九龙和新界东3地与新界西之间的动态相关性情形走势都较为类似,并且均在1998-09达到各自的最高点.

图9 港岛—九龙动态相关系数(Cd)Fig.9 Dynam ic correlation(Cd)between HK island and Kow loon

图10 港岛—新界东动态相关系数(Cd)Fig.10 Dynam ic correlation(Cd)between HK island and NTE

图11 港岛—新界西动态相关系数(Cd)Fig.11 Dynam ic correlation(Cd)between HK island and NTW

图12 九龙–新界东动态相关系数(Cd)Fig.12 Dynam ic correlation(Cd)between Kow loon and NTE

图13 九龙–新界西动态相关系数(Cd)Fig.13 Dynam ic correlation(Cd)between Kow loon and NTW

图14 新界东–新界西动态相关系数(Cd)Fig.14 Dynam ic correlation(Cd)between NTE and NTW

对比动态相关性图形图9~图1 4,可以发现这些地区间的动态相关性均在1 9 9 8年前后和2 0 0 9年前后呈现出局部的高点,这说明在金融危机等特殊时期香港4个地区间的房地产市场相关性有局部的上升.根据金融危机传染理论,由于信息约束下的投资者羊群效应,极端情况下收入效应的增加,投机行为增多,导致了卖压的增强以及市场流动性的降低,而流动性的降低进一步加剧了价格下降,这种趋同的卖出行为就使得地区之间的价格走势更加一致,表现为各地区间房地产市场相关性的增加.将该结果与两次金融危机时期市场波动性的表现相对照,可以发现,虽然两次极端时期市场的下跌幅度、波动程度有较大差别,但是相关性的增加都是较为明显的,动态相关性指标更能明确的反映出金融危机时期的市场特征.

值得注意的是,就整个趋势而言最为不同的就是港岛和新界东之间的动态相关性,其整体最高点处于2008年而不是其它5个动态相关性所处的1998年,且如前面所说呈现一个缓慢向上的特性.尝试用这两个区域的自身地缘特点和房地产市场特性来解释这一现象,首先是新界东地区及其房地产市场的特征,随着1997年香港回归,香港和内地的社会和经济联系不断加强,香港和深圳两地毗邻,互相往来也越来越方便,许多在香港工作的居民选择住在深圳,从而减少房屋居住等方面的开销且便于照顾其在中国的业务,因此与深圳罗湖口岸紧邻的新界东地区的房地产市场在越来越大的程度上受到深圳房地产市场甚至整个内地经济的影响,从而弱化了与香港其它地区的房地产市场之间的关联程度,实际上从图9~图14中可以发现,新界东和港岛以及九龙的相关性程度都较之其它情况更小,仅与地缘关系更近的新界西保持了一定的相关性水平.另一方面,港岛位于香港的传统中心地带,金融业和其它产业都相对发达,房地产市场也以中高端为主,另有大量外籍人士居住于此.在整个考察的样本期内,香港一直是亚洲乃至世界非常重要的金融中心之一,因此高端物业的需求较为稳定,而且可以预计这种稳定性在未来一段时间将具有长期持续的可能.这种高端物业相对独立的坚挺使得港岛房地产市场较为偏向香港本身的金融中心、贸易中心作用,从而与新界东地区的房地产市场产生出较大的分离,两者之间的整体性质也略显不同.而由于香港在回归之后受到内地经济政策和国际金融环境的交叉影响越来越强烈,各个地区房地产市场之间的分离程度也越来越高,这也就解释了除去“港岛—新界东”外其它5个动态相关性或多或少的整体向下趋势.

5 结束语

本文使用VAR-DSTCC-GARCH模型研究了香港不同地区房地产市场之间的动态相关关系,其中在VAR模型框架下分析了多个市场相互之间的驱动关系,然后基于残差序列使用DSTCC-GARCH模型进一步分析了外部因素影响下4个地区房地产市场之间动态相关性情况.本文选取周度的中原城市领先(CCL)指数的4个分区指数来描述港岛、九龙、新界东和新界西4个地区的房地产市场走势,同时使用相同频率的银行最优惠贷款利率以及滞后恒生指数年回报作为外部转换影响因素.

4个地区房地产回报序列的VAR模型中大部分参数具有显著性,同时每个地区房地产指数回报的3个滞后项的显著性都依照阶数从低到高逐渐减弱,说明时间距离较近的市场波动产生的影响更为显著.

在DSTCC-GARCH模型部分,6组中大部分的参数估计结果都具有显著性.相关性参数结果表明,最优惠贷款利率对除“九龙–新界东”、“九龙–新界西”之外的动态相关关系有显著影响,而滞后的恒生指数年回报则对除“港岛—新界东”之外的所有5组动态相关性产生显著影响,最优惠贷款利率和滞后恒生指数年回报是影响较为显著两个的外部因素,选取恰当合理.

根据模型设置和参数估计结果,可以得到相应的波动率和相关性动态特征.动态波动率的计算结果表明港岛和九龙房地产市场的投机性质更高一些,而新界西在4个地区中投资风险最低.通过动态相关性结果可以发现,港岛与九龙之间的相关性程度相对较高,这与两个地区都是房地产中高端地区且投机特性较强等原因有关,港岛与新界东之间的动态相关性呈现出一个与其它5个动态相关性都不同的缓慢向上的趋势,九龙与新界东、新界西之间的动态相关性程度较低,港岛、九龙和新界东3地与新界西之间的动态相关性情形走势都较为类似,且均在1998-09达到各自的最高点.6组动态相关性均在1998年前后和2009年前后呈现出局部的高点,这说明在金融危机等特殊时期香港4个地区间的房地产市场相关性有局部的上升,这可能源自于投机环境下卖压的相互传染.

[1]Markow itz H.Portfolio Selection.Journalof Finance,1952,7(1):77–91.

[2]M ichayluk D,Wilson P,Zurbruegg R.Asymmetric volatility,correlation and return dynamics between the USand UK securitized realestatemarkets.Real Estate Econom ics,2006,34(1):109–131.

[3]Goorah A.Realestate riskmanagementwith copulas.Journalof RealEstate Research,2007,24(4):289–311.

[4]郭名媛,张世英.基于高频数据的沪深股票市场的相关性研究.系统工程学报,2009,24(3):293–298. GuoM Y,Zhang SY.Study on the correlationsbetween Shanghaistockmarketand Shenzhen stockmarketby using high frequency data.Journalof SystemsEngineering,2009,24(3):293–298.(in Chinese)

[5]Liow K H,Webb JR.Common factors in international securitized real estate markets.Review of Financial Econom ics,2009, 18(2):80–89.

[6]Liow K H,Ho K H,Ibrahim M F,etal.Correlation and volatility dynam ics in international realestate securitiesmarkets.Journalof Real Estate Financeand Econom ics,2009,39(2):202–223.

[7]樊重俊.多个动态序列之间非线性相关性度量方法.系统工程学报,2010,25(4):433–437. Fan C J.Measuring approach for nonlinear dependence among time series.Journalof Systems Engineering,2010,25(4):433–437. (in Chinese)

[8]Liow K H,Chen Z,Liu J.Multiple regimes and volatility transmission in securitized real estatemarkets.Journal of Real Estate Finance and Econom ics,2011,42(3):295–328.

[9]Zhou J,Gao Y.Taildependence in international realestate securitiesmarkets.Journalof Real Estate Financeand Econom ics,2012, 45(1):128–151.

[10]HoesliM,Reka K.Volatility spillovers,comovements and contagion in securitized real estatemarkets.The Journal of Real Estate Finance and Econom ics,2013,47(1):1–35.

[11]Mouzakis F,Richards D.Panel datamodelling of prime office rents:A study of 12major Europeanmarkets.Journal of Property Research,2007,24(1):31–53.

[12]Gallo JG,Zhang Y.Globalpropertymarketdiversification.Journalof RealEstate Financeand Econom ics,2010,41(4):458–485.

[13]Webb JR,Tse R Y C.Regional comparison of office prices and rentals in China:Evidence from Shanghai,Guangzhou,and Shenzhen.Journalof RealEstate Portfolio Management,2000,6(2):41–51.

[14]Yang J,Liu H,Leatham D J.Themulti-market analysis of a housing price transm issionmodel.Applied Econom ics,2013,45(27): 3810–3819.

[15]M iller N,Peng L.Exploringmetropolitan housing price volatility.Journalof Real Estate Financeand Econom ics,2006,33(1):5–18.

Research on dynam ic correlationsamong regional realestatemarketsof Hong Kong

Yang Boli1,2,Gong Pu1,Bao Xiaohui2

(1.SchoolofManagement,Huazhong University of Science and Technology,Wuhan 430074,China;

2.Departmentof Land Economy,University of Cambridge,Cambridge CB2 1TN,UK)

Correlationsamong realestatemarkets in different regions is attractingmore andmore considerations these days.This paper studies the among realestatemarkets in four Hong Kong regions,by introducing the VARmodel,and DSTCC-GARCH modelwhich allows external factors to influence the dynamic correlation.It is found that the bank prime lending rate and lagging Hang Seng Index annualized returns,as two external factors,show a significant impacton these dynam ic correlations.Hong Kong Island is highly correlated to Kow loon and New TerritoriesWest,while Kow loon is low ly correlated to New Territories East and New TerritoriesWest.Thedynamic correlation between Hong Kong Island and New TerritoriesEast isa little different from theother fivedynamic correlationsand showsa slow upward trend.In addition,thesix dynamic correlationsshow localhigh levelsaround the two financialcrisisperiods.

Hong Kong realestate;dynamic correlation;transition factors

F293.35

A

1000-5781(2016)02-0178-14

10.13383/j.cnki.jse.2016.02.004

2014-12-11;

2015-12-15.

国家自然科学基金重点资助项目(71231005);国家自然科学基金面上资助项目(71071067);教育部高等学校博士学科点专项科研基金资助项目(20110142110068).

杨博理(1986—),男,湖北荆州人,博士,讲师,研究方向:房地产金融与金融市场,Email:yangboli.hust@gmail.com;

龚朴(1954—),男,湖北武汉人,博士,教授,研究方向:公司财务与金融工程,Email:gongpu@hust.edu.cn;

包晓辉(1974—),女,内蒙古赤峰人,博士,讲师,研究方向:房地产金融,Email:hxb20@cam.ac.uk.