开展绿色信贷对银行竞争力的影响分析

——以兴业银行为例

2016-09-25马思敏

马思敏

(陕西师范大学 国际商学院,陕西 西安 710100)

开展绿色信贷对银行竞争力的影响分析

——以兴业银行为例

马思敏

(陕西师范大学 国际商学院,陕西 西安 710100)

一、引言

随着我国经济的高速发展,生态污染,资源过度利用,产业结构不合理等问题逐渐显现出来。为了解决这些问题,我国提出了“绿色信贷”概念。它是指通过银行业金融机构资金“媒介”作用引导资金流向,促进社会主体增强环保意识和生态意识。无论对于商业银行本身,还是对于国民经济发展,都具有积极的现实意义。因此有关绿色信贷的相关问题是极具研究性的。从现实处境来看,随着互联网金融,P2P平台等的普及,商业银行依靠放贷业务已经很难取得利润,反而是依靠一些投资业务,理财产品等业务取得利润。但是,近几年来,绿色信贷业务在我国开展的如火如荼,尤其是兴业银行,绿色信贷规模一直在增加,由此可见开展绿色信贷是有利可图的。纵观近几年兴业银行的发展,其总资产一直处于增长状态,而且其在股份制商业银行中的地位也越来越强大。这就引起了我的疑问:开展绿色信贷是否有利于兴业银行竞争力的提高?兴业银行竞争力的提高是否会有利于绿色信贷规模的增加?本文就将详细论述以上问题。

二、文献综述

从国内绿色信贷的研究来看,大多数学者研究的是商业银行如何开展绿色信贷;绿色信贷与商业银行环境风险管理;绿色信贷的发展状况及前景和我国商业银行开展绿色信贷的政策,机制研究等等。大家似乎都已经默认了开展绿色信贷会有利于银行的竞争力的提高。确实,从我国目前的发展状况来看,绿色信贷有广阔的发展空间。笔者将以兴业银行的数据为例,对其进行描述性统计及其计量性的检验,从而检验绿色信贷对银行竞争力的影响。

三、兴业银行绿色信贷业务概况

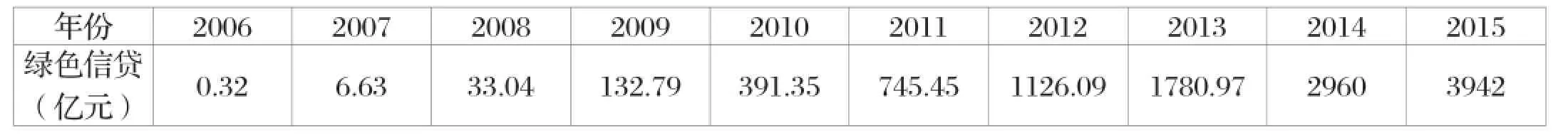

2006年,兴业银行联合国际金融公司,共同推出了我国第一个“绿色信贷”—节能减排项目贷款;2007年兴业银行在国内银行中率先推出节能减排贷款,倡导绿色信贷。至此之后,绿色信贷在兴业银行中发展的越来越好。通过查看兴业银行年报,整理数据可知:兴业银行在2006年至2015年绿色信贷规模如表1所示。

由表1可知,兴业银行绿色信贷规模在逐年递增。在2007年至2009年发展较为迅速,其增长率分别为95.17%、79.93%和75.12%。从2010年开始,绿色信贷的基数增大,增长率随之减少,但总体来说,绿色信贷的整体规模逐步增加。

四、实证研究

1、兴业银行绿色信贷对银行竞争力影响因素的相关指标选取及数据来源

商业银行竞争力是指商业银行在发展过程中逐渐积累形成的资源和能力。其可以通过银行的财务数据来表现,所以笔者将选择相关财务指标作为研究变量。

(1)指标选取:①总资产。一家银行的资产规模越大,还债能力越强,在市场的竞争力水平越高;②净利润。这个指标可以体现出银行的经营成果;③不良贷款率。我们经常用不良贷款率这个指标来衡量贷款风险。

(2)数据来源:兴业银行2006年至2015年这10年的总资产,净利润和不良贷款率以及绿色信贷规模。

2、绿色信贷对银行竞争力影响的描述性分析

本文以兴业银行为例,介绍其绿色信贷的基本概况并通过总资产,净利润与不良资产负债率财务指标,分析兴业银行绿色信贷规模与其竞争力之间的关系,分析其可能的原因并为银行初期开展绿色信贷业务提供依据。

绿色信贷;银行竞争力;兴业银行;对策研究

表1 兴业银行2006-2015年绿色信贷规模

(1)提出假设。根据相关资料和初步分析,假设绿色信贷规模与兴业银行总资产,净利润(即银行竞争力)的呈正相关关系;与不良贷款率呈负相关关系。

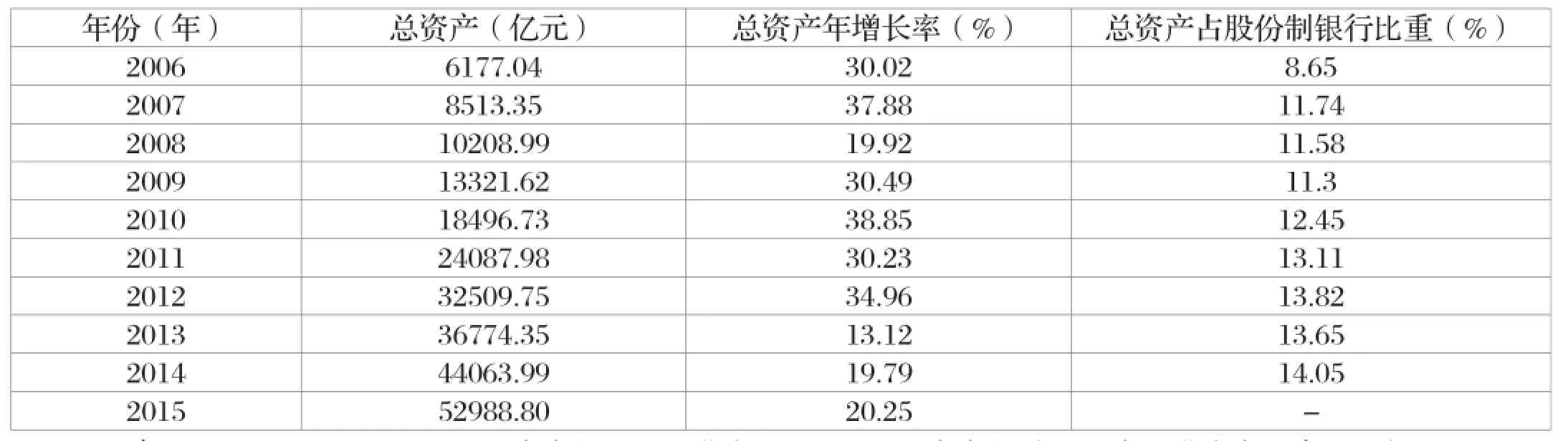

表2:兴业银行总资产变化情况

表3 兴业银行净利润变化情况

表4 兴业银行的不良贷款情况

(2)数据分析。由表2可知,兴业银行的总资产规模在逐步扩大,其从2006年至2015年中,有6年的总资产规模都超过了30%,其余年份,每年的资产规模都有增速。资产规模从2006年的6177.04亿元增加到2015年的52988.80亿元。由表2得知兴业银行资产占股份制商业银行资产的比重已在逐年增加,由2006年的8.65%至2014年的14.05%,结合表1,可知绿色信贷规模与兴业银行的总资产呈现正相关关系。

从表3可知兴业银行在2006年和2007年的净利润增长率很高,而且净利润增长速度高于总资产的增长速度。2008年至2013年净利润增长速度和总资产速度基本相等。在2015年净利润的增长率明显低于总资产增长率。结合表1,可知绿色信贷规模与兴业银行的净利润呈现正相关关系。

开展绿色信贷意味着兴业银行向新兴的,规模较小的低碳企业贷款,这就表明其贷款的风险会增加。但是兴业银行的不良贷款率却由2006年的1.53%降至2012年的0.43%,在2013年以后有所回升。开展绿色信贷业务后,兴业银行经营风险没有像预期的那样上升,而是总体呈下降趋势。结合表1,这大体说明绿色信贷与不良贷款率呈现负相关关系。

(3)描述性统计结论。随着绿色信贷业务规模的增加,兴业银行的总资产,净利润大体呈现上升趋势,不良贷款率呈现下降趋势。绿色信贷规模与兴业银行总资产,净利润(即银行竞争力)呈正相关关系;与不良贷款率呈负相关关系。

3、绿色信贷对银行竞争力影响的计量性分析

(1)假设:一:绿色信贷与兴业银行总资产呈线性因果关系;二:绿色信贷与兴业银行净利润呈线性因果关系;三:绿色信贷与兴业银行不良贷款率呈线性因果关系

(2)变量选取:自变量:兴业银行总资产X1;兴业银行净利润X2;兴业银行净利润X3;因变量:绿色信贷规模Y

(3)协整检验:通过Eviews7.2软件数据分析可知Y与X1是(2,2)阶协整的;lnX2,lnY是平稳的;Y和X3都是非平稳序列

(4)建立模型:用OLS估计得出:可知:Y = 0.0820086885476*X1 - 914.920051023,AIC值为14.93,且R^2=92.99%,模型拟合程度良好;lnY =3.516603*lnX1 - 13.28968,AIC值为2.051784,且R^2=96.29%,模型拟合程度良好;

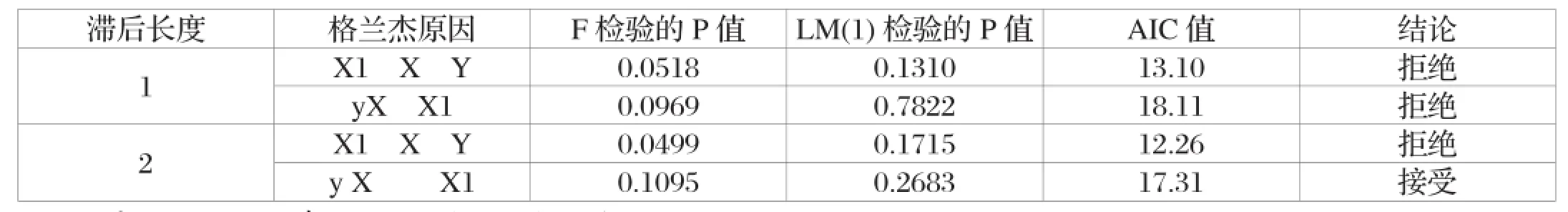

表5 X1与Y的格兰杰因果关系检验

表6 lnX2与lnY的格兰杰因果关系检验

(5) 结论:由以上可知:兴业银行总资产X1,净利润X2的提高都会增加对绿色信贷的规模。至于不良贷款率对绿色信贷的影响还需进一步建模分析。

4、绿色信贷规模对兴业银行总资产和净利润的线性因果关系检验

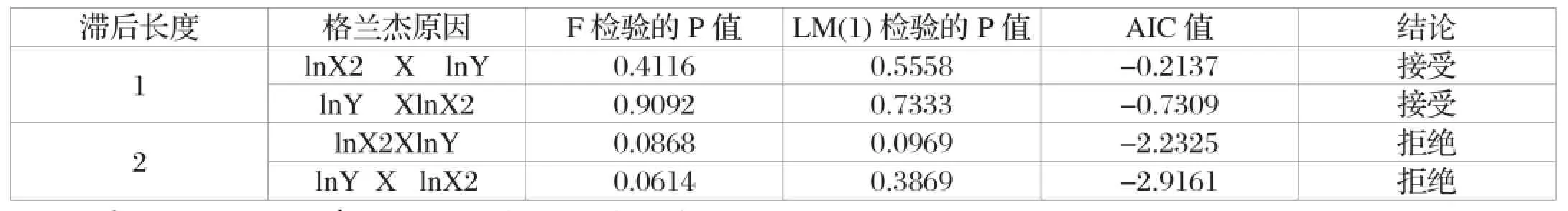

在上述基础上,进一步做格兰杰因果关系检验。结果如下。

(1)表5:X1与Y的格兰杰因果关系检验。由表5可知,在1阶滞后条件下,拒绝原假设,即X1是Y的格兰杰原因;Y是X1的格兰杰原因。也即为绿色信贷会影响兴业银行的总资产,兴业银行的总资产也会影响绿色信贷的规模。由假设一同理可得到:X1 = 11.3401063895*Y + 12105.6039494,因此绿色信贷规模的增加会使兴业银行的总资产增加。

(2)表6:lnX2与lnY的格兰杰因果关系检验。由表6可知,在2阶滞后条件下,拒绝原假设,即lnX2不是lnY的格兰杰原因;lnY也不是lnX2的格兰杰原因。也即为绿色信贷会影响兴业银行的净利润,兴业银行的净利润也会影响绿色信贷的规模。由假设二同理可得到:LNX2 = 0.273842741228*LNY + 3.83437395332,所以绿色信贷规模的增加会使兴业银行净利润增加。

5、实证研究的结果

由描述性分析中,我们得知兴业银行的绿色信贷规模与总资产,净利润呈现正相关关系,与不良资产负债率呈现负相关关系。由计量性分析我们可以得知兴业银行总资产的增加,净利润的提高会促进绿色信贷规模的增加,也会为兴业银行竞争力的提高促进绿色信贷规模的增加。由格兰杰因果关系检验及其最小二乘法构建模型,我们也可以得知绿色信贷规模的增加,同时有利于银行总资产和净利润的提高,即有利于提高银行的竞争力。

五、原因及启示

由于银行总资产增加了,就会有大量的资金用于放贷,绿色信贷是现在发展前景为较好的一个业务,所以银行也就会相应的增加其绿色信贷的业务规模。而且因为兴业银行发放绿色信贷,抢占了绿色信贷的业务市场,占有了大部分市场份额,使会银行的净利润提高;而且绿色信贷得到了国家政策的支持,所以就获得了更多的合作机会,更可能会使兴业银行发展。在描述性分析中我们看到不良资产负债率与绿色信贷呈负相关关系,这可能是由于国家的审批制度较为严格,降低了违约风险,再加上申请绿色信贷的企业一般具有较强的社会责任意识,因此其违约率一般也较低,所以的话其银行的不良资产负债率也就相应的会降低。伴随着我国经济的发展,低耗能,少污染企业已经是发展方向,绿色信贷业务有广阔的发展空间,因此以后商业银行开展绿色信贷是势在必得。所以随着绿色信贷在我国发展的日益成熟,银行应该积极完善绿色信贷业务,从多方面提高银行的竞争力。

[1] 王飞.中国银行业绿色信贷体系构建[J].金融与经济,2009,(3):63-66.

[2] 谢伟杰,谢丽华.商业银行开展碳金融的效应分析[J].经济问题,2013,(11):83-85.

[3] 吕鹰飞.基于Malmquist生产率指数的我国银行业动态效率分析[J].长春金融高等专科学校学报,2013,(3):44-49.

[4] 谢伟杰.兴业银行发展碳金融的效应分析及对策[J].福建农林大学学报(哲学社会科学版),2013,(1):32-35.

[5] 中国银行广东省分行课题组.碳金融发展与商业银行的践行策略[R].银行家,2010,(9):67-70.

(责任编辑:刘 康)