基于GARCH、EGARCH模型的LME镍期货价格波动集聚性实证分析

2016-07-11芦琳娜

芦琳娜,黎 铭,韩 笑

(1.中国国土资源经济研究院,河北 三河 065201;2.国土资源部资源环境承载力评价重点实验室,北京 100083;3.中国地质大学 人文经管学院,北京 100083;4.高地毕肯学院,美国特拉华州威尔明顿 19808;5.招商证券股份有限公司,深圳 518035)

基于GARCH、EGARCH模型的LME镍期货价格波动集聚性实证分析

芦琳娜1,2,3,黎铭4,韩笑5

(1.中国国土资源经济研究院,河北 三河 065201;2.国土资源部资源环境承载力评价重点实验室,北京 100083;3.中国地质大学 人文经管学院,北京 100083;4.高地毕肯学院,美国特拉华州威尔明顿 19808;5.招商证券股份有限公司,深圳 518035)

摘要:镍是经济发展的重要资源,是伦敦金属交易所(LME)六大交易品种之一。讨论LME镍期货价格波动规律,有助于更科学合理地预测镍期货市场行情,把握国际镍期货市场风险。1980年1月—2014年12月LME镍期货价格时间序列具有明显的随机游走趋势与自相关关系,LME镍期货市场为弱式有效。镍期货价格序列存在ARCH 效应,GARCH(1,1)模型计量结果显示其具有波动集聚性特征,反映出波动的外部冲击对市场的影响具有长期性,EGARCH(1,1)模型计量结果显示镍价格序列波动的非对称性特征,但利好信息、利空信息对镍价冲击的杠杆效应很弱,有助于揭示镍期货市场风险规律与投资策略。

关键词:LME镍期货价格;GARCH模型;EGARCH模型;波动特征

镍是一种银白色金属,具有较好的耐磁性和延展性,在稀酸中可缓慢溶解,是不锈钢、电池、汽车配件、军工元件等的重要原料。作为经济发展的核心战略资源,镍是伦敦金属交易所(LME)六大交易品种之一。讨论LME镍期货价格的波动规律,有助于更科学合理地预测镍期货市场行情,把握国际镍期货市场风险,促进镍及相关产业、资本市场健康发展。

1文献综述

镍期货作为一种金融资产,对其价格的研究跟其他金融资产相类似。Fama 首次揭示了金融资产时间序列的异方差现象[1],即一种“波动集聚性”特征,之后学界展开了大量的讨论。如Engle构建了自回归条件异方差模型,即ARCH 模型[2],有效地反映了方差时变性。Bollerslev建立了广义自回归条件异方差模型,即GARCH 模型[3],进一步描述了异方差现象。Engle等构建了GARCH-M 模型,指出方差或方差的其他形式影响原序列的特征[4]。为了进一步解释负向和正向信息作用的非对称性,在GARCH的基础上,Nelson[5]建立了指数GARCH,即EGARCH模型。

以上模型在金融时间序列分析中应用较多,如Lamoureux C G等[6]运用GARCH模型衡量方差的持续性以测度股票收益。Karolyi G A[7]运用多元GARCH模型探讨了在纽约证券交易所和多伦多证券交易所上市交易的股票波动性。 Jondeau E等[8]运用copula-garch 模型对4个主要股市进行分析发现欧洲股市日收益与历史收益更为相关,Chigozie O G[9]运用GARCH模型分析了尼日利亚股市的弱式有效性,El Hedi Arouri M等[10]采用动态条件相关GARCH模型分析了拉美股市随时间变化的联动性,Égert B等[11]应用动态条件相关GARCH模型分析出德国与法国股市之间、这两股市与欧洲其他市场具有较强的相关性,匈牙利与发展中市场和新兴市场表现出较高的相关性且呈现动态递增趋势,波兰和捷克共和国则较少产生明确结果。Horvath R,Petrovski D[12]采用多元GARCH模型讨论发现中欧几国捷克、匈牙利、波兰之间股市联动性较强,东南欧几国马其顿、塞尔维亚与发达市场的相关性近于零,克罗地亚除外,其股市与西欧较接近,但仍低于典型中欧水平。Jones P M,Olson E[13]采用多元DCC-GARCH模型评估宏观经济的不确定性、通货膨胀和产出之间随时间变化的相关性,结果显示20世纪90年代后期宏观经济的不确定性和通货膨胀之间由负相关变为正相关,而与产出之间的关系则一直为负相关。Cifter A[14]运用马氏转换GARCH模型预测了北欧电力市场的电价行为,结果显示发电公司和消费者的电力价格都可以运用该模型进行更好的价格预测。Albu L L,等[15]运用ARMA-GARCH模型衡量欧洲央行,英国央行,美联储和日本央行的量化宽松政策对信用风险的影响。Santos A A P,Moura G V[16]应用多元GARCH模型来构建资产最小方差组合的条件协方差矩阵,该组合与标杆模型相比风险更小。Koutmos G,Booth G G[17]采用EGARCH模型讨论了纽约,东京和伦敦股市价格和波动溢出效应的传导机制。Booth G G,Martikainen T,Tse Y[18]采用EGARCH模型讨论了丹麦,挪威,瑞典,芬兰和股票市场之间的价格和波动溢出效应。Karanasos M,Kim J[19]将ARMA-EGARCH模型用于东亚4个股票市场数据分析。Kapoor N[20]模拟了时变采用MSARIMA和EGARCH模型交易在欧洲能源交易所每日认证减排量的价格波动。Zhang J,Tan Z[21]将EGARCH模型用于隔天电价预测。Selmi N,Fakhfekh M,Salem M B E N[22]采用EGARCH模型测试了道琼斯伊斯兰债券的波动性不对称冲击的影响。

学界也有一些对镍期货价格波动性进行讨论的文献,如Brunetti C,Gilbert C L[23],对LME 6种金属(含镍)1972—1995年24年间的波动进行讨论。Cuddington J T,Jerrett D[24]对LME金属价格是否存在超级周期进行了验证。Franses P H,Kofman P[25]运用协整方法检验LME中5种金属的流动平价性。Watkins C,McAleer M[26]讨论了含镍在内的6种金属期货的定价及收益模型。Slade M E.Market structure[27]测试市场组织与金属价格行为(含镍)的关系。Geman H,Smith W O[28]讨论了库存对LME镍期货与现货价格波动的影响,发现当库存低时,现货价格将超过LME期货价格,现货价格波动会超过期货价格波动,相反,在没有任何稀缺的时期,无论是现货价格还是期货价格波动都将较为疲弱。Kagraoka Y[29]运用动态因素模型解释推动LME金属(含镍)价格波动的原因,如宏观经济因素、其它商品价格、溢出效应等。Figuerola-Ferretti I,Gonzalo J[30]提出带有套利服务和便利产出有限弹性的大宗商品现货与LME期货均衡价格模型(含镍),验证出大多数金属期货升水且期货价格主要由信息主导。Panas E,Ninni V[31]对LME期货价格(含镍)的分形特征进行分析,所得出结论与分形市场假说一致。Heaton C,Milunovich G,Passé-De Silva A[32]指出国际大宗商品如LME期货价格(含镍)波动的隔夜信息对澳大利亚证券交易所4种指数的影响。以上文献多使用VAR模型、滤波分析、动态因素模型、ARFIMA模型等方法,但使用GARCH、EGARCH模型对镍期货价格进行波动集聚性分析的不多见。鉴于GARCH、EGARCH模型在金融时间序列处理上的优越性,因此拟运用该模型对LME镍期货价格进行分析,揭示其波动聚集与非对称性特征,为镍市场研究提供一定启示。

2模型设计与数据说明

GARCH模型对随机误差项的方差进行了进一步建模,适用于时间序列波动性分析,能有效地排除数据波动中的过度峰值,其数学表达式如下:

(1)

拟采用GARCH(1,1)模型进行LME镍期货价格波动分析,GARCH(1,1)是关于方差的分布滞后模型,标准形式如公式(2)。

yt=xtγ+ut

(2)

为了更好地解释利好消息与利空消息对价格波动的冲击作用,更进一步,将GARCH模型演化成指数GARCH模型,即EGARCH模型,其形式如下:

(3)

为了把对称性引入模型,取q=1,p=0,公式(3)变为:

(4)

EGARGH模型与GARCH模型相比的优点在于能区别利好信息与利空信息的不同影响。其中,β1反映波动程度的大小,γ1表现非对称性。若γ1=0,则说明利好信息和利空信息的影响效用是对称的;γ1≠0,说明信息作用非对称,而只有当γ1<0时,杠杆效应才显著,γ1<0表示利空信息的冲击较大。

GARCH和EGARCH模型要求采用大数本数据,为了保证充足的样本数量,采用的时间序列是LME镍期货价格1980年1月至2014年12月的月均数据,共420个观测值,LME镍期货价格数据来自wind数据库提供的统计数据(http://www.wind.com.cn/)。为减缓序列的波动程度,对国际镍价进行了自然对数处理。此外,为剔除矿产品的通货膨胀因素,根据世界银行(http://www.worldbank.org/)按消费者价格指数衡量的通货膨胀率以1980年1月为基准线进行了平减。

3计量检验

由于价格指数序列常常用一种特殊的单位根过程——随机游走模型描述,所以需要对国际镍期货价格序列先进行平稳性检验。在价格序列平稳的前提条件下,才能进行ARCH效应检验。当结果显示ARCH模型的残差序列存在ARCH效应时,再进行GARCH 模型拟合。GARCH模型拟合结果反映条件异方差性明显程度,残差序列统计量进一步表现国际镍期货价格波动集聚性特征。

3.1平稳性检验

在构建ARCH 类模型以前,需要运用单位根检验来检验国际镍价时间序列的平稳性。由于国际镍价时间序列自相关,对其进行ADF检验(表1),检验结果显示国际镍价npt序列拒绝了单位根假设,是平稳过程。

表1 ADF检验结果

3.2ARCH 效应检验

运用最小二乘法对镍价格序列估计了一个ARIMA模型,结果如式(5)所示。

npt=10.1308+1.1551ar(1)-0.1635ar(3)+εt

(5)

(17.8853)(39.1134)(-5.5343)

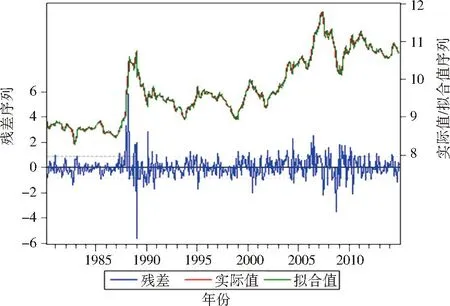

由式(5)模型估计结果可见,统计量表明该模型很显著,拟合效度较好。 但是图1中该模型的残差显示了LME镍期货价格波动集群特征,即方差在一定时段内时比较小,而在另一时段中比较大,说明误差项具有条件异方差性。 LME镍期货价格时间序列的统计特征如图2所示。可知LME镍期货价格时间序列偏度为0.096 9,即该时间序列概率分布是非对称的,呈现长左厚尾特征,表明负偏差数值较大。LME镍期货价格时间序列峰度为10.657 1,呈现出明显的尖峰厚尾分布特征,Jarque-Bera检验也在5%的显著性水平上拒绝了该时间序列为正态分布的假设,表明LME镍期货价格时间序列波动十分剧烈。

因此,进一步对均值模型式(5)进行条件异方差的ARCH LM检验,在滞后阶数p=2时的ARCH LM检验结果如表2所示。

表2 OLS法拟合结果的ARCH LM检验

图1 LME镍期货价格时间序列

图2 LME镍期货价格统计特征

表2ARCH LM检验结果显示,F、LM统计量对应P值均小于0.05,拒绝了原假设,因此,残差的平方序列存在2阶自相关,表明模型的残差序列存在ARCH效应。

3.3GARCH及EGARCH 模型拟合

先选用GARCH(1,1)模型重新估计,对εt建立GARCH(1,1)模型如下:

(6)

(19.2961)(-2.2557)(-22.5809)

式(6)条件方差模型中的ARCH项和GARCH项的系数对应的统计量都显著,说明条件异方差性明显。GARCH(1,1)模型的AIC值与SC值都较小,且从条件方差估计值可见,系数α1和θ1都显著不为0,且α1+θ1=-0.9540<1。因而GARCH(1,1)模型较好地拟合了国际镍价序列。GARCH项系数-0.945 8反映了系统的长记忆性。和θ1相比,α1的波动程度较小,ARCH项系数-0.008 2反映外部冲击对镍价波动的影响,表示市场的波动持续性较明显。残差序列和残差平方序列的Q统计量反映,残差序列不存在自相关和异方差现象,模型拟合效果较好,充分表现出了镍期货市场的波动集聚性特征,GARCH 效应比较明显。

图3 GARCH(1,1)模型LME镍期货价格的条件标准差

进一步测试是否可以建立EGARCH模型并检验杠杆效应,运用 EGARCH 类模型重新估计上述模型,均值方程估计结果如下:

ln(pt)=10.4100+1.1521ar(1)-0.1547ar(3)+εt

(7)

(5.5048)(36.7234)(-4.8701)

对εt建立EGARCH(1,1)模型如下:

(8)

(-4.3069) (4.8721) (2.7999) (66.8610)

图4 EGARCH(1,1)模型LME镍期货价格拟合图

图5 EGARCH(1,1)模型的信息冲击曲线

4结论与启示

通过分析LME镍期货价格历史数据的统计量特征,运用GARCH模型拟合更好地体现镍价时间序列的尖峰厚尾特征,运用EGARCH模型拟合更好地反映利好、利空信息对镍价影响的非对称性特征。实证分析得出以下结论与启示:

(1) LME镍期货价格时间序列图显示,30年来镍价时间序列具有明显的随机游走特征,且平稳上升,波动的幅度逐渐加大。计量结果显示价格序列存在明显的自相关关系,LME镍期货市场为弱式有效,国际镍期货市场运行时间较长且规范,能比较有效地对市场信息做出反应,也进一步证实了伦敦金属交易所(LME)对资源的合理配置及其作为全球重要有色金属定价中心所起的积极作用。

(2) LME镍期货价格序列存在ARCH 效应,GARCH(1,1)模型可解释其具有波动集聚性特征,且镍价波动的α1较小显示外部冲击对市场的影响具有长期性。价格波动有成群现象,在1980—1983年,1988—1990年,2006—2010年波动较大,在2011—2014年波动较小,主要受市场对不锈钢材料需求的变化影响,2006—2010年波动幅度较大时间与2007—2009年世界金融危机爆发时间相重叠,2006—2007年初镍期货价格迅速攀升,2007年5月触及历史最高值51 800美元/t后下跌,直至2010年前后随着世界经济的好转,不锈钢行业的需求拉动,镍期货价格才重燃生机。2014年以后镍价也有小幅震荡,印尼2014年1月镍矿出口禁令,导致镍价大幅跳升,市场原本估计最快在2015年就会出现供应缺口,不过,中国的出口攀升却导致全球库存攀升至历史新高,进一步压低镍价。因此LME镍期货价格与全球经济气候紧密相关。我国应根据国内经济发展需要,通过合理安排地勘投入[33]、镍资源现货与期货贸易等多种手段,从国家角度进行镍矿的储备与释放,适时调节镍供应以推高或平抑镍价。

(3)由图3 GARCH(1,1)模型LME镍期货价格的条件标准差可见,条件标准差呈现异化特征,并不一定随时间推移而上升,却体现出期货资本市场的瞬息万变,反映出特殊事件对期货价格的推波助澜作用以及本期资产波动出现异常上升或下降对下一期资产波动的心理预期影响。在1988—1991年、2005—2011年间条件标准差数值变化最为剧烈,也从另一角度体现了市场气候变化导致的镍期货价格波动集聚现象,揭示了与其他时段相比,在该两个时段内的市场风险更大,套利机会也更多,投资者应在充分技术分析基础上开展镍期货交易。

(4)EGARCH(1,1)模型总体拟合效果较好,且优于ARIMA模型及GARCH模型,信息冲击曲线反映出利好和利空信息对LME镍期货价格的冲击作用虽然非对称,但难以比较其轻重,国际镍期货价格并不必然存在利空信息反应敏感程度大于对利好信息反应敏感程度的现象。投资者基于利好、利空信息所作出的LME镍期货投资决策并不一定准确,应更注重技术分析。

综上,在论证GARCH模型对期货价格波动可行性的基础上,建立了相应的GARCH(1,1)模型和EGARCH(1,1)模型,并对LME镍期货价格波动进行有效的分析,该模型较好的揭示了镍价格序列波动集聚性特征以及非对称性特征,且反映出波动的外部冲击对市场的影响具有长期性,但利空信息、利好信息对镍价冲击的杠杆效应很弱。

参考文献:

[1]Fama E F,Schwert G W.Asset returns and inflation[J].Journal of financial economics,1977,5(2):115-146.

[2]Engle,R.Autoregressive Conditional Heteroskedasticity with Estimates of the Variance of United Kingdom Inflation [J].Journal of Finance,1982,50 (3) :821-851.

[3]Bollerslev,T.Generalized Autoregressive Conditional Heteroskedasticity [J].Journal of Econometrics,1986,(31):307-327.

[4]Engle R F,Lilien D.M.,Robins R.P.Estimating Time Varying Risk Premia in the Term Structure:The ARCH-M Model [J].Econometrica,1987,55(2):391-407.

[5]Nelson B.Conditional heteroscedasticity in asset returns:A new approach[J].Econometria,1991,59(2):347-370.

[6]Lamoureux C G,Lastrapes W D.Persistence in variance,structural change,and the GARCH model[J].Journal of Business & Economic Statistics,1990,8(2):225-234.

[7]Karolyi G A.A multivariate GARCH model of international transmissions of stock returns and volatility:The case of the United States and Canada[J].Journal of Business & Economic Statistics,1995,13(1):11-25.

[8]Jondeau E,Rockinger M.The copula-garch model of conditional dependencies:An international stock market application[J].Journal of international money and finance,2006,25(5):827-853.

[9]Chigozie O G.Analysis of weak-form efficiency on the Nigerian stock market:Further evidence from GARCH model[J].The International Journal of Applied Economics and Finance,2010,4(2):62-66.

[10]El Hedi Arouri M,Bellalah M,Nguyen D K.The comovements in international stock markets:new evidence from Latin American emerging countries[J].Applied Economics Letters,2010,17(13):1323-1328.

[12]Horvath R,Petrovski D.International stock market integration:Central and South Eastern Europe compared[J].Economic Systems,2013,37(1):81-91.

[13]Jones P M,Olson E.The time-varying correlation between uncertainty,output,and inflation:Evidence from a DCC-GARCH model[J].Economics Letters,2013,118(1):33-37.

[14]Cifter A.Forecasting electricity price volatility with the Markov-switching GARCH model:Evidence from the Nordic electric power market[J].Electric Power Systems Research,2013,102(9):61-67.

[15]Albu L L,Lupu R,Calin A C,etal.Estimating the Impact of Quantitative Easing on Credit Risk through an ARMA- GARCH Model[J].Romanian Journal of Economic Forecasting,2014,17(3):39.

[16]Santos A A P,Moura G V.Dynamic factor multivariate GARCH model[J].Computational Statistics & Data Analysis,2014,76(2):606-617.

[17]Koutmos G,Booth G G.Asymmetric volatility transmission in international stock markets[J].Journal of international Money and Finance,1995,14(6):747-762.

[18]Booth GG,Martikainen T,Tse Y.Price and volatility spillovers in Scandinavian stock markets[J].Journal of Banking & Finance,1997,21(6):811-823.

[19]Karanasos M,Kim J.Moments of the ARMA-EGARCH model[J].The Econometrics Journal,2003,6(1):146-166.

[20]Kapoor N.Modelling Daily CER Price Volatility in European Energy Exchange:Evidence from MSARIMA-EGARCH Model[J].Vision:The Journal of Business Perspective,2013,17(4):279-284.

[21]Zhang J,Tan Z.Day-ahead electricity price forecasting using WT,CLSSVM and EGARCH model[J].International Journal of Electrical Power & Energy Systems,2013,45(1):362-368.

[22]Selmi N,Fakhfekh M,Salem M B E N.The dynamics of the dow jones sukuk volatility:Evidence from egarch model[J].Business Excellence and Management,2015,5(2):94-101.

[23]Brunetti C,Gilbert C L.Metals price volatility,1972-1995[J].Resources Policy,1995,21(4):237-254.

[24]Cuddington J T,Jerrett D.Super cycles in real metals prices?[J].IMF staff Papers,2008:541-565.

[25]Franses P H,Kofman P.An empirical test for parities between metal prices at the LME[J].Journal of Futures Markets,1991,11(6):729-736.

[26]Watkins C,McAleer M.Econometric modelling of non-ferrous metal prices[J].Journal of Economic Surveys,2004,18(5):651-701.

[27]Slade M E.Market structure,marketing method,and price instability[J].The Quarterly Journal of Economics,1991,106(4):1309-1340.

[28]Geman H,Smith W O.Theory of storage,inventory and volatility in the LME base metals[J].Resources Policy,2013,38(1):18-28.

[29]Kagraoka Y.Common dynamic factors driving metal and energy prices[R].Musashi Discussion Paper Series 62,Tokyo,Japan,2011.

[30]Figuerola-Ferretti I,Gonzalo J.Modelling and measuring price discovery in commodity markets[J].Journal of Econometrics,2010,158(1):95-107.

[31]Panas E,Ninni V.The Distribution of London Metal Exchange Prices:A Test of the Fractal Market Hypothesis[J].European Research Studies,2010,13(2):193-210.

[32]Heaton C,Milunovich G,Passé-De Silva A.International Commodity Prices and the Australian Stock Market[J].Economic Record,2011,87(276):37-44.

[33]Lu L,Lei Y.Scale Determinants of Fiscal Investment in Geological Exploration:Evidence from China[J].PloS one,2013,8(10):e76656.

Volatility Clustering Empirical Analysis of LME Nickel Price Based on EGARCH Model

LU Lin-na1,2,3,LI Ming4,HAN Xiao5

(1.Chinese Academy of Land and Resource Economics,Sanhe 065201,China;2.Key Laboratory of Carrying Capacity Assessment for Resource and Environment,Ministry of Land and Resources, Beijing 100083,China;3.School of Humanities and Economic Management,China University of Geosciences,Beijing 100083,China;4.Business Department,Goldey-Beacom College,Wilmington, Delaware 19808,USA;5.China Merchants Securities Co.,Ltd.,Shenzhen 518035,China)

Abstract:Nickel is an important resource for economic development and one of six major trading varieties at London Metal Exchange (LME).Research on LME Nickel futures price volatility contributes to a more scientific and rational way to predict the nickel futures market and avoid futures market risk.LME Nickel futures price time series from January 1980 to February 2015 reveals obvious random walk trends and self-correlation,which indicates that LME Nickel future smarket is efficient in a weak form.ARCH effects exist in price series.GARCH (1,1) model shows that it has volatility clustering characteristics while the impact of external shocks and volatility on the market shows long-term nature.EGARCH(1,1) model indicates that the nickel price series has volatility asymmetric features and weak leverage effect,for the negative impact of returns surprises does not definitely exceed positive impact,which helps to reveal the laws of nickel futures market risk and investment strategy.

Key words:LME nickel price;GARCH model;EGARCH model;volatility

doi:10.3969/j.issn.1009-4210.2016.03.007

收稿日期:2015-12-02;改回日期:2016-01-04

基金项目:国土资源部环境承载力评价重点实验室开放课题项目(CCA2013.15)

作者简介:芦琳娜(1978—),女,副研究员,博士,从事资源经济研究。 E-mail:lulinna0602@gmail.com

中图分类号:F405

文献标志码:A

文章编号:1009-4210-(2016)03-046-08