货币政策对P2P网贷市场利率的影响研究

2016-07-07范从来

周 耿 范从来

一、引言

2014年11月以来,央行多次降息和降准,但企业融资成本的下降并不明显,货币宽松的整体效果不如预期。[1]这表明,受多种因素的影响,我国各金融市场之间、货币市场和信贷市场之间的利率传导存在障碍。我国市场资金的供需双方主要是通过各种机构(银行或政府等)制定的“一口价”的静态定价机制来完成交易的。而现阶段我国金融机构缺乏足够的信息和效率,它们所制定的“一口价”往往偏离了市场均衡利率,这种偏离很可能是利率传导障碍的重要原因。

P2P网贷是一种资金供需双方脱离中介而进行直接融资的方式,它是随着互联网的发展和民间借贷的兴起而发展起来的一种新的金融模式。作为我国互联网金融市场最重要的组成部分,P2P网络借贷近年来获得了爆发性增长。2014年全国P2P网贷成交额为3 291.94亿元,较2013年增长268.83%,而2015年前三季度P2P网贷交易额已经达到6 274.22亿元。①数据来源:第一网贷于2015年10月2日发布的《2015年1—9月全国P2P网贷行业快报》。相对于传统金融媒介,P2P网贷通过资金买卖双方竞拍市场的动态定价机制取代了“一口价”的静态定价机制,其利率完全由供需双方的博弈所决定,市场化的程度显然要高于传统间接融资方式。

除了定价机制,P2P网贷更高的市场化程度还体现在交易的透明和高效率上。首先,每一笔的交易利率、交易金额、借款人地域信息等对于任何人都是可见的;其次,交易双方都有自主选择交易利率的能力,市场出清时间较短,大多数交易在1天内即可完成;最后,借款人融资的其他费用极低,其真实成本就体现在交易利率上。

在当前P2P网贷市场相对于传统间接融资的规模还较小,货币宽松的整体效果不如预期的情况下,货币政策对市场化程度较高的P2P市场局部有效仍然是有可能发生的。就这个意义而言,P2P市场是研究货币政策利率传导机制的一个较为理想的实验室,可以观察到利率市场化程度较高条件下的货币政策利率传导效果。这不仅对推进我国利率市场化改革具有较强的实践意义,对货币政策利率传导理论的发展也具有一定的参考价值。

二、文献回顾

以P2P网络借贷为代表的互联网金融模式能通过提高资源配置效率、降低交易成本来促进经济增长,将对人类金融模式产生颠覆性影响。[2]近年来,对P2P网络借贷的研究明显增多,主要集中在三个方面。

(一)P2P市场的信任研究

信任在传统的电子商务市场的研究较为丰富,学者们将信任的前导因素进行了较为成熟的分类。例如,Gefen等(2008)[3]提出信任的三个维度,分别是基于知识的信任,基于认知的信任和基于计算的信任。而在线P2P借贷市场与电子商务在线市场在上述三个方面有着较大的不同:首先,在产品的知识上,后者一般基于可触摸的物理知识,而前者则为不可触摸的金融知识;其次,在交易的风险上,后者在交易后较短的时间内就体验到风险,而前者要到产品生命周期结束后才能真正体验风险;最后,在计算信任上,后者是基于效用的计算而前者是基于货币的计算。因此,在线P2P市场上的信任问题具有较强的特殊性。[4]

当前主流的研究主要站在投资者事前选择的视角,研究什么因素影响投资者的信任,从而导致更高的交易成功率。从目前的研究成果来看,学者们通常将借款人提供的信息分为“硬信息”(如证件等可验证的客观信息)和“软信息”(如诚实等难以验证的主观信息)。由于“硬信息”可以客观测量,这类研究的结论较为一致,如美国学者发现年龄在35~60岁的借款人更容易成功得到贷款;而黑人则较难得到贷款(Pope和Sydnor,2011[5])。一些国内学者也采用了我国P2P平台做了相关研究,如温小霓和武小娟(2014)[6]用拍贷的借贷数据分析了一些硬信息,认为借款利率、借款人历史失败次数对借款成功率有负的影响,而借款金额、借款人历史成功次数、信用积分、审核项目数对借款的结果有正的影响。

借款人的“软信息”涉及面相对较广,而且传统银行借贷相关的研究并没有涉及这方面的内容,因此这类研究更容易引起学者们的兴趣。Duarte等(2012)[7]认为P2P平台借款人上传的照片就蕴含了是否值得信任的信息。而Seth和Ginger(2014)[8]的研究表明在P2P平台上具有更多社会网络关系的借款人容易得到借款,并且具有更低的利率。Herzen⁃stein等(2011)[9]证实了Prosper市场存在从众行为,即投资者借助他人的行为来推断借款人是否值得信任。国内学者王会娟和张路(2014)[10]则对P2P平台上借款人借款信息的描述进行了分析,发现借款人描述的文字数量越多,越不容易得到借款。

(二)P2P市场的风险研究

与传统的在线市场不同,P2P市场的交易周期较长,风险问题难以在短期内暴露。与此同时,在市场发展的初期,投资者和借款人重复交易的可能性较小,加剧了市场的信息不对称程度。因此,信任机制能否充分揭示风险、投资者的风险偏好以及违约率问题成为这类研究的主要方向。Krumme和Herrero(2009)[11]首次对P2P市场投资者偏好的分布进行了分析,他们发现投资者通常对高风险类别进行过多投资,在绩效方面呈现出次优;而且借款人信用等级能够揭示风险:等级越低和借款金额越高其违约率的确更高。Berkovich(2011)[12]发现高质量贷款提供了额外的回报。Lin等(2013)[13]从社会资本的角度对借款人违约率情况进行了分析,发现借款者的朋友关系能够帮助降低借款人的风险:更多朋友关系的借款人的违约率一般也较低。Emekter等(2015)[14]通过Lending Club的数据,也证实了低信用等级和高额度借款确实伴随着更高的违约率。他们进一步指出,高风险项目的利率并没有足够高到能够补偿其风险。

国内学者王会娟和廖理(2014)[15]的研究认为,我国人人贷平台的信用认证机制能够揭示信用风险,缓解借贷双方的信息不对称问题,但评级指标的单一决定了其风险揭示作用的局限性。廖理等(2014)[16]进一步分析认为理性的投资者能够借助公开信息来识别借款人的违约风险。而陈冬宇等(2014)[17]的调查研究证实了借款人展示的社会资本和信息质量对风险感知有着重要影响。

(三)P2P市场的利率研究

利率作为资本的价格,可以体现出投资的信任和风险:当利率较低时体现的是信任,而当利率较高时,体现的则是风险。一些学者从低利率与信任的关系出发,对一些低利率的借款得到投资的原因进行了分析。Freedman和Jin(2014)[18]采用美国Prosper的样本发现具有较多社会链接的借款人更容易得到较低的利率。Lin等(2013)[13]的研究也支持这一点,认为借款申请者的朋友关系帮助成功得到资助,获得贷款的利息率较低。国内学者李金阳和朱钧(2013)[19]对我国拍拍贷平台进行了分析,认为借入者的信用等级与借款金额对借款利率具有负向影响,历史流标次数对借款利率具有正向影响。而另外一些学者从高利率与风险的角度,对一些高利率标的违约风险进行了分析。廖理等(2014)[16]认为,由于存在利率上限限制,我国P2P市场利率是非市场化的。在这种非利率市场化的环境下,利率仅仅反映了部分借款人的违约风险。

除了信任和风险,利率还隐含了更多市场信息。但是,这些市场信息没有得到学者们的足够重视,探索市场环境对P2P市场利率影响的研究较少。只有Xu等(2015)[20]对比了中美的P2P市场,发现市场环境对借款人社会资本与利率的关系有着较大影响,社会资本影响利率的情况仅在美国市场才存在,而中国市场社会资本对借款的影响主要体现在借款成功率上,对利率的高低则没有影响。

总之,尽管学者们对P2P市场的信任和风险进行了较多研究,但是都是基于微观个体视角,而对于利率中体现的市场信息挖掘不足。本研究试图探索货币政策与市场利率关系,不仅能将P2P市场的研究从个体层面拓展到市场层面,还能够检验宏观货币政策在微观P2P市场是否有效,具有较高的理论和实践价值。

三、货币政策对P2P平台利率影响的机制分析

货币政策传导机制的研究文献较多,大部分文献从利率、汇率、资产价格、信用以及商业银行等方面考察了货币政策的传导渠道(Taylor,1995[21])。但是,货币政策是如何影响P2P平台的,相关理论分析并不多见。由于本研究聚焦货币政策对P2P平台的短期影响,再考虑到我国社会融资由商业银行主导的实际情况,我们主要借鉴了商业银行渠道的相关分析。

如图1所示,当央行采用了降低法定存款准备金政策时,存款准备金回归商业银行系统,通过乘数效应使得信贷资金的供给增加,通过这里的“供给效应”使得利率水平相应降低。而降低贷款基准利率则直接通过货币市场利率调节信贷市场的贷款利率,形成货币政策的“价格效应”。当资金的需求者感受到了通过商业银行系统贷款比以前更容易,他们就会减少在P2P渠道的融资需求,产生“替代效应”,从而会使P2P市场融资需求的增长得以放缓,导致P2P市场利率存在向下的压力。

然而,这里的供给效应、价格效应和替代效应在实践上是否有效,取决于信贷市场的利率调整是否实现了市场化。人们一直诟病的“企业融资成本的下降并不明显”的问题就在于,我国利率市场化改革尚未完成,利率管制的国有银行信贷融资仍然处于主导地位,而自由定价的市场融资处于次要地位(张勇等,2014[22])。在这种不对称的利率双轨制条件下,国有银行更倾向贷款给国企、大企业,而对中小企业贷款相对较少。这样,信贷资金的增加和信贷市场利率降低落实给广大中小资金需求者时会大打折扣(图1虚线所示)。一旦这个传导链条在非市场化的商业银行系统中出现障碍,货币政策通过银行信贷市场的“替代效应”来影响P2P市场的机制也会出现问题。

图1 货币政策影响P2P市场利率路径图示

另一方面,P2P市场利率的决定不仅仅取决于中小资金的需求者,还取决于个体资金的供给者。不同于贷款利率的双轨制,现行商业银行系统给予绝大部分个体资金供给者(居民储蓄)的存款利率就是基准存款利率。当基准存款利率降低时,信贷市场的存款利率迅即完成调整。一旦个体资金供给者的存款利息收入降低,就会产生一定的挤出效应。这时理性的个体资金供给者会进行“存款搬家”(梁涛,2014[23]),将资金转投到股市、债市、汇市等其他资本市场中。其中,一部分资金会来到P2P市场,造成P2P市场短期资金供给增加,促使P2P市场利率向下调整。不同于资金需求者的传导链条,资金供给者的传导链条是由众多独立个体进行独立决策的结果,这个链条在整体上出现断裂的可能性极小。因此我们认为,即使在货币宽松的整体效果不如预期的情况下,货币政策对市场化程度较高的P2P市场局部有效在理论上仍然是有可能发生的。

货币政策除了通过商业银行对P2P市场产生间接影响外,也可能直接对不同资金需求者个体的通胀预期产生影响(程建华和于戒严,2015[24]),再通过与P2P平台的资金供给者之间的博弈机制,形成对P2P市场利率的直接影响。然而,货币政策对不同资金需求者个体通胀预期的影响并非一致的。对于P2P借款的一些关键属性的不同,如地域、期限、金额和用途等,个体通胀预期的改变可能存在较大的差异。因此,上述因素可能对货币政策与P2P市场利率的关系存在调节效应。首先,我国幅员辽阔,不同地域借款个体的经济发展水平存在一定的差异,导致他们对货币政策执行的理解存在差异,从而可能导致货币政策对P2P市场中不同地区利率改变造成差异化的影响。其次,由于利率的期限结构本身包含了通胀预期(姚余栋和谭海鸣,2011[25]),P2P市场中不同期限借款对货币政策的反应就可能存在一定差异。再次,资金规模本身代表了不同风险的项目,这些不同项目资金需求者对货币政策实施预期也不尽相同,也可能使得货币政策对P2P市场中不同资金规模借款利率产生不同的影响。最后,投资属性借款者和消费属性借款者对货币政策改变预期的敏感程度不同,可能导致货币政策对P2P市场不同用途借款利率变化的影响不一。综上,资金需求者和供给者博弈的过程可能使得P2P市场对货币政策的反应并不仅仅受到商业银行系统较弱的替代效应和较强的挤出效应影响,还可能使得P2P借款一些关键属性对货币政策的影响产生调节作用。

四、数据与研究模型

(一)数据来源与变量说明

为了研究货币政策变化对P2P网贷市场利率的实际影响,我们选择了在P2P市场影响力较大的人人贷平台(http://www.renrendai.com)为对象①人人贷P2P理财平台成立于2010年,我国P2P行业领头羊之一,被中国互联网协会、工业和信息化部信息中心评为“2015年中国互联网企业百强”,位列第53名,成为百强榜上2家P2P企业之一。而另一上榜企业“陆金所”的业务模式主要以销售企业级理财产品为主,无法直接观测到借款人和借款用途等信息,与人人贷的业务模式存在较大差异。。通过网络爬虫程序,获取2015年8月25日降息降准的货币政策前后一个月,即2015年7月26日—2015年9月25日的借款数据。得到相关的变量说明如表1所示。

表1 相关变量说明②东部与沿海地区包括北京、上海、天津、广东、辽宁、河北、山东、江苏、浙江、福建、广西、海南12个省份。

(二)数据说明

将我们所获得的数据集中,共有成功借款样本25 384笔,总成交额达到15.82亿元。各变量统计描述见表2。首先,我们最为关注的变量利率(inter⁃est)均值为11.49%,明显高于同期央行3年期基准利率5%。一方面,说明以个体经营和小微企业为主的实际融资成本远远高于大型国企。另一方面,利率最大值(13.2%)并未触及24%的上限,而最小值(7.85%)比较接近同期基准利率,较小的方差(0.85)表明人人贷平台的利率市场化水平较高。而货币政策ploicy变量均值接近0.5,可以基本排除货币政策实施前后的时间趋势和季节因素。

其次,从借款属性来看:借款所在地覆盖了中国内地31个省份。其中广东、江苏和福建为借款人最多的省份,分别占据了总借款笔数的10.40%、9.84%和9.58%。而西藏、青海和宁夏则为借款笔数最少的省份,总借款数分别为2笔,5笔和9笔,反映出对P2P平台在不同地区的普及程度差异较大。从east变量的均值可以看出,东部地区12个省份订单占比为57%,略高于中西部地区。中西部地区交易金额最大的3个省份为重庆、湖北和河南,成交金额分别为0.94亿、0.86亿和0.78亿元。从借款金额(money)来看,平均每笔借款金额为6.23万元,最少的借款为3 000元,最多的借款高达40万元;而从借款用途变量(invest)可以看出,55%的借款用于投资,剩下45%的借款用于消费。借款的期限均值达到了27.64个月,而3个月以内的短期借款数量占比较小,仅占0.20%,表明网贷平台的借款需求以中长期借款为主。

表2 数据统计描述

最后,从借款人的特征来看:性别sex,年龄age和婚姻状况marry的统计表明,借款人中只有28%为女性,借款人平均35岁左右,72%的借款人已婚。教育程度edu中位数为2,表明有一半左右的借款人接受了高等教育。而从收入水平income变量来看,借款人的平均月收入达到了9 600元,中位数为5 000元,远远高于2015年我国的城镇居民人均可支配收入2 612元①数据来源:国家统计局网站http://data.stats.gov.cn/easyquery.htm?cn=B01&zb=A0501&sj=2015C。,说明我国中高收入群体的借款需求较为旺盛。

(三)研究模型

由于样本中的level变量93.41%集中在第6级(A级),样本在该变量上分布过于集中,而且用户信用评级测算中本身就包含了教育程度、收入、工作等信息,不适合再进入回归模型,因此我们在回归模型中将信用评级舍去。另外,income和money两个变量的方差明显较大,为了让这两项数据更加接近正态分布,我们对其进行了取对数处理。最终得到的研究模型如下:

模型1见式(1),只包含了政策变量(policy),常数项以及误差项,这种简单的一元回归模型等价于T检验:在不考虑其他因素的情况下,货币政策实施对P2P市场的利率水平是否存在影响。由于此次货币政策为降息降准,如果政策能够顺畅地传导到P2P平台的话,则该系数应该为负。模型2则在模型1的基础上加入了借款人的特征,包括性别(sex)、教育程度(edu)、婚姻状况(marry)和月收入水平(Lincome)等属性。模型2还包含了借款使用所在地区(east)、借款的期限(term)、借款金额(Lmoney)以及借款的用途(invest)。模型2通过对借款人的个人特征以及借款属性特征导致的利率差异进行区分,从而回答如男性和女性的借款利率是否存在差异,学历越高利率是否会越低,东部地区和西部地区利率是否存在差异等问题。这样,模型2就能更加精确地衡量出货币政策实施对P2P平台的利率水平的影响程度。模型3则在回顾方程中增加了货币政策与借款使用所在地区的交互项(policy×east),可以证明货币政策的实施对东部和西部地区的影响是否存在差异。如果该系数为负并且显著,则表明东部地区的利率下降更多,东部地区更加受惠于货币政策。模型4针对模型3增加了货币政策与借款期限变量的交互项(policy×term),该项的系数可以说明货币政策对不同时间结构的借款是否存在差异。如果该值为负并且显著,则表明降息与降准的货币政策对长期借款影响更大。通过对模型4增加了货币政策与借款金额的交互项(policy×Lmoney),模型5可以证实货币政策对不同规模借款的影响是否存在差异。如果该系数为负,则大额借款的利率水平受到降息和降准的影响更大,反之则是小额借款的利率水平下滑更大。最后,模型6将货币政策与借款用途的交互项(policy×invest)引入了回归方程,可以验证到底是投资类贷款(系数为负)还是消费类贷款(系数为正)受到本次货币政策的影响更大。

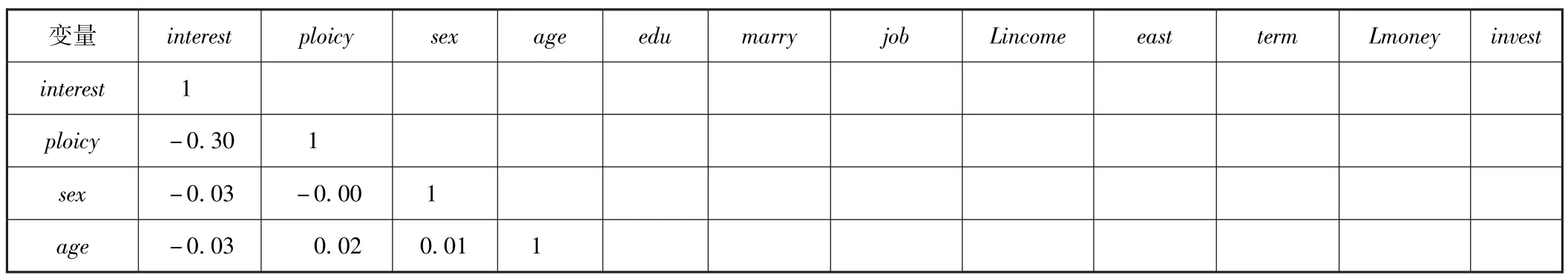

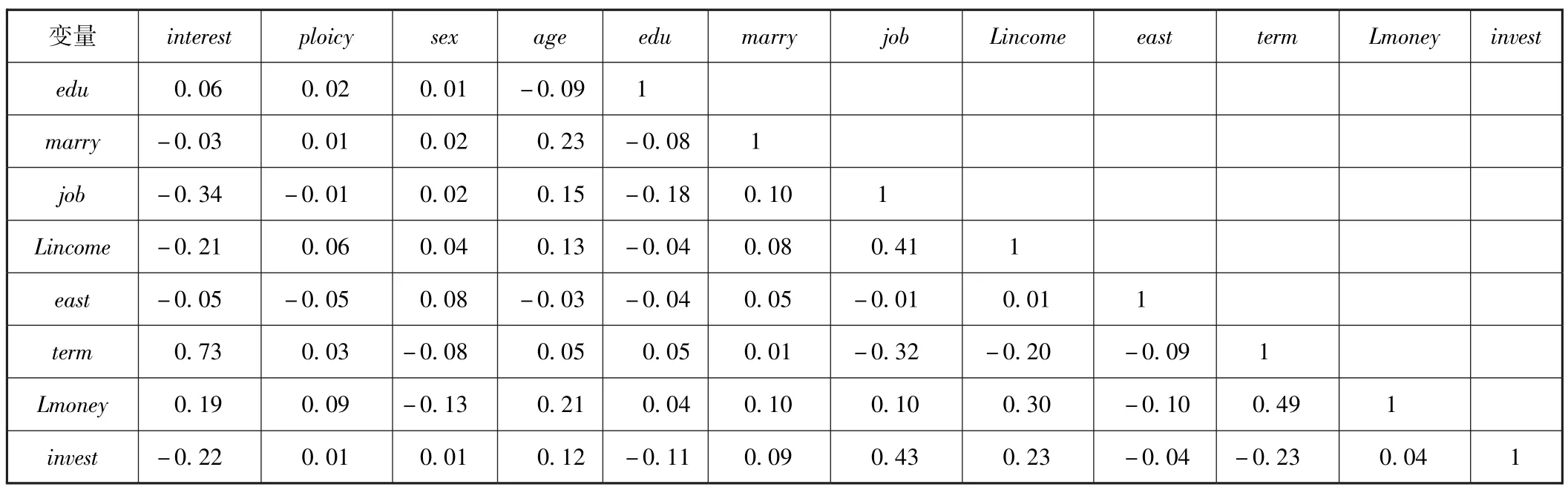

各因变量和自变量之间的相关系数见表3。各自变量之间的相关系数均低于0.5。其中:借款金额对数和借款期限(Lmoney与term)之间相关系数为0.49,表明借款金额越高,其借款的期限倾向于更长;而贷款用途(inverst与job)和借款人工作类型0.43,表明企业主的贷款用途更倾向于投资;此外,其他变量的相关系数均低于0.3。计算得VIF最大值仅为1.3,远远低于检验的标准值10,说明自变量之间的共线性较弱,数据能够较好地匹配研究模型。

表3 相关系数矩阵

续前表

五、数据分析

根据上述6个回归模型,我们通过统计软件stata11.0计算得到结果见表4。模型1与简单T检验等价,货币政策变量policy系数为-0.51,并且在0.001的水平上显著。这表明货币政策实施起到了明显的效果:在忽略其他因素的情况下,货币政策实施前P2P平台的平均利率为12.72%,而在货币政策实施后,借款利率平均降低了51个基点①利率的1个基点等于0.01%。,幅度比基准利率下调25个基点扩大一倍,初步表明货币政策实施后大幅降低了中小企业和个体经营者的融资成本。但模型1的R2仅为0.09,表明模型1仅能部分解释利率变动的原因,还需要更加精确的模型对货币政策的效果进行度量。

模型2在模型1的基础上加入了两类变量:一类为借款人的特征,包括性别、年龄、教育程度、婚姻状况和工作情况;另一类为借款本身的特征,包括借款使用所在地区、借款期限、借款金额和借款用途。加入两类变量后模型货币政策变量policy系数和显著性保持了稳定,而且模型的拟合度显著增加,模型可以解释68%的利率变化。sex前的系数为0.017并且在0.01的统计水平上显著,表明平均而言,女性借款比男性借款的利率要低1.7个基点,这表明我国网络借贷市场没有歧视女性的行为。年龄age系数的显著性水平为0.001,说明总体上随着年龄的增长,借款的利率有所降低:年龄每增加10岁,借款利率下降2个基点。借款人受教育水平出现了较为意外的情况,系数为0.02,统计水平达到了0.001,平均而言借款人受教育程度越高,借款的利率反而越高。这可能是接受高等教育的创业者较少所导致的:学历为高中及以下、大专、本科和研究生中的企业主占比是依次递减的,分别为41.27%、29.77%、18.24和11.98%。婚姻状况marry系数为负向显著(0.01的水平上),说明建立家庭有利于借款人信用的提高,可以拿到更低的利率,平均而言已婚状态的比未婚状态借款人的借款利率要低1.8个基点。企业主变量job的负向系数显著性水平也达到了0.001,这说明相对于工薪阶层,企业家对于拿到低利率的借款更具有优势:企业家比工薪阶层拿到的利率平均低12.3个基点。收入水平对数(Lincome)的系数为正,这可能与自我报告的收入与真实收入存在一定的差异所致。

模型2还包含借款属性的4个变量。其中,地区变量east前的系数为-0.018,并在0.01的统计水平上显著,说明东部地区的借款利率比中西部地区低1.8个基点。而借款期限变量term的系数为0.079,并在0.001的统计水平上显著,说明借款期限每增加一个月,平均借款利率上升7.9个基点。对于借款金额对数变量Lmoney,其系数为负,显著性水平为0.001,表明大额借款能够得到更低的市场利率:借款金额每增加1%,借款利率的基点平均下降28.3个基点。而大额借款一般以中小企业的需求为主,说明中小企业的借款在P2P市场更加受到投资者的欢迎。最后,投资变量invest前的系数为-0.014,显著水平为0.05,说明投资者更加偏好对投资项目进行投资,而认为消费项目具有较高的风险。

模型3~6通过逐步增加政策变量policy和借款属性4个变量的乘积项来验证货币政策对不同借款属性是否存在交互作用。对比模型2的各个变量,无论是系数、标准差还是显著水平,模型3~6都保持了较高的一致性,说明我们建立的模型具有较高的稳健性。在模型3中policy×east的系数为0.043,并且在0.01的统计水平上显著,但是这个显著水平并没有在模型5和模型6保持稳定,表明货币政策对西部地区和东部地区影响差异非常弱,可以忽略不计。对于policy×term变量,模型4~6的系数在-0.010和-0.014间较小的范围内波动,而高的显著性水平和标准差没有发生变化。这证实了货币政策实施对于借款的期限结构具有交互作用:借款期限越长,受到货币政策的影响越大。平均而言,借款期限每增加一个月,货币政策的实施导致利率额外下降1个基点左右。同样地,policy×Lmoney的系数也在模型5和模型6中一个更小的范围内波动(-0.115和-0.106之间),显著性都保持了0.001的统计水平。这表明货币政策对于大额借款具有更大的影响,平均借款金额每增加1%,借款的利率额外下降11个基点左右。最后,policy×invest的系数为-0.054,显著性水平也达到了0.001,表明投资项目的利率对货币政策更为敏感,而消费项目对货币政策的变化则相对迟钝:在实施货币政策后,投资和消费项目的利差要额外扩大5.4个基点。

表4 各回归模型的分析结果

六、结论与启示

在当前银行主导的金融结构中,当央行调整基准利率时,市场主要通过间接融资体系来传导到实体经济中。然而,经过多次较为宽松的货币政策调整后,市场普遍没有察觉到企业实际融资成本的显著降低,甚至有媒体指出货币宽松整体效果不如预期,这在一定程度上反映了间接融资体系的低效率和较慢地调整步伐(图1虚线处出现断路)。而P2P网贷市场则是新兴的直接融资方式,它将资金需求和资金供给进行透明地对接与撮合,即使资金需求方无法受到货币政策影响及时进行调整,资金的供给方也会对P2P市场利率产生向下的压力。我们通过我国最大的P2P平台之一——人人贷的数据检验了2015年8月26日央行降息降准政策实施的影响。我们的分析结果已经证实,P2P平台有效地传导了货币政策的意图:在控制其他变量影响后,市场利率平均下降54个基点,高于基准利率调整的2倍。相对于银行间接融资,这种线上直接融资方式确实能够减少市场摩擦,增强政策的传导效果,是值得鼓励的一种互联网金融模式。除此之外,我们其他的主要发现和启示如下。

(一)P2P市场接近完全竞争市场,其利率形成机制具有高度的市场化

尽管我国的法律为P2P市场设定了利率的上限(24%),但并不能据此说明我国P2P市场是非完全市场化的(廖理等,2014[16])。从我们的样本中可以看出(表2),25 384份有效借款样本中最高利率只有13.2%,远远未达到利率上限。这说明市场买卖双方博弈的结果将利率的范围限定在了一个较小的均衡区间内。在这个均衡区间内,利率根据借款项目的实际情况进行上下波动,这和ebay、淘宝等基于互联网构造出来的完全竞争商品市场下价格形成机制非常类似:平台通过大数据分析对欺诈标的进行处理和淘汰,而卖方(借款人)自主设定价格(利率),买方(投资者)自主决定买(投)或不买(不投);当卖方(借款人)设定的价格过高(利率过低),买方(投资者)会寻求其他商家(借款人);当卖方(借款人)设定价格稍稍低于市场价格(利率稍高),产品(借款标的)会迅速出清,卖方(借款人)没有必要再继续降低价格(提高利率)。因此,类似于EBay和淘宝为代表的商品市场的完全竞争性,P2P市场最为接近完全竞争市场,其交易形成的利率市场化程度较高。

(二)我国东西部地区利率存在明显差异,但货币政策对不同地区影响并不存在差异

从我们的样本可以看出,2015年8月在人人贷平台上我国东部地区的平均利率为11.54%,而同时中西部地区的平均利率为11.45%,两者相差9个基点。在扣除其他因素影响后,两者的差异缩小为2个基点左右,统计上仍然显著。这在一定程度上代表东西部地区经济发展的差异。但是,我们的回归分析表明,货币政策降低P2P借款利率的效果在不同地区之间并不存在差异。这说明,在直接融资的互联网金融环境下,货币政策对地区发展的不平衡不存在直接影响,一些学者所设想的实施东西部差异化的货币政策并不一定具备必要性。[26]

(三)P2P市场买方特征明显,大额度的借款利率具有溢价,而且货币政策对其溢价有所提升

国外P2P平台的数据表明,大额度融资违约可能性较高,导致其利率比小额的借款更高。然而,我们的研究与国外的结论相反,大额度的借款利率反而更低,借款金额每增加1%,借款利率的基点平均下降29个基点。可能的原因是P2P直接融资没有中间环节,能将借款的融资成本作为收益直接让渡给资金的提供者,投资者得到的利率收益远远高于传统的银行理财产品。这导致了我国当前P2P市场仍然处于买方市场,大资金需求方具有相对强势的地位,可以获得一定的溢价。当实施了货币政策后,大资金需求方的利率溢价会进一步扩大到40个基点,买方的市场地位得到进一步提高。由于传统银行渠道很难达到P2P的市场效率,我国P2P市场的这种买方特征可能在短期内难以改变。

(四)消费属性的借款利率相对较高,而且货币政策对其下降的影响相对较小

传统的宏观经济学假定居民是储蓄的提供者,企业是资金的使用者,从而认为利率均为投资利率。而实际上,部分居民也可以借款用于消费,这种消费性借款的利率问题一直是研究的盲区。我们的研究证实了消费性借款的利率要高于投资利率,而且对货币政策的敏感程度相对较低。这对金融机构和互联网公司开发消费贷款等新业务有着较大的借鉴意义。例如,京东商城开发了白条,淘宝开发了花呗等消费借款业务,鼓励网购用户借款消费,不仅扩大了当前的销售业绩,而且未来潜在利息收益的空间较大。

(五)货币政策对长期借款利率影响更大

借款期限越长,对应的不确定性就越高,就需要更高的利率来补偿这种风险。我们的数据证实了这一点:借款期限每增加一个月,借款利率需要增加7.9个基点来补偿风险。但是货币政策实施后,需要补偿的风险有所减少,仅需要6.8个基点就可以补偿延长1个月借款期限的风险。这表明货币政策的实施在一定程度上提升了市场的风险偏好。

(六)女性和企业家的用户可获得较低的市场利率

在国外的文献中,大多数认为女性在借款中容易受到歧视,只能得到较高的借款利率。[27]然而,在我们的样本中,女性借款虽然占比只有28%,但是女性不仅没有较男性的借款利率高,反而有微弱的利率溢价(1.5个基点)。这表明,我国市场环境是男女平等的,女性在市场竞争中并没有受到任何歧视。此外,我们的样本同样显示市场还会给企业家更低的利率溢价,溢价达到了12个基点。这同样说明,我们的资本市场具备了较强的尊重企业家氛围,“大众创业,万众创新”在资本市场上具备良好的群众基础。

[1]钟辉.利率传导机制困境:为什么双降效果不尽如人意[N].21世纪经济报道,2015-07-06。

[2]谢平,邹传伟.互联网金融模式研究[J].金融研究,2012,(12):11-22.

[3]Gefen D,Benbasat I,Pavlou P.A Research Agenda for Trust in Online Environments[J].Journal of Management Information Systems,2008(4):275-286.

[4]Zhang T,Tang M,Lu Y,et al.Trust Building in Online Peer⁃to⁃Peer Lending[J].Journal of Global Information Technology Management,2014(4):250-66.

[5]Pope D G,Sydnor J R.What's in a Picture?Evidence of Discrimination from Prosper.Com[J].Journal of Human Resources,2011(1):53-92.

[6]温小霓,武小娟.P2P网络借贷成功率影响因素分析——以拍拍贷为例[J].金融论坛,2014(3):3-8.

[7]Duarte J,Siegel S,Young L.Trust and Credit:The Role of Appearance in Peer⁃to⁃Peer Lending[R].Review of Financial Studies,2012(8):2455-2484.

[8]Seth F,Ginger J.The Signaling Value of Online Social Networks:Lessons from Peer⁃to⁃Peer Lending[J].NBER Working Papers,2014.

[9]Herzenstein M,Dholakia U M,Andrews R L.Strategic Herding Behavior in Peer⁃to⁃Peer Loan Auctions[J].Journal of Interactive Marketing,2011(1):27-36.

[10]王会娟,张路.借款描述对P2P借贷行为的影响研究[J].金融理论与实践,2014(8):34-36.

[11]Krumme K A,Herrero S.Lending Behavior and Community Structure in an Online Peer⁃to⁃Peer Economic Network[C].International Conference on Computational Science and Engineering,2009:613-618.

[12]Berkovich E.Search and Herding Effects in Peer⁃to⁃Peer Lending:Evidence from Prosper.Com[J].Annals of Finance,2011(3):389-405.

[13]Lin M,Prabhala N R,Viswanathan S.Judging Borrowers by the Company They Keep:Friendship Networks and Information Asymmetry in Online Peer⁃to⁃Peer Lending[J].Management Science,2013(1):17-35.

[14]Emekter R,Tu Y,Jirasakuldech B,et al.Evaluating Credit Risk and Loan Performance in Online Peer⁃to⁃Peer(P2p)Lending[J].Applied Eco⁃nomics,2015(1):54-70.

[15]王会娟,廖理.中国P2P网络借贷平台信用认证机制研究——来自“人人贷”的经验证据[J].中国工业经济,2014(4):136-147.

[16]廖理,李梦然,王正位.聪明的投资者:非完全市场化利率与风险识别——来自P2P网络借贷的证据[J].经济研究,2014(7):125-137.

[17]陈冬宇,朱浩,郑海超.风险、信任和出借意愿——基于拍拍贷注册用户的实证研究[J].管理评论,2014(1):150-158.

[18]Freedman S,Jin G Z.The Signaling Value of Online Social Networks:Lessons from Peer⁃to⁃Peer Lending[R].NBER Working Papers,2014.

[19]李金阳,朱钧.影响P2P网络借贷市场借贷利率的因素分析[J].广东商学院学报,2013(5):34-40.

[20]Xu Y,Luo C,Chen D,et al.What Influences the Market Outcome of Online P2P Lending Marketplace?:A Cross⁃Country Analysis[J].Journal of Global Information Management,2015(3):23-40.

[21]Taylor J.B.The Monetary Transmission Mechanism:An Empirical Framework[J].The Journal of Economic Perspectives,1995,9(4):11-26.

[22]张勇,李政军,龚六堂.利率双轨制、金融改革与最优货币政策[J].经济研究,2014(10):19-32.

[23]梁涛.存款利率市场化:金融消费者权益保护视角下的路径选择[J].财经科学,2014(2):10-19.

[24]程建华,于戒严.我国通胀预期与货币政策效用互动影响分析:机理推导与实证检验[J].上海金融.2015(9):31-39.

[25]姚余栋,谭海鸣.中国金融市场通胀预期——基于利率期限结构的量度[J].金融研究,2011(6):61-70.

[26]龚晓莺,杨小勇.对我国东西部实行差别性货币政策的思考[J].教学与研究,2012(7):14-19.

[27]Barasinska N,Schäfer D.Is Crowdfunding Different?Evidence on the Relation between Gender and Funding Success from a German Peer⁃to⁃Peer Lending Platform[J].German Economic Review,2014(4):436-452.