银行业集中度、银行规模与风险关系研究*

——基于中国16家商业银行面板数据的实证

2016-06-27王玮

王 玮

(安徽新华学院 财会与金融学院,安徽 合肥 230088)

银行业集中度、银行规模与风险关系研究*

——基于中国16家商业银行面板数据的实证

王玮

(安徽新华学院 财会与金融学院,安徽 合肥 230088)

摘要:基于中国上市的16家商业银行,以2005—2014年的面板数据为研究对象,运用面板门限回归进行实证分析。研究结果表明:银行业集中度与银行风险的线性关系不显著;在以资产规模作为门限变量时,银行风险与银行业集中度之间的确存在一种非线性关系,存在门限效应,资产规模的门限值约为603 019 220万元。当银行资产规模超过该门限值时,即对大型银行而言,银行业集中度与银行风险正相关关系不显著;当银行资产规模低于该门限值时,即对小型银行而言,银行业集中度与银行风险呈显著的正相关关系。

关键词:集中度;风险;门限回归;非对称性

随着改革的推进,作为中国银行业市场结构基本特征之一的市场集中度在逐渐下降,而主要发达国家的银行业市场结构进一步向高集中度化发展,中国银行业市场反映出的趋势似乎背道而驰。且随着利率市场化进程的推进,银行业的市场结构、银行业集中度会进一步发生变化。那么这种态势的利与弊的判别、到底是降低还是提高集中度是金融监管部门面临的重要难题,也是一个急需解决的现实问题。学者们都是在线性框架下展开研究,结论也莫衷一是。此外,在衡量集中度时都基于市场份额,在考虑规模对银行风险产生的直接影响时,忽略了银行规模会通过影响银行业的集中度进一步间接影响银行的风险,而这可能使得银行业集中度与银行风险可能受到规模的非对称性影响,二者可能会呈现出一种非线性关系。这正是本文所要研究的问题。本文以规模作为门限变量,拟在新的框架下研究二者之间的关系,希冀从联合银行的规模与银行集中度的视角去分析银行的风险。

一、文献综述

目前关于以银行的资产规模作为门限变量,试图寻找银行业集中度与风险所呈现的非线性关系或者说一种非对称性关系的这样一个视角的研究尚未发现,但是研究银行业集中度与风险的研究在不断得到更新与推进。相比较而言,国内的相关研究还不是很充分,且主要侧重于实证研究。现将国内外相关或相类似的一些研究成果做简单的综述。

(一)国外研究情况

1.集中度—脆弱性假说

Mishkin认为处于高集中度的市场特征中的银行会受到“大而不倒”的政策庇护。Boyd和Nicolo从竞争度的角度加以分析,指出银行集中度越高,竞争程度就越低。银行的垄断地位会刺激银行采取提高贷款利率战略,会产生新的经营风险,整体风险性增加。Andre Uhde和Ulrich Heimeshoff 运用欧盟25国2 600家银行的1997—2005年的银行数据,采用了前五家大银行的资产集中度作为集中度的代理变量,研究发现银行较高的集中度与金融稳定存在显著负相关关系。Ali Mirzaei,Tomoe Moore和Guy Liu对40个新兴经济体和发达国家的共1 929家银行,基于1999—2008年的数据,实证研究表明,高集中度将降低金融系统的稳定性。

2.集中度—稳定性假说

Keely认为市场中若包含大量同质银行竞争,则单个银行的边际利润下降,银行为增加利润可能采取冒险激进行为,风险增加。Berger和Hannan运用传统的产业组织理论分析银行业,提出高集中度的市场中的银行更倾向于通过定价来获取超额利润,而高利润业意味着增强了银行抵御风险的能力,进而提高了银行的稳健性。Allen和Gale从监管的角度分析认为,几个大型商业银行的监管相较于众多小型商业银行更容易实施,这将提高监管效率及效果,降低风险传染的可能性,即银行集中度的提高有利于银行体系的稳定。Meon和Weill认为集中市场中的银行规模相对较大,规模经济和范围经济能够得到充分发挥,从而能够更有效地在功能、地理上进行分散化投资组合,更加能够促进银行业的稳定性。Boyd和Nicolo研究发现,集中度较高的银行业市场结构增加了市场力量,会增加银行贷款利率,继而增加银行利润,巩固金融系统的稳定性。

(二)国内研究情况

1.集中度—稳定性假说

陈伟光和李隽对我国18家商业银行,基于1997—2005年的相关数据,利用结构性方法进行实证分析,得出银行业市场集中有利于银行稳定的观点[1]。邱兆祥和安世友利用我国16 家代表性银行数据,采用熵值法分析了集中度与风险的关系,实证结果表明银行集中度越高,银行系统越安全[2]。冀志斌、周先平和董迪基于中国的31个省级行政区,采用2005—2011年的数据,运用动态面板数据模型,对我国银行集中度与银行业的稳定性进行了分析,结果表明银行集中度的提高有利于增强银行业的稳定性[3]。

2.集中度—脆弱性假说

秦厉陈利用我国银行业整体数据考察了集中度与不良贷款率的关系,支持了集中刺激冒险论的观点[4]。杨天宇、钟宇平整合了1995—2010年期间的125家商业银行的非平衡面板数据,研究了中国银行业集中度、竞争度与银行风险之间的关系,得出我国银行业集中度、竞争度均与银行风险呈显著的正相关关系,支持了集中度—脆弱性假说[5]。张晓玫、李梦渝使用了中国26家商业银行,基于2003—2011年的数据,验证了中国银行业集中度与风险之间存在的正向相关关系[6]。

从以上文献回顾中,我们不难发现:众多学者对银行业集中度与银行风险二者关系研究不尽相同。“集中稳定论”与“集中脆弱论”均有一定的理论和实证依据,但却无法得到一个单一的关于二者关系的结论。造成这种原因可能是理论上的影响是多方面的,是复杂的,在实证过程中研究由于条件限制难以找到很好的变量予以综合反映,又或是本身模型设定就存在简化。对二者关系的研究很大程度上成了一个实证问题。因此,本文试图从一个方面继续对二者关系进行研究。

二、模型、数据和方法

(一)模型设定

1.线性模型设定

在模型的设定上,本文延续了学者们的基本思路,在模型中引入银行业集中度作为主要解释变量来考察其对风险的影响。同时还引入了其他一些控制变量,如银行规模、银行效率等银行具备的自身层面的特征,来控制其他变量对银行风险的影响。主要的线性模型设定如下:

(1)

其中,riski,t表示银行i在t时期所受的风险大小,x表示其他的控制变量。

具体可表示为:

riski,t=c+αhhi+β1ea+β2ic+β3a+β4roe

(2)

2. 面板门限回归模型的设定

除上述的模型之外,本文考虑到银行的绝对规模可能带来银行业集中度与风险非线性关联。鉴于门限面板回归的基本意图是检验并刻画当门限变量值高于或低于门限值时,解释变量对被解释变量的作用是否改变以及如何改变。因此,本文试图利用以“变量”为结构转折点的一种非线性研究方法——门限模型,做进一步探讨。即在上述线性模型的基础上,以银行规模变量a作为门限变量来考察这种非对称性影响。即银行规模达到某一门限值前后,银行业集中度对风险的影响方向及大小将会出现差异性。本文利用Hansen专门研究的带有个体固定效应的面板门限效应回归方法来研究这种非线性关系。门限回归可视作分组检验的延伸与扩展,可以避免主观性。具体模型设定如下:

(3)

其中,门限变量为银行规模a,I(·)是一个示性函数,根据门限变量的取值而定,用银行规模作为门限变量来量化银行业集中度与风险之间的非线性关系[7]。假设存在一个特定的门槛值γ,即单门限模型情形下,可以表示成:

β2ea+β3ic+β4roe+β5a+

(4)

显而易见,该模型是一个分段函数模型:当a≤γ时,hhi对应的系数为β11;而当a≥γ时,hhi对应的系数为β22。而在线性假设下,β11=β12。

(二)变量选取及介绍

1.被解释变量

在考虑中国银行业风险状况及研究需要的基础上,本文选取了银行的不良贷款率作为其风险的代理变量。具体的原因有以下几点:第一,考虑到中国银行业的实际状况,现阶段银行业面临的风险仍是信用风险为主;第二,本文在选取银行的规模以及在衡量银行业集中度指标时,选用的都是银行的资产规模,因此在考虑银行规模及银行业集中度对银行风险的影响时,选用以资产质量来衡量银行的风险具有一致性。

2.解释变量

对于银行业集中度,本文使用HHI指数进行衡量。在同一时期t,银行业集中度对所有银行而言是相同的。HHI指数表示如下:

(5)

其中,n表示该行业企业的总数,si表示第i个企业的市场份额。

3.控制变量介绍与符号预测

(1)ROE

银行的盈利能力是影响银行风险的重要因素,银行的盈利能力越强,银行的管理水平越好,银行可用于弥补核心资本的留存收益越多,保障性越强,抵抗风险能力越强。本文选用ROE加权平均值作为盈利能力的代理变量。系数符号一般为负。

(2)A

银行的规模是决定银行风险的关键因素之一。“大而不倒”、规模经济、声誉价值等等,这些都无疑肯定规模带来的递增的经济效益与递减的风险负担。但银行规模越大,政府的隐性保护预期越强,市场约束力越弱,这些会刺激银行的冒险行为。大银行管理上的难度、道德风险等也加大了其自身的风险性。因此,本文以银行的资产规模并取对数作为其代理变量,希冀对规模的影响进行进一步研究。

(3)DIV

银行业务的多元性受到越来越多的关注,其对风险具有一定的影响性。近年来我国商业银行中间业务收入成为其利润强有力的支撑。尽管非利息收入具有较高的收益,但非利息收入的增加对应的是各种金融工具的创新,风险的加剧,多样化经营程度提高会加大银行面临的风险[8]。本文选用非利息净收入占净利息收入的比例来衡量银行的多元化经营程度。系数一般为正。

(4)EA

本文采用了净资本占总资产的比值来衡量银行的股东权益比例,体现了银行的资本结构,也反映了银行对风险的厌恶水平。当银行的这一比率提高,即杠杆率降低时,银行抵御外部冲击、防范资产等风险的能力将得到提升。因此,该变量对应的系数一般为负。

(5)IC

本文选用利息收入占贷款总额之比来衡量银行贷款的效率。一般而言,银行的高效率经营能够降低银行面临的风险。因此,该变量对应的系数一般为负。

(6)L/D

存贷比反映的是银行经营情况,存贷比过低,可能意味着银行缺乏投资和放贷机会,表明银行资产的利用效率低下,银行的成本会相应增加,盈利能力下降,风险加大;反之,过高的存贷比则意味着银行可能过于冒险,鉴于贷款的流动性相对较差,占用大量资金来源,会带来潜在的支付风险,容易使自身处于流动性风险之中[9]。因此,该控制变量的系数符号无法给予确切的估计。

(三)数据来源及描述性统计

1.数据来源

本文以16家上市银行作为研究样本。鉴于数据的可得性,本文选取的时间跨度为2005—2014年。从各银行年报中收集相关财务指标,除此之外,文中其余的变量的数据均来自Wind数据库以及中经网。

2.描述性统计

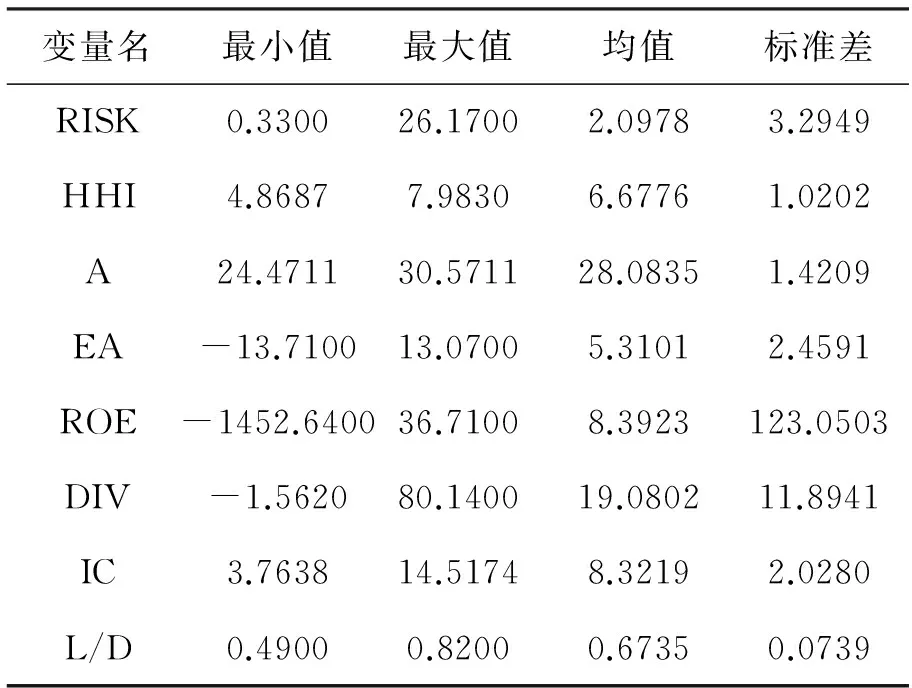

在进行具体分析之前,本文对所选取的变量做简单的描述性统计,以便对所选取的变量在量上有一定的认识。具体见表1。

表1 变量的描述性统计结果

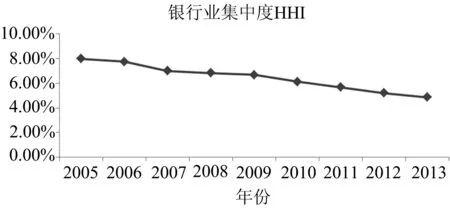

3.银行业集中度现状

本文使用资产赫芬达尔指数刻画银行的集中度。可以发现:近几年,银行业集中度呈现不断下降的趋势,具体见图1。

图1 用HHI指数衡量的银行业集中度

三、实证结果及分析

(一)单位根检验

避免非平稳面板数据而导致出现伪回归问题,在回归前对数据进行平稳性检验,得到表2。

表2 单位根检验

注:***、**、*分别表示在1%、5%和10%的显著性水平下拒绝含有单位根的原假设。

通过上表不难发现:所有涉及的变量的原序列不存在单位根,即原序列平稳。

(二)线性回归模型

混合效应模型和个体固定效应模型的选择性问题可以通过F检验来解决,经计算得F=4.9235>F(N-1,NT-N-k)=F(8,128),在1%、5%、10%的显著性水平下均成立,则拒绝原假设,即应该建立个体固定效应模型。

此外,通过Hausman检验结果:卡方值为26.04,相伴概率为0.000 5,则在1%的显著性水平下拒绝原假设,即应采用个体固定效应模型。

综上所述,本文模型采用个体固定效应模型进行拟合。

(三)线性模型回归检验

在前面检验的基础上,以及通过stata12.0软件的xttest3及xtserial命令,检验出存在异方差和序列相关。具体如下:

第一,对于固定效应模型,xttest3命令得到的卡方值为818.29,相伴概率为0.000 0,则拒绝原假设,即存在异方差。

第二,对于固定效应模型,xtserial命令得到F(1,15)=89.780,对应的概率为0.000 0,则拒绝原假设,即存在序列相关。

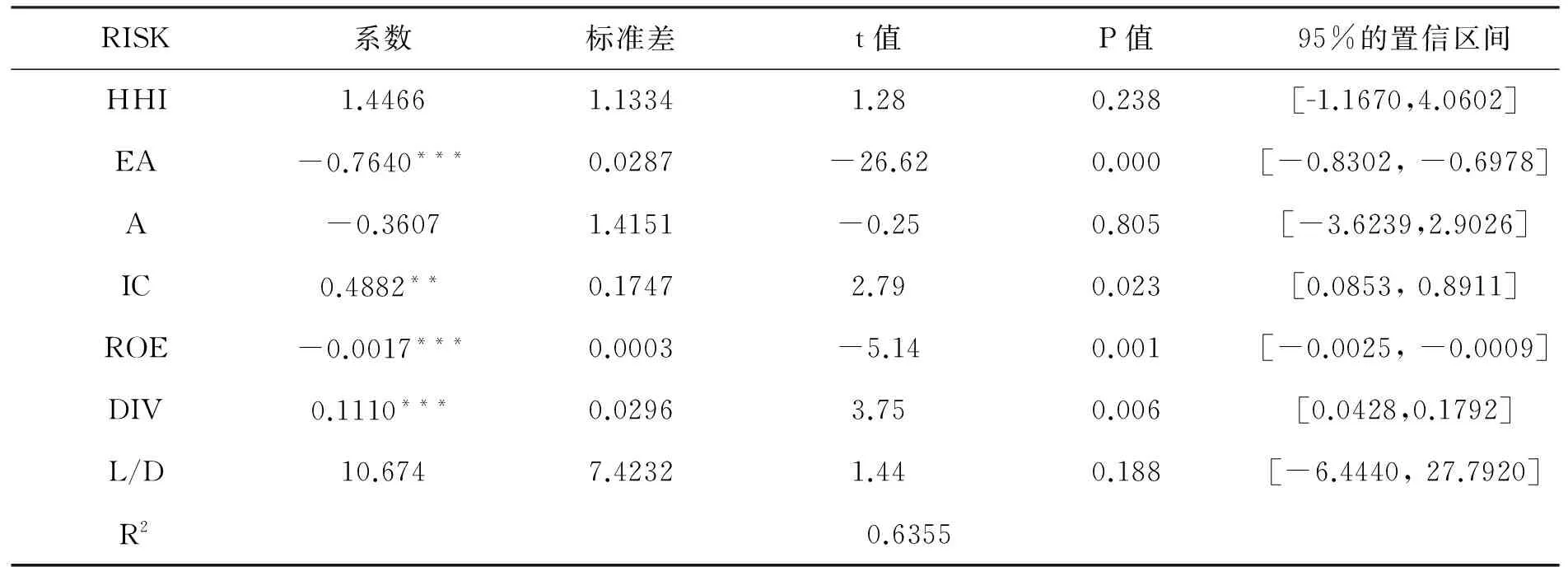

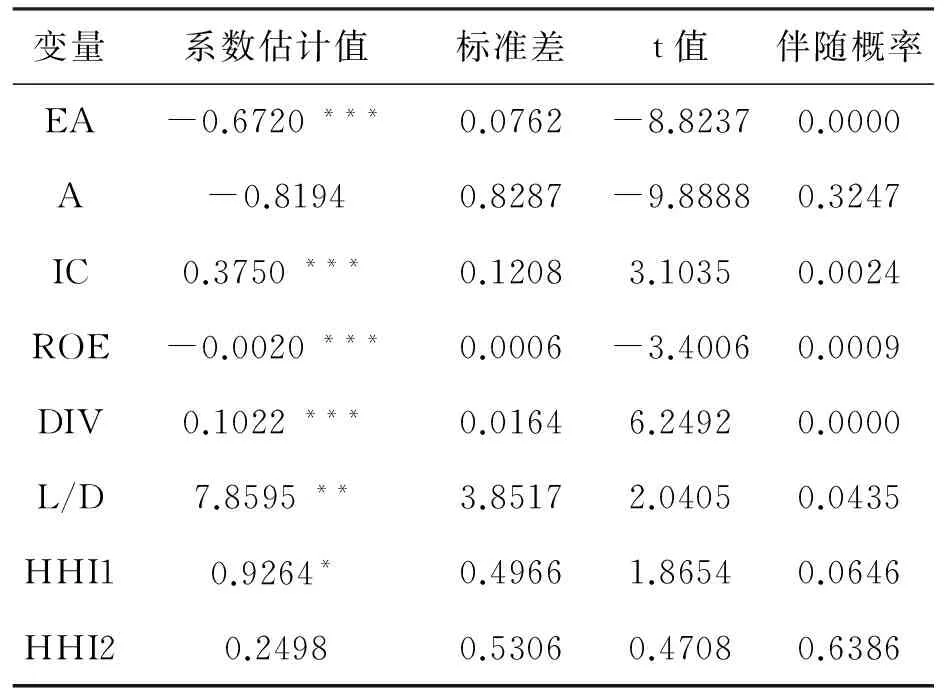

因此,本文采用stata12.0软件中可以得到固定效应模型的稳健性标准差,并同时纠正异方差和自相关问题的xtscc命令对其进行系数估计。估计结果如表3所示。

表3 系数及相关统计量

注:***,**,*分别表示在1%、5%和10%的显著性水平下显著。

通过上表发现:在银行业集中度与银行的风险的线性关系拟合中,二者的正向关系不显著。因此,鉴于错误的模型设定可能难以拟合二者关系,在此进一步提出假设:二者可能存在非线性关系,银行的绝对规模会对二者的关系产生非对称性影响。

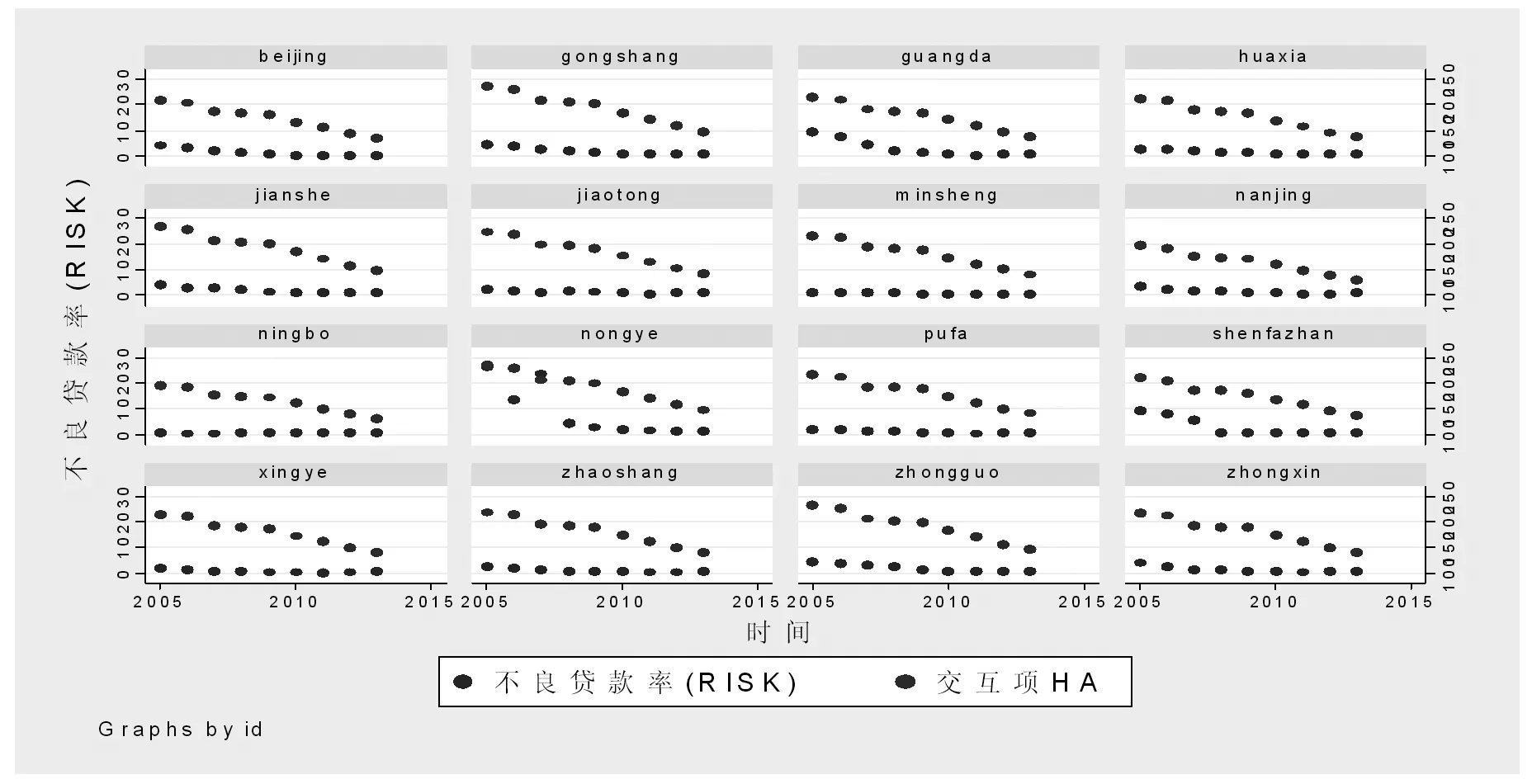

(四)风险 (RISK)与交互项(HHI×A)分析

根据银行业集中度的计算公式可知银行的规模是决定银行业集中度的重要因素。且考虑到本文所选取的样本都是上市的商业银行,规模都十分庞大。因此,银行业的规模不仅会通过自身直接影响银行的风险,而且通过银行业集中度间接影响银行的风险。则可能会呈现一种“交互作用的偏效应”。因此,本文在线性模型的基础上对这种交互效应是否存在进行研究。首先,通过银行风险与规模和银行业集中度的交互项(HHI×A)的散点图进行初步分析。

通过图2发现:银行风险与交互项HA(HHI×A)存在一定的线性关系,且二者的变化趋势相同。说明当银行业的集中度不变时,银行资产规模的大小可能会通过集中度进一步影响银行的风险。因此,可以初步证实规模与集中度的交互项对银行的风险将产生影响,银行的规模可能会通过银行业集中度对银行的风险产生影响。因此,接下来做进一步验证。

(五)加入交互项的线性回归结果

由于银行业集中度对风险的偏效应可能取决于银行规模的大小时,应该在模型中加入这两个变量的交互项来进行进一步分析。若不引入二者的交互项,将会产生遗漏变量问题,进而无法得到有关风险的无偏估计。

图2 银行风险与HA的散点图

根据:F=4.0538>F(8,127),在1%、5%、10%的显著性水平下均成立;Hausman检验得到卡方值为68.89,P值为0.000 00。模型采用个体固定效应模型进行拟合。回归结果如表4所示。

表4 系数及相关统计量

通过表4可以发现:HA对应的系数均显著,所以能够直接得到交互项及交互项作为一个解释变量的偏效应,此处为0.663 0。再一次证实了交互效应显著存在,且HA的系数为正。为了进一步量化资产规模带来的非对称性影响,本文以资产规模作为门限量得出非线性模型,做更深入分析。

(六) 非线性模型回归

1.门限值

本文接着以银行的绝对规模(此处采用的是资产的绝对规模)作为门限变量,进行门限效应检验,如果存在,再作进一步估计。本文采取自取抽样法(Bootstrap),自举次数为3 000。经过stata12.0软件的操作得出门限效应的检验结果。

表5 门限效应检验

上述结果表明:单门限与双门限效应均在1%的显著性水平下显著。存在一个门限值时,为29.427 8,即ln A=29.427 8,对应的资产规模为603 019 220 万元。存在两个门限值时,分别为29.427 8及29.929 6,即资产规模为603 019 220 万元及996 001 805万元。因此,银行业集中度与银行风险的关系受到银行规模的影响而呈现非线性的假设得到验证。

表6 门限估计值和置信区间

结合2014年年底银行的资产规模情况:达到603 019 220万元的规模的银行仅为除交通银行除外的四家国有商业银行。处于603 019 220万元与996 001 805万元之间的银行数量为0。超过996 001 805 万元的银行也为除交通银行之外的四家国有银行。且由于本文的样本量相对较小,一般情况下也不考虑两个门限值的情况。鉴于此,仅考虑一个门限值的情况。

(2)门限真实性检验

图3 LR图

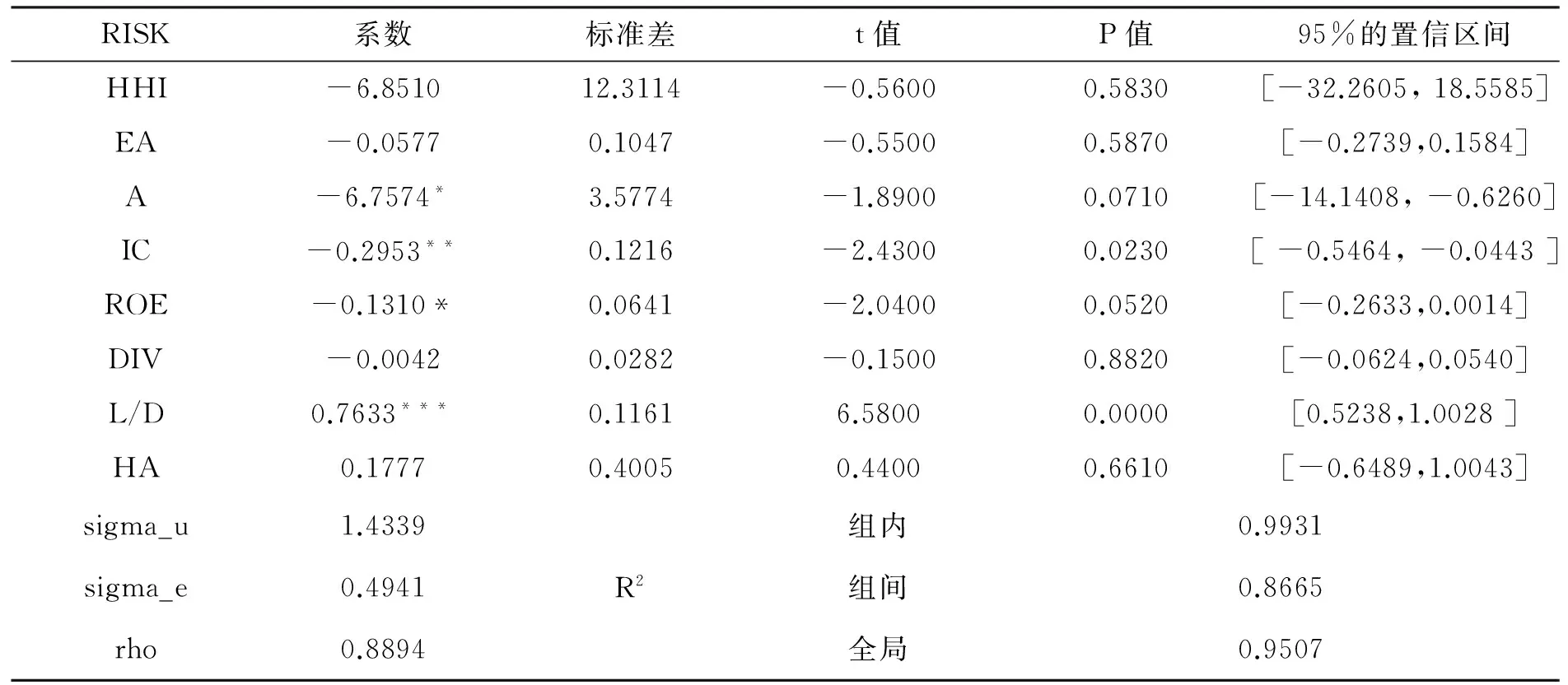

(3)面板门限回归结果及相应的分析

使用含个体固定效应模型估计各个解释变量的系数及其对应的标准差,表7给出了变量的回归系数估计结果和相应的显著性检验结果。

门限回归结果表明:HHI1与HHI2的系数的差异性证实了非线性关系。当银行资产规模小于门限值,银行业集中度对其影响显著为正,银行业集中度越高,银行风险越大;而当银行资产规模超过门限值,银行业集中度与风险的正相关关系不显著,银行业集中度对其风险而言可能不再是重要因素。说明在突破规模限制之后,即使是在高集中度的市场环境下,鉴于银行业集中度与规模的交互作用机制,催生出的大型商业银行可以充分利用“大而不倒”的优势,通过其强大的市场力量挖掘客户,扩大利差,从而不受高集中度的市场环境制约。

表7 门限回归结果

注:1.***、**、*分别表示在1%、5%和10%的显著性水平下显著;2. HHI1、HHI2分别表示门限变量小于门槛值,门限变量大于门槛值情况下的变量名。

银行的资产规模对应的系数为负,但并不显著。我国商业银行存在规模经济、声誉价值等,但是大规模也会带来管理上的难度,刺激商业银行的冒险行为。不能仅仅依靠绝对规模判断风险大小。当规模相对于现行的技术条件和管理水平下来说过大时,将会增加风险;而规模相对于现行的技术条件和管理水平处于可控范围之内时,规模将会发挥优势,降低银行的风险性。因此规模大小对风险的影响效果并不能仅依赖于绝对值大小进行判断,规模的影响在银行间也存在差异性。

银行的存贷比(L/D)对应的系数显著为正,存贷比越高,表明银行的风险越大。考虑到所选取的风险的代理变量是银行的不良贷款率,则高水平的存贷比意味着银行可能为追求过度放贷,在冒险的同时相应地增加了流动性风险及带来不良贷款率的上升。

银行的产权比率(EA)的系数显著为负,表明银行的产权比率越高,银行的风险越低;银行的净资产收益率(ROE)的系数显著为负,表明银行的收益率越高,风险越小;银行的多样化经营程度(DIV)的相应系数显著为正,表明银行的非利息净收入占净利息收入比例越高,银行经营业务的广泛及复杂性,会带来新的风险隐患,带来风险的递增。以上三个控制变量的系数符号与前文基于理论所做的预测相一致,在此不做赘述。

以利息收入占贷款总额为代表的银行效率(IC)的系数为正,与前文的预测符号相反,这并不矛盾。因为结合本文选取的IC的具体含义,利息收入占贷款总额在一定程度上反映了一家银行的贷款利率水平。在贷款总额一定的情况下,利息收入越高,相应的贷款利率越高,但过高的贷款利率在带来收益的同时会加大收款的风险,即增加了不良贷款发生的概率。

四、稳健性检验

通过分样本回归,进行非线性估计,门限值lnA=29.4278将银行分割为大型及小型银行两个类别。现对两个样本分别回归(考虑交互项)。

(一)大型商业银行

在相关检验的基础上,建立个体固定效应模型的稳健性回归,得到表8:

表8 大型商业银行样本回归结果

注:***,**,*分别表示在1%、5%和10%的显著性水平下显著。

(二)小型商业银行

在相关检验的基础上,采用修正随机效应的广义最小二乘法进行回归,得到表9:

表9 小商业银行样本回归结果

注:***,**,*分别表示在1%、5%和10%的显著性水平下显著。

上面两表中的 HA系数不显著,在此情形下,可以直接从主效应的显著性、方向及大小来判断自变量对因变量作用的方向及性质。HHI对应的系数情况与前面分析一致,结果具有稳健性与说服力。

以大型商业银行作为样本回归得到:银行业集中度对银行的风险的影响系数并不显著。银行业的集中度越高,在开放经济以及外部经济不确定的情况下,金融力量的集中,对于高资产规模的银行来说,对抗危机的能力也得到加强。这都会抵消银行业集中度的风险性,使之不再成为重要的风险因素。

对于小型商业银行,银行业的集中度与银行的风险呈显著正向关系。因此,在银行的规模没有超越门限值时,银行业的集中度越高,银行的风险越大。银行业集中度作为银行生存的一种中观因素,在银行规模相对较小的时候,其抵御大银行的冲击能力较弱。且在高度集中的银行业市场,政府的监管方式和内容可能因大型商业银行结合的利益集团的影响而发生偏向性,在一定程度上加大小型商业银行的风险。

五、结论

本文通过对16家上市银行2005—2014年的面板数据进行分析,认为银行业集中度与风险的关系受到银行规模的影响,结合规模的分析更有意义。银行自身的规模对银行业集中度与银行风险二者关系产生非对称的影响,本文通过以设定银行规模为门限变量,利用面板门限回归模型主要对三者之间的关系进行了量化研究。概括来说,具体得出了以下结论:

第一,通过利用HHI指数及CR4指标的度量及图形的刻画,在此基础上发现中国银行业的集中度呈现下降的趋势,四大国有商业银行的规模占比在逐步降低。

第二,银行的规模对银行业集中度与银行风险的关系产生变化的阈值是603 019 220万元,以此将银行业划分为大型商业银行与小型商业银行,银行业集中度与风险的关系受到银行规模的非对称性影响。

第三,银行应该差别对待银行业集中度变化带来的风险。当银行的资产规模达到门限值时,银行业集中度与银行风险正向关系不显著,即银行业集中度的高低对银行的风险的影响不再重大。当资产规模低于门限值时,银行业集中度与风险呈现正向关系。

第四,银行业集中度与银行规模的交互项(HA)的偏效应对整个样本而言,是存在的。交互项对应的系数显著为正,表明:银行的规模在直接对风险产生影响的同时,还会通过银行业集中度对风险产生间接影响。

参考文献:

[1] 陈伟光,李隽. 商业银行体系稳定性与竞争程度之测度研究[J]. 现代财经,2007(4): 14-17.

[2] 邱兆祥,安世友. 关于中国银行集中度风险的实证研究[J]. 经济与管理研究,2012(4): 79-84.

[3] 冀志斌, 周先平,董迪. 银行集中度与银行业稳定性——基于中国省际面板数据的分析[J]. 宏观经济研究, 2013(11):37-45.

[4] 秦厉陈. 中国银行业市场集中度影响因素及趋势分析[J]. 经济与管理,2007(6): 13-18.

[5] 杨天宇,钟宇平. 中国银行业的集中度、竞争度与银行风险[J]. 金融研究,2013(1):122-134.

[6] 李梦渝.银行业市场竞争结构与信用风险的关系研究 ——基于中国26家商业银行面板数据的实证[D].成都:西南财经大学,2013:11-12.

[7] JIMENEZ G, LOPEZ J A , SAURINA J, How does competition affect bank risk-taking? [J].Journal of Financial Stability,2013,9(2):185-195.

[8] MARTINEZ-MIERA D,REPULLO R. Does Competition reduce the risk of bank failure? [R]Review of Financial Studies , 2010,23(10):3638-3664.

[9] DE NICOLO G, LOUKOIANOVA E. Bank ownership, market structure and risk[R]. Monetary Fund Working Paper, 2007:215.

The Relations among Concentration Ratio of Banking Industry, Bank Size and Bank Risks:An Empirical Study Based on the Panel Data of 16 Commercial Banks

WANG Wei

(School of Accounting and Finance, Anhui Xinhua University, Hefei 230088, China)

Abstract:This paper investigates the relations among concentration ratio of banking industry, bank size and bank risks through panel threshold regression analysis and based on the panel data of 16 listed commercial banks in China from 2005 to 2014. The results indicate that the linear relationship between concentration ratio and bank risks is not significant; there does exist a nonlinear relationship between concentration ratio and bank risks and exist a threshold effect when asset size of banks is regarded as the threshold variable, with the threshold value being about 603019.22 million yuan. When asset size exceeds the threshold value, especially for large banks, the positive correlation between concentration ratio and bank risks is not significant, and when asset size is lower than the threshold value, especially for small-sized banks, there is a positive correlation between concentration ratio and bank risks.

Key words:concentration ratio; risks; threshold regression; asymmetry

收稿日期:2015-12-08

基金项目:教育部博士点基金项目(20133402110040:《创业的心智模式与企业家隐性知识学习的作用机理研究》);安徽省质量工程建设项目(2014jyxm409 :《转型背景下地方本科高校青年教师专业发展研究》)

作者简介:王玮(1981-),女,安徽桐城人,安徽新华学院财会与金融学院讲师,硕士。

中图分类号:F832.33

文献标识码:A

文章编号:1009-2463 (2016)03-0054-08