基于AHP的我国建筑企业融资能力评价

2016-06-23王贵春江承维

王贵春++江承维

【摘 要】 建筑企业融资难问题亟待解决,而其融资能力评价及其实践为资金供需双方投融资决策指明了目标和努力方向。基于层次分析法,文章从银行和担保公司两个角度确定了建筑企业融资能力评价指标体系和评价模型,并以此对建筑企业上市公司进行了融资能力评价。结果表明,不论从银行还是担保公司来看,目前建筑企业上市公司的融资能力均不强。

【关键词】 建筑企业; 融资能力; 评价指标体系; 层次分析法

中图分类号:F275 文献标识码:A 文章编号:1004-5937(2016)11-0048-05

一、引言

当前国际经济处于下行期,股市持续下滑,金融机构银根收紧,企业的融资难度加大。对于资金需求大的建筑行业,融资更加困难,融资成本和融资难度严重影响其目标利润实现及可持续发展。不论是从自身建设还是从所处的大环境来看,建筑企业的融资问题都非常突出,亟待解决。建筑企业融资能力自我评价和提升是其生存发展的重要控制节点,然而针对建筑企业融资能力评价的研究并没有提出明确的解决方法,也就使得资金供需双方在投资与融资方面找不到目标和努力方向。同等条件下,建设单位更愿意选择融资能力良好、垫资能力强的建筑企业来开展项目建设。为求得资金的安全与收益,资金供给方也更加乐意将资金提供给融资能力强的建筑企业使用,可见融资能力强是建筑企业在资源竞争中制胜的法宝。

二、建筑企业融资机理

融资金额大、融资渠道少、以银行贷款为主是建筑企业的主要融资特征[ 1-2 ],但企业融资具有相似的融资过程和融资机理。融资机理是存在于资金融通过程中的各个构成主体之间作用关系协调的一个过程:在资金短缺时,建筑企业作为资金需求方发出资金需求信号并传递给潜在的资金供给方,资金供给方接收资金需求信号之后结合自己的标准对需求方作资格审核,在判别其满足审核条件后,便就融资事项与建筑企业谈判并提出诸如限制资金使用用途、定向偿还、资产配置等要求,最终在谈判要求协商满足之后,资金供给方予以办理融资手续并提供需求资金[ 3 ]。其机理如图1所示。

三、建筑企业融资能力评价指标体系及评价模型

融资能力内涵的识别利于融资能力影响因素分析,而影响因素的科学分析是构建建筑企业融资能力评价指标体系的基础,最终评价指标体系模型助力融资实践。

(一)建筑企业融资能力含义

企业融资涉及资金供需两方,从而融资能力含义也存在资金需求方和资金供给方两个角度,且站在资金供给方给出融资能力定义的较多[ 4-6 ]。另外,资金融通过程中资金供给方的审核条件和贷款要求的满足是关键[ 3 ]。站在资金供给角度结合融资过程和融资机理,在对前人融资能力定义总结的基础之上融资能力可定义为:融资能力是指在一定的社会经济条件下,资金供给方考虑到自身资金条件,在对资金需求企业条件审核后,愿意提供资金支持的规模比大小[ 4-6 ]。其中,规模比是指资金供给方给予资金额度占资金需求企业希望融入资金总额的比率。企业获得的这一比率越大,表明资金供给方越乐意将资金提供给该企业,则在资金供给者心目中该企业的融资能力越强。

基于融资能力含义,企业融资能力影响因素主要存在于宏观环境和企业自身素质两大方面,竞争优势理论影响下企业自身素质是更大方面[ 4-7 ]。资金融通过程中,当银行决定是否贷款给借款企业时会考核企业条件,具体包括基本条件、质量条件和放款条件[ 3 ]。其中,基本条件是有关企业资质的硬性条件,质量条件主要考察企业的财务状况质量,而放款条件主要为项目建设必要、资金来源落实等有关借款企业的具体项目条件。另外,银行贷款利率同借款企业当前的财务状况和公司治理状况有一定的合理相关关系[ 8 ]。在企业自身素质方面建筑企业融资能力存在三个主要影响因素:企业财务状况、公司治理状况和建设项目情况[ 2-8 ]。不同的建筑企业承接的项目在建设规模、内容、周期等方面存在项目特殊性,不具有横向可比性,且承接项目的收益情况以及难以量化的企业公司治理状况最终都可体现于企业财务状况中。相比之下,企业财务状况具有计算方便、包络性强的优点,选择财务状况作为建筑企业融资能力研究的着眼点满足可行性和科学性要求。

(二)建筑企业融资能力评价指标体系的构建

传统的融资能力评价主要从公司财务状况层面来设计指标体系,且盈利能力、偿债能力、资产管理能力、股本扩张能力、现金回收能力、成长能力和创新能力是主要的第二层次能力指标[ 4-7 ]。其中,盈利能力、偿债能力和资产管理能力是被一致接受的能力评价体系重要的组成指标。与理论相呼应的是,问卷调查(对建筑企业财务工作人员开展问卷调查,发出问卷150份,收回105份,其中有效问卷96份)所反映的结果指标也主要集中在偿债能力、盈利能力和资产管理能力方面。根据层次分析法的原理,结合文献分析,问卷调查后得到在建筑企业融资能力评价目标层下,纳入指标体系准则层的指标有盈利能力、偿债能力、资产管理能力和成长能力。

更进一步,建筑企业对资金供给方中的银行方面依赖性较强,银行对借款企业的要求较高,某些企业在借款时不得不转向担保公司寻求援助,则银行和担保公司在判断建筑企业融资能力强弱时在侧重点或侧重程度上应当存在不同,拟从银行和担保公司两个角度建立各自融资能力评价指标体系。选择准则层下的常用指标设计评价指标体系,采用德尔菲法,通过问卷直接向投资担保公司和银行以及相关专家作问卷调查访问以确认。其中银行方面的专家主要是华夏银行、华侨银行、东亚银行的工作人员和重庆大学财务管理方面的专家学者,共计13人。担保公司方面的专家主要是重庆某担保公司集团及其各个地方分部的信贷部经理,共计15人。最终银行和担保公司在建筑企业融资能力评价指标的选择上保持一致,得到具有层次结构的融资能力评价指标体系如表1所示。

(三)建筑企业融资能力评价模型

层次分析法是一种将与决策有关的元素分解成不同层次,在分层基础上进行定性和定量分析的分析决策方法[ 9 ]。本文该方法的定性部分主要用于分析和选择建筑企业融资能力评价指标体系的二级和三级指标(见表1),定量部分则主要集中体现于建筑企业融资能力评价模型的构建,特别是模型中指标权重的确定。

层次分析法下,采用专家评分法从银行和担保公司两个角度来确定各个指标间的重要性相对大小,即根据专家打分分数来确定指标之间的相对重要性以构造出层次分析法中的判断矩阵。判断矩阵通过一致性检验及各层次权重确定后,即可得到本文层次分析法建立的模型的基本形式:

比较银行和担保公司角度建筑企业融资能力评价模型,不难发现:(1)银行角度评价模型和担保公司评价模型在第三层方案层上的各个指标权重大小虽然存在差异,但同一准则层下的方案层指标权重大小顺序差异较小。(2)第二层准则层上权重大小的绝对顺序是无差异的,即均认为在准则层面,偿债能力是第一重要的方面,以后依次是盈利能力、资产管理能力和成长能力。(3)不同的是,担保公司角度的偿债能力占比更大,这表明担保公司与银行相比是更严重的风险厌恶者,这与实际情形相符。首先从二者规模上看,银行的注册资本金都有严格要求,担保公司则不然,且担保公司注册资本一般低于银行的注册资本,即担保公司的规模不及银行大,其风险承担能力不如银行强。其次,我国银行有其特殊的发展历程,在银行存在巨额呆账、坏账等情况下,出于资本金充足率的硬性规定,政府会伸出援手处理掉其不良资产,银行倒闭的情况是极少见的,可以说最后政府是银行的兜底者。而担保公司则不然,它完全是自负盈亏,面临的风险也就相对较大,从而将偿债能力看得更重。最后,问卷调查中担保公司的经理人也普遍认为担保公司比银行更惧怕风险,是更严重的风险厌恶者,印证了这一结果。

四、建筑企业上市公司融资能力评价

(一)样本企业筛选

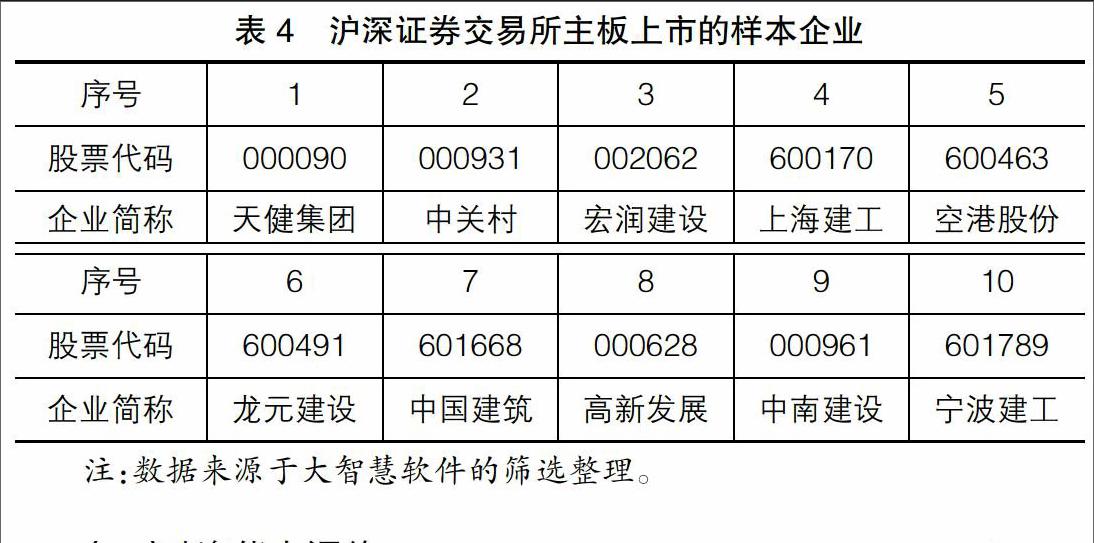

样本筛选借用东北证券大智慧(经典版)中行业分类模块功能来完成,筛选标准有:(1)企业性质属于《国民经济行业分类》(GB/T4757-2011)中建筑业下的房屋建筑业企业;(2)企业的主营业务为建筑主体施工,且所占比例达到60%及以上。经过筛选得到10个样本企业,其结果见表4。

(二)融资能力评价

利用样本公司披露的2011—2014年财务报告、审计报告和财务报告摘要对样本企业融资能力评价的步骤为:(1)计算样本企业2011—2014年融资能力评价体系中涉及的财务指标,并计算其算术平均数。(2)采用均值和标准差进行无量纲化处理。(3)计算评价值Z。得到各样本企业在两种角度下的融资能力评价值Z,如表5所示。

(三)评价结果分析

使用方案层指标均值计算评价值Z,得Z=0。而上述得到的评价结果中,中国建筑、宁波建工、空港股份、天健集团、中南建设的评价值Z>0,这样可以认为这些企业的融资能力评价值是在样本企业平均水平之上的,从而融资能力应当是较强的。而那些评价值Z<0的企业则说明其融资能力在平均水平之下,融资能力就相对较弱。

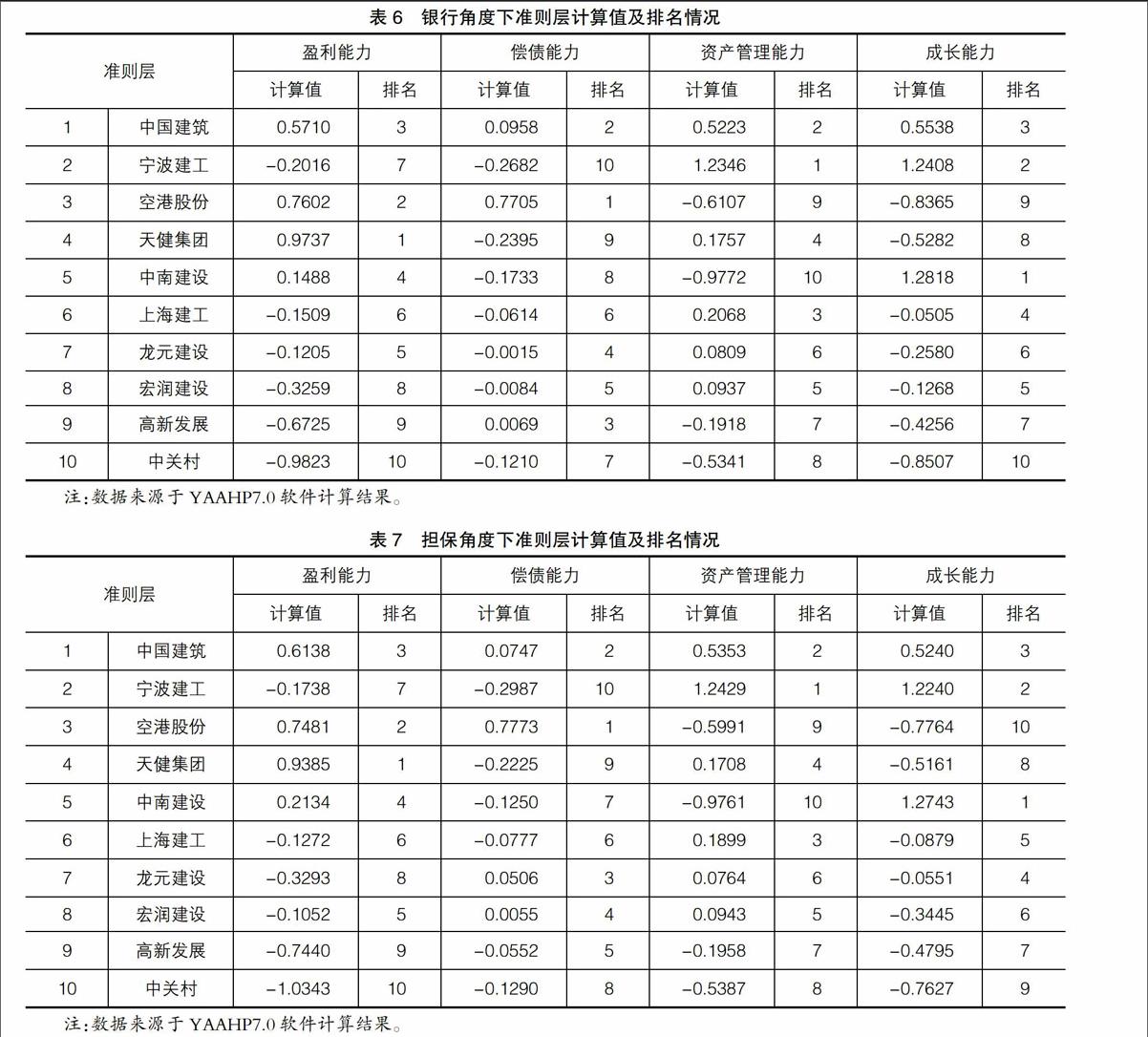

融资能力评价值Z可以说明企业融资能力水平所处的相对位置,一般也可以说明其融资能力的强弱。需要指出的是,融资能力评价是企业盈利能力、偿债能力、资产管理能力和成长能力的综合,故决策者也需要结合准则层面的计算值甚至是方案层的指标原始值来加以考核,以便于理解和使用这一评价值并作出合理的投资融资决策。根据融资能力评价模型的计算结果,两种角度下样本企业准则层各能力的计算值结果及其排序情况如表6和表7所示。

五、结论

建筑企业融资能力评价中,银行和担保公司所关注的最主要方面是企业的偿债能力,其次是盈利能力,即关注借款企业或者被担保企业到期能否还款,以及企业借款是否可以盈利。但相比之下担保公司赋予偿债能力的权重较大,即担保公司更加关注偿债能力,是更严重的风险厌恶者。对主要从事房屋建筑主体建设的建筑企业上市公司进行融资能力评价,不论是银行角度还是担保公司角度,其融资能力评价值Z的大小顺序基本相同。评价值Z可以说明企业融资能力水平所处的相对位置,一般也可以说明其融资能力的强弱,可以为资金供需双方提供决策支持。融资能力评价值Z<0与Z>0的建筑企业数量相当,整体来看样本企业的融资能力都不强。融资能力评价值Z具有综合性,为了进一步科学决策,决策者在使用时需将其与准则层各能力的计算值甚至方案层的指标原始值相结合来考虑。

【主要参考文献】

[1] 徐威.建筑企业资金困境及其切实可行的对策措施[J].财经界,2012(7):80.

[2] 郑宪强.中国建筑企业融资需求、渠道及对策研究[J].建筑经济,2011(5):28-32.

[3] 胡奕明,周伟.债权人监督:贷款政策与财务状况——来自上市公司的一项经验研究[J].金融研究,2006(4):49-60.

[4] 孙林杰,孙林昭,李志刚.科技型中小企业融资能力评价研究[J].企业管理,2007(5):146-150.

[5] 吴岩.中小企业融资能力评价研究:层次分析法[J].中外企业家,2013(12):88-94.

[6] 许良虎,胡晶晶.基于金融机构视角的融资能力概念辨识及评价指标体系构建[J].商业时代,2013(24):64-65.

[7] 王贵春,甘勤.上市建筑企业内部控制有效性评价研究[J].会计之友,2014(28):49-53.

[8] 江伟.中国上市公司资本结构决策研究:基于制度环境与行为公司财务的视角[M].北京:经济科学出版社,2012:6-63.

[9] 邓雪,李家铭,曾浩健,等.层次分析法权重计算方法分析及其应用[J].数学的实践与认识,2012(7):93-100.