基于VAR模型的中国金融发展和经济增长关系

2016-06-16蒋然

蒋然

摘 要:金融是一个国家的第四边疆,充分认识并有效利用金融发展推动经济增长成为重要现实问题。本文利用了我国2004年-2015年的季度数据,通过建立VAR模型,对我国金融发展和经济增长的关系进行了实证分析。结果表明:金融规模对经济增长的影响至关重要,金融效率和股票市场的发展对经济增长的影响相对重要。最后,通过对实证结果的分析,并结合中国经济发展状况,提出了自己的意见。

关键词:VAR模型;金融发展;经济增长

一、引言

由于中国市场经济发展刚刚起步、股票市场与保险市场发展也比较晚、统计数据比较缺乏等因素,很少有西方学者对中国的金融发展和经济增长之间的关系进行研究。中国学者在对中国金融发展和经济增长的关系的研究中,所使用的研究数据是2000年之前的季度数据,然而在20世纪90年代,我国的股票市场和保险市场发展刚刚起步,并不能很好的反映出对经济增长的影响;也有些学者是从金融规模、金融效率和金融结构三个方面对金融发展和经济增长的关系进行了研究,并没有考虑到股票市场和保险市场的发展水平。综上,股票市场和保险市场的发展水平是我们不可忽视的金融发展的指标。

所以,我在已有的研究基础上,采用了我国2004年1月到2015年9月的季度数据,从金融规模、金融效率、股票市场发展水平和保险市场发展水平四个角度对我国金融发展和经济增长之间的关系进行了实证研究,希望能够指出对我国经济增长具有针对性的建议。

二、指标选取与数据来源

1.指标选择

金融规模(FIR)用金融相关率表示,等于银行业金融机构总资产与总负债余额之和除以GDP。金融发展效率指标我们用总资产与总负债的比SLR来表示。股票市场发展水平指标用股票成交金额与GDP的比STOCK来表示。保险市场发展水平用保费收入与GDP的比INSURE来表示。经济增长指标,我们选取广为接受的国内生产总值GDP来表示。

2.数据来源与处理

本文采取的是2004年1月到2015年9月的季度数据,并且借助Eviews8.0进行数据的处理。为了减少异方差,本文对各个指标进行了自然对数变换,变换后分别记为LGDP、LFIR、LSLR、LINSURE、LSTOCK,变换后原来时间序列的协整关系并不会受到影响。此外,本文所有的数据均来自中国人民共和国国家统计局。

三、实证分析

1.单位根检验

为了保证时间序列的平稳性,我们采用ADF检验,对序列进行平稳性检验。由表1可知,取了自然对数之后的序列都是非平稳的,但是一阶差分之后的序列都是平稳的,从而我们认为以上5个变量都是一阶单整的,即服从I(1)过程。

下面可进一步对时间序列进行Johansen协整分析。Johansen协整检验是一种基于向量自回归模型(VAR)的检验方法,进行协整检验以前,需要先确定VAR模型的结构。

2.基于VAR模型的分析

选择VAR模型的滞后阶数时,一方面想使滞后阶数足够大以便完整反应所构造模型的动态特征。另一方面,滞后阶数越大需要估计的参数也就越多,模型的自由度就越小。通常进行选择时,需要综合考虑,既有足够数目的滞后项,又有足够数目的自由度。确定滞后阶数方法:以“*”标记出依据相应准则选出来的滞后阶数为准。通过表2,全部准则选出来的滞后阶数都是5,所以我们建立滞后阶数为5的VAR模型,即VAR(5)。

在此基础上,可以对一阶差分之后的时间序列,即DLGDP、DLFIR、DLSLR、DLINSURE、DLSTOCK,进行协整检验。本文采用Johansen检验方法,表3表明,在5%的显著水平下,时间序列存在3个协整关系。

3.方差分解分析

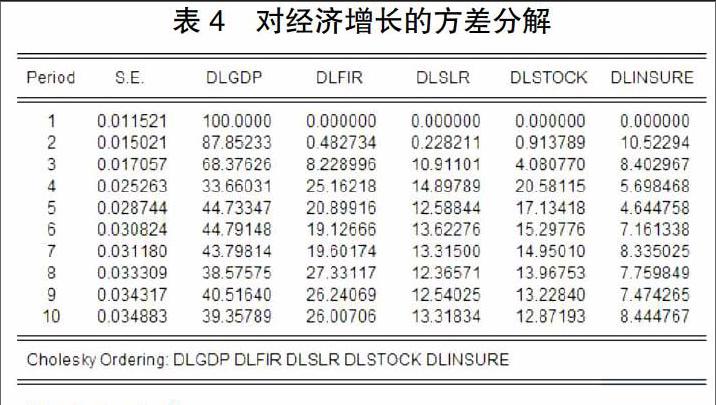

与脉冲响应函数的分析视角相反,方差分解是把系统中每个内生变量的波动按其成因分解为各方程新息相关联的组成部分,从而可以判断各新息对内生变量的相互重要性。

为了确定金融发展对经济增长的影响程度,我们对VAR模型中的经济增长变量进行方差分解,分解结果如表4,经济增长的变动主要受自身的影响,在第一期达到了100%,随着时间下降的趋势一直衰退到第四期,达到大约34%,之后上下波动,但一直稳定在40%左右。来自金融规模的冲击对经济增长的贡献率,在第4期达到了25%,之后略有衰退,但在第八期达到了最大值27%,后来一直稳定保持在26%左右。来自金融效率的冲击对经济增长的贡献率,在前两期接近于0,在第4期达到了最大值14.9%,之后一直稳定保持在13%左右。来自股票市场的冲击对经济增长的贡献率在第1期达到了最大值20.6%,之后逐渐减少到12.9%左右。来自保险市场的冲击对经济增长的贡献率在第2期达到了最大值10.5%,之后对经济增长的解释一直在10%以下上下波动。

以上表明,金融规模的扩张对经济增长起着至关重要的作用,金融效率的提高和股票市场的发展对经济增长也起着相对重要的作用。

四、结论和建议

我们通过多变量VAR系统,运用协整检验,格兰杰因果检验,脉冲响应和方差分析,对我国金融发展和经济增长之间的关系进行了实证研究,结论如下:

1.通过格兰杰因果检验,我们可以得出保险市场的发展水平和金融效率之间、金融规模和经济增长之间存在着双向的因果关系;提高金融效率和保险市场的发展水平也能促进金融规模的扩张;然而经济的增长、金融规模的扩张和股票市场发展水平的提高又能促进金融效率的提高。

2.通过脉冲响应函数,我们可以得到这样一个传导机制:金融效率的提高能够推动金融规模的扩张,金融规模的扩张又能带动经济的增长,经济的增长又能促进金融效率的提高。

3.通过方差分析,我们可以得出金融规模的扩张对经济的增长起着至关重要的作用,金融效率的提高和股票市场的发展对经济的增长也起着相对重要的作用。其中,金融规模对经济增长的解释能够达到27%左右。

综上,结合我国实际情况,对我国金融发展提出以下建议:首先,降低银行业集中度,提高中小金融机构在银行业中的比重引起银行业激烈的竞争,以此扩张金融规模,促进经济增长。其次,完善中小企业融资体系,鼓励金融创新,优化我国的金融结构,以此提高金融效率,进而促进经济增长。再次,扩大股票市场规模,提高非国有上式公司的数量,同时解决信息不对称问题,加强金融监管。最后,政府应减少对保险市场的监管,优化资本配置效率,实现资本向保险市场的部分转移,以此带动保险市场的发展,促进我国经济增长。

参考文献:

[1]孙士金,孙世霞.上海金融发展与经济增长[J].统计教育,2009.11.

[2]马长友.中国金融结构与经济增长的实证分析[J].社会科学研究,2005.3.

[3]常京京.中国金融发展与经济增长的动态关系研究[J].黑龙江工程学院学报,2015.12.

[4]饶晓辉,钟正生.保险能否促进经济增长-基于中国的实证研究[J].上海经济研究,2005.12.

[5]李仁建.中国股票市场发展与经济增长关系的实证研究[J].统计与决策,2003.10.