资金约束供应链预付款融资模式的比较优势分析

2016-06-16骆建文

李 超, 骆建文,2

(上海交通大学 1.中美物流研究院, 2. 安泰经济与管理学院,上海 200030)

资金约束供应链预付款融资模式的比较优势分析

李超1, 骆建文1,2

(上海交通大学 1.中美物流研究院, 2. 安泰经济与管理学院,上海 200030)

摘要:供应链下游企业以预付款方式为资金约束的上游企业提供生产性融资与传统的从外部金融机构(如银行)获得融资的方式相比具有其自身的优势,具有提升供应链的运作效率作用。在上游企业存在资金约束的供应链中,建立了供应链成员企业作为参与人的动态博弈模型。分别得到了银行融资模式和预付款模式下供应链成员企业的均衡策略,分析了预付款较银行融资模式的优势。结果表明,存在价格区间使得批发价格在在该区间内时,下游企业能够激励上游企业选择预付款模式并实现双方的帕累托改进,同时提高供应链整体的运作效率。

关键词:资金约束; 预付款; 供应链融资

供应链中上游企业资金短缺的境况会造成对下游企业的供应中断或供应不足,如今面对这种情况,下游企业经常通过预付款的方式为资金约束的上游企业提供生产资金,以支持上游企业的生产或激励上游企业预备更多的产品库存以应对未来不确定的市场需求。供应链下游企业以预付款方式为资金约

束的上游企业提供生产性融资与传统的从外部金融机构(如银行)获得融资的方式相比具有其自身的优势,具有提升供应链的运作效率作用。本文主要研究在上游企业存在资金约束的供应链中,预付款融资模式与传统金融机构融资模式的比较优势及其对各方融资与运营策略的影响。

1文献综述

关于资金约束的供应链企业的融资与生产决策问题,一些学者关注供应链企业的外部融资问题,如Lai等[1]研究了由资金约束的供应商和零售商组成的供应链在3种运作模式下供应链的运作效率问题。Kouvelis 等[2]研究了由一个供应商和一个资金约束的且存在破产成本零售商组成的供应链中各企业的最优运营和融资决策均衡问题。Raghavan 等[3]站在第三方融资机构的角度,研究了向由一个资金约束的制造商和一个资金约束零售商组成的供应链进行融资的决策问题。

国内外学者也对供应链外部融资和内部融资方式并存情况下的供应链运作与融资决策进行了研究,这些研究与本文的研究较为接近。如Kouvelis等[4]考虑了由一个资金约束的供应商和一个资金约束的零售商组成的供应链,在存在外部银行融资且两者都存在破产风险的前提下,研究了供应商的最优交易信用合同的设计和定价问题以及零售商的融资模式选择和最优订购决策问题。Babich[5]研究了供应商缺乏资金的情况下,制造商向供应商提供财务补贴的融资决策问题。王文利等[6]研究了内部融资和外部融资模式下供应商和零售商的最优生产决策和融资决策。陈祥锋[7]研究了供应商为资金约束的零售商提供贸易信用的供应链协调问题。Jing等[8]考虑由一个制造商和一个资金约束的零售商组成的供应链在银行融资和交易信用同时存在的前提下,作为Stackelberg博弈领导者的供应商的定价决策和作为Stackelberg博弈跟随者的零售商的融资模式决策与订购量决策的均衡问题。

目前关于供应链融资的研究大都集中于在“按订单生产”的推动式供应链中(关于推动式和拉动式供应链的研究见文献[9])由上游企业向下游企业提供延期付款交易信用的情形;或供应链上下游都存在资金约束的情况下,双方各自由外部银行融资或由上游进行外部融资并向下游提供延期付款交易信用的情形。而实践中上游生产企业存在资金约束而由下游资金实力雄厚的企业为上游提供预付款融资的情况也比较常见,如前文中所列举的案例。本文研究由一个资金约束的供应商和一个零售商组成的“按需求订购”的拉动式供应链系统,讨论外部融资和内部融资两种融资方式并存情形下的零售商的定价策略和生产商融资模式的选择与生产决策的均衡,同时设计了在零售商预付款融资模式下能够协调供应链的收益共享契约。

2问题描述与模型假设

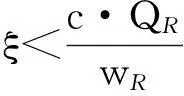

考虑由一个风险中性的上游企业和一个风险中性的下游企业组成的单周期供应链系统,供应链以按需求订购的方式运作,即在期初由上游企业先进行生产,在期末需求发生后由下游企业根据实际需求从上游企业处购买产品以满足市场需求。不失一般性,假设上游企业的初始资金为0,生产成本为c>0。产品的市场零售价为p>c,由下游企业制定批发价格w∈[c,p],产品残值和缺货成本都为0。

假设若上游企业的境况在参与供应链运营和不参与供应链运营之间无差别,则其会选择参与供应链的运营。设外部银行所处的金融市场是竞争性的,即银行仅仅需要取得无风险收益;不失一般性,假设无风险利率为0,如陈祥峰[7]和Jing等[8]都采用了这种假设。作为研究对照,考虑若不存在资金约束且供应链进行统一决策的情况,供应链总体的期望利润函数为

π(Q)=E[p·min{ξ,Q}]-c·Q=p·S(Q)-c·Q。

(1)

3预付款融资的比较优势分析

3.1银行融资下的最优策略

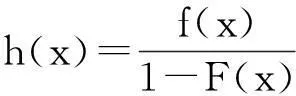

假设不存在下游企业预付款融资,则资金约束的上游企业只能选择进行外部银行融资,此时的决策顺序为:期初,下游企业制定外部银行融资下的批发价格wB;观测到wB后,上游企业制定生产量决策QB;观测到wB和QB后,银行同时制定利率rB。上游企业由银行借入c·QB的资金进行生产。对于只收取无风险收益的银行,使其所借出的c·QB的资金的期望收益等于期望成本即可。期末,上游企业获得min{wB·min{ξ,QB}}的收益,则其向银行的期望还款额为E[min{wB·min{ξ,QB},c·QB·(1+rB)}]。因此银行获得无风险收益的条件为

c·QB=E[min{wB·min{ξ,QB},c·QB·(1+rB)}]。

(2)

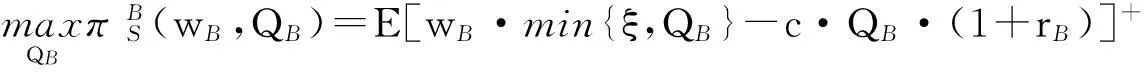

给定下游企业所制定的批发价格wB,上游企业通过银行借款进行生产,期末需求发生后下游企业以价格wB由上游企业处购买min{ξ,Q}的产品,上游企业获得收益后向银行还款,因此上游企业的最优化问题为

(3)

约束条件为银行获得无风险收益的条件(2)。

下游企业期初制定批发价格wB,期末需求发生后以价格p卖出所订购的min{ξ,QB}的产品,因此下游企业的最优化问题为

(4)

根据决策顺序,采用逆向归纳法求解供应链各方的决策均衡。得如下命题。

命题1证明了在只有银行融资的情况下,上游企业有动力进行融资并组织生产,且供应链各方的决策与上游企业不存在资金约束的情况下相同。上游企业的生产量取决于下游企业制定的批发价格决策;下游企业作为博弈的领导者,其决策实质上决定了作为跟随者的上游企业的生产量决策,而下游企业的期望利润为上游企业生产量决策的凹函数,因此对于供应链系统存在唯一的最优生产量决策。

3.2预付款融资下的最优策略

本部分研究不存在银行为上游企业提供融资服务时,资金约束的上游企业只能选择由下游企业预付款的方式进行融资并进行生产的情况。此时的决策顺序为:期初,下游企业制定批发价格wR;上游企业观测到批发价格后制定生产量决策QR;同时下游企业向上游企业支付等于上游企业生产成本c·QR的货款以支持其生产。期末需求发生后,下游企业以价格wR购买数量为min{ξ,QR}的产品,并向上游企业支付(wR·min{ξ,QR}-c·QR)+的现金。

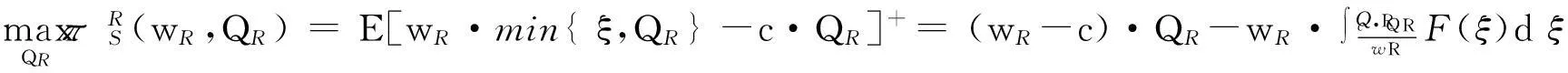

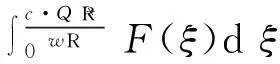

在只存在预付款融资模式下,给定下游企业制定的批发价格wR,上游企业的最优化问题为最大化其期末的期望利润:

(5)

(6)

同时上游企业的期望利润与下游企业的批发价决策的关系有如下命题。

。

(7)

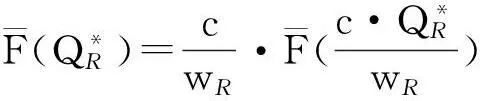

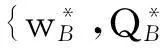

在只存在预付款融资模式下,下游企业制定其最优批发价格,有如下命题

根据命题3,下游企业会通过提供生产性的融资获得整个供应链的全部利润,达到“上游企业为下游企业生产”的供应链运作模式。下游企业通过预付款为上游企业提供生产性融资,实际上是为其转移了库存风险。在实践中,上游企业一般会面临着银行融资和预付款融资两种融资模式并存的情形,因此上游企业会比较在两种融资模式下的期望利润来进行融资模式的选择。

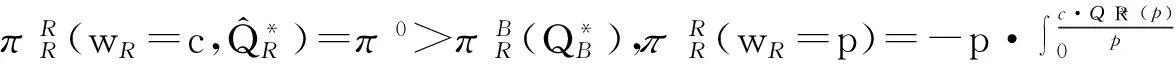

3.3预付款融资模式的比较优势分析

4结论

本文研究表明,相比于银行融资,资金充足下游企业通过为上游企业提供等于其生产成本的预付款的方式,可以为上游企业提供生产性融资,同时可以为上游企业转移了库存风险,这种融资方式能够使得上游企业和下游企业双方都获得比银行融资模式下更高的期望利润,从而实现供应链成员企业的帕累托改进,而且能够显著提高供应链整体的运作效率,即供应链整体的期望利润大于银行融资模式下供应链整体的期望利润。研究表明,存在介于上游企业生产成本和产品市场价格的下游企业的批发价格决策的区间,使得供应链企业实现帕累托改进,在这个区间中的批发价格契约可以激励上游企业选择下游企业预付款融资模式。

由于本文所建立的模型比较简单,假设比较理想化,如上游企业的初始资金为零、产品的销售周期为单一周期以及供应链成员企业都为风险中性等,显然放松其中一些假设可以得到更加有意义和符合实际情况的结论,作者将在今后的研究中继续探讨。

参考文献:

[1]LAI G,DEBO L G,SYCARA K. Sharing inventory risk in supply chain: the implication of financial constraint[J]. Omega,2009,37(4):811-825.

[2]KOUVELIS P,ZHAO W.The newsvendor problem and price-only contract when bankruptcy costs exist[J]. Production and Operations Management,2011,20(6):921-936.

[3]RAGHAVAN N R S,MISHRA V K. Short-term financing in a cash-constrained supply chain[J]. International Journal of Production Economics, 2011, 134(2):407-412.

[4]KOUVELIS P,ZHAO W. Financing the newsvendor: supplier vs. bank, and the structure of optimal trade credit contracts[J]. Operations Research,2012,60(3):566-580.

[5]BABICH V. Independence of capacity ordering and financial subsidies to risky suppliers[J]. Manufacturing & Service Operations Management,2010,12(4):583-607.

[6]王文利,骆建文. 零售商预支付与贷款担保下的供应商融资策略[J]. 管理工程学报,2013,27(1):178-184.

WANG Wenli, LUO Jianwen. Strategies for financing suppliers based on retailers’ prepayment and loan guarantee[J]. Journal of Industrial Engineering and Engineering Management, 2013, 27(1):178-184.

[7]陈祥锋. 资金约束供应链中贸易信用合同的决策与价值[J]. 管理科学学报,2013,16(12):13-20.

CHEN Xiangfeng. The value of trade credit contract in capital-constrained supply chains[J]. Journal of Management Sciences in China, 2013,16(12):13-20.

[8]JING Bing,CHEN Xiangfeng,Gangshu Cai. Equilibrium financing in a distribution channel with capital constraint[J]. Production and Operatoins Management,2012,21(6):1090-1101.

[9]CACHON G P. The allocation of inventory risk in a supply chain:push, pull, and advance-purchase discount contracts[J]. Management Science,2004,50(2):222-238.

[10]LARIVIERE M E,PORTEUS. Selling to the newsvendor:An analysis of price-only contracts[J]. Manufacturing Service Operations Management,2001,3(4):293-305.

A Comparative Advantage Analysis of Advance Payment Financing Mode for Financial Constrained Supply Chain

LI Chao1,LUO Jianwen1,2

(1. Sino-US Global Logistics Institute, Shanghai Jiao Tong University, Shanghai 200030, China;2. Antai College of Economics and Management, Shanghai Jiao Tong University, Shanghai 200030, China)

Abstract:The mode of supply chain enterprises to provide productive financing and traditional financing from outside financial institutions (such as banks) has its own advantages, which can improve the efficiency of supply chain operation. In a pull supply chain where the supplier is in financial constraint, supply chain member enterprises being the players, a dynamic game model is established to investigate the improvement to supply chain efficiency and the members’ profit by advance payment. Equilibrium strategies under bank financing and advance payment are obtained respectively, and advantage of advance payment compared with bank financing is analyzed. The results show that when there is an interval and the wholesale price is in this interval, the retailer is able to incent the supplier to opt advance payment scheme and achieve Pareto improvement for both players and improve the efficiency of the whole supply chain.

Key words:capital constraint; advance payment; supply chain financing

收稿日期:2015- 05- 19

基金项目:国家自然科学基金资助项目(71372107);上海哲学社会科学规划课题(2012BGL011)

作者简介:李超(1985-),男,山东省人, 博士研究生,主要研究方向为供应链金融.

doi:10.3969/j.issn.1007- 7375.2016.02.003

中图分类号:F253.2

文献标志码:A

文章编号:1007-7375(2016)02- 0013- 04