证券内在价值计算的图示法及教学探析

2016-05-14邹勇燕

邹勇燕

【摘 要】证券内在价值的计算涉及烦琐的计算公式和复杂的计算过程,学习者普遍感到学习困难。针对此问题,文章提出利用图示法计算证券内在价值,即在绘出证券未来现金流量的基础上求其现值。由于图示法更直观和容易理解,极大简化和便捷了计算过程,从而具有较好的实用价值。

【关键词】证券内在价值 计算 图示法 应用

证券投资管理是企业财务管理和家庭理财中的一个重要内容,其核心就是证券内在价值的计算。证券内在价值是价值投资理论提出的一个核心概念,价值投资理论认为证券内在价值是证券未来收益的现值,投资者应该寻找并投资那些市场价格低于其内在价值的证券。笔者在多年的教学实践中发现,学生在进行证券内在价值计算时主要依赖于机械地记忆计算公式,将案例中的相关数据生搬硬套地代入到计算公式中来获取结果。这种方法只能解决一些较简单的问题,如果遇到一些难度大、综合性强的问题时就会“束手无策”,或容易出错。为此,本文提出在理解的基础上应用图示法来计算证券内在价值,以期能为学习者提供一种新的解决思路和方法。

一、证券内在价值的计算原理

根据资产的收入资本化定价理论,任何资产的内在价值都是在投资者预期的资产可获得的现金收入的基础上进行贴现决定的。运用到证券上,证券的内在价值就是指进行证券投资时投资者预期可获得的现金流入的现值。因此,无论是债券还是股票,我们在计算它们的内在价值时,首先要知道它们的未来现金流量数据及时间分布,再利用资金时间价值计算原理,求其现金流量的现值即可。在这里,获得证券的未来现金流量数据及时间分布是关键,图示法可以使得未来现金流量分布更为直观,学习者的思路更为清晰,计算过程更为简单。

二、图示法在证券内在价值计算中的应用

(一)在债券内在价值计算中的应用

根据证券内在价值的计算原理,债券的内在价值就是债券未来现金流量的现值。债券属于固定收益证券,相对股票而言其未来现金流量可以进行准确的预测。债券的未来现金流量主要包括债券的利息和到期收回的本金(面值)或中途出售债券时获得的现金收入。理论学习和实务中涉及的债券类型主要包括附息债券、一次还本付息债券与零息债券。

1.附息债券

附息债券又称分期付息、到期还本债券,是指按照票面金额和票面利率逐期计算并支付利息,到期偿还本金的债券。

例1:希望公司于2010年1月1日发行了A债券,其面值为1000元,票面利率为6%,期限为5年,一年付息一次,到期一次还本,市场利率为8%,求A债券的内在价值。

步骤1:计算A债券利息

债券利息等于债券面值乘以票面利率,所以A债券利息=1000×6%=60元,即投资者每年可获得利息60元。

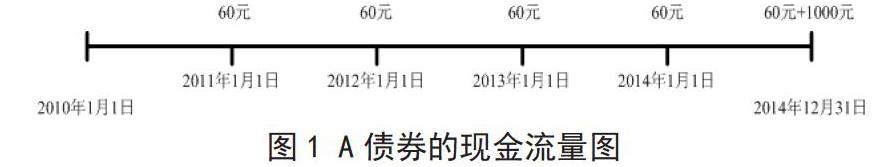

步骤2:绘出A债券的未来现金流量图(如图1)

从图1可以看出,A债券的未来现金流量包括每年支付的60元利息和到期归还的本金(面值)1000元。很明显,60元利息属于年金的形式,连续分布在5年期间,1000元本金属于一次性收付款项,发生在到期日。

步骤3:计算A债券的内在价值

根据债券的内在价值计算原理,A债券的内在价值等于利息的年金现值和本金(面值)复利现值之和,即:

V=60×(P/A,8%,5)+1000×(P/F,8%,5)=920.16元

2.一次还本付息债券

一次还本付息债券是指在债务期间不支付利息,只在债券到期后按规定的利率一次性支付利息并还本的债券。因此,一次性还本付息债券只有一次现金流动,即到期日的本息之和。

例2:希望公司于2011年1月1日发行了B债券,面值为1000元,票面利率为10%,期限为3年,到期一次还本付息,单利计息,市场利率为9%,求B债券的内在价值。

步骤1:计算B债券的本利和

B债券的3年利息共计=1000×10%×3=300元

到期日B债券本利和=1000+300=1300元

步骤2:绘出B债券的未来现金流量图(如图2)

B债券的未来现金流量就是其在到期日的本利和,即1300元。

从图2可以看出,B债券的未来现金流量较A债券要简单,债券存续期间没有产生现金流量,只有在到期日的1300元现金流入。

步骤3:计算B债券的内在价值

B债券的内在价值就是到期日本利和1300元的复利现值,计算过程如下:

V=1300×(P/F,9%,3)=1003.86元

3.零息债券

零息债券又称纯贴现债券,是指在到期前的各个期间都不支付利息,只在到期日支付本金(面值)的债券。根据零息债券的定义可知,零息债券的未来现金流量就是到期日的本金(面值)。

例3:希望公司于2012年1月1日发行了C债券,面值为1000元,期限为3年,该债券属于零息债券,市场利率为10%,求C债券的内在价值。

步骤1:绘出C债券的未来现金流量图(如图3)

C债券的未来现金流量就是其在到期日的本金(面值),即1000元。

从图3可以看出,C债券的未来现金流量在三种债券中最为简单,不需要进行计算,就是债券的本金(面值)。

步骤2:计算C债券的内在价值

C债券的内在价值就是债券本金(面值)的现值,计算过程如下:

V=1000×(P/F,10%,3)=751.3元

(二)在股票内在价值计算中的应用

与债券一样,股票的内在价值就是股票未来现金流量的现值。股票的未来现金流量主要是公司未来派发的股利,还包括持有者未来出售股票的现金收入。股票内在价值的计算与债券不相同的地方就是债券的未来利息和本金是确定的,而股票的股利是不确定的。在教学中,主要介绍了短期持有的股票、零增长股票、固定增长股票、非固定增长股票的内在价值的计算。其中,零增长股票是指投资者长期持有,未来股利保持不变的股票;固定增长股票是指投资者长期持有,未来股利按照一个固定的增长率增长的股票。这两种股票被假定为投资者永久持有,而且都具有简单易掌握的内在价值计算公式,因此不适合应用图示法。下面主要介绍如何应用图示法计算短期持有的股票和非固定增长股票的内在价值。

1.短期持有的股票

短期持有的股票是指投资者购入股票在持有一段时间以后就出售,其未来现金流量包括持有股票期间的股利和未来出售股票的价格收入。

例4:某企业于2015年1月1日投资A股票,预计第一年会得到股利为0.8元/股,第二年得到股利1元/股,第三年得到股利为0.5元/股,该企业将于3年后出售该股票并预计售出价格为20元/股,必要收益率为10%,求A股票的内在价值。

A股票的未来现金流量图如图4所示:

因此,A股票的内在价值为:

V=0.8×(P/F,10%,1)+1×(P/F,10%,2)+20.5×(P/F,10%,3)=16.96元

2.非固定增长的股票

在现实生活中有的公司股利是不固定的。例如,在一段时间里高速增长,在另一段时间里正常固定增长或固定不变,这种股票就是属于非固定增长的股票。在这种情况下,就要分段计算,才能确定股票的价值。下面我们以两阶段增长股票为例,利用图示法计算股票内在价值。

例5:某上市公司发行的B股票上年每股支付股利0.5元,预计该公司未来三年股利第一年增长10%,第2年增长12%,第3年增长5%,第4年及以后将保持每年2%的固定增长率水平,必要报酬率为10%,求B股票的内在价值。

根据题目可知,该股票属于两阶段增长股票,未来前三年属于股利高速增长阶段,未来第四年及以后属于股利正常增长阶段。

步骤1:计算B股票未来四年股利

第一年股利为:0.5×(1+10%)=0.55

第二年股利为:0.55×(1+12%)=0.616

第三年股利为:0.616×(1+5%)=0.6468

第四年股利为:0.6468×(1+2%)=0.6597

步骤2:绘出B股票的未来现金流量图

其中,(0)表示第二阶段的起点,(1)表示第二阶段的第一年末。

步骤3:计算B股票的内在价值

首先,计算股票第一阶段未来现金流量的现值。从图5可知,第一阶段的现金流量为0.55元、0.616元和0.6468元。

V1=0.55×(P/F,10%,1)+0.616×(P/F,10%,2)+0.6468×(P/F,10%,3)=1.4950元

其次,计算股票第二阶段未来现金流量的现值。由题目可知,第二阶段的股票属于股利固定增长型股票。在这种情况下,先要直接利用计算公式计算股票内在价值,然后再折现到“0”时点即可。

股利固定增长股票内在价值计算公式为:

其中,D1为预计第一期(年)的股利,k为必要报酬率,g为股利增长率。

从图5可以看出,在第二阶段时期内,预计第一年的股利为0.6597元,因此计算如下:

元

要注意的是,8.6423元只是“3”时点的价值,因此还要将该值再折现到“0”时点,才是B股票在第二阶段的未来现金流量的现值。

V2=8.2463×(P/F,10%,3)=6.1956元

最后,将第一阶段股票现金流量现值加上第二阶段股票现金流量现值就是B股票的内在价值。

V=V1+V2=1.4950+6.1956=7.6906元

三、结论

利用图示法计算证券的内在价值使计算原理更容易理解,计算过程更便捷。首先,针对债券而言,学习者无须再去死记硬背那些烦琐的债券价值计算公式,只需利用图示法绘出债券的未来现金流量,求其现值即可,使得学习者更容易理解,也更好地操作计算;其次,针对股票而言,尤其是非固定增长的股票,学习者从现金流量图可以非常清晰地了解每个时点的现金流量,在计算股票第二阶段及以后阶段的现金流量现值时,能够准确把握其属于哪个时点的价值,为学习者正确、便捷地计算股票内在价值提供依据。

【参考文献】

[1]陈雨露,刘彦斌.理财规划师专业能力(第四版)[M].北京:中国财政经济出版社,2011.

[2]王波,许邵定.财务管理[M].北京:北京出版社,2014.