公允价值计量投资性房地产的财务影响

2016-05-14徐柏青

徐柏青

【摘要】本文首先剖析了金融街采用公允价值模式计量投资性房地产的真实动机和原因,并通过对金融街更改会计政策前后财务状况的对比分析,揭示了公允价值计量投资性房地产的财务影响,并建议投资者对以公允价值计量投资性房地产的房地产企业进行财务分析时应加以调整,区别对待。

【关键词】公允价值 房地产 财务影响 金融街

一、引言

现行的《企业会计准则第3号——投资性房地产》颁布于2006年,这意味着,企业持有的用于赚取租金或资本增值的房地产,即投资性房地产,可以根据企业的实际情况选用成本或者公允价值进行后续计量。准则颁布后的第四年选择公允价值模式计量的企业比例仅占3%,大多数企业对公允价值模式持有一种观望态度。而作为受该准则影响最大的商业地产企业金融街控股股份有限公司(金融街),则在准则实行的第二年就宣布从2008年1月1日起,对公司拥有的投资性房地产采用公允价值进行后续计量。

金融街是一家以商务地产为主业的公司,商务地产比例超过70%,与主攻住宅的房地产企业不同,金融街的多数房地产被划为投资性房地产,而不属于存货。所以,金融街选择在投资性房地产计量方面转变会计政策,对其财务报表的影响更为显著。

金融街转变会计政策之后,投资者难免担忧,认为金融街的做法有失稳健,财务数据水分比较大。本文旨在通过分析金融街会计政策转变的动机和由此带来的财务影响以及后续持续的对业绩的影响,试图回答投资者是否需要区别对待以公允价值计量投资性房地产的房地产企业,在投资决策时是否需要特殊关注或者调整某些项目。

二、金融街以公允价值模式计量投资性房地产的原因分析

(一)变更会计政策的官方解释

金融街在会计政策变更公告中称原因有二,一是采用公允价值对投资性房地产进行后续计量是目前国际通行的成熟方法;二是公允价值模式具有可操作性。

(二)本质原因

公告中的理由看似充分,但实质过于空泛,并没有阐明公司选择公允价值模式的最本质原因。首先,针对原因一,虽然公允价值模式在国外较成熟,但是在我国还没有被广泛的接受,提早应用可能会降低会计信息的可比性;针对原因二中有关公允价值的获得,仍然存在很多不确定性和没有解决的问题,这些都会影响会计信息的质量。所以,金融街更改会计政策一定另有原因。

公允价值模式和成本模式的最主要区别有两点,一是后续计量的计量属性是公允价值还是历史成本;二是是否需要继续计提折旧。企业的房地产类资产中通常会隐藏着一些溢价,而公允价值模式能够将这些隐藏的溢价全部体现在账面上,而且公允价值模式下投资性房地产无需计提折旧,也会相对增加利润,这些都是可以提高收益水平的途径。

所以,我认为金融街选择公允价值模式的原因之一是要美化盈利指标,从净资产收益率的角度看,金融街2007年净资产收益率剧降,盈利下滑,管理层有通过对投资性房地产采用公允价值计量模式,提升净利润的动机。每股收益同样呈下降趋势,因此公司可能需要利用公允价值计量模式对财务报表的利好影响来缓冲这种下滑趋势。

此外,金融街在2008年有大规模融资的计划,包括股权融资和和债权融资。2008年,公司股东大会通过了10亿元短期融资券的融资方案并获中国证监会的有条件通过。2008年1月,公司实施了公开发行股票方案。由此看来,公司有动机通过对投资性房地产采用公允价值计量属性提升企业的相关财务指标,提升资产价值、净利润,改善资产负债率,有利于其通过增发股票和债券进行融资,帮助企业进行更好地融资。

三、会计政策变更的财务影响分析

(一)公允价值计量投资性房地产对资产负债率的影响

金融街的资产负债率2008年以前一直保持在65%左右,而在2008年,忽然降到了46%。资产负债率的忽然改善是得益于使用公允价值计量投资性房地产的政策变更。之前提到的金融街在2008年的债权融资计划可能是企业选择会计政策变更的动因,也进一步得到印证。

(二)采用公允价值模式对利润表的影响

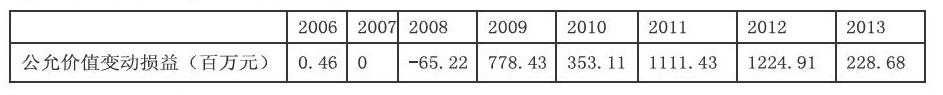

1.公允价值变动损益。在转变会计政策之前,公司的公允价值变动损益发生额几乎可以忽略不计。但是采用公允价值计量模式后,需要每年对房地产价值进行重估,公允价值与账面价值的差额计入公允价值变动损益。2009年后,公允价值计量模式对利润总额有十分明显的正的效应。

2.每股收益。金融街的每股收益在2006至2008年呈现下降趋势,行业排名不断下滑,因此,公司可能需要利用公允价值对财务报表的利好影响遏止这种下滑趋势。表中数据表明,政策变更后公司达到了这个目的。

3.收益质量。主营业务收入具有可持续性,是质量高的收益。而营业外收入、公允价值变动损益、投资收益的可持续性差,是质量较低的收益。一个企业的收益越来越依赖主营业务以外的来源,是一个危险的信号。金融街在转变投资性房地产计量模式后的收益结构变化如下表。

在金融街会计政策变更之前价值变动净收益占利润总额的百分比稳定在5%,而在会计政策变更并追溯调整了2007年的数据以后,该比例显著增长,并且随市场行情的变化不断波动。在2009年房价回暖的年份,该比例竟达到了50%以上,也就是说来自于这部分增值的收益超过了来自出营业务的利润。这样的结构说明,在采用公允价值模式之后,金融街展现在财务报表上的利润质量可能是存在问题的。

四、结论

经分析,金融街的净资产规模增大、资产负债结构更加改善、净利润和每股收益也变得更加乐观。但是需要注意的是,这些改变并不是因为公司的资产质量优化或者是经营能力提升,而仅仅是因为公司变更了会计政策,是由于对投资性房地产采用公允价值模式计量导致的。也就是说,这种改善并不是实质上的改善,而只是公司通过改变游戏规则而产生的结果。公司的公允价值变动损益金额和占利润比例增大、收益质量变差也说明了这一点。

对于以公允价值计量投资性房地产的房地产企业,投资者们做财务分析和投资决策时应该特殊对待。因为,政策变更的影响显著,使得采用成本模式计量的企业和采用公允价值模式的企业变成不同游戏规则下的竞赛者,因此不能在同一平台和基准上进行比较。对于采用公允价值计量投资性房地产的或者处于政策变更时点上的房地产企业,尤其是以商业地产为主的企业,应该特殊关注其各种财务指标变化的诱因,必要时应该对其财务数据进行调整,才能与其他企业具有可比性。这样才能使投资决策更具合理性。

参考文献

[1]谢获宝,张亮子.投资性房地产后续计量模式的盈余管理研究[J].财务与会计,2012,1:018.

[2]潘立新,翟潇璐.浅谈公允价值计量投资性房地产[J].财会通讯:综合版,2008(12):59-60.

[3]邱雯.基于投资性房地产公允价值计量的盈余管理研究——以金融街控股股份有限公司为例[J].现代商贸工业,2010,22(24):59-60.