融资租赁和经营租赁比较分析

2016-05-11张蕊北京飞机维修工程有限公司

张蕊 北京飞机维修工程有限公司

融资租赁和经营租赁比较分析

张蕊 北京飞机维修工程有限公司

摘 要:融资租赁和经营租赁的主要区别在于租赁资产是否进入承租人的资产负债表。通过不同的交易结构安排和租赁方式的选择,租赁除能满足承租人固定资产购置对资金的需求外,还能调整负债结构、控制债务规模及合理避税等。本文通过对融资租赁和经营租赁的比较分析,来说明采用不同的租赁方式对承租人和出租人的影响。

关键词:融资租赁 经营租赁 对比分析 会计认定

从会计的角度来划分,租赁可分为融资租赁和经营租赁,二者的主要区别在于租赁资产是否进入承租人的资产负债表。通过不同的交易结构安排和租赁方式的选择,租赁除了能够满足承租人固定资产购置对资金的需求外,还可以实现调整负债结构、控制债务规模及合理避税等功能。以下主要通过融资租赁和经营租赁的比较分析,来说明采用不同的租赁方式对承租人和出租人的影响。

一、租赁行业发展历史

现代租赁业起源于二战后的美国,1952年美国成立了世界第一家融资租赁公司——美国租赁公司(现更名为美国国际租赁公司),经过半个多世纪的发展与演变,在西方发达国家租赁已经成为仅次于银行信贷的第二大融资渠道。

我国租赁行业起步较晚,自1981年设立第一家融资租赁公司起,租赁行业也跟随改革开放的步伐几经起落。自2007年新的《金融租赁公司管理办法》实施之后,租赁行业进入了快速发展阶段。2015 年8月末,国务院出台了《关于加快融资租赁业发展的指导意见》,整个行业迎来了新的发展契机。

二、国内租赁行业发展现状

自2007年新的《金融租赁公司管理办法》实施以来,租赁行业发展迅猛,截至2014年末,全行业租赁公司数量达到2071家(经过银监会或商务部审批的租赁公司),租赁合同余额约3.2亿万元。

虽然近年来租赁行业发展较为迅速,但无论与租赁发达国家相比还是与国内银行、信托等融资渠道相比,仍有不小的差距。在国际上,衡量租赁发达程度的主要指标为租赁渗透率,是指当年通过租赁方式进行的固定资产投资占全社会固定资产投资的比重。

三、不同租赁方式对比分析

(一)概念辨析

融资租赁:融资租赁也称金融租赁,它是指企业需要添置设备而又缺乏资金时,租赁公司可根据该企业的选择,代其购买设备,并以租赁的方式将设备出租给企业使用的一种交易形式。

经营租赁:经营租赁是指承租人需要添置设备时,可从出租人那里租入设备。出租人不仅为承租人提供融资便利,转让设备使用权,更主要的是提供租赁设备的维修、保养和其他专门性服务,同时承担设备过时的风险。租期结束,承租人没有留购设备的选择权。

(二)功能特点

融资租赁的功能特点主要体现在:(1)融资租赁可以拓宽承租人融资渠道,节约银行授信资源;(2)融资租赁可以调整承租人债务结构,降低对银行贷款的依赖程度;(3)租赁期限和租金偿还方式灵活,有利于承租人进行现金流管理。

经营租赁除了具备融资功能之外,还有自身独特的优势,主要体现在:(1)经营租赁能够控制承租人资产负债水平;(2)经营租赁有利于承租人进行税收筹划;(3)租赁期结束,承租人退租、续租、留购的选择权能够增加其经营灵活性。

(三)会计认定

融资租赁与经营租赁最主要的区别在于在会计处理上:融资租赁资产计入承租人资产负债表,按自有固定资产计提折旧;经营租赁资产计入出租人资产负债表,承租人仅需要将租金计入成本费用。

从理论上看,融资租赁和经营租赁区别只体现在会计记账规则的差异上,但在实践中不同的交易安排会对承租人和出租人报表结构、纳税安排、现金流都会有不同的影响,下面将用一个案例来具体分析。

四、相关案例

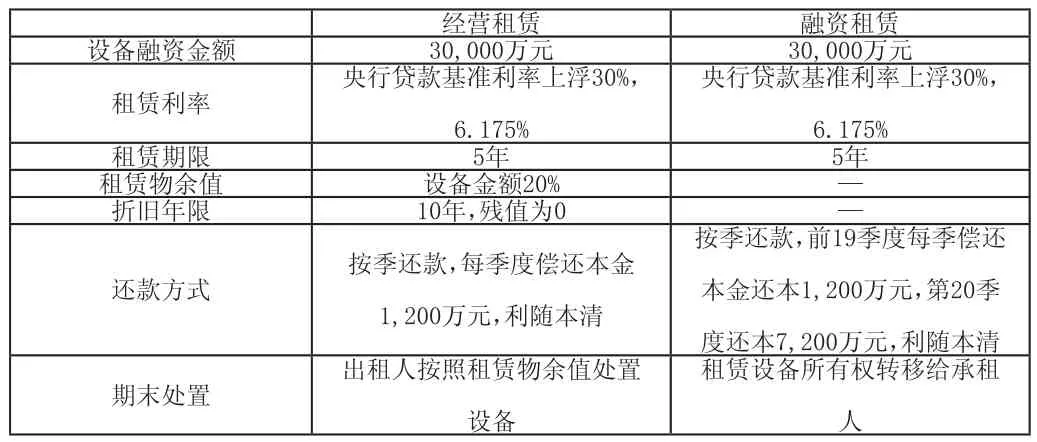

某企业拟引进一套生产设备,设备不含增值税价格3亿元,经与某租赁公司商议,租赁公司出具了经营租赁和融资租赁两种交易方案。具体交易结构及条件如表1所示:

表1主要交易要素一览表

(一)相关假设及说明

(1)经营租赁交易模式下设计租赁物余值为融资金额的20%,且在租赁结束时由出租人按照该余值处置资产;

(2)除最后一期,融资租赁和经营租赁设计同样的还款方式,即每期租金相同;

(3)不考虑增值税的影响;

(4)租金计算规则为:每期租金=当期本金+当期利息;当期利息=上期剩余本金*租赁年利率/4;

(5)假设出租人资金来源于第三方融资,还款频率与租金偿还同步,融资成本为央行贷款基准利率上浮10%,5.23%;

(6)不考虑除财务费用之外的其他成本。

(二)出租人收益及成本计算

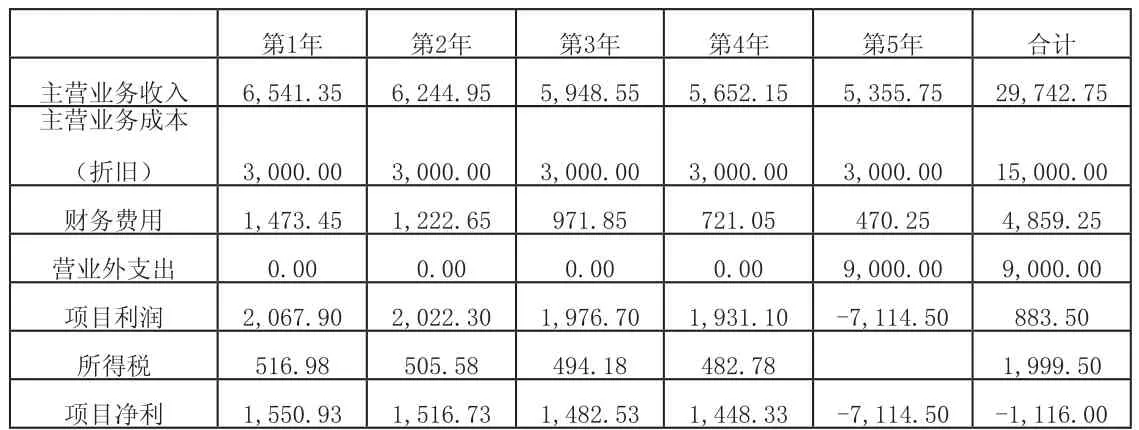

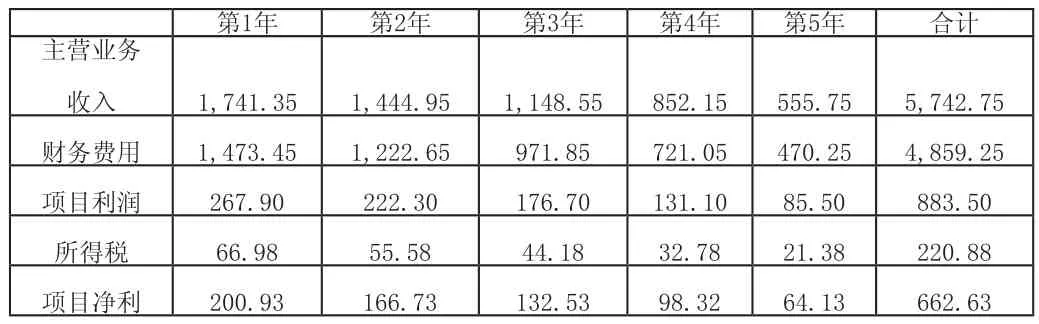

出租人收益及成本计算如表2、表3所示

表2 经营租赁方案计算表单位:万元

表3 融资租赁方案计算表单位:万元

(三)对出租人及承租人的影响

1.对出租人的影响

通过上述表2、表3可以看出不同的融资方式对出租人的影响有所不同:

(1)收入差异

经营租赁以租金全额作为收入,融资租赁以租赁利息作为收入,因此经营租赁主营业务收入较高,可以迅速扩大出租人收入规模。

(2)利润差异

整个租赁期内,两种租赁方式的项目利润合计相等。与融资租赁相比,经营租赁方案下除第5年外,其余各期项目利润较高,可优化出租人利润。

(3)所得税差异

经营租赁方案下前4年项目利润较高,故所得税较高,第五年亏损,所得税为0。经营租赁的利润在前期实现,但期末的亏损不会有所得税返还,故经营租赁模式出租人缴纳所得税将远高于融资租赁模式。

(4)现金流差异

考虑资金来源为外部融资,经营租赁模式下项目的现金流入无法覆盖外部融资,出租人需要用该项目之外的其他资金偿还外部融资,项目经济性较差,增加了操作难度。

2.对承租人的影响

(1)采用融资租赁方式采购该生产设备,承租人固定资产增加,相应应付融资租赁款增加,导致资产负债率上升,而采用经营租赁模式则不会增加承租人资产负债率;

(2)采用经营租赁方式虽然不会增加资产负债率,但是会增加承租人的成本费用,同时由于租赁期限较短,承租人每期分担的成本较高。

通过以上比较可以看出,对于承租人而言,选择经营租赁方式可以降低负债率、延迟纳税等,但此类交易模式给出租人带来的负面影响较大,会影响此类交易的达成。为了使经营租赁更具有可操作性,考虑增大租赁物余值,减少每期收入进而减少所得税缴纳,可以实现降低承租人资产负债率的同时不影响出租人利润。但同时此种方式承租人无法享受延迟纳税的好处。

五、小结

综合以上,相同条件下,从承租人角度,经营租赁具有显著优势。从出租人角度,经营租赁可以显著扩大收入规模和前期的利润规模,但是也会带来项目期末所在年份利润大幅降低、项目净现金流较差的问题。虽然将租赁物余值提高以致每期折旧与租赁本金偿还同步,可以避免上述存在问题,但租赁物余值提高,意味着项目期内租赁本金收回少,大额租赁本金将在期末一次性收回,出租人承担较大的设备残值风险。

参考文献:

[1]Loewanstein, Mark. Taxes and Financial Leasing [M]. Quarterly Review of Economics and Business, 1988.

[2]谢代银.现代企业融资策略研究[M].四川:西南财经大学出版社,2004.

[3]张自宏.现代企业资本结构研究[M]. 北京:中国财政经济出版社,2003.