杜邦分析体系下非寿险公司盈利能力分析

2016-05-07李玉英崔健梅文馨王维

李玉英++崔健++梅文馨++王维

【摘 要】 盈利能力指标作为重要的财务指标,是企业创造利润的能力,是企业发展必须关注的重要指标。文章以非寿险公司为研究对象,利用改进的杜邦分析模型,对保险公司的盈利能力展开分析,探究我国非寿险公司盈利能力存在的问题,以期为非寿险公司进一步提高盈利能力提供一定的数据支持。

【关键词】 非寿险公司; 盈利能力; 杜邦财务分析

中图分类号:F606.6 文献标识码:A 文章编号:1004-5937(2016)09-0039-03

保险公司属于经营风险行业,整个经营过程都具有特殊性。保险公司要想在日益激烈的竞争中生存下来,除了要保证所提供产品和服务的质量,还要保持自身的财务状况稳定,这样才能实现长期稳健的经营,在竞争中立于不败之地。盈利能力作为保证保险公司具有较强财务实力的主要因素,是企业创造利润的能力[1],只有财务实力较强的保险公司才有提取足够准备金的能力;此外,盈利能力还影响资本增长,公司吸引外部资本的能力、对外扩张的能力以及偿付能力的高低,最终决定公司能否抵御不利环境的影响并存续下来[2]。因此,本文以非寿险公司为研究对象,利用杜邦财务分析方法对非寿险公司盈利能力进行客观分析,以期为公司战略决策提出意见和建议。

一、杜邦财务分析体系

杜邦分析体系是利用几个重要财务指标的相互关系,对企业总体经营状况和经济效益进行系统分析的方法[3]。杜邦体系的核心是净资产利润率(ROE),将各个指标逐层进行分析,得到一个指标分析体系:

净资产利润率=净利润/所有者权益

=(净利润/营业收入)×(营业收入/资产)×(资产/所有者权益)

=利润率×资产周转率×[1/(1-资产周转率)]

=资产利润率×权益乘数

杜邦分析体系将企业净资产利润率分为利润率、资产周转率以及权益乘数三部分:

1.企业利润率的高低,反映了企业的盈利能力。提高企业利润率就要求企业拓宽销售渠道、降低生产经营成本[4]。利润率的分析直接关系到企业的决策与运营。

2.资产周转率是营业收入和资产总额的比值,是指企业的每单位资产产生营业收入的大小。得到的数值越大,代表企业资产的效能越高,即企业每单位资产的盈利能力越强。企业可以通过对现有资产的优化配比,分析影响资产的各种相关因素,合理分配流动资产与固定资产的比例,提高资产利用效率,从而提升盈利能力。

3.权益乘数则是指企业的负债程度。权益乘数越大,代表企业资产负债率高,企业的负债程度高,即企业负债资产所产生的收益高,但同时承担的风险也较高;反之,则较小。企业要在保证资产回报率高于自身负债比率的基础上,充分利用权益乘数增强盈利能力。

二、非寿险公司盈利能力的改良杜邦分析体系

近年来我国保险业飞速发展,保险行业的竞争也愈发激烈,财务数据分析也越来越受到各个保险公司的重视。但由于我国特殊的历史背景和经济体制,保险公司在我国的存在与发展有其自身的独特性,特别是2006年我国新会计准则的颁布,直接引出了保险行业的“新保险准则”。新保险准则提出了保险业利润表中的新指标“已赚保费”,而已赚保费作为已承担保险责任部分的保费,与保费收入指标相比,也更具有实际意义。将“已赚保费”引入盈利能力分析体系,得到:

ROE={(承保收益/保费收入)+[(投资收益/总资产)×(总资产/保费收入)]}×(保费收入/所有者权益)

=[(承保利润/已赚保费)+(已赚保费/保费收入)+(投资收益/总资产)×(总资产/已赚保费)×(已赚保费/保费收入)]×(保费收入/所有者权益)

=[(承保收益/保费收入)+(投资收益/总资产)×(总资产/已赚保费)]×(保费收入/所有者权益)×(已赚保费/保费收入)

=[(承保收益/保费收入)+(投资收益/总资产)×(总资产/已赚保费)]×(已赚保费/所有者权益)

=[已赚保费利润率+(投资收益率×投资收益系数)]×肯尼系数

三、非寿险公司盈利能力的杜邦体系分析实例

(一)非寿险公司的样本选取

通过查阅资料可知:截至2013年,我国境内经营非寿险业务的保险公司共有64家。为了得到全面客观的分析结论,随机抽取其中的30家公司作为分析样本,再通过查找《中国保险年鉴2014》获得真实有效的相关数据,进行非寿险公司的盈利能力分析。

(二)数据搜集与整理

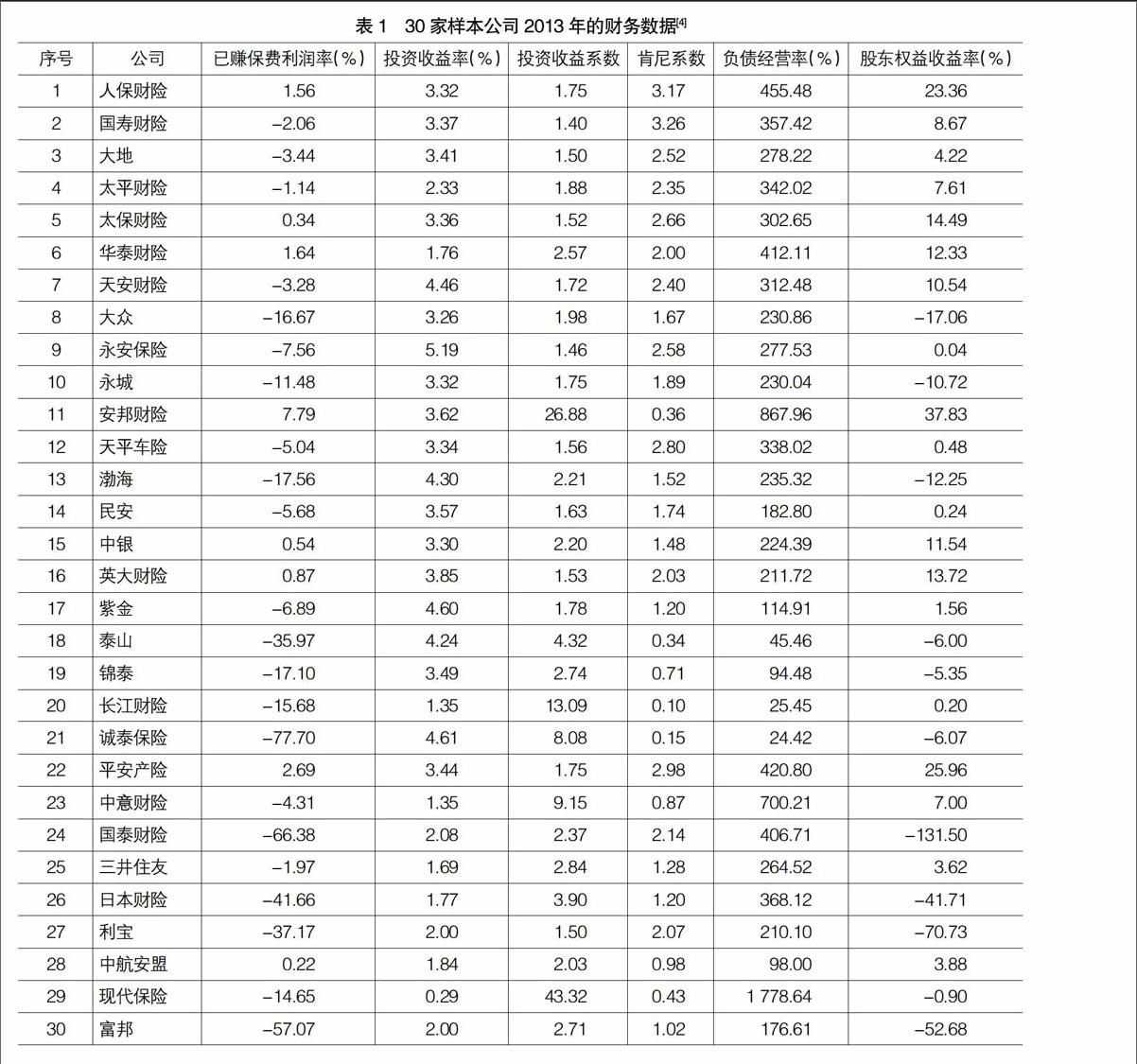

通过查找《中国保险年鉴2014》,得到30家样本公司基于杜邦体系的盈利能力分析的基础数据。通过对基础数据的计算,得到30家样本公司的杜邦分析体系指标数据。

(三)盈利能力指标分析与评价

1.股东权益收益率

股东权益收益率(ROE),又称净资产利润率,表示公司收益与所有者权益的比值,是杜邦分析体系的核心指标,也是评价公司盈利能力的第一项指标。这个指标既反映了企业所有者也就是股东所投资本的获利能力,还体现了公司各项经营投资活动的效率与成果[5]。其公式为:股东权益收益率=(已赚保费利润率+投资收益率×投资收益系数)×肯尼系数。

由表1分析可得2013年度30家样本公司的平均股东权益收益率为-6.57%。其中,最高的是安邦财险的37.83%,最低的为国泰财险的-131.50%。30家公司有19家公司的股东权益收益率为正值,占抽样样本的63.33%;11家公司的股东权益收益率为负数,占总体的36.67%。

总体来看,2013年我国非寿险公司股东收益率数据分析情况一般。从30家样本公司的股东权益收益率与公司成立时间的数据分析可知,成立时间较长、资本雄厚的公司股东权益收益率较高;而本年度股东权益收益率为负数的公司多为成立时间还比较短或者规模较小的公司,这些公司处于业务起步期,财务状况不稳定是正常现象。但是具体到每家公司,尤其是收益率为负数的公司,还都应该具体分析其影响股东权益收益率的各项指标,进而得出具体全面的盈利能力分析结论。

2.已赚保费利润率

已赚保费利润率是指一定时期内非寿险公司经营保险业务获利与已赚保费的比值,代表企业每单位保费的实际收益。已赚保费利润率代表的是保险公司在其主营业务承保业务方面的收益率,是评价非寿险公司盈利能力状况最重要的指标。其公式为:已赚保费利润率=保险业务利润/已赚保费。

由表1分析可得,2013年度,30家样本公司的已赚保费利润率差异巨大,且绝大多数为负值,而平均已赚保费利润率为-14.49%。其中,已赚保费利润率最高的公司为安邦财险的7.79%,最低的诚泰仅为-77.70%。30家非寿险公司里中仅有人保、太保、华泰等8家公司的已赚保费利润率为正值,只占样本公司的26.67%,且这8家公司的已赚保费利润率均值也仅有1.96%。这反映出2013年度我国非寿险行业只有两成公司在承保业务领域盈利,且承保业务盈利能力也较弱。

非寿险行业承保业务领域出现大量亏损,究其原因是我国非寿险业起步较晚,业务发展仍然不成熟。那些起步较早的老牌非寿险公司承保业务已趋于成熟,还是可以在承保领域取得盈利。这种状况也反映出现阶段我国非寿险公司的主要盈利在投资方面,是我国非寿险行业趋于理性化的表现。但同时反映出,承保领域仍是公司提高企业盈利能力的一大关注点,新兴的非寿险公司应抓住这个契机,在承保业务方面多做努力,进而提升自身盈利能力。

3.投资收益率

投资收益率是保险公司盈利能力两大指标之一,是指一个阶段内保险公司资本投资收益与总资产的比值[6],代表企业的资本运营能力与成果。公式为:投资收益率=投资收益/资产总额。

表1所示,2013年30家样本公司的平均投资收益率为3.02%。其中,投资收益率最高的为永安保险公司的5.19%,最低为现代保险公司的0.29%。与前两个指标不同的是30家样本公司的投资收益率指标全部为正值。说明我国非寿险行业对投资业务的重视度较高,发展也较好。

同时将投资收益与已赚保费利润结合分析,30家样本公司中国寿财险、大地、太平财险等11家公司已赚保费利润为负值,但凭借其较高的投资收益,可以弥补公司在承保业务方面的亏损。因此,承保业务和投资业务是拉动保险公司经营效益的双驾马车,两项业务同步提升,公司的盈利能力才能健康有效地发展[7]。

4.投资收益系数

投资收益系数是保险公司资产总额与保费收入的比值,代表着非寿险公司潜在的收益水平,从而可以决定公司潜在的盈利能力水平。其公式表示为:投资收益系数=资产总额/已赚保费。

表1所示,30家样本公司2013年度投资收益系数最高的是现代保险,系数值高达43.32;最低的是国寿财险,仅为1.40。在30个样本数据中,求得平均投资收益系数为5.10。其中有安邦财险、长江财险等6家公司的投资收益系数高于样本平均值,占样本的20%,说明我国非寿险行业有约两成公司有着较高水平的资产可以用于发展投资业务,这项指标合理的较高水平对公司的盈利能力发展无疑也是利好。

5.肯尼系数

肯尼系数是美国学者Roger Kenney率先提出并使用的。用保费收入除以所有者权益表示,这个指标可以将公司的所有经营成果放大来看,从而得出有关非寿险公司偿付能力的结论。公式为:肯尼系数=已赚保费/所有者权益。

由表1分析可知:2013年,30家抽样公司中人保财险和国寿财险的肯尼系数分别为3.17和3.26,代表其2013年度已赚保费是所有者权益的3倍之多。说明人保、国寿等肯尼系数较高的非寿险公司的承保业务相对于自持股本来说规模偏大,要提高公司盈利能力应该追加公司投资。而长江财险、诚泰保险两家公司的肯尼系数仅分别为0.10和0.15,说明这两家公司的承保业务相比于自持股本规模偏小,应通过提升公司的承保业务规模来提高盈利能力。

四、结论

从最终分析结果来看,人保财险、安邦财险等老牌非寿险公司的各项财务数据都比较乐观,说明其2013年度财务状况较稳定,盈利能力状况也较强。通过核心指标股东权益收益率发现国泰财险、利宝等公司的状况较差,具体分析则得出其已赚保费利润率指标数据较差,投资收益率状况也一般,说明其应当重点关注自身承保能力,同时也不能忽视投资业务,更需要关注负债带来的高风险。而分析肯尼系数指标发现,长江财险、诚泰保险两家公司的肯尼系数仅分别为0.10和0.15,说明这两家公司的承保业务相比于自持股本规模偏小,应注意通过提升公司的承保业务规模来提高盈利能力。同时发现我国非寿险公司盈利能力的高低与公司成立时间具有相关性,即成立时间较长的公司,财务状况较稳定,盈利能力也较强;成立时间较短的公司则相反。

【参考文献】

[1] 刘汉民.保险公司盈利能力管理[M].北京:经济科学出版社,2009:371-393.

[2] 张旭升.中国非寿险公司扩张新风险业务承保能力实证分析研究[J]湖南社会科学,2011(5):36-38.

[3] 陈兵.保险公司财务管理[M].北京:中国财政经济出版社,2010:231-262.

[4] 中国保险年鉴编辑委员会.中国保险年鉴2014[M].北京:中国保险年鉴社,2014.

[5] 邓大松,向运华.保险经营管理学[M].北京:中国金融出版社,2011:175-221.

[6] 王艳,姚寅.杜邦分析体系视角下我国非寿险业经营绩效评价[J].会计之友,2009(5):25-27.

[7] 中国大地财产保险股份有限公司课题组.市场转型格局下的财产保险公司可持续盈利能力探究[J].保险研究,2010(3):18-27.