中国企业对欧盟国家跨国并购的风险分析

2016-04-27陈柯米

摘 要:自“走出去”战略实施以来,中国企业在全球范围内的跨国并购活动日趋活跃,而欧盟国家受金融危机和债务危机影响较深,至今仍处于缓慢恢复阶段。为获得欧盟企业的先进技术,中国企业抓住其需要外资刺激经济的机会,但中国企业在欧盟高度活跃的背后,仍有阻碍企业顺利并购的风险。本文通过数据分析中国企业跨国并购的现状,指出目前中国企业在欧盟国家并购存在障碍,将布鲁诺(Bruner)风险分析框架与案例结合,从六方面分析在欧盟跨国并购的风险并进行结构性总结,为中国企业在欧盟国家的跨国并购提出初步性政策建议。

关键词:中国企业;欧盟;跨国并购;风险分析

一、中国企业在欧盟国家跨国并购现状

跨国并购作为对外直接投资的方式之一是许多中国企业开拓国际市场的首选。从表1可以看出,金融危机爆发的2008年-2009年间,中国企业跨国并购数量增长14.3%,金额上的增幅高达200%,可见期间出现金额可观的大型并购行为。近三年的数据显示,并购数量稳定增加至2014年的272起,并购金额出现的波动增长说明中国企业并购谨慎度有所提高。但总体而言,中国企业跨国并购热情依旧不减,2014年较2013年的并购数量同比增长36%,并购金额达569亿美元,同比增长9.63%,仅次于2012年669亿美元的历史峰值,体现出良性发展态势。

近年来中国企业在欧盟的并购开始具有并购事件典型化、并购行业全面化、目标国家多样化的特点。并购的行业方面,2014年中国企业在欧盟的跨国并购中,工业作为传统并购强项依旧占据最大的比重,高科技行业在保持第二的同时出现了增长,而作为欧盟国家的强势行业,汽车行业的并购不仅较2013年有所增长,且排名第三。中国企业在欧盟的并购既延续了自身固有的并购趋势,还针对性地对欧盟的优势产业开展集中并购,成为中国企业在欧盟的并购的特色所在。并购地域的方面,中国企业并购主要集中于德国、法国、英国、意大利等主要欧盟成员国。而德国、法国等经济实力较强的老牌欧盟国家更是中国企业偏爱的对象。

二、中国企业在欧盟国家跨国并购的风险分析

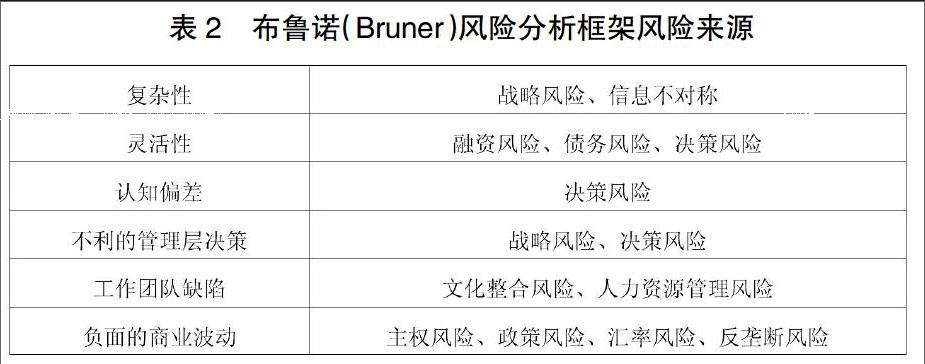

近年来我国企业纷纷走出去,跨国并购无论是数量上还是金额上都呈上升趋势,高频率的跨国并购行为势必伴随高发性的跨国并购风险,企业必须正视并购风险问题。美国学者罗伯特·布鲁诺在分析了大量实际案例,发散思维分析出导致并购失败的风险结构,即本文主要运用的布鲁诺(Bruner)风险分析框架,具体表现形式如下:

基于上述框架,可从六个方面来分析中国企业在欧盟国家跨国并购的风险:

第一,复杂性。中国企业起步比大多欧盟企业晚,在发展历史和技术能力等多个方面处于弱势。从TCL收购法国汤姆逊,到明基收购西门子手机,再到三一重工收购普茨迈斯特,并购后的中国企业发展并不是一帆风顺,TCL在并购后不断裁员缩减规模,明基收购西门子一年内亏损8.4亿欧元,三一重工并购后净现金流为负被迫融资。受欧盟复杂的企业规模和人员组织结构的影响,中国企业“蛇吞象”后不同程度的“消化不良”就是没有正确认知并购复杂性的后果。

第二,灵活性。考虑到中国企业在欧盟并购受“危机后遗症”的影响,跨国并购背后的资金支持是必要的,目前大部分在欧盟并购的中国企业都只能采取与投资机构合作或向银行贷款的方式来凑足资金,会给企业带来沉重的债务。2011年卧龙电气因收购奥地利ATB公司和意大利SIR公司,资产负债率从2010年36.16%的良性值一路高涨至近60%,2015年卧龙集团被迫发行股票来偿还银行贷款,可见资金融通形势严峻。

第三,认知偏差。管理阶层对企业自身的认识偏差不仅会加剧信息不对称和并购复杂性,还会诱发不利的管理阶层决策。如2012年三峡集团在并购葡萄牙电力集团时,决策者认为企业规模大、效益好、资金足,因此武断地以当日股票市价附加53.6%的溢价完成交割,三峡集团领导阶层高价豪吞,即应验了布鲁诺在认知偏差中所提的“过度自信”,这种行为更容易发展成为“胜利者的诅咒”。

第四,不利的管理层决策。跨国并购过程中,管理阶层的决策不仅主导着跨国并购的走向,还贯穿于复杂性、灵活性、认知偏差等方面。管理阶层的决策会对并购双方的企业规模、人员组织结构恰合度,及可利用资金、时间的空间大小做出判断,并购是否含复杂性和灵活性风险受决策者选择的影响;认知偏差会使管理阶层单方面妄想做到水到渠成或一步到位,从而下达不遵循客观规律的决策。

第五,工作团队缺陷。并购后企业的人力资源管理和文化整合的风险便是工作团队存在缺陷的表现。上汽集团并购韩国双龙后曾因强硬的更换人事行为触犯了韩国按经验排职论资的传统文化观念,突兀的人事调整和生硬的文化整合使双龙员工充满负面情绪,导致企业的人员结构变动过大且凝聚力不足。

第六,负面的商业波动。一方面,经济危机和债务危机造成汇率波动,欧元对人民币汇率不断下跌。另一方面,欧盟有完备且敏感的反垄断措施。中集并购荷兰博格案是欧盟第一次对中国企业的并购开展反垄断调查,中集被迫暂时中断了该次并购。此外,欧盟各国政局稳定性各异。根据最新标准普尔国家主权评级信息,欧盟28国目前仍有6个“投机级债券”级别的主权国家,在主权评级越低的国家实施跨国并购,外部环境波动带来的风险越大。

跨国并购风险分析结论

据上述分析,中国企业在欧盟并购风险来源的布鲁诺框架可综合为以下所述:

上述风险可分为内部风险和外部风险两大类。外部风险来自企业并购所处的环境,包括政治风险、法律风险及经济风险。内部风险是企业在欧盟并购流程上的风险,有战略决策风险、财务风险、人力与文化整合风险,各个风险又因信息不对称的风险互相关联,具有传导效应。

三、政策建议

随着中国企业不断“走出去”,中国政府也更加重视企业国际化发展。中国企业应该抓住机会,借助政府的力量进一步拓展在欧盟的并购。在国内,企业可以向政府申请获得税收优惠、贷款优惠等政策扶持;在欧盟,企业可借助中国政府的国外机构的外交支持进行并购协调等工作。

对中国政府而言,一是要加快我国企业跨国并购的立法工作,尽快制定和完善我国企业跨国并购的法律规范。二是要加快经济建设,力求建立能够有力扶持中国企业在欧盟并购的政策体系,如构建“一带一路”,完善基础设施建设,加强与欧盟国家在能源及高端制造业方面的合作等。三是要着重建设中国的信息服务系统,向发达国家学习,提高本地政府和国外政府机构的服务性质,为中国企业提供欧盟并购环境和欧盟企业的准确资料信息。

参考文献:

[1]赵囡囡,卢进勇.中国对外直接投资现状、问题及对策分析[J].对外经贸实,2011(12):9.

[2]周菲.风险决策的认知心理分析[J].辽宁大学学报,2006(4):99.

[3]银雷.中国跨境并购新动向--基于均胜电子收购德国普瑞的案例分析[J].时代金融,2014(2):198.

[4]许明.从上汽并购双龙案看我国企业海外并购中的文化整合.生产力研究,2010(7):223-224.

作者简介:陈柯米(1993- ),女,汉族,湖南省邵阳市,学生,硕士在读,苏州大学,世界经济