我国证券公司提升杠杆率的路径

2016-04-20谌亦雄

谌亦雄

摘 要:目前,我国证券行业正处在方式管制,提升经营效率的大潮中,通过哪些途径提升券商杠杆,以及券商的理论杠杆上限是我们关心的问题。本文结合现有的政策条件,通过情景分析得出了国内券商在充分利用负债渠道的情况下可以获得的最大杠杆水平。

关键词:证券公司;提升杠杆水平;路径

随着我国证券监管部门对券商负债率管制的方式,国内各大券商纷纷通过扩大负债规模的方式来提升经营杠杆,以期达到提高净资本收益率的目的。本文将探讨在现有政策条件下,国内券商提升杠杆水平的途径和理论最大杠杆水平。

一、国内券商提升杠杆率的途径和政策限制

目前,我国券商的主要债务融资渠道包括:短期融资券、公司债券、次级债、短期公司债券和收益凭证等。各债务融资工具的相关政策规定如表1:

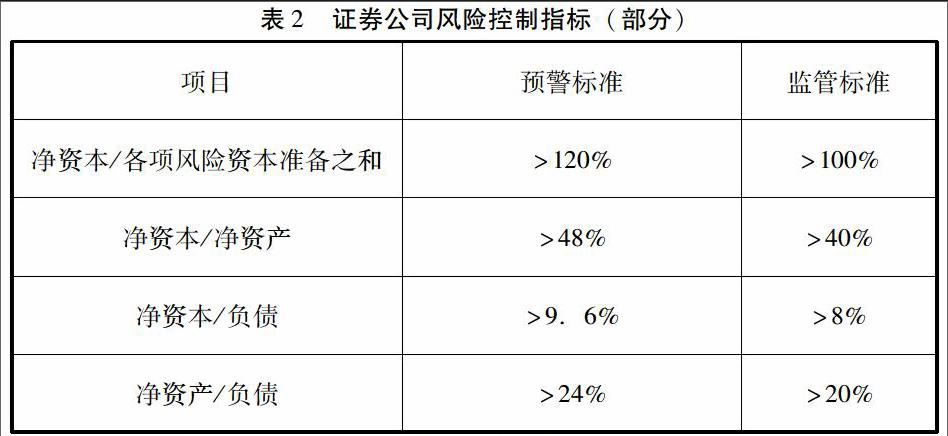

根据以上政策,我们可以确定证券公司利用各类债务融资工具可获得的最大负债额度,从而可以计算证券公司理论上的最大杠杆率。此外,证券公司的杠杆水平还受到《证券公司风险控制指标管理办法》的限制,表2显示了该办法中与证券公司杠杆率有关的内容。

二、国内证券公司的理论最大杠杆率

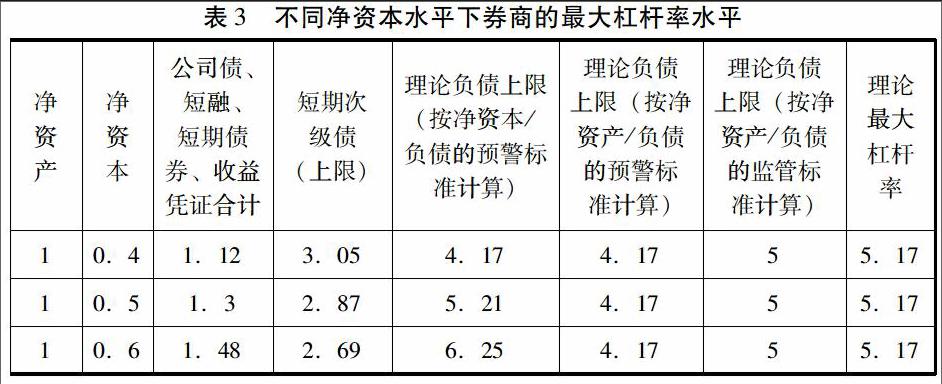

我们将结合券商风险控制指标和各类债务融资工具政策,分析如何在政策允许的条件下,利用各种债务融资工具来最大限度的提高券商的杠杆水平。由于不同资产规模和业务类型的券商在净资本、净资产、负债以及可利用的融资工具上存在差异,为了考察在不同的净资本/净资产水平下,券商充分利用债务融资可以获得的最大杠杆水平以及为了分析和计算的便利性,我们给出如下假设:

(一)在政策规定的融资规模上限以内,所有券商都可以利用表1中的债务融资工具进行融资,除此之外无其他融资渠道;

(二)在不违反政策规定的债务融资规模上限的前提下,所有券商会最大限度的提高杠杆水平,且不考虑融资成本和财务风险;

(三)在计算杠杆率时,设净资产等于1;净资本/净资产分别取0.4、0.5、0.6;短期融资券、公司债券、短期公司债券和收益凭证的融资规模取政策规定的上限;次级债为短期次级债,无长期次级债;

在以上的假设下,我们计算出了券商在现有政策环境下可获得的最大杠杆率水平以及各债务融资工具的最大融资规模,计算结果见表3:

上表计算过程的思路及分析结果如下:

1、根据《证券公司风险控制指标管理办法》要求,净资本/净资产必须大于40%。因此,我们选取净资本/净资产分别等于0.4、0.5、0.6、0.7、0.8这五种情况来考察不同净资本/净资产水平下,券商可获得的最大杠杆率;

2、由于短期融资券、公司债券、短期公司债券和收益凭证这四种工具的融资规模有具体的净资本或净资产比例限制,而次级债融资没有具体的比例限制因此,我们将短期融资券、公司债券、短期公司债券和收益凭证的融资规模取最大值,然后通过调整次级债的融资规模来使杠杆率最大化。

3、将短期融资券、公司债券、短期公司债券和收益凭证的融资规模加总得到“前四项负债合计”,我们发现净资本/前四项负债合计,净资产/前四项负债合计均满足风险指标监管要求。因此,可以通过次级债融资来继续提高杠杆率。次级债融资需满足“净资本与负债的比例、净资产与负债的比例等各项风险控制指标不触及预警标准”这一原则。因此,我们将在不同净资本水平下,按照净资本/负债(>9.6%)和净资产/负债(>24%)的预警标准,分别计算相应的理论负债上限(计算公式:理论负债上限=净资本/9.6%,或理论负债上限=净资产/24%),并且按照两种理论债务上限值孰低的原则来选取最终的债务上限。

4、通过计算发现,在不违反次级债融资政策的前提下,不论净资本水平如何,最终能够获得理论债务上限是4.17倍。同时可以获得不同净资本水平下,次级债的融资上限(计算公式:次级债务=理论债务上限-前四项负债合计)。

5、券商的理论最大杠杆率为5.17倍(计算公式:杠杆率=(理论债务上限+净资产)/净资产)。

三、结论

通过以上分析,我们发现在满足现有债务融资政策规定的条件下,券商可获得的理论最大杠杆率是5.17倍。此外,我们发现次级债这一融资工具具有充分的灵活性,在其他债务融资工具的融资规模受限的情况下,可以利用次级债融资最大化券商的杠杆水平。

参考文献:

[1] 卢岚.我国证券公司融资模式探析[J].财经科学,2004(1)

[2] 尤济敏.证券公司融资问题分析[J].经济师,2003(12)