北京“跨境投资”企业的外汇风险敞口测度研究

2016-03-26副教授戚利利北京工商大学经济学院北京100048

■ 赵 峰 副教授 戚利利(北京工商大学经济学院 北京 100048)

北京“跨境投资”企业的外汇风险敞口测度研究

■ 赵 峰 副教授 戚利利(北京工商大学经济学院 北京 100048)

内容摘要:本文以2007-2014年北京140家“跨境投资”企业为研究样本,使用改进后的C rabb模型对北京“跨境投资”企业的总体外汇风险敞口状况进行测量,发现汇率波动率对股票收益率有影响,使用外汇衍生品可以对冲汇率风险,提高公司股票收益率。并使用正交化的Jo rion模型对每一家企业的外汇风险敞口进行测度,发现北京上市跨境投资企业中共有26家面临显著的外汇风险敞口,其中有81%的公司会受到人民币总体升值的负面影响。按所有制划分,北京国有跨境投资企业风险敞口系数显著的比例低于民营企业。按行业划分,采矿业和房地产业外汇风险敞口系数显著的跨境投资企业比例高于其他行业。

关键词:跨境投资 外汇风险敞口 正交化 Jorion模型 Crabb模型

积极推动“跨境投资”,加快实施“走出去”战略,是有效化解当前我国产能过剩和促进经济结构转型升级的重要举措。2013年习总书记提出“一带一路”战略构想,并宣布未来10年对外投资1.25万亿美元。近年来,北京积极参与国家的“走出去”战略,跨境投资快速增长。截至2014年底,北京共有2700多家企业“跨境投资”,累计投资182.26亿美元,北京跨境投资额由全国第八位上升至第二位,年均增长67%。当前,北京正面临产能过剩、经济结构调整的严峻挑战,而鼓励企业走出去“跨境投资”无疑有助于化解当前困境。因此,2015年3月,北京市政府表示,将会紧紧抓住国家实施“一带一路”战略构想的重要机遇,加快推进“跨境投资”审批制度改革,从产业政策、信贷融资等方面对企业跨境投资予以大力支持。可以预见,北京企业将会迎来新一轮跨境投资的高潮。

在跨境投资过程中,北京市“跨境投资”企业会面临诸多风险,外汇风险首当其冲。然而,在采取策略对冲外汇风险之前,必须明晰企业的外汇风险敞口到底有多大。因此,在北京企业“走出去”步伐逐步加快的背景下,有必要使用改进后的模型测量外汇风险敞口,以便对北京市“跨境投资”企业的外汇风险敞口状况有一个总体把握。而这无疑对于企业后续采取有针对性的风险对冲策略以规避外汇风险,促进企业跨境投资的成功具有重要意义。

文献回顾

关于外汇风险敞口的测度目前有两种主流方法,分别是现金流量法和资本市场法。

现金流量法是通过测量现金流量或者营业收入对汇率波动的变动系数来表示外汇风险敞口大小的。现金流量法的早期模型为CFit=βi0+βi1EXt+μit,其中CFit表示公司i在t时刻的经营现金流量变化,βi1表示外汇风险敞口,EXt表示汇率波动率。后来Brow n(1993)和Wa lsh(1994)在早期模型中加入了滞后因素以改进模型,但也带来了多重共线性的问题。为此Ma rtin和Maue r(2003)以105家银行1988-1998年的数据为样本,对交易风险敞口和经济风险敞口应用多项式分布滞后模型予以测量,将现金流法改进为可以测度滞后多期外汇风险敞口的模型。陈学胜和周爱民(2008)认为经营现金流对贸易加权汇率指数及主要贸易伙伴货币汇率变化的敏感度不同,因此把汇率选择引入模型,进一步完善了模型。Lee和Jang (2010)对美国旅游公司进行研究,纳入非线性、不对称性、滞后效应,建立了营业收入对汇率波动的线性模型,进一步改进了Martin-Mauer模型。

资本市场法是通过测量股票收益率对汇率波动的变动系数来测度外汇风险敞口大小的。Ad le r和Dum as(1984)根据Sha rp e模型的思想构建了外汇风险敞口测量的单因素模型,即企业的未来市场价格对汇率波动的线性模型。由于单因素模型没有考虑其他宏观经济变量,把市场利率风险也带入模型,因此会使外汇风险敞口偏大,为此Jo rion(1990)提出用股票价格收益率作为因变量,衡量企业价值,构建了股票价格收益率对汇率波动率和市场收益率的两因素线性模型,此时测得的外汇风险敞口是经市场指数调整后得到的。Cho i(1997)将股票超额收益率作为因变量,用市场超额收益率代替市场利率建立模型测量外汇风险敞口。C rabb (2002)将国外营业收入、国外资产和外汇衍生品价值引入Jorion模型来测量外汇风险敞口,进一步完善了引起汇率波动的影响因素。倪庆东、倪克勤(2010)认为公司的竞争结构和所处行业也是影响股票价格收益率的重要因素,因此将这些因素引入模型,发现有47%的行业外汇风险敞口显著,竞争性行业的外汇风险敞口大于垄断性行业,出口行业外汇风险敞口大于进口行业。Hu ffm an(2010)认为是否采取套期保值策略对风险敞口有影响,因此将套期保值因素引入模型,实证显示没有采取套期保值策略的公司比采取套期保值的公司面临更大的外汇风险敞口。李刚(2013)将规模大小、市场风险溢价和账面市值比等因素引入模型,测量汇率波动对公司股票价格收益率的影响,构建了测量外汇风险敞口的四因素模型。

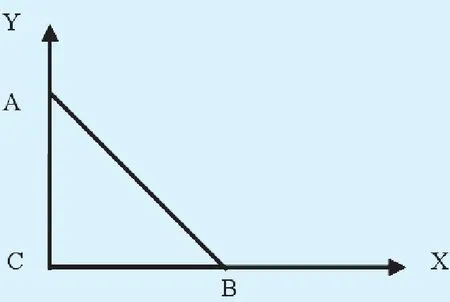

图1

模型构建

有关外汇风险敞口和外汇风险对冲的文献较多,但已有研究模型的变量中仍然包含着汇率波动的混杂影响,未能将噪声完全剔除,导致模型估计是有偏的。本研究将通过使用“正交化”方法对外汇风险敞口测度模型作出改进。

正交化是统计学概念,具体指在直角三角形ACB中,CA和CB分别是斜边AB投射在Y轴和X轴的象,其中:CA=AB×Sin∠ABC,CB=AB×Cos∠ ABC,由于AB投射在X轴的象CB和Y轴没有任何相关关系,此时称CA、CB是正交化的(见图1)。

在经济学意义上,两个没有相关关系的自变量,其中一个自变量是由因变量剔除掉相关因素后得到的,并且这两个自变量都对因变量有解释作用,则称这两个自变量是正交的。本研究通过使用“正交化”方法对Jo rion模型和C rabb模型作出改进,以剔除其市场收益中混杂的汇率波动影响,提高外汇风险敞口测度模型的精度。

(一)正交化的Jorion模型

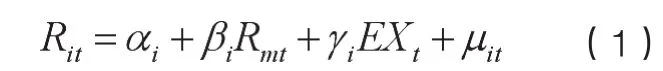

Jo rion于1990年提出两因素模型,模型形式为:

其中Rit为公司i在时刻t的股票收益率,Rmt为市场组合收益率,βi是经市场指数调整后的外汇风险敞口,EXt是时刻t点上的汇率波动率。由正交化的思想可知,假定EXt对Rmt有线性影响,这种线性影响可以表示为:

Vmt是剔除了汇率波动之后干净的市场组合收益率,汇率波动率EXt和残差Vmt是正相交的,残差Vmt即为正交化处理之后的市场组合收益率。将式(1)代入式(2),即可得到正交化的Jorion模型,形式如下:

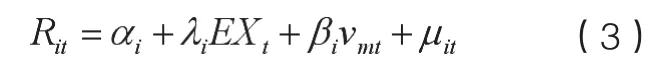

(二)正交化的Crabb模型

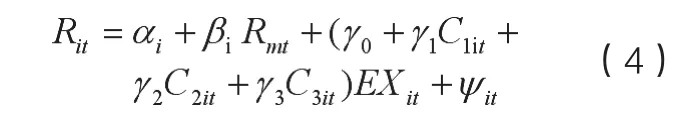

C rabb(2002)将公司的国外营业收入、国外资产和外汇衍生品价值引入模型:

其中C1表示国外营业收入占总营业收入的比重,C2表示国外资产占总资产比重,C3表示外汇衍生品价值占总资产比重,系数γ0、γ1、γ2、γ3以及C1、C2、C3的数值共同测度了公司的外汇风险敞口。

实证研究

(一)样本选取

本文选取2007-2014年沪深A股注册地在北京的上市“跨境投资”企业作为研究样本,将那些披露了跨境股权类直接投资、非股权类直接投资、证券投资以及跨境其他投资等数据的企业视为跨境投资企业。为保证数据准确性,剔除了有ST标识的企业,以及金融类企业。同时,为避免转让定价避税作用的影响,剔除了国外营业收入为0的样本,最终得到140家公司的数据。本文数据属于层次结构数据,数据处理使用SPSS软件。

(二)变量定义及数据来源

本文选取的变量定义和计算方法如表1所示。

本文从北京上市“跨境投资”企业财务报表中手工整理出国外资产、国外营业利润、外汇衍生品的数据,其中国外资产是指公司海外子公司的总资产,外汇衍生品包括外汇远期、外汇掉期、外汇期权和远期结售汇等。股票收益率、市场投资组合收益率、总资产等财务数据来源于W ind和锐思金融数据库。汇率采用直接标价法下的人民币汇率中间价,数据来自于中国国家外汇管理局。当汇率数值减小时,表示人民币升值,此时相应的汇率波动率为负;反之,当汇率数值增大,说明人民币贬值,对应的汇率波动率为正值。由于北京上市“跨境投资”企业的海外子公司分布在世界各地,因此本文采用美元、欧元、日元、港币、英镑的汇率加权平均值作为研究对象。

由表2的数据可知,在2007年到2014年间,汇率的最大值为671.053,最小值为479.171,平均值为540.274,峰度为3.341,偏度为1.699,人民币相对于五种货币加权汇率的最大增幅为4.48%,人民币汇率波动正常。

汇率波动率的计算公式:EXt=ln(St/St-1)×100,其中EXt代表时刻t点上直接标价法下的汇率波动率,St、St-1代表t点上的名义汇率。

(三)正交化Crabb模型的实证检验

1.描述性统计分析。本文运用SPSS软件对主要变量进行了描述性统计,结果如表3所示。

在北京上市“跨境投资”企业中,使用外汇衍生工具的企业占比为仅为10%,这说明北京跨境投资企业对外汇衍生工具的使用程度还比较低。由表3可知,北京上市跨境投资企业总资产的均值为5922473.282万元,资产最大值为240537600万元,最小值为20210.67万元,表明北京跨境投资企业规模存在较大差异;而国外销售收入占总销售收入比值最高为99.746%,最小为0,均值为7.826%,表明企业的国外销售收入差距较大;外汇衍生品占总资产的比重最大值为4.137%,最小值为0,表明北京企业在运用外汇衍生品方面差异较大。

对变量进行Pearson相关系数检验,结果如表4所示。

表2 汇率指标描述性统计结果

表1 变量定义和计算方法

表3 描述性统计分析表

表4 Pearson相关系数矩阵

从表4可以看出,国外营收占总营业收入比重值与国外资产占总资产的比重值正相关,相关系数为0.186;国外营收占总营业收入比重值与外汇衍生品占总资产的比重值正相关,系数为0.114;国外资产占总资产的比重值和外汇衍生品占总资产的比重值正相关,相关系数为0.072;以上三个变量之间相关系数均低于Lind et a l.(2002)的门槛值0.7,这表明三个变量之间不存在高度相关性,因此模型不存在严重的多重共线性。

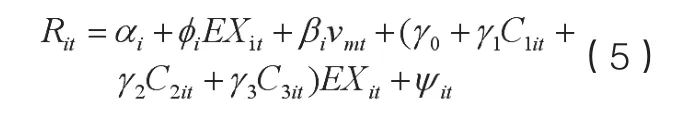

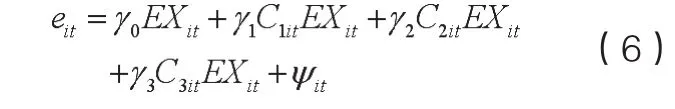

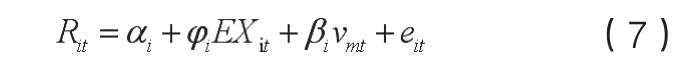

2.逐步回归。为了保持有效市场假设,避免对模型(5)进行单一回归造成系数不显著和模型有偏,本文采用逐步回归法测量北京上市“跨境投资”企业的外汇风险敞口,基本思想是:第一步,基于William Sharpe单因素模型求得该模型的残差;第二步,将残差作为被解释变量代入公式(6),通过线性回归即可求得北京上市“跨境投资”企业的外汇风险敞口系数。

第一步,基于单因素模型求残差。William Sharpe的单因素模型如下:

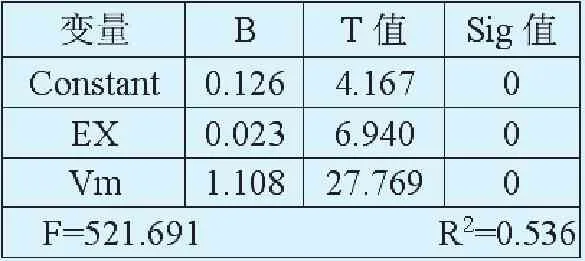

模型(7)的回归结果如表5所示。

由表5可以看出,该模型F值为521.691,R2为0.536,模型总体显著。SPSS输出结果显示,EX的回归系数为0.023,汇率波动率在1%的水平上显著为正,即汇率波动率与北京跨境投资企业的股票收益率正相关;同时,Vm的回归系数为1.108,正交化后的市场组合收益率也在1%的水平上显著为正,即:剔除了汇率波动之后干净的市场组合收益率与北京跨境投资企业的股票收益率正相关,据此可以得到残差序列。

第二步,利用上面得到的残差求出外汇风险敞口系数。在本文中,检验可得χ2(4)=0.392,P=0.930,因此选择随机效应模型。在随机效应下对模型(6)进行估计,结果如表6所示。

由表6可知,就北京上市“跨境投资”企业总体而言,整个方程的P值小于0.001,是显著的,但γ0即外汇风险敞口直接系数被模型剔除,γ1、γ2、γ3的系数估计也不是很显著。有鉴于此,本文将北京上市“跨境投资”企业按照国外营业收入占总营业收入比值大于10%和小于10%进行划分,其中国外营收占总营收比值大于10%的“跨境投资”企业风险敞口测度模型的回归结果如表7所示。

由表7可知,就北京市国外营收占总营收比值大于10%的“跨境投资”企业而言,整个回归方程的P值小于0.05,是显著的。其中γ0即外汇风险敞口直接系数为0.065,并且在1%的水平下显著为正,即汇率波动每增加1%,股票收益率增加0.065%;γ1即国外营收占总收入的比重系数为-0.029,表明外汇风险通过国外营业收入对股票收益率产生负向的间接影响,国外营收占总收入的比重每增加1%,股票收益率则会下降0.029%;γ2即国外资产占总资产的比重系数为0.088,表明外汇风险通过国外资产对公司股票收益率产生正向的间接影响,即国外资产占总资产的比重每增加1%,股票收益率会增加0.088%,这表明海外资产的增加对整个公司的业绩提高有益;γ3即外汇衍生品的价值占总资产的比重系数为-8.649,表明外汇风险通过外汇衍生品的价值对公司股票收益率产生负向的间接影响,即外汇衍生品价值的比重每增加1%,企业的股票收益率会减少8.649%,这表明北京“跨境投资”企业在运用外汇衍生工具对冲外汇风险的能力方面还有待提升。回归结果中γ1、γ2、γ3的系数估计都不是很显著,这可能是因为北京上市“跨境投资”企业的观测样本数据过少。

(四)正交化Jorion模型的实证检验

由于C rabb模型更适合从总体上对外汇风险敞口状况进行测量,而Jo rion模型适合对单个企业的外汇风险敞口进行测量。因此,本文将使用改进后的Jo rion模型,逐家对北京“跨境投资”企业的外汇风险敞口进行测度。为了避免出现伪回归问题,文章使用ADF检验对北京140家上市“跨境投资”企业的股票收益率、汇率波动率、正交化处理之后的市场组合收益率进行单位根检验,结果如表8所示。

表5 回归结果

表6 北京跨境投资企业的外汇风险敞口测度结果

表7 国外营收比值超10%的企业外汇风险敞口测度结果

表8 ADF检验结果

由ADF检验可知,140家公司中有120家公司的股票收益率在1%的显著性水平下拒绝原假设,约占总样本数量的86%;8家公司的P值是小于0.05的,5家公司的P值是小于0.1的,它们的股票收益率在10%的显著性水平下拒绝原假设,以上合计共有133家公司的股票收益率在10%的显著性水平下的时间序列为平稳序列,占总样本数量的95%。有7家公司的P值大于0.1,分别是土木工程建筑业的6家公司和计算机、通信和其他电子设备制造业的信威集团,即它们的股票收益率是不平稳的。据此,本文运用平稳的时间序列数据对133家企业的外汇风险敞口使用正交化的Jorion模型进行估计,并且按照所有制性质和行业进行分类,回归结果分别如表9和表10所示。

由表9可以看出,北京上市“跨境投资”企业中外汇风险敞口大于零的共有95家,占比71%;风险敞口小于零的共有38家,占比29%;有26家企业的外汇风险敞口在10%的显著性水平下是显著的,占比20%。在这26家企业中,有5家企业的外汇风险敞口为负值,占风险敞口系数显著企业总数的比例为19%,即汇率波动率下降,企业的股票收益率上升;其他21家的风险敞口系数大于零,占比81%,即汇率波动率下降,企业股票收益率下降,在外汇风险敞口系数显著的公司中有81%的公司受到人民币总体升值的负面影响。

分所有制来看,北京上市“跨境投资”企业中,外汇风险敞口系数显著的国有企业比例为18%,要低于民营企业的21%,这说明国有企业外汇风险对冲做得比民营企业相对要好,因此使暴露在外汇风险下的国企比例比民营企业要低一些,不过绝对数量并不少。

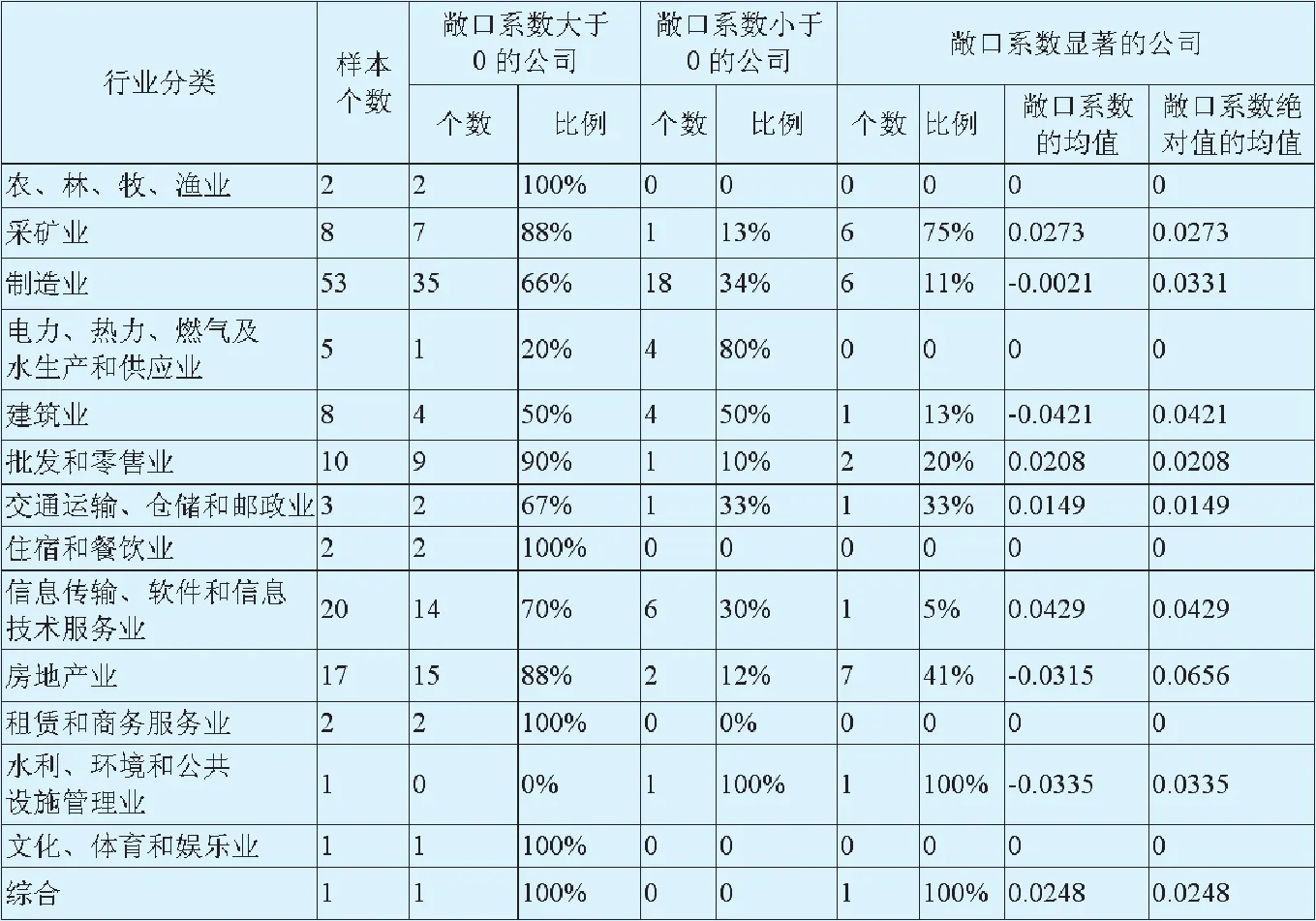

由表10可以看出,不同行业企业的外汇风险敞口大小也不相同。从企业数量上来说,北京上市“跨境投资”企业中属于制造业的有53家存在风险敞口,但是敞口系数显著的企业占比却不多,只有6家,占比仅为11%。属于信息传输、软件和信息技术服务业的企业有20家,风险敞口显著的仅有1家,比例仅为5%。这说明制造业和信息技术服务业这两个行业所采取的外汇风险对冲措施较为成功,显著降低了这两个行业的风险敞口。而属于采矿业的企业只有8家,但是风险敞口显著的企业却有6家,比例高达75%,这说明采矿业受汇率波动的影响较大。属于房地产业的企业有17家,风险敞口显著的有7家,比例也达到了41%,这说明房地产业受汇率波动的影响也很大。在农林牧渔业、电力热力燃气及水生产和供应业、住宿和餐饮业、租赁和商务服务业、文化体育和娱乐业中,没有风险敞口系数显著的企业,说明这几个行业的企业应对外汇风险较为成功。

表9 不同所有制企业的外汇风险敞口测度结果

表10 不同行业企业的外汇风险敞口测度结果

研究结论

本文以2007-2014年北京140家上市“跨境投资”企业为研究样本,首先使用改进后的C rab b模型对北京“跨境投资”企业的总体外汇风险敞口状况进行测量,发现北京“跨境投资”总体的汇率风险敞口系数为正,汇率波动率与股票收益率正相关,直接标价法下汇率数值增大表明人民币贬值,此时汇率波动率为正,即人民币贬值有助于提升企业的股票收益率,反之,人民币升值则会拖累企业的股票收益率。

为了清楚地掌握每一家“跨境投资”企业的外汇风险敞口大小,本文使用正交化的Jorion模型逐家进行风险敞口测度,发现有26家企业的外汇风险敞口在10%的显著性水平下是显著的,占比20%。在这26家企业中,有21家的外汇风险敞口系数大于零,占比81%,即若汇率波动率下降,企业股票收益率下降,在外汇风险敞口系数显著的公司中有81%的公司会受到人民币总体升值的负面影响。分所有制来看,北京上市“跨境投资”企业中,外汇风险敞口系数显著的国有企业比例低于民营企业,这说明国有企业外汇风险对冲做得比民营企业相对要好一些。分行业来看,制造业、信息技术服务业、农林牧渔业、电力热力燃气及水生产和供应业、住宿和餐饮业、租赁和商务服务业等行业外汇风险敞口系数显著的企业占比较少,说明这些行业所采取的外汇风险对冲措施较为成功,显著降低了这些行业里企业的风险敞口。但是采矿业和房地产业外汇风险敞口显著的企业比例却很高,说明这两个行业暴露在外汇风险下的可能性较大,汇率波动给股票收益率带来的影响也会越大。

参考文献:

1.Sharpe,W. F. A Simplified Model for Portfolio Analysis [J].Management Science, 1963,9(2)

2.Adler M ichae, Dumas Bernard. Exposure to Currency Risk: Definition and Measurement [J]. Financial Management, 1984, 13(2)

3.Jorion, Philippe. The Exchange Rate Exposure of U.S.M ultinationals [J].The Journal of Business, 1990, 63(3)

4.Crabb, P.R. M ultinational Corporations and Hedging Exchange Rate Exposure [J]. International Review of Econom ics and Finance, 2002, 11(3)

5.李刚.我国企业外汇风险暴露与风险管理效果的实证研究[D].东北财经大学,2013

6.谷任,张卫国.中国进出口上市企业外汇风险暴露的动态测量与决定因素[J].管理世界,2012(12)

中图分类号:◆F832.6

文献标识码:A

基金项目:▲本文得到北京市社科联青年项目“北京跨境投资的外汇风险对冲绩效研究”(2015SKL017)、国家社会科学基金项目“中国跨境投资企业的外汇风险敞口测度、对冲动因与效果评价研究”(15BG L020)、2015年研究生科研能力提升计划项目和北京市哲学社会科学首都流通业研究基地资助