国际油价波动对我国物价指数、货币政策的冲击路径研究

2016-03-17赵理想陈杨叶欢

赵理想++陈杨++叶欢

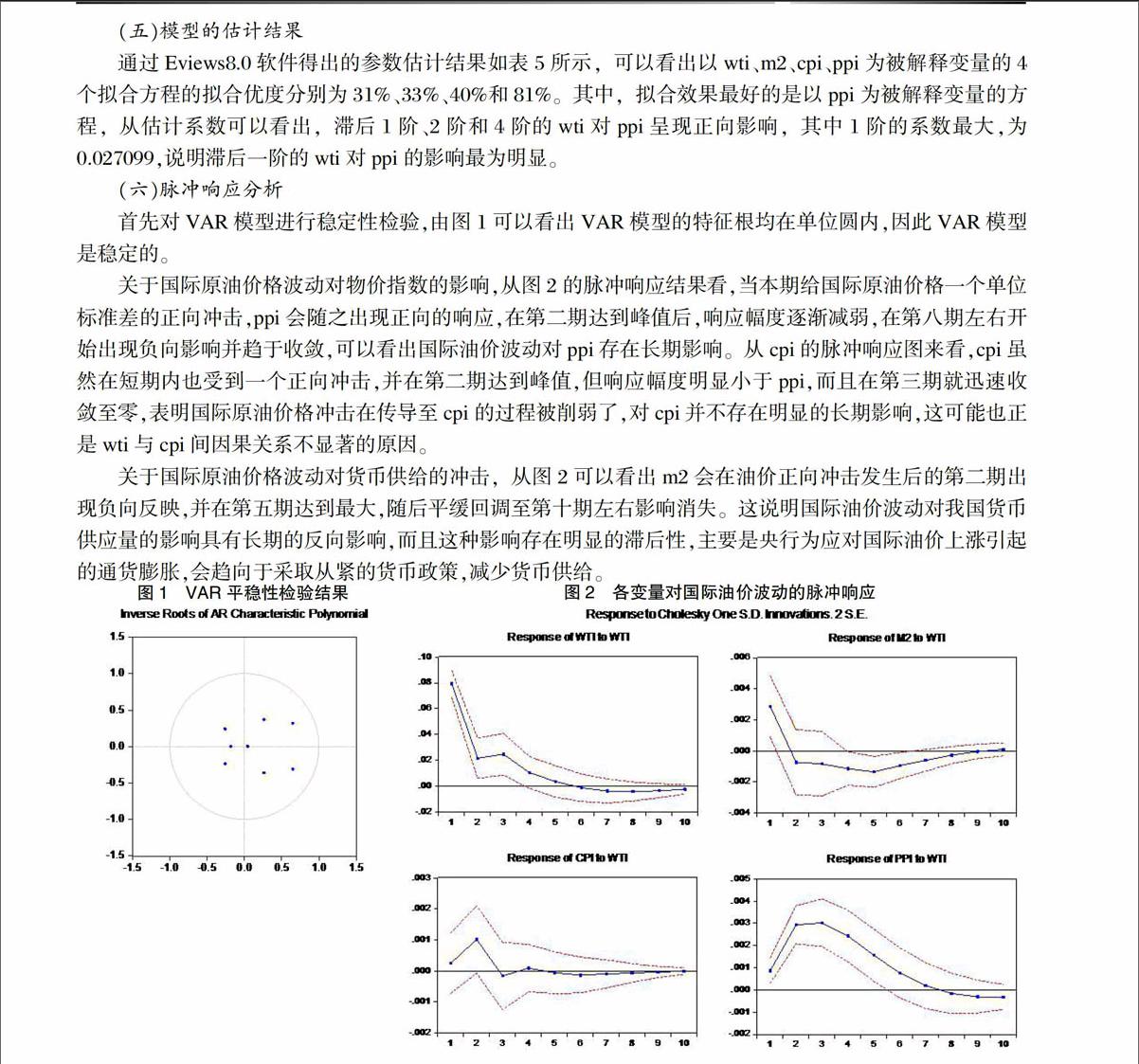

摘 要:国际原油价格波动涉及经济的各个领域,对宏观经济具有重要影响。本文通过建立描述国际原油价格(WTI)、生产者价格指数(PPI)、居民消费价格指数(CPI)、货币供应量(M2)动态关系的向量自回归模型,系统研究国际油价波动对我国宏观经济的冲击路径。脉冲响应结果显示:国际原油价格波动对PPI具有正向冲击效应,对CPI的长期影响并不显著,对货币供给具有长期的负向影响。

关键词:国际原油价格;物价指数;货币供给;VAR模型

中图分类号:F830.31 文献标识码:B 文章编号:1674-0017-2015(12)-0004-05

一、引言

石油作为重要的战略储备资源,其价格波动对各国宏观经济都会产生极其重要的影响。在实体经济、供需关系、金融市场及地缘政治等多重因素的作用下,国际原油价格(以西德克萨斯中质原油WTI现货价格为例)自1973年第一次石油危机以来,经历了多次大幅波动,其中2008年受全球金融危机影响,油价由2008年6月的每桶133.93美元下降到2009年2月的39.15美元,之后持续上涨至2011年3月突破100美元大关,近些年基本维持在100美元左右。2014年下半年国际油价再次呈现大幅波动,由年中的105.24美元降至年底的60美元左右,跌幅达40%以上。

我国自1993年成为石油净进口国以来,原油进口量逐年增加,2014年原油进口3.08亿吨,金额2281.29亿美元,对外依存度近60%。此外,自1998年起,我国改革成品油定价机制,国内油价逐步与国际市场接轨。因此,国际原油价格的大幅波动对我国经济带来的影响不容忽视。但国际油价波动对我国宏观经济的冲击效应有多大?通过哪些渠道实现?冲击的时间路径是什么?本文试图对这些问题进行探讨,并为我国宏观调控政策的制定提供政策建议。

二、文献回顾与述评

20世纪70年代发生的两次石油危机,给当时主要工业化国家经济带来了严重的经济萧条,于是引发了学者们对油价波动与宏观经济关系的广泛关注,大量的理论及实证研究试图解释油价波动与宏观经济之间是否存在联系及存在怎样的联系。所有这些研究大致可以分为以下两大类:

第一大类是关于国际油价与宏观经济变量相关关系的验证。如Rasche and Tatom(1977b)通过构建柯布-道格拉斯生产函数验证了OECD国家GNP与油价的负相关关系;Hamilton(1983)研究了二战后国际石油价格波动对美国经济的影响,发现石油价格上涨几乎引发了每一次的经济衰退,并经实证检验证明了油价波动是经济衰退的格兰杰原因。但Bentzen和 Engsted(1993) 对80年代后宏观数据的检验结果却显示油价与宏观经济变量之间不存在协整关系;Hooker(1996,1999)的研究也表明进入80年代后油价冲击不再是美国经济恶化的格兰杰原因;Barsky 和Killian(2004)认为油价对宏观经济的影响被高估。而Mork(1989)则首次提出油价波动对宏观经济影响的非对称性,即油价上涨对宏观经济的不利影响大于油价下跌的刺激作用,Hamilton(2003)也进一步证实了石油冲击对经济影响的不对称性。

第二大类是关于油价波动对于宏观经济传导机制的剖析。主流文献关于油价波动对宏观经济冲击途径的研究,主要集中在要素价格和货币渠道两个方面。Barro(1984)认为石油作为基本的生产投入要素,其价格上涨会使企业生产成本上升,导致企业减少投资,进而影响产出。Barsky和Kilian(2004)认为国际油价冲击对通货膨胀的影响是毫无争议的。而Pierce和Enzler(1974)及Segal(2007)则从货币渠道分析油价上涨对宏观经济的影响,认为油价上升带动总体价格水平的上涨,使得真实货币余额减少,进而导致利率提高阻碍经济增长。

随着我国原油定价机制与国际市场的逐渐接轨,国内学者也开始关注国际油价波动对我国宏观经济的影响。史丹(2000)、乔海曙(2001)、魏涛远(2002)、赵元兵等(2005)从理论分析的角度阐述了国际油价波动对我国经济可能带来的影响,而刘强(2005)、郭菊娥等(2007)、庞晓波等(2008)、李治国等(2013)则通过构建模型,通过实证检验油价波动对物价、利率及货币政策的影响,探讨油价波动对我国宏观经济影响的微观机制。

通过对现有文献的梳理,我们发现基于不同时期原油价格波动特征及经济结构的变化,油价波动对宏观经济的冲击效应也会有所不同,尤其是对我国而言,随着原油进口依存度的大幅攀升和2001年后我国成品油价格接轨机制的进一步完善,有必要对二者的关系进行重新考察。此外,当前我国的研究主要集中在国际油价波动与产出的影响或对宏观经济某一方面的影响,缺乏对冲击过程的动态研究。因此,为了使研究更具现实意义,本文选取2005-2014年国际油价、国内CPI、PPI以及M2的月度数据,运用单位根检验、格兰杰因果关系等分析方法,建立向量自回归模型(VAR),借助脉冲响应函数,分析油价冲击发生时,如何在经济体中扩散,并影响经济变量的过程和时间路径,系统动态地刻画油价波动冲击宏观经济的时效关系。

四、实证结论及建议

(一)实证结论

本文通过构建包含国际原油价格、生产者价格指数、居民消费物件指数、货币供应量四个变量的VAR模型,利用2005-2014年的月度数据为样本,用实证研究的方法刻画国际原油价格影响我国宏观经济的传导机制,尤其是对物价、货币政策冲击的时间路径进行了系统的研究,得出如下结论:

一是国际原油价格波动对PPI有正向的冲击效应,且这种影响长期存在。PPI对国际原油价格波动反应迅速,响应程度在第二期就达到峰值,至第十期逐渐趋于收敛。国际原油价格波动会直接导致我国生产资料、工业成本的变动,而综合反映燃料、动力等工业产品价格变动的PPI指数必然随之变动。

二是国际原油价格波动对CPI的影响程度远远弱于PPI,主要通过PPI的带动间接实现。国际原油价格波动对CPI的影响在第二期达到峰值后便迅速回落至零,长期影响几乎可以忽略。主要原因在于我国国内原油采用的是跟踪定价机制,价格调整的时滞性使得国际原油价格的变化到消费领域的传导不够及时或冲击力已经大幅削弱;另一方面我国CPI指数体现的大多都是食品、衣着等生活用品的价格变化,对石油等相关能源类消费项目的统计权重偏低,导致CPI难以充分体现国际原油价格波动对消费领域物价的影响。

三是国际原油价格波动对M2具有负向的冲击效应,而且这种影响长期存在。M2对国际原油价格波动从第二期开始出现负向反应,第五期达到峰值后持续至第十期影响逐渐消失。可以看出,国际原油价格波动给我国货币政策带来长期的负面冲击,为应对原油价格上涨带来的通货膨胀,央行采取了较大力度的紧缩型货币政策。

以上实证结论表明,国际原油价格波动对我国的生产者价格指数和货币政策存在长期的冲击效应,国际原油价格上涨会带动生产成本的上涨,形成输入型通胀,为抑制通货膨胀,政府倾向于采取紧缩的货币政策,进而会影响产出水平。

(二)政策建议

为减少国际原油价格波动对我国宏观经济的冲击,本文提出如下建议。一是完善成品油定价机制,使国内成品油价格充分市场化,能及时反映国际原油价格的波动,疏通价格传导渠道;二是建议调整消费者物价指数的编制权重,充分反映国际原油价格变动对消费领域的影响;三是防止紧缩性货币政策对宏观经济出现超调效应,在应对国际原油价格上涨引起的通货膨胀时,注意货币政策的力度和时效性,避免引起宏观经济的衰退。

参考文献

[1]李文君.国际原油价格对我国宏观经济的影响—基于VAR的市政研究[J] .汕头大学学报(人文社会科学版),

2011,(5):69-77。

[2]李治国,郭景刚.国际原油价格波动对我国宏观经济的传导与影响—基于SVAR模型的实证分析[J] .经济经纬,

2013,(4):54-59。

[3]贺茉莉,孙玉妮.国际石油冲击对中国经济的影响—基于国内油价滞后调整框架下的研究[J] .南方经济,

2008,(2):41-54。

[4]唐运舒,焦建玲.油价冲击、货币政策调整与产出波动—基于中国的经验数据[J] .经济理论与经济管理,2012,(7):17-27。

[5]杜金向,孙钰.国际原油价格波动对我国价格指数影响的研究[J] .价格理论与实践,2012,(11):51-52。

[6]吴力波,汤维祺.国际原油价格波动的宏观经济影响研究综述—油价波动特征的变异与研究方法的演进[J] .

世界经济情况,2013,(3):4-10。

A Study on the Impact Path of the International Crude Oil Price Fluctuations on Chinas Price Index and Monetary Policies

ZHAO Lixiang CHEN Yang YE Huan

(Operations Office of the Peoples Bank of China, BeiJing 100045)

Abstract:The international crude oil price fluctuations are related to all fields of the ecomony and have an important impact on Chinas macro economy. By building the VAR model which describes the dynamic relationship among WTI, PPI, CPI and M2, the paper systematically studies the impact path of the international crude oil price fluctuations on Chinas macro economy. The impulse response shows that the international crude oil price fluctuations produce the positive impact on PPI,while have not significant effect on CPI in the long run, and have a long-term negative impact on the money supply.

Keywords: international crude oil price; price index; money supply; VAR model

责任编辑、校对:张宏亮