基于Ohlson模型对股权价值评估影响因素的实证分析

2016-03-14曹晓鸥

曹晓鸥

摘要:文主要研究如何用Ohlson模型对中国银行业上市公司进行股权价值评估以及检验Ohlson模型在中国资本市场的适用性,并找出影响估值的各项因素。论文还介绍了Ohlson模型的基本形式和三个假设。并选取2007年至2012年的中国上市银行的股票价格与估值进行了对比,选择会计因素和非会计因素与估值进行了相关性检验,得出影响估值和银行业发展的因素。

关键词:Ohlson模型 股权价值评估 影响因素

一、Ohlson估值模型的提出前提与形式

(一)Ohlson模型的假设前提

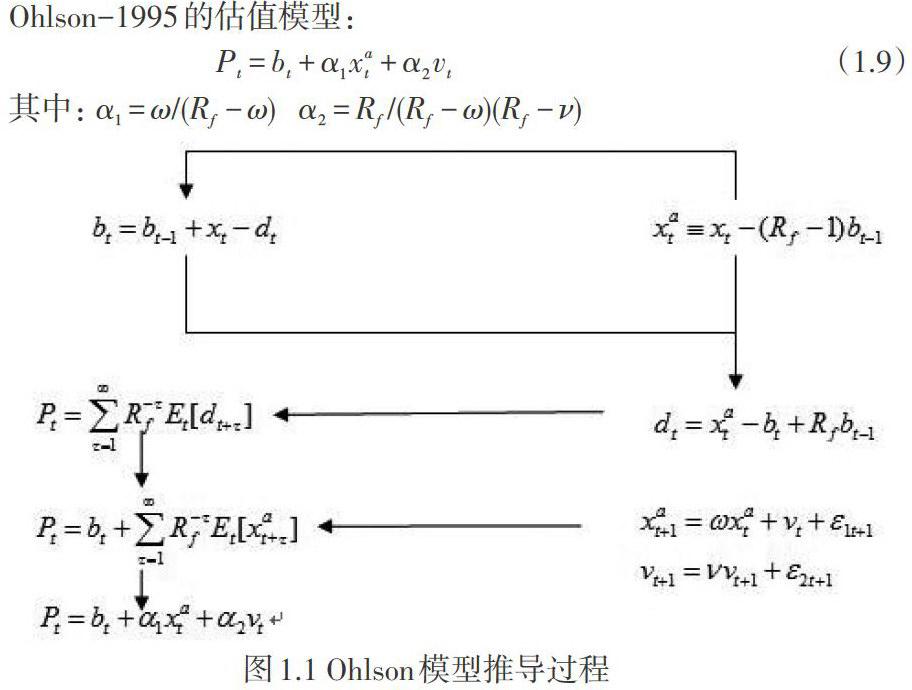

Ohlson-1995模型是以三个假设前提为基础,在三个假设都成立的基础上才能对企业进行估值。即股利贴现模型假设、净剩余关系假设和线性信息动态方程假设。

假设一:股利贴现模型假设。

该模型是由Williams在1938年提出的,即公司价值等于未来预期各期股利的折现之和。用公式表示就是:

其中 :[Pt] ——t 期公司权益市场价值

[Rf]——折现率r的贴现因子

[dt]—— t 期的股利

Et[]——期望值

假设二:净剩余关系假设。

即账面净资产价值变动等于当期净利润减去当期股利发放。用公式表示为:

[bt=bt-1+xt-dt](CSR) (1.2)

其中:[bt]—— t 期公司权益账面价值

[xt]—— t 期净利润

dt —— t期发放的股利

其中超额利润为当期净利润减去上一期账面净资产价值乘以无风险利率,即:

[xat≡xt-(Rf-1)bt-1] (1.3)

由此得到净利润[xt]:

[xt=xat+(Rf-1)bt-1] (1.4)

将上式代入CSR式,由此得到股利[dt]:

[dt=xat-bt+Rfbt-1] (1.5)

再将上式代入DDM式,由此得到剩余收益模型:

上式是 Edwards 和 Bell在1961年和Peasnell在1982年提出的剩余收益估值模型,即:公司价值等于账面净资产价值加上未来预期超额收益的折现之和。

假设三:线性信息动态方程假设。

Ohlson 提出的线性信息动态方程在他对该模型的研究过程里重要性尤为突出,他假定超额收益满足如下线性信息动态过程,公式如下:

[xat+1=ωxat+vt+ε1t+1] (1.7)

[vt+1=νvt+ε2t+1] (LIM1) (1.8)

其中:[vt]——影响估值的非会计因素

ω和ν——已知的常数

ε——均值为 0 的随机误差

ω的取值范围是0-1,代表超额盈余的持续性,并且对下一期的影响是收敛的;ν的取值范围是0-1,代表非会计信息的持续性,并且对下一期的影响是收敛的,只有在特殊情况下,ω和ν取值为0,则是假定上一期对下一期无影响,如果取值1,则上一期的影响完全传递到下一期。

ω和ν的取值范围为0-1原因有以下两个:当且仅当0<ω<1,0<ν<1时,计算下一期的超额收益时才能得出收敛的Ohlson模型,这也是为什么要在估值之前先验证线性动态信息的可行性,如果得出的结论具有线性关系,并且系数在0-1之间则可以进行下一步的估值;企业的超额盈余只在短期内出现,随着市场竞争等因素,长期的超额盈余的期望值为零,因此上一期的超额盈余对于下一期的超额盈余的影响应当是收敛的。

(二)Ohlson模型的基本形式

然而在现实生活中,由于未在会计报表中披露的非会计信息[vt]具有很大的不确定性,Ohlson-1995也没有对[vt]进行详细的阐述,在实证研究中很大学者也对[vt]采用忽略不计。而如果剔除[vt],在[γ]不为0时会导致错误。因此,本文采用常数项代替[vt]变量,即:

[xat+1=ω0+ω1xat+ε] (1.10)

推导得出:[Pt=bt+α0+α1xat+ε] (1.11)

其中:[α0=Rfω0/(Rf-1)(Rf-ω1)],[α1=ω1/(Rf-ω1)].[Rf]是贴现率为r的贴现因子,即[Rf]=1+r,只要计算出[α0],[α1],r,[bt]即可估算出企业的股权价值。关键变量[ω0],[ω1]可以通过对t+1期的超额收益与t期的超额收益线性回归所得。

二、Ohlson估值模型的配对检验

理论股权价值与市场股价的Pearson检验

通过Pearson检验我们看到通过Ohlson模型评估的理论股权价值[Pt]与实际市场股票价值P的Pearson相关系数为0.509,呈显著正相关。这说明Ohlson估值模型在我国股票市场的适用性。(见表1)

三、估值影响因素的实证分析

(一)会计因素影响分析

相关参数的Pearson检验

我们通过Pearson检验出14家上市银行的每股净资产、每股收益、超额收益与理论估值的两两相关性,通过检验结果我们可以看到这四个因素的两两相关系数都接近于1,呈显著正相关,几个因素都能对理论估值有很好的解释。

其中超额收益与每股收益的相关系数为0.996是因为两者本身呈线性关系。我们还可以看到与理论值相关系数由高到低分别为每股收益、每股净资产和超额收益,这说明这三个因素对估值的影响度由高到低为每股收益、每股净资产和超额收益。(见表2)

(二)非会计因素影响分析

1、公司治理指标与估值的Pearson检验

影响上市银行估值的因素除了我们之前所检验的盈利能力、运营能力还考虑有公司治理因素存在,这也属于我们之前所说的Ohlson模型中的非会计因素。公司治理因素是影响银行估值的非会计因素中的重要因素。

下面分别选取公司治理的几个指标:委员会规模,前三名管理人员报酬总额,董事长与总经理两级设置情况,董事会持股比例,监事会规模,第一大股东持股比例,高管人员持股比例与估值进行检验分析它们对估值的影响程度。(见表3)

2、检验结果分析

通过检验我们看到,估值与董事长与总经理两级设置的相关系数为0.384在0.01的概率上正相关,而估值与第一大股东持股比例的相关系数为-0.368在0.01的概率上负相关。这说明这两种公司治理指标相对于其他指标对估值有一定的影响。

由此推断出,董事长与总经理两级合一在本文中对于估值结果有正面影响,董事长与总经理两级合一可以使管理层更准确表达管理意愿,更能发挥自己的职能,更利于企业的创新,更有利于企业与当前宏观环境相协调,在这种情况下企业的估值结果越高。而第一大股东在本文中对于估值结果有负影响,当第一大股东持股比例越高时,市场上流通股比例越低,股票其他投资者对于这支股票的兴趣越低,投资意愿越低,在这种情况下企业价值就有可能被低估。

四、结束语

从检验结果看,通过对理论值与市场价格的比对检验,我们看出两者的相关系数为0.509,呈显著正相关。说明了Ohlson模型在中国市场的实用性。通过研究还发现,会计因素如公司盈利能力、运营能力是影响公司价值的重要因素,但非会计因素如公司治理水平也是影响公司价值不容忽视的重要因素。通过检验我们看到,估值与董事长和总经理两级设置的相关系数为0.384,呈显著正相关,而估值与第一大股东持股比例的相关系数为-0.368,呈显著负相关。因而,非会计因素对公司价值的影响应引起高度重视。

参考文献:

[1]赵宇龙.我国证券市场“功能锁定”现象的实证研究[J].经济研究,1999(7):41~49

[2]陆宇峰.费森-奥尔森估值模型和P/B,P/E实证研究.上海三联书店,2000

[3]钟铮.公司股价理论与基本分析的实证研究[D].厦门大学,2001

[4]James A. Ohlson. Synthesis of Security Valuation Theory and the Role of Dividends, Cash Flows and Earnings. Contemporary Accounting Research, 1991,7:648~676

[5]James A. Ohlson. Earnings, Book Values and Dividends in Equity Valuation. Contemporary Accounting Research, 1995,11:661~687